Цены и деньги

Только один человек из десяти тысяч понимает вопросы денежного обращения, и мы встречаем этого человека каждый день.

Кин Хаббард

В предыдущих главах было показано, как современные экономисты, используя модели сбережения и инвестиций, или, что то же самое, используя такие компоненты, как потребление, инвестиции и государственные расходы, находят удобным анализировать силы, порождающие расширение или сокращение денежного дохода. За исключением раздела, посвященного инфляционному разрыву, в остальных разделах предполагалось, что уровни цен меняются незначительно, пока экономика не будет на пороге высокой занятости. Или, другими словами, ранее было сделано молчаливое допущение, что все графики были выражены в долларах, причем была сделана поправка на изменение уровня цен. В соответствии с этим до сих пор предполагалось, что изменение графика расходов на потребление плюс на инвестиции плюс на уплату налогов вызывает увеличение занятости и расширение производства.

Теперь мы сконцентрируем свое внимание на изменениях уровней цен. Почему быстро растут цены во время больших войн? Почему цены вырастают в миллионы раз во время быстро прогрессирующей инфляции, когда дезорганизованная страна целыми тюками печатает новые бумажные деньги? Почему цены начинают ползти вверх даже до того, как рост расходов на C + I + G восстановит полную или высокую занятость в экономической системе? Почему в современной смешанной экономике цены и заработная плата могут расти даже в периоды явно избыточных производственных мощностей и вялого рынка рабочей силы?

Подойти к разрешению этих жизненно важных и трудных проблем можно лучше всего следующим образом: сначала в настоящей главе будут приведены факты об изменении уровней цен и некоторые их следствия; затем будет рассмотрено понятие денежной массы (money supply) и как она изменяется по отношению к длительному движению цен. Наконец, известная «количественная теория денег» в своей простой и развитой форме дает нам первоначальное знакомство со значением банкового дела и денежной политики Федеральной резервной системы:, что будет подробно рассмотрено в последующих главах.

Остается еще окончательное рассмотрение противоречивого вопроса о том, нужно ли дополнять анализ обычного типа инфляции, вызываемой тратой лишних долларов, анализом скрытой инфляции, вызываемой ростом издержек. Это будет сделано в части 6.

А. Цены

Движение цен в прошлом

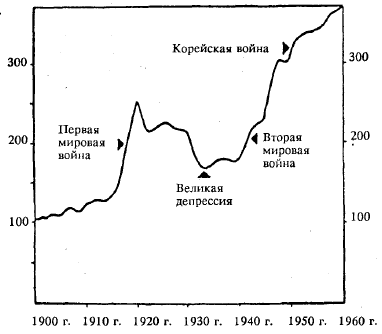

Рис. 61 показывает историческую картину повышения и понижения оптовых цен. Каждая война ясно отмечена резким повышением цен. На первый взгляд кажется, что здесь нет общей повышательной или понижательной тенденции. Но диаграмма потребительских цен на рис. 62 дает понятие об общей тенденции цен в этом столетии. Тенденция цен в целом была повышательной; стоимость доллара, — измеряемая его покупательной способностью, то есть тем, что на него можно приобрести, — упала наполовину со времени рождения тех, кто сегодня является студентом колледжа.

Как предзнаменование будущего следует отметить чрезвычайно значительный факт: после второй мировой войны совсем не было падения цен, подобного тем, какие следовали за прошлыми войнами. Заработная плата и цены, видимо, приобрели устойчивость к понижательным движениям; вместе с тем государство стало быстро действовать с целью преодоления возникающей депрессии. Если цены растут в хорошие времена и не падают существенно в плохие времена, какова долговременная тенденция движения цен? Ответ напрашивается сам собой.

Войны вызывают резкий рост цен:

Рис. 61. Изменение уровня цен (1910-1914 гг. = 100). Каждый следующий послевоенный период, начиная с войны за независимость, характеризовался несколько меньшим падением цен. В самом деле, после второй мировой войны не было значительного падения цен. Тенденция движения цен за последние 60 лет представляется как определенно повышательная.

Стоимость жизни в XX в. растет:

Рис. 62. Цены на потребительские товары в США в 1900 г. Войны и депрессии вызывают рост и падение цен, но общая тенденция в нашем столетии остается повышательной.

Инфляция, дефляция и перераспределение дохода

Под инфляцией мы понимаем период общего роста цен на товары и факторы производства. Под дефляцией — период, когда большинство цен падает. Ни инфляция, ни дефляция не означают, что все цены двигаются в одном направлении или меняются в одной и той же пропорции. В результате изменения относительного уровня цен и совокупных расходов оба процесса — инфляция и дефляция — вызывают определенные характерные изменения: 1) в распределении дохода между экономическими классами и 2) в общем объеме производства.

Инфляция имеет тенденцию приносить выгоду должникам и получателям прибылей за счет кредиторов и получателей фиксированных доходов. Дефляция оказывает противоположный эффект.

Предположим, что сегодня вы дали взаймы 1 тыс. долл., которые будут вам выплачены через год. Если в течение этого времени цены возрастут вдвое, тогда ваш должник выплатит лишь половину той реальной покупательной способности, которую вы ему передали. Если цены возросли в триллион раз, как это имело место в Германии в период инфляции 1920-1923 гг., тогда богатство кредиторов будет окончательно уничтожено. И это действительно произошло с университетскими фондами и активами страховых компаний в Германии.

Американец, который получает 5% годовых по ипотеке, после второй мировой войны обнаружил, что не возвращает даже основную сумму ссуды, поскольку это касается реальной покупательной способности доллара. Государственные сберегательные боны США, купленные в 1949 г. за 75 долл., в 1959 г. стоили около 100 долл. Однако 100 долл. 1959 г. имели меньшую покупательную способность, чем 75 долл. 1949 г. В течение и после первой мировой войны американские цены регулировались еще слабее, в результате чего служащие (учителя, почтальоны, бухгалтеры) обнаружили, что их относительно фиксированные доходы недостаточны, чтобы поддерживать необходимый жизненный уровень перед лицом растущей стоимости жизни.

Жизнь вдов на постоянную пенсию, на пожизненную страховую ренту или процент оказалась такой же трудной, ибо сегодня за доллар можно приобрести меньше, чем до войны за 50-центовую монету. Некоторые рабочие, организованные в сильные профсоюзы, могут путем коллективных действий добиться повышения заработной платы в соответствии с ростом стоимости жизни; однако у многих реальная заработная плата сокращается.

С другой стороны, тот, кто вложил свои деньги в недвижимость, в обыкновенные акции или мешки с мукой, получает большой выигрыш в период инфляции. Объем продаж, осуществляемых бизнесом, подскакивает вверх. Цены успевают повышаться за отрезок времени между покупками и продажами бизнесменом его товаров. Постоянные или накладные издержки остаются без изменения; остальные издержки растут, но не так быстро, как цены. В силу всех этих причин прибыли часто растут быстрее, чем стоимость жизни. В такие периоды большой инфляции каждый отважный безумец может стать великим финансистом.

В период дефляции положение меняется. Кредиторы и получатели постоянных доходов имеют тенденцию выигрывать за счет должников и получателей прибылей. Если цены падают за отрезок времени, отделяющий ссуду денег кредитором от ее погашения, то он получит назад большую покупательную способность, чем дал взаймы. Торговец за отрезок времени между покупкой и продажей товаров будет иметь потери.

Школьный учитель, если он не потерял своей работы и если его заработок не урезан слишком сильно, найдет свой реальный доход возросшим. Вдова, которая в период бума поборола искушение купить обыкновенные акции и вместо этого вложила все свои деньги в первоклассные государственные облигации, почувствует себя богаче. В то же самое время правительство обнаружит рост реального бремени государственных долгов по сравнению с величиной налогов и национальным доходом. Тезавратор, который не получает процентов на свой капитал, зашитый в матраце, обнаружит, что реальная стоимость его богатства растет с каждым днем по мере падения цен. Если цены падают на 10% в год, он будет вознагражден за свой антисоциальный акт накопления денег процентной ставкой в 10% годовых в реальном выражении, тогда как бизнесмен, который был достаточно глуп, чтобы дать кому-то работу, может обнаружить, что он не способен вернуть даже исходных затрат, не говоря уже о прибыли.

Современные исследования дают основания полагать, что в результате инфляции в наибольшей степени изменяются доходы стариков в пользу более молодых. Деньги, откладываемые в возрасте 25 лет на будущую пенсию, нередко теряют часть своей покупательной способности к тому времени, когда вам 70 лет; если цены повышаются в год в среднем на 3 %, то реальная покупательная способность доллара за 45 лет сократится вдвое и еще раз вдвое.

Влияние изменения цен на производство и занятость

Рост цен обычно ассоциируется с высокой занятостью. При слабой инфляции колеса промышленности хорошо смазаны и выпуск продукции близок к производственным возможностям. Частные инвестиции весьма оживленные и работы много. Поэтому многие бизнесмены и профсоюзные деятели говорят, что небольшая инфляция предпочтительнее небольшой дефляции. Потери группы лиц с постоянными доходами обычно меньше, чем выигрыш остальной части общества. Даже рабочие с относительно постоянной заработной платой часто живут лучше в силу улучшившихся возможностей получения работы и большей величины приносимых домой заработков. А рост нормы процента по новым ценным бумагам частично может возместить потери кредиторов.

При дефляции, наоборот, растущая безработица и недогрузка производственного аппарата вызывают понижение общего благосостояния общества: таким образом, выигрывающие получают меньше того, что проигрывающие теряют. В силу этого в период глубокой депрессии страдают почти все, включая кредитора, который не может взыскать платежи по ссудам.

Предыдущий анализ ясно показал, почему рост потребительских или инвестиционных расходов в период неполной занятости является хорошим делом, даже если это вызывает некоторый рост цен. Если экономическая система страдает от острой дефляции, нет нужды критиковать частные или государственные расходы на том основании, что они могут оказаться инфляционными. Фактически большая часть возросших расходов пойдет на расширение производства и создание новых рабочих мест.

Однако то же самое рассуждение показывает, что, как только достигнута полная занятость и полная загрузка предприятий, всякий дальнейший рост расходов, вероятно, будет целиком поглощен повышением цен.

Галопирующая инфляция

Если имеет место рост цен, скажем, не более чем на 2% в год, то такая слабая инфляция не должна вызывать большого беспокойства. Но если каждый рост цен становится сигналом к росту заработной платы и издержек, что в свою очередь вызывает дальнейший рост цен, то возможно, что мы находимся в состоянии зловещей галопирующей сверхинфляции. Ничего хорошего нельзя сказать о быстром росте цен, подобном тому, какой имел место в Германии в 1920-1923 гг., а сразу после второй мировой войны — в Китае и Венгрии. Производство и даже социальный порядок оказываются дезорганизованными. С обесцениванием денег уничтожается целиком богатство целых слоев населения. Должники преследуют кредиторов с целью оплатить свои обязательства в обесцененных деньгах. Спекулянты развивают активную деятельность. Домашние хозяйки бегут израсходовать получки своих мужей, прежде чем цены поднимутся еще выше. Но, поступая так, они еще больше набирают цены. Как сказал один южанин в период инфляции в штатах Конфедерации:

Мы привыкли ходить в магазины с деньгами в карманах и возвращаться с провизией в корзинах. Теперь мы идем с деньгами в корзинах и возвращаемся с провизией в карманах. Всего не хватает, кроме денег! Цены хаотичны, и производство дезорганизовано. Обед, который обычно стоил столько же, сколько билет в оперу, теперь стоит в 20 раз больше. Производство часто останавливается, ибо никто не знает, что сколько стоит. В результате каждый стремится запастись «вещами» и отделаться от «плохих бумажных денег, которые вытеснили хорошие металлические деньги из обращения. В результате — частичный возврат к простому продуктообмену, со всеми его неудобствами.

К счастью, за исключением периодов войны и неустойчивых периодов после войны или революции, было мало случаев сверхинфляции. В основном нам угрожает теперь постепенное, «ползучее» повышение, цен. Должно ли это привести к галопирующей инфляции? Трудно ответить определенно. Большинство экономистов не считает это ни неизбежным, ни вероятным, но их тем не менее беспокоит постоянное повышение цен.

В первые послевоенные годы быстрый рост цен привел некоторых экономистов к мрачным взглядам: «Мы никогда не сможем подойти к полной занятости без роста заработной платы и цен; только с помощью устанавливаемых государством твердых цен можно сделать совместимыми полную занятость и стабильность цен». Опыт 1936-1937гг., 1945-1948 и 1956-1958 гг. придавал этому взгляду известную правдоподобность. Однако 1951-1955 гг. были преимущественно годами небольшой безработицы и в то же время годами падения оптовых цен и устойчивой стоимости жизни. Таким образом, отнюдь не доказано, что мы, которые признаем ценность свободы предпринимательства и не любим авторитарного правительственного контроля, должны теперь отчаиваться относительно возможности совмещения полной занятости с высокой продуктивностью и свободой.

Чего мы хотим от цен в длительной перспективе?

В идеале мы все желаем иметь прогрессивную экономику полной занятости, в которой были бы смягчены эксцессы экономического цикла. Мы желаем контролировать «безумные танцы доллара», когда экономический цикл переходит от бума к кризису и резкому спаду. Что касается долговременных тенденций цен, то возможны три программы, каждая из которых имеет своих сторонников среди экономистов.

1. Цены в среднем остаются стабильными. По мере увеличения производства в силу прироста населения и технического прогресса растут совокупные денежные расходы. Денежная и реальная заработная плата также растет в результате повышения производительности труда.

2. Цены умеренно растут. По мере того как объем производства, соответствующий полной занятости, увеличивается благодаря повышению производительности труда и росту экономики, совокупные расходы увеличиваются еще быстрее, чем цены. Денежная заработная плата также неизменно растет; однако в силу повышения стоимости жизни реальная заработная плата увеличивается на меньшую величину.

3. Цены равномерно понижаются. Совокупная денежная заработная плата и доход собственников капитала остаются почти постоянными. Но рост производства в результате технического прогресса предприятий доходит до потребителей в форме более низких цен на товары. Реальная заработная плата растет, хотя денежная заработная плата может остаться постоянной. Такое падение цен не должно вызвать чрезмерного ослабления экономической активности при условии, что оно обеспечено предшествующим понижением издержек.

Все три решения приемлемы, если занятость держится на высоком уровне. Однако экономическая история и анализ нашей современной смешанной экономики убеждают нас в том, что высокая занятость менее всего может быть поддержана при третьей предпосылке. Большей частью энергичные периоды здорового капиталистического развития имели место во время стабильных или умеренно растущих цен.

Сам капитализм развивался в столетия, когда золото испанского Нового света вызвало рост цен. Это произошло не потому, что кто-то предусмотрел для него такой путь, но просто в силу того, что наша денежная система традиционно опирается на благородные металлы, а Колумб случайно открыл богатый золотом и серебром Новый свет. Не будем, однако, предрешать этот вопрос. Мы пока отложим его и вернемся к его объективному рассмотрению, когда полностью овладеем средствами макроэкономического анализа.

Б. Количество денег и скорость их обращения

В главе 3 Функционирование «смешанной» системы капиталистического предпринимательства мы видели, что в современной экономике вместо прямого товарообмена используются деньги — современное средство обмена и стандартная единица, в которой выражаются цены и долги. Контролируя движение денег и кредита, правительство и его Федеральная резервная система могут рассчитывать на то, что им удастся влиять на соотношение между сбережением и инвестициями. На правительстве в настоящее время лежит ответственность за ограничение инфляции и борьбу с депрессией.

Три типа денег: разменные монеты, бумажные деньги и банковые депозиты (вклады)

Перечислим основные категории денег, с которыми все мы повседневно сталкиваемся: разменные монеты, бумажные деньги и банковые депозиты, подлежащие перечислению посредством чеков.

Прежде всего имеется разменная монета: медные центы, никелевые пятицентовые монеты, серебряные даймы (монеты в 10 центов), монеты в четверть, половину доллара и (на Дальнем Западе) серебряные доллары.

В целом они не составляют большой суммы — меньше 1/13 всех наличных денег общества. Поскольку металл во всех этих монетах имеет значительно меньшую ценность, чем их нарицательная стоимость, их называют «символическими деньгами» или неполноценной монетой. Ясно, что эти монеты оцениваются значительно выше их металлической стоимости только потому, что они могут быть свободно превращены в другие типы денег: 20 никелей (5-центовых монет) — в доллар и т. д. Эти деньги не навязываются населению. Количество разменной монеты ограничено потребностью населения в них для покупки сигарет, газет и т. д.

Если бы какой-либо диктатор стал настаивать на замене бумажных денег монетами, действительная стоимость металла в которых равнялась бы или приближалась бы к их нарицательной стоимости, он показал бы, каким дилетантом в области финансов он является. Так, если бы выросли цены на платину или серебро на мировых рынках, наш диктатор обнаружил бы, что все его монеты пошли в переплавку ради металла, из которого они сделаны. Наши монеты и бумажные деньги избегают этой судьбы именно потому, что они сделаны из дешевых материалов.

Значительно более важным является второй тип: бумажные деньги. Большинство из нас знает о долларовой или пятидолларовой банкноте немногим больше того, что на них изображены портреты некоторых государственных деятелей Америки, каждая содержит подпись того или иного государственного должностного лица и — что важнее всего — каждая имеет цифру, показывающую ее нарицательную стоимость.

Если вы посмотрите на долларовую банкноту более пристально, вы увидите, что она содержит слова: «Серебряный сертификат». Это значит, что казначейство Соединенных Штатов держит в депозите серебряный доллар на случай, если вы захотите предъявить соответствующее требование. Но, как уже отмечалось, серебряный доллар содержит значительно меньше серебра, чем то количество, которое по стоимости соответствует 1 долл. Так что, если вы действительно желаете иметь серебро, вы поступите гораздо лучше, купив его на ваш бумажный доллар на открытом рынке, а не пойдете в казначейство. Тот, кому хорошо известны американская политика и история, знает, что некоторые бумажные деньги названы «серебряными сертификатами» только потому, что ряд сенаторов из горнодобывающих штатов Запада смог убедить конгресс постоянно субсидировать отрасли, добывающие серебро, покупая определенное количество этого металла для целей денежного обращения. Помимо этого, серебро не имеет абсолютно никакого денежного значения; многие страны отказались от него даже я качестве мелких монет; оно теряет свое влияние и на Востоке.

Исследуйте 10-долларовую или какую-нибудь другую банкноту. Вы, вероятно, найдете надпись «Федеральный резервный билет». Подобно долларовой банкноте, они объявляют себя «валютой, в которой допускается уплата всех долгов, государственных и частных». Вместе с тем, надпись на этих банкнотах включает далее бессмысленное заявление, согласно которому они «подлежат обмену на законные деньги в казначействе Соединенных Штатов или любом Федеральном резервном банке». Почему выделены курсивом слова «законные деньга»? Потому что мы не имеем ничего другого, кроме рассматриваемой «валюты, в которой допускается уплата долга; а именно федеральных резервных билетов, серебряных сертификатов и т.д. Короче говоря, ваша старая 10-долларовая банкнота обменивается на новую хрустящую банкноту, на 2 по 5 долл. или на 30 по 1 долл., как вам больше нравится! Вот и все.

Не так давно один бизнесмен из Кливленда написал в Казначейство, требуя «законных денег» в обмен на 10-долларовую банкноту. Он получил два свежих письма, но не удовлетворение своих требований. И действительно, с 1934 г. старое различие, между «обязательной валютой платежа» и прочими видами денег утратило свое значение. С тех пор, если вы внесете 1 тыс. долл. одноцентовыми монетами в уплату налогов или в погашение обязательства по контракту, эти деньги так же будут приняты, как и всякие другие; раньше кредитор мог настаивать на определенной «обязательной валюте платежа».

В настоящее время все американские деньги, по существу, представляют собой неразменные бумажные деньги. Они являются деньгами потому, что государство декретировало их как деньги; и потому, что мы все приняли их.

Однако до 1933 г. хорошие маленькие мальчики и девочки нередко получали в свой день рождения 5- или 10-долларовую золотую монету. Золотые сертификаты можно было часто видеть в обращении. На этих сертификатах значилось, что они подлежат размену на золото по предъявлению в казначейство Соединенных Штатов. Но в 1933 г., когда конгресс поднял: покупную цену золота с 21 до 35 долл. за унцию, все золото, за исключением перелитого в обручальное кольца и пластинки для зубных коронок, было изъято из обращения. Это было сделано так, что держатели золота или те, кто его накапливал, не смогли в результате девальвации доллара получить 67% прибыли. В то же время все золотые сертификаты были изъяты из обращения. Конгресс постановил, что эти сертификаты размениваются не на золото, а просто на обыкновенные бумажные доллары. Немногие рассеянные люди до сих пор не обменяли своих золотых сертификатов, но как только последние предъявляются в банк, они навсегда изымаются из обращения и заменяются другими банкнотами.

Суды также поддерживают статут, согласно которому признаются незаконными контракты, требующие оплаты в золоте. Разрешаются платежи только в долларах. Иначе в результате изменения курса кредиторы получили бы 67% прибыли, а должники понесли бы такие же убытки. Как мы покажем в главе 17 Федеральная резервная система и кредитно-денежная политика центрального банка, двенадцать Федеральных резервных банков держат специальные типы золотых сертификатов.

С точки зрения понимания природы денег хорошо, что эти золотые сертификаты больше не существуют. Современные студенты не вводятся в заблуждение, как это имело место с предшествующими поколениями студентов, каким-то мистическим представлением о том, что «золотое покрытие» придает деньгам их стоимость. Очевидно, золото как таковое не имеет большого отношения к проблеме. Каждый экономист знает, что представление, согласно которому «деньги имеют большую стоимость, если они размениваются на золото», ставит реальное отношение с ног на голову. Если бы золото не имело некоторого применения в качестве денежного материала, его стоимость как металла была бы много меньше, чем она есть сегодня. Мы имели бы более дешевые ювелирные изделия и обручальные кольца, а шахтеры Южной Африки были бы беднее.

Золото воздействует на цены только благодаря его способности ограничивать или расширять количество бумажных денег и общий объем расходов. Этот факт упустили из виду недальновидные министры финансов европейских стран, которые после первой мировой войны пытались остановить инфляцию путем увеличения золотых запасов, покупая золото на свободном рынке на только что отпечатанные деньги естественно, результат был как раз противоположным. Только после того, как они перешли к обратному процессу и стали использовать свое золото, чтобы выкупать и уничтожать лишние бумажные деньги они добились определенного успеха.

Единственная разумная причина желания современных закоренелых консерваторов вернуться к золотым деньгам заключается не в том, что золото, по их мнению, необходимо, чтобы деньги получили стоимость. Напротив, они знают, что в наше время государственные мероприятия могут в значительной степени влиять на ценность денег; более того, они убеждены, что нельзя быть уверенными в том, что правительства будут воздерживаться от злоупотребления этими средствами. Поэтому они выступают за лишение конгресса, правительства и Федеральной резервной системы их власти в этом отношении, доверяя скорее превратностям открытий новых залежей, чем представительным правительствам, подверженным ошибкам и, как они считают, коррупции.

Как мы увидим в последующих главах и при рассмотрении международных проблем в части 5, золото все еще оказывает влияние на количество денег. Именно в этом и заключается его роль в экономике XX столетия.

Если деньги должны иметь ценность, необходимым условием является ограничение их количества. Если бы выпуск бумажных денег был настолько неограничен, что они практически стали бы бесплатным благом, у людей их стало бы так много, что все цены, заработная плата, доходы росли бы до бесконечности. Вот почему функции контроля над денежной и банковой системами никогда не передаются частным группам, а всегда остаются в руках государства.

Почему чековые депозиты рассматриваются как деньги

Есть и третья категория того, что экономисты в дополнение к металлической разменной монете и бумажным деньгам определяют как деньги. Это так называемые банковые деньги — депозиты, которые являются основой чекового обращения. Если я имею 1 тыс. долл. на моем чековом счете в банке «Кембридж траст компании, то этот депозит может рассматриваться как деньги. Почему? Потому, что я могу оплачивать покупки с помощью чеков, выписанных в банке. Депозиты подобны любому другому средству обращения. Будучи принимаемы к уплате, они служат «стандартной мерой стоимости», или «счетной единицей», в том же самом смысле, что и серебряные монеты: и те и другие могут быть обращены (конвертированы) в стандартные деньги или наличность по твердому курсу, доллар за доллар.

Поскольку они обладают основными свойствами денег, депозиты на текущих счетах вполне могут рассматриваться как деньги. И они являются таковыми.

Деньгами принято считать остаток моего текущего счета в банке, а не те чеки, которые я выписываю. Последние отражают лишь расходы или перечисление денег; сами деньги количественно суть депозиты.

Фактически, как было отмечено при рассмотрении вопроса о деньгах в главе 3 Функционирование «смешанной» системы капиталистического предпринимательства, банковые деньги количественно более важны, чем бумажные, ибо большинство торговых операций оплачивается чеками. Удобство чеков для пересылки выплачиваемых сумм, для предотвращения потерь в случае кражи или утраты — все эти преимущества очевидны и объясняют широкое использование чековых денег.

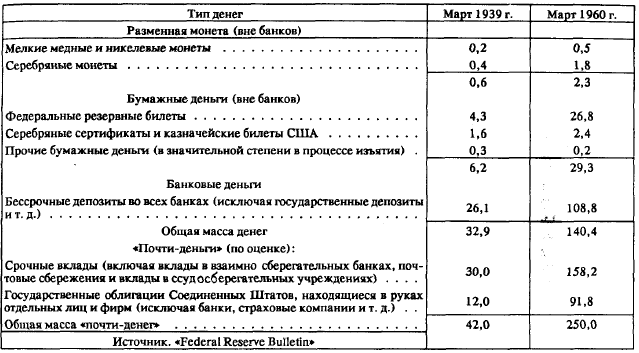

Табл. 15-1 иллюстрирует количественную значимость трех типов денег.

Бессрочные вклады составляют большую часть нашей денежной массы:

Таблица 15-1

Совокупная масса денег и «почти-деньги» в Соединенных Штатах (в млрд. долл.).

Ликвидные активы или «почти-деньги»

Вместе с общей суммой денег табл. 15-1 показывает также общую величину «почти-денег». Что имеется в виду под этим понятием? Различные экономисты определяют термин по-разному. Табл. 15-1 включает в «почти-деньги» общую сумму срочных складов, которые каждое лицо может быстро превратить в наличные деньги, и общую величину государственных облигаций, которые кто-либо может предъявить к выкупу или продать за наличные деньги на открытом рынке.

Эти ликвидные элементы богатства имеют многие черты денег. Правда, вы не можете оплачивать свои ежемесячные расходы непосредственно в государственных облигациях и потому не решаетесь назвать их «деньгами». Однако тот факт, что вы имеете подобное легко превращаемое в наличные деньги имущество, означает, что характер ваших текущих расходов, по-видимому, в такой же степени затрагивается, как если бы вы имели банковые депозиты вместо государственных облигаций. Аналогично, если вы имеете 10 тыс. долл. бессрочных депозитов, а ваш брат — 5 тыс. долл. срочных вкладов и 5 тыс. долл. бессрочных, то будет ли характер сбережения и потребления существенно отличаться? При равных доходах будет ли он сберегать намного больше, чем вы?

На эти вопросы не может быть дан никакой категорический ответ. Но одно ясно: государственные облигации и сбережения на счетах в банках во многом играют ту же роль, что и бумажные деньги и бессрочные вклады; поэтому экономисты часто предпочитают называть подобные ликвидные активы «почти-деньгами».

Не будет нелогичным исключать из ликвидных активов людей их текущую задолженность (кредит в рассрочку и т. д.). Вместе с доходом «чистое богатство», по-видимому, является наиболее важным фактором, определяющим расходы людей.

Поскольку трудно строго очертить любое звено в цепи факторов, имеющих непосредственное влияние на расходы, точное определение массы денег (М) отчасти является скорее делом вкуса, чем научной необходимости. Сто лет назад депозиты на текущих счетах обычно не включались в М. В наше время большинство экономистов предпочитает включать эти вклады, поскольку даже наиболее упрямые приверженцы старой узкой концепции не могут не признать, что существование чековых счетов приводит к экономии бумажных денег и, таким образом, по существу, увеличивает эффективное количество денег. С другой стороны, все большее число экономистов на тех же основаниях выступает за включение некоторых приносящих процент сберегательных счетов при исчислении количества денег.

Некоторые ученые даже пытались включать такие «почти-деньги», как государственные облигации, вместо тога чтобы исключить их, придав им нулевой вес; подобные авторы предпочитают придать им определенные дробные веса и включить их а общую сумму, называемую «эффективной» массой денег в обращении.

Из табл. 15-1 видно, что в настоящее время масса всех различных видов денег во много раз превышать их довоенную массу, поэтому не имеет значения, какая концепция принята. Для простоты изложения наша книга, следуя общей практике, определяет общее количество денег следующим образом: М — это сумма металлических и бумажных денег в обращении вне банков плюс чековые вклады на текущих счетах (после внесения обычных поправок в их сумму).

Скорость обращения денег

История свидетельствует, что по мере роста чистого национального продукта — NNP, выраженного в долларах, растет и количество денег — М. Если в настоящее время М выросло в 5 раз по сравнению с довоенным уровнем, то NNP вырос еще более за то же время. Но это не просто история. Если NNP за четверть века увеличится с теперешнего уровня, составляющего половину триллиона долларов, до триллиона долларов, все шансы, пусть даже мы еще не знаем, являются ли изменения М «причиной» изменений NNP или наоборот.

Почему здесь должна быть связь? М представляет собой величину, которую можно измерить в любой момент времени, как и любую другую статью баланса. NNP — это движение долларов в течение года, то есть то, что можно измерить лишь по отчетам о доходах, относящихся к периоду между двумя датами.

Можно ввести новое понятие для характеристики отношения между двумя настолько различными величинами — оно называется «скоростью обращения денег» в год и обозначается буквой V.

Определение скорости обращения денег. Число оборотов денежной массы а год, где каждый оборот обслуживает расходование доходов, называется скоростью обращения денег (или, точнее, скоростью обращения дохода). Если сумма денег оборачивается медленно, так что теми расходования денежного дохода низок, V будет мала. Если люди в каждый момент держат у себя меньше денег по отношению к потоку NNP, тогда V будет высока. Величина V может меняться во времени в зависимости от изменений финансовой системы, привычек, мнений, видов на будущее и распределения М между различными видами организаций и классов людей с различными доходами; но эти изменения отнюдь не обязательно бывают внезапными, произвольными или совершенно непредвиденными. Путем тщательного анализа кривых инвестиций и сбережения (C+I+G) современные экономисты могут установить определенную зависимость между количеством денег и другими «балансовыми» переменными с одной стороны, и различными величинами занятости, производства и довода — с другой.

Во всех случаях действительна сдающая формула, определяющая скорость обращения денег:

V = NNP/M = PQ / M,

При этом понимается, что имеется возможность выбора совокупного мерила дохода (NNP, GNP, NI и т. д.), скорость обращения которого определяется. Здесь P обозначает средний уровень цен и изменяется вместе с индексом цен; а Q — это реальный национальный продукт (в отличие от выраженного в текущих долларах) и должен вычисляться статистическим путем при помощи уже упоминавшегося процесса пересчета NNP по индексу цен.

Вот наглядный пример. Из табл. 15-1 видно, что М в 1960 г. составляло около 140 млрд. долл. В это же время в расчете на годовые размеры NNP и GNP были равны соответственно 460 млрд. и 500 млрд. долл. Таким образом, если разделить 460 на 140, мы получим скорость обращения доходов, равную примерно 3,3 оборота в год. Это означает, что каждая денежная единица в течение года немного более трех раз участвовала в сделках, являющихся источником NNP; или, что то же самое, люди в любой момент в течение года удерживали денежные средства, равные почти четырехмесячному среднему доходу. (Покажите, что V для сделок, являющихся источником GNP, составляла примерно 36, оборота в год.).

Иногда экономисты вычисляют V для всех сделок, включая трансфертные платежи, оборот товарок внутри сферы производства и т. д. Последние статистические данные о движении банковых чековых депозитов показывают, что депозиты в городских банках, кроме Нью-Йорка, оборачиваются примерно 26 раз в год, а в Нью-Йорке — более 60 раз в год. Разумеется, эти величины значительно превышают скорость обращения дохода.

Количественное уравнение обмена

Введя понятие скорости обращения денег, экономисты могут преобразовать его формулу, получив новую равнозначную формулу, называемую «количественным уравнением обмена»:

MV = PQ

Эта формула получается путем простого перенесения М из знаменателя правой части нашей первой формулы в числитель ее левой части. Согласно определению V, левая часть нашего нового уравнения тождественна NNP — годовому уровню национального дохода или продукта. Правая же ее часть, согласно только что данному определению P и Q, представляет так же не что иное, как NNP. (Пример. Если бы NNP состоял лишь из одного продукта — миллиарда корзин хлеба, продаваемого по 5 долл. за корзину, тогда NNP ≡ PQ = 5 млрд. долл. в год; когда число продуктов больше одного, мы суммируем p x q для каждого продукта; а если их q остаются неизменными, а р удваиваются, тогда средний уровень цен, обозначаемый Р, удвоится, и мы, естественно, получим NNP, равный 10 млрд., а не 5 млрд. долл.)

Некоторые находят удобным следующее «объяснение» этого необходимого уравнения. Каждая сделка влечет за собой поступление от продажи, равное p x q, сумма которых дает PQ, то есть правую часть уравнения. Но в этих сделках применяется М. А какая сумма в год? Единовременное М, умноженное на среднюю скорость обращения. Таким образом, стоимость равна стоимости, и обе части уравнения должны быть тождественны.

Формулы, определяющие наши понятия, написаны при помощи символа тождества (≡), а не более обычного символа равенства (=). Это сделано для того, чтобы стал более понятным тот факт, что эти уравнения являются тем, что в логике называется «тавтологией», — утверждениями, которые сами по себе ничего не говорят о реальности, но, согласно определению, останутся справедливыми, даже если Соединенные Штаты перейдут к непосредственному товарообмену или если М уменьшится вдвое, в то время как NNP вырастет в 10 раз. Хотя важно помнить, что уравнение обмена — это тавтология, отсюда отнюдь не следует, что как таковая оно бесполезно. Вполне может оказаться полезным выведение эмпирических зависимостей, которые наилучшим образом описывают реальную экономическую жизнь. В последующих главах будет показано, что подробное описание определения уровня доходов при помощи моделей С + I + G и их взаимозависимости в свете изменений банковой политики можно выразить также и в величинах, входящих в состав уравнения обмена, и наоборот.

Количественная теория денег и цен

Простая количественная теория. Если в 1960 г. М было в 5 раз больше, чем в 1939 г., приверженец теории, которую можно назвать «простой количественной теорией денег и цен», должен был бы предсказать, что уровень цен P в 1960 г. должен почти в 5 раз превышать Р в 1939 г. Тот факт, что в течение этого периода цены выросли лишь вдвое, является опровержением упрощенного представления, что уровень цен изменяется прямо пропорционально количеству денег. Простая количественная теория может быть выражена арифметически в виде равенства Р = kМ, где k — это положительный коэффициент пропорциональности, зависящий от единиц, в которых измеряются P и М. Таким образом, если P и М являются индексами, принимаемыми за 100 в одном и том же базисном году, вместо к можно подставить 1,0, что может быть опущено. Обратите внимание на то, что здесь стоит знак равенства (=), поскольку имеется в виду дать не неопровержимое тождество, вытекающее из определений, а полезную эмпирическую зависимость, которая, согласно возлагавшимся на нее издавна надеждам, сможет дать возможность правильных прогнозов и которую можно сопоставить с фактами для проверки ее правильности.

Идея, лежавшая в основе простой количественной теории, не отличается особой сложностью. Если правительство осуществит тысячекратное увеличение М, можно предсказать, что произойдет лавинообразная инфляция и P вырастет в 1000 раз. Хотя это и грубое представление, все же от него есть некоторая польза. Так, во время инфляции в Германии в 1921-1923 гг., когда глава германского Центрального банка отрицал, что печатание денег связано с ростом цен в триллионы раз, его утверждение было лишено смысла. Если бы он сказал: «Я лишь простой чиновник, которого недовольное население побежденного государства с серьезной внешней и внутренней дезорганизацией принудило принять участие в гонке P и М», — если бы он это сказал, мы могли бы еще пожалеть его. Но кто может серьезно отрицать элементарный факт, что чрезвычайно выросшее предложение немецких марок, которому противостояло ограниченное количество товаров, не может не взвинтить цены, выраженные в марках? В своем зачаточном виде простая количественная теория, связывая P и М, оказывается полезной для объяснения периодов сверхинфляции и различных долговременных тенденций в движении цен, подобных повышению цен в Испании и других странах Европы после открытия золота в Новом свете.

Поскольку лавинообразная инфляция может внести невыносимое напряжение в демократическое общество, простую количественную теорию полезно исповедовать во всех случаях — и кстати и некстати. Это полезно делать не потому, что она может быть часто справедлива в своей грубейшей форме, а потому, что она весьма необходима во время дезорганизации, когда ее выводы вполне уместны.

Развитая количественная теория. Хотя немногие в настоящее время полностью подписываются под простой количественной теорией, мы все же не должны на основе ее пороков полностью отвергать ту идею, что деньги могут оказывать существенное влияние на такие макроэкономические величины, как инвестиции, занятость, производство и цены.

Следующие несколько глав покажут, как кредитно-денежная политика оказывает серьезное влияние на общий объем расходов. Такой анализ может легко быть выражен на языке V и М, хотя лет двадцать назад это и не было принято. Поскольку за последние годы имело место нечто вроде возрождения интереса к количественной теории со стороны ряда компетентных американских экономистов, имеет смысл дать краткий обзор методики развитой количественной теория, оставляя на будущее более полное объединение различных способов подхода к проблеме, применяемых различными научными школами.

Прежде всего, современные экономисты, например Милтон Фридман из Чикаго, не удивляются, обнаружив, что М увеличивается в 5 раз, в то время как P лишь удваивается, поскольку они уверены, что можно ожидать прямую зависимость между М и P лишь в такие периоды, когда реальное производство остается примерно неизменным, скажем в период высокой занятости. Они ожидают проявление зависимости не столько между М и P, сколько между М и NNP. Эта уверенность основана на гипотезе, что скорость обращения V, по существу, остается постоянной или, если она и изменяется, ее изменения подчиняются определенному закону и могут быть предсказаны.

Хотя это и факт, что с 1939 г. NNP рос несколько быстрее, чем М, этот рост скорости обращения был постепенным, и его, пожалуй, можно было ожидать, принимая во внимание, что 1939 г. был все же годом депрессии, когда наблюдались очень низкий уровень процента и ненормально низкая V. Исторически наблюдается, что на протяжении длительного времени V проявляет понижательную тенденцию, несколько снижаясь по мере роста реального дохода. Кратковременные циклические колебания V имеют совершенно противоположный характер — когда растут производство и реальные доходы, V, как правило, тоже повышается на короткое время; когда производство падает, V также снижается.

Нельзя поставить приверженцу развитой количественной теории в вину его веру в то, что V является одной из основных естественных постоянных величин. В чем он уверен, так это в том, что, регулируя движение М, можно в значительной степени контролировать NNP по тем: соображениям, что результирующие изменения V будут или незначительными, или же предвиденными, так что можно быть уверенным, что NNP, выраженный в долларах, будет все же изменяться в том же направлении, что и М. Качественно это согласуется почти со всеми современными теориями определения уровня дохода, и единственная область расхождения касается степени уверенности, с которой можно предсказывать количественную регулярность влияния изменений М на NNP.

Существует также и общее согласие, что, как только NNP резко возрастает в результате денежной политики или любой другой причины, вызывающей это расширение, влекущее за собой инфляционные диспропорции, возникает сильная повышательная тенденция для P. Такого согласия не существует по вопросу о степени, в которой факторы негибкости в нашей смешанной экономике могут удерживать цены и заработную плату от падения в период депрессии, так что занятость и производство падают с NNP, вместо того чтобы падение NNP просто отразилось в снижении заработной платы и цен. Как мы увидим, все еще существует спор относительно значения механизма повышения издержек, вызывающего медленный рост цен, по сравнению с инфляционным эффектом самого по себе спроса на основе избыточных денег. Ниже мы попытаемся оценить, сколько истины содержится в каждом из этих мнений. (Здесь можно отметить, что простая количественная теория была бы правильной, если бы в тавтологическом уравнении обмена, представленном в виде Р = (V/Q) M, выражение в скобках оставалось строго постоянным. Если бы как V, так и Q изменялись незначительно или если бы их изменения в основном взаимно компенсировались, простая теория была бы правильной. Но поскольку ученые признают, что V может существенно изменяться, например при переходе от процветания 1929 г. с высоким уровнем процента к депрессии 1939 г. с низким уровнем процента, и что Q может сократиться от уровня полной занятости в 1929 г. до уровня далеко не полной занятости одного из последующих лет, они понимают, что следует создать более развитую теорию денег, производства, процента и цен.)

Таким образом, с любой точки зрения представляется исключительно важным содержащийся в последующих главах анализ того, как коммерческие банки могут создать новое количество денег в форме текущих счетов, когда руководство Федеральной резервной системы оказывает воздействие на резервы этих банков; как функционирует центральный банк, например, сама Федеральная резервная система, как сочетается кредитно-денежная политика с определением уровня дохода и со стабилизирующей фискальной политикой.

Выводы

Цены

1. Неразумно ожидать, что рост инвестиций и других видов расходов окажет влияние лишь на занятость и производство. Следует ожидать также изменений уровня цен. Среди наиболее важных проблем, которые должна исследовать экономическая наука, находятся причины и следствия всеобщего роста цен и заработной платы (то есть инфляции) и всеобщего падения цен (то есть дефляции).

2. Как показывает история, цены проявляли наибольшие колебания во время войны. Однако в нашем столетии цены, по-видимому, имели одностороннюю повышательную тенденцию без падения после второй мировой волны, что, возможно, было признаком того факта, что современная смешанная экономика больше не собирается переживать длительные периоды безработицы, вялой экономической активности и падающих цен.

3. Инфляции и дефляции не бывают сбалансированного типа, когда все цены и заработная плата изменяются в одних и тех же пропорциях, в результате чего никто не выигрывает и никто не теряет. В прошлом инфляции, как правило, благоприятствовали должникам, спекулянтам и рискующим биржевикам. Инфляции вредят кредиторам, лицам с постоянными доходами, пенсионерам, осторожным и робким инвесторам, причем первыми ее жертвами являются скорее старики, чем молодые.

4. Помимо того, что в результате инфляции происходит перераспределение доходов при неизменном уровне производства, считается, что слабые инфляции, подобные происходившим на протяжении почти всей истории капитализма, по-видимому, более способствуют поддержанию высокой занятости и оживленной деловой активности, чем слабые дефляции. Но источник инфляции может все же играть самостоятельную роль, а угроза того, что слабое изменение цен может перейти в рысь или галоп, свидетельствует о том, что благодушное отношение к росту цен может оказаться опасным.

Если бы эти процессы были устойчивыми и их можно было бы предвидеть, не было бы большой разницы между следующими долгосрочными моделями: а) цены устойчивы, номинальная и реальная заработная плата растет вместе с производительностью; б) цены медленно растут, номинальная заработная плата растет даже быстрее, чем реальная заработная плата и производительность; в) цены медленно понижаются, номинальная заработная плата остается неизменной, реальная заработная плата растет, поскольку на каждый доллар потребитель покупает все больше товаров. В современной смешанной экономике, где существует много видов заработной платы и цен, которые не очень поддаются влиянию, когда требуется провести корректировку в сторону их снижения, большинство экономистов сомневаются в осуществимости третьей модели. Но для политэкономии это важная проблема.

Количество денег и скорость их обращения

5. В дополнение к неполноценным разменным монетам, бумажным деньгам и текущим счетам, сумма которых представляет количество денег М, имеются также важные «почти-деньги или ликвидные активы — срочные или сберегательные вклады (которые приносят проценты и фактически могут быть изъяты без заблаговременного предупреждения) и государственные облигации (которые можно быстро превратить в наличные по цене, зависящей от рыночных сил в это время). Независимо от своего определения М весьма значительно выросло за последние несколько десятилетий и особенно по сравнению с довоенным уровнем 1939 г.

6. Скорость обращения денег (дохода) определяется как отношение NNP, выраженного в долларах, к М. Хотя V не является строго постоянной величиной, ее изменения характеризуются определенной закономерностью, а следовательно, их можно предвидеть. Из определения V = NNP/M = PQ/M вытекает тождество количественной теории обмена MV = PQ.

7. Простая количественная теория денег и цен считала, что P почти строго пропорционально М. Хотя эта точка зрения полезна в период сверхинфляции, а также для описания определенных длительных тенденций, в настоящее время немногие теоретики поддерживают ее в этой форме. В настоящее время общепризнано, что государственные мероприятия, затрагивающие количество денег, их доступность для заемщиков-инвесторов и процентные ставки по этим займам, могут иметь существенное влияние на сумму расходов потребление + инвестиции + государство, а следовательно, и на уровень цен и заработной платы. Поэтому приверженцы развитой количественной теории и лица, изучающие теоретические аспекты национального дохода, обратили бы особое внимание на главы, касающиеся банковой тс налоговой политики.