Федеральная резервная система и кредитно-денежная политика центрального банка

С начала мира было три великих изобретения: огонь, колесо и центральная банковая система.

Билл Роджерс

Федеральная резервная система — это центральный банк, банк для банкиров и для правительства. Каждый центральный банк имеет одну основную функцию: он осуществляет контроль за денежной массой и кредитом в экономике. Если экономическая активность ухудшается и работы становится мало, Федеральная резервная система будет пытаться увеличить денежную массу и кредит. Но если расхода становятся угрожающе избыточными, в результате чего растут цены и появляется много свободных рабочих мест, тогда федеральная резервная система будет делать все возможное, чтобы нажать на тормоза и сократить денежную массу и кредит. Как сказал бы председатель Совета Вильям Мак-Чезни Мартин-младший: «Мы в «Фед» имеем задачу противостоять преобладающим экономическим ветрам».

В двух словах, это суть центральной банковой системы. В этой главе мы рассмотрим современное оружие, которое «Фед» использует для расширения или сокращения денежной массы.

Как с помощью кредитно-денежной политики контролируются расходы

Каковы те непосредственные методы, которыми Федеральная резервная система воздействует на совокупные расходы? Вот пять последовательных элементов этого процесса.

1. В предыдущей главе было показано, что коммерческие банки, или банки-члены, должны иметь резервы для поддержки своих активов и депозитов.

Таким образом, первый шаг «Фед», если она хочет нажать на денежные тормоза, состоит в том, чтобы принять меры к сокращению байковых резервов.

2. Каждый доллар сокращения банковых резервов вызывает пятикратное сокращение совокупных банковых денег (то есть совокупных бессрочных депозитов). Это было показано в предыдущей главе при рассмотрении многократного создания депозитов в банковой системе, опирающейся на частичный резерв.

3. Сокращение совокупной денежной массы обычно ведет к «сжатию» кредита, что означает его большую дороговизну и меньшую доступность. Уменьшение М вызовет рост нормы процента. Важно также, что уменьшение М сделает кредит менее доступным для населения.

Норма процента возрастает для заемщиков под заклад домов; для городских властей при строительстве школ и дорог; для бизнесменов, строящих здания, приобретающих новое оборудование или расширяющих товарно-материальные запасы.

Повышение процента делает кредит менее доступным. Так, если вы хотите построить дом, то для вас имеет значение то, что норма процента возросла с 5 до 6%. Но если вы похожи на большинство семей, для вас еще большую роль играет тот факт, что теперь вы с трудом получите ипотечный кредит с небольшим начальным взносом. Ваш банкир может оказать вам холодный прием; он может отговорить вас от намерения приобрести дом за 25 тыс. долл., который вы фактически предпочитаете, и высказаться в пользу дома за 18 тыс. долл., о котором вы уже думали.

4. При дорогом и труднодоступном кредите частное и государственное инвестирование будет иметь тенденцию к сокращению. Почему будет иметь место этот сдвиг вниз кривых I и G?

Потому что решение населения и бизнесменов относительно того, построить ли новый дом или завод, заказать ли новую машину или увеличить запасы, обычно зависит от того, как они могут финансировать подобные инвестиционные расходы. Если они должны платить высокий процент или сталкиваются с трудностями при получении ссуд, они часто сокращают свои инвестиционные планы. То же самое относится и к местным властям. Старые дороги латаются, а строительство новых откладывается, если город обнаруживает, что он не может выпустить свои облигации по некоторой разумной ставке процента. Новая школа строится без гимнастического зала и библиотеки, если граждане обнаруживают, что их налоги возросли, поскольку за ссуду надо платить теперь 4%, тогда как раньше платили 3 или 2,5 %.

5. Наконец, давление на кредит и инвестиционные расходы через понижение кривой I + G окажет понижающее воздействие на расходование дохода, цены и занятость. Данный в гл. 13 Теория определения уровня дохода анализ мультипликатора показал нам, что подобное падение инвестиций вызовет тенденцию к резкому сокращению расходования дохода.

Если «Фед» права в своем диагнозе инфляционной обстановки, падение денежного дохода будет как раз таким, какое доктор прописывает для облегчения положения. Тогда действия «Фед» будут успешными, поскольку они приведут к сокращению размера инфляционного разрыва. Где-то в большом беломраморном дворце Федерального резервного совета семь управляющих могут тогда хлопать друг друга по спине и поздравлять с мудрыми действиями и с удачей!

Краткое повторение

Эта пятиступенчатая последовательность — от изменения резервов коммерческих банков к изменению совокупного М в отношении 5:1, затем к изменению стоимости и доступности кредита, далее к изменению частных и государственных инвестиций и, наконец, к мультиплицированному изменению денежного дохода — есть важнейший процесс. Перечитывая выделенные курсивом части предыдущего раздела, вы можете лучше усвоить его.

Предыдущий раздел относился к тем условиям, когда «Фед» желала сократить экономическую активность. Вам предоставляется возможность поразмыслить над проблемой о том, к каким действиям приступить, если «Фед» желает расширить экономическую активность.

Представьте себя на месте председателя «Фед» Мартина в тот период, когда экономика испытывает незначительную депрессию. Представьте, что вас вызвали для дачи показаний в какой-либо комитет конгресса (а Мартина часто вызывают) и что вы должны объяснить допрашивающему вас сенатору, каким именно образом будут действовать принимаемые вами меры по ликвидации депрессии.

Подробно проследите ступени процесса: «Фед» увеличивает резервы; банки-члены производят увеличение текущих счетов в отношении около 5:1; рост М в обществе ассоциируется с «дешевыми деньгами», то есть с более низким процентом по ссудам, облигациям и закладным и, что не менее важно, с более доступным кредитом для потенциальных инвесторов и правительства; отсюда вытекает рост I, G и, возможно, части С по покупкам в рассрочку предметов длительного пользования; и, наконец, имеет место мультиплицированное влияние сдвига кривой С + I + G на уровень дохода, занятости, а может быть, и цен.

Баланс федеральных резервных банков

Познакомившись с механизмом кредитно-денежной политики в целом, мы теперь можем рассмотреть его несколько более подробно. Мы не собираемся делать микроскопический анализ федеральной резервной политики, поскольку это является предметом повышенного специального курса денег и кредита; но мы должны иметь общее представление о том, какими именно средствами пользуется «Фед» для оказания влияния на резервы банков.

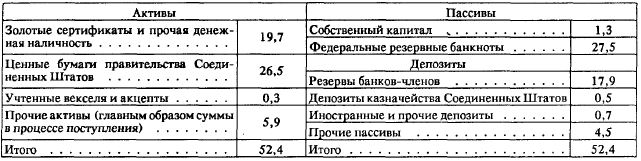

Обратимся к табл. 17-1, содержащей сводный баланс 12 резервных банков. Первая статься активов состоит главным образом из золотых сертификатов, то есть сохранных расписок на то или иное количество золота, выданных казначейством Федеральной резервной системе. Государственные бумаги Соединенных Штатов составляют основную массу прочих активов; значение этой статьи активов вскоре будет объяснено. Менее значительная статья: «Учтенные векселя и акцепты» — состоит главным образом из ссуд, предоставляемых банкам-членам. (Следует отметить, что процент, взимаемый «Фед» с банков по таким займам, называется «учетной ставкой», его уровень примерно одинаков во всех 12 резервных округах.)

В основе нашей денежной массы лежат банкноты и депозиты Федеральной резервной системы:

Таблица 17-1

Сводный баланс 12 резервных банков на 30 июня 1960 г. (в млрд. долл.). Контролируя свои приносящие доход активы (государственные ценные бумаги и учет векселей), «Фед» контролирует свои пассивы (депозиты банков-членов и резервные банкноты) и тем самым контролирует денежную массу страны (бумажные деньги и бессрочные депозиты)

В правой стороне записываются обычные счета капитала: начальный капитал, внесенный банками-членами, плюс аккумулированная прибыль. Последняя в силу значительной прибыльности дела была бы много больше, если бы, как уже отмечалось, федеральные резервные банки не отдавали казначейству всю свою прибыль сверх небольшой доли.

Федеральные резервные банкноты — основная часть пассива. Это пяти и десятидолларовые банкноты, которые все мы носим в своих бумажниках. Их можно рассматривать как своего рода векселя. По этим векселям «Фед» не платит процентов; право выпуска основной массы наших бумажных денег, предоставленное конгрессом, — это очень высокая привилегия.

Не требуют особых комментариев отдельные типы депозитов в пассиве; депозиты правительства Соединенных Штатов, иностранных центральных банков и разные прочие депозиты.

Существенное значение имеют остатки резервов банков-членов, которые они держат в качестве вкладов в федеральных резервных банках. Вместе с небольшими количествами наличных денег это те резервы, которые, как мы отмечали выше, служат базисом создания депозитов банками-членами.

Мы увидим, что «Фед», изменяя такие активы, как государственные бумаги и учтенные векселя, может вызывать изменения в резервах коммерческих банков, тем самым пуская в ход рассмотренный нами процесс из пяти этапов. Сумму государственных ценных бумаг плюс учтенные векселя часто называют «кредитом резервного банка»; и наблюдатели внимательно следят по еженедельным газетным сообщениям за движением этих важных величин, которые отражают намерения «Фед» расширить или сократить кредит. (Ниже рис. 64 покажет, как в последние годы менялись эти важные статьи баланса.)

Кредитно-денежная политика, осуществляемая по усмотрению Федеральной резервной системы

Чтобы привести в действие свою пятиступенчатую стабилизационную политику, Федеральная резервная система имеет три главных орудия, которые мы перечисляем в порядке их важности: 1) операции на открытом рынке, 2) политика регулирования учетной ставки, 3) изменение резервных норм, предусмотренных для банков-членов.

В отдельные периоды «Фед» применяет четыре следующих второстепенных орудия: 4) использование «увещеваний»; 5) ограничение кредита на покупку акций; 6) контроль над кредитом по продажам в рассрочку и другими формами потребительского кредита; 7) контроль над условиями закладных на строительство домов. Использование двух последних орудий было приостановлено конгрессом в 1952 и 1953 гг.

Рассмотрим каждое из трех основных орудий кредитно-денежной политики.

Операции на открытом рынке

Покупая или продавая государственные облигации на открытом рынке (главным образом в Нью-Йорке), Федеральная резервная система может сковывать или освобождать резервы банков-членов. Эти так называемые операции на открытом рынке являются наиболее сильным стабилизирующим оружием «Фед». Комитет открытого рынка решает вопрос, влить ли больше резервов в банковую систему, покупая казначейские векселя (то есть краткосрочные облигации), или несколько сковать резервы, продав казначейские векселя. Это бесконечная работа.

Чтобы показать, как операции на открытом рынке изменяют резервы, предположим, что, по мнению «Фед», экономический барометр показывает небольшую инфляцию. Ее Комитет открытого рынка проводят обычное секретное заседание. Внимательнее всех выслушиваются члены Комитета от Нью-Йорка и Вашингтона. Они говорят: «Давайте с целью ограничения кредита продадим из нашего портфеля государственные облигации на 1 млрд. долл.». Принято единогласно.

Председатель Нью-Йоркского резервного банка встает и говорит: «Что, если мы продадим некоторую часть трехпроцентных государственных облигаций, до погашения которых остается еще 38 лет. Наша продажа понизит их цену, скажем, с 90 до 88 пунктов. Это непосредственно будет означать более высокий процентный доход по данным облигациям; более высокая ставка процента распространится на все ценные бумаги. Последнее ограничит реальные инвестиции, чего как раз мы и хотели достигнуть».

Члены Совета управляющих, находящегося в Вашингтоне, будут возражать. Это старый спор между Нью-Йорком и Вашингтоном. Представители: последнего скажут: «Нет, с 1953 г. мы договорились вести наши операции на открытом рынке посредством краткосрочных государственных облигаций, а именно посредством казначейских векселей. Таким путем мы предоставим свободному рынку возможность определять разницу между ставкой процента по долгосрочным и краткосрочным облигациям.

Если в наши дни возникают разногласия между Вашингтоном и Нью-Йорком, кто побеждает? Вы можете держать пари, что дело кончится продажей на открытом рынке векселей (90-дневных государственных облигаций). Кому продаются векселя? Никто не знает. Дилеры по государственным облигациям — имеется около полдюжины крупных фирм — не раскрывают имена покупателей. Но вы можете считать, что это в основном страховые компании, крупные деловые фирмы и коммерческие банки. Мелочь не имеет дела с векселями!

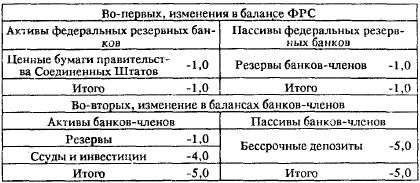

Покупатели, вероятнее всего, будут платить за облигации чеками на свои банки. «Фед» предъявит эти чеки к платежу банкам-членам. Эти банки потеряют соответствующую сумму своих резервов-депозитов в федеральных резервных банках. Табл. 17-2 показывает конечное изменение баланса ФРС. Продажи на открытом рынке сократили совокупную денежную массу страны, а также активы и пассивы ФРС.

Фактически это преуменьшает влияние продаж на открытом рынке. По всей вероятности, продажа облигаций на 1 млрд. долл. будет иметь своим результатов сокращение денежной массы страны в отношении 5:1. Почему? По причинам, охарактеризованным в предыдущей главе.

Резервы снижаются на 1 млрд. долл., и это, как правило, вызывает цепной процесс сокращения депозитов в отношении 5:1. В табл. 17-2 показан этот процесс после того, как резервы были сокращены в результате операций на открытом рынке. В конечном итоге операции «Фед» на открытом рынке вызывают сокращение банковых депозитов в отношении 5:1.

Продажи на открытом рынке сокращают резервы и уменьшают депозиты в отношении 5:1:

Таблица 17-2

Изменения в балансах ФРС и банков-членов (в млрд. долл.). Когда продажи на открытом рынке сокращают резервы на 1 млрд. долл., это вызывает падение совокупных депозитов на 5 млрд. долл. Банки-члены должны прибегнуть к займам и продать свои «инвестиции» (то есть свои ценные бумаги) на сумму до 4 млрд. долл.

Чтобы проверить, правильно ли вы поняли операции на открытом рынке, рассмотрите обратный процесс. Что сделает Комитет открытого рынка? Может быть, купит на открытом рынке государственные бумаги и тем самым создаст новые резервы для банков-членов. Вызовет посредством этого расширение М в отношении 5:1, что удешевит кредит и сделает его более доступным для инвесторов, следствием чего будет подъем кривой C + I + G и рост NNP, определяемый мультипликатором?

Второе орудие: политика регулирования учетной ставки (дисконтная политика)

Федеральные резервные банки предоставляют ссуды банкам-членам. Это называют «учетом (дисконтом) векселей». Если учет векселей банков-членов возрастет, «Фед» тем самым помогает росту банковых резервов; если учет векселей сокращается, она помогает сократить банковые резервы.

Когда была образована Федеральная резервная система, полагали, что дисконтная политика будет наиболее важным орудием. Идея сводилась к тому, чтобы банки-члены «переучитывали» долговые обязатель¬ства своих клиентов, помещая их в резервные банки в обмен на новую денежную наличность. В этом случае банки никогда не истощили бы свои ресурсы, снабжая ссудами достойных фермеров и бизнесменов. Этот путь не был использован по двум причинам. Первая и наиболее важная: в настоящее время мы понимаем, что для здоровой экономики самой вредной вещью является эластичная денежная масса, которая будет автоматически расширяться, когда деловая активность находится в хорошем состоянии, и сокращаться, когда она в плохом состоянии. Это ведет к гибельному усилению размаха экономического цикла и инфляции. Во-вторых, банки нашли, что для них предпочтительнее получать ссуды от «Фед» скорее на основе имеющихся у них в изобилии государственных ценных бумаг, чем на основе долговых обязательств своих клиентов. С 1935 г. большинство ссуд опирается на государственные ценные бумаги. Поэтому теперь мы говорим об «учетной ставке» (discount rate), а не о старомодной «ставке переучета». В Англии всегда говорят о «банковой ставке» (bank rate).

К сожалению, «Фед» не свободна проводить дисконтную политику, точно отвечающую избранному ею пути. Она не может навязывать банкам больше учета, чем они хотят. Все, что она может, — это ждать, пока банки придут с векселями. Все, что она может сделать, — это назначить «учетную ставку», определяющую процент, взимаемый при подобном учете векселей в каждом из двенадцати округов.

Правда, иногда, понижая учетную ставку, она может поощрить учет векселей, а повышая учетную ставку — ослабить его. Но все же в своей дисконтной политике «Фед» может играть лишь пассивную роль. Она может сидеть и ждать. Она может наложить вето. Она может сделать учетную ставку более привлекательной. Но она определенно не может установить объем учета векселей точно на желаемом уровне. Только в операциях на открытом рынке она может играть активную роль. Но никогда не следует недооценивать силу вето! Будучи способна сказать «нет». «Фед» имеет большую силу для того, чтобы оказать ограничивающее влияние на банки.

Изменение учетной ставки. На Уолл-стрите Нью-Йорка, Лассалль-стрите Чикаго, Стейт-стрите Бостона каждый внимательно следит за учетной ставкой, которую «Фед» устанавливает для учитываемых ею векселей. В день, когда в Лондоне и Париже ставки процента и инвестиционные расходы испытывают на себе влияние изменения учетной ставки в США.

Обычно учетная ставка следует за рынком. После того, как продажи на открытом рынке вызвали повышение ставки процента, банки будут делать все больше и больше попыток занять деньги у ФРС по еще повысившейся учетной ставке. Чтобы приостановить подобный рост учитываемых векселей и выдаваемых ссуд, «Фед» в конце концов повысит учетную ставку и тем самым приведет ее в нормальное соотношение с рынком.

Когда «Фед» повышает учетную ставку, многие на рынке говорят: «Ага, Совет все еще думает, что ветер дует в сторону инфляции». Изменение процентной ставки, будучи отражением обстановки на рынке кредита, вместе с тем может оказать сильное воздействие на этот рынок.

Когда «Фед» хочет сделать кредит более доступным, действие развивается в обратном направлении. Учетная ставка понижается. Это отражает уже наступившее облегчение кредита и ведет к его еще большему облегчению. Так, после того, как в ноябре 1957 г. учетная ставка была понижена с 3,5 до 3%, курс акций и облигаций повысился.

Изменение резервных норм — сильно действующее и редко применяемое средство

Конгресс предоставил Совету управляющих ФРС право повышать или понижать предусмотренную законом норму резервов, которые банки-члены должны держать против своих депозитов. Если «Фед хочет быстро сжать кредит, она может повысить норму резервов, предусмотренную для городских и провинциальных банков, на несколько процентных пунктов, оставаясь в пределах 22 и 14%. Если она хочет сжать кредит еще больше, она обратится к конгрессу с просьбой предоставить ей право повысить резервные требования сверх этих пределов.

Если «Фед» хочет облегчить условия: получения кредита, она может предпринять обратные действия. Она может снижать нормы предусмотренных законом резервов до тех пор, пока не дойдет соответственно до 10 и 7%. Для дальнейшего понижения потребовался бы новый акт конгресса.

Изменение резервных норм — это мощное оружие. Оно настолько мощно, что его используют редко: изменения осуществляются лишь раз в несколько лет, а не каждый день, как в случае с операциями на открытом рынке.

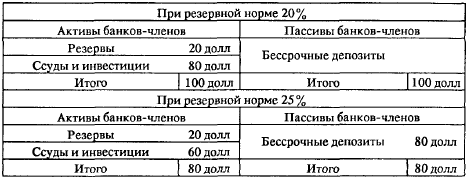

Как именно рост требуемых резервов ведет к сжатию кредита? Предположим, что при требуемой норме резервов в 20% банки наращивают депозиты в отношении 5:1, практически не имея излишних резервов. Теперь предположим, что «Фед» хочет сжать кредит и конгресс дал разрешение повысить требуемую норму до 25%. Даже если операции на открытом рынке и дисконтная политика не повлияли на изменение банковых резервов, банки резко сократят теперь свои ссуды и инвестиции — и свои депозиты. Почему?

Потому, что теперь отношение банковых депозитов к резервам может быть лишь 4:1, а не 5:1, и будет иметь место сокращение всех депозитов на 1/5.

Это мучительное сокращение начинается сразу. Ибо, как только Совет подписал новый приказ о повышении резервных норм на 25%, каждый банк обнаруживает недостаточность своих резервов. Он продаст часть своих облигаций и потребует возвращения денег по своим ссудам. Покупатели облигаций используют свои бессрочные депозиты. Заемщики, чьи ссуды были истребованы, тоже используют свои бессрочные депозиты для погашения этих ссуд. Процесс окончится лишь тогда, когда банки сократят свои депозиты до уровня, который будет в 4, а не 5 раз превышать их резервы.

Табл.17-3 показывает, как может выглядеть их баланс после изменений. Вы можете быть уверены, что такие значительные изменения имели бы своим результатом значительное повышение ставки процента, очень трудно доступный кредит, большое сокращение I (и, возможно, G на уровне местных органов власти), сокращение национального дохода и занятости. Поэтому такое мощное оружие должно редко пускаться в ход.

В 1936-1937 гг. резервные нормы были резко повышены. Но в те времена банки считали ссуды и инвестиции в облигации столько непривлекательными, что предпочитали держать значительные «излишние резервы», то есть держали больше праздной денежной наличности, чем требовал закон. Таким образом, рост требований закона в отношении резервов не оказал такого большого воздействия на сокращение М или повышение процента, какое он оказал бы в наше время. Следует также отметить, что подобное внезапное давление на состояние банковых резервов в настоящее время вынудило бы банки обратиться за поддержкой в ФРС, даже если бы учетная ставка была значительно повышена.

За последнее время оно было использовано главным образом для понижения требуемых норм резерва, для приведения трех типов банков к большему единообразию и для создания ими таких резервов, которые необходимы, чтобы держать нашу совокупную денежную массу в соответствии с нашим растущим денежным национальным доходом. (Можете вы объяснить, почему подобное понижение требовании в отношении резервов, вероятнее всего, будет иметь место в период вялой экономической активности, а не в период ее оживления? Можете вы объяснить, каким образом это понижение, вероятно, вызовет расширение инвестиций и дохода путем облегчения кредита и увеличения М?)

Рост резервных норм побуждает банки-члены к сокращению кредита:

Таблица 17-3

Влияние роста предусмотренных законом резервов с 1/5 до 1/4. Та же самая база резервов поддерживает теперь массу депозитов в отношении 4:1, а не 5:1. Как реагируют банки?

Второстепенные средства: качественный контроль против количественного

Увещевания относятся к «контролю нравоучениями»: официальные представители ФРС выражают свое неудовольствие, если банки не делают того, что, по их мнению они должны были бы делать. Банкиры вызываются для откровенных разговоров. Обращаются к их чувству общественного долга. В общей форме могут быть сделаны угрожающие предупреждения относительно доступности кредита в будущем, а банковые контролеры могут стать особенно тщательными в проверке книг.

Многие экономисты сомневаются в том, что такие уговоры побудят конкурирующих банкиров не делать того, что они желают делать. Однако можно думать, что увещевания оказывают определенное воздействие, особенно в течение коротких периодов и особенно когда банки сильно зависят от учета векселей у ФРС. В конце концов, банкиры столь же чувствительны к общественному мнению, как и все другие.

Специальный, качественный контроль

Специальный, или качественный, контроль кредита противопоставляется всеобщему количественному контролю, который используется только для воздействия на общую величину банковых резервов и для общего сжатия кредита. Специальный контроль кредита может играть очень важную роль для стран, где государство осуществляет значительное центральное планирование и надзор за конкретными действиями деловых кругов. В этих странах, чтобы построить дом, выпустить новые акции или облигации, вам может потребоваться разрешение.

Банкиры — особенно если в стране (как в Англии) имеется лишь несколько крупных банков — могут быть вызваны к канцлеру казначейства (министру финансов). Он может сказать: «Послушайте! Мы хотим, чтобы вы, используя свои ссуды, помогли экспортной промышленности. И помогли отраслям, производящим товары первой необходимости. И до рождества сократили общую величину своих ссуд на 10%».

Контроль над кредитом для покупки акций. Специальный контроль кредита может быть очень и очень действенным. Однако в нормальное, мирное время по установившемуся в Америке обычаю подобное детальное вмешательство в денежный процесс не используется, за одним исключением. ФРС наделена властью устанавливать требование минимальных взносов наличными при покупке ценных бумаг (margin requirements), ограничивающие долю тех сумм, которые население может занимать с целью покупать и держать обыкновенные и привилегированные акции. Так, в 1961 г. я могу при покупке акций занять 30% суммы у своего маклера, но должен вложить 70% своих денег. В 1958 г. я мог занять 50 %.

В период рыночного бума 1929 г. не было никаких правил: можно было занять 70, 80 или даже 90% от стоимости любых приобретенных акций. Не удивительно, что, когда разразился крах, маклеры начали звонить своим клиентам, предлагая повысите «гарантийный задаток, чтобы покрыть понижающуюся стоимость их акций». Так гак многие клиенты действовали почти без капитала, они не могли выделить средства сверх гарантийного задатка. В результате маклеры продали их акции. Необходимость продажи акций держателей с низким гарантийным задатком как раз в момент, когда акции были уже слабыми, усилила лавину падения.

Контроль за продажами в рассрочку. Кроме увещеваний и прямого контроля гарантийных задатков, «Фед» в течение многих лет имела право лимитировать продажи товаров в рассрочку. Так, в период корейской войны «Фед» предписывала, какую долю вы должны были немедленно внести, если вы приобретали автомобиль, мебель и другие товары в рассрочку. Это так называемое предписание W требовало также, чтобы вы погасили свои долговые обязательства, прежде чем покупать новые товары в кредит. Инструкция действовала, по-видимому, весьма эффективно. Это верно для аналогичного регулирования в Англии и других странах. Но это стало непопулярным, и когда корейский кризис прошел, права «Фед» прекратили свое действие.

Контроль за условиями закладных. Конгресс давно предоставил ФРС право устанавливать минимальные размеры начального взноса по ссудам под заклад недвижимости и продолжительность периода погашения этих ссуд. Это так называемое предписание X давало Совету сильное средство воздействия на уровень расходов, связанных со строительством домов. Повышая платежи наличными и сокращая периоды погашения по закладным. Совет мог ограничить строительство домов. Действуя в обратном направлении, Совет мог расширить объем строительства.

Действие этого сильного средства, по решению конгресса, было прекращено в 1953 г. «Фед» с ее философией предпочтения всеобщего количественного контроля контролю на основе специальных декретов, возможно, не была огорчена потерей этого права; но она скоро увидела, что природа не терпит пустоты. Если центральный банк не хочет владеть этими правами, то кто-то другой хочет. Так, строительство домов в большой мере субсидируется правительством. Администрация по делам ветеранов гарантирует займы под закладные. То же самое делает Федеральное жилищное управление. Есть также Федеральная национальная ипотечная ассоциация, которая покупает закладные, делая кредит на строительство более доступным. Эти правительственные агентства, не имеющие связи с ФРС, часто в силу недоразумений действуют наперекор Совету. Мораль всего этого, по-видимому, следующая. В наше время государственная политика проявляет особый интерес к некоторым секторам кредитного рынка. Ее не удовлетворяет положение, при котором процентная ставка на каждом данном рынке устанавливается стихийно; она стремится поддержать некоторые формы экономической активности, как, например, строительство домов и мелкое производство, и ограничить такие, как спекуляция акциями.

Международное движение золота (отступление)

До сих пор мы рассуждали так, будто все изменения совокупного С вызываются деятельностью Федеральной резервной системы, направленной на изменение банковых резервов в сторону, желательную для властей. Однако имеется одна внешняя сила, воздействующая на М, а именно движение золота. В первую очередь это касается экспорта или импорта. Хотя в определенном смысле это движение может вызывать изменение М, даже когда «Фед» ничего не делает, нужно понять, что наши три средства денежной политики дают властям возможность нейтрализовать такие изменения М, которые считаются противоречащими национальным интересам.

В части 5 будет подробно рассмотрена международная торговля; здесь же нам нужно лишь затронуть банковые аспекты движения золота. Когда американские экспортеры продают больше товаров за границу, чем ввозят импортеры, и, следовательно, когда иностранцы платят нам, отправляя сюда золото, мы увидим, что помещение этого золота в наши банки даст толчок нашему процессу расширения кредита в отношении 5:1, — совершенно так же, как в наших прежних примерах, когда вдова, или лицо, которое продает облигации Федеральному резервному банку, или любое другое лицо вносили в банки-члены новые депозиты, повышая их резервы. Когда Америка теряет золото (как это часто случалось за последние годы) в уплату за превышение общего импорта (включая расходы правительства на военную и прочую помощь иностранным государствам) над общим экспортом, это означает потерю золота и сокращение резервов банковой системы. Что произойдет с М, если Совет Федеральной резервной системы не решит возместить эту потерю посредством какого-либо мероприятия? Количество денег сократится в отношении 5:1.

Старый золотой стандарт. До 1933 г. анализ движения золота был прост. Мы, американцы, имели золотые монеты, точно так же как Англия до 1914 г. Но так как монеты не очень удобны для деловых операций, мы имели золотые сертификаты. Это были красиво отпечатанные золотые с черным билеты, выпущенные казначейством и дававшие вам право на получение золота стоимостью в 10 или 20 долл.

Что происходило, когда до 1933 г. Соединенные Штаты экспортировали больше, чем импортировали, и разница покрывалась ввозом слитков золота? Слитки золота обменивались в ближайшем отделении казначейства на золотые монеты или золотые сертификаты. Экспортер клал последние в свой коммерческий банк, а затем начиналось хорошо знакомое нам многократное расширение депозитов (оно было в отношении 10:1, а не 5:1., ибо до 1936 г. банки-члены держали в качестве законных резервов лишь около 1/10 своих резервов. Вы можете показать, как депозиты должны были сокращаться в отношении 10:1, если Америка экспортировала золото, оплачивая превышение нашего импорта над экспортом).

После 1933 г. В настоящее время положение немного отличается от того, что было. Когда конгресс решил повысить цену золота с уровня около 21 долл. за унцию до 35 долл. за унцию, он изъял из обращения все золото и все золотые сертификаты. (Верховный суд подтвердил конституционность этого использования власти конгресса над денежным обращением.) Конгресс изъял золото по курсу 21 долл. за унцию, с тем чтобы те, кто хранил его, не могли извлечь прибыли из изменения курса. И для того, чтобы какому-то будущему конгрессу не пришлось столкнуться с той же проблемой при новом повышении цены золота, был принят закон, запрещающий американцам хранить золото в стране, за исключением золота в драгоценностях, в пластинках для зубов, старых монетах и т. д.

Однако и теперь всякий раз, когда мы экспортируем больше, чем импортируем, и разница покрывается золотом, казначейство превращает это золото в новые деньги. Но теперь оно не превращает его в золотые монеты, которые вы можете хранить, или золотые сертификаты, которыми могут владеть частные лица. Сейчас для получения аналогичного результата казначейство использует федеральные резервные банки в качестве своих представителей.

В сущности, вот как развивается процесс. Золото, которое вы получили за экспортированные товары (или добыли с помощью кирки и ковша), вы продаете Федеральному резервному банку в Нью-Йорке, Он дает вам 35 долл. за унцию золота — чеком, а не в виде золотых сертификатов, держать которые частным лицам запрещено законом. Вы носите этот чек в банк, а когда ваш банк передает его Федеральной резервной системе, его резервы увеличиваются на сумму, равную полученному количеству золота. И так же, как до 1933 г., это увеличение резерва, созданное золотом, может начать многократное расширение вкладов.

Что делает с золотом Федеральная резервная система? Она передает его в Форт Нокс (штат Кентукки), получив взамен золотые сертификаты, которые вы видели в балансе Федеральной резервной системы. Процесс завершен.

Обратите внимание: «Фед» увеличила свои активы и пассивы (какие статьи?). Правительство имеет реальное золото, против которого око выпустило золотые сертификаты; банки получают новые резервы, на базе которых ссуды и инвестиции увеличиваются в отношении 4:1, а текущие счета — в отношении 5:1

Золото, как фактор, ограничивающий кредитно-денежную политику

Этот параграф завершает анализ того, как международное движение золота само по себе воздействует на количество денег. Следует помнить, что действие подобных внешних факторов может быть сведено на нет путем операций на открытом рынке, действующих в противоположном направлении. Во всех странах центральные банки часто проводили мероприятия, направленные на компенсацию воздействия международного движения золота. В руках Соединенных Штатов за четверть столетия после 1933 г. оказалось столько золота, что при определении своей политики они могли полностью игнорировать свой платежный баланс.

Как мы увидим в части 5 о международной торговле, это положение больше не существует. Когда Федеральная резервная система хочет снизить уровень процента для проведения внутренней политики стабилизации развития, она впервые за десятилетия вынуждена учитывать следующий момент: если процент по краткосрочным займам в США снизится по сравнению с процентом за границей, многие иностранцы пожелают перевести свои средства за границу, где они могут получить более высокий процент. Это будет означать утечку золота от наших берегов, и, хотя у нас все еще много золота, мы уже не можем себе позволить игнорировать эту утечку. В будущем, если только «Фед» не сможет непосредственно воздействовать на уровень процента по долгосрочным ссудам, а не только по краткосрочным, мы можем оказаться в таком положении, когда нужно будет придавать большую роль стабилизирующей фискальной политике, чем стабилизирующей кредитно-денежной политике.

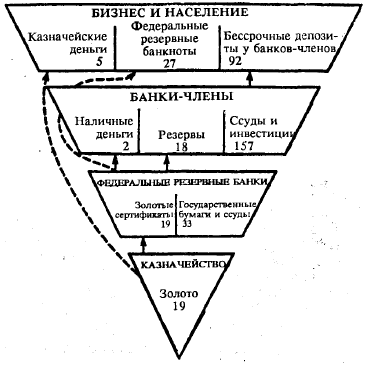

Пирамида кредита

Рис. 63 суммирует отношения между коммерческими банками, или банками-членами, и населением; между этими банками и Федеральными резервными банками; между резервными банками и казначейством.

Федеральная резервная система создает наши бумажные деньги и банковые резервы:

Рис. 63. Пирамида кредита в 1960 г. (в млрд. долл.). Если бы конгресс принял закон, аннулирующий обязательное 25-процентное покрытие для ФРС, можно было бы обойтись без этого небольшого количества золота внизу пирамиды. (Во время второй мировой войны конгресс уменьшил обязательное покрытие с 40 до 25% и с тем же успехом мог бы снизить его до 15, 5 или 0%.)

В основании пирамиды находится относительно небольшое количество золота (в 1960 г. его стоимость составляла около 19,3 млрд. долл.), которое держит в своих руках казначейство Соединенных Штатов. За некоторыми малыми исключениями, этому золоту соответствуют золотые сертификаты, хранящиеся в сейфах федеральных резервных банков.

Самая важная часть пассивов резервных банков, противостоящих их совокупным активам, представлена федеральными резервными банкнотами. Большую часть последних держит население, однако некоторая часть хранится банками в качестве денежной наличности.

Вторая главная часть пассивов резервных банков представлена законными резервными депозитами банков-членов. На эти 18 млрд. долл. резервов опирается та масса денег в руках населения, которая представлена банковыми чековыми депозитами.

Поднимаясь вверх по пирамиде от казначейства к федеральным резервным банкам, мы видим, что совокупные активы и пассивы последних составляют 52 млрд. долл. Таким образом, золотые сертификаты Федеральных резервных банков составляют около 3/8 их совокупных пассивов. От федеральных резервных банков закон требует, чтобы не менее 25% их пассивов по банкнотам и депозитам было в форме золотых сертификатов. Этот процент золотого покрытия не следует смешивать с резервами банков-членов в отношении 1:5. Фактически покрытие у «Фед» значительно выше, поскольку это необходимо ей, чтобы иметь абсолютно свободные руки для проведения операций как по расширению, так и по сокращению количества денег. Если золотое покрытие станет приближаться к установленному законом, конгресс, вероятно, сделает то, что он сделал во время войны, то есть проведет закон, снижающий или отменяющий обязательное покрытие, чтобы восстановить для «Фед» свободу действий в обоих направлениях.

В 1913 г. основатели ФРС полагали, что это требование золотых резервов будет иметь важное значение. Они относились к этому столь серьезно, что часть упреков за катастрофическое падение цен 1920 г. должна быть отнесена на счет того факта, что никто не смел и подумать о том, чтобы конгресс мог понизить требование золотых резервов в то время, когда «Фед» находилась под угрозой иметь меньше резервов, чем предусматривалось существовавшими тогда 35-и 40-процентными кормами. Основатели системы, взглянув на сегодняшнюю пирамиду кредита, сказали бы: каждый доллар золота дает возможность расширить депозиты в отношении 20:1, то есть пятикратно на уровне банков-членов и четырехкратно на уровне федеральных резервных банков. Мы знаем, что это заблуждение: каждый доллар золота имеет своим результатом депозиты лишь в отношении 5:1. И даже это может не иметь места, если «Фед» захочет нейтрализовать влияние притока золота. Тот факт, что Америка применяет международный золотой стандарт, не имеет ничего общего с этим правилом о 25%, хотя в случае каких-либо чрезвычайных обстоятельств в будущем следование этому правилу могло бы заставить нас отказаться от золотого стандарта.

Кроме золотых сертификатов, резервные банки предоставили ссуды и вложили в ценные бумаги, главным образом в форме краткосрочных государственных облигаций, около 33 млрд. долл.

Кредит в период войны и в послевоенный период

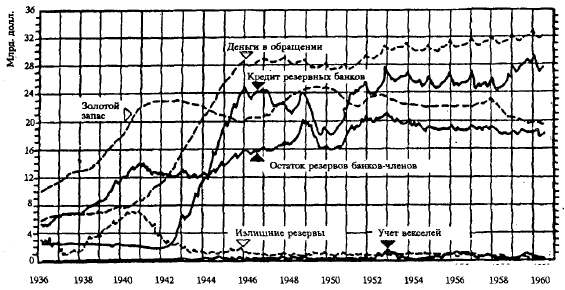

Пирамида кредита дает нам неподвижную картину. Чтобы увидеть изменения, имевшие место в последние годы, обратимся к рис. 64, который представляет картину изменения важных экономических величин.

В самой верхней части — деньги в обращении. Их сумма очень сильно возросла в период войны и с тех пор показывает слабый рост. Бессрочные депозиты вышли бы за пределы рисунка; но и они обнаружили бы те же общие черты.

Как «кредит резервных банков» определяет нашу денежную массу:

Рис. 64. Важные банковые переменные величины. Деньги в обращении и резервы довольно тесно следуют за кредитом резервных банков. «Фед» не позволила потокам золота задать тон. Обратите внимание на то, что по-следние годы «Фед» держит в узде рост резервов. (В конце 1957 г. она сделала кредит более свободным. Почему?)

Остатки резервов банков-членов, которые мы назвали резервами, показывают аналогичные, но менее характерные черты. Наша главная цель — объяснить, как меняются эти резервы. Частичным объяснением может служить движение золотых запасов. Но далеко не полным. «Фед» не допустит, чтобы колебания наших золотых запасов вызвали изменения величины резервов.

Чтобы объяснить резервы, мы должны обратиться к кредиту резервных банков, а именно к сумме государственных ценных бумаг и учета векселей ФРС. Вы видите, как «Фед» начиная с 1957 г. использовала покупки на открытом рынке, чтобы поднять кредит резервных банков в достаточной степени, тем самым компенсировать потерю золота и удержать резервы банков-членов от падения. И как «Фед» вела свою линию в 1955-1960 гг., когда считалось, что имеет место угроза инфляции?

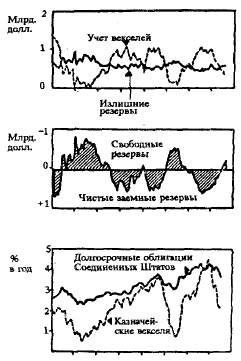

Обратимся к рис. 65, где показан объем учета векселей.

«Фед» стремится контролировать положение банков в отношении резервов:

Рис. 65. Когда учет векселей превышает излишние резервы, чистые свободные резервы делаются отрицательными (стано¬вясь чистыми заемными резервами). Обычно это означает, что кредит затруднен, а ссудный процент стоит на высоком уровне.

Совокупная величина учета векселей невелика по сравнению с суммой государственных ценных бумаг. Но ее изменение в любые годы значительно по сравнению с уровнем чистых продаж или покупок ценных бумаг на открытом рынке соответствующих лет. На протяжении коротких отрезков времени учет векселей действует наперекор операциям на открытом рынке. Обратите внимание, как в конце 1952 г. учет векселей возрос, как раз когда «Фед» пыталась сжать кредит. Это дало основание некоторым экономистам критиковать дисконтную политику. Но ее защитники говорили: «Если бы не было отдушины в виде привилегии учета векселей, «Фед» не осмелилась бы проводить такую жесткую политику в отношении продаж на открытом рынке. Точно так же, как тормоза автомобиля позволяют ездить быстрее, существование учетных операций дает возможность ФРС осуществлять более жесткую политику на открытом рынке.

Излишние резервы, как видно из верхней части рис. 65, в последние годы были весьма небольшими. Когда учет векселей превышает излишние резервы, — так что так называемые «чистые свободные резервы» становятся отрицательными, — вы можете быть почти уверены, что кредит сжат. На 65 введено важное понятие чистых свободных резервов. Обратите внимание, что, как правило, они отрицательны, когда затруднен кредит и высок ссудный процент, и положительны, когда «Фед» облегчает кредит. Так, когда с 1960 г. темпы деловой активности ослабли, «Фед» увеличила покупки на открытом рынке, чтобы снизить уровень процента, расширить возможности получения кредита и прекратить продолжавшееся уже много месяцев сокращение М. (Рассмотрите внимательно все три части рис. 65.).

Но в прошлом, в середине 30-х годов, вы можете видеть огромный горб графика излишних резервов. В то время имел место большой приток золота; однако в силу враждебного отношения банков к ссудам и дополнительным государственным ценным бумагам результатом была не многократная экспансия, но лишь нагромождение излишних резервов. Совет, все время обеспокоенный возможной инфляцией (даже и период резкого спада!), потерял сан от страха, что эти излишние резервы могут вдруг стать базой расширения депозитов. Чтобы поставить излишние резервы под контроль, он, кик мм видели, удвоил требования в отношении резервов. В обычное время, когда банки могут наши привлекательные, приносящие доход вложения, излишние резервы не становятся значительными.

Эта глава служит базой для рассматриваемого в следующей главе взаимоотношения между кредитно-денежной политикой и определением уровня дохода. В кратком приложении к этой главе будут рассмотрены некоторые предлагаемые реформы нашей банковой системы.

Выводы

1. Федеральная резервная система — это центральный банк, банк банкиров. Ее обязанность состоит в том, чтобы контролировать денежную массу страны.

2. Ее пятиступенчатый метод действия разворачивается следующим образом: она сокращает резервы банков; это вызывает многократное сокращение совокупных депозитов; это делает кредит дорогим и труднодоступным; это сокращает частные и государственные инвестиционные расходы; это, наконец, угнетающе действует на денежный доход и цены.

3. Мощным оружием, которое использует «Фед», являются: а) операции на открытом рынке, б) политика регулирования учетной ставки и в) изменение предусмотренных законом резервов. Второстепенным оружием, которым временами пользуется центральный банк, являются увещевания и специальный контроль за продажами в кредит, закладными операциями и за задатками по сделкам, связанным с получением ссуд на покупку акций.

4. В противоположность нейтрализации движения золота продажи Федеральной резервной системой государственных ценных бумаг на открытом рынке представляют собой позитивные акты, которые уменьшают ее активы ж пассивы, уменьшают резервы банков-членов, то есть базу их депозитов. Мощные повседневные операции на открытом рынке должны быть поняты всеми изучающими кредитно-денежную политику.

5. Главные черты кредита, как показано на статичной картине пирамиды кредита или на диаграмме изменения резервов и денег, должны быть поняты в границах изложенного в этой главе анализа.