Банк России и коммерческие банки как элементы банковской системы

Банк России как регулятор деятельности коммерческих банков

Развитие рыночной экономики в целом и банковского сектора в частности невозможно без активного участия в этом процессе такого института, как Центральный банк, который, с одной стороны, управляет денежным обращением, стремясь его стабилизировать и укрепить доверие хозяйствующих субъектов к национальной валюте, с другой стороны, содействует повышению эффективности банковской системы, которая является главным звеном рыночной экономики. Данные цели достигаются посредством реализации двух основных функций: денежно-кредитного регулирования и банковского надзора.

Постоянно усложняющаяся система взаимодействия кредитных организаций и Центрального банка требует от специалистов глубоких знаний как теоретических основ, так и практических аспектов регулирования и надзора за банковской деятельностью.

Правовая и нормативная база, являющаяся основой взаимодействия коммерческих банков и регулятора, постоянно обновляется.

Практические и правовые аспекты деятельности кредитных организаций, изложенные в данном пособии, соответствуют нормативным документам, действующим на сегодняшний день.

Под банковским регулированием принято понимать совокупность мероприятий, проводимых государством в банковском секторе с целью обеспечения более полноценного его функционирования.

Потребность в институте банковского регулирования и надзора возникла вследствие особой социальной значимости и ответственности банков перед обществом.

Главными целями банковского регулирования и банковского надзора являются поддержание стабильности банковской системы Российской Федерации и защита интересов клиентов кредитных организаций.

Важнейшим условием реализации этих целей является обеспечение необходимого и достаточного уровня информационной безопасности организаций банковской системы РФ, их активов, которое во многом определяется информационной безопасностью технологических процессов, автоматизированных банковских систем, эксплуатирующихся организациями банковской системы РФ.

Особенности банковской системы РФ таковы, что негативные последствия сбоев в работе отдельных организаций могут привести к быстрому развитию системного кризиса платежной системы РФ, нанести ущерб интересам собственников и клиентов.

Необходимость государственного контроля и регулирования банковской деятельности диктуется многими обстоятельствами и подтверждается уроками исторического развития. Можно выделить ряд объективно существующих причин, обусловливающих необходимость банковского надзора для экономики страны: значимость кредитных организаций для экономики (в силу их функций); необходимость защиты интересов клиентов кредитных организаций; обеспечение правопорядка в банковской системе; поддержание конкуренции и недопущение монополизации банковской деятельности; содействие повышению эффективности работы банковской сферы.

Банк России видит в качестве своей главной задачи не поиск и наказание кредитных организаций, допускающих нарушения, а создание условий для более эффективного функционирования банковской системы в целом.

Денежно-кредитные и финансовые отношения любой страны находятся в процессе постоянных структурных изменений: перестраивается кредитная система, возникают новые виды финансово-кредитных институтов и операций, модифицируется система взаимоотношений банков и финансово-кредитных институтов. Существенные изменения происходят и в функционировании банков: растет самостоятельность банков, увеличивается их роль в экономике; расширяются функции банков; изыскиваются пути повышения эффективности банковского обслуживания клиентов; идет поиск оптимального разграничения сфер деятельности и функций специализированных финансово-кредитных и банковских учреждений; разрабатывается новое банковское законодательство в соответствии с задачами современного этапа хозяйственного развития. Во всем этом немаловажную роль играют центральные банки.

Обеспечение стабильности банковской системы – это государственная задача, и в большинстве стран она делегирована Центральному банку.

Банк России осуществляет постоянный надзор за соблюдением кредитными организациями и банковскими группами банковского законодательства, нормативных актов Банка России, установленных ими обязательных нормативов. Структурной единицей Банка России, отвечающей за надзорную деятельность, является Департамент обеспечения банковского надзора.

Согласно сущности и целевой ориентации деятельности, задачи Банка России сводятся к следующему: обеспечение экономического оборота необходимыми денежными средствами, оказание требуемой помощи в реализации экономических программ, выполнение роли кредитора последней инстанции, обеспечение эффективной деятельности кредитных организаций.

Согласно Федеральному закону «О Центральном банке РФ» (ст. 4) Банк России выполняет следующие функции:

- во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику, политику развития и обеспечения стабильности функционирования финансового рынка Российской Федерации;

- монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение, утверждает графическое обозначение рубля в виде знака (также данная функция Банка России закреплена Конституцией РФ, ст. 75);

- является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

- устанавливает правила расчетов в Российской Федерации, осуществляет надзор и наблюдение в национальной платежной системе;

- устанавливает правила проведения банковских операций;

- осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

- осуществляет эффективное управление золотовалютными резервами Банка России;

- принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

- осуществляет надзор за деятельностью кредитных организаций и банковских групп;

- регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

- осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;

- организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

- определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;

- устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

- устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

- принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации, принимает участие в разработке методологии составления финансового счета Российской Федерации в системе национальных счетов и организует составление финансового счета Российской Федерации;

- проводит анализ и прогнозирование состояния экономики Российской Федерации, публикует соответствующие материалы и статистические данные. Осуществляет выплаты Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов в банках Российской Федерации. Является депозитарием средств Международного валютного фонда в валюте Российской Федерации, осуществляет операции и сделки, предусмотренные статьями Соглашения Международного валютного фонда и договорами с Международным валютным фондом. Осуществляет контроль за соблюдением требований законодательства Российской Федерации о противодействии неправомерному использованию инсайдерской информации и манипулированию рынком. Осуществляет защиту прав и законных интересов акционеров и инвесторов на финансовых рынках, страхователей, застрахованных лиц и выгодоприобретателей, признаваемых таковыми в соответствии со страховым законодательством, а также застрахованных лиц по обязательному пенсионному страхованию, вкладчиков и участников негосударственного пенсионного фонда по негосударственному пенсионному обеспечению. Организовывает оказание услуг по передаче электронных сообщений по финансовым операциям;

- осуществляет иные функции в соответствии с федеральными законами.

Таким образом, основные цели и задачи Банка России заключаются в организации деятельности денежно-кредитной системы страны и контроле за ее состоянием, а им соответствуют две важнейшие функции – денежно-кредитное регулирование и банковское регулирование и надзор.

Свои функции, определенные Конституцией Российской Федерации (ст. 75) и Федеральным законом «О Центральном банке Российской Федерации (Банке России)» (ст. 4), банк осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов Федерации и органов местного самоуправления.

Банк России не входит в перечень органов государственной власти, указанных в ст. 11 Конституции РФ, к которым относятся Президент РФ, Федеральное собрание (Совет Федерации и Государственная дума) и Правительство РФ. Указанные органы, согласно ст. 10 Конституции, осуществляют государственную власть на основе ее разделения на законодательную, исполнительную и судебную. Банк России не относится ни к законодательной, ни к исполнительной, ни к судебной власти. Он является органом государственной власти с особым статусом наряду с такими органами, как Прокуратура РФ, Счетная палата РФ, Центральная избирательная комиссия РФ. Как было отмечено выше, основные функции Банка России определены в ст. 75 Конституции, что предопределяет обязательность формирования этого органа и необходимость обеспечения юридических гарантий независимости осуществления им возложенных на него функций.

Банк России нельзя рассматривать как федеральное государственное учреждение, статус которого аналогичен статусу федеральных учреждений, созданных и функционирующих в системе исполнительной власти. Такая характеристика не соответствует его правовой природе как самостоятельного органа государственной власти. Тот факт, что Банк России осуществляет управленческие по своей сути функции в области денежного обращения, денежной эмиссии, кредита, не дает основания утверждать, что он является одним из звеньев в системе исполнительной власти в Российской Федерации.

Ряд полномочий Банка России носит административный, управленческий характер, это не снижает его правовой статус, превращает его в особое, относительно независимое учреждение в системе исполнительной власти. Особенность конституционного статуса Банка России состоит в том, что он не может осуществлять управленческие функции под руководством других органов государственной власти – как исполнительной, так и законодательной.

Банковский надзор является необходимым элементом рыночной экономики, в которой банковская система играет центральную роль в осуществлении платежей, привлечении и распределении сбережений.

Роль банковского надзора в России в условиях формирования отечественной банковской системы сложно недооценить, поскольку именно надзор должен способствовать стабильности и надежности банковской системы, а также содействовать ее постоянному развитию.

Эффективный надзор за банковскими организациями является обязательным компонентом устойчивой экономики, в которой банковская система играет центральную роль в осуществлении платежей, привлечении и распределении сбережений. Задача надзора – добиться, чтобы банки функционировали безопасно и надежно и обладали достаточным капиталом и резервами для покрытия рисков, возникающих в их деятельности. Строгий и эффективный банковский надзор обеспечивает общественное благо, которое не может быть в полной мере представлено рынком, но наряду с эффективной макроэкономической политикой важен для финансовой стабильности в любой стране. Хотя стоимость банковского надзора действительно высока, издержки от плохого надзора оказываются еще больше.

Основной целью банковского надзора выступает поддержание стабильности и доверия к банковской системе и тем самым снижение риска потерь для вкладчиков и других кредиторов.

Банковский надзор должен способствовать развитию эффективной и конкурентной банковской системы, отвечающей общественной потребности в финансовых услугах хорошего качества по разумной цене. Вообще необходимо признать, что существует определенный компромисс между уровнем защиты, обеспечивающим надзор, и стоимостью финансового посредничества. Чем ниже допустимый уровень риска для банков и финансовой системы, тем более глубоким и дорогостоящим будет надзор.

Объектом банковского надзора является система кредитных организаций, которая представлена банками и небанковскими кредитными организациями.

В процессе организации регулятивной деятельности особое внимание Банк России уделяет:

- наличию у кредитных организаций современных систем корпоративного управления рисками, адекватных характеру и масштабам деятельности;

- наличию должного контроля со стороны совета директоров (наблюдательного совета) и топ-менеджеров за деятельностью кредитной организации;

- оценке степени траспарентности деятельности кредитных организаций, включая оценку прозрачности структуры собственности;

- продолжению работы, направленной на повышение качества капитала кредитных организаций, в том числе недопущению фиктивной капитализации;

- осуществлению дополнительного контроля со стороны центрального аппарата Банка России за системно значимыми кредитными организациями;

- развитию института кураторов банков в комплексе с иными мерами по всем направлениям надзорной деятельности (дистанционный надзор, инспектирование, лицензирование, работа с проблемными кредитными организациями);

- осуществлению перехода к поэтапной централизации инспекционной деятельности в Банке России, что будет способствовать обеспечению независимости и эффективности банковского надзора.

Порядок регистрации и лицензирования банковской деятельности

Рассматривая вопрос о методике осуществления регулирования банковской деятельности, можно определить три этапа, которые ее составляют:

- осуществление процедуры допуска кредитной организации к работе на рынке (лицензионная деятельность Банка России), о которой мы расскажем в данной главе;

- проведение надзора и контроля за текущей деятельностью кредитной организации (дистанционный надзор и инспектирование);

- выявление слабых и неэффективных участников, проведение санирования банковской системы (реализация процедур предупреждения банкротства кредитных организаций и/или их ликвидации – см. гл. 10 Теоретические и правовые основы несостоятельности (банкротства) коммерческого банка).

Лицензирование является неотъемлемой составной частью банковского надзора, поскольку закладывает основы стабильности деятельности будущей кредитной организации и банковской системы в целом. Регистрация и лицензирование деятельности кредитных организаций в нашей стране возложены на Банк России. Полномочия Банка России в области регистрации и лицензирования определяются законом. Под полномочиями подразумеваются определенные для Банка России права и обязанности для реализации возложенных на него задач и функций. Виды лицензий, которые могут быть выданы вновь создаваемым кредитным организациям, отражены в Инструкции Банка России № 135-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдач лицензий на осуществление банковских операций» от 02.04.2010 г.

Регистрация – индивидуально-правовой акт, устанавливающий, изменяющий или отменяющий права и обязанности конкретных лиц. Кредитные организации подлежат регистрации в Банке России, который уполномочен вести Книгу государственной регистрации кредитных организаций РФ. Согласно ст. 333.33 НК РФ за регистрацию уплачивается пошлина в размере 4 000 руб. и за предоставление лицензии на осуществление банковских операций в размере 0,1 % от размера уставного капитала кредитной организации, но не более 500 000 руб. Регистрация кредитной организации представляет собой запись о конкретном юридическом лице, имеющем право на осуществление банковских операций, придающую законность этой деятельности, позволяющую вести учет, осуществлять банковский надзор и контроль. Статус юридического лица кредитная организация получает с момента государственной регистрации. Сообщение о регистрации публикуется в «Вестнике Банка России».

После того как территориальное учреждение Банка России подтвердит правомерность выдачи лицензии (когда будет оплачено 100 % уставного капитала), Банк России направляет в территориальное учреждение два экземпляра лицензии на осуществление банковских операций. Территориальное учреждение также ведет реестр лицензий. Оно выдает один экземпляр лицензии самой кредитной организации. Лицензия на осуществление банковских операций выдается без ограничения сроков ее действия.

Лицензирование банковской деятельности включает в себя не только контроль за созданием новых кредитных организаций, но и их подразделений.

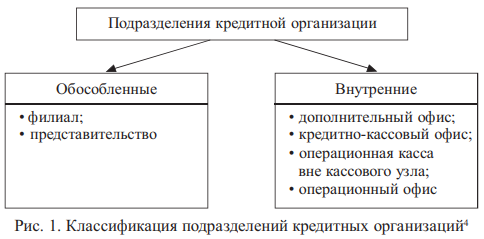

Классификация подразделений приводится в ст. 22 Федерального закона «О банках и банковской деятельности», Инструкции Банка России № 135-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдач лицензий» и представлена на рис. 1.

Филиал кредитной организации не является юридическим лицом, действует на основании Положения о филиале, руководитель – на основании доверенности.

Филиал кредитной организации вправе начать осуществление банковских операций с даты внесения записи о нем в Книгу государственной регистрации и реестров кредитных организаций (их филиалов) и их подразделений и присвоения ему порядкового номера.

Кредитная организация в течение пяти рабочих дней с момента начала деятельности представительства обязана направить 1 экз. уведомления об этом в территориальное учреждение Банка России, осуществляющее надзор за деятельностью кредитной организации, и 2 экз. – в территориальное учреждение Банка России по месту открытия представительства.

Внутренним структурным подразделением кредитной организации (ее филиала) является ее (его) подразделение, расположенное вне места нахождения кредитной организации (ее филиала) и осуществляющее от ее имени банковские операции, перечень которых установлен нормативными актами Банка России в рамках лицензии Банка России, выданной кредитной организации (положения о филиале кредитной организации).

Дополнительный офис может открываться как головной кредитной организацией, так и филиалом. Имеет право осуществлять все виды банковских операций.

Кредитно-кассовый офис в установленном Банком России порядке вправе осуществлять операции по предоставлению денежных средств субъектам малого и среднего предпринимательства и физическим лицам, а также по их возврату (погашению), осуществлять кассовое обслуживание юридических и физических лиц, осуществлять прием наличной валюты Российской Федерации и иностранной валюты для осуществления перевода по поручению физического лица без открытия банковского счета. Кредитно-кассовый офис также вправе осуществлять отдельные виды банковских операций и иных сделок с наличной иностранной валютой и валютой Российской Федерации, чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте.

Операционная касса вне кассового узла открывается кредитной организацией или ее филиалом для обслуживания юридических и физических лиц. Операционная касса вне кассового узла вправе осуществлять кассовые операции с юридическими и физическими лицами, прием наличной валюты Российской Федерации и иностранной валюты для осуществления перевода по поручению физического лица без открытия банковского счета, а также отдельные виды банковских операций и иных сделок с наличной иностранной валютой и валютой Российской Федерации, чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте.

Операционный офис вправе осуществлять все или часть банковских операций, предусмотренных выданной кредитной организации лицензией на осуществление банковских операций (положением о филиале), за исключением отдельных случаев, предусмотренных законом.

Порядок открытия (закрытия) внутренних подразделений носит уведомительный характер, согласования кандидатур руководителей не требуется.

Наименование внутреннего структурного подразделения должно содержать указание на его вид и принадлежность к конкретной кредитной организации (филиалу).

Банк России к вновь создаваемым кредитным организациям предъявляет требования к минимальному значению уставного капитала, его структуре и качеству, а также к руководителям кредитной организации и антимонопольные требования.

Порядок проведения процедур лицензирования небанковских кредитных организаций специфики не имеет, кроме минимального значения уставного капитала. Банк России может самостоятельно определять сочетание банковских операций для небанковских кредитных организаций, но не предъявлять их в целях обеспечения устойчивости.

В Российской Федерации установлены следующие ограничения к минимальному значению уставного капитала вновь создаваемых кредитных организаций: с 1 января 2018 г. минимальный размер уставного капитала на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме:

- 1 млрд руб. – для вновь регистрируемого банка с универсальной лицензией;

- 300 млн руб. – для вновь регистрируемого банка с базовой лицензией;

- 90 млн руб. – для вновь регистрируемой небанковской кредитной организации, за исключением минимального размера уставного капитала вновь регистрируемой небанковской кредитной организации – центрального контрагента;

- 300 млн руб. – для вновь регистрируемой небанковской кредитной организации – центрального контрагента.

Вклады в уставный капитал кредитной организации могут быть в виде: денежных средств в валюте РФ; денежных средств в иностранной валюте (только определенных стран); принадлежащего учредителю кредитной организации на праве собственности здания (помещение), завершенного строительством (в том числе включающее встроенные или пристроенные объекты), в котором может располагаться кредитная организация; принадлежащего учредителю кредитной организации на праве собственности имущества в виде банкоматов и терминалов, функционирующих в автоматическом режиме и предназначенных для приема денежной наличности от клиентов и ее хранения. В случаях, установленных федеральными законами, вкладом в уставный капитал кредитной организации может быть иное имущество.

Для формирования уставного капитала кредитной организации не могут быть использованы привлеченные денежные средства. Стоимость имущества в неденежной форме, направляемого на оплату акций (долей в уставном капитале) создаваемой путем учреждения кредитной организации, не может быть больше 20 % цены размещения акций.

Учредителями кредитной организации могут быть лица, участие которых в кредитной организации не запрещено действующим законодательством (юридические и физические лица). Они не имеют права выходить из состава участников кредитной организации в течение первых трех лет со дня государственной регистрации.

Банк России уделяет особое внимание переходу прав собственности на долю участия в кредитных организациях. При приобретении свыше 1 % – необходимо уведомление Банка России, более 10 % – предварительное согласие Банка России.

Вновь созданному банку (в зависимости от типа лицензии) могут быть выданы следующие виды лицензий:

1) банку с универсальной лицензией:

- универсальная лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц и осуществления банковских операций с драгоценными металлами);

- универсальная лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц, осуществления банковских операций с драгоценными металлами и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц);

2) банку с базовой лицензией:

- базовая лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц и осуществления банковских операций с драгоценными металлами);

- базовая лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц, осуществления банковских операций с драгоценными металлами и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц).

Вновь созданной путем учреждения небанковской кредитной организации в зависимости от ее вида возможна выдача следующих лицензий на осуществление банковских операций:

- лицензия на осуществление банковских операций со средствами в рублях или со средствами в рублях и иностранной валюте для расчетных небанковских кредитных организаций;

- лицензия на осуществление банковских операций со средствами в рублях или со средствами в рублях и иностранной валюте для небанковских кредитных организаций, осуществляющих депозитнокредитные операции;

- лицензия на осуществление банковских операций со средствами в рублях или со средствами в рублях и иностранной валюте для небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций;

- лицензия на осуществление банковских операций со средствами в рублях или со средствами в рублях и иностранной валюте для небанковских кредитных организаций – центральных контрагентов.

Также необходимо учитывать, что небанковская кредитная организация – центральный контрагент осуществляет деятельность с учетом требований, установленных Положением Банка России № 575-П «О требованиях к управлению рисками, правилам организации системы управления рисками, клиринговому обеспечению, размещению имущества, формированию активов центрального контрагента, а также к кругу лиц, в которых центральный контрагент имеет право открывать торговые и клиринговые счета, и методике определения выделенного капитала центрального контрагента» от 30 декабря 2016 г.

На 1 декабря 2019 г. Банком России зарегистрировано 838 кредитных организаций, из них действующих 444 кредитных организации. 405 – банки, в том числе 268 – с базовой лицензией и 137 – с универсальной лицензией и 39 – небанковские кредитные организации.

Банк России имеет право отказать в регистрации кредитной организации по следующим основаниям:

- несоответствие квалификационным требованиям, предъявляемым к предлагаемым кандидатам на должности руководителя или главного бухгалтера;

- неудовлетворительное финансовое положение учредителей или невыполнение ими своих обязательств перед бюджетом всех уровней за последние 3 года;

- несоответствие документов, поданных для государственной регистрации кредитной организации и получения лицензии, требованиям Федерального закона.

Для расширения деятельности путем получения лицензий на осуществление банковских операций кредитная организация в течение последних шести месяцев, предшествующих подаче соответствующего ходатайства в территориальное учреждение Банка России, а также до принятия Банком России решения о расширении деятельности кредитной организации должна:

- выполнять установленные федеральными законами и нормативными актами Банка России требования о предоставлении информации об участниках и их группах (аффилированных лицах), позволяющей однозначно идентифицировать лиц (в том числе не являющихся участниками кредитной организации), имеющих возможность прямо или косвенно (через третьих лиц) определять решения, принимаемые органами управления кредитной организации;

- не иметь задолженности перед федеральным бюджетом, бюджетом соответствующего субъекта Российской Федерации, соответствующим местным бюджетом и государственными внебюджетными фондами;

- иметь организационную структуру (включающую службу внутреннего контроля), соответствующую масштабам проводимых кредитной организацией операций и принимаемым рискам;

- выполнять установленные федеральными законами и нормативными актами Банка России квалификационные требования к членам совета директоров (наблюдательного совета) и руководителям кредитной организации;

- выполнять обязательные резервные требования Банка России и не иметь просроченных денежных обязательств перед Банком России;

- относиться к первой или второй классификационной группе банков в соответствии с Указанием Банка России № 4336-У;

- относиться к категории финансово-стабильных кредитных организаций в соответствии с нормативным актом Банка России, устанавливающим критерии определения финансового состояния кредитных организаций (для небанковской кредитной организации).

Для обоснования расширения деятельности кредитной организации Банк России требует представить бизнес-план, утвержденный общим собранием участников кредитной организации.

Банку с универсальной лицензией для расширения деятельности выдаются следующие лицензии на осуществление банковских операций:

- универсальная лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) без права на осуществление банковских операций с драгоценными металлами;

- универсальная лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (с правом привлечения во вклады денежных средств физических лиц) без права на осуществление банковских операций с драгоценными металлами;

- универсальная лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц) без права на осуществление банковских операций с драгоценными металлами;

- универсальная лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) и на осуществление банковских операций с драгоценными металлами;

- универсальная лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (с правом привлечения во вклады денежных средств физических лиц) и на осуществление банковских операций с драгоценными металлами;

- универсальная лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц) и на осуществление банковских операций с драгоценными металлами.

Банку с базовой лицензией для расширения деятельности могут быть выданы следующие лицензии на осуществление банковских операций:

- базовая лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) без права на осуществление банковских операций с драгоценными металлами;

- базовая лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц) без права на осуществление банковских операций с драгоценными металлами;

- базовая лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц) и на осуществление банковских операций с драгоценными металлами;

- базовая лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) и на осуществление банковских операций с драгоценными металлами;

- базовая лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (с правом привлечения во вклады денежных средств физических лиц) и на осуществление банковских операций с драгоценными металлами.

Банк с базовой лицензией, соответствующий требованиям, установленным ч. 12 ст. 11.2 Федерального закона «О банках и банковской деятельности», вправе направить в Банк России ходатайство о получении универсальной лицензии на осуществление банковских операций.

Лицензии, предоставляющие право на привлечение во вклады денежных средств физических лиц, выдаются:

1) банку, с даты государственной регистрации которого (с даты государственной регистрации изменений, внесенных в устав микрофинансовой компании в связи с получением ею статуса банка с базовой лицензией) прошло не менее двух лет;

2) банку с универсальной лицензией, с даты государственной регистрации которого прошло менее двух лет, соответствующему определенным требованиям, установленным Инструкцией Банка России № 135-И.

Такую лицензию могут получить только банки – участники системы страхования вкладов.

При рассмотрении вопроса о выдаче банку лицензии, предоставляющей право на привлечение во вклады денежных средств физических лиц, в банке проводится проверка в соответствии со ст. 44 Федерального закона «О страховании вкладов в банках Российской Федерации» и принимаемыми в соответствии с ним нормативными актами Банка России.

Право на привлечение во вклады денежных средств физических лиц может быть предоставлено вновь регистрируемому банку с универсальной лицензией либо банку с универсальной лицензией, с даты государственной регистрации которого прошло менее двух лет, если:

- размер уставного капитала вновь регистрируемого банка либо размер собственных средств (капитала) действующего банка составляет величину не менее 3 600 млн руб.;

- банк соблюдает установленную нормативным актом Банка России обязанность раскрывать неограниченному кругу лиц информацию о лицах, под контролем либо значительным влиянием которых он находится.

На 1 июня 2020 г. действующими участниками системы страхования вкладов являются 354 банка.

Небанковской кредитной организации, имеющей право на осуществление банковских операций только со средствами в рублях, для расширения деятельности выдается лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте.

При расширении деятельности кредитная организация должна представить в территориальное учреждение ходатайство о получении дополнительной лицензии, опубликованный годовой отчет, заверенный аудиторской организацией, расчет экономических нормативов на последнюю отчетную дату.

Классификация банковских операций и услуг

В Гражданском кодексе РФ (ГК РФ) определяются правовые положения субъектов, участвующих в гражданском обороте и осуществляющих свою деятельность в кредитной сфере, порядок проведения государственной регистрации (ст. 51) и прекращения их деятельности (ст. 54). В нем также даны общие правила о статусе юридических лиц (гл. 4), правила совершения сделок (гл. 9), общие правила о договорах и обязательствах (подраздел 2). Подробно рассматриваются такие договоры, применяемые в банковской деятельности, как договор банковского вклада (гл. 44), договор банковского счета (гл. 45). Раскрываются вопросы займа и кредита (гл. 42). Обеспечению исполнения обязательств посвящена гл. 23, где, в частности, указывается, что основными формами обеспечения могут служить неустойка, залог, удержание, поручительство, банковская гарантия, задаток. Главы 25 и 26 регламентируют ответственность за нарушение обязательств и прекращение обязательств. Глава 46 посвящена вопросам расчетов – наличных и безналичных. В главе 54 дается характеристика доверительного управления имуществом, рассматриваются вопросы финансового лизинга (гл. 34, п. 6).

Отдельные моменты банковской деятельности регламентируются и Уголовным кодексом РФ (УК РФ), обеспечивающим защиту от наиболее серьезных и общественно-опасных посягательств на права и интересы государства, иных субъектов, осуществляющих свою деятельность в кредитно-банковской сфере, а также физических и юридических лиц, пользующихся услугами банков и иных кредитных учреждений. Например, в ст. 185–186 УК РФ предполагается уголовное преследование за изготовление или сбыт поддельных денег и ценных бумаг, а также выпуск любых денежных знаков, отличных от официальной денежной единицы. Статьи 158, 187 УК РФ предусматривают ответственность за подделку пластиковых карт и платежных документов. Глава 22 учреждает ответственность за совершение незаконных сделок с валютными ценностями, а также за сокрытие средств в иностранной валюте, подлежащих обязательному перечислению на счета в уполномоченные банки, и невозвращение средств в иностранной валюте за границу. Уголовный кодекс РФ предусматривает наказание за разглашение банковской тайны (ст. 183), а также за незаконную банковскую деятельность и осуществление банковской деятельности без регистрации (ст. 172).

Помимо упомянутых законодательных актов правовые основы банковской деятельности нашли отражение в изданных Банком России инструкциях, регламентирующих все сферы деятельности кредитных организаций, а также в положениях, указаниях, письмах.

Отдельные виды банковских операций регламентируются федеральными законами, например, «О лизинге» – определяет понятие, виды лизинга, правовые основы лизинговых платежей, объекты и субъекты лизинговой сделки; «Об ипотеке» – регламентирует возможности развития ипотечного кредитования в нашей стране. Большое значение имеет и Федеральный закон РФ «О несостоятельности (банкротстве)», раскрывающий критерии и процедуру банкротства.

В целом все основные банковские законодательные и подзаконные акты призваны обеспечить управление банковской системой в целом. Так, Федеральный закон «О Центральном банке Российской Федерации (Банке России)» установил правовой статус Банка России, принципы его организации, основные задачи и функции, взаимоотношение с органами государственной власти, систему органов управления и их компетенцию, порядок отчетности, принципы организации наличного денежного обращения, основные инструменты и принципы осуществления денежно-кредитной политики, перечень операций, основные принципы и способы банковского регулирования и надзора, принципы организации безналичных расчетов, порядок вступления в силу нормативных актов, статус, права и обязанности служащих Банка России.

В свою очередь Федеральный закон «О банках и банковской деятельности» установил понятие кредитной организации, банка и небанковских кредитных организаций, банковской системы РФ, определил перечень банковских операций, особенности деятельности кредитных организаций на рынке ценных бумаг, принципы взаимоотношений кредитных организаций с клиентами и государством, порядок создания кредитной организации, ее регистрации и лицензирования, основания для отзыва лицензий, порядок открытия филиалов и представительств, принципы обеспечения стабильности деятельности кредитных организаций, банковскую тайну, антимонопольные правила, принципы организации сберегательного дела, организацию отчетности кредитной организации.

Банк – это организация, которая действует на основании лицензии Центрального банка с целью получения прибыли и имеет право осуществлять в совокупности банковские операции.

Деятельность банков регламентируется законом № 395-I «О банках и банковской деятельности» от 02.12.1990 г., Гражданским кодексом РФ и другими законодательными и нормативными актами.

Все операции банка делятся:

- на пассивные (операции по привлечению ресурсов, в результате которых происходит увеличение остатка денежных средств на пассивных счетах);

- активные (операции по размещению ресурсов, которые ведут к росту средств на активных счетах);

- банковские услуги (комиссионные операции, т. е. все они осуществляются по поручению, от имени и за счет средств клиента).

На основе указанных законодательных документов к банковским операциям относятся следующие операции: привлечение денежных средств физических и юридических лиц во вклады, размещение привлеченных средств от своего имени и за свой счет, открытие и ведение различных банковских счетов, осуществление безналичных расчетов, инкассация денежных средств, векселей, платежных и расчетных документов, кассовое обслуживание физических и юридических лиц, привлечение во вклады и размещение драгоценных металлов и др.

Коммерческим банкам запрещается осуществлять торговую, производственную и страховую деятельность. Указанные ограничения не распространяются на заключение договоров, являющихся производными финансовыми инструментами и предусматривающих либо обязанность одной стороны договора передать другой стороне товар, либо обязанность одной стороны на условиях, определенных при заключении договора, в случае предъявления требования другой стороной купить или продать товар, если обязательство по поставке будет прекращено без исполнения в натуральной форме, а также на заключение договоров в целях выполнения функций центрального контрагента в соответствии с Федеральным законом «О клиринге и клиринговой деятельности».

С целью регулирования рисков банковской сферы Банк России использует систему ограничения видов деятельности, в результате чего с 1 января 2018 г. началось разделение банков на банки с универсальной (с полным спектром операций) лицензией и банки с базовой (ограниченный спектр операций) лицензией.

Разрешенные банковские операции для банков с различным типом лицензий представлены в табл. 1.

Таблица 1

| № п/п | Вид банковской операции | Банк с универсальной лицензией | Банк с базовой лицензией |

|---|---|---|---|

| 1 | Привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок) | + | + |

| 2 | Размещение привлеченных во вклады денежных средств физических и юридических лиц от своего имени и за свой счет | + | Только со средствами резидентов РФ |

| 3 | Открытие и ведение банковских счетов физических и юридических лиц | + | + |

| 4 | Осуществление переводов денежных средств по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам | + | + |

| 5 | Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц | + | + |

| 6 | Купля-продажа иностранной валюты в наличной и безналичной формах | + | + |

| 7 | Привлечение драгоценных металлов физических и юридических лиц во вклады (до востребования и на определенный срок), за исключением монет из драгоценных металлов | + | Только от резидентов РФ |

| 8 | Размещение привлеченных во вклады драгоценных металлов физических и юридических лиц, за исключением монет из драгоценных металлов, от своего имени и за свой счет | + | Только со средствами резидентов РФ |

| 9 | Открытие и ведение банковских счетов физических и юридических лиц в драгоценных металлах, за исключением монет из драгоценных металлов | + | Только резидентам РФ |

| 10 | Осуществление переводов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам в драгоценных металлах | + | Только резидентам РФ |

| 11 | Осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов) | + | + |

Помимо перечисленных основных банковских операций, отечественным банкам предоставлено право осуществлять целый ряд хозяйственных сделок:

- выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме. Договор поручительства предусматривает, что банк-поручитель принимает на себя ответственность за должника перед кредитором по выполнению определенных денежных обязательств. При наступлении оговоренного данным договором случая должник и поручитель разделяют солидарную ответственность за своевременное и полное исполнение долговых обязательств;

- приобретение права требования от третьих лиц исполнения обязательств в денежной форме. Наиболее часто данные сделки принимают вид факторинга, когда банк по поручению своего клиента взыскивает образовавшиеся долги с третьей стороны;

- доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами. Наиболее часто данные сделки называют трастом. Траст подразумевает доверительное управление активами клиента (как правило, ценными бумагами) на основании заключенного договора (трастового соглашения), в котором определяются права и обязанности сторон, а также характер вознаграждения банка;

- осуществление операций с драгоценными металлами и драгоценными камнями;

- предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей. Хранение ценностей в банковских ячейках является нормой в экономически развитых странах. Развитие данных услуг в нашей стране началось уже в начале 1990-х гг.;

- лизинговые операции. При осуществлении лизинговых сделок банк фактически предоставляет в долгосрочную аренду машины, оборудование, транспортные средства, производственные сооружения своему клиенту с возможностью их выкупа по истечении оговоренного срока;

- оказание консультационных и информационных услуг. Банки в состоянии оказывать своим клиентам широкий спектр информационных и консультационных услуг. В основном это касается деятельности фондового и валютного рынков, разъяснения отдельных положений законодательства.

Выдача банковских гарантий с 26.07.2019 г. исключена из перечня банковских операций, а включена в перечень сделок. Банки с базовой лицензией могут выдавать банковские гарантии только резидентам РФ, а банки с универсальной лицензией – без ограничений.

Перечисленными операциями и сделками деятельность отечественного банка не ограничивается. Кредитная организация вправе осуществлять иные хозяйственные операции, не противоречащие законодательству Российской Федерации. Банковские операции, а также иные хозяйственные сделки, осуществляемые на территории Российской Федерации, производятся в рублях, а при наличии соответствующей лицензии Банка России – и в иностранной валюте. Правила осуществления банковских операций, в том числе правила их материально-технического обеспечения, устанавливаются Банком России в соответствии с федеральными законами.

По мере стабилизации и укрепления российской экономики все большее значение при перераспределении денежных потоков приобретает рынок ценных бумаг. Особенность построения отечественного финансового рынка предполагает, что банки являются основными игроками и при операциях с ценными бумагами. Так, выданная Банком России лицензия на осуществление банковских операций предполагает, что кредитная организация вправе осуществлять выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами. При этом предусматривается, что банк может выполнять сделки с ценными бумагами, которые выполняют функции платежного документа, а также с ценностями, подтверждающими привлечение денежных средств во вклады и на банковские счета. Кредитная организация вправе осуществлять профессиональную деятельность на рынке ценных бумаг, которая подразумевает оказание услуг по следующим направлениям.

Дилерская деятельность. Дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки или продажи определенных ценных бумаг. При этом дилер берет на себя обязательство совершить указанную сделку по объявленной им ранее цене.

Дилер имеет право объявить иные существенные условия договора купли-продажи ценных бумаг, например, минимальное и максимальное количество покупаемых или продаваемых ценных бумаг, а также срок, в течение которого действуют объявленные цены. При отсутствии в объявлении указания на иные существенные условия дилер обязан заключить договор на условиях, предложенных его клиентом.

Брокерская деятельность. Брокерской деятельностью признается деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента (в том числе эмитента эмиссионных ценных бумаг при их размещении) или от своего имени и за счет клиента на основании возмездных договоров с клиентом.

Денежные средства клиентов, переданные ими брокеру для инвестирования в ценные бумаги, а также денежные средства, полученные по сделкам, совершенным брокером на основании договоров с клиентами, должны находиться на отдельном банковском счете (специальный брокерский счет).

Деятельность форекс-дилера. Этой деятельностью признается деятельность по заключению от своего имени и за свой счет с физическими лицами, не являющимися индивидуальными предпринимателями, на неорганизованных торгах: договоров, которые являются производными финансовыми инструментами, обязанность сторон по которым зависит от изменения курса соответствующей валюты/валютных пар и условием заключения которых является предоставление форекс-дилером физическому лицу, не являющемуся индивидуальным предпринимателем, возможности принимать на себя обязательства, размер которых превышает размер предоставленного этим физическим лицом форекс-дилеру обеспечения; двух и более договоров, предметом которых является иностранная валюта или валютная пара, срок исполнения обязательств по которым совпадает, кредитор по обязательству в одном из которых является должником по аналогичному обязательству в другом договоре и условием заключения которых является предоставление форекс-дилером физическому лицу, не являющемуся индивидуальным предпринимателем, возможности принимать на себя обязательства, размер которых превышает размер предоставленного этим физическим лицом форекс-дилеру обеспечения.

Указанные договоры могут быть заключены только в отношении валюты, которая имеет цифровой и буквенный коды, установленные федеральным органом исполнительной власти, осуществляющим функции по оказанию государственных услуг, управлению государственным имуществом в сфере технического регулирования и обеспечения единства измерений.

Деятельность по управлению ценными бумагами осуществляется кредитной организацией от своего имени за вознаграждение в течение определенного срока доверительного управления. Банк может принять принадлежащие другому лицу ценности во владение для управления ими в интересах этого лица или указанных им третьих лиц.

При осуществлении указанных сделок кредитная организация именуется управляющим.

При осуществлении доверительного управления денежными средствами и другими активами юридических и физических лиц, между клиентом и банком заключается договор, по которому банк обязуется управлять имуществом клиента в рамках оговоренного срока или без него. Условными трастовыми операциями могут быть:

- формирование и управление портфелем ценных бумаг клиента;

- операции по покупке и продаже драгоценных металлов;

- распоряжение движимым и недвижимым имуществом клиента при его жизни и после смерти;

- операции, связанные с конверсией валют.

Данная деятельность относится к числу высокодоходных операций банка, но в то же время банки несут максимальную ответственность за все убытки, причиненные клиенту, в том числе и упущенную выгоду.

Трастовые операции требуют стабильной экономики, низкой инфляции и наличия инструментов на рынке ценных бумаг. Трастовая деятельность регламентируется нормами ГК РФ (ст. 1012–1026). Договор всегда является срочным, и срок не может превышать 5 лет.

Депозитарная деятельность. Этой деятельностью признается оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги. Кредитная организация, выполняющая депозитарные функции, называется депозитарием. Он в обязательном порядке заключает договора со своими клиентами – депонентами. Данное соглашение принято называть депозитарным договором (договором о счете депо).

Важным аспектом является то, что профессиональный участник рынка ценных бумаг, осуществляющий брокерскую, дилерскую и/или деятельность по управлению ценными бумагами, не вправе совмещать данные виды деятельности с деятельностью расчетного депозитария.

Деятельность по ведению реестра владельцев ценных бумаг.

Этот вид деятельности заключается в сборе, фиксации, обработке, хранении и предоставлении данных, составляющих систему ведения реестра владельцев ценных бумаг. Реестр (от лат. regestrum – список, перечень) предполагает фиксацию данных о владельцах ценных бумаг, а также количестве и типе находящихся в их собственности акций, занимаемой доли в уставном капитале общества (в случае владения акциями) и иные данные, связанные с учетом прав держателей в отношении ценных бумаг.

Осуществление деятельности по ведению реестра не допускает ее совмещения с другими видами профессиональной деятельности на рынке ценных бумаг.

Деятельность по инвестиционному консультированию – это оказание консультационных услуг в отношении ценных бумаг, сделок с ними и/или заключения договоров, являющихся производными финансовыми инструментами, путем предоставления индивидуальных инвестиционных рекомендаций.

В рамках оказания банковских услуг банк может осуществлять операции по выпуску и размещению ценных бумаг третьих лиц.

В операциях по выпуску ценных бумаг третьих лиц банк может осуществлять и функцию гаранта, но при этом процессом организации размещения ценных бумаг занимается инвестиционная компания, а банк страхует ее риски, обязуясь выкупить недоразмещенную часть эмиссии по определенному курсу, за что и получает вознаграждение (например, банк-гарант пообещал, что купит акции по одному курсу, и инвестиционная компания продает их, если курс повышается, то банк получает доход).

Любая банковская операция совершается на основании договора, заключаемого между кредитной организацией и клиентом. Неисполнение данного договора влечет за собой правовые последствия, согласно действующего законодательства.

Значение банков для современной экономики любой экономически развитой страны заключается в комплексном выполнении операций.

Исполнение лишь одной банковской операции или сделки не может полностью удовлетворить нужды клиента кредитной организации.