Банковско-правовые нормы и банковские правоотношения

Сущность банковских правоотношений

Правоотношения - это особые идеологические отношения, возникающие вследствие воздействия норм права на поведение людей. Это специфические общественные отношения, возникающие в результате осуществления этих норм и представляющие собою связь прав одного лица с корреспондирующими с ними обязанностями другого лица.

Правоотношениям свойственны следующие характерные черты:

Во-первых, правоотношения всегда имеют сознательно-волевой характер.

Во-вторых, состав правоотношения всегда включает конкретных участников, правовых отношений с неопределенным составом участников не бывает.

В-третьих, правоотношение отличается от всех иных общественных отношений тем, что действия их участников должны осуществляться в рамках субъективных прав и юридических обязанностей. Участники правоотношения наделяются взаимными субъективными правами и юридическими обязанностями, с правами одних лиц всегда корреспондируют определенные обязанности других.

В-четвертых, правоотношение, как форма реализации правовых норм, гарантируется государством и охраняется в необходимых случаях его принудительной силой, чем отличается от других общественных отношений.

В-пятых, поскольку правоотношения являются формой общественного отношения, то их изменение обусловлено уровнем социально-экономического и духовного развития общества.

Финансовые правоотношения - это урегулированные нормами финансового права общественные отношения, участники которых выступают как носители юридических прав и обязанностей, реализующие содержащиеся в этих нормах предписания по образованию, распределению и использованию государственных и муниципальных, других публичных денежных фондов и доходов.

Отношения, возникающие по поводу и в процессе осуществления банковской деятельности, регулируются банковским правом.

Неоднородность банковских правоотношений объясняется отнесением их и к финансовому, и к гражданскому праву, и содержащим нормы, регулирующие осуществление банковской деятельности.

Круг банковских правоотношений разнообразен - это и отношения между банком и клиентом, между кредитными организациями, между Банком России и кредитными организациями, между Банком России и органами государственной власти и др. Объединяют эти отношения характер объектов и особенности субъектного состава.

Объекты банковских отношений - деньги, ценные бумаги, иное имущество, нематериальные блага, а также действия Банка России в сфере банковского регулирования и надзора.

Субъекты банковских правоотношений - с одной стороны, это субъекты банковской системы (Банк России, кредитные организации и др.), с другой стороны, иные юридические лица, физические лица, органы государственной власти и местного самоуправления, публично-территориальные образования.

В числе субъектов банковских правоотношений возможно выделить следующие группы:

- субъекты, осуществляющие банковскую деятельность: Банк России, территориальные учреждения Банка России, кредитные организации (банки; небанковские депозитно-кредитные организации; расчетные небанковские кредитные организации; небанковские кредитные организации, имеющие право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, а также небанковские кредитные организации - центральные контрагенты);

- Агентство по страхованию вкладов;

- бюро кредитных историй;

- производные банковские образования, такие как банковские союзы и ассоциации;

- органы государственной власти, взаимодействующие с банковской системой;

- юридические и физические лица, участвующие в частных банковских правоотношениях.

В зависимости от характера отношений и правового статуса субъектов между ними складываются публичные и частные банковские правоотношения, в которых участники занимают по отношению друг к другу определенное положение.

Содержание банковского правоотношения - права и обязанности сторон (банков и их клиентов, ЦБ РФ, органов государственной власти).

Основание банковского правоотношения - нормы банковского законодательства, а также такие юридические факты, как административный акт, договор.

Банковские правоотношения - это общественные отношения, урегулированные нормами права, складывающиеся по поводу или в процессе банковской деятельности, одной стороной которых всегда выступает кредитная организация либо Банк России, а другой стороной может быть физическое или юридическое лицо, орган государственной власти и местного самоуправления, публично-территориальное образование.

Банковские правоотношения обладают рядом специфических черт, отличающих их от иных видов правовых отношений.

Во-первых, возникновение банковских правоотношений обусловлено осуществлением уполномоченными субъектами банковской деятельности.

Во-вторых, в качестве субъекта банковского правоотношения всегда выступает либо Банк России, территориальное учреждение Банка России, либо кредитная организация, а в отдельных ситуациях - Агентство по страхованию вкладов. Выступление кредитных организаций, Банка России, территориальных учреждений Банка России в качестве обязательных субъектов банковского правоотношения обусловлено их непосредственным участием в процессе осуществления банковской деятельности.

В-третьих, выступая в качестве участников банковских правоотношений,

Банк России, а также кредитные организации являются одновременно участниками публичных и частных банковских правоотношений.

В-четвертых, банковские правоотношения являются имущественными отношениями. Банковские правоотношения возникают преимущественно в связи с осуществлением государством финансовой деятельности либо в связи с осуществлением банковских операций, что характеризует их как имущественные отношения. Помимо имущественных банковских правоотношений существуют также и неимущественные банковские правоотношения (банковская тайна, деловая репутация и т.п.), однако общая доля таких правоотношений, по сравнению с имущественными, незначительна.

В зависимости от субъектного состава возможно выделить следующие виды банковских правоотношений:

- правоотношения между кредитными организациями и физическими лицами/юридическими лицами и/или правоотношения между кредитными организациями по поводу осуществления банковских операций;

- правоотношения между Банком России и кредитными организациями.

В свою очередь, необходимо отметить, что данные отношения состоят из двух подвидов:

1) отношения властного характера (регулирование банковской системы; надзор за соблюдением банковского законодательства; привлечение кредитных организаций к ответственности за нарушение банковского законодательства);

2) отношения, основанные на относительном равенстве сторон, связанные с осуществлением Банком России банковской деятельности (членские правоотношения между банками по поводу создания союзов, ассоциаций и прочих производных образований; отношения взаимного представительства между Банком России и Правительством РФ; правоотношения между Банком России и высшими органами представительной власти - назначение и отчет).

Классификацию банковских правоотношений можно провести по различным основаниям (таблица 2.1).

Таблица 2.1

| Группы | Виды правоотношений |

|---|---|

| В зависимости от интереса, лежащего в основе регулирования правоотношений |

|

| По функциям права |

|

| От субъектного состава |

|

| От характера банковских операций и сделок |

|

Регулятивные банковские правоотношения - правоотношения, возникающие на основе норм права, между субъектами в процессе или по поводу осуществления банковской деятельности. Это отношения по регистрации и лицензированию кредитных организаций, по заключению договора банковского вклада, кредитного договора. Охранительные банковские правоотношения возникают вследствие неправомерного поведения одного из субъектов банковского права как реакция государства на такое поведение. К примеру, это отношения по вынесению предписания Банком России кредитной организации об устранении нарушения действующего законодательства, отношения по наложению санкций и др.

Пассивные банковские операции - операции по привлечению кредитной организацией денежных средств, результатом выполнения которых являются формирование и увеличение совокупного капитала кредитной организацией. К пассивным операциям и сделкам банков относятся: договоры банковского вклада и банковского счета, эмиссионные операции, получение кредитов от других банков или Банка России.

Активные правоотношения - правоотношения, в которых банк, выполняя активные банковские операции, участвует как кредитор. Активные операции банка - это операции по размещению собственных и привлеченных денежных ресурсов (банковских пассивов) в целях получения дохода, поддержания ликвидности и обеспечения работы банка. Ярким примером здесь служит договор банковского кредита.

Посреднические правоотношения - правоотношения, которые возникают при осуществлении кредитной организацией безналичных расчетов.

Источники банковского права России

Источник права - это способ выражения юридических правил поведения.

В отечественной правовой системе основными источниками права являются нормативные правовые акты, т.е. законы и подзаконные акты.

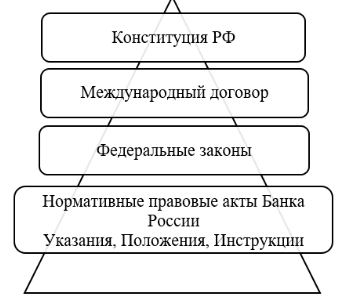

Правовое регулирование банковской деятельности осуществляется Конституцией РФ, Законом о банках, Законом о Банке России, другими федеральными законами, нормативными актами Банка России (ст. 2 Закона о банках) (рис. 2.3).

Рис. 2.3. Источники банковского права России

Нормы Конституции России, относящиеся к банковской деятельности:

1) устанавливают, что правовое регулирование банковской деятельности должно осуществляться только федеральными законами, принятыми федеральными органами государственной власти. Регулирование банковской деятельности на уровне субъектов Российской Федерации и муниципальных образований недопустимо (п. "ж" ст. 71);

Статья 71. В ведении Российской Федерации находятся:

ж) установление правовых основ единого рынка; финансовое, валютное, кредитное, таможенное регулирование, денежная эмиссия, основы ценовой политики; федеральные экономические службы, включая федеральные банки;

2) регламентируют основы правового статуса Банка России. В статье 75 закреплена основная функция ЦБ РФ - защита и обеспечение устойчивости рубля, и эту функцию он выполняет независимо от других органов государственной власти. В пункте "г" ст. 83, п. "в" ст. 103 установлены правила назначения на должность и освобождения от должности Председателя Банка России;

Статья 75.

1. Денежной единицей в Российской Федерации является рубль. Денежная эмиссия осуществляется исключительно Центральным банком Российской Федерации. Введение и эмиссия других денег в Российской Федерации не допускаются.

2. Защита и обеспечение устойчивости рубля - основная функция Центрального банка Российской Федерации, которую он осуществляет независимо от других органов государственной власти.

Статья 83. Президент Российской Федерации:

г) представляет Государственной Думе кандидатуру для назначения на должность Председателя Центрального банка Российской Федерации; ставит перед Государственной Думой вопрос об освобождении от должности Председателя Центрального банка Российской Федерации;

Статья 103. К ведению Государственной Думы относятся:

г) назначение на должность и освобождение от должности Председателя Центрального банка Российской Федерации;

3) содержат общие правила, применимые и к банковской сфере: единство экономического пространства, свободное перемещение товаров, услуг и финансовых средств, поддержка конкуренции и свобода экономической деятельности и др.

Федеральные законы о банковском праве можно подразделить на специальные, целиком и полностью посвященные правовой регламентации вопросов банковской деятельности, и общие, имеющие опосредованное отношение к таковой.

Специальные банковские законы:

Федеральный закон от 2 декабря 1990 г. N 3915-1 «О банках и банковской деятельности». В данном Законе содержатся понятия кредитной организации, банка и небанковской кредитной организации; перечень банковских операций и сделок; устанавливается порядок регистрации кредитных организаций и лицензирования банковских операций, регламентируются меры по обеспечению стабильности банковской системы, регулируются межбанковские отношения и обслуживание клиентов, особенности создания филиалов, представительств и дочерних организаций кредитной организации на территории иностранных государств, сберегательное дело, устанавливаются основы бухгалтерского учета в кредитных организациях и надзора за их деятельностью.

Федеральный закон от 10 июля 2002 г. N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (далее - Закон о ЦБ РФ) закрепляет статус, цели деятельности и функции ЦБ РФ, регламентирует взаимоотношения Банка России с высшими органами государственной власти и органами местного самоуправления, компетенцию органов управления, принципы организации Банка России, устанавливает основные механизмы обеспечения стабильности и развития национальной платежной системы, перечень банковских операций и сделок, которые имеет право совершать ЦБ РФ, основы международной и внешнеэкономической деятельности Банка России, конкретизирует направления деятельности Банка России как органа банковского регулирования и банковского надзора, а также как органа регулирования и надзора в сфере финансовых рынков.

Федеральный закон от 23 декабря 2003 г. N 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» устанавливает правовые, финансовые и организационные основы функционирования системы обязательного страхования вкладов физических лиц в банках России, компетенцию, порядок образования и деятельности Агентства по страхованию вкладов, порядок выплаты возмещения по вкладам, регулирует отношения между российскими банками, Агентством, Банком России и органами исполнительной власти Российской Федерации в сфере отношений по обязательному страхованию вкладов физических лиц в банках.

Федеральный закон от 29 июля 2004 г. N 96-ФЗ «О выплатах Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации» регулирует условия осуществления выплат Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе страхования вкладов, размер указанных выплат, порядок их осуществления и перехода к Банку России прав требований к признанному банкротом банку в размере произведенных выплат.

Федеральным законом от 30 декабря 2004 г. «О кредитных историях» определяются понятие и состав кредитной истории, основания, порядок формирования, хранения и использования кредитных историй, регулируется связанная с этим деятельность бюро кредитных историй, устанавливаются особенности создания, ликвидации и реорганизации бюро кредитных историй, а также принципы их взаимодействия с источниками формирования кредитной истории, заемщиками, органами государственной власти, органами местного самоуправления и Банком России и др.

Федеральный закон от 17 мая 2007 г. N 82-ФЗ «О банке развития» устанавливает правовое положение, принципы организации, цели создания и деятельности, порядок реорганизации и ликвидации банка развития - государственной корпорации «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)».

В последние несколько лет в связи с преодолением негативных последствий финансового кризиса 2008 г., а затем с обострившейся политической ситуацией на Украине в 2014 г. были приняты такие законы, как:

- Федеральный закон от 18 июля 2009 г. N 181-ФЗ «Об использовании государственных ценных бумаг Российской Федерации для повышения капитализации банков»;

- Федеральный закон от 7 мая 2013 г. N 79-ФЗ «О запрете отдельным категориям лиц открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами»;

- Федеральный закон от 2 апреля 2014 г. N 39-ФЗ «О защите интересов физических лиц, имеющих вклады в банках и обособленных структурных подразделениях банков, зарегистрированных и (или) действующих на территории Республики Крым и на территории города федерального значения Севастополя»;

- Федеральный закон от 21 июля 2014 г. N 213-ФЗ «Об открытии банковских счетов и аккредитивов, о заключении договоров банковского вклада хозяйственными обществами, имеющими стратегическое значение для оборонно-промышленного комплекса и безопасности Российской Федерации, и внесении изменений в отдельные законодательные акты Российской Федерации».

Акты ЦБ РФ составляют основной массив источников банковского права.

В соответствии со ст. 7 Закона о Банке России, Банк России по вопросам, отнесенным к его компетенции, издает в форме указаний, положений и инструкций нормативные акты, обязательные для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц:

Таблица 2.2

| Вид акта | Пример |

|---|---|

| Указания ЦБ РФ посвящены какомулибо одному узкоспециальному вопросу | Указание Банка России от 23 марта 2015 г. N 3607-У "Об определении базового уровня доходности вкладов" |

| Положения ЦБ РФ содержат регламентацию достаточно обширного комплекса банковских правоотношений | Положение Банка России от 19 июня 2012 г. N 383-П "О правилах осуществления перевода денежных средств" |

| Инструкции ЦБ РФ регламентируют процедуру выполнения норм, содержащихся в банковском законодательстве, а также в положениях Банка России | Инструкция Банка России от 30 мая 2014 г. N 153-И "Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов" |

Общепризнанные принципы и нормы международного права и международные договоры Российской Федерации являются составной частью отечественной правовой системы (ч. 4 ст. 15 Конституции РФ). В качестве примера можно привести Конвенцию ООН "О борьбе с финансированием терроризма" (принята в Нью-Йорке 9 декабря 1999 г.).

Статья 15.

1. Конституция Российской Федерации имеет высшую юридическую силу, прямое действие и применяется на всей территории Российской Федерации. Законы и иные правовые акты, принимаемые в Российской Федерации, не должны противоречить Конституции Российской Федерации.

4. Общепризнанные принципы и нормы международного права и международные договоры Российской Федерации являются составной частью ее правовой системы. Если международным договором Российской Федерации установлены иные правила, чем предусмотренные законом, то применяются правила международного договора.

Не являются источником банковского права России различные международные рекомендации, однако они оказывают большое влияние на формирование внутренних норм банковского права. Так, большое значение имеют декларации Базельского комитета по банковскому надзору (так называемые Базель-I, Базель-II, Базель-III) - совещательного органа руководителей центральных банков государств - участников "группы семи", созданного под эгидой Банка международных расчетов (Швейцария) (Базельский комитет по банковскому надзору (БКБН) http://www.cbr.ru/counteraction_m_ter/international/basel/).