Формирование стоимости страховых продуктов

Страховой тариф: механизм формирования и структура

Стоимость страховых продуктов определяется устойчивым понятием «тарифная ставка», отражающим ту меру риска, которую представляет собой данный застрахованный объект для страховщика. Количественной оценкой этого риска является вероятная стоимость (математическое ожидание) выплаты по договору. В качестве объекта купли-продажи на страховом рынке между страховщиком и страхователем в настоящее время употребляется понятие «страховой продукт».

Особенности формирования страховых продуктов в страховании связаны с рисковым, вероятностным характером страховой деятельности. При расчете стоимости страхового продукта страховщик только приблизительно может ориентироваться на закладываемую в тариф цену страховой защиты, так как в случае наступления страхового события реальная стоимость тарифа может возрасти как минимум в 10 раз. Например, при тарифной ставке в 10%, уплачиваемой при заключении договора страхования страхователем, возможный ущерб будет компенсирован страховой компанией в размере 100%, т. е. полной страховой суммы. Основу формирования страхового продукта составляет математический принцип, предполагающий расчет стоимости риска, принимаемого страховщиком на свою ответственность. Количественная оценка стоимости риска происходит в актуарных (экономически обоснованных) расчетах, оперирующих в свою очередь основным свойством риска — вероятностью его наступления и возможным размером ущерба. Таким образом, единица страхового продукта опирается в своем основании на законы теории вероятностей.

Очевидно, что базовой составляющей успеха страхового бизнеса являются правильно рассчитанные страховые тарифы. Рассмотрим экономическое содержание и специфические элементы страхового тарифа.

Страховой тариф — это ставка страховой премии с единицы страховой суммы с учетом объекта страхования, характера страхового риска, условий страхования, наличия франшизы и ее размера, которая является стоимостью страхового продукта.

Страховщики обязаны актуарно применять тарифы, рассчитываемые в соответствии с методикой. Требования к методике расчета страховых тарифов устанавливаются органом страхового надзора.

Страховые тарифы по добровольному страхованию рассчитываются страховщиками по видам страхования на основании статистических данных (в том числе статистических данных, собираемых, обрабатываемых и анализируемых объединениями страховщиков), содержащих сведения о страховых случаях, страховых выплатах, об уровне убыточности страховых операций:

- не относящимся к страхованию жизни, не менее чем за 3 отчетных года, непосредственно предшествующих дате расчета;

- по страхованию жизни, не менее чем за 5 отчетных лет.

Страховой тариф по конкретному договору добровольного страхования определяется по соглашению сторон. Страховые тарифы по обязательному страхованию устанавливаются в соответствии с федеральным законодательством о конкретных видах обязательного страхования.

Страховая статистика на основе наблюдения множества страховых случаев в прошлом представляет данные для прогнозирования статистической (априорной) вероятности существования риска в будущем. Анализ полученного массива информации позволяет выявить особенности наступления страховых случаев и провести оценку возможного размера ущерба в будущем. Чем больше число объектов наблюдения, тем более достоверна оценка, т. к. закон больших чисел реализуется только для большой страховой совокупности.

Актуарные расчеты позволяют провести оценку необходимых страховых показателей, в том числе рассчитать вероятность наступления страховых случаев, величину возможных убытков, величину тарифных ставок, необходимый размер страхового фонда и другие показатели.

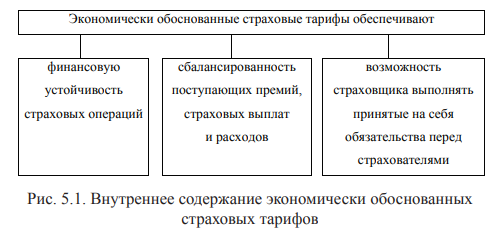

В страховой практике должны применяться экономически обоснованные страховые тарифы (рис. 5.1).

Экономически обоснованные страховые тарифы обеспечивают финансовую устойчивость страховых операций сбалансированность поступающих премий, страховых выплат и расходов возможность страховщика выполнять принятые на себя обязательства перед страхователями

Под влиянием рыночных факторов — спроса и предложения — цена страховой услуги подвержена колебаниям, при появлении конкурентов или уменьшении спроса она снижается.

Страхователям необходимо иметь в виду, что чрезмерное занижение страхового тарифа приведет к формированию страховщиком страхового фонда, не достаточного для обеспечения необходимых страховых выплат. Возникает финансовая неустойчивость страховых операций и низкая платежеспособность страховщика.

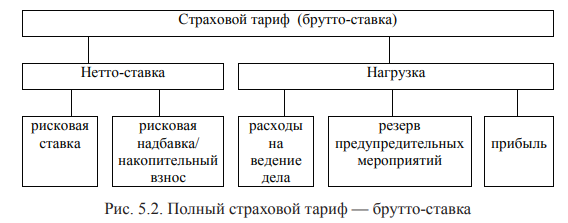

Разберем составляющие элементы страхового тарифа (рис. 5.2).

Как видно из рис. 5.2, полный страховой тариф, в страховой практике называемый брутто-ставкой, состоит из двух частей: нетто-ставки и нагрузки. Дадим характеристику каждой из них.

Нетто-ставка — это важная часть страхового тарифа, которая идет на формирование страховых резервов для последующих выплат по договорам страхования.

Собственно сама нетто-ставка включает в себя рисковую ставку и рисковую надбавку.

Рисковая ставка — основа страхового тарифа, за счет нее осуществляется формирование страховых резервов, из которых производятся страховые выплаты.

Рисковая надбавка образует запасной фонд на случай, если фактическое количество страховых случаев превысит расчетное.

Нагрузка — это часть страхового тарифа, которая включает в себя расходы на ведение дела (РВД), расходы на создание резерва предупредительных мероприятий (РПМ) и прибыль страховщика от страховых операций.

Особенности расчета стоимости страховых продуктов

Расчет стоимости страховых продуктов практически по всем видам и формам страхования в современных условиях осуществляется через каналы цифровых продаж и калькуляторов. Традиционно страховщики размещают на своих сайтах специальные сервисы, позволяющие страхователям самостоятельно определить стоимость нужных страховых продуктов. Разумеется, при заключении договора страхования эта стоимость может быть скорректирована в зависимости от имеющих существенное значение для обеспечения страховой защиты условий.

В страховании действуют два формата построения и реализации страховых операций: рисковое и накопительное. В основе их разделения лежат не только деловые традиции, но и способ формирования страхового фонда, а также порядок расчета страхового тарифа. Покажем основные отличия рискового и накопительного страхования:

— рисковое страхование — это виды страховой деятельности, иные, чем страхование жизни, не предусматривающие обязательств страховщика по выплате страховой суммы при окончании срока действия договора страхования, не связанные с накоплением страховой суммы в течение срока действия договора страхования;

— накопительное страхование — это виды страхования, условия которых предусматривают выплату как при дожитии застрахованного до окончания срока страхования, так и в случае его смерти в течение срока действия договора. Неттоставка дополнительно включает в себя накопительную составляющую, за счет которой производится накопление страховой суммы, подлежащей к выплате по окончанию срока страхования.

Итак, действует различие между рисковым и накопительным страхованием при расчете страховых тарифов. Рассмотрим методики расчета тарифных ставок для рисковых видов страхования.

1. Статистика по рассматриваемому виду страхования позволяет оценить:

q — вероятность наступления страхового случая по одному договору страхования;

S — среднюю страховую сумму по одному договору страхования;

Sb — среднее возмещение по одному договору страхования при наступлении страхового случая.

2. Не будет опустошительных событий, когда одно событие влечет за собой несколько страховых случаев;

3. Расчет тарифов проводится при заранее известном количестве договоров n, которые предполагается заключить со страхователями.

При наличии статистики по рассматриваемому виду страхования:

q = M/N,

где N — общее количество договоров, заключенных за некоторый период времени в прошлом;

М — количество страховых случаев в N договорах;

Si — страховая сумма при заключении i-го договора; i = 1, 2,.., N;

Sbk — страховое возмещение при k-м страховом случае; k = 1, 2,.., М.

В отношении средней выплаты к средней страховой сумме (Sb /S) в методике рекомендуется принимать не ниже:

0,3 — при страховании от несчастных случаев и болезней — в медицинском страховании;

0,4 — при страховании средств наземного транспорта;

0,6 — при страховании средств воздушного и водного транспорта;

0,5 — при страховании грузов и имущества, кроме средств транспорта;

0,7 — при страховании ответственности владельцев автотранспортных средств и других видов ответственности и страховании финансовых рисков.

Рассматривая состав и структуру страхового тарифа, установили, что неттоставка состоит из двух частей: рисковая ставка (То) и рисковая надбавка (Тр):

Тn = То + Тр

Рисковая ставка (То) соответствует средним выплатам страховщика, зависящим от вероятности наступления страхового случая (q), средней страховой суммы (S) и среднего возмещения (Sb).

Соответственно, рисковая ставка (То) со 100 руб. страховой суммы:

То = 100 × (Sb /S)

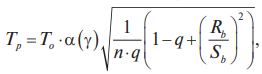

Рисковая надбавка (Тр ) учитывает целый ряд важных позиций:

- вероятные превышения количества страховых случаев относительно их среднего значения;

- количество договоров, отнесенных к периоду времени, на который проводится страхование (n);

- среднеквадратическое отклонение возмещений при наступлении страховых случаев (Rb);

- гарантии требуемой вероятности, с которой собранных взносов должно хватить на выплату возмещения по страховым случаям (ϒ).

Действует два варианта расчета рисковой надбавки:

1 вариант. Рисковая надбавка может быть рассчитана для каждого риска.

α (γ) — коэффициент гарантии безопасности

| коэффициент гарантии | 0,84 | 0,9 | 0,95 | 0,98 | 0,9986 |

| α (γ) | 1,0 | 1,3 | 1,645 | 2,0 | 3,0 |

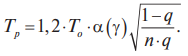

2 вариант. Если у страховой организации нет данных о величине Rb, рисковая надбавка рассчитывается по формуле:

Соответственно, брутто-ставка (Tb) рассчитывается по формуле:

Tb = (Тn × 100)/(100 – f),

где f (%) — доля нагрузки в тарифной ставке.

Обратимся к методике расчета тарифных ставок для накопительных видов страхования. Брутто-ставка состоит из нетто-ставки и нагрузки (покрываются расходы страховщика на ведение дела). Нетто-ставка состоит из рисковой ставки (взнос на страхование на случай смерти) и накопительного взноса.

Особенность накопительных видов страхования состоит в следующем: страховщик инвестирует страховые резервы не только с целью получения дохода в свою пользу, как в рисковых видах, но и в пользу страхователя (накопление страховой суммы при гарантированной норме доходности).

Для расчета применяются таблицы смертности. Пусть изучающий страхование не пугается этой формулировки. Таблицы смертности — это достижение математики, широко применяющееся в современной практике, включая инвестирование

Таблица смертности — статистическая таблица, в которой содержатся расчетные показатели смертности населения в определенных возрастных категориях.

Научная формулировка таблиц смертности несколько отлична — это система взаимосвязанных, упорядоченных по возрасту рядов чисел, описывающих процесс вымирания некоторого теоретического поколения с фиксированной начальной численностью населения.

Таблицы смертности применяются для установления возможных выплат по случаям смерти застрахованных или их дожитию до окончания срока страхования. Такие расчеты служат основанием для установления тарифных ставок по договорам долгосрочного страхования жизни.

Представим некоторые особенности таблиц смертности. Таблицы смертности строятся по гендерному признаку (женщины, мужчины).

Вероятность смерти и вероятность дожития — самые важные показатели таблиц смертности. Это характеристики сложившегося типа смертности и распределения ее уровня по отдельным возрастам (табл. 5.1, 5.2).

Таблица 5.1

| Возраст, х (полное число исполнившихся лет) | 20 | 21 |

| Коэффициент смертности в возрасте, лет m (x) | 0,00378 | 0,00386 |

| Вероятность смерти, q(x), в интервале возрастов от x до x + 1 | 0,00377 | 0,00386 |

| Число прожитых лет умершими в возрасте x лет a (x) | 0,5 | 0,5 |

| Число доживших до возраста x лет l (x) | 95686 | 95326 |

| Число умерших, d (x), в возрасте x лет | 361 | 368 |

| Число живущих, L (x), в интервале возрастов от x до x + 1 лет | 95506 | 95142 |

| Число человеко-лет жизни в возрасте x лет и старше T (x) | 3797990 | 3702484 |

| Ожидаемая продолжительность предстоящей жизни, e (x), в возрасте x лет | 39,69 | 38,84 |

Таблица 5.2

| Возраст, x (полное число исполнившихся лет) | 20 | 21 |

| Коэффициент смертности в возрасте x лет m (x) | 0,00101 | 0,00096 |

| Вероятность смерти, q (x), в интервале возрастов от x до x + 1 | 0,00101 | 0,00096 |

| Число прожитых лет умершими в возрасте x лет a (x) | 0,5 | 0,5 |

| Число доживших до возраста x лет l (x) | 97266 | 97168 |

| Число умерших, d (x), в возрасте x лет | 98 | 94 |

| Число живущих, L (x), в интервале возрастов от x до x + 1 лет | 97217 | 97121 |

| Число человеко-лет жизни в возрастах x лет и старше T (x) | 5149403 | 5052186 |

| Ожидаемая продолжительность предстоящей жизни, e (x), в возрасте x лет | 52,94 | 51,99 |

Таким образом, расчет стоимости страхового продукта выступает основой всего страхового бизнеса. Использование достоверной и обширной статистической базы, применение современных технологий и методов служат повышению качества и размерности страховых тарифов.

Тарифная политика и принципы дифференциации тарифных ставок

В целях проведения успешного и безубыточного страхования страховщик проводит определенную тарифную политику — комплекс мер, направленных на разработку и уточнение базовых тарифных ставок, и их применение при заключении договоров страхования.

Обозначим основные принципы тарифной политики страховщика.

1. Обеспечение эквивалентности страховых экономических отношений между страховщиком и страхователем на основе равенства полученной за тарифный период между страховой нетто-премии и общей суммы убытков (страховых выплат) в связи со страховыми случаями.

2. Доступность страховых тарифов для широкого круга потенциальных страхователей, т. е. обеспечение экономической целесообразности страхования для потребителя.

3. Стабильность страховых тарифов и расширение по возможности страховой ответственности при постоянных тарифах.

4. Обеспечение самоокупаемости и рентабельности страховых операций.

5. Обеспечение гибкости и индивидуальный подход при разработке и применении страховых тарифов по заключенным договорам страхования, т. е. проведение страховщиком гибкой ценовой политики.

В страховой практике широко используется дифференциация страховых тарифов. Это разработка страховщиком системы базовых тарифов и коэффициентов. Таким образом формируется тарифная сетка с учетом особенностей объектов страхования, застрахованных рисков и объема страховой ответственности.

При страховании имущества юридических лиц используются значения страховых тарифов в зависимости от вида имущества (основные и оборотные фонды, материалы и товарные запасы на складе, незавершенное строительство и т.п.) и перечня застрахованных рисков (огонь, вода, противоправные действия третьих лиц и т.д.). Страховые тарифы зависят от стоимости имущества или страховой суммы по договору страхования. Широкое применение находит франшиза. Принимаются определенные виды франшизы, устанавливаются ее параметры.