Основные формы обеспечения страховой защиты

Виды и принципы обязательного страхования в национальной страховой системе

Страхование осуществляется в добровольной и обязательной форме. Это традиционные формы страхования, которые имеют важное значение для национальной экономики и гражданина, работающего в определенной сфере.

Обязательное страхование — это форма проведения страховых операций, регулируемая государством, условия и порядок осуществления страхования определяются федеральными законами.

По конкретному виду страхования, осуществляемому в обязательной форме в федеральном законе содержатся следующие положения:

- субъекты страхования;

- объекты, подлежащие страхованию;

- перечень страховых случаев;

- минимальный размер страховой суммы или порядок ее определения;

- размер, структура или порядок определения страхового тарифа;

- срок и порядок уплаты страховой премии (страховых взносов);

- срок действия договора страхования;

- порядок определения размера страховой выплаты;

- контроль за осуществлением страхования;

- последствия неисполнения или ненадлежащего исполнения обязательств субъектами страхования.

На определенных лиц федеральным законодательством может быть возложена обязанность застраховать:

- жизнь, здоровье или имущество других определенных лиц на случай причинения вреда их жизни, здоровью или имуществу;

- риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц или нарушения договоров с другими лицами;

- имущество, являющееся государственной или муниципальной собственностью.

Обязательное страхование осуществляется путем заключения договора страхования лицом, на которое возложена обязанность такого страхования (страхователем), со страховщиком. Следует заметить, что обязательное страхование осуществляется за счет страхователя.

В России, как и в других государствах, большое количество видов обязательного страхования. Большая часть видов обязательного страхования относится к сфере личного страхования. Представим перечень объектов страхования, подлежащих обязательному страхованию:

| Объект страхования | Нормативный акт |

|---|---|

| Имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории РФ | ФЗ от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» |

| Риск наступления неблагоприятных последствий для вкладчиков в случае неисполнения банками своих обязательств | ФЗ от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках РФ» |

| Имущественные интересы застрахованных лиц, связанные с причинением вреда их жизни или здоровью в результате проведения клинических исследований | ФЗ от 12.04.2010 № 61-ФЗ «Об обращении лекарственных средств» |

| Имущественные интересы перевозчика (за исключением перевозок пассажиров метрополитеном и легковым такси), связанные с риском его гражданской ответственности по обязательствам, возникающим вследствие причинения при перевозках вреда жизни, здоровью, имуществу пассажиров | ФЗ от 14.06.2012 № 67-ФЗ «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном» |

| Неисполнение или ненадлежащее исполнение обязательств по договору о реализации туристского продукта либо банковской гарантии исполнения обязательств по договору о реализации туристского продукта | ФЗ от 24.11.1996 № 132-ФЗ «Об основах туристской деятельности в РФ» |

| Имущественные интересы владельца опасного объекта, связанные с его обязанностью возместить вред, причиненный потерпевшим | ФЗ от 27.07.2010 № 225-ФЗ «Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте» |

| 1. Ответственность владельца воздушного судна перед третьими лицами за вред, причиненный жизни или здоровью либо имуществу третьих лиц при эксплуатации воздушного судна. 2. Жизнь и здоровье членов экипажа воздушного судна при исполнении ими служебных обязанностей. 3. Риск гражданской ответственности перевозчика перед пассажиром воздушного судна, грузовладельцем или грузоотправителем за утрату, недостачу или повреждение (порчу) груза. 4. Ответственность эксплуатанта за вред, который может быть причинен в связи с выполнением им авиационных работ |

«Воздушный кодекс РФ» от 19.03.1997 № 60-ФЗ |

| Риск ответственности специализированного депозитария и управляющих компаний перед уполномоченным федеральным органом и управляющими компаниями за нарушения договоров об оказании услуг специализированного депозитария уполномоченному федеральному органу и управляющим компаниям, вызванный ошибками, небрежностью или умышленными противоправными действиями (бездействием) работников специализированного депозитария либо умышленными противоправными действиями (бездействием) иных лиц | ФЗ от 20.08.2004 № 117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих» |

| Риск ответственности специализированного депозитария и управляющих компаний перед Пенсионным фондом РФ и управляющими компаниями за нарушения договоров об оказании услуг специализированного депозитария, вызванный ошибками, небрежностью или умышленными противоправными действиями (бездействием) работников специализированного депозитария либо умышленными противоправными действиями иных лиц | ФЗ от 24.07.2002 № 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ» |

| Имущественные интересы, связанные с риском ответственности оценщика (страхователя) по обязательствам, возникающим вследствие причинения ущерба заказчику, заключившему договор на проведение оценки и (или) третьим лицам | ФЗ от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в РФ» |

| Ответственность арбитражного управляющего за причинение убытков лицам, участвующим в деле о банкротстве, и иным лицам в связи с неисполнением или ненадлежащим исполнением возложенных на арбитражного управляющего обязанностей в деле о банкротстве | ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» |

Как видим, перечень видов страхования, осуществляемых в обязательной форме, многообразен. Страхователю следует знать, что если предлагается заключить договор страхования обязательно, то должен быть федеральный закон, который регламентирует это обязательство.

В секторе обязательного страхования выделяют обязательное государственное страхование. Это форма проведения страховых операций, регулируемая государством, при которой условия и порядок осуществления страхования определяются федеральными законами, а источником страховых премий является соответствующий бюджет.

В Российской Федерации достаточно большой список видов страхования, которые можно отнести к государственному обязательному страхованию. Представим их с позиции базовых объектов в соотношении с федеральным законом.

| Объект страхования | Нормативный акт |

|---|---|

| Жизнь и здоровье военнослужащих и приравненных к ним в обязательном государственном страховании лиц | ФЗ от 28.03.1998 № 52-ФЗ «Об обязательном гос. страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел РФ, гос. противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы». ФЗ от 27.05.1998 № 76-ФЗ «О статусе военнослужащих» |

| Жизнь и здоровье сотрудников полиции | ФЗ от 07.02.2011 № 3-ФЗ «О полиции» |

| Жизнь и здоровье прокуроров | ФЗ от 17.01.1992 № 2202–1 «О прокуратуре РФ» |

| Жизнь и здоровье сотрудников Следственного комитета | Федеральный закон от 28.12.2010 № 403-ФЗ «О Следственном комитете РФ» |

| Жизнь и здоровье сотрудников и должностных лиц таможенных органов | ФЗ от 27.11.2010 № 311-ФЗ «О таможенном регулировании в РФ». ФЗ от 21.07.1997 № 114-ФЗ «О службе в таможенных органах РФ» |

| Жизнь и здоровье Президента РФ, прекратившего исполнение своих полномочий | ФЗ от 12.02.2001 № 12-ФЗ «О гарантиях Президенту РФ, прекратившему исполнение своих полномочий, и членам его семьи» |

| Жизнь и здоровье судебных приставов | ФЗ от 21.07.1997 № 118-ФЗ «О судебных приставах» |

| Жизнь и здоровье сотрудников органов внешней разведки | ФЗ от 10.01.1996 № 5-ФЗ «О внешней разведке» |

| Жизнь, здоровье и имущество судьи | Закон РФ от 26.06.1992 № 3132–1 «О статусе судей в РФ». ФКЗ от 21.07.1994 N1-ФКЗ «О Конституционном Суде РФ» |

| Жизнь и здоровье судьи, арбитражного заседателя, присяжного заседателя, судебного исполнителя, должностного лица правоохранительного или контролирующего органа, сотрудника федерального органа гос. охраны, сотрудника учреждения или органа уголовноисполнительной системы | ФЗ от 20.04.1995 № 45-ФЗ «О государственной защите судей, должностных лиц правоохранительных и контролирующих органов» |

| Жизнь и здоровье сотрудников и работников гос. противопожарной службы | ФЗ от 21.12.1994 № 69-ФЗ «О пожарной безопасности» |

| Жизнь и здоровье сотрудников учреждений и органов уголовно-исполнительной системы, гос. противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, таможенных органов РФ | ФЗ от 30.12.2012 № 283-ФЗ «О социальных гарантиях сотрудникам некоторых федеральных органов исполнительной власти и внесении изменений в отдельные законодательные акты РФ» |

| Жизнь и здоровье должностного лица Счетной палаты | ФЗ от 05.04.2013 № 41-ФЗ |

| Жизнь и здоровье работников налоговых органов | Закон РФ от 21.03.1991 № 943–1 «О налоговых органах РФ» |

Как видим, большая часть обязательного государственного страхования действует в сфере личного страхования. Причем обязательное государственное страхование защищает интересы граждан, профессионально исполняющих свои функции на государственной гражданской и военной службе.

Обязательное страхование осуществляется не только в сфере личного страхования. Так, положения об обязательном страховании прописаны в Кодексе торгового мореплавания, законодательстве о развитии сельского хозяйства, безопасности гидротехнических сооружений, промышленной безопасности опасных производственных объектов, об электроэнергетике, газоснабжении и др.

Согласно российскому законодательству государство обязуется защищать жизнь, здоровье и имущество всех граждан, если им будет нанесен какой-либо вред и/или ущерб. Сюда также включается риск гражданской ответственности, который может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц.

Обязательное страхование защищает интересы общества целиком, а не только отдельных граждан. Перечень организаций, которые имеют право осуществлять подобный вид деятельности, определен на законодательном уровне. При этом главная особенность — это полнота охвата, ведь именно благодаря этому есть возможность использовать минимальные тарифные ставки. Обязательное страхование включает следующие виды:

- пенсионное, медицинское и др.;

- страхование военнослужащих;

- страхование ответственности перевозчиков различных видов транспорта;

- страхование депозитных (банковских) вкладов.

При этом самостоятельно оформлять полис нужно только в двух случаях: при медицинском страховании и оформлении полиса ОСАГО. Во всех других ситуациях страховая защита происходит автоматически, без участия физического лица.

Гражданин не имеет права отказаться от ОС.

Обеспечение страховой защиты в добровольной форме

Основу национальной страховой системы любого государства исторически формировало добровольное страхование как механизм обеспечения страховой защиты. Экономическое содержание добровольного страхования определяется его принципами. Добровольное страхование — это форма обеспечения страховой защиты через проведение страховых операций, которая осуществляется на основании договора страхования и правил страхования.

Правила страхования определяют общие условия и порядок страхования, принимаются и утверждаются страховщиком или объединением страховщиков самостоятельно в соответствии с Гражданским кодексом Российской Федерации и федеральным законом об организации страхового дела.

Правила страхования должны содержать следующие положения:

- о субъектах страхования;

- объектах страхования;

- страховых случаях;

- страховых рисках;

- порядке определения страховой суммы и страхового тарифа;

- порядке расчета страховой премии (страховых взносов);

- порядке заключения, исполнения и прекращения договоров страхования, о правах и обязанностях сторон;

- определении размера убытков или ущерба;

- порядке расчета страховой выплаты и сроке;

- отказе в страховой выплате;

- а также перечень сведений и документов, необходимых для заключения договоров страхования, оценки страховых рисков, определения размера убытков или ущерба;

- для договоров страхования жизни — порядок расчета выкупной суммы и начисления инвестиционного дохода.

Каждому потенциальному страхователю, заинтересованному в страховой защите своих имущественных интересов, следует предварительно тщательно изучить Правила страхования. И только потом ставить свою подпись в страховых документах. Внимательное ознакомление с условиями страхования по каждому договору помогает страхователю понять порядок страхования и его условия. Это служит и распространению страховых знаний среди потребителей страховых услуг.

Добровольная страховая защита всегда производится на добровольных началах, по личной инициативе страхователя. На практике она реализуется посредством заключения соответствующего договора, в котором прописываются все вопросы, связанные с выполнением оговоренных условий. При этом такому договору всегда сопутствует страховой полис.

Особенностью добровольного страхования является наличие конечного срока, указываемого в документах. По желанию клиенты могут обеспечить непрерывность страховой защиты и продлить действие договора, перезаключив его.

Частота и размер взносов зависят от выбранной программы. Они могут уплачиваться ежемесячно, ежеквартально или одним платежом в год.

На практике добровольное страхование реализуется следующим образом: пострадавшему лицу или организации, которая оказывает различные услуги для застрахованного, производится выплата компенсаций. При этом средства берут из специальных денежных фондов, которые создаются за счет взносов клиентов.

Добровольное (ДС) и обязательное (государственное) страхование (ОС) не противоречат друг другу, а наоборот, являются взаимодополняющими. Если человек хочет позаботиться о своем будущем и иметь возможность получать качественную медицинскую помощь, то полис ДС — его предусмотрительный выбор.

Практика показывает, что все большее число россиян осознает, что жизнь и здоровье находятся в их собственных руках. Также в связи с экономическим кризисом многие стали задумываться о важности накопительного страхования, которое позволяет безбедно жить на любом этапе своей жизни.

Особые формы страховой защиты: экономическое содержание и характеристика участников

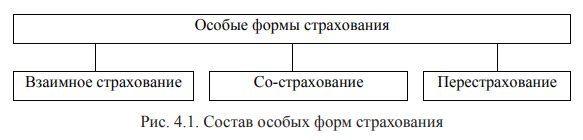

Появление и действие особых форм страхования обусловлено спецификой их бизнес-модели и финансового механизма. К особым формам страхования, которые достаточно распространены в современном страховании, можно отнести: взаимное страхование, со-страхование и перестрахование. Рассмотрим их экономическое содержание и функционал участников (рис. 4.1).

Остановимся на характеристике и особенностях каждой из особых форм страхования.

Взаимное страхование — это особая форма страхования, при которой граждане и юридические лица могут страховать свое имущество и имущественные интересы на взаимной основе путем объединения в обществах взаимного страхования необходимых для этого средств.

Общества взаимного страхования осуществляют страхование имущества и иных имущественных интересов своих членов и являются некоммерческими организациями. Особенности правового положения общества взаимного страхования и условия их деятельности определяются в соответствии с Гражданским кодексом Российской Федерации и федеральным законом о взаимном страховании. Страхование имущества и имущественных интересов своих членов общество взаимного страхования осуществляет непосредственно на основании членства.

Сострахование — это особая форма страхования, при которой деятельность по страхованию, предусматривающая в отношении объекта страхования заключение несколькими страховщиками и страхователем договора страхования, на основании которого страховые риски, размер страховой суммы, страховая премия (страховой взнос) распределяются между страховщиками в установленной договором доле.

Примером сострахования может служить крупный производственный имущественный комплекс. Имущественный интерес юридического лица может обеспечиваться страхованием у нескольких страховщиков, которые заключили между собой договор о совместной деятельности.

При наступлении страхового случая по договору страхования страхователи, застрахованные лица, выгодоприобретатели вправе обратиться с требованием о страховой выплате к любому страховщику, указанному в таком договоре. Если в договоре страхования не определены права и обязанности каждого из страховщиков, они солидарно отвечают перед страхователями, застрахованными лицами, выгодоприобретателями за осуществление страховой выплаты.

Перестрахование — это особая форма страхования, при которой деятельность по страхованию одним страховщиком (перестраховщиком) осуществляется в имущественных интересах другого страховщика (перестрахователя), связанных с принятым последним по договору страхования (основному договору) обязательством по страховой выплате.

Перестрахование осуществляется на основании договора перестрахования, заключаемого между перестрахователем и перестраховщиком в соответствии с требованиями гражданского законодательства Российской Федерации. К договору перестрахования применяются правила страхования предпринимательского риска.

Наряду с договором перестрахования в качестве подтверждения достижения между перестрахователем и перестраховщиком соглашения о перестраховании и об условиях его осуществления могут использоваться иные, оформленные в соответствии с обычаями делового оборота в сфере перестрахования, документы.

При перестраховании прямой (первый) страховщик остается ответственным перед страхователем по основному договору страхования за выплату страхового возмещения или страховой суммы.

Допускается последовательное заключение двух или нескольких договоров перестрахования. Этот процесс называется ретроцессией.

Перестраховщик (ретроцедент) вправе передать обязательство (или часть) по страховой выплате, принятое им по договору перестрахования, другому перестраховщику (или перестраховщикам (ретроцессионерам) по последующим договорам (ретроцессии).

Не подлежащий передаче в перестрахование и остающийся на собственном удержании перестрахователя риск (часть риска) страховой выплаты либо величина убытка или уровень убыточности по договору страхования определяются им в порядке и (или) в размере, которые установлены в учетной политике перестрахователя.

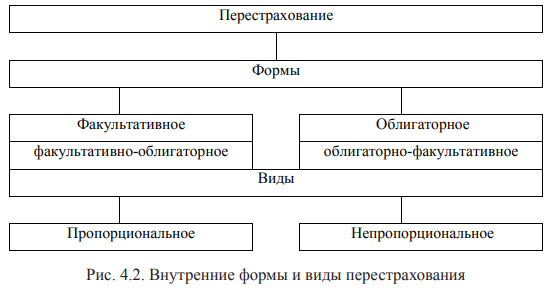

Внутри перестрахование подразделяется по внутренним формам и видам (рис. 4.2).

Раскроем экономическое содержание каждой из внутренних форм перестрахования.

Факультативное перестрахование — это внутренняя форма перестрахования, при которой перестрахователь вправе передать перестраховщику в перестрахование обязательство (или часть) по страховой выплате по заключенному перестрахователем основному договору страхования, а перестраховщик вправе перестраховать указанное обязательство (или часть) либо отказать в его перестраховании.

Облигаторное перестрахование — это внутренняя форма перестрахования, при которой перестрахователь обязан передать перестраховщику в перестрахование на условиях заключенного с ним договора перестрахования обязательства (или часть) по страховой выплате по основным договорам страхования, заключенным перестрахователем и подпадающим под условия указанного договора перестрахования, и такие обязательства считаются перестрахованными перестраховщиком с момента вступления в силу соответствующего основного договора страхования.

Факультативно-облигаторное перестрахование — это внутренняя форма перестрахования, при которой перестрахователь вправе передать перестраховщику в перестрахование обязательство (или часть) по страховой выплате по заключенному перестрахователем основному договору страхования, а перестраховщик обязан перестраховать указанное обязательство или часть указанного обязательства.

Облигаторно-факультативное перестрахование — это внутренняя форма перестрахования, при которой перестрахователь обязан передать перестраховщику в перестрахование на условиях заключенного с ним договора перестрахования обязательства (или часть) по страховой выплате по основным договорам страхования, заключенным перестрахователем и подпадающим под условия указанного договора перестрахования, а перестраховщик вправе перестраховать указанные обязательства (или часть) либо отказать в их перестраховании.

Деление перестраховочных операций по видам перестрахования на пропорциональное и непропорциональное перестрахование определяется особенностями и условиями соответствующих договоров перестрахования. Выделим эти особенности.

Пропорциональное перестрахование — это вид перестрахования, при котором прямой страховщик и перестраховщик делят премии и убытки в одинаковой пропорции. Доля перестраховщика в страховой премии пропорциональна его обязательствам по оплате убытков.

Непропорциональное перестрахование — это вид перестрахования, при котором перестрахователь (прямой страховщик) оплачивает все убытки до согласованного размера. Превышение подлежит оплате перестраховщиком, при этом устанавливается лимит ответственности.

Покажем отличия непропорционального перестрахования от пропорционального перестрахования:

- предусматривается передача только оговоренных убытков;

- меньше учетных операций, ниже расходы по обслуживанию договоров;

- расчет перестраховочной премии по всему портфелю, а не по отдельным договорам;

- не предусматривается тантьема (термин объяснен ниже);

- перестраховщик не формирует резервы — их формирует перестрахователь;

- не всегда совпадают интересы сторон договора перестрахования.

В международной страховой терминологии применяется термин «тантьема».

Раскроем содержание этого условия в договоре перестрахования.

Тантьема — обязательство перестраховщика по уплате перестрахователю части положительной разницы между доходами и расходами перестраховщика по заключенному между ними договору перестрахования или группе таких договоров за определенный период времени.

Иностранные страховые или перестраховочные организации, получившие в соответствии с национальным законодательством страны, где они учреждены, право на осуществление перестраховочной деятельности, вправе осуществлять перестрахование обязательств российских страховщиков по страховым выплатам по заключенным ими основным договорам страхования.

В российской Федерации активно действует Российская национальная перестраховочная компания. Демонстрируется динамика входящего и исходящего страхования. Среди ТОР-20 стран, страховщики которых передают риски на перестрахование в Российскую национальную перестраховочную компанию,— Франция, Корея, Словения.

Не подлежит перестрахованию обязательство страховщика:

- по выплате страховой суммы по договору страхования жизни в части страхования риска дожития застрахованного лица до определенных возраста или срока;

- договору обязательного страхования гражданской ответственности владельцев транспортных средств.

В текущей практике страхового дела создаются страховые (перестраховочные) пулы.

Страховые (перестраховочные) пулы — объединение страховщиков, совместно осуществляющих страховую деятельность по отдельным видам страхования или страховым рискам на основании договора простого товарищества (договора о совместной деятельности).

Страховые пулы создаются для обеспечения финансовой устойчивости его участников, исполнения ими обязательств по страховым выплатам, размер которых может превысить собственные средства (капитал) одной страховой организации, и действуют на принципах сострахования или перестрахования.

Перестраховочные пулы создаются для увеличения финансовых возможностей членов пула путем осуществления ими перестрахования в части, превышающей собственное удержание членов пула по договору страхования.

Участниками перестраховочного пула могут являться страховщики, имеющие лицензии на осуществление перестрахования, в том числе иностранные перестраховочные организации. Количество участников страхового (перестраховочного) пула не ограничивается. Примером страхового пула является Российский антитеррористический страховой пул.