Инвестиционная деятельность страховых организаций

Страховые резервы: классификация, достаточность объема, целевое назначение

Страховые резервы, их состав, порядок формирования и расходования закрепляется законодательно. Страховые резервы — это аккумулированные страховые фонды, предназначенные для обеспечения исполнения обязательств страховщиков по страхованию, перестрахованию и взаимному страхованию.

Формирование страховых резервов базируется на актуарном оценивании обязательств страховщиков по осуществлению предстоящих страховых выплат по договорам страхования и перестрахования. Осуществляется формирование страховых резервов страховщиками. За основу принимаются Правила формирования страховых резервов, которые утверждаются органом страхового надзора.

Правилами устанавливаются:

- виды страховых резервов, обязательность и условия их формирования;

- методы расчета страховых резервов;

- требования к положению о формировании страховых резервов;

- требования к документам, содержащим сведения для расчета страховых резервов;

- методическое обеспечение расчета доли перестраховщиков в страховых резервах;

- порядок согласования с органом страхового надзора методов расчета страховых резервов, в случае отличия от принятых.

Важным моментом страхового дела является существенное отличие правил формирования резервов по страхованию жизни и страхованию иному, чем страхование жизни.

Рассмотрим триединую цель создания страховых резервов по страхованию жизни. Первоначально при формировании страховых резервов по страхованию жизни проводится оценка обязательств страховщика, выраженных в денежной форме, по предстоящим страховым выплатам и обслуживанию этих обязательств по договорам страхования, сострахования, перестрахования (в части принятия страхового риска). Последовательно формируется защита имущественных интересов, связанных с дожитием граждан до определенного возраста или срока, со смертью, а также с наступлением иных событий в жизни страхователей (застрахованных), предусмотренных договором страхования (рождение ребенка, бракосочетание, достижение пенсионного возраста, потеря кормильца, утрата трудоспособности (инвалидность), заболевания, представляющие опасность для жизни). Затем рассматривается участие страхователя (застрахованного) в инвестиционном доходе страховщика.

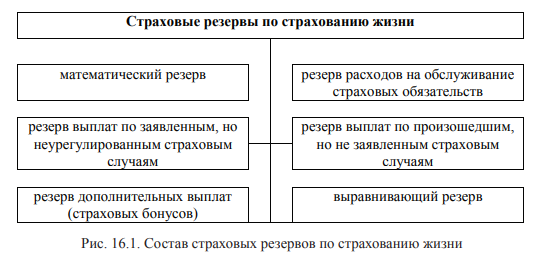

Представим состав страховых резервов по страхованию жизни (рис. 16.1).

Страховые резервы по страхованию жизни математический резерв резерв расходов на обслуживание страховых обязательств резерв выплат по заявленным, но неурегулированным страховым случаям резерв выплат по произошедшим, но не заявленным страховым случаям резерв дополнительных выплат (страховых бонусов) выравнивающий резерв

Страховые резервы по страхованию жизни подразделяются на две группы:

1) обязательные. В их число включаются: математический резерв и резерв выплат по заявленным, но неурегулированным страховым случаям;

2) формируемые в зависимости от условий договоров страхования жизни — все другие резервы.

Формирование математического резерва осуществляется в целях оценки обязательств страховщика по договорам страхования жизни, которые могут возникнуть в связи с наступлением страховых случаев.

Формирование резерва расходов на обслуживание страховых обязательств осуществляется в целях оценки предстоящих расходов страховщика по обслуживанию и исполнению договора страхования жизни, в течение срока действия договора страхования жизни после уплаты единовременной страховой премии или по истечении периода уплаты страховых взносов.

Формирование резерва выплат по заявленным, но неурегулированным страховым случаям осуществляется в целях оценки неисполненных или исполненных не полностью обязательств страховщика по осуществлению страховых выплат по заявленным на отчетную дату страховым случаям.

Формирование резерва выплат по произошедшим, но не заявленным страховым случаям осуществляется в целях оценки неисполненных на дату расчета обязательств страховщика по осуществлению страховых выплат в связи со страховыми случаями, произошедшими в отчетном периоде, но не заявленными страховщику.

Формирование резерва дополнительных выплат (страховых бонусов) осуществляется в целях оценки обязательств страховщика по причитающимся к уплате страховым бонусам по договорам страхования жизни, предусматривающим участие в инвестиционном доходе страховщика.

Формирование выравнивающего резерва осуществляется в целях оценки дополнительного обеспечения обязательств страховщика в случае дефицита страховых премий.

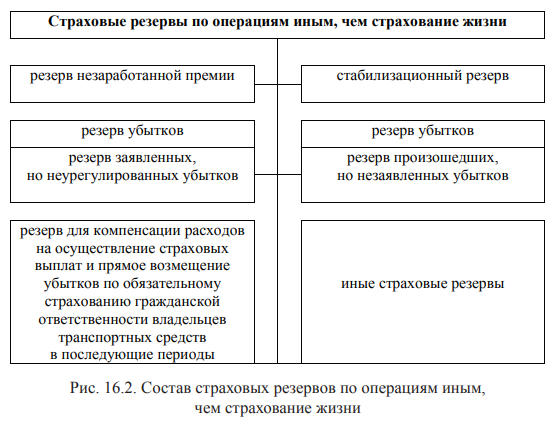

Теперь рассмотрим страховые резервы по операциям иным, чем страхование жизни, и проведем их оценку (рис. 16.2).

Теперь рассмотрим экономическое содержание каждого резерва по операциям иным, чем страхование жизни.

Резерв незаработанной премии — это часть начисленной страховой премии по договору, относящаяся к периоду действия договора, выходящему за пределы отчетного периода (незаработанная премия), предназначенная для исполнения обязательств по обеспечению предстоящих выплат, которые могут возникнуть в следующих отчетных периодах.

Резерв заявленных, но неурегулированных убытков — оценка неисполненных или исполненных не полностью на отчетную дату обязательств страховщика по осуществлению страховых выплат, включая сумму денежных средств, необходимых страховщику для оплаты экспертных, консультационных или иных услуг, связанных с оценкой размера и снижением ущерба, нанесенного имущественным интересам страхователя (расходы по урегулированию убытков), возникших в связи со страховыми случаями, о факте наступления которых в установленном законом или договором порядке заявлено страховщику в отчетном периоде.

Резерв произошедших, но незаявленных убытков — оценка обязательств страховщика по осуществлению страховых выплат, включая расходы по урегулированию убытков, возникших в связи со страховыми случаями, происшедшими в отчетном периоде, о факте наступления которых в установленном порядке не заявлено страховщику.

Стабилизационный резерв — оценка обязательств страховщика, связанных с осуществлением будущих страховых выплат в случае образования отрицательного финансового результата от проведения страховых операций в результате действия факторов, не зависящих от воли страховщика.

Стабилизационный резерв по ОСАГО формируется для компенсации расходов страховщика на осуществление страховых выплат и прямое возмещение убытков в последующие периоды при осуществлении ОСАГО — оценка обязательств страховщика, связанных с осуществлением будущих страховых выплат в случае образования отрицательного финансового результата от проведения ОСАГО в результате действия факторов, не зависящих от воли страховщика.

Необходимо отметить, что страховщик рассчитывает страховые резервы на отчетную дату при составлении бухгалтерской отчетности.

Значимость страховых резервов для страхового дела состоит в том, что их средства используются исключительно для исполнения страховщиком страховых обязательств.

Инвестиционная деятельность страховщиков. Регулирование инвестиционной политики страховых организаций

Страховщик обязан инвестировать средства страховых резервов на условиях: диверсификации, ликвидности, возвратности, доходности. Каждое из этих условий имеет экономическое содержание. На этой основе принимаются решения по регулированию инвестиционной политики страховщика; вводятся ограничения. К примеру, страховщики не вправе инвестировать средства страховых резервов в векселя юридических и физических лиц.

Банк России как орган страхового надзора устанавливает перечень разрешенных для инвестирования активов и порядок инвестирования средств страховых резервов. На практике инвестирование средств страховых резервов осуществляется страховщиками самостоятельно или путем передачи части средств в доверительное управление управляющей компании.

Строго должно соблюдаться требование: общая стоимость активов, в которые инвестированы средства страховых резервов, должна быть равна суммарной величине страховых резервов страховщика. Представим виды активов, в которые инвестируются средства страховых резервов и установленный Банком России предельный разрешенный процент в табл. форме.

| Виды активов | Предельный разрешенный процент |

|---|---|

| Стоимость государственных ценных бумаг субъектов РФ и муниципальных ценных бумаг | Не более 45% от суммарной величины страховых резервов |

| Стоимость государственных ценных бумаг одного субъекта Российской Федерации | Не более 40% от суммарной величины страховых резервов |

| Стоимость муниципальных ценных бумаг одного органа местного самоуправления | Не более 40% от суммарной величины страховых резервов |

| Максимальная сумма денежных средств, размещенных в депозиты, в том числе удостоверенные депозитными сертификатами, а также остатков по обезличенным металлическим счетам в кредитных организациях | Не более 60% от суммарной величины страховых резервов |

| Сумма денежных средств, размещенных в депозиты, в т.ч. удостоверенные депозитными сертификатами, а также остатков по обезличенным металлическим счетам в кредитных организациях, имеющих кредитный рейтинг не ниже верхней границы уровня, установленного Советом директоров Банка России | Не более 60% от суммарной величины страховых резервов |

| Сумма денежных средств, размещенных в депозиты, в т.ч. удостоверенные депозитными сертификатами, а также остатков по обезличенным металлическим счетам в кредитных организациях, имеющих кредитный рейтинг не ниже нижней границы, но ниже верхней границы уровня, установленного Советом директоров Банка России | Не более 50% от суммарной величины страховых резервов |

| Максимальная сумма денежных средств, размещенных в депозиты, в том числе удостоверенные депозитными сертификатами, а также остатков по обезличенным металлическим счетам в одной кредитной организации | Не более 25% от суммарной величины страховых резервов |

| Стоимость акций | Не более 20% от суммарной величины страховых резервов |

| Стоимость облигаций (кроме гос. ценных бумаг РФ и ценных бумаг, исполнение обязательств по которым гарантировано РФ (в т.ч. путем гарантирования исполнения обязательств, вытекающих из банковских гарантий и (или) поручительств, обеспечивающих исполнение обязательств, вытекающих из указанных ценных бумаг), государственных ценных бумаг субъектов РФ, муниципальных ценных бумаг и ипотечных ценных бумаг) | Не более 45% от суммарной величины страховых резервов |

| Суммарная стоимость субординированных облигаций и субординированных депозитов | Не более 20% от суммарной величины страховых резервов |

| Суммарная стоимость иностранных финансовых инструментов, квалифицированных в качестве ценных бумаг, в соответствии с ФЗ «О рынке ценных бумаг» и отраженных в бухгалтерской (финансовой) отчетности страховщика в качестве производных финансовых инструментов | Не более 100% от суммарной величины резерва дополнительных выплат (страховых бонусов) и резерва опций и гарантий |

| Суммарная стоимость инвестиционных паев паевых инвестиционных фондов | Не более 100% от суммарной величины резерва дополнительных выплат (страховых бонусов) и резерва опций и гарантий |

| Суммарная стоимость ценных бумаг, выпущенных (выданных, эмитированных) одним юридическим лицом | Не более 10% от суммарной величины страховых резервов |

| Стоимость ценных бумаг, выпущенных (выданных, эмитированных) одной кредитной организацией, денежных средств, размещенных в депозиты, в т.ч. удостоверенных депозитными сертификатами, остатков по обезличенным металлическим счетам и денежных средств, находящихся на счетах в этом банке | Не более 40% от суммарной величины страховых резервов |

| Стоимость недвижимого имущества | Не более 20% от величины страховых резервов по страхованию жизни; не более 15% от величины страховых резервов по страхованию иному, чем страхование жизни |

| Стоимость одного объекта недвижимости | Не более 10% от суммарной величины страховых резервов |

| Стоимость ценных бумаг, выпущенных международными финансовыми организациями и включенных в Ломбардный список Банка России | Не более 20% от суммарной величины страховых резервов |

| Суммарная величина доли перестраховщиков в страховых резервах, сформированных в соответствии с нормативными документами Банка России | Не более 20% от величины страховых резервов по страхованию жизни; не более 50% от величины страховых резервов по страхованию иному, чем страхование жизни, по всем видам страхования (кроме искл.); не более 60% от величины страховых резервов по страхованию иному, чем страхование жизни (искл.) |

| Суммарная величина доли перестраховщиков, не являющихся резидентами РФ, в страховых резервах, сформированных в соответствии с документами Банка России | Не более 10% от величины страховых резервов по страхованию жизни; не более 40% от величины страховых резервов по страхованию иному, чем страхование жизни, не более 50% от величины страховых резервов по страхованию иному, чем страхование жизни (искл.) |

| Максимальная величина в страховых резервах, сформированных в соответствии с Положением Банка России доли одного перестраховщика, являющегося резидентом РФ, имеющего кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России | Не более 10% от величины страховых резервов по страхованию жизни; не более 35% от величины страховых резервов по страхованию иному, чем страхование жизни (искл.) |

| Максимальная величина в страховых резервах, сформированных в соответствии с Положением Банка России, доли одного перестраховщика, являющегося резидентом РФ и не имеющего кредитного рейтинга либо имеющего кредитный рейтинг ниже уровня, установленного Советом директоров Банка России | Не более 10% от величины страховых резервов по страхованию жизни; не более 25% от величины страховых резервов по страхованию иному, чем страхование жизни (искл.) |

| Максимальная величина в страховых резервах, сформированных в соответствии с Положением Банка России, доли одного перестраховщика, не являющегося резидентом РФ, созданного на территории государства, являющегося членом одной из следующих международных организаций: Евразийский экономический союз (ЕАЭС); Организация экономического сотрудничества и развития (ОЭСР); Содружество Независимых Государств (СНГ); Шанхайская организация сотрудничества (ШОС); Комитет экспертов Совета Европы по оценке мер противодействия отмыванию денег и финансированию терроризма (МАНИВЭЛ); Группа разработки финансовых мер борьбы с отмыванием денег (ФАТФ) | Не более 10% от величины страховых резервов по страхованию жизни; не более 35% от величины страховых резервов по страхованию иному, чем страхование жизни, за исключением резерва заявленных, но не урегулированных убытков |

| Максимальная величина в страховых резервах, сформированных в соответствии с Положением Банка России, доли одного перестраховщика, не являющегося резидентом РФ, который создан на территории государства, не являющегося членом одной из указанных международных организаций | Не более 10% от величины страховых резервов по страхованию жизни; не более 30% от величины страховых резервов по страхованию иному, чем страхование жизни (искл.) |

| Депо премий по рискам, принятым в перестрахование | Не более 10% от суммарной величины страховых резервов |

| Дебиторская задолженность страхователей, перестрахователей, страховых агентов, страховых брокеров по страховым премиям/взносам (искл.) | Не более 15% от величины страховых резервов по страхованию жизни; не более 55% от величины резерва незаработанной премии по страхованию иному, чем страхование жизни, уменьшенной на величину дополнительной части резерва незаработанной премии |

| Дебиторская задолженность страхователей, перестрахователей, страховых агентов, страховых брокеров, имеющих кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России, по страховым премиям/взносам (искл.) | Не более 15% от величины страховых резервов по страхованию жизни; не более 55% от величины резерва незаработанной премии по страхованию иному, чем страхование жизни, уменьшенной на величину дополнительной части резерва незаработанной премии |

| Дебиторская задолженность страхователей, перестрахователей, страховых агентов, страховых брокеров, не имеющих кредитного рейтинга либо имеющих кредитный рейтинг ниже уровня, установленного Советом директоров Банка России, по страховым премиям/взносам (искл.) | Не более 10% от величины страховых резервов по страхованию жизни; не более 45% от величины резерва незаработанной премии по страхованию иному, чем страхование жизни, уменьшенной на величину дополнительной части резерва незаработанной премии |

| Дебиторская задолженность страхователей по договорам обязательного государственного страхования, дебиторская задолженность страхователей, являющихся государственными или муниципальными заказчиками, по договорам страхования (ФЗ от 05.04.2013 № 44-ФЗ), по страховым премиям (взносам), дебиторская задолженность страхователей, являющихся заказчиками, по договорам страхования (ФЗ от 18.07.2011 № 223-ФЗ), по страховым премиям (взносам), а также дебиторская задолженность страхователей по договорам сельскохозяйственного страхования с государственной поддержкой (ФЗ от 25.07.2011 № 260-ФЗ) | Не более 100% от величины резерва незаработанной премии по договорам обязательного государственного страхования, договорам страхования, заключенным в порядке, установленном ФЗ |

| Суммарная дебиторская задолженность по операциям страхования, сострахования и перестрахования (искл.) | Не более 25% от суммарной величины страховых резервов, уменьшенной на величину разницы резерва незаработанной премии и дополнительной части резерва незаработанной премии |

| Дебиторская задолженность страховщиков, возникшая в результате расчетов по прямому возмещению убытков в соответствии с законодательством РФ об обязательном страховании гражданской ответственности владельцев транспортных средств, уменьшенная на сумму кредиторской задолженности, возникшей в результате этих же расчетов со страховщиками | Не более 100% от величины страхового резерва для компенсации расходов на осуществление страховых выплат и прямое возмещение убытков в последующие периоды |

| Суммарная стоимость облигаций с ипотечным покрытием и ипотечных сертификатов участия | Не более 45% от величины страховых резервов по страхованию жизни |

| Суммарная стоимость облигаций с ипотечным покрытием | Не более 10% от величины страховых резервов по страхованию иному, чем страхование жизни |

| Максимальная стоимость облигаций с ипотечным покрытием и ипотечных сертификатов участия | Не более 10% от величины страховых резервов по страхованию жизни; не более 10% от величины страховых резервов по страхованию иному, чем страхование жизни |

| Максимальная стоимость облигаций с ипотечным покрытием | Не более 45% от величины страховых резервов по страхованию жизни; не более 10% от величины страховых резервов по страхованию иному, чем страхование жизни |

| Стоимость облигаций с ипотечным покрытием в рамках одного выпуска | Не более 30% от величины страховых резервов по страхованию жизни; не более 10% от величины страховых резервов по страхованию иному, чем страхование жизни |

| Стоимость облигаций с ипотечным покрытием одного первоначального кредитора по обязательствам, денежные требования по которым являются предметом залога по облигациям с ипотечным покрытием | Не более 20% от величины страховых резервов по страхованию жизни; не более 10% от величины страховых резервов по страхованию иному, чем страхование жизни |

| Займы страхователям по договорам страхования жизни | Не более 10% от величины страховых резервов по страхованию жизни |

| Средства страховых резервов, переданные в доверительное управление управляющим компаниям | Не более 50% от суммарной величины страховых резервов |

| Суммарная стоимость активов, в которые инвестированы средства страховых резервов, не относящихся к находящимся на территории РФ, за искл. доли перестраховщиков, не являющихся резидентами РФ, в страховых резервах | Не более 30% от суммарной величины страховых резервов |

| Суммарная стоимость активов, выпущенных (выданных, эмитированных и др.) связанными со страховщиком сторонами, и активов, размещенных (находящихся) на счетах связанных со страховщиком сторон | Не более 25% от суммарной величины страховых резервов |

Таким образом, на практике Банк России осуществляет строгое регулирование инвестиционной деятельности страховщиков. Устанавливается порядок инвестирования собственных средств (капитала) страховщика и перечень разрешенных для инвестирования активов. Одновременно определяется порядок инвестирования средств страховых резервов и перечень разрешенных для инвестирования активов. Каждое из этих направлений требует тщательного изучения.