Страхование имущества физических и юридических лиц в национальной страховой системе РФ

- Страхование объектов недвижимости физических лиц

- Страхование домашнего имущества граждан

- Страхование имущества юридических лиц

- Характеристика страховых событий

- Основные положения договора имущественного страхования

- Страхование имущества промышленных и сельскохозяйственных предприятий

- Страхование предпринимательских рисков

- Страхование транспортных средств

- Имущественное страхование в международной торговле

- Страхование грузов

- Морское страхование

Страхование объектов недвижимости физических лиц

Наступление определенных событий, влекущих уничтожение или повреждение домашнего имущества, можно предотвратить или уменьшить путем проведения определенных превентивных мероприятий. К их числу относится, например, установка:

- противовзломных устройств на окнах и дверях квартир, расположенных на первом этаже;

- предохранителей во избежание ущербов, вызываемых возникновением перенапряжения в сети под воздействием удара молнии;

- приборов автоматического отключения подачи воды;

- сигнализаторов дыма и нагрева и т.п.

Однако благодаря этим мерам можно устранить лишь часть рисков или уменьшить степень тяжести ущербов. Значительная же часть рисков остается непокрытой.

Популярностью у населения пользуется страхование квартир, домов, коттеджей (в связи с требованием банков, финансирующих ипотечные кредиты), а также домашнего имущества, дач, подсобных строений и транспортных средств.

Объектами имущественного страхования физических лиц являются: жилые дома, квартиры, садовые домики, дачи, хозяйственные постройки, поставленные на постоянное место и имеющие стены и крышу. При этом к страхованию не принимаются строения, которые находятся в зоне обвалов и оползней, а также ветхие постройки, строения, используемые не по назначению либо не обеспеченные надлежащим присмотром.

Страхование имущества физических лиц проводится на случай распространенных типичных для страховой практики рисков: уничтожение или повреждение в результате пожара, стихийных бедствий, противоправных действий третьих лиц, аварий и т.п. Страхователю при этом предоставляется право выбора, от каких конкретно рисков будет застраховано имущество.

На страхование могут быть приняты как все строения, находящиеся на отведенном страхователю земельном участке, так и некоторые из них. Более того, по желанию владельца возможно страхование части дома, так как весьма распространены случаи, когда в собственности находится половина строения или еще меньшая часть. Страховая сумма при этом устанавливается в долевом отношении от стоимости строения в целом, соответствующей доле страхователя в общей собственности.

При наступлении страхового случая размер ущерба определяется страховщиком по согласованию со страхователем с учетом документов, полученных от гидрометеослужбы, пожарного надзора, полиции, следственных и других органов о месте, времени, причине и иных обстоятельствах уничтожения или повреждения застрахованного имущества. В случае полного уничтожения (гибели) строения ущербом считается стоимость, на которую объект был застрахован, при этом из данной стоимости вычитается стоимость тех элементов строения, которые не пострадали и могут быть использованы для нового строительства (например, фундамент). При повреждении строения ущерб принимается равным затратам по его восстановлению поврежденного имущества в пределах суммы, не превышающей страховой стоимости строения.

При страховании квартир в качестве объекта рассматриваются жилые помещения (это может быть отдельная квартира или комната, а также комнаты в коммунальной квартире). При этом страховая защита не распространяется на аварийное жилье, помещения, имеющие физический износ свыше 60%. Страхование квартир проводится от широкого круга событий, включая убытки от противоправных действий третьих лиц. В случае полного разрушения страхователь получает возмещение в размере рыночной стоимости квартиры либо новое жилье. При повреждении квартиры ущербом считается стоимость ее ремонта. Страхование квартир активно используется при ипотечном кредитовании, т. е. кредитовании под залог приобретаемого жилья. Согласно условиям ипотечного кредитования заемщик обязан за свой счет застраховать приобретаемую им квартиру от уничтожения и повреждения.

Заключение договора страхования домашнего имущества позволяет передать риск его гибели или повреждения страховой компании, которая и возместит в случае наступления страхового события возникший ущерб в части предоставленного страхового покрытия. Нередко страховые компании расширяют объем стандартного страхового покрытия путем включения в договор различных оговорок, увеличения перечня рисков, в результате реализации которых наносится вред домашнему имуществу сверх установленного. Например, за счет включения оговорки о страховании ущербов в результате боя оконного стекла в частных домах и квартирах, а также стеклянных частей мебели.

Распространенным видом страхования имущества граждан является страхование строений, которое проводится на добровольной основе.

Объектами страхования по данному виду договоров являются: жилые дома, садовые домики, дачи, хозяйственные постройки, поставленные на постоянное место и имеющие стены и крышу, возведенные на земельных участках, расположенных в населенных пунктах, а также на земельных участках, отведенных под коллективные сады и огороды граждан.

Для заключения договоров страхования используется оценка строений, а именно: каждая доля строений, разделенных между совладельцами по физическим долям, как правило, оценивается раздельно. В соответствии с оценкой доли строения устанавливаются их страховые суммы, исчисляются и взимаются страховые платежи, и при повреждении или уничтожении строений страховое возмещение определяется исходя из страховой суммы и степени повреждения каждой его доли. Страховое возмещение выплачивается только тем, кто заключил договор добровольного страхования принадлежащей ему доли строения.

Для оперативного и качественного выполнения работ по оценке строений страховщики используют оценочные нормы. На каждый вид построек (жилой дом, сарай, амбар, ограждение и т.п.) существует несколько оценочных норм, соответствующих различным типам указанного вида построек.

При страховании строений, переданных в аренду или сданных в наем, в случае наступления страхового события по вине арендатора или другого лица страховое возмещение выплачивается страхователю, а к виновному предъявляется регрессивный иск на сумму выплаченного страхового возмещения в установленном порядке.

Страхователь обязан в течение суток заявить страховщику о наступлении страхового события. При получении заявления страховая компания проводит проверку по факту наступления страхового случая. Если этот факт подтвержден, то страховые органы обязаны выплатить страховое возмещение в месячный срок со дня получения заявления об уничтожении или повреждении строения. Претензии граждан, вытекающие из договора страхования строений, рассматриваются страховщиком, а в случае необходимости — судом.

Страхование домашнего имущества граждан

Домашним имуществом, принимаемым на страхование, признаются предметы домашней обстановки, обихода и потребления, принадлежащие страхователю (членам его семьи) на праве личной собственности и предназначенные для использования в хозяйстве в целях удовлетворения бытовых и культурных потребностей его семьи.

Условия страхования домашнего имущества представлены в табл. форме.

| Совокупность условий | |

|---|---|

| Объекты страхования домашнего имущества | мебель, одежда, белье, обувь, ювелирные изделия, инвентарь, электронная вычислительная техника, бытовая техника и др. |

| Не принимаются на страхование | письменные акты, имеющие юридическое значение; ценные бумаги; денежные знаки; рукописи; фотоснимки и слайды; предметы религиозного культа; принадлежности к транспортным средствам; животные; плодово-ягодные и другие насаждения и посевы |

| Страховые случаи | половодье, пожар, ураган, смерч, град, удар молнии, обильные снегопады, землетрясение, обвал, возгорание телевизора, проникновение воды из соседних помещений, авария отопительной системы, разрушение основных конструкций жилых помещений, похищение имущества, грабеж, кража, разбой, мошенничество |

| Договор страхования заключается на основании устного или письменного заявления страхователя | |

| Основной | Специальный |

| Полный перечень домашнего имущества | Коллекции, уникальные и антикварные предметы; изделия из драгоценных металлов, драгоценных, полудрагоценных и поделочных (цветных) камней. Данные изделия считаются застрахованными только на случай похищения. |

| Страховая сумма | |

| Устанавливается по желанию страхователя, но не может превышать действительной стоимости домашнего имущества, т. е. стоимости его (с учетом износа) исходя из действующих цен. При желании страхователя в период действия основного договора страховая сумма может быть увеличена. В этом случае заключается дополнительный договор. При этом страховая сумма по основному и дополнительному договору вместе не может превышать действительной стоимости имущества | Страховая сумма по договору устанавливается по желанию страхователя в пределах действительной стоимости изделий из драгоценных металлов, драгоценных, полудрагоценных и поделочных (цветных) камней |

| Срок вступления договора в силу зависит от формы уплаты страхового платежа | |

| Страхователями могут быть: физические и юридические лица (государственные и коммерческие организации), принимающие имущество граждан на хранение, комиссию, для переработки, ремонта и т.д., если уставом этих организаций предусмотрено такое страхование. Для ломбардов такое страхование является обязательным в соответствии с гражданской ответственностью | |

| Определение размера причиненного ущерба и суммы страхового возмещения, подлежащей выплате за этот ущерб, производится на основании соответствующих документов, которые имеются у страховщика. Выплата производится в установленном порядке в соответствии с законодательством | |

Страховщик может потребовать от виновников наступления страхового случая возврата понесенных им расходов на выплату страхового возмещения. Такое право страховщика принято называть правом на суброгацию.

Если после выплаты страхового возмещения будет найдено имущество, за утрату которого страховая организация произвела выплату, полученное за него страховое возмещение за вычетом стоимости затрат на его поиск необходимый ремонт или приведение в порядок, страхователь (выгодоприобретатель) обязан возвратить страховщику. Стороны могут заключить также и соглашение о том, что в данной ситуации страховщик не будет требовать возврата выплаченных сумму, а получит право собственности (абандон) на имущество, за которое выплачено страховое возмещение.

Страхование имущества юридических лиц

Страхование имущества юридических лиц обеспечивает страховую защиту следующих объектов:

- здания (производственные, административные, социально-культурного назначения и общественного пользования);

- сооружения (башни, мачты, агрегаты и иные производственно-технологические установки);

- отдельные помещения (цеха, лаборатории, кабинеты и др.);

- хозяйственные постройки (гаражи, хранилища, склады, навесы, крытые площадки, ограждения и т.п.);

- инженерное и производственно-технологическое оборудование (коммуникации, системы, аппараты, станки, передаточные и силовые машины, иные механизмы и приспособления);

- инвентарь, технологическая оснастка;

- предметы интерьера, мебель;

- товарно-материальные ценности (товары, сырье, материалы).

По инициативе страхователя может быть заключено выборочное страхование какого-либо вида имущества (например, зданий) или даже отдельных объектов этого вида (одного здания).

Страхование имущества проводится на случай уничтожения или повреждения его в результате следующих страховых событий:

- пожара;

- стихийных бедствий и действия природных сил (землетрясения, наводнения, урагана, вихря, бури, цунами, ливня, града, паводка, оседания и просадки грунта, оползня, обвала, селя, действия подпочвенных вод, затопления);

- удара молнии;

- взрыва газа, котлов, машин, аппаратов и т.п.;

- действия воды (аварий отопительной, водопроводной, противопожарной и канализационной систем, проникновения воды из соседних помещений);

- падения пилотируемых летательных объектов, их частей;

- боя стекол, витрин и др.

Кроме того, материальные ценности могут быть застрахованы на случай их кражи со взломом и других противоправных действий третьих лиц. Страхователю обычно предоставляется возможность выбора перечня рисков (одного, нескольких или всех), от которых он хотел бы застраховаться.

В результате реализации страхового риска застрахованное имущество может быть:

- разрушено, в этом случае имеет место тотальный ущерб с технической или экономической точек зрения;

- повреждено, тогда его ремонт является возможным и экономически целесообразным;

- утрачено, например, в результате кражи или пожара.

По договору страхования не возмещаются убытки, возникшие в результате:

- преднамеренных действий или грубой неосторожности страхователя или его представителя;

- военных действий, внутренних беспорядков или землетрясений;

- воздействия атомной энергии.

Характеристика страховых событий

Рассмотрим некоторые из страховых событий подробнее.

Имущественное страхование от огня и прочих опасностей сопряжено с понятием «пожар», которым именуется ситуация возникновения огня, способного распространяться стихийно, преодолевая специальные места, предназначенные для его разведения и поддержания. При этом огонь не обязательно появляется в виде открытого пламени: пожар может проявляться в формах тления, скрытого горения, накаливания.

Страхование от огня и сопутствующих рисков является одним из наиболее распространенных видов страховой защиты в имущественном страховании.

Идентификация рисков при «огневом» страховании происходит либо на основе перечня объектов страхования, либо на основе перечня рисков.

Примером перечня объектов по договору страхования от огня и прочих сопутствующих опасностей могут быть следующие:

- здания, сооружения, помещения, объекты незавершенного строительства;

- технические устройства, машины, передаточные устройства, силовые установки;

- производственное и иное оборудование;

- технический инвентарь;

- товарные запасы, сырье, материалы, топливо и т.п.;

- мебель и предметы обустройства;

- домашнее имущество и прочее.

Указанные группы имущества могут быть застрахованы по договору страхования от огня и сопутствующих рисков в полном объеме согласно перечню либо по отдельным позициям; договором страхования могут быть предусмотрены только те риски (опасности), которые указаны в полисе.

Не могут являться объектами страхования от огня:

- рукописи, планы, чертежи и иные документы;

- модели, макеты, выставочные экземпляры и т.п.;

- технические носители информации компьютерных и аналогичных систем;

- взрывчатые вещества;

- имущество, имевшееся в застрахованном здании или помещении, которым страхователь не распоряжается на правах собственности или других законных правах;

- домашние и сельскохозяйственные животные, многолетние насаждения и урожай сельскохозяйственных культур;

- строения, находящихся в аварийном или ветхом состоянии;

- имущество, расположенное на территории, которой грозят обвалы, оползни, потопы или другие стихийные силы природы, а также имущество в области военных действий со времени оглашения в определенном порядке о такой опасности, если такое объявление было обнародовано до подписания договора страхования;

- продукты питания, спиртные напитки, табачные изделия.

Перечень рисков (опасностей) в имущественном страховании от огня формируется на основе:

- базового (стандартного) покрытия, включающего в себя риск огня (пожара), удара молнии, взрыва, падения летательного объекта (так называемая FLExA — Fire, Lightning, Explosion, Aircraft);

- расширенного покрытия, включающего в себя залив водой, в том числе риски, связанные с авариями систем водоснабжения, энергоснабжения, канализации, пожаротушения (аварии противопожарных установок) и других систем жизнеобеспечения, иные риски технологического и технического свойства.

Огонь может возникнуть вне мест, специально предназначенных для его разведения и поддержания, или вышедший за пределы таких мест и способный самостоятельно распространяться. При пожаре застрахованным предметам наносится ущерб не только под воздействием пламени, но и высокой температуры, копоти и дыма.

Приведем примеры:

- от перегрева произошло возгорание мотора в стиральной машине;

- под воздействием направленной струи горячего воздуха из тепло-электровентилятора загорелись занавески;

- возгорание в результате короткого замыкания в электрической грелке;

В огневом страховании различают объективные и субъективные риски, соотношение которых должно учитываться при расчете страховой премии (табл. 13.1).

Таблица 13.1

| Риски | Понятие | Примеры |

|---|---|---|

| Субъективный риск | Уровень риска зависит от личных качеств страхователя или поведения сотрудников | Преднамеренный поджог или возгорание, вызванное неосторожностью |

| Завышенные требования после страхового случая | ||

| Неудовлетворительное содержание систем противопожарной безопасности | ||

| Недостаточная чистота на предприятии | ||

| Плохой психологический климат на предприятии | ||

| Устаревшее оборудование, неудовлетворительное содержание здании | ||

| Низкий уровень дохода | ||

| Объективный риск | Характеристики риска определяются самим застрахованным объектом или окружающей средой | Вид предприятия (вид производства и запасов) |

| Вид постройки | ||

| План здания и его строительные характеристики | ||

| Наличие местных средств пожаротушения, производственные системы противопожарной безопасности | ||

| Риск окружения (например, повышение риска из-за расположения здании с мягкими крышами на расстоянии до 10 м) |

Однозначное разделение риска на субъективный и объективный не всегда возможно, так как субъективные признаки риска могут изменить объективный риск.

Например, если противопожарные установки обслуживаются персоналом плохо или вообще не обслуживаются, если с огнеопасными материалами неосторожно обращаются или не соблюдаются запреты на курение, то вследствие поведения сотрудников (субъективный риск) повышается уровень объективного риска.

При реализации риска «удар молнии» для выплаты страхового возмещения не требуется, чтобы молния непосредственно проникла в застрахованные предметы. Страховое покрытие сохраняется, если удар молнии пришелся по иным предметам (например, по дереву), вследствие чего произошла порча или гибель домашнего имущества. Что касается ущерба, нанесенного дому, то он покрывается в рамках страхования зданий. Страхованием покрываются следующие ущербы:

- от возгорания вследствие удара молнии;

- нанесенные так называемым «холодным» ударом молнии. Пример: под воздействием удара молнии в стене здания образовалась трещина, что привело к повреждению домашнего имущества;

- вызванные опаливанием предметов домашнего имущества под воздействием удара молнии;

- вследствие давления воздуха, вызванного молнией.

Не покрываются ущербы, нанесенные электрическим приборам и установкам вследствие короткого замыкания и перенапряжения в сети, кроме случаев, когда они явились следствием пожара или взрыва.

Взрывом считается внезапное проявление энергетической силы, возникающее в связи со стремлением газов или паров к расширению. В рамках страхования домашнего имущества жильцам будет возмещен нанесенный ущерб. Ущерб зданию будет покрыт страхованием зданий. Приведем ряд примеров ущербов, нанесенных домашнему имуществу в результате взрыва и подлежащих возмещению по договору страхования домашнего имущества.

1. В результате аварии на газопроводе началась утечка природного газа. Прибывшие на место аварии рабочие включили свет. При этом из выключателя выбилась искра, от которой смесь воздуха с газом воспламенилась. Произошел взрыв.

2. Если печь, которую топят углем, плохо горит, то в ней образуются газы.

Эти газы обладают способностью к внезапному воспламенению. Под давлением выхлопа часто выбивает печную дверцу. В таком случае говорят о взрыве вследствие сгорания смеси газов. В зависимости от силы и скорости распространения различают следующие этапы в развитии взрыва: выхлоп, взрыв и детонацию.

3. Во время строительных работ взорвалась бомба, пролежавшая в земле со времен Второй мировой войны. В данном случае имеют место все признаки взрыва. Кислород, необходимый для воспламенения, как правило, уже содержится в большинстве видов взрывчатых веществ. В данном случае не будет действовать оговорка «Военные действия», ограничивающая ответственность страховщика, поскольку взрыв произошел в отсутствие каких бы то ни было военных действий.

Страховым риском в страховании домашнего имущества является падение пилотируемого летательного объекта, его частей или груза, а также столкновение с ними. Включение этого риска в страховое покрытие позволяет избежать споров между страховщиком и страхователем по поводу причины возникшего ущерба.

Дело в том, что риски взрыва и пожара в любом случае покрываются по договору страхования домашнего имущества, в то время как ущерб, нанесенный падением целого летательного объекта или его частей, не покрывается. Без включения этого риска в покрытие на страхователе лежит бремя доказательства причины возникшего ущерба. Если же этот риск включается в страховое покрытие, то после выплаты страхового возмещения страховщик может обратиться к владельцу летательного объекта с регрессным требованием. Приведем примеры.

1. Беспилотная метеорологическая ракета разрушила крышу здания и взорвалась в квартире. Ущерб, нанесенный домашнему имуществу, покрывается страхованием. В рамках страхования здания в выплате возмещения будет отказано, поскольку летательный объект, причинивший ущерб зданию, был беспилотный.

2. При заходе на посадку в аэропорту из самолета выпал груз. При падении он пробил крышу дома. Поскольку ущерб был нанесен грузом, выпавшим из самолета, он будет возмещен по договорам страхования домашнего имущества и зданий.

Страхованием имущества от повреждения водой покрываются ущербы, причиненные водопроводной водой, вылившейся в результате аварии (внезапного повреждения):

- из водоподводящих и водоотводящих труб, составляющих систему водоснабжения, и соединенных с ними шлангов;

- оборудования, подключенного к этой системе труб, и его водопроводящих частей;

- водяных и паровых отопительных систем;

- систем кондиционирования воздуха, тепловых насосов, отопительных систем на солнечных батареях.

Страховое покрытие распространяется также на ущербы, причиненные домашнему имуществу вследствие:

- повреждения от замерзания сантехнического оборудования и водопроводящих установок,

- разрыва и замерзания водоподводящих и водоотводящих труб к ним, если установка этого оборудования была произведена страхователем на правах квартиросъемщика.

По полису страхования имущества не покрываются ущербы:

- от повреждения водой, расплесканной из точек отбора воды (ванн, раковин, душевых кабин и проч.), а также водой, использовавшейся для мытья и чистки предметов;

- повреждения грунтовыми, талыми водами (паводок, половодье), а также вследствие подъема воды, обусловленного погодными условиями;

- повреждения водой вследствие просадки грунта или оползня, за исключением случаев, когда последние были вызваны воздействием водопроводной воды;

- причиненные поражением грибком.

Ураганом является движение воздушных масс, вызванное определенными погодными условиями, оно возникает из-за естественной разницы в атмосферном давлении. По договору страхования имущества от урагана и града покрываются:

- убытки, понесенные в результате воздействия этих опасностей на застрахованные предметы. Например, ураганом сорвало с крыши антенну страхователя;

- ущербы, причиненные внешними объектами застрахованным предметам под воздействием урагана. Например, во время урагана с крыши сорвало черепицу. Она упала на выдвижной навес на балконе страхователя и разбила его;

- последующие убытки, понесенные после реализации страхового риска. Например, во время урагана в доме было разбито оконное стекло. Дождевая вода, попавшая в квартиру, повредила домашнее имущество страхователя;

- убытки от града. Например, градом был пробит солнцезащитный тент на балконе страхователя.

Исключения из страхового покрытия составляют ущербы, нанесенные застрахованному имуществу:

- в результате штормового прилива;

- под воздействием схода снежных лавин и снежных обвалов;

- в результате проникновения атмосферных осадков или грязи в квартиру (дом) страхователя через окна и наружные двери, закрытые ненадлежащим образом.

К категории дополнительных опасностей относится покрытие, включающее риски стихийных бедствий (землетрясений, наводнений, просадки грунта, селей, извержений вулканов, подземных очагов возгорания, бурей, вихрей, ураганов и прочих). К особым случаям расширения объема ответственности страховщика по страхованию от огня относится страхование на случай наступления перерывов процесса производственной (коммерческой, торговой) деятельности страхователя.

Основные положения договора имущественного страхования

На этапе подготовки заключения договора страхователь обязан известить страховщика о всех известных ему обстоятельствах, существенных для передачи риска в страхование. В спорных случаях существенными считаются все те обстоятельства, о которых спрашивается в заявлении о заключении договора страхования.

Обязанности страхователя до наступления страхового случая приведены в табл. форме.

| Сообщать о всех обстоятельствах, существенных для передачи риска в страхование, и о повышении степени риска | Соблюдать все предписанные меры безопасности |

| Степень риска повышается, если: — изменяются обстоятельства, сопутствующие риску, о которых спрашивалось в заявлении о заключении договора страхования — в квартире, в которой проживают постоянно, никто не живет более 60 дней — из квартиры изымаются согласованные в договоре защитные устройства | Страхователь обязан: — соблюдать все меры безопасности, предписанные законом, органами исполнительной власти и согласованные в договоре страхования — в холодное время года обеспечить достаточное отопление квартиры или слить воду из всего водопроводящего оборудования |

| В случае нарушения страхователем своей обязанности по уведомлению страховщика на преддоговорной стадии о всех обстоятельствах, существенных для передачи риска в страхование, страховщик вправе отказаться от договора и выплаты страхового возмещения | При нарушении страхователем своих обязанностей страховщик вправе расторгнуть договор страхования. Если договор не будет расторгнут, то это обстоятельство освобождает страховщика от ответственности по обязательствам, за исключением случаев незначительной неосторожности со стороны страхователя |

| Страхователь обязан незамедлительно уведомлять страховщика о повышении степени риска. В противном случае страховщик вправе расторгнуть договор или отказаться oт выплаты страхового возмещения |

В заявлении на страхование имущества содержатся вопросы о:

- конструктивных особенностях здания (дома);

- обстоятельствах, повышающих степень риска;

- характере использования дома или квартиры (живут ли в квартире постоянно, или она пустует);

- имеющихся мерах безопасности (установлены ли во всех входных дверях замки с цилиндром);

- размере жилой площади в кв. м и т.д.

Нарушение страхователем своей обязанности по уведомлению страховщика на преддоговорной стадии о всех обстоятельствах, существенных для передачи риска в страхование, освобождает страховщика от ответственности и дает ему право на расторжение договора.

Страхование имущества промышленных и сельскохозяйственных предприятий

Состав имущества промышленных и сельскохозяйственных предприятий, подлежащего страхованию (табл. 13.2).

Условиями страхования имущества предприятий исключаются из страховой ответственности убытки, происшедшие вследствие событий, неизбежных в процессе работы, таких как:

- коррозия, гниение, естественный износ, других естественных свойств предметов и материалов;

- убытки, причиненные застрахованному имуществу в результате термического воздействия с целью переработки или в иных целях (сушки, варки, глажения).

Таблица 13.2

| Состав имущества | Договор страхования | Страховой случай |

|---|---|---|

| Здания, сооружения, объекты незавершенного капитального строительства, транспортные средства, машины, оборудование, инвентарь, товарно-материальные ценности и другое имущество, принадлежащее предприятиям и организациям | Основной | Гибель или повреждение имущества от пожара, удара молнии, взрыва, наводнения, землетрясения, просадки грунта, бури, урагана, града, обвала, оползня, действий подпочвенных вод, селя, необычных для данной местности сильных морозов и обильных снегопадов, прекращения подачи электроэнергии, вызванного стихийными бедствиями, аварий средств транспорта, отопительной, водопроводной, канализационной и других систем |

| Имущество, принятое организациями на комиссию, хранение, для переработки, ремонта, транспортировки и т.п. | Дополнительный | |

| Имущество на время проведения экспериментальных или исследовательских работ, экспонирования на выставках | Дополнительный | |

| Сельскохозяйственные животные, пушные звери, кролики, домашняя птица и семьи пчел (кроме больных животных и животных в местностях, где установлен карантин) | Основной | повреждение, гибель в результате засухи, вымокания, вымерзания, града, ливня, бури, урагана, пожара исходя из средней урожайности и средних закупочных цен за последние 5 лет |

| Урожай сельскохозяйственных культур | Основной |

Договор страхования имущества, принадлежащего предприятию, может быть заключен по его полной стоимости или определенной доле (проценту) этой стоимости, но не менее 50% балансовой стоимости имущества, а по страхованию строений — не ниже остатка задолженности по выданным ссудам на их возведение.

В страховании имущества приняты следующие максимальные пределы оценки его стоимости.

Порядок определения страховой стоимости для возмещения приведен в табл. форме.

| Состав имущества | Стоимостная оценка |

|---|---|

| Основные фонды | Балансовая стоимость, но не выше восстановительной стоимости на день их гибели |

| Оборотные средства | Фактическая себестоимость по средним рыночным, отпускным ценам и ценам собственного производства |

| Незавершенное строительство | Величина фактически понесенных затрат материальных и трудовых ресурсов к моменту страхового случая |

В имущественном страховании пониженные ставки могут применяться, когда предприятие страхует все свое имущество, заключив договор страхования части имущества, и ставки платежей будут выше. Самые высокие ставки платежей предусмотрены по страхованию машин, оборудования и другого имущества на время проведения экспериментальных или исследовательских работ.

Предприятие, заключая договор, вправе оговорить собственное участие в возмещении ущерба. В зависимости от размера франшизы и общей страховой суммы определяется скидка со страховых платежей с использованием таблицы скидок.

Организациям и предприятиям, которые страховали имущество в полной стоимости и в течение трех и более лет не получали страховое возмещение, исчисленная по ставкам годовая сумма страховых платежей уменьшается в размере, соответствующем длительности безубыточного периода. Страхователям, содержащим свое имущество в соответствии с нормативами пожарной безопасности, также предоставляется скидка с суммы исчисленных платежей.

Страховое возмещение выплачивается в случае гибели и повреждения имущества только в местах, указанных в заявлении о страховании (например, магазинах, складах), а также во время перевозки этого имущества, за исключением тех случаев, когда ответственность несет перевозчик. Страхователю возмещаются расходы, связанные со спасением имущества, по предотвращению и уменьшению ущерба в случае стихийного бедствия или аварии, а также по приведению в порядок застрахованного имущества после стихийного бедствия (уборка, сушка и т.п.).

Страхование предпринимательских рисков

Страхование предпринимательских рисков предусмотрено законодательством Российской Федерации. Договором страхования предпринимательских рисков может быть застрахован пул предпринимательских рисков только самого страхователя и только в его пользу. При заключении договора страхования предпринимательского риска лицом, не являющимся предпринимателем, ничтожен.

Договор страхования предпринимательских риска в пользу лица, не являющегося страхователем, считается заключенным в пользу страхователя.

Страхование предпринимательских рисков предусматривает возмещение предпринимателю понесенных им убытков или неполученных ожидаемых доходов от застрахованной предпринимательской деятельности в случаях нарушения обязательств его контрагентами или изменения условий этой деятельности по не зависящим от него обстоятельствам.

К предпринимательским рискам, принимаемым на страхование, относятся:

- страхование от перерыва в производстве в связи с утратой или повреждением имущества в результате пожаров, взрывов, аварий и др. событий;

- страхование рисков банковской деятельности;

- страхование инвестиций от политических и коммерческих рисков;

- страхование депозитов;

- страхование финансовых гарантий;

- кредитных (финансовых) рисков;

- страхование экспортных кредитов и др.

Наиболее востребованными и поэтому развитыми страховыми продуктами в страховании предпринимательских рисков являются:

1) страхование от перерыва в производстве — чаще всего сводится к страхованию от огня, взрыва и других событий;

2) страхование рисков банковской деятельности (выделено в общий пакет страхового обеспечения банков — bankers blanket bond (BBB)). Наряду с обычными рисками пожара, аварии, наводнения этот договор покрывает убытки от чрезмерного доверия сотрудникам, утраты денег и ценностей при инкассации и транспортировке, убытков в результате приема фальшивых банкнот;

3) кредитные (финансовые риски) за рубежом покрываются специальным страхованием — делькредере. Предметом делькредере является дебиторская задолженность, возникающая у поставщика. Если эта задолженность не будет погашена вовремя, то поставщик утратит ликвидность и может обанкротиться;

4) страхование экспортных кредитов ведет свое начало с 1978 г., когда в рамках стран-участниц Организации экономического сотрудничества и развития (ОЭСР) было разработано и начало применяться Соглашение по официальным экспортным кредитам — Agreement on Guidelines for Officially Supported Export Credits как официальный инструмент государственного протекционизма во внешней торговле.

Особенности заключения и исполнения договоров по страховой защите от наступления предпринимательских рисков определены законодательно:

- наличие имущественного интереса у страхователя;

- может быть заключен в пользу третьего лица, без установленного перечня последнего;

- договор должен сопровождаться оформлением полиса, который впоследствии передается страховщику.

Страхование транспортных средств

Транспортное страхование в процессе своего эволюционного развития претерпело значительные изменения,— выделение в самостоятельные отдельные направления, например, автомобильного страхования. Во многих случаях произошла специализация отдельных видов страхования. Классическое транспортное страхование приняло риски, которые первоначально не причислялись к собственно транспортным рискам. Примером может служить расширение страхового покрытия во времени на складирование грузов перед их отправкой, в промежуточных пунктах и в пункте прибытия, а также включение в КАСКО-страхование морских судов претензий по гражданской ответственности.

Важнейшими направлениями транспортного страхования являются морское страхование, страхование перевозок, авиационное страхование, комбинированное транспортное страхование (при перевозках различными видами транспорта) и другие комбинированные страховые продукты, формирующиеся в соответствии со спросом.

Транспортное страхование — страхование интересов, связанных с транспортировкой грузов, людей. Транспортное страхование охватывает огромное множество потенциальных ущербов. Эта особенность определяет характерный индивидуальный подход к формированию страховой защиты.

Транспортное страхование — это страхование на случай ущербов, отраженных в договоре имущественных интересов, связанных с транспортным средством или с транспортируемыми грузами, от множества опасностей, которые могут возникнуть в процессе движения или в стадии подготовки к перевозке.

Страхование транспортных средств, в отличие от страхования автогражданской ответственности, не предписывается законом. С его помощью страхуется собственное транспортное средство. Этот вид страхования называется КАСКОстрахованием. Слово «КАСКО» происходит из испанского языка и означает «корпус». КАСКО-страхование покрывает: повреждения; утрату; уничтожение транспортного средства и его частей, закрепленных на нем или хранящихся под замком, а также предметов, перечисленных в условиях страхования в специальном списке.

В рамках КАСКО-страхования страховщики предлагают два варианта: неполное КАСКО и полное КАСКО. Эти виды страхования автомобиля различаются объемом страхуемых опасностей. Этот объем может быть свободно согласован со страховщиком и различаться в разных страховых компаниях.

Объем страхового покрытия в неполном КАСКО-страховании:

1) пожар, взрыв. Не обязательно, чтобы автомобиль сам был охвачен огнем. Под страховую защиту подпадает также непосредственное воздействие дыма, копоти или жара;

2) кража. Страхуются не только кража, грабеж и тайное присвоение, но и повреждения, которые возникли при попытке кражи или угона;

3) ураган, град, молния и наводнение. Эти природные силы должны непосредственно воздействовать на автомобиль. Застрахованы также ущербы, которые возникают от обрушения этих стихийных сил на автомобиль;

4) повреждения, причиненные дикими животными. Застрахованы повреждения автомобилей, которые возникают от столкновения движущегося автомобиля с диким четвероногим животным (дикий кабан, лиса, косуля, заяц и др.). Ущербы, которые возникают из-за попытки избежать столкновения, не возмещаются;

5) повреждение стекла. Возмещается повреждение остекленных частей автомобиля, даже если они сделаны из искусственного материала, например, указатели поворотов;

6) повреждение проводки в результате короткого замыкания. Возмещается повреждение кабеля (замена части кабеля, включая расходы на материалы и оплату труда).

Полное КАСКО-страхование охватывает все ущербы, которые покрываются в неполном КАСКО-страховании, и, кроме того, все ущербы, связанные с авариями, а также ущербы, возникшие вследствие хулиганских и злонамеренных действий посторонних лиц. Если авария воздействует на автомобиль непосредственно, извне, внезапно, механической силой и ведет к возникновению ущерба, то возникает ущерб, застрахованный в рамках полного КАСКО-страхования.

Хулиганское действие принимается, если оно является следствием озорства и ущерб владельцу автомобиля нанесен, скорее, случайно. Злонамеренное действие имеет место, если сознательно нанесен ущерб вполне определенному автомобилю.

В рамках КАСКО-страхования возмещаются ущербы, которые возникают в результате повреждения (затраты на ремонт), уничтожения (затраты на приобретение) или утраты (угона) автомобиля. Страховой защитой не покрываются следующие позиции: улучшения и изменения; ремонт изношенных частей; расходы на перегон и регистрацию; простой и затраты на аренду автомобиля; топливо и др.

Страховая защита в КАСКО-страховании ограничена в следующих случаях: исключение некоторых рисков из страхового покрытия; при нарушении правовых обязанностей; при нарушении договорных обязательств.

Кроме исключений из страхового покрытия, применяемых в страховании автогражданской ответственности, и воздействия ядерной энергии, в КАСКО-страховании действуют еще и следующие исключения:

- автомобильные мероприятия. Все автогонки, целью которых является достижение максимальной скорости (включая официально зарегистрированные мероприятия), исключены из страховой защиты;

- мятеж, восстание, внутренние беспорядки. Страховая защита не существует для ущербов, которые прямо или опосредованно вызваны восстанием, внутренними беспорядками, военными событиями, распоряжениями властей или землетрясением.

Страховая защита исключена, если ущерб возник по причине умысла или грубой неосторожности.

Страхователь не обязан заявлять о наступлении ущерба по КАСКО-страхованию, если он не собирается заявлять претензию по данному договору.

Действует обязанность предоставления необходимой информации, обязанность принятия мер по сокращению и предотвращению ущерба. Эта обязанность по своему содержанию идентична обязанностям в страховании гражданской ответственности владельцев транспортных средств.

Страхователь теряет страховую защиту, если он, например, дает неверные сведения о состоянии автомобиля, километраже в случаях дорожно-транспортных происшествий или предоставляет ложные оправдательные документы (чеки и т.д.).

Перед началом введения в эксплуатацию поврежденного автомобиля страхователь должен получить разрешение от КАСКО-страховщика, если это требуется по условиям страхования.

Имущественное страхование в международной торговле

Для функционирования международной торговли необходимы стандартные условия товарных поставок. Международная торговая палата в 1936 г. приняла сводный перечень терминов и правил международной торговли Инкотермс (Incoterms). В двух специальных случаях они определяют условия транспортного страхования, которое должно оформляться продавцом (CIF и CIP). CIF — cost, insurance, freight (англ.) — стоимость, страхование, фрахт (СИФ). CIP — Carnage and Insurance Paid (англ.) — провозная плата и страхование оплачены (СИП).

Согласно условиям Инкотермс, которые стали общепризнанной основой торгового права, покупатель в большинстве случаев несет риск во время транспортировки товара от порта погрузки, начиная с того момента, когда грузы пересекают борт морского судна (при наземных перевозках — с момента их погрузки на транспортное средство). С этого момента риски повреждения и потери товара ложатся на покупателя, и продавец не несет за них никакой ответственности. Покупатель должен заплатить за эти товары полную согласованную цену, даже если он получил их в поврежденном состоянии или не получил.

Импортер, который покупает товары на условиях CIF или CIP, должен полагаться при этом на зарубежную страховую компанию, с которой продавец заключил договор страхования грузов. Поэтому импортеру рекомендуется самому застраховать свою покупку. Однако именно экспортер должен, исходя из своего собственного интереса, включить в свое предложение страхование товаров, т. е. по возможности заключить контракт на условиях CIF или CIP.

В международной торговле риски обычно ложатся на покупателей. С момента передачи груза транспортному предприятию, т. е. железной дороге, почте или иной транспортной организации риск переходит на покупателя. При этом становится необходимым заключение договора транспортного страхования. Следует отметить, что перевозчики несут ответственность за повреждения или потерю товаров, которые переданы им по договору перевозки, однако их ответственность в случаях ущерба ограничена по своим размерам и часто по условиям наступления ущерба.

Каждый способ транспортировки несет в себе риск того, что товар по дороге может быть поврежден или потерян. Это в равной степени относится к морскому, наземному, речному и воздушному транспорту как во внутренней, так и в международной торговле. При этом ущерб несет то лицо, которое в момент его возникновения являлось носителем риска.

Если это продавец, то он должен поставить товар снова, причем без повторной его оплаты. Если это касается покупателя, то независимо от того, получил ли он поврежденный товар или вообще его не получил, он должен оплатить продавцу его полную цену.

Существуют контракты, согласно которым риск с начала транспортировки переходит на покупателя. Вместе с тем есть и такие, по которым транспортные риски за весь период транспортировки остаются на продавце. Однако в международной торговле, как правило, практикуется разделение рисков. К тому же ответственность за ущербы в процессе транспортировки часто может нести третье лицо. Однако опыт показывает, что таким способом лишь в немногих случаях можно получить достаточное возмещение ущерба. Ответственность перевозчика зависит от причин возникновения ущерба и его величины, зачастую лицо, ставшее виновником ущерба, является неплатежеспособным или вообще по разным обстоятельствам не может быть привлечено к ответственности.

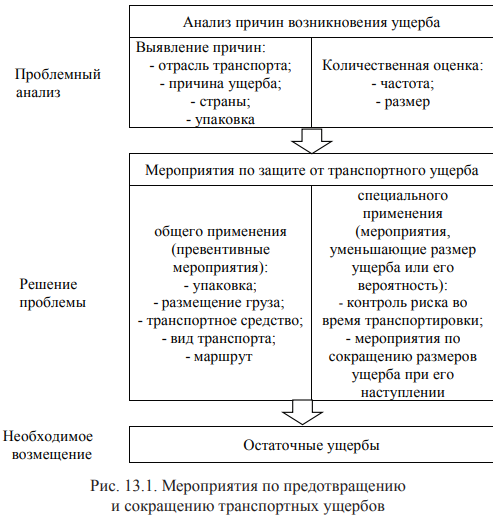

Транспортное страхование обеспечивает возмещение независимо от объемов ответственности третьего лица. Представим процесс выработки мероприятий, направленных на предотвращение и уменьшение транспортных ущербов (рис. 13.1).

Первая стадия — это выявление причин возникновения ущербов и оценка их возможных размеров и частоты. Вторая стадия заключается в выработке мероприятии по защите от ущербов. Они, в свою очередь, делятся на превентивные, и те, которые дают возможность контролировать уровень риска во время транспортировки и снизить размер потерь при наступлении ущерба. Эти мероприятия позволяют на третьей стадии выявить так называемый остаточный возможный уровень ущерба, возмещение которого обеспечивается заключением договора страхования.

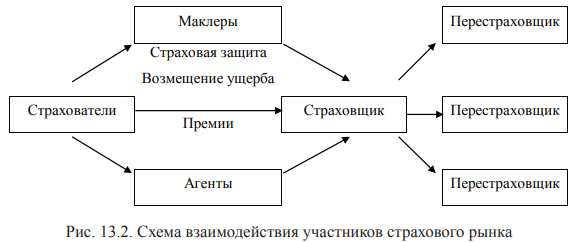

На рынке транспортного страхования действуют многочисленные участники: страхователи и застрахованные лица; фрахтовщики и зафрахтованные лица, владельцы складов и экспедиторы, торговые маклеры; страховые посредники, страховые маклеры, агенты; представители страховых компаний, андеррайтеры; страховые организации, индивидуальные страховщики и кэптивные (зависимые) агенты, перестраховщики, аварийные комиссары и ассекураторы.

Страховой маклер — это страховой посредник, который оказывает посреднические услуги другим лицам при заключении договоров страхования, но при этом не должен делать это постоянно на основе договорных отношений. Он действует на основе поручения от страхователя и подыскивает для него соответствующего страховщика, т. е. соединяет вместе спрос и предложение (рис. 13.2).

Потенциальный страхователь обращается к маклеру потому, что он обладает лучшим знанием рынка и организует для клиентов наиболее благоприятные договоры как с точки зрения полноты страховой защиты, так и страховой премии.

Исходя из содержания деятельности страхового маклера, его значение для страхования можно охарактеризовать следующим образом: он создает стимулы к совершенствованию существующих страховых продуктов и разработке новых, обеспечивает прозрачность страхового рынка благодаря сотрудничеству со многими страховщиками, включая иностранных, перестраховщиками, носителями риска и тем самым способствует развитию рынка.

Наряду со страхованием товаров огромное значение имеет КАСКО-страхование. КАСКО-страхование авиационных транспортных средств сейчас относят к авиационному страхованию. Наземные транспортные средства, такие как железнодорожные составы и грузовые автомобили, представляют собой особые области рисков и виды страхования. Морские и внутренние речные суда принадлежат с самого начала существования транспортного страхования к сфере его собственных главных интересов. Обычно суда страхуются от опасностей морского или внутреннего речного судоходства.

Под судном в правовом смысле следует понимать транспортное средство, способное плавать, имеющее внутреннее помещение и не слишком маленькое по своим размерам, целевое назначение которого состоит в его движении по водам. Страхуется не только судно, но и его инвентарь.

Инвентарь судна представляет собой движимые предметы, которые хотя и не являются составными частями основного объекта, однако должны служить его хозяйственному предназначению и в силу этого занимают определенное пространственное положение. Например, к инвентарю судна относится спасательная лодка или радар. Инвентарь страхуется совместно с основным объектом как его составные части.

Водные транспортные средства, все без ограничения, являются предметом транспортного КАСКО-страхования. В отличие от этого КАСКО-страхование наземного транспорта относится к другим видам страхования. Автомобили являются предметом автомобильного страхования.

Под ответственностью участников перевозок понимают ответственность экспедитора и перевозчика за доставку товара к месту назначения в целости и сохранности согласно условиям договора, принятым ими на себя на период транспортировки. При этом речь идет об ответственности, вытекающей из договора экспедиции или перевозки. Следует ответить, что вопреки сложившемуся мнению, экспедитор и перевозчик — это не одно и то же. Перевозчик осуществляет непосредственно перевозку груза. Экспедитор организует перевозку груза за счет грузоотправителя, но от своего собственного имени, т. е. обеспечивает доставку товара. Кроме того, существуют смешанные транспортноэкспедиторские компании, выполняющие функции как экспедитора, так и перевозчика и несущие при необходимости ответственность также и в качестве перевозчика.

Ответственность за перевозку касается исключительно ущербов, которые возникают у заказчика или уполномоченного лица непосредственно по перевозимым товарам или в связи с транспортировкой, например, в связи с превышением срока поставки. При этом ответственность экспедитора не ограничивается чисто товарными ущербами, как это имеет место для перевозчика, но включает в определенных границах также и финансовые потери.

От этого риска ответственности экспедитора и перевозчика защищает транспортное страхование ответственности. Объем страхового покрытия устанавливается в соответствии с теми положениями, по которым экспедитор и перевозчик несут ответственность. В результате они в значительной степени освобождаются от претензий по возмещению ущерба со стороны грузоотправителя или иного уполномоченного лица, например, грузополучателя.

Страхование грузов

Транспортное страхование с давних пор распространяется на все опасности, которым подвержены грузы на всем протяжении транспортировки, включая все погрузочно-разгрузочные работы и складирование. Кроме того, транспортный страховщик возмещает своему клиенту затраты и взносы, которые у него возникают в случае общей аварии.

Грузоперевозки связаны с множеством опасностей. Опасность является причиной ущерба. Ущерб становится конкретизацией опасности через наступление страхового случая. Ущерб может заключаться в уничтожении, повреждении и разрушении, а также в потере и пропаже имущества. Различаются следующие виды ущербов: материальный, финансовый — как следствие материального — чистый финансовый и личный.

Страхование грузов направлено на защиту имущественных интересов владельцев грузов и/или лиц, несущих материальную ответственность за груз в период его транспортировки. В мировой практике при страховании грузов нередко речь идет о морских перевозках, поэтому специальная терминология частично сопряжена с морским международным правом, но получила широкое применение и в перевозках, осуществляемых наземным и воздушным транспортом.

Основными участниками процесса перевозок как страхуемого процесса признаются:

- отправитель (грузоотправитель) — физическое или юридическое лицо, отправляющее принадлежащий ему груз из пункта отправления в пункт назначения;

- получатель — физическое или юридическое лицо, имеющее право получить этот груз в пункте назначения;

- перевозчик — физическое или юридическое лицо, владеющее транспортным средством или арендующее его;

- экспедитор — лицо (обычно — юридическое), обеспечивающее координацию и взаимодействие всех сторон, вовлеченных в перевозку, осуществляющее перевалочные операции в пунктах перевалки и иные услуги, связанные с договором перевозки.

В Российской Федерации страхование грузов регулируется совокупностью нормативных актов.

Объем страховой защиты в страховании грузов зависит от формы страхового покрытия. Различают две формы страхового покрытия.

1 Полное покрытие. Эта форма покрытия распространяется на убытки и ущербы от всех опасностей, которые могут возникнуть в процессе транспортировки, если только они однозначно не исключены из страховой защиты. Обычно применяемая оговорка гласит следующее: «Страховщик возмещает без франшизы убыток или ущерб, причиненный застрахованным грузам и возникший как следствие застрахованного риска». Здесь осуществляется основной принцип транспортного страхования — страхование от всех рисков.

2. Покрытие на случай кораблекрушения. Эта форма ограниченного покрытия, которая распространяется только на конкретно указанные риски. Преимущественно страхуются риски, ведущие к полной потере или тотальному повреждению груза.

Наиболее часто на практике используется форма ограниченного покрытия.

Страховщик обеспечивает при этом возмещение потери или повреждения застрахованного груза, возникших вследствие наступления указанных событий (рисков), без применения франшизы. К страхуемым рискам, как правило, относятся: аварии транспортных средств, крушение судна, пожар, удар молнии и взрыв, обвал склада и т.п. Страхуемые события, таким образом, далеко выходят за рамки собственно крушения судна.

Дадим характеристику полного и ограниченного покрытия в страховании грузоперевозок в табл. форме.

| Полное покрытие | Ограниченное покрытие |

|---|---|

| 1. Совместно застрахованные риски и убытки Страховщик берет на себя все риски, которым подвергается груз за время действия договора страхования, если иное не предусмотрено договором. Страховщик возмещает без франшизы утрату или повреждения застрахованного груза, возникшие вследствие застрахованного риска | 1. Совместно застрахованные риски и убытки. Страховщик обеспечивает без франшизы возмещение ущерба от утраты или повреждения застрахованного груза, возникшего вследствие наступления следующих событий |

|

2. Особые случаи 2.1. Грузы, ожидающие отправки или возвращаемые обратно Грузы, ожидающие отправки или воз вращаемые обратно, страхуются на тех же условиях, что и остальной груз. Обязанность страхователя — доказать, что ущерб возник во время застрахованного процесса транспортировки, если в договоре не предусмотрено иное |

а) авария транспортного средства, перевозящего груз. Авария транспортного средства имеет место при посадке судна на мель, ударе о дно, опрокидывании, погружении на дно, крушении или повреждении льдом |

| б) разрушение складских помещений | |

|

2.2. Поврежденный груз Если груз был поврежден уже к началу действия страхования, то страховщик, если иное не предусмотрено договором, выплачивает возмещение по страховым случаям за утрату или повреждение груза в ходе действия договора только в том случае, если это первоначальное повреждение не оказало влияния на утрату или повреждение груза в период действия договора |

в) пожар, удар молнии, взрыв, землетрясение, подводное землетрясение, извержение вулкана и прочие природные катастрофы, столкновение или падение самолета, его частей или груза |

| г) выброс, смыв или вынос за борт штормом | |

| д) пожертвование груза при общей аварии | |

| е) разгрузка, промежуточное хранение и погрузка товара в порту вынужденной остановки (аэропорту), куда судно причалило вследствие наступления застрахованного события или аварийной посадки самолета | |

| ж) полная потеря целого места груза при погрузке, перегрузке или разгрузке транспортного средства |

В каждом виде страхования грузов существуют определенные стандартные исключения, например:

- война, гражданская война или военные действия, события, возникающие независимо от военного положения по причине применения врагом средств ведения войны, а также наличие военной техники и вооружений на территории страны как следствия этих опасностей;

- забастовки, рабочие беспорядки, террористические или политические насильственные действия, независимо от числа участников, восстаний и прочих гражданских беспорядков;

- конфискации, изъятия или прочее вмешательство государства;

- ядерная энергия.

Это политические риски, и они могут быть включены в страховое покрытие дополнительно при оплате прибавки к премии. Для этих рисков предусмотрена возможность их исключения из договора страховщиком через какое-то непродолжительное время. Основанием для возможности исключения из договора по инициативе страховщика политических рисков является то, что они могут нести в себе слишком высокий потенциал ущерба, который превосходит возможности частных страховых компаний.

Кроме того, из страхового покрытия, если иное не предусмотрено договором страхования, исключаются опасности неплатежеспособности и задержки платежа в отношении судовладельца, фрахтовщика или управляющего судном, а также прочих финансовых противоречий указанных сторон, даже если:

- страхователь представляет доказательства того, что он выбрал указанные стороны или уполномоченного экспедитора с добросовестностью профессионального коммерсанта;

- страхователь или застрахованное лицо является покупателем и в соответствии с условиями договора купли-продажи не мог повлиять на выбор сторон, принимающих участие в перевозке.

Хотя транспортное страхование предоставляет возможность покрытия всех рисков, существуют некоторые риски, страхование которых невозможно. Эти риски часто ведут к ущербам, которые могут возникнуть во время обычных перевозок и возникновение которых, как правило, можно предвидеть. К ним относятся:

- задержки в пути;

- внутренняя порча товара, как, например, гниение или брожение натуральных продуктов;

- ущербы, вызванные естественными свойствами, как увядание цветов при перевозке транспортными средствами без холодильных установок;

- естественные изменения количества, размера, веса, например, потери в виде усушки зерна или уменьшения объема сырой нефти;

- влияния нормальной влажности воздуха, например, ржавчина на неупакованных и незащищенных предметах;

- отсутствие или повреждение стандартной упаковки;

- ущербы, вызванные ненадлежащим образом выполненной погрузкой, даже если страхователь не может быть обвинен в преднамеренности или грубой небрежности в отношении возникновения этих ущербов.

Страховщик не возмещает косвенные ущербы любых видов, если иное не согласовано в договоре. К особым случаям ограничения покрытия относятся:

1) грузы, ожидающие отправки или возвращаемые обратно. Эти грузы страхуются на тех же условиях, что и все остальные. Обязанностью страхователя, как и при обычных обстоятельствах, является доказательство того, что ущерб возник во время застрахованного процесса транспортировки, если иное не предусмотрено договором страхования;

2) поврежденные грузы. Если грузы были повреждены уже к началу действия страхования, то страховщик, если иное не предусмотрено договором, выплачивает возмещение по страховым случаям за утрату или повреждение груза в ходе действия договора только в том случае, если это первоначальное повреждение не оказало влияния на возникновение ущерба в течение застрахованного периода.

Используются четыре принципа страхования.

Принцип I: ограничение объемов покрытия на уровне видов ущерба (риска).

Страховщик покрывает не все отрицательные последствия, возникающие в результате наступления риска, а лишь определенные виды ущерба, конкретно указанные в условиях страхования. К ним относятся, например, тотальный ущерб, частичный ущерб и повреждение.

Принцип II: ограничение размеров страхового возмещения на уровне видов ущерба. Даже если страховщик обязан и готов, согласно условиям страхования, выплатить возмещение по определенным видам ущербов, причины которых не относятся к числу однозначно исключаемых из покрытия, то и в этом случае он должен учитывать имеющиеся ограничения.

Верхней границей страхового возмещения, как правило, является страховая сумма. В этом случае сознательно не учитываются особые предписания по страхованию дополнительных интересов, таких как взносы по общей аварии, расходы, связанные с предупреждением или сокращением ущерба, затраты на определение размеров ущерба. Размер страхового возмещения ограничивается также установленной в договоре величиной франшизы.

Принцип III: ограничение покрытия от всех рисков также на уровне размеров ущерба. Естественно, все эти различные ограничения не существуют изолированно друг от друга. Если страховщик, согласно договору, хочет нести ответственность только за повреждения в случае посадки на мель, то в этом случае речь идет о соединении двух типов исключений. Здесь возникает комбинация причины ущерба (посадка на мель) с видом ущерба (повреждение).

Существует возможность связать друг с другом размеры и причины ущерба.

Например, страховщик отвечает за ущерб, вызванный посадкой судна на мель.

Принцип IV: условия страхования содержат комбинации двух уровней ограничений, что не исключает возможности комбинации всех трех уровней. В таких случаях страховщик объявляет себя либо свободным от ответственности, если данные виды ущерба, возникшие как следствие определенных причин, привели к конкретным размерам ущерба, либо он расширяет объем покрытия.

При заданном маршруте перевозки и определенных интересах продолжает действовать принцип универсального покрытия рисков. Однако множество исключений ведет к тому, что на практике страховщик прежде всего покрывает потерю, частичную потерю и повреждения, возникшие вследствие типичных транспортных рисков, а именно: пожар, удар молнии, взрыв и аварию транспортного средства.

На этом основании он рассчитывает свою нормальную или базисную премию. Существуют более или менее сравнимые стандартные покрытия, известные в транспортном страховании, например, FPA-покрытие. Эта конструкция предлагает определенные преимущества предпринимателям: они получают минимальную страховую защиту от типичных транспортных рисков, четко определенное стандартное покрытие, премия за которое является вполне приемлемой и сопоставимой на рынке. Исходя из этого можно в случае необходимости вводить в договор расширения или ограничения, предусматривающие соответственную доплату или скидку.

Фрахт — это плата за транспортировку грузов. Страхование фрахта означает страхование от потери фрахта, т. е. страхуется интерес в получении груза, от благополучного прибытия которого зависит оплата фрахта. Таким образом, существует интерес в успешном прибытии товаров; этот интерес выпадает у владельца судна, если фрахт полностью оплачен заранее и отсутствует соглашение о том, что фрахт будет возвращен в случае неприбытия груза.

Страхование грузов — это либо страхование единичных перевозок, либо текущее страхование грузооборота за длительный период. При страховании единичных перевозок действуют единичный договор страхования и единичный полис.

При текущем страховании используются разные виды полисов: генеральный, паушальный, полис по обороту, полис на списание, блок-полис.

Генеральный полис предлагается страхователю, риски которого связаны с частыми отправлениями партий товара различной стоимости или по разным маршрутам. При наличии такого договора страхователь заявляет страховщику о начале застрахованной грузоперевозки в разных формах. Транспортировка декларируется при ее начале, т. е. тогда, когда страхователь получает об этом информацию. Все застрахованные по генеральному полису грузоперевозки вносятся страхователем в специальный формуляр — декларацию, и документы по этим грузоперевозкам регулярно, например, ежемесячно, дополнительно передаются страховщику для расчета премии.

В случае паушального полиса в рамках установленного лимита покрытия полиса или ущерба (иногда этот лимит устанавливается в расчете на день по сумме отправки грузов) страховая защита обеспечивается для всех грузоперевозок, по которым страхователь несет риски. Существенной характеристикой такого договора является то, что в нем точно определены территория действия, вид грузов, вид страхового интереса и транспортные средства. Примером такого страхования может служить страхование регулярных перевозок в узко ограниченной географической области.

Представим характеристику операций по генеральному и единичному полису (табл. 13.3).

Таблица 13.3

| Операция | Генеральный полис | Единичный полис |

|---|---|---|

| Страхуемая перевозка | Все перевозки | Отдельные перевозки |

| Заявление. Расчет премии. Надбавка к премии | После начала транспортировки | До начала транспортировки |

| Оговорка об ошибке | Да | Нет |

| Более низкая премия | Да | Нет |

| Право регресса для страхователя | Да | Нет |

| Дополнительные услуги | Да | Нет |

Полис по обороту, как и паушальный, используется только для умеренных и географически однородных транспортных рисков, но он отличается от паушального полиса тем, что в нем не устанавливается определенный размер страховой премии на год.

Премия чаще всего взимается в твердо установленном проценте от декларируемого общего оборота страхователя. Полис на списание предполагает наличие предварительно установленной общей страховой суммы (суммы списания), которая расходуется с течением времени. Стоимости отдельных отгрузок товаров списываются с этой суммы. Эта форма полиса применяется для поставок, которые осуществляются отдельными партиями и при которых транспортируются товары одного рода по одним и тем же маршрутам.

Блок-полисы применяются при массовых перевозках, например, при страховании багажа. Блок-полисы упрощают процесс оформления договора страхования. При этом отдельный листок полиса отрывается от блока и в него заносится имя страхователя, страховая сумма и премия по тарифу.

Вышеперечисленные текущие полисы представляют собой так называемые рамочные договоры. Подобные рамочные договоры используются только в тех случаях, в которых все грузоперевозки находятся в сфере риска страхователя.

Если товары продаются, то грузоперевозка выходит из сферы риска страхователя. Поэтому продавец при продаже товаров на условиях CIF страхует их за свой или за чужой счет, в зависимости от продолжительности несения риска им самим и покупателем. В этом случае необходимо передать покупателю документ, на основании которого он после перехода риска на него может предъявить претензии к страховщику и из которого видно, в каком объеме застрахован его риск.

Морское страхование

Развитие торгового мореплавания связано с масштабным развитием мировой торговли, которая, в основном, осуществляется морским транспортом. Грузы перевозятся судами, нанимаемыми третьими лицами, не являющимися собственниками. Это обусловливает разделение интересов в сохранности судов и грузов, а следовательно, и к специализации морского страхования на:

- страхования грузов (КАРГО);

- страхования судов (КАСКО);

- страхования ответственности судовладельцев.

Страховой интерес в морском страховании определяется кодексом торгового мореплавания Российской Федерации.

1. Объектом морского страхования может быть всякий имущественный интерес, связанный с торговым мореплаванием,— судно, строящееся судно, груз, фрахт, а также плата за проезд пассажира, плата за пользование судном, ожидаемая от груза прибыль и другие обеспечиваемые судном, грузом и фрахтом требования, заработная плата и иные причитающиеся капитану судна и другим членам экипажа судна суммы, в том числе расходы на репатриацию, ответственность судовладельца и принятый на себя страховщиком риск (перестрахование).

2. Объект морского страхования должен быть указан в договоре морского страхования.

3. В отношении судов зарегистрированным в Российском международном реестре судов страхование связанного с торговым мореплаванием всякого имущественного интереса, в том числе на территории Российской Федерации, по выбору судовладельца может осуществляться у российского страховщика, имеющего лицензию, полученную в установленном законом порядке, или у иностранного страховщика.

Кодексом торгового мореплавания раскрывается понятие «абандон», которое имеет непосредственное отношение к морскому страхованию.

Если имущество застраховано от гибели, страхователь или выгодоприобретатель может заявить страховщику об отказе от своих прав на застрахованное имущество (абандон) и получить всю страховую сумму в случаях:

- пропажи судна без вести;

- уничтожения судна и/или груза (полной фактической гибели);

- экономической нецелесообразности восстановления или ремонта судна (полной конструктивной гибели судна);

- экономической нецелесообразности устранения повреждений судна или доставки груза в порт назначения;

- захвата судна или груза, застрахованных от такой опасности, если захват длится более чем шесть месяцев.

В указанных случаях к страховщику переходят:

- все права на застрахованное имущество при страховании имущества в полной стоимости;

- права на долю застрахованного имущества пропорционально отношению страховой суммы к страховой стоимости при страховании имущества не в полной стоимости.

Страховые риски в морском страховании могут быть классифицированы следующим образом:

- проявление сил природы;

- результаты человеческих действий;

- действия лиц, которым принадлежит или вверено застрахованное имущество (судовладелец, его представители, капитан, экипаж судна);

- вмешательство посторонних лиц или социальных сил (кражи, пиратские захваты, венные действия, забастовки).

Основными страховыми рисками гибели (уничтожения), повреждения или утраты судов, или грузов, которые включаются в том или ином составе страховщиками в правила страхования, являются следующие:

- пожар, взрыв;

- перевертывание, падение, в том числе с моста, транспортного средства с грузом или сход вагонов с рельсов при перевозке грузов средствами наземного транспорта;

- выброс штормом судна с грузом на берег или его посадка на мель, с повреждением (или без повреждения) корпуса судна и угрозой гибели без освобождения (выброса) части груза;

- затопление транспортного средства с грузом;

- столкновение транспортного средства с грузом с другим транспортным средствами по вине последнего;

- случайный, непредвиденный наезд транспортного средства с грузом на неподвижный объект; кража, грабеж груза;

- противоправные действия третьих лиц, приведшие к повреждению или уничтожению груза и др.