Пенсионное страхование

Понятие и виды пенсионного страхования

Пенсионное страхование является одной из разновидностей долгосрочного страхования жизни, подразделяется на обязательное и добровольное. Добровольное пенсионное страхование – это возможность для физических лиц самостоятельно сформировать дополнительные накопления, чтобы обеспечить себя в старости. Обязательное пенсионное страхование организуется государством.

Добровольное пенсионное страхование – это система денежных отношений между страховщиком и страхователем (выгодоприобретателем), целью которой является помощь в создании целевых накоплений к определенному сроку (пенсионный возраст). Зачастую данная форма взаимоотношений является дополнением к обязательному пенсионному страхованию и обеспечению.

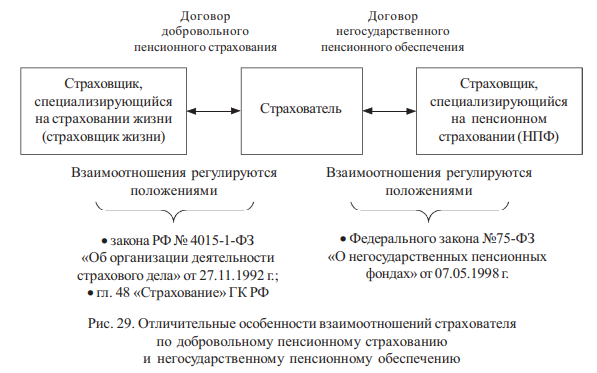

По сложившейся практике создать целевые пенсионные накопления можно путем заключения, как минимум, одного из двух договоров (рис. 29):

- договора пенсионного страхования, заключенного со страховой компанией, специализирующейся на страховании жизни;

- договора негосударственного пенсионного обеспечения, заключаемого с негосударственным пенсионным фондом (НПФ), выступающего в роли страховщика.

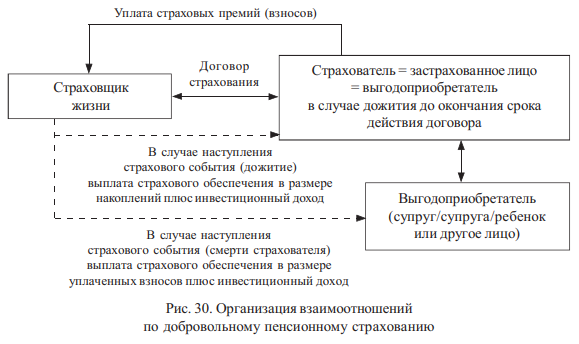

Согласно условиям договора пенсионного страхования страхователем может быть как дееспособное физическое лицо, так и юридическое лицо, которое уплачивает в страховую компанию взносы, а физические лица являются застрахованными лицами и (или) выгодоприобретателями. Рассмотрим организацию взаимоотношений страховщика жизни и страхователя по заключению договора добровольного пенсионного страхования (рис. 30).

Рынок добровольного пенсионного страхования жизни в России состоит из следующих стандартизированных продуктов:

1. Продукты добровольного пенсионного страхования жизни с выплатой постоянной ренты гарантируют клиенту выплату пожизненной ренты, начиная с указанного в договоре страхования возраста. Обычно в таких продуктах предусмотрена опция предоставления гарантированного срока выплат ренты. Это означает, что в случае смерти застрахованного лица в период выплаты ренты, выгодоприобретатель продолжает получать периодические платежи на протяжении определенного срока. Например, если гарантированный срок составляет 10 лет, то страховая компания будет осуществлять периодические выплаты выгодоприобретателям на протяжении 10 лет с момента их начала вне зависимости от того, жив ли застрахованный (рис. 31).

2. Продукты семейного пенсионного страхования позволяют использовать один страховой полис на двух и более застрахованных лиц, у каждого из которых определена сумма периодических выплат. Основным преимуществом таких продуктов является возможность наследования пожизненной ренты в случае смерти одного застрахованного лица другим.

3. Продукты пенсионного страхования с наследуемой гарантированной пожизненной рентой делают ренту наследуемым инструментом, приносящим фиксированный доход на протяжении определенного в договоре периода. Другими словами, при смерти первого застрахованного рента переходит ко второму, при смерти второго – к третьему и так далее на протяжении определенного в договоре периода времени.

Выбирая добровольное страхование, нужно учитывать, что размеры начислений будут зависеть не только от выбранной программы, но и от ряда других факторов:

- возраста человека;

- его пола, как правило, сумма взносов для женщин превышает сумму взносов для мужчин;

- суммы внесенных средств;

- чем больше количество лет, прошедших с момента заключения договора на добровольное страхование до момента начала выплат, тем выше размер пенсии.

Признаки договора добровольного пенсионного страхования

Договорам пенсионного страхования присуща своя специфика.

В-первую очередь, целевое предназначение, т. е. страховые выплаты страхователь (выгодоприобретатель) будет получать не ранее пенсионного возраста.

Во-вторых, гибкие условия договора предполагают возможность подстроить договор под индивидуальные пожелания и потребности, а именно:

- осуществлять платежи в страховую компанию ежемесячно, ежеквартально или ежегодно;

- продолжительность оплаты взносов может составлять: пять, десять лет или иной срок;

- перечислять взносы «за себя» или за близкого человека (например, члена семьи), который и будет получать пенсию;

- определять срочность выплатного периода: пенсия будет выплачиваться определенный период времени или пожизненно;

- определять пенсионный период, т. е. с какого возраста выгодоприобретатель будет получать пенсию;

- наследовать пенсионные накопления: при смерти страхователя все накопленные средства могут быть переданы наследникам в виде единовременной выплаты или выплачиваться в виде пенсии.

В-третьих, продукты пенсионного страхования жизни во многом похожи на накопительные продукты страхования жизни, поэтому клиенту при приобретении страхового полиса также гарантируется минимальный уровень инвестиционного дохода. Инвестиционный доход по договору начисляется на сумму нетто-премии на протяжении всего срока действия договора, в том числе и в период выплаты аннуитета, а значит, чем больше период накопления по договору (период между заключением договора и началом выплаты аннуитета), тем более внушительной будет сумма периодических выплат клиенту по достижении им возраста, указанного в страховом полисе.

В-четвертых, если выгодоприобретателем по договору выступает персонально физическое лицо, которое заключило соглашение в свою пользу, то могут проводиться следующие выплаты: пенсии; единовременные пенсионные пособия; выкупные суммы.

В-пятых, особые условия налогообложения, благодаря которым постепенно повышается интерес к страхованию как со стороны физических лиц, так и со стороны юридических лиц.

Налогообложение добровольного пенсионного страхования

При удержании НДФЛ со страховых взносов по договорам добровольного пенсионного страхования законодательство рассматривает такие выплаты в разрезе источника финансирования:

1) если взносы оплачиваются физическим лицом за себя или третье лицо: родителей, детей, братьев, сестер, внуков, дедушек, бабушек, платежи не являются базой для удержания подоходного налога, так как они осуществляются из дохода, который уже был учтен при начислении НДФЛ;

2) если взносы осуществляются за счет средств организации по корпоративным программам, т. е. за работника взносы перечисляет работодатель, платежи подлежат налогообложению. В этом случае налог уплачивает НПФ или страховая компания, которые выступают в роли налоговых агентов. Таким образом, на личный накопительный счет клиента зачитывается сумма за вычетом подоходного налога.

Обложение НДФЛ по страховым выплатам осуществляется следующим образом:

1) в случае получения выплаты по договору, заключенному физическим лицом в свою пользу:

а) не будет облагаться, если она получена при наступлении пенсионных оснований в соответствии с законодательством РФ;

б) будет облагаться в случае досрочного расторжения договора и возврата физическим лицам денежной (выкупной) суммы в соответствии с правилами страхования и условиями договора;

2) в случае получения выплаты по договорам, взносы по которым уплачены за налогоплательщика иными лицами (например, организациями-работодателями), налоговый агент обязан удержать суммы НДФЛ с выплачиваемых сумм пенсий по договорам негосударственного пенсионного обеспечения;

3) в случае выплаты правопреемникам умершего застрахованного лица сумм пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета, НДФЛ не облагаются.