Страхование жизни

Понятие и виды страхования жизни

В российском законодательстве термин «страхование жизни» имеет двойственное значение:

- Это деятельность согласно лицензии, которую разрешено осуществлять страховым компаниям по страхованию жизни.

- Разновидность страховых операций (собственно «страхование жизни»).

Ученые-экономисты дискутируют о сущности страхования жизни, учитывая тенденции его развития. Ранее под страхованием жизни (insurance on human lives) подразумевалось, что с человеческой жизнью должны быть связаны страховой интерес и элемент случайности, обязательно присутствующий в страховании. При этом под случайностью понимали возможность перехода человека из состояния «жив» в состояние «умер».

Позднее, в связи с включением накопительной составляющей в продукты страхования жизни, под определением «страхование жизни» стали пониматься отношения по защите интересов физических лиц, связанных как с непредсказуемостью продолжительности самой человеческой жизни, так и с фактором финансового обеспечения реализации определенных (приемлемых) условий для их жизнедеятельности, т. е. благосостояния.

Существует достаточно большое количество программ страхования жизни, к которым относятся следующие программы:

1) рисковое страхование жизни представляет собой страховую защиту в результате наступления несчастного случая, инвалидности, тяжелой болезни, смерти в результате несчастного случая или по другой причине;

2) классическое накопительное страхование жизни дает страхователю гарантию выплаты определенной суммы денег в случае наступления смерти застрахованного лица или его дожития до определенного срока. По данному договору норма доходности учитывается при расчете страховых тарифов и является постоянной в течение всего срока действия договора;

3) смешанное (рисково-накопительное) страхование жизни является симбиозом двух предыдущих видов страхования жизни. При заключении данного договора страхования устанавливаются как основные риски (дожитие или смерть застрахованного лица), так и дополнительные риски (смерть, критические заболевания, травма, инвалидность), тем самым застрахованное лицо получает более полное покрытие в результате наступления неблагоприятных событий, которые могут нанести вред его здоровью. Норма доходности учитывается так же, как и в договоре накопительного страхования жизни;

4) страхование жизни с участием в прибыли компании (with-profits policies) – после проведения ежегодной оценки страховых активов и пассивов компания отчисляет в виде бонуса часть прибыли в пользу страхователя, при этом бонус подлежит выплате только по окончании договора;

5) страхование жизни с участием в резервном капитале покрытия (распространено в основном в европейских странах) – в состав страховой премии включается определенный норматив сбережений, который страховая компания инвестирует, тем самым образуется резервный капитал покрытия. Доходность по таким договорам является невысокой;

6) инвестиционное (фондовое) страхование жизни (unit-linked life insurance).

Отличительной особенностью продуктов unit-linked является участие страхователя в непосредственных результатах инвестиций. Накапливаемые на счете страхователя денежные средства объединяются в кредитный фонд и передаются в управление специализированной компании. Страхователь, анализируя степень доходности и риска, выбирает тот фонд (из предложенных страховщиком), который его больше всего устраивает;

7) комбинированное страхование жизни также является продуктом, сочетающим несколько видов личного страхования, благодаря которому страхователи могут совместить в одном виде страхования, включающего страховую защиту на случай утраты трудоспособности, на дожитие, на случай смерти и страхование от несчастных случаев или медицинское страхование.

Самыми распространенными являются договоры страхования жизни, в которых удобно сочетаются их рисковая и сберегательная функции, а именно, осуществляя платеж в страховую компанию по договору страхования жизни, часть страхового взноса идет на формирование сбережений, которые будут выплачены с учетом инвестиционного дохода по окончании срока действия договора самому страхователю или указанному в договоре лицу (выгодоприобретателю). В случае гибели страхователя данные сбережения выплачиваются выгодоприобретателю по договору страхования.

В России наибольшую популярность получили такие виды страхования, как рисковое, классическое накопительное, смешанное, инвестиционное и комбинированное страхование жизни (табл. 6).

Таблица 6

| Условия договора | Рисковое страхование жизни | Накопительное страхование жизни | Смешанное (рисково-накопительное) страхование жизни |

|---|---|---|---|

| Что представляет собой | Страховую защиту в случае дожития до определенного возраста (или срока) или на случай наступления смерти, инвалидности | Гарантию выплаты определенной суммы денег страхователю или указанным им третьим лицам (выгодоприобретателям) в случае смерти застрахованного лица или его дожития до определенного срока | Гарантию выплаты определенной суммы денег страхователю или указанным им третьим лицам (выгодоприобретателям) в случае смерти застрахованного лица или его дожития до определенного срока и страховую защиту от смерти, несчастного случая, инвалидности, тяжелой болезни |

| Страховая сумма | Устанавливается по соглашению сторон и зависит от желания и платежеспособности страхователя | Устанавливается по соглашению сторон и зависит от желания и платежеспособности страхователя | Устанавливается по соглашению сторон и зависит от желания и платежеспособности страхователя |

| Страховая выплата | Размер выплаты зависит от вида риска и условий договора. Например, такие риски, как: 1) смерть по любому поводу – подлежит 100 %-ной выплате страховой суммы; 2) получение инвалидности по любому поводу: I группа – до 100 % страховой суммы; II группа – до 80 % страховой суммы; III группа – до 65 % страховой суммы |

Размер выплаты зависит от сумм страховых премий (взносов) и размера инвестиционного дохода cтраховщика | Размер выплаты зависит от вида риска и условий договора, а также от размера инвестиционного дохода cтраховщика |

| Срок действия договора | Договор может быть заключен как на короткий, так и на длительный период | Договора заключаются на длительное время | Договора заключаются на длительное время |

| Факторы, влияющие на размер страхового тарифа |

|

|

|

| Основные достоинства договора |

|

|

|

Рисковое страхование жизни

Рисковое страхование жизни, с одной стороны, можно рассматривать как гарантию возмещения финансовых затрат, произведенных застрахованным лицом в результате наступления определенных событий, оговоренных в договоре страхования; с другой стороны, как возможность за определенную небольшую плату (взнос) воспользоваться в определенном лимите резервами страховой компании, которые значительно превышают суммы взносов страхователей. Если в течение действия такого договора страхования оговоренные страховые события не происходят, оплаченные суммы становятся доходом страховой компании и используются ею на обеспечение своей страховой деятельности.

Выделяют следующие виды продуктов:

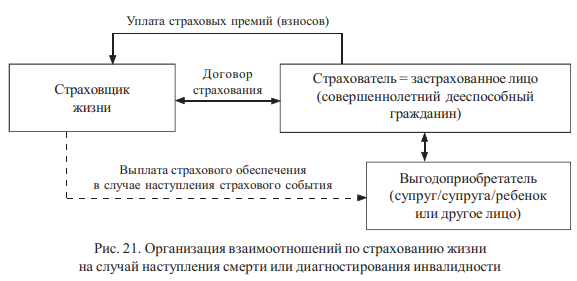

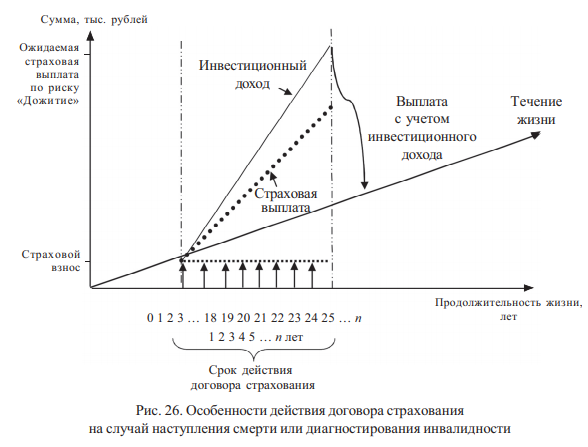

1. Страхование на случай диагностирования инвалидности и (или) смерти в период действия договора. Наличие данной страховки позволяет обеспечить дорогостоящее лечение застрахованного лица или поддержание его жизнедеятельности в случае невозможности восстановления здоровья, а также в случае внезапной гибели застрахованного лица дает финансовую поддержку близким ему людям на достаточно продолжительный период времени. В случае дожития застрахованным лицом до окончания срока действия договора страховая выплата по нему не осуществляется. Специфической особенностью данного договора является выплата страховой суммы, которая выплачивается выгодоприобретателю в полном объеме, независимо от того, успел накопить страхователь к наступлению страхового случая сумму, достаточную для осуществления выплат, или нет (рис. 21).

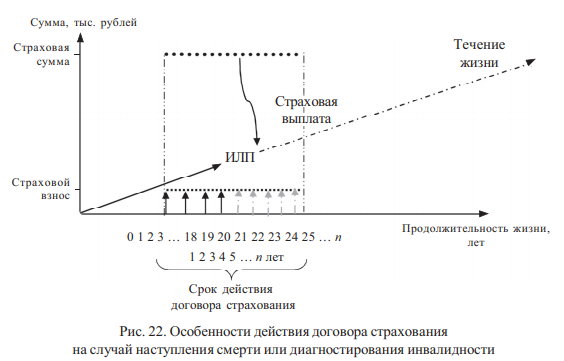

Представим особенности действия договора страхования на случай наступления смерти или диагностирования инвалидности (рис. 22).

При заключении такого договора страхователь может включить в него за отдельную небольшую плату опцию «Освобождение при установлении инвалидности от уплаты страховых взносов». В случае диагностирования инвалидности страхователь часто ограничен в денежных ресурсах (денежные средства идут на восстановление, поддержание здоровья или содержание страхователя) и не всегда находятся свободные средства для осуществления платежей в страховую компанию по договору страхования с целью продолжения страхования по риску «Смерть по любой причине». Поэтому, подключив опцию «Освобождение при установлении инвалидности от уплаты страховых взносов» и в случае диагностирования инвалидности, страховые взносы за страхователя будет платить страховщик, т. е. компания, с которой заключен договор страхования.

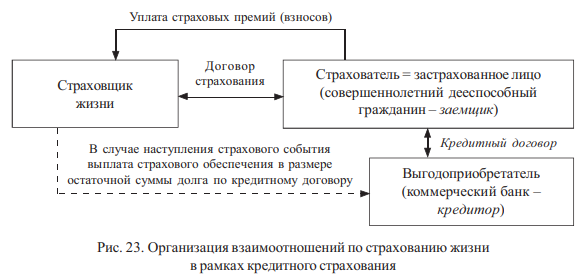

В России продукты рискового страхования получили популярность в связи с проведением коммерческими банками мероприятий по снижению риска невозврата выданных кредитов, включая меры по стимулированию заемщиков к заключению договоров кредитного страхования, используя для этого ставку по кредитному договору. Представим схему взаимодействия участников кредитного (рискового) страхования (рис. 23).

2. Страхование на случай дожития до определенного срока или возраста.

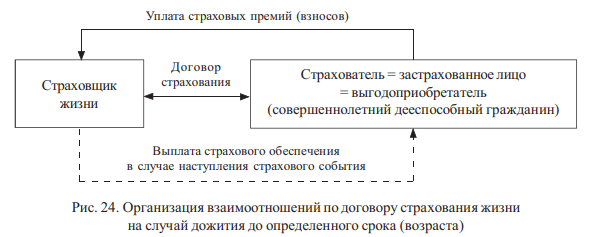

Данный вид страховки, в отличие от вышеприведенного вида, направлен на защиту интересов самого застрахованного лица, а не родственников. При дожитии до определенного договором срока или возраста застрахованное лицо получает сумму страхового обеспечения и сам решает, как ею распорядиться: направить на банковский вклад или на отдых, или на обучение, бизнес и т. д. (рис. 24).

Рисковым страхованием жизни пользуются уже давно, и определена его роль как одного из немногих инструментов, благодаря которым возможно компенсировать финансовые затраты семьи на восстановление здоровья застрахованного лица или обеспечить финансовое благополучие оставшихся членов его семьи.

Договор рискового страхования жизни можно заключить на застрахованное лицо в возрасте от 1 до 75 лет, при этом следует учесть, что некоторые риски действуют до определенного возраста (ограничение по возрасту). Например, такой риск, как инвалидность, действует до пенсионного возраста.

Накопительное страхование жизни

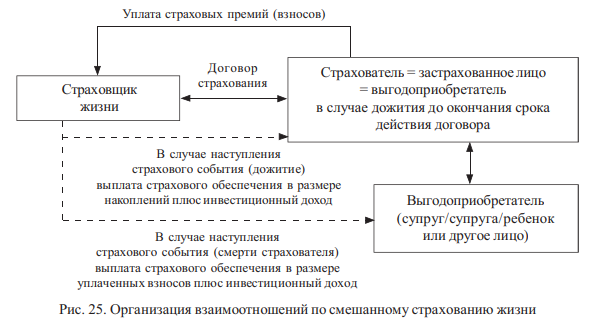

Следующим видом страхования является накопительное страхование жизни. Продукты данного вида пользуются спросом у взрослого населения, которое настроено либо накопить сбережения к пенсионному возрасту, но, в силу определенных причин, не может воспользоваться продуктами пенсионного страхования, либо сделать целевые накопления детям (к совершеннолетию, свадьбе, рождению ребенка) (рис. 25).

В случае наступления страхового события (смерти страхователя) выплата страхового обеспечения в размере уплаченных взносов плюс инвестиционный доход

Основные преимущества, которые предоставляет страхователям данный вид страхования – это накопление необходимой суммы к определенному сроку за счет своевременных и постоянных взносов (либо внесения единовременной суммы) и возможности получения государственного софинансирования (социальный налоговый вычет) в определенном размере в случае заключения договора на срок не менее 5 лет.

Данный вид страхования является аналогичным банковскому депозиту, однако за счет получения социального налогового вычета удается значительно повысить доходность вклада (гарантированный процент 1–4 % плюс 13 % возврат налога на доходы физических лиц с суммы страховых взносов).

Схема организации договора накопительного страхования жизни в случае дожития страхователя до окончания срока действия договора приведена на рис. 26.

По накопительным договорам (включая смешанное страхование жизни) определяется по риску «Дожитие» несколько сумм страховых выплат:

- гарантированная (накопления с учетом гарантированного процента инвестиционного дохода, который устанавливается страховой компанией в размере от 1 до 4 %);

- ожидаемая (накопления с учетом усредненного процента, определенного исходя из эффективности проведения инвестиционной деятельности страховой компании за ряд лет, обычно на уровне или выше процента банковской ставки по депозитам);

Выплата с учетом инвестиционного дохода – фактическая (накопления с учетом начисления инвестиционного процента по факту осуществления инвестиционной деятельности страховой компании. Данный процент официально озвучивается в СМИ. При этом следует отметить, что если процент по факту инвестиционной деятельности вышел ниже определенного в договоре гарантированного процента, то страхователю будет начислен гарантированный процент.

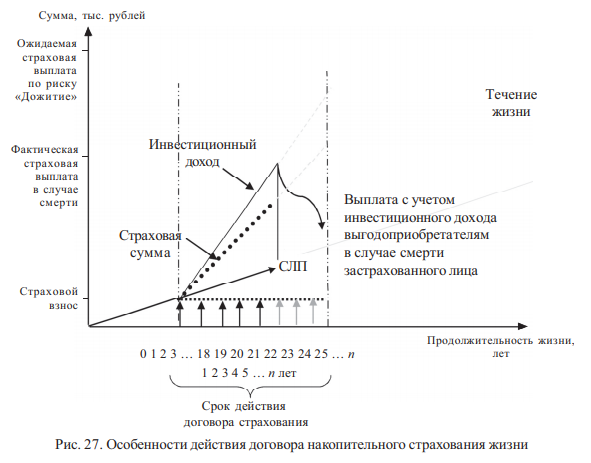

Схема организации договора накопительного страхования жизни в случае дожития страхователя до окончания срока действия договора представлена ниже (рис. 27). Отличительной особенностью договора накопительного страхования жизни от смешанного, помимо отсутствия рисковой составляющей, является пониженная страховая сумма, которая состоит только из накопленных на определенную дату накоплений и инвестиционного дохода.

Смешанное страхование жизни

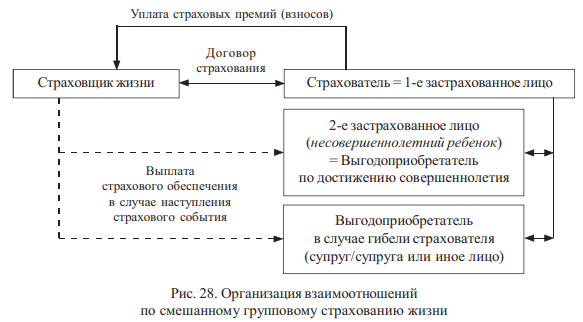

Вторым по востребованности продуктом страхования жизни являются продукты смешанного страхования жизни, поскольку в этих продуктах можно совместить рисковую и накопительную составляющие. Данный продукт страхования жизни представляет собой программу долгосрочного страхования, заключающуюся, во-первых, в формировании страховой компанией резерва на случай смерти застрахованного лица в период действия договора; во-вторых, в накоплении определенных сумм из уплаченных страхователем страховых взносов и их инвестирование страховой компанией, исходя из ее инвестиционной стратегии в различные инвестиционные инструменты (депозиты, ценные бумаги, иностранную валюту, недвижимость и пр.)

Особую популярность смешанного страхования жизни получили продукты, ориентированные на защиту членов семьи (супруги и несовершеннолетних детей) в случае наступления неблагоприятных событий с главой семьи (рис. 28). В рамках одного договора можно одновременно финансово защитить нескольких ее членов.

Специфическими особенностями этого вида страхования являются:

1) долгосрочная финансовая защита в случае непредвиденных ситуаций с застрахованным лицом (болезнь, травма, смерть), защищающая активы семьи и создание накоплений к определенному сроку одновременно;

2) вся сумма накоплений и инвестиционный доход выплачиваются выгодоприобретателю при дожитии застрахованного лица до окончания срока действия договора страхования жизни;

3) гарантированные доходы от инвестирования накопленных средств. По действующему законодательству страховые компании имеют право гарантировать инвестиционный доход, который в настоящее время устанавливается в размере 1–4 % в зависимости от компании и длительности срока договора страхования;

4) выкупная сумма (cash surrender value) – сумма денежных средств, которую выплатит страховая компания страхователю (или другому лицу, определенному в договоре страхования) при досрочном прекращении договора долгосрочного страхования жизни. Выкупная сумма появляется лишь после второй-третьей годовщины действия договора страхования жизни;

5) гибкость продуктов смешанного страхования жизни, проявляющая как в возможности менять срок действия договора, суммы страховых взносов и страховые риски, так и в возможности индексации страховой суммы (защита от инфляционного обесценения), а также в возможности воспользоваться финансовыми каникулами в случае, если страхователь оказался в сложной жизненной ситуации, при которой не имеет возможности осуществлять очередные страховые взносы. В этом случае при подаче соответствующего заявления в страховую компанию ему предоставят отсрочку платежей на срок от 2 месяцев до 2 лет;

6) льготное налогообложение, которое позволяет страхователю за счет минимизации своих налоговых обязательств (социальный налоговый вычет) оптимизировать свои финансовые потоки.

Инвестиционное страхование жизни

В настоящее время наиболее востребованными на российском страховом рынке стали продукты инвестиционного страхования жизни (ИСЖ), популярность которого была обусловлена поиском инвесторов инструмента сохранности своих сбережений в условиях нестабильного финансового рынка, повлекшего за собой снижение ставок по банковским депозитам, падение курса валют и золота.

Цель ИСЖ – это не только защита клиентов от финансовых потерь, понесенных в результате наступления страхового случая (травмы, инвалидности, смерти), но в данном случае не просто накопление, а приумножение за счет получения дохода от инвестирования в активы с возможностью получения высокого уровня дохода (ценные бумаги, иностранная валюта и др.) при гарантии сохранности первоначально вложенных ими денежных средств. При самом неблагоприятном исходе страхователь рискует отсутствием дохода на вложенные средства и обесценением первоначально вложенных средств.

Специфическими особенностями данного вида страхования являются:

1) долгосрочная финансовая защита в случае непредвиденных ситуаций с застрахованным лицом (болезнь, травма, смерть), сохраняющая активы семьи и создание накоплений к определенному сроку одновременно;

2) первоначальные вложения (100 %) делятся страховщиком на две составные части, которые будут иметь разные стратегии инвестирования: первая часть (70–80 % от общей суммы вложения) – гарантированная – вкладывается страховщиком в высоконадежные активы (обычно это государственные ценные бумаги, депозиты) с получением фиксированной (гарантированной) суммы процента, инвестиционный доход по которому должен по окончании действия договора обеспечить пополнение в сумме, направленной на вторую часть; вторая часть (20–30 % от общей суммы вложения) – рисковая или инвестиционная – страхователем выбирается инвестиционный актив из предложенных страховщиком нескольких вариантов агрессивных инструментов (акции, иностранная валюта, драгоценные металлы и др.);

3) первую (гарантированную) часть вклада в процессе действия договора можно увеличивать за счет полученной суммы инвестиционного дохода, при этом возможность заработать доход по второй части сокращается (меньшая сумма инвестируется);

4) в случае низкой результативности инвестирования в процессе действия договора по его окончании гарантируется выплата суммы первоначальных вложений;

5) гарантии инвестиционного дохода отсутствуют;

6) вся сумма накоплений и инвестиционный доход выплачиваются выгодоприобретателю при дожитии застрахованного лица до окончания срока действия договора страхования жизни;

7) в случае досрочного расторжения договора страхователем гарантии возврата полной суммы первоначальных вложений отсутствуют, поскольку сумма вклада уменьшается на уплату суммы штрафных санкций, определенных страховой компанией в договоре ИСЖ;

8) срок действия договора в зависимости от страховой компании и предложенных вариантов агрессивных инвестиционных инструментов находится в диапазоне от 3 до 10 лет.

Данный продукт разработан страховыми компаниями для привлечения пассивных инвесторов (банковских вкладчиков) и предложения им страхового продукта в инвестиционной оболочке, благодаря которому в случае наступления смерти по любой причине выгодоприобретателю выплачивается 200 % страховой суммы, а в случае наступления смерти в результате несчастного случая – 300 %.

В случае дожития страхователя ему выплачивается 100 %-ная сумма первоначально вложенных средств и заработанный инвестиционный доход. Однако следует также отметить, что приобретение данного продукта не для всех доступно, поскольку страховыми компаниями устанавливается высокий минимальный порог входа (обычно не менее 100 тыс. руб.).

В ближайшее время на страховом рынке появится аналогичный, но видоизмененный продукт, так называемое долевое страхование жизни, в котором распределение по частям (долям) будет увеличено в сторону рисковой (инвестиционной) части, тем самым будет увеличена возможность получения более высокого дохода, чем при ИСЖ, при этом увеличится риск потери значительной части вклада (первоначальных вложений). Данное страхование будет уже представлять собой инвестиционный продукт в страховой оболочке. Порог входа для страхователей будет ниже, что привлечет большее количество клиентов.

Специфика договора добровольного страхования жизни

При заключении договора страхования жизни страхователь должен четко понимать, что он страхует, при наступлении каких событий он получит компенсацию ущерба и какие действия он должен осуществить для его получения. Но прежде, чем заключать договор страхования жизни, страхователь должен определиться:

- с целью приобретения страховки;

- выбором страхового продукта;

- сроком действия страховки;

- платежеспособностью страхователя.

Поскольку продукты страхования бывают не только рисковые, но и накопительные, то первоначально следует определиться с целью покупки страховки.

К целям приобретения страховки можно отнести: финансовую защиту страхователя и (или) его близких на случай наступления неблагоприятных событий (травмы, критических заболеваний, инвалидности, смерти); создание накоплений к какомулибо событию и определенной дате; диверсификацию накопленного капитала; приумножение капитала и др.

Вторым шагом является выбор страхового продукта. В настоящее время линейка страховых продуктов представлена достаточно широко не только по всем страховщикам жизни, но и в выбранной страховой компании (стандарт страховых услуг пока в России отсутствует!), к сожалению, разобраться в этом без опыта очень сложно, поскольку каждый продукт имеет свои нюансы не только в условиях страхования (покрываемые риски, страховая сумма и пр.), но и в сервисном обслуживании (быстрота и качество предоставления страховой услуги, количество и оформление документов для получения страховой выплаты, возможность получения экспертного мнения доктора и т. д.).

Следующим шагом является определение срока действия договора страхования. С одной стороны, чем короче срок, тем ниже стоимость. С другой стороны, при пролонгации или с каждым новым заключением договора страхования стоимость (страховой взнос) будет выше либо будет снижаться сумма покрытия (страховая сумма). Также следует учесть, что если в случае пропущенного срока пролонгации или заключения нового договора произойдет страховое событие, то человек будет вынужден искать иные источники финансирования нанесенного вреда здоровью или жизни. Важным моментом, который следует здесь отметить, является тот факт, что в случае диагностирования критического заболевания (инфаркта, инсульта, злокачественной онкологии и др.) или инвалидности любая страховая компания при обращении к ней с заявлением о заключении договора откажет в страховке. Соответственно заключение договора страхования жизни на длительный срок дает возможность сохранить данный инструмент в качестве источника финансирования даже в случае постановки диагноза в процессе действия договора страхования.

Платежеспособность в качестве критерия определения, какой договор заключать, является еще одним важным решением, поскольку, выбрав накопительную программу страхования жизни, ориентируясь на стадии заключения договора на свои высокие доходы, страхователь может быть поставлен в неловкое положение при внесении очередного платежа в случае ухудшения своей платежеспособности. Подспорьем страхователю в подобной ситуации могут послужить такие опции, как отсрочка платежа и финансовые каникулы, при этом страховка продолжает действовать, и в случае наступления страхового случая страхователь имеет право на страховую выплату.

При заключении договора страхования жизни необходимо учитывать, что чем шире покрытие (перечень рисков, охваченных полисом) и(или) выше его стоимость, тем дороже страховка для страхователя.

Продукты страхования жизни востребованы как индивидуальными (дееспособными физическими лицами), так и корпоративными страхователями (организациями).

Индивидуальные страхователи данные продукты используют (или могут использовать) в силу ряда обстоятельств:

- наличие увлечений и занятия спортом на любительском уровне (без участия в соревнованиях);

- получение допуска к участию в спортивных соревнованиях;

- привлечение кредита на льготных условиях;

- участие в массовых культурно-развлекательных мероприятиях (например, поездка с классом на турбазу);

- желание получить доступ к резервам страховой компании с целью компенсации материальных затрат семьи, исходя из ухудшающихся условий состояния среды обитания (гололедица, падение с крыш наледи иди сосулек, рост численности заболеваемости и др.);

- сокращение количества и качества медицинских услуг, предоставляемых по полису ОМС, и желание получить качественные медицинские услуги в полном размере в случае ухудшения здоровья в результате наступления травмы, отравления или критического заболевания.

Организации (корпоративный страхователь) заключают договора страхования жизни с целью:

- управления персоналом, путем расширения социального пакета для своих работников;

- повышения деловой репутации компании;

- более лояльного отношения к ним со стороны трудовой инспекции и судебных инстанций в процессе урегулирования убытков по производственным травмам и отравлениям;

- управления прибылью предприятия и оптимизацией затрат в целях ее налогообложения;

- стимулирования работников к продолжительной работе в организации, а также возможности передачи своего опыта молодым специалистам и др.

В современных условиях развития экономики и состояния среды обитания (включая окружающую среду, бытовые, производственные и прочие условия) следует понимать также и то, что мы не можем предсказать наше будущее, но должны быть готовы к неблагоприятным событиям.

В случае выбора договора страхования жизни с рисковой составляющей (рисковый, смешанный, комбинированный) страхователь еще на стадии заключения должен четко понимать, при наступлении каких событий будет действовать страховка и при каких условиях может быть отказ страховой компании от страховой выплаты, т. е. речь идет о наличии возможных особых условий и ограничений.

Так, страховщик имеет право отказать в выплате при следующих обстоятельствах:

- если страхователь предоставил ему заведомо ложную или неполную информацию;

- если требование о выплате возникает по причинам, связанным с тем, что страхователь имеет профессию, для которой характерен повышенный риск;

- в случае причинения вреда самому себе, а также злоупотребления алкоголем или приема наркотиков;

- если страхователь уже имел диагноз включенного в покрытие заболевания на момент заключения договора страхования, и ему было об этом известно;

- в случае самоубийства застрахованного лица.

К особым условиям договора страхования жизни следует также отнести:

- срок ожидания, т. е. когда начинает вступать в действие страхование конкретного риска («включение риска»). Ранее приводился пример в отношении риска страхования критических заболеваний, который включается через определенный срок (в зависимости от компании 90–180 дней);

- наличие франшизы. В случае заключения договора страхования жизни с франшизой следует понимать, при наступлении какого размера ущерба возникает ответственность страховой компании произвести страхователю выплату страхового обеспечения. Очень часто данная опция применяется в договорах страхования от несчастных случаев;

- проведение медицинского обследования страхуемого лица для оценки фактического состояния его здоровья (обычно это делается в случае страхования лица на сумму выше 3 млн руб.);

- «отключение» риска. Например, риск наступления критических заболеваний в практике страховых компаний «автоматически отключается» в возрасте 65 лет.

Страхование отдельного риска или сформированной комбинации из них (несколько рисков) зачастую применяется в договорах «коробочных» продуктов, т. е. заранее подготовленных, в пакет договоров которых остается внести только фамилию, имя, отчество, паспортные данные страхователя, застрахованного лица и выгодоприобретателя. Однако при обращении в страховую компанию можно заключить классический договор, в котором страхователь из представленного списка самостоятельно выбирает, какие риски будут покрываться и на какую стоимость их покрытие.

Налогообложение добровольного страхования жизни

Налогообложение доходов физических лиц, возникающих при страховании, направлено как на стимулирование социально значимых видов страхования, так и на пресечение возможности получения необоснованной налоговой выгоды. Противоречивость этих задач усложняет правила налогообложения и требует внимательного изучения следующих аспектов:

- причисление страховых выплат к налогооблагаемым доходам;

- предоставление социальных вычетов по расходам на страхование;

- особенности определения налоговой базы по договорам страхования;

- «восстановление» налога, ранее неуплаченного (или возвращенного) в связи с получением социального налогового вычета по НДФЛ по долгосрочному накопительному договору страхования жизни.

В соответствии с действующим законодательством к доходам физических лиц относятся:

1. От источников в Российской Федерации:

- страховые выплаты при наступлении страхового случая, в том числе периодические страховые выплаты (ренты, аннуитеты);

- выплаты, связанные с участием страхователя в инвестиционном доходе страховщика;

- выкупные суммы, полученные от российской организации или от иностранной организации в связи с деятельностью ее обособленного подразделения в России;

2. От источников за пределами Российской Федерации:

- страховые выплаты при наступлении страхового случая, полученные от иностранной организации, в составе доходов для целей налогообложения отсутствуют страховые взносы страхователя за застрахованное лицо.

Выделим особенности определения налоговой базы по договорам личного страхования (табл. 7).

Таблица 7

| Вид договора | Условия, при которых страховые выплаты не облагаются НДФЛ | Налоговые базы и условия, при которых страховые выплаты облагаются НДФЛ |

|---|---|---|

| Добровольное страхование жизни (страховые взносы уплачиваются налогоплательщиком) (пп. 2 п. 1 ст. 213 НК РФ) | Выплата связана с дожитием застрахованного лица до определенного возраста или срока; выплата не превышает сумму взносов, увеличенную на величину обычной доходности: ССВ ≤ (ВЗ + ΣВЗi × R/100) |

Если ССВ > (ВЗ + ΣВЗi × R/100), то НБ = ССВ – (ВЗ + ΣВЗi × R/100) |

| В случае досрочного расторжения договора* и возврата физическим лицам денежной (выкупной) суммы в соответствии с правилами страхования и условиями договора: НБ = (Д – ВЗ) + ВЗ1 |

||

| Добровольное личное страхование (пп. 3 п. 1 ст. 213 НК РФ) | Договор предусматривает выплаты на случай смерти, причинения вреда здоровью, возмещение медицинских расходов застрахованных лиц | Договор предусматривает оплату стоимости санаторно-курортных путевок |

| Договор личного страхования, по которому страховые взносы вносятся из средств организации или индивидуального предпринимателя | Вносы и выплаты по договорам обязательного страхования, добровольного личного страхования или добровольного пенсионного страхования | НБ = 0 |

| Выплаты в случае оплаты стоимости санаторно-курортного лечения | НБ = CСВ |

* За исключением случаев расторжения договора страхования по причинам, не зависящим от воли сторон.

Положения Налогового кодекса Российской Федерации предусматривают освобождение от обложения НДФЛ исключительно страховых выплат. В случае получения страхователем (выгодоприобретателем) иных выплат, в частности, сумм накопленного инвестиционного дохода по договорам добровольного страхования жизни, освобождение от налогообложения не предусмотрено.

Доходы, подлежащие налогообложению по договорам личного страхования, облагаются налогом по ставке 13 %. Налог удерживается страховой компанией, которая выступает в качестве налогового агента, за счет любых денежных средств, выплачиваемых ею налогоплательщику (страховой выплаты или выкупной суммы), при этом удерживаемая сумма налога не может превышать 50 % суммы выплаты. При невозможности удержать НДФЛ страховая компания обязана не позднее одного месяца с даты окончания налогового периода сообщить в Федеральную налоговую службу Российской Федерации по месту своего учета о невозможности удержать сумму налога.

С целью стимулирования развития добровольного страхования жизни законодательством предусмотрено гражданам, заключившим такой договор со страховой организацией в свою пользу, в пользу супруга, родителей, детей (в том числе усыновленных, находящихся под опекой (попечительством)) на срок не менее пяти лет предоставление социального налогового вычета, а именно налогоплательщик (физическое лицо) имеет право уменьшить свою налоговую базу по НДФЛ (доходы) на суммы, уплаченные данному виду договора страхования. Вычеты производятся лишь из доходов, облагаемых по ставке налога, равной 13 %, кроме доходов от долевого участия.

Социальный вычет предоставляется на суммы страховых взносов, уплаченных налогоплательщиком в налоговом периоде.

Налогоплательщик вправе обратиться в налоговый орган по месту жительства или к своему работодателю для получения налогового социального вычета по НДФЛ на сумму, не превышающую 120 000 руб. Возврат НДФЛ составит 15 600 руб. ежегодно (120 000 руб. 13 %).

Основанием для социального налогового вычета являются документы, подтверждающие фактические расходы налогоплательщика по добровольному пенсионному страхованию, добровольному страхованию жизни. В случае досрочного расторжения договоров добровольного пенсионного страхования, добровольного страхования жизни и возврата физическому лицу денежной (выкупной) суммы, размер которой предусмотрен договором, у физического лица возникает объект налогообложения, равный полученному доходу за вычетом внесенных налогоплательщиком страховых взносов. НДФЛ в этом случае удерживает страховая организация как налоговый агент.