Личное страхование

Базовые позиции личного страхования

Жизнь, здоровье и трудоспособность – ключевые понятия для каждого человека. Любые интересы в жизни человека являются производными по отношению к ним. Поэтому защита от рисков утраты жизни, здоровья или трудоспособности является базовой составляющей разумного поведения любого индивида, в том числе и российских граждан.

Личное страхование – самостоятельная сфера страховых отношений, осуществляемых на принципах добровольности и законности. Обязанность страховать свою жизнь или здоровье по закону не может быть возложена на гражданина. Отдельные виды личного страхования выступают дополнением к государственным программам социальной защиты, в основу которых положены принципы обязательности и законности. К примеру, к таким программам относятся: обязательное социальное страхование, обязательное страхование граждан, привлеченных на военную и государственную службу. В ряде случаев государство может на законодательном уровне возложить на указанных лиц обязанность страховать жизнь, здоровье определенных лиц на случай причинения вреда их жизни, здоровью. Актуальным является личное страхование туристов, которое в силу закона является добровольным.

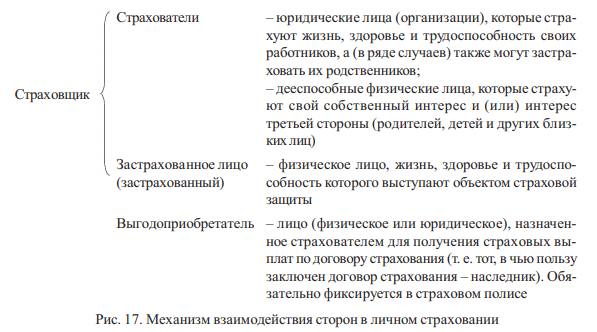

При заключении договоров личного страхования страховщик взаимодействует со многими лицами (рис. 17).

- юридические лица (организации), которые страхуют жизнь, здоровье и трудоспособность своих работников, а (в ряде случаев) также могут застраховать их родственников;

- дееспособные физические лица, которые страхуют свой собственный интерес и (или) интерес третьей стороны (родителей, детей и других близких лиц)

- физическое лицо, жизнь, здоровье и трудоспособность которого выступают объектом страховой защиты

- лицо (физическое или юридическое), назначенное страхователем для получения страховых выплат по договору страхования (т. е. тот, в чью пользу заключен договор страхования – наследник). Обязательно фиксируется в страховом полисе

Выделим особенности личного страхования:

- в договоре помимо страховщика всегда указываются еще три стороны: страхователь, застрахованный и выгодоприобретатель (бенефициар);

- заключается в виде договора страхования суммы и (или) ущерба;

- страховая сумма устанавливается по соглашению сторон и зависит от желания и платежеспособности страхователя;

- при наступлении страхового случая страховая выплата осуществляется в форме страхового обеспечения;

- максимальная сумма ущерба поддается прогнозированию;

- страховое обеспечение выплачивается одноразово или частями;

- при осуществлении страховой выплаты преобладает денежная форма платежа;

- срок исковой давности составляет три года.

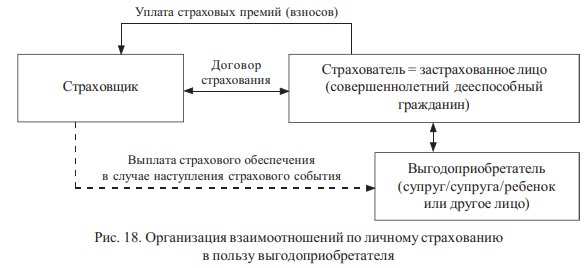

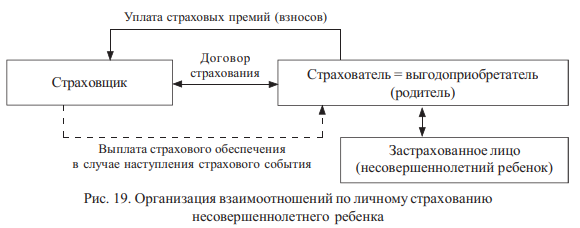

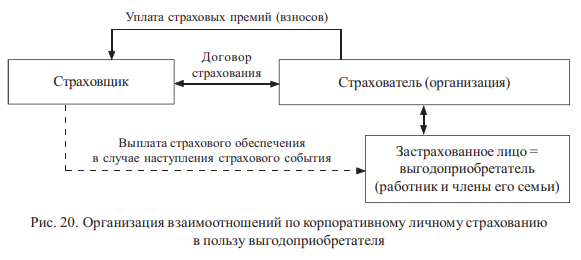

Приведем примеры организации личного страхования.

Пример 1. Договор личного страхования заключается в пользу другого человека (рис. 18).

Пример 2. Родители страхуют несовершеннолетнего ребенка (рис. 19).

Пример 3. Когда человек участвует в программе корпоративного страхования (рис. 20).

Договор личного страхования: условия, стороны, исключения

Договор личного страхования является публичным договором и должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность договора страхования, за исключением договора обязательного государственного страхования.

В процессе заключения договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение по следующим условиям:

- о застрахованном лице;

- о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая);

- о размере страховой суммы;

- о сроке действия договора.

В соответствии с действующим законодательством по договору личного страхования страховщик обязуется за обусловленную договором плату (страховую премию), уплачиваемую страхователем, выплатить единовременно или выплачивать периодически обусловленную договором страховую сумму в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

При заключении договора личного страхования следует обратить внимание на следующие аспекты:

1. Исключения, при которых страховая компания не производит страховые выплаты.

Основной набор исключений:

- совершение или попытки совершения страхователем, застрахованным лицом или выгодоприобретателем умышленного преступления, находящегося в прямой причинно-следственной связи со страховым случаем;

- алкогольное, наркотическое или токсическое опьянение и (или) отравление застрахованного лица;

- управление застрахованным лицом любым транспортным средством без права на управление или после применения лекарственных препаратов, противопоказанных при управлении транспортным средством, либо передачу застрахованным управления лицу, не имевшему права на управление транспортным средством или находившемуся в состоянии алкогольного, наркотического или токсического опьянения, а также после применения лекарственных препаратов, противопоказанных при управлении транспортным средством;

- несчастные случаи, произошедшие вследствие каких-либо заболеваний застрахованного лица;

- беременность и роды, их осложнения или последствия, включая аборт, искусственные и преждевременные роды застрахованной в течение первых 12 месяцев действия договора;

- если страховой случай наступил вследствие: самоубийства или попытки самоубийства; воздействия ядерного взрыва, радиации или радиоактивного заражения; военных действий, а также маневров и иных военных мероприятий; гражданской войны, народных волнений всякого рода или забастовок; умысла страхователя (выгодоприобретателя, застрахованного лица);

- если страховой случай произошел в период охлаждения, под которым понимается срок, в течении которого можно отказаться от страховки. Период охлаждения установлен сроком 14 (четырнадцать) календарных дней с даты заключения договора страхования. Период охлаждения применяется только для договоров страхования, по которым страхователем является физическое лицо.

2. Договор вступает в силу с момента уплаты взноса, если не указано иное.

Однако следует отметить для некоторых видов страховых рисков иной срок вступления в силу. Так, при страховании от критических заболеваний срок вступления договора в силу (действие) указывается после периода ожидания – срока, в течение которого страховщик не несет обязательства за события, произошедшие с застрахованным лицом. В разных страховых компаниях данный срок может варьироваться от 90 до 180 дней. Указанное условие периода ожидания не действует при продлении договора страхования на следующий период страхования.

3. Право на получение страховой суммы принадлежит лицу, в пользу которого заключен договор. Договор личного страхования считается заключенным в пользу застрахованного лица, если в договоре не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица по закону. Договор личного страхования в пользу лица, не являющегося застрахованным лицом, в том числе в пользу не являющегося застрахованным лицом страхователя, может быть заключен лишь с письменного согласия застрахованного лица. При отсутствии такого согласия договор может быть признан недействительным по иску застрахованного лица, а в случае смерти этого лица – по иску его наследников.

4. При заключении договора личного страхования страховщик вправе провести обследование страхуемого лица для оценки фактического состояния его здоровья.

5. Если договором страхования предусмотрено внесение страховой премии в рассрочку, договором могут быть определены последствия неуплаты в установленные сроки очередных страховых взносов. Если страховой случай наступил до уплаты очередного страхового взноса, внесение которого просрочено, страховщик вправе при определении размера, подлежащего выплате страхового обеспечения по договору личного страхования, зачесть сумму просроченного страхового взноса.

6. Если в течение действия договора страхования страховых случаев не происходит, то страховой взнос страхователю не возвращается.

7. При досрочном отказе страхователя (выгодоприобретателя) от договора страхования уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное.

8. При наступлении страхового случая срок выплаты страхового обеспечения, как правило, производится в течение 5–10 дней с момента принятия страховой компанией решения об ее осуществлении. Выплата по страховке может затянуться, если у страховой компании возникнут сомнения в подлинности документов, подтверждающих факт наступления страхового случая или нанесения вреда, а также в том случае, если возбуждено уголовное дело и ведется расследование обстоятельств, приведших к наступлению страхового случая.

9. В случае невозможности быстрого оформления документов по страховому случаю, действующим законодательством по договорам личного страхования установлен срок давности – 3 года. Это означает, что, если страховой случай произошел в период действия договора, застрахованное лицо или выгодоприобретатели могут обратиться с оформленными документами в страховую компанию за страховой выплатой в течение трех лет по окончании действия такого договора.

10. Операции по личному страхованию имеют свою специфику налогообложения.

В соответствии с действующим законодательством страхователь может заключить договор личного страхования в страховой компании, осуществляющей вид деятельности на основании лицензии по страхованию жизни (страховщик жизни), так и в страховой компании, которая ведет свою деятельность на основании лицензии по осуществлению добровольного личного страхования, за исключением добровольного страхования жизни.