Социальное страхование

- Понятие, признаки, функции и виды социального страхования

- Обязательное социальное страхование

- Характеристика действующей системы обязательного социального страхования

- Обязательное пенсионное страхование

- Обязательное страхование временной утраты трудоспособности по причине болезни, травмы и в связи с материнством

- Обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний

- Добровольное корпоративное социальное страхование

Понятие, признаки, функции и виды социального страхования

Социальное страхование – это система правовых, экономических и организационных мер перераспределительного характера, направленных на обеспечение и поддержание материального и (или) социального положения граждан в случае наступления массовых страховых рисков по не зависящим от них обстоятельствам.

Можно выделить признаки, присущие социальному страхованию:

- создание системы правовых, экономических и организационных мер, которые в целом определяют функционирование социального страхования;

- перераспределение ущерба в пространстве и во времени, замкнутость страховых отношений кругом лиц, участвующих в формировании страхового фонда. Право на получение страховой выплаты обусловлено уплатой страховых взносов в страховой фонд;

- отражение индивидуальных, групповых и государственных интересов в сфере социальной защиты работающих граждан;

- наличие страхового риска, обладающего признаком массовости наступления;

- наступление страхового события должно быть обусловлено фактами и обстоятельствами, не зависящими от граждан (болезнь, травма, старость, безработица и др.);

- целевое использование средств страхового фонда на компенсацию расходов работающих граждан, связанных с последствиями изменения их материального и (или) социального положения.

Сущность социального страхования заключается в уменьшении и компенсации материальных потерь за счет привлечения как можно большего числа субъектов, подверженных определенным рискам, для формирования финансовых ресурсов и перераспределения затрат по компенсациям наступивших случаев, тем самым обеспечивая реализацию конституционных прав экономически активных граждан.

Социальному страхованию присущи следующие функции:

1) защитная – обеспечение страховой защиты физических лиц от последствий влияния неблагоприятных событий, проявляющейся в содействии выравниванию жизненного уровня различных социальных групп населения, которые по определенным причинам не могут принять участия в трудовом процессе;

2) аккумулирующая – формирование страхового (резервного) фонда за счет добровольных и обязательных взносов заинтересованных в страховании лиц;

3) предупредительная – финансирование мероприятий, направленных на восстановление и сохранение трудоспособности занятого населения, а также проведение оздоровительных мероприятий и переподготовки за счет использования части средств формируемого страхового фонда;

4) распределительная – использование страхового (резервного) фонда путем выплаты компенсаций за ущерб, нанесенный гражданам, с целью повышения уровня их социальной защиты;

5) сберегательная – накопление по долгосрочным договорам страхования (страхование жизни, пенсионное страхование) определенных страховых сумм, связанных с потребностями в страховой защите, и (или) долгосрочного семейного достатка;

6) инвестиционная – размещение временно свободных средств страховых (резервных) фондов в финансовые инструменты с целью обеспечения выполнения принятых обязательств, в том числе долгосрочный (например, по выплате пенсий);

7) контрольная – обеспечение соответствия сформированных страховых резервов принятым обязательствам в кратко- и долгосрочном периодах. Данная функция также включает в себя комплекс мероприятий по распределению ответственности за выполнение принятых и принимаемых обязательств между всеми участниками страховых отношений.

Таким образом, роль социального страхования в экономике и политике государства заключается в финансовой поддержке населения, что является залогом стабильного развития страны.

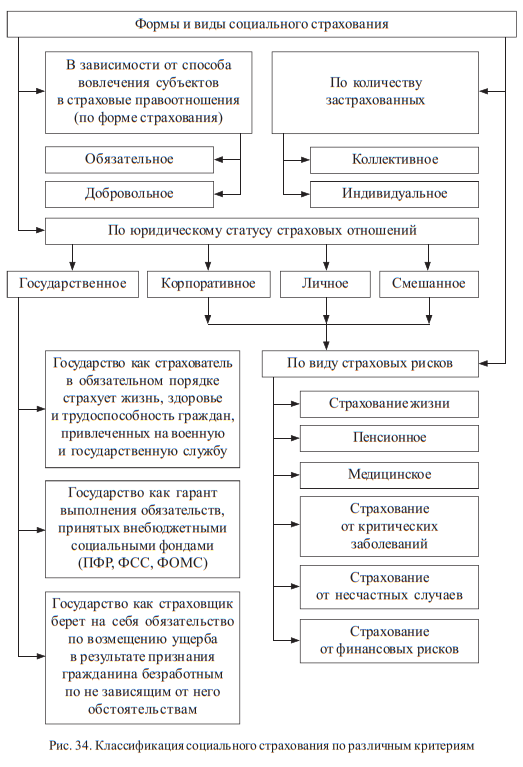

Классификация социального страхования необходима для понимания специфики отношений, складывающихся в процессе организации, финансирования и обеспечения реализации страховой защиты в форме страхования. В настоящее время социальное страхование можно классифицировать по различным критериям (рис. 34).

В зависимости от способа вовлечения субъектов в страховые правоотношения (по форме страхования):

1) обязательное социальное страхование является частью государственной системы социальной защиты населения, специфика которой состоит в осуществлении страхования работающих граждан от возможного изменения материального и (или) социального положения, в том числе по не зависящим от них обстоятельствам;

2) в дополнение к обязательному функционирует институт добровольного социального страхования, организация которого зависит от эффективности деятельности негосударственных коммерческих организаций (страховых компаний) по предоставлению дополнительных услуг и дополнительных гарантий застрахованным лицам. Наиболее распространенными направлениями работы страховщиков являются: добровольное страхование от несчастных случаев и болезней, пенсионное и медицинское страхование, страхование жизни.

Отличительными чертами добровольного социального страхования являются договорный характер отношений, социальное партнерство работодателей и работников, тесная зависимость социальных выплат от уровня доходов страховщика.

По юридическому статусу страховых отношений:

а) государственное социальное страхование. Осуществляется от лица государства за счет средств, предоставленных из соответствующего бюджета:

– государство, выступая в роли страхователя, в обязательном порядке страхует жизнь, здоровье и трудоспособность граждан, привлеченных на военную и государственную службу. Например, страхование военнослужащих и лиц, работающих в пожарной, таможенной, судебной системе;

– государство, являясь гарантом, несет солидарную ответственность по обязательствам, которые принимают на себя государственные страховые компании, внебюджетные фонды и государственные корпорации. Например, обязательное социальное, медицинское и пенсионное страхование, страхование (гарантирование) прав застрахованных лиц по сохранности пенсионных накоплений, переданных в доверительное управление управляющим компаниям;

– государство как страховщик берет на себя обязательство по возмещению ущерба в результате потери человеком работы. Например, страхование на случай безработицы.

Государственное социальное страхование всегда выступает в форме обязательного страхования. Условия и порядок обязательного страхования определяются федеральными законами о конкретных видах обязательного страхования. Государство устанавливает обязательное страхование в том случае, когда защита объектов связана с имущественными интересами не только отдельных страхователей, но и общества в целом. Страхователь обязан вносить страховые взносы либо за свой счет, либо за счет лица, в пользу которого производится страхование (это относится только к пассажирам), либо за счет средств соответствующего бюджета. Таким образом, инициатором обязательного страхования является государство;

б) корпоративное социальное страхование. Принять участие в этом виде страхования могут работники предприятия, если на уровне руководства принято решение об участии в программе корпоративного страхования. Участие в корпоративной программе дает множество преимуществ как для руководства (налоговая оптимизация расходов, использование в качестве инструмента кадровой политики и др.), так и для самих работников предприятия. Данная программа финансируется полностью за счет средств предприятия;

в) личное (индивидуальное) социальное страхование. Дает возможность гражданину защитить себя и семью от убытков в результате наступления массовых рисков, с которыми они могут столкнуться (подверженность профессиональному риску, состояние здоровья, наличие и приверженность к активным видам занятий спорта и (или) увлечений). Выступая в роли страхователя, гражданин за свой счет осуществляет платежи в страховую компанию или негосударственный пенсионный фонд. Создание страхового резерва зависит от целей, которые преследует страхователь: на случай наступления неблагоприятного события (травма, болезнь, смерть и потеря кормильца), благоприятных событий (рождение ребенка, поступление ребенка в вуз, покупка недвижимости или наступление пенсионного возраста);

г) смешанное социальное страхование. Предполагает участие в программе нескольких страхователей (как минимум, двух) в отношении конкретного индивида. В качестве страхователей могут выступать государство и предприятия и (или) сами граждане. В такой программе могут принять участие и сами граждане, но их желание может быть только добровольным. Они должны ежемесячно оплачивать страховые взносы, которые перераспределяются между людьми, испытывающими финансовые затруднения. Решение о распределении денежных средств принимается либо профсоюзом (при наличии его на предприятии), либо на собрании коллектива предприятия.

По виду страховых рисков:

а) страхование жизни – это инструмент, посредством которого страхователь решает финансовые и социальные задачи, возникающие в процессе жизни застрахованного лица и его деятельности, тем самым преодолевая и дополняя государственную систему социального страхования. Носит рисковый и (или) накопительный характер;

б) пенсионное страхование – разновидность долгосрочного страхования жизни, при котором страхователь единовременно или в рассрочку уплачивает пенсионный взнос в пользу выгодоприобретателя; нацелено на расширение возможностей государственного обязательного пенсионного страхования как по размеру пенсии, так и по условиям ее получения;

в) медицинское страхование – предоставление определенного объема медицинских услуг в соответствии с условиями договора со страховой медицинской организацией при нарушении здоровья застрахованного лица;

г) страхование от критических заболеваний. Зачастую выступает дополнением к долгосрочному страхованию жизни; предполагает заключение самостоятельного договора, благодаря заключению которого обеспечиваются единовременные выплаты в случае наступления одной из указанных в полисе серьезных болезней или применения дорогостоящих видов лечения;

д) страхование от несчастных случаев. Представляет собой гарантию выплаты компенсации осуществленных расходов застрахованного лица в результате нанесения вреда его здоровью и жизни в случае внешнего воздействия (травмы, отравления);

е) страхование от финансовых рисков, связанных с потерей работы, – компенсация потери доходов, вызванной недобровольной потерей застрахованным лицом постоянной работы или рабочего места.

По количеству застрахованных:

а) коллективное страхование – вид страхования, при котором предоставляется защита группе лиц, выступающих в качестве единого целого. Договор страхования заключается с инициатором коллективного страхования (физическим или юридическим лицом). Например, организация-работодатель страхует интересы своих работников; тренер страхует команду перед участием в соревнованиях;

б) индивидуальное страхование. Предполагает заключение договора страхования гражданином с учетом индивидуальных рисков.

Обязательное социальное страхование

Государство устанавливает обязательное страхование в том случае, когда защита тех или иных объектов связана с имущественными интересами не только отдельных страхователей, но и общества в целом. При этом страхователь обязан вносить страховые взносы либо за свой счет, либо за счет средств соответствующего бюджета. Таким образом, инициатором обязательного страхования является государство.

Согласно современному российскому законодательству обязательное социальное страхование представляет собой систему создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию или минимизацию последствий изменения материального и (или) социального положения работающих граждан, а в случаях, предусмотренных законодательством Российской Федерации, иных категорий граждан вследствие достижения пенсионного возраста, наступления инвалидности, потери кормильца, заболевания, травмы, несчастного случая на производстве или профессионального заболевания, беременности и родов, рождения ребенка (детей), ухода за ребенком в возрасте до полутора лет и других событий, установленных законодательством Российской Федерации об обязательном социальном страховании.

Правовой основой функционирования обязательного социального страхования являются федеральные законы и нормативные правовые акты.

Обязательное социальное страхование строится на следующих принципах:

- устойчивости финансовой системы обязательного социального страхования, обеспечиваемой на основе эквивалентности страхового обеспечения средствам обязательного социального страхования;

- всеобщего обязательного характера социального страхования, доступности для застрахованных лиц реализации своих социальных гарантий;

- государственной гарантии соблюдения прав застрахованных лиц на защиту от социальных страховых рисков и исполнения обязательств по обязательному социальному страхованию независимо от финансового положения страховщика;

- государственного регулирования системы обязательного социального страхования;

- паритетности участия представителей субъектов обязательного социального страхования в деятельности органов управления системы обязательного социального страхования;

- обязательности уплаты страхователями страховых взносов;

- ответственности за целевое использование средств обязательного социального страхования;

- обеспечения надзора и общественного контроля;

- автономности финансовой системы обязательного социального страхования.

Базовыми характеристиками обязательного социального страхования являются:

- общедоступный вид правоотношений субъектов социального страхования, что обеспечивает обязательность участия в нем субъектов и высокий уровень гарантий защиты страхуемых, ненадобность кропотливой и затруднительной процедуры оформления индивидуальных договоров и контроля их выполнения между работодателями и работниками;

- обязательное право для застрахованных на получение страховых выплат при наступлении страховых случаев;

- высокий уровень надежности сохранности финансовых средств, что достигается солидарностью поколений и посредством применения государственного контроля за правильностью и целевым характером расходования средств;

- обязательное социальное страхование, более «дешевое» для населения, чем личное страхование, обеспечивается массовым характером обязательного участия в нем почти всех работающих и бесприбыльными формами организации работы в отличие от личного страхования, которое преследует получение прибыли и направлено в основном на клиентов.

Отношения по обязательному социальному страхованию возникают:

- у страхователя (работодателя) – по всем видам обязательного социального страхования с момента заключения с работником трудового договора;

- у иных страхователей – с момента их регистрации страховщиком;

- у страховщика – с момента регистрации страхователя;

- у застрахованных лиц – по всем видам обязательного социального страхования с момента заключения трудового договора с работодателем, если иное не установлено федеральными законами;

- у лиц, самостоятельно обеспечивающих себя работой, и иных категорий граждан – с момента уплаты ими или за них страховых взносов, если иное не установлено федеральными законами.

В соответствии с действующим российским законодательством субъектами обязательного социального страхования являются страхователи (работодатели), страховщики, застрахованные лица, а также иные органы, организации и граждане, определяемые в соответствии с федеральными законами о конкретных видах обязательного социального страхования (табл. 10).

Таблица 10

| Элементы страхования | Понятие и состав элемента |

|---|---|

| Страховщики | Коммерческие или некоммерческие организации, создаваемые в соответствии с федеральными законами о конкретных видах обязательного социального страхования для обеспечения прав застрахованных лиц по обязательному социальному страхованию при наступлении страховых случаев |

| Страхователи | Лица, производящие выплаты и иные вознаграждения физическим лицам: – организации; – индивидуальные предприниматели (ИП), в том числе главы колхозно-фермерских хозяйств (КФХ); – физические лица, не являющиеся индивидуальными предпринимателями; – самозанятое население (ИП; адвокаты, нотариусы, занимающиеся частной практикой; арбитражные управляющие, не производящие выплаты и иные вознаграждения физическим лицам и уплачивающие страховые взносы за себя). Если страхователь относится к нескольким категориям, он уплачивает страховые взносы по каждому основанию |

| Застрахованные лица | Граждане Российской Федерации, а также иностранные граждане и лица без гражданства, работающие по трудовым договорам, лица, самостоятельно обеспечивающие себя работой, или иные категории граждан, у которых отношения по обязательному социальному страхованию возникают в соответствии с федеральными законами о конкретных видах обязательного социального страхования |

| Виды страховых рисков | Необходимость получения медицинской помощи; утрата застрахованным лицом заработка (выплат, вознаграждений в пользу застрахованного лица) или другого дохода в связи с наступлением страхового случая; дополнительные расходы застрахованного лица или членов его семьи в связи с наступлением страхового случая |

| Страховые случаи | Достижение пенсионного возраста; наступление инвалидности; потеря кормильца; заболевание; травма; несчастный случай на производстве или профессиональное заболевание; беременность и роды; рождение ребенка (детей); уход за ребенком в возрасте до полутора лет; другие случаи, установленные федеральными законами о конкретных видах обязательного социального страхования |

| Страховое обеспечение |

|

Финансовыми источниками государственных внебюджетных фондов служат страховые взносы, осуществляемые заинтересованными лицами на обязательной (в силу закона) либо на добровольной основе.

Страховые взносы – периодические платежи, производимые в обязательном порядке законодательно установленными группами населения, хозяйствующими субъектами и при необходимости – государством, аккумулируемые в специальных фондах на цели социальной защиты.

Тарифы страховых взносов и база для их начисления для лиц, производящих выплаты и иные вознаграждения физическим лицам (организации, индивидуальные предприниматели и физические лица, не являющиеся индивидуальными предпринимателями), устанавливаются законодательно (табл. 11).

Таблица 11

| База начисления страховых взносов | Тарифы страховых взносов, рублей, % | ||

|---|---|---|---|

| ПФР | ФСС РФ | ФФОМС РФ | |

| Предельная величина базы | 2014 – 624 000 2015 – 711 000 2016 – 796 000 2017 – 876 000 2018 – 1 021 000 2019 – 1 150 000 |

2014 – 624 000 2015 – 670 000 2016 – 718 000 2017 – 755 000 2018 – 815 000 2019 – 865 000 |

Не определяется |

| В пределах установленной предельной величины базы | 22,0 | 2,9 | 5,1 |

| Свыше установленной предельной величины базы | 10,0 | 0,0 | |

Тарифы страховых взносов и база для их начисления при обязательном социальном страховании самозанятого населения установлены в особом порядке (табл. 12).

Таблица 12

| Условия страхования | Особенности определения размера взноса и сроков уплаты | ||

|---|---|---|---|

| На обязательное пенсионное страхование | На ОМС | ||

| Величина годового дохода | До 300 000 | Свыше 300 000 | - |

| Страховой взнос в фиксированном размере, рублей | С 2014 по 2017 г. включительно: МРОТ × 26,0 % × 12 2018 – 26 545 2019 – 29 354 2020 – 32 448 |

1,0 % от суммы > 300 000 с 2014 по 2017: 8 МРОТ × 26,0 % × 12 2018 – 212 360 2019 – 234 832 2020 – 259 584 |

С 2014 по 2017 включительно: МРОТ × 5,1 % × 12 2018 – 5 840 2019 – 6 884 2020 – 8 426 |

| Срок уплаты страховых взносов | До 31.12 текущего (отчетного) года | В два срока: 1) до 31.12 текущего года – фиксированный размер взноса от суммы 300 000; 2) не позднее 01.04 года, следующего за отчетным, – 1,0 % суммы дохода, превышающего 300 000 |

Не позднее 31.12 текущего года |

Характеристика действующей системы обязательного социального страхования

Специфика страхового механизма заключается в создании целевых денежных фондов для защиты имущественных интересов участников этих фондов. Однако всеобщий и государственно регулируемый характер фондов социального страхования привносит определенные особенности в их организацию и условия формирования. Социальное страхование является не просто обязательным страхованием социальных рисков граждан, а социально ориентированным обязательным страхованием основного контингента населения от универсальных социальных рисков, определяемых государственной социальной политикой.

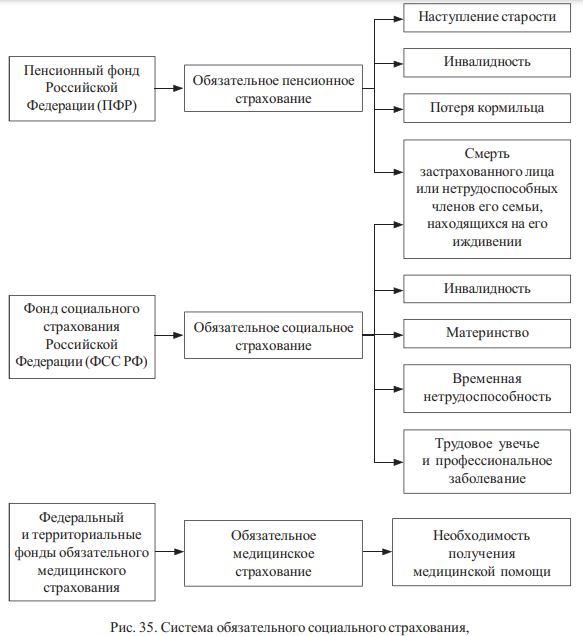

Система обязательного социального страхования в Российской Федерации, включающая в себя конкретные виды страхования, направлена на защиту определенных рисков (рис. 35).

Материальной основой обязательного социального страхования выступают соответствующие фонды с характерными для них обязательствами, установленными законом: фонды, с одной стороны, являются обособленными звеньями системы финансов, а с другой – специфическими страховыми фондами. В основе финансового механизма социального страхования лежит процесс формирования внебюджетных страховых фондов.

Обязательное пенсионное страхование

Согласно действующего законодательства под обязательным пенсионным страхованием понимается система создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию гражданам заработка (выплат, вознаграждений в пользу застрахованного лица), получаемого ими до установления обязательного страхового обеспечения. Особенности организации взаимоотношений при обязательном пенсионном страховании для плательщиков страховых взносов – работодателей устанавливаются законодательно.

Пенсионное страхование представляет собой один из социально значимых видов личного страхования. Пенсия как выплата после прекращения трудовой деятельности гражданина является, по сути, его замещенным доходом.

Основой построения пенсионной системы является риск старости – самый крупный социальный риск в рыночных условиях. Для пожилых людей основным источником доходов является пенсия. В связи с этим становится важным оптимальное функционирование созданных, создаваемых либо реформируемых пенсионных систем.

Основными задачами реформирования в России государственной пенсионной системы были определены следующие: усиление страховых принципов в перераспределении средств Пенсионного фонда России (ПФР); создание устойчивой бюджетно-финансовой системы государственного пенсионного обеспечения;

оптимизация структуры расходов ПФР; ликвидация обязательств, которые не обеспечены уплаченными взносами и не имеют страховой характер; организация соответствия механизмов учета пенсионных прав застрахованных лиц и формирования пенсионных обязательств ПФР, исходя из обеспечения сбалансированности бюджета ПФР.

За рассматриваемый период в сформированную пенсионную систему государство не раз вносило корректировки вектора ее развития, имея конечной целью вносимых пенсионных преобразований достижение долгосрочной финансовой сбалансированности пенсионной системы, повышение уровня пенсионного обеспечения граждан и формирование стабильного источника дополнительных доходов для инвестиций в социальную систему.

Новая пенсионная система призвана в целом положительно повлиять на уровень жизни населения. Ожидается, что граждане будут мотивированы к большей трудовой активности.

В рамках существующей в России модели пенсионной системы (распределительно-накопительной) формируются такие виды пенсий, как страховая пенсия (по старости, по инвалидности, по потере кормильца) и накопительная пенсия.

Страховая пенсия – ежемесячная денежная выплата в целях компенсации застрахованным лицам заработной платы и иных выплат и вознаграждений, утраченных ими в связи с наступлением нетрудоспособности вследствие старости или инвалидности, а нетрудоспособным членам семьи застрахованных лиц – заработной платы и иных выплат и вознаграждений кормильца, утраченных в связи со смертью этих застрахованных лиц, право на которую определяется в соответствии с условиями и нормами законодательства.

Страховая пенсия определяет формирование пенсионных прав застрахованного лица, а поступившие средства направляются на выплату пенсий современным пенсионерам, тем самым предоставляя возможность выполнить обязательства ПФР перед нынешними пенсионерами. Предполагается, что сформированные за весь трудовой период права будут финансировать аналогичным образом последующие поколения. Обслуживает соответствующий пенсионный счет ПФР. Страховая часть трудовой пенсии подлежит ежегодной индексации в соответствии с ростом инфляции и средней заработной платы в стране.

Следует учесть изменения, которые были внесены в законодательство с 2010 г.,

а именно: страховая часть трудовой пенсии делится на солидарную и индивидуальную:

1) солидарная часть страховой пенсии, аккумулируется на общем, солидарном счете ПФР и направляется на формирование фиксированной выплаты (ФВ) страховой пенсии и резервов ПФР;

2) индивидуальная часть страховой пенсии – это расчетный пенсионный капитал застрахованного лица, его будущая страховая пенсия. Данные средства зачисляются на личный счет застрахованного лица, которыми он фактически распоряжаться не может, и фиксируются в виде пенсионных прав. В реальности данные денежные средства идут на выплаты нынешним пенсионерам. С 2014 г. данные пенсионные права осуществляются в виде накопленных индивидуальных баллов. Накопленные права (баллы) предназначены для будущего личного пользования, т. е. не наследуются.

Условиями возникновения права на страховую пенсию по старости являются:

а) достижение пенсионного возраста. Отдельные категории граждан имеют право на назначение страховой пенсии по старости досрочно, правом на которую обладают установленные соответствующим законом профессиональные и социальные категории граждан;

б) наличие страхового стажа;

в) наличие минимальной суммы пенсионных баллов – не менее 30 (с 2025 г.).

Получение права на страховую пенсию зависит от года назначения страховой пенсии (табл. 13).

Количество пенсионных баллов зависит от начисленных и уплаченных страховых взносов в систему обязательного пенсионного страхования и страхового (трудового) стажа. За каждый год трудовой деятельности гражданина при условии начисления работодателями или им лично страховых взносов на обязательное пенсионное страхование у него формируются пенсионные права в виде пенсионных баллов.

Страховая пенсия по старости (СП) рассчитывается по формуле:

СП = ИПК СИПК + ФВ,

где ИПК – сумма всех пенсионных баллов, начисленных на дату назначения гражданину страховой пенсии;

СИПК – стоимость пенсионного балла в году назначения страховой пенсии (в 2016 г. – 74,27 руб., ежегодно индексируется государством);

ФВ – фиксированная выплата.

Таблица 13

| Год | Минимальный страховой стаж | Минимальная сумма индивидуальных пенсионных коэффициентов | Максимальное значение годового индивидуального пенсионного коэффициента | |

|---|---|---|---|---|

| При отказе от формирования накопительной пенсии | При формировании накопительной пенсии | |||

| 2015 | 6 | 6,6 | 7,39 | 7,39 |

| 2016 | 7 | 9 | 7,83 | 7,83 |

| 2017 | 8 | 11,4 | 8,26 | 5,16 |

| 2018 | 9 | 13,8 | 8,70* | |

| 2019 | 10 | 16,2 | 9,13* | |

| 2020 | 11 | 18,6 | 9,57* | |

| 2021 | 12 | 21 | 10 | 6,25 |

| 2022 | 13 | 23,4 | 10 | 6,25 |

| 2023 | 14 | 25,8 | 10 | 6,25 |

| 2024 | 15 | 28,2 | 10 | 6,25 |

| 2025 и позднее | 15 | 30 | 10 | 6,25 |

* В 2014–2020 гг. все страховые взносы на обязательное пенсионное страхование поступают на формирование только страховой пенсии.

Размеры индексаций и стоимость одного пенсионного коэффициента устанавливаются ежегодно (табл. 14).

Таблица 14

| Дата | Размер фиксированной выплаты, рублей | Стоимость одного пенсионного коэффициента, рублей | Коэффициент индексации | Индекс потребительских цен |

|---|---|---|---|---|

| 01.02.2014 | 3 935 (ч. 1 ст. 16 ФЗ от 28.12.2013 г. № 400-ФЗ) | 64,10 (ч. 10 ст. 15 ФЗ от 28.12.2013 г. № 400-ФЗ) | – | 1,065 |

| 01.02.2015 | 4 385,59 (Постановление Правительства РФ от 23.01.2015 г. № 40) | 71,41 (Постановление Правительства РФ от 23.01.2015 г. № 40) | 1,114 | 1,114 |

| 01.02.2016 | 4 558,93 (ФЗ от 29.12.2015 г. № 385-ФЗ) | 74,27 (1,04) (ФЗ от 29.12.2015 г. № 385-ФЗ) | 1,04 | 1,129 |

| 01.02.2017 | 4 805,11 (Постановление Правительства РФ от 19.01.2017 г. № 36 | 78,28 (Постановление Правительства РФ от 19.01.2017 г. № 36 | 1,054 | 1,054 |

| 01.01.2018 | 4 982,9 (ФЗ от 28.12.2017 г. № 420-ФЗ) | 81,49 (ФЗ от 28.12.2017 г. № 420-ФЗ) | 1,037 | 1,025 |

| 01.01.2019 | 5 334,2 (ФЗ от 03.10.2018 № 350-ФЗ) | 87,24 (ФЗ от 03.10.2018 г. № 350-ФЗ) | 1,071 | 1,043 |

Выплату страховой пенсии получают граждане, имеющие право на оформление:

- пенсии по старости при достижении определенного возраста и наличии совокупного стажа;

- пенсии по инвалидности при наличии соответствующего медицинского свидетельства и рабочего стажа от 1 дня;

- пенсии по потере кормильца, которые выплачиваются гражданам, определены законодательством.

Накопительная пенсия предназначена для индивидуального накопления денежных средств. В соответствии с действующим законодательством представляет собой ежемесячную денежную выплату в целях компенсации застрахованным лицам заработной платы и иных выплат и вознаграждений, утраченных ими в связи с наступлением нетрудоспособности вследствие старости, исчисленная исходя из суммы средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета застрахованного лица или на пенсионном счете накопительной пенсии застрахованного лица, по состоянию на день назначения накопительной пенсии.

Средства накопительной пенсии (пенсионные накопления), в отличие от страховой пенсии, могут быть использованы в виде накопительной пенсии застрахованного лица – владельца пенсионного счета или в виде единовременной выплаты его правопреемникам (наследникам) в случае смерти владельца пенсионного счета.

Данные средства хранятся на личном счете застрахованного лица, которые он может передать в доверительное управление управляющей компании (государственной управляющей компании – ГУК, частной управляющей компании – ЧУК, негосударственному пенсионному фонду – НПФ) с целью их сохранения от инфляционного обесценения и приумножения капитала за счет дополнительных отчислений и дохода от его инвестирования.

Накопительная пенсия (НП) рассчитывается по формуле:

НП = ΣПН : Пов,

где ΣПН – сумма пенсионных накоплений, включающая накопительную часть пенсии, добровольные перечисления граждан и организаций, удвоение добровольных перечислений по ПС, материнский капитал, направленный на пенсионное обеспечение мамы, инвестиционный доход от вложения их в финансовые инструменты;

Пов – период ожидаемой выплаты пенсии в месяцах (табл. 15).

Таблица 15

| Промежуток времени, на который устанавливается ожидаемый период выплаты (с 1 января) | Максимальное значение (в месяцах) |

|---|---|

| До 1 января 2016 г. | 228 |

| 2016 | 234 |

| 2017 | 240 |

| 2018 | 246 |

| 2019 | 252 |

| 2020 | 258 |

По действующему законодательству владелец накопительного счета (застрахованное лицо) имеет право менять страховщика (ПФР или НПФ), управляющую компанию ежегодно, подав соответствующее заявление в ближайший территориальный орган ПФР. При этом, если гражданин будет осуществлять смену страховщика чаще одного раза в 5 лет, он может потерять инвестиционный доход, полученный предыдущим страховщиком. Если страховщиком гражданина является ПФР, смену управляющей компании или инвестиционного портфеля УК можно производить ежегодно без потери инвестиционного дохода.

Обязательное пенсионное страхование является основой любой пенсионной системы, в ближайшее время ее реформирование продолжится.

Обязательное страхование временной утраты трудоспособности по причине болезни, травмы и в связи с материнством

Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – система создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию гражданам утраченного заработка (выплат, вознаграждений) или дополнительных расходов в связи с наступлением страхового случая по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Страховое обеспечение, выплачиваемое в виде пособия по временной нетрудоспособности, является наиболее существенной и значимой мерой социальной поддержки человека в случае его болезни. Выплата данного пособия за счет средств

Фонда обязательного социального страхования (ФСС РФ) – это возможность без материального ущерба для работодателя сохранять рабочее место за болеющим работником.

Также в новых социально-экономических условиях одной из наиболее важных задач государства является оказание помощи семье, в том числе помощи в связи с материнством и детством.

Страховыми рисками по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством признаются временная утрата заработка или иных выплат, вознаграждений застрахованным лицом в связи с наступлением страхового случая либо дополнительные расходы застрахованного лица или членов его семьи в связи с наступлением страхового случая.

Страховыми случаями по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством признаются:

- временная нетрудоспособность застрахованного лица вследствие заболевания или травмы (за исключением временной нетрудоспособности вследствие несчастных случаев на производстве и профессиональных заболеваний) и в других случаях, предусмотренных действующим законодательством;

- беременность и роды;

- рождение ребенка (детей);

- уход за ребенком до достижения им возраста полутора лет;

- смерть застрахованного лица или несовершеннолетнего члена его семьи.

Обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством подлежат граждане Российской Федерации, постоянно или временно проживающие на территории Российской Федерации иностранные граждане и лица без гражданства, а также иностранные граждане и лица без гражданства, временно пребывающие в Российской Федерации:

- лица, работающие по трудовым договорам, в том числе руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, собственниками их имущества;

- государственные гражданские служащие, муниципальные служащие;

- лица, замещающие государственные должности Российской Федерации, государственные должности субъекта Российской Федерации, муниципальные должности, замещаемые на постоянной основе;

- члены производственного кооператива, принимающие личное трудовое участие в его деятельности;

- священнослужители;

- лица, осужденные к лишению свободы и привлеченные к оплачиваемому труду.

Лица, подлежащие обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, являются застрахованными лицами (табл. 16).

Таблица 16

| Вид пособия | Особенности расчета и получения |

|---|---|

| Пособие по временной нетрудоспособности (оплата больничного листа) | Зависит: 1) от причины временной нетрудоспособности: – в связи с заболеванием или травмой выплачивается: а) за первые три дня – за счет средств страхователя; б) за остальной период, начиная с 4-го дня временной нетрудоспособности, – за счет средств бюджета ФСС РФ; – по иным случаям (уход за больным членом семьи, карантин, протезирование, долечивание в санатории) пособие выплачивается за счет средств бюджета ФСС РФ с 1-го дня нетрудоспособности и стажа работы. 2) страхового стажа работника: а) менее 6 месяцев – в размере, не превышающем за полный календарный месяц МРОТ; б) от 6 месяцев до 5 лет – 60 % среднего заработка; в) от 5 до 8 лет – 80 % среднего заработка; г) от 8 лет и более – 100 % среднего заработка. Продолжительность выплаты пособия по временной нетрудоспособности зависит от оснований его выплаты |

| Пособия в связи с материнством: | |

| 1) пособие по беременности и родам («декретные») | 1. Могут получать только женщины (в отличие от пособия по уходу за ребенком): а) работающие; б) безработные (уволенные в связи с ликвидацией организаций в течение 12 месяцев, предшествовавших дню признания их безработными); в) обучающиеся по очной форме обучения; г) проходящие военную службу по контракту; д) усыновившие ребенка и относящиеся к вышеперечисленным категориям; 2. Выплачивается работодателем полностью за счет средств ФСС РФ; 3. При возникновении ситуации одновременного получения права на пособие по уходу за ребенком и пособие по беременности и родам, стоит выбор одного из этих пособий; 4. Размер декретных выплат зависит: а) от статуса получательницы (работающие, студентки, военнослужащие или уволенные); б) страхового стажа (если менее 6 месяцев, то в размере не выше МРОТ); в) размера заработной платы (ЗП). При этом пособие рассчитывается с ЗП по факту, но не более с суммы установленной предельной величины ЗП, с которой исчисляется страховой взнос в ФСС; 5. Продолжительность оплачиваемого отпуска по беременности и родам (до и после родов) зависит от сложности родов: а) обычные роды – 70 + 70; б) многоплодные – 84 + 110; в) осложненные роды – 70 + 86 календарных дней |

| 2) единовременное пособие женщинам, вставшим на учет в ранние сроки беременности | Получают женщины, вставшие на учет в медицинских учреждениях в срок до 12 недель беременности. Размер устанавливается законодательно и ежегодно индексируется на размер инфляции, может быть скорректирован на территориальные (местные) коэффициенты (уральский, северный и др.). Назначается и выплачивается по месту назначения и выплаты пособия по беременности и родам. |

| 3) единовременное пособие при рождении ребенка | Размер устанавливается законодательно и ежегодно индексируется на размер инфляции, может быть скорректирован на территориальные (местные) коэффициенты (уральский, северный и др.), а также количество рожденных детей. Получателем пособия является один из родителей |

| 4) ежемесячное пособие по уходу за ребенком до достижения им возраста полутора лет | 1. Пособие выплачивается лицам, которые осуществляют уход за ребенком во время одноименного отпуска (матери или отцу, или бабушке, или дедушке). 2. Право на пособие по уходу за ребенком сохраняется при работе во время отпуска на условиях неполного рабочего времени либо на дому. 3. Размер пособия по уходу за ребенком до 1,5 лет составляет 40 % от среднего заработка. В некоторых случаях (например, неработающие) выплата производится в фиксированной сумме, которая подлежит ежегодной индексации. 4. При определении размера ежемесячного пособия по уходу за вторым ребенком и последующими детьми учитываются предыдущие дети, рожденные (усыновленные) матерью данного ребенка. 5. Установлены минимальные и максимальные значения пособия |

| Пособие на погребение | Размер устанавливается законодательно и ежегодно индексируется на размер инфляции, может быть скорректирован на территориальные (местные) коэффициенты (уральский, северный и др.) |

Размеры пособий устанавливаются ежегодно.

В обязательном социальном страховании применяется экономический параметр в виде минимального размера оплаты труда (МРОТ). Данный показатель используется для регулирования оплаты труда и определения размеров пособий по временной нетрудоспособности, беременности и родам, а также для иных целей обязательного социального страхования.

Для получения пособия необходимо по месту работы обратиться с заявлением и подать подтверждающие право документы не позднее определенного срока (шесть месяцев с момента возникновения права).

В случае отсутствия возможности обратиться по месту работы (например, для неработающих, студентов-очников), необходимо обратиться по месту жительства в ФСС.

Алгоритм расчета пособия по временной нетрудоспособности:

1. Расчетный период (с 01.01.2017 г. по 31.12.2018 г.).

2. Заработок за данный расчетный период, на который были начислены страховые взносы в пределах базы для начисления страховых взносов:

Сумма заработка = заработок за 2017 г. + заработок за 2018 г.

Mах: 755 000 + 815 000 = 1 570 000 руб.

3. Сумма фактического среднего дневного заработка путем деления суммы заработка за 2 года на число календарных дней в данном периоде, т. е. на 730:

Сумма ср. дн. зар. = сумма заработка/730.

Мах: 1 570 000/730 = 2 150,68 руб.

4. Размер дневного пособия определим путем умножения среднего дневного заработка на % в зависимости от страхового стажа (стаж от 8 и более лет – 100 %, от 5 до 8 лет – 80 %, до 5 лет – 60 %).

Размер дневного пособия = сумма ср. дн. зар. размер % (в зависимости от стажа)

Мах: при стаже 8 и более лет – 2 150,68 100 % = 2 150,68 руб.

от 5 до 8 лет – 2 150,68 80 % = 1 720,55 руб.

менее 5 лет 2 150,68 60 % = 1 290,41 руб.

5. Рассчитывается сумма пособия путем умножения суммы дневного пособия на число календарных дней по листку нетрудоспособности.

Алгоритм расчета пособия по беременности и родам:

1. Расчетный период (с 01.01.2017 г. по 31.12.2018 г.).

2. Заработок за данный расчетный период, на который были начислены страховые взносы в пределах базы для начисления страховых взносов:

Сумма заработка = заработок за 2017 г. + заработок за 2018 г.

Мах: 755 000 + 815 000 = 1 570 000 руб.

3. Определяется сумма фактического среднего дневного заработка путем деления суммы заработка за 2 года на число календарных дней в данном периоде, т. е. на 730. Если в расчетном периоде были исключаемые периоды*, то их надо вычесть из 730.

Сумма ср. дн. зар. = сумма заработка/(730 – исключаемые периоды).

1 570 000 / (730 – 0) = 2 150,68 руб.

Следует обратить внимание, что максимальный размер среднего дневного заработка составляет 2 150,68 руб.

4. Рассчитывается сумма пособия путем умножения суммы дневного пособия на число календарных дней по листку нетрудоспособности. При этом учитываются максимальные сроки нетрудоспособности:

Мах: 2 150,68 140 = 301 095,20 руб.

Алгоритм расчета пособия по уходу за ребенком до 1,5 лет:

1. Расчетный период (с 01.01.2017 г. по 31.12.2018 г.).

2. Заработок за данный расчетный период, на который были начислены страховые взносы в пределах базы для начисления страховых взносов:

Сумма заработка = заработок за 2017 г. + заработок за 2018 г.

Mах: 755 000 + 815 000 = 1 570 000 руб.

3. Определяется сумма фактического среднего дневного заработка путем деления суммы заработка за 2 года на число календарных дней в данном периоде, т. е. на 730. Если в расчетном периоде были исключаемые периоды, то их надо вычесть из 730:

Сумма ср. дн. зар. = сумма заработка / (730 – исключаемые периоды).

1 570 000 / (730 – 0) = 2 150,68 руб.

Следует обратить внимание, что максимальный размер среднего дневного заработка составляет 2 150,68 руб.

4. Сумму среднего месячного заработка определим путем умножения среднего дневного заработка на коэффициент 30,4:

Сумма ср. мес. зар. = сумма ср. дн. зар. 30,4.

Мах: 2 150,68 30,4 = 65380,67 руб.

5. Рассчитывается сумма пособия путем умножения суммы среднего месячного заработка на 40 %:

Мах: 65 380,67 40 % = 26 152,27 руб.

Следует отметить, что в случае если у застрахованного лица более одного места работы, порядок назначения и выплаты вышеуказанных пособий регулируется законодательством. Так, если застрахованное лицо на момент наступления страхового случая занято у нескольких страхователей и в двух предшествующих календарных годах было занято у тех же страхователей, пособия по временной нетрудоспособности, беременности и родам назначаются и выплачиваются ему страхователями по всем местам работы (службы, иной деятельности), а ежемесячное пособие по уходу за ребенком – страхователем по одному месту работы (службы, иной деятельности) по выбору застрахованного лица и исчисляются исходя из среднего заработка за время работы (службы, иной деятельности) у страхователя, назначающего и выплачивающего пособие.

Обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний

Правовые нормативы, регулирующие порядок действий работодателя при производственной травме и профессиональных заболеваний, уровень гарантий работников и общие принципы оформления несчастного случая на производстве закреплены в различных нормативных документах Российской Федерации.

Несмотря на то, что страховая выплата производится предприятием-работодателем, компенсацию за нее он получает из средств бюджета ФСС, вне зависимости от того, кто является виновником несчастного случая.

Если же у работника имеются требования к работодателю по выплате морального ущерба, то данная выплата (моральный ущерб) будет производиться из средств работодателя.

Производственной травмой считается какое-либо увечье, которое было получено при обстоятельствах в период работы непосредственно на территории предприятия; следования к своей работе либо же обратно; в период командировки и др.

При наступлении производственной травмы данное событие должно быть обязательно соответствующе оформлено:

- составлена специальная комиссия для выяснения обстоятельств несчастного случая, которая должна включать не менее 3 человек;

- составлен акт, в котором отражаются основные сведения (место, время наступления события, количество пострадавших, виновники, степень вины самого пострадавшего и т. д.);

- сделана запись в специальном журнале, оформленном в соответствии с требованиями Министерства труда Российской Федерации.

В случае отказа в оформлении производственной травмы или неправильного его оформления предприятию «грозит» общение с трудовой инспекцией и достаточно высокие административные штрафы. В правильном оформлении данного события заинтересован и сам работник, поскольку это будет влиять на его страховую защиту в целом в количественной и качественной форме.

Страхованию от несчастных случаев на производстве и профессиональных заболеваний подлежат физические лица, выполняющие работу на основании трудового договора (контракта), заключенного со страхователем и (или) гражданскоправового договора, предметом которого являются выполнение работ и (или) оказание услуг, договора авторского заказа.

Основными принципами обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний являются:

- гарантированность права застрахованных на обеспечение по страхованию;

- экономическая заинтересованность субъектов страхования в улучшении условий и повышении безопасности труда, снижении производственного травматизма и профессиональной заболеваемости;

- обязательность регистрации в качестве страхователей всех лиц, нанимающих (привлекающих к труду) работников, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

- обязательность уплаты страхователями страховых взносов;

- дифференцированность страховых тарифов в зависимости от класса профессионального риска.

Страховые тарифы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний рассчитываются в процентном отношении к сумме дохода (оплате труда) застрахованных лиц, а в соответствующих случаях – к сумме вознаграждения по гражданско-правовому договору (табл. 17).

Страховой случай – подтвержденный в установленном порядке факт повреждения здоровья застрахованного вследствие несчастного случая на производстве или профессионального заболевания, который влечет возникновение обязательства страховщика осуществлять обеспечение по страхованию.

Обеспечение по страхованию осуществляется:

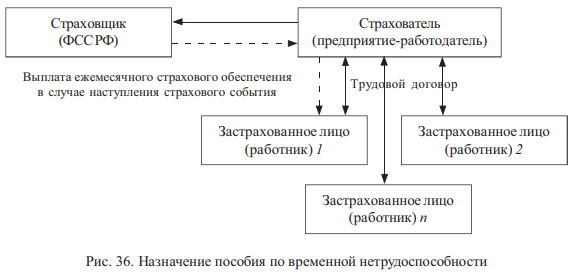

1) в виде пособия по временной нетрудоспособности, назначаемого в связи со страховым случаем (рис. 36);

Таблица 17

| Номер класса профессионального риска | Размер страхового тарифа, % |

|---|---|

| I | 0,2 |

| II | 0,3 |

| III | 0,4 |

| IV | 0,5 |

| V | 0,6 |

| … | … |

| XXX | 7,4 |

| XXXI | 8,1 |

| XXXII | 8,5 |

Данное пособие по временной нетрудоспособности выплачивается за весь период временной нетрудоспособности застрахованного до его выздоровления или установления стойкой утраты профессиональной трудоспособности в размере 100 % его среднего заработка независимо от имеющегося страхового стажа.

При этом максимальный размер пособия не может превышать четырехкратного максимального размера ежемесячной страховой выплаты – профессиональной трудоспособности исходя из максимальной суммы, равной 94 018,0 руб., которая выплачивается не позднее одного календарного месяца со дня назначения указанных выплат;

2) единовременной страховой выплаты лицам, имеющим право на получение такой выплаты в случае смерти страхователя;

3) ежемесячных страховых выплат застрахованному либо лицам, имеющим право на получение таких выплат в случае его смерти, которое выплачивается в течение всего периода стойкой утраты им профессиональной трудоспособности и определяется исходя из соответствия условиям, указанным в Законе об обязательном страховании от НС и ПЗ;

4) в виде оплаты дополнительных расходов, связанных с медицинской, социальной и профессиональной реабилитацией застрахованного при наличии прямых последствий страхового случая:

- на медицинскую помощь (первичную медико-санитарную помощь, специализированную, в том числе высокотехнологичную, медицинскую помощь) застрахованному, осуществляемую на территории Российской Федерации непосредственно после произошедшего тяжелого несчастного случая на производстве до восстановления трудоспособности или установления стойкой утраты профессиональной трудоспособности;

- приобретение лекарственных препаратов для медицинского применения и медицинских изделий;

- посторонний (специальный медицинский и бытовой) уход за застрахованным, в том числе осуществляемый членами его семьи;

- проезд застрахованного и сопровождающего его лица в случае, если сопровождение обусловлено медицинскими показаниями, для получения медицинской помощи непосредственно после произошедшего тяжелого несчастного случая на производстве до восстановления трудоспособности или установления стойкой утраты профессиональной трудоспособности;

- санаторно-курортное лечение в медицинских организациях (санаторно-курортных организациях и др.).

Добровольное корпоративное социальное страхование

Корпоративное социальное страхование – страхование социальных рисков персонала как интересов входящих в корпорацию юридических и физических лиц. Эти интересы могут либо совпадать, либо противостоять в зависимости от особенностей корпораций как организационной, экономической и юридической структуры, их места в экономике страны и роли в обеспечении материальных и социальных потребностей работников.

Деятельность современных предприятий зависит от сложной сети социальных отношений. Долгосрочный коммерческий успех предприятия возможен только в условиях социальной стабильности, поэтому ключевым фактором успеха в данной ситуации является построение эффективной социальной политики предприятия, эффективного использования в этом процессе человеческого фактора.

Социальная политика, проводимая предприятием, означает деятельность работодателей и наемных работников по удовлетворению социальных потребностей, согласованию социальных интересов, реализации социальных прав и социальных гарантий, предоставлению социальных услуг, социальной защите персонала.

Социальная политика формирует благоприятные условия деятельности работников на предприятии, выступает необходимым фактором реализации персоналом своих способностей и возможностей. Без соответствующих социальных условий сложно достичь стратегических целей предприятия. Если на предприятии созданы такие социальные условия, то тем самым предоставляется больше возможностей для реализации работниками способностей и для их эффективной работы.

Факторы, влияющие на развитие корпоративного социального страхования:

- необходимость соответствия мировым стандартам в связи с выходом на мировой рынок;

- стремление предприятия к развитию, направленному на диалог с обществом;

- давление со стороны государства.

Участниками корпоративного социального страхования являются:

- собственники предприятия, руководители, социальная служба, профсоюз, которые выступают в качестве лиц, принимающих решение о включении в социальный пакет данного инструмента и заключении договора страхования в качестве страхователя;

- работники, вступившие в трудовые отношения с работодателем и состоящие из различных категорий: руководители, специалисты, служащие, бывшие работники (имеющие акции предприятия) или работники, вышедшие на пенсию, а также родственники работников предприятия, являющиеся застрахованными лицами, выгодоприобретателями в случае наступления страховых событий;

- страховые компании, с которыми заключаются договоры корпоративного страхования и выступающие в качестве страховщиков.

На современном этапе развития экономики в России корпоративное страхование своих работников в основном обеспечивают социально ответственные организации. Чаще всего это крупные западные или российские компании, для которых страхование сотрудников традиционно является частью социального пакета, а также предприятия, сотрудники которых подвержены повышенным рискам (опасные производства).

Применение корпоративного страхования на предприятии дает много преимуществ:

1) для предприятия (страхователя):

- обеспечивает положительную деловую репутацию компании и повышение авторитета руководства;

- создает благоприятный имидж предприятия в глазах общественности;

- позволяет привлекать и удерживать квалифицированные кадры;

- исключает незапланированные расходы и дополнительные налоговые платежи;

- снижает вероятность судебных претензий со стороны пострадавшего сотрудника или его родственников;

- предоставляет возможность руководителю получить финансовую защиту для себя и своих близких на более выгодных корпоративных тарифах с упрощенным оформлением договора (без сбора дополнительных документов и справок);

- предлагает эффективный и современный инструмент мотивации сотрудников с целью повышения производительности труда;

- защищает предприятие от незапланированных затрат;

- сокращает затраты на страхование за счет применения системы «бонусмалус», определения сроков страхования (круглосуточно, на время исполнения служебных обязанностей, только на время работы, на специально оговоренное время);

- предоставляет возможность использования дифференцированного подхода к формированию программы страхования для различных категорий лиц;

- позволяет вносить изменения списочного состава застрахованных лиц в течение действия договора страхования;

- дает возможность осуществлять взносы в страховую компанию либо единовременным платежом, либо в рассрочку;

2) для работника предприятия (застрахованного лица):

- расширяет перечень услуг, входящих в социальный пакет;

- повышает психологическую уверенность работника;

- обеспечивает серьезную материальную поддержку работника, получившего производственную травму, а в случае инвалидности или смерти – финансовую поддержку его семьи;

- гарантирует получение страховых выплат в полном объеме (не облагаются НДФЛ);

- увеличивает перечень финансовых инструментов, повышающих финансовое благополучие гражданина при создании целевых сбережений (пенсионное страхование);

- позволяет сократить расходы по медицинскому обслуживанию себя и своих близких и дает возможность получить дорогостоящие медицинские услуги;

- гарантирует получение страховой защиты лицам, которые при их индивидуальном обращении получили бы отказ в страховании.

Социальное страхование является мощным инструментом мотивации. В России наиболее востребованными являются следующие программы социального страхования:

- добровольного медицинского страхования;

- пенсионного страхования;

- страхования от несчастных случаев и болезней;

- страхования жизни.

В итоге корпоративное страхование позволяет предприятию улучшить финансовые показатели деятельности и повысить статус как социально направленного, что благоприятно сказывается на его поддержке со стороны государства.