Рекламная кампания и этапы ее проведения

Из этой главы вы узнаете:

- о роли исследований при планировании и проведении рекламной кампании;

- системном подходе к стратегии и тактике рекламного плана;

- об оценке эффективности рекламы.

Рекламная кампания – это комплекс рекламных мероприятий, осуществляемых рекламодателем с привлечением одного или нескольких рекламных агентств, с использованием различных видов рекламы и средств ее распространения. Можно выделить несколько этапов рекламной кампании.

- Исследования:

- Планирование самой кампании:

- совокупность мероприятий, связанных с маркетингом товара, осуществляемых на основе системы планирования.

- Методика оценки эффективности рекламы.

Под стратегией рекламной кампании понимаем создание баланса интересов продавца или производителя рекламируемого товара относительно потребностей, желаний и восприятия потенциального потребителя. Здесь учитывается выбор форм и методов воздействия на потенциальную аудиторию, позиционирование и отстройка от конкурентов. Очень важным моментом признается четкое определение целей и задач, осуществить которые есть намерение в рамках рекламной кампании.

Тактика кампании – набор оперативных приемов рекламы, учитывающих и отражающих быстро изменяющиеся конъюнктурные интересы и основные критерии формирования рынка или спроса на товар.

Роль исследований для рекламной индустрии

Современные исследования рекламы представляют собой комплексную систему изучения всех аспектов рекламной коммуникации, они обеспечивают взаимодействие рекламодателей, рекламных агентств, каналов коммуникации, целевых аудиторий потребителей товаров и услуг. Любая рекламная кампания предполагает, что в ее разработку и сопровождение вовлечено большое количество людей, которым в непрерывном режиме приходится принимать большое количество решений, определяющих в конечном итоге эффективность самой кампании. Объем задействованной информации тем больше, чем сложнее и комплекснее разрабатываемая рекламная кампания, и опыта отдельного человека недостаточно для принятия верных и эффективных решений во всех случаях и на всех этапах кампании.

Именно в связи с этим повышается актуальность исследований. Реклама как индустрия, отрасль деятельности предполагает некую последовательность более или менее стандартных формализованных технологических действий, и каждому этапу соответствует такой же стандартный набор данных и показателей, дающих ориентиры рекламным менеджерам и позволяющих принять эффективное решение или оценить эффективность принимаемого решения.

Всю массу исследований, используемых на рекламном рынке, можно в первую очередь разделить на разовые (также могут называться ad hoc) и синдикативные. Разовые исследования обслуживают частные задачи отдельных игроков рынка, например, разработана новая упаковка продукта и необходимо тестирование ее восприятия потребителями или схожий вариант – тестирование креативных концепций, чтобы выбрать наиболее соответствующую целевой аудитории и отвечающую задачам кампании. Все это частные задачи, возникающие нерегулярно. Синдикативные исследования обслуживают регулярные задачи всех игроков рынка, т. е. поставляют данные для стандартных видов анализа, регулярно проводимого каждым участником рынка.

Унификация и регулярность синдикативных исследований позволяют осуществлять сравнительный анализ ключевых показателей конкурирующих марок и смотреть изменения показателей в динамике.

К основным игрокам рекламного рынка относятся рекламодатели, рекламные агентства и медиаканалы коммуникации. И применительно к рекламному рынку можно выделить три вида синдикативных исследований: исследования потребления и стиля жизни потребителей, рейтинговые исследования аудитории медианосителей и мониторинговые исследования рекламы. Первый вид исследований в большей степени отвечает задачам рекламодателей и обслуживающих их рекламных агентств, но последние два вида так или иначе востребованы всеми участниками рынка, о причинах чего будет сказано более подробно далее. Однако сначала рассмотрим исследования потребления и стиля жизни.

Исследования потребления и стиля жизни

Рекламодатели проводят различные исследования, позволяющие рассматривать все аспекты существования марки и выраженность ее характеристик. Для этого используются как количественные, так и качественные методы. К первым относятся все исследовательские методы, направленные на получение строго объективных, количественно выражаемых данных, которые можно статистически обработать и на их основе построить количественные прогнозы. Все исследования, которые будут рассматриваться нами далее, работают в рамках количественных методов. Качественные методы, напротив, направлены на выявление контекстов и особенностей восприятия изучаемых объектов (марок), т. е. на изучение в первую очередь мотивации потребителей при покупке (Motivation research), тестирование новой концепции рекламной кампании или продукта (Product and Ad concept study, Advertising pretesting), на более углубленное изучение сложившегося образа, восприятия торговой марки (Brand Image study). В качественных исследованиях наиболее часто применяются глубинные интервью, фокус-группы, разнообразные эксперименты и тесты.

Значительная часть исследований, заказываемых рекламодателем, относится к категории разовых (или ad hoc). Так, практически все варианты качественных исследований – это разовые исследования. Впрочем, если на последние будет постоянный спрос со стороны многих участников рынка, то у исследования будут все шансы стать регулярным или синдикативным. Многие исследовательские методы и методики, составляющие основу синдикативного потребительского исследования, поначалу использовались только в рамках разовых исследований.

Но есть и определенные ключевые показатели марки, информация о которых и об их изменении требуется рекламодателю регулярно, – знание и потребление марки, лояльность к марке и др. И здесь на помощь приходят синдикативные исследования потребления и стиля жизни, предоставляющие информацию об основных показателях марок различных товарных категорий, особенностях потребления марок в различных целевых группах. Данные синдикативных исследований постоянно необходимы рынку, поэтому они осуществляются регулярно с определенной периодичностью. В связи с этим выделяют волновые исследования, проводимые с заданным периодом, как правило, ежеквартально в течение месяца, и панельные исследования, проводимые непрерывно, данные которых также предоставляются непрерывно, буквально ежедневно. Регулярность проведения синдикативных исследований позволяет оценивать изменение основных показателей марки, потребительского поведения аудитории в динамике, выявлять тенденции, влияющие на решения о будущем марки и ее продвижении.

Набор переменных, используемых в потребительских исследованиях, позволяет анализировать объем потребителей товарной категории (например, мороженого), частоту потребления, объем потребления, потребление по видам продукта (тип упаковки, объем, вкус/наполнители, цвет и т. п.), лояльность к типам продукта, знание марок продукта, их потребление и лояльность к ним, на какие характеристики продукта ориентируется потребитель при его выборе и т. п.

Подобный набор переменных позволяет проводить базовый анализ потребителей и не потребителей продукта, выявлять их социально-демографический профиль, делать оценки о структуре потребления, проводить сравнительный конкурентный анализ, выделять сильные потребительские свойства собственной марки и марок конкурентов.

Это лишь небольшой пример аналитических возможностей потребительских исследований, востребованных в первую очередь рекламодателями. Такие возможности достаточно велики, рассмотреть их в полном объеме не позволяет формат и задачи предлагаемого издания.

Мы же сконцентрируемся на тех возможностях потребительских исследований, которые касаются непосредственно рекламной сферы.

Для начала отметим, что анализ изменения основных показателей марки, ее восприятия и параметров потребления в различных целевых группах дает рекламодателю и рекламному агентству возможность косвенно оценить успешность коммуникации с целевыми группами, эффективность рекламной кампании, нацеленной на эти группы. Более подробно вопросы оценки эффективности будут рассмотрены в последней части данной главы.

Потребительские исследования ориентированы на рекламный рынок, и их данные важны не только для оценки эффективности коммуникации, но и для планирования такой коммуникации. Соответственно данные потребительских исследований должны отражать не только потребительское поведение целевых групп, но и их медиапотребление, взаимодействие и отношение к медиа и другим каналам маркетинговой коммуникации. В рамках потребительских исследований спрашивается про использование медиа, частоту обращения к медиа, жанровые предпочтения, количество времени, затрачиваемое на взаимодействие с медиа, и т. п. То есть медиа – ТВ, радио, пресса, Интернет – действительно рассматриваются как еще один продукт потребления целевыми группами. Впрочем, аудитории упомянутых медиа более полно исследуются и изучаются в рамках рейтинговых исследований. Но данные и оценки объемов целевых аудиторий и охватов ряда медиаканалов, например данные об аудитории общественного транспорта (наземного и метро), можно вычленить только из потребительских исследований. Также только данные о посещении кинотеатров, фитнес-центров, магазинов и прочих инфраструктурных учреждений позволяют оценить необходимость и потенциальную эффективность indoor-коммуникации. Из потребительских исследований можно почерпнуть информацию об отношении к прочим видам маркетинговой активности – бонусам, скидкам, различным вариантам промоакций и др. И наконец, потребительские исследования дают блок данных о внимании к рекламе в различных медиа и форматах размещения, отношении к ней и ее пользе. Подобные данные помогают планировать и оценивать эффективность медиамикса, ориентированного на определенную целевую аудиторию в рамках всего разнообразия задач, которые обычно ставят перед рекламной коммуникацией (рост знания марки, поддержка продаж и т. п.).

Сам факт потребления отдельных категорий товаров и услуг (те же регулярные, частые посещения кинотеатров и фитнес-центров) может свидетельствовать об определенном стиле жизни. Но потребительские исследования собирают и более детальную информацию о стиле жизни с использованием метода бюджетов времени. Данный метод предполагает, что респондент указывает, где он находился в определенный интервал времени и чем при этом занимался. В результате становится возможным анализировать занятость людей и способы проведения ими досуга, свободного времени, их вовлеченность в тот или иной вид деятельности или досуга через оценку количества времени, затраченного на них.

В дополнение к рассмотрению потребления и стиля жизни различных целевых групп в рамках потребительских исследований могут анализироваться и разделяемые ими ценности, информация о которых снимается в рамках психографического блока потребительских исследований. Психографические исследования позволяют оценить группы населения не только с точки зрения социально-демографических или потребительских характеристик, но и ценностей, которые они исповедуют, что в конечном итоге позволяет отнести их к определенной психографической группе. Например, компания Mediascope использует две системы психографики – Kompass и Domino, в которых выделяются варианты психографических групп (табл. 7.1).

Ценность психографики в том, что в рамках одной и той же социально-демографической группы, как и среди потребителей одного и того же продукта, могут находиться люди совершенно разных взглядов, ценностных установок, психографических типов. Выстраивание коммуникации марки с группами и потребителями предполагает в том числе, что она должна опираться в своих сообщениях на базовые ценности, разделяемые своими потребителями, желательно единые для всех. Психографика дает основу для выявления этих ценностей, показывает направление их поиска.

Таблица 7.1.

| Kompass | Domino |

|---|---|

| 1. Консерваторы | 1. Социально ориентированные |

| 2. Социально-ответственные консерваторы | 2. Прагматичные индивидуалисты |

| 3. Социально-ответственные | 3. Скромные |

| 4. Социально-ответственные новаторы | 4. Модные |

| 5. Новаторы | 5. Хранители очага |

| 6. Новаторы-индивидуалисты | 6. Любители риска |

| 7. Индивидуалисты | 7. Нонконформисты |

| 8. Консерваторы-индивидуалисты | 8. Конформисты |

| 9. Середина | 9. Импульсивные |

| 10. Организованные | |

| 11. Умеренные |

Медиаизмерения, или рейтинговые исследования аудитории СМИ

В США и Западной Европе исследования аудитории начали оформляться к 1920-м гг. Главной движущей силой развития исследований в этот период стали издатели и первые вещатели. Их интересовала собственная аудитория, возможности ее увеличения. Следующим значимым для исследований аудитории СМИ оказался период 1950–1960-х гг., чему способствовали развитие экономики в США, телевизионного вещания по всему миру, а также формирование представлений о маркетинге и маркетинговых коммуникациях. Начиная с этого времени, исследования аудитории СМИ все сильнее «вплетаются» в ткань рекламной деятельности.

Рейтинговые исследования аудитории, о которых пойдет речь далее, представляют собой лишь часть комплекса рекламных исследований. Но именно эта часть исторически стала отправной точкой для развития всего комплекса рекламных исследований, на нее по-прежнему приходится до половины исследовательских затрат рекламной отрасли, а ее результаты имеют существенное значение для всех игроков рынка и оказывают влияние на многие решения, принимаемые на рекламном рынке.

То значение и та роль, которую играют исследования в практике современной рекламной и медиадеятельности, формировались в течение всего ХХ в. К началу этого века в наличии уже были массовые аудитории, многочисленные массовые издания, массовые и даже глобальные рекламодатели, которые были важны для существования СМИ, так как уже к концу XIX в. бюджет большинства изданий на 3/4 определялся доходами от рекламы. Когда изданий было немного, рекламодатель мог спокойно принимать решение об их использовании на основании собственного опыта. По мере роста количества изданий он мог обходиться данными об их тиражах и дистрибуции. Но уже к 1920-м гг. издания начали проводить исследования структуры своей аудитории с тем, чтобы показать рекламодателю объем аудитории с высокой платежеспособностью и выделиться таким образом на фоне растущего числа конкурентов.

Когда в 1920-е гг. начало развиваться радиовещание, то первые оценки радиоаудитории также делались исходя из оценки дистрибуции с использованием данных о количестве проданных радиоприемников в том или ином населенном пункте. Но подобная информация не давала ясности, что и когда слушается на этих приемниках, какой объем у аудитории радиостанции или отдельных передач, выходящих на ней. Быстро и постоянно меняющийся ландшафт радиовещания – рост числа радиостанций, передач, форматов вещания, переключение аудитории со станции на станцию и т. п. – обозначил потребность проведения уже не разовых, а регулярных исследований аудитории, которые предоставляли бы данные, необходимые всем участникам отрасли, на постоянной основе, так называемых синдикативных исследований.

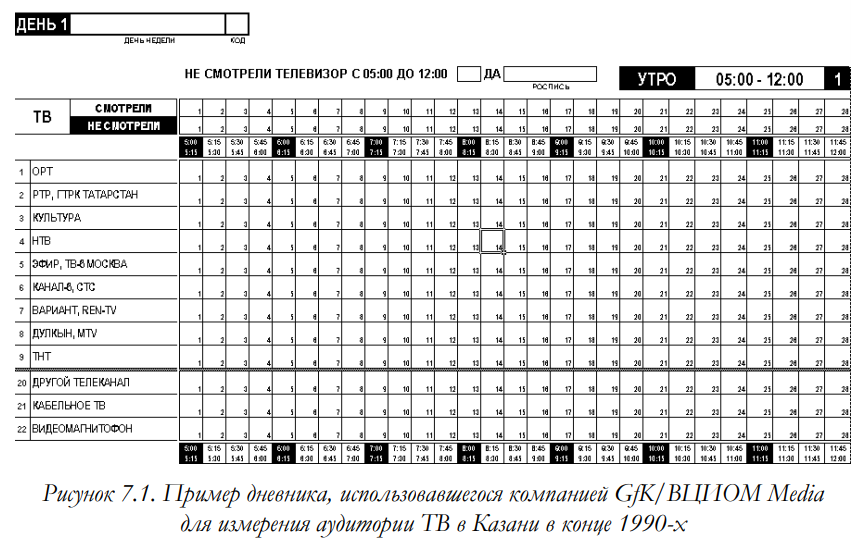

В рамках развития измерений радиоаудитории сформировались все главные методологические и методические черты современных измерений аудитории. Внедрение выборочного метода, использование метода телефонных опросов с методиками синхронного опроса и day after recall, метода дневниковых исследований (см. рис. 7.1) – все это возникло в 1930-е гг. в связи с измерениями радиоаудитории и продолжает активно использоваться в наши дни. В 1940-е гг. для исследований радиоаудитории начал применяться аудиометр – первый электромеханический прибор для регистрации радиослушания. Он положил начало направлению развития инструментов сбора информации, в дальнейшем приведшему к пипл-метрам и в какой-то мере к пассивным пипл-метрам – наиболее точным инструментам измерения телесмотрения и радиослушания. Таким образом, методологические и методические основы измерений аудиторий СМИ были заложены 70 лет назад, а последующие годы по большей части привели к технологическому совершенствованию инструментов сбора информации, способов ее обработки и анализа.

Как уже отмечалось, потребителей измерений аудитории интересует получение конкретного набора данных, позволяющего проводить определенный анализ аудитории (ее объем, структура, динамика и т. п.) на постоянной основе. В силу этого наибольшая часть подобных исследований стандартизирована и проводится регулярно в течение длительного периода времени на собственные средства исследовательской компании и распространяется по единой цене среди подписчиков исследования. Конкретный заказчик рейтингового исследования как бы скрыт среди всей массы клиентов исследовательской компании, точнее сказать, заказчиком исследований аудитории, в сущности, является рекламная индустрия. В некоторых случаях это проявляется буквально – представители отрасли (рекламодатели, рекламные агентства и медиа) могут создать так называемый индустриальный комитет, формирующий техническое задание на проведение синдикативного измерения аудитории, выбирающий на конкурсной основе исполнителя, отслеживающий качество его работ и оплачивающий их.

Две основные группы потребителей измерений аудитории – рекламные агентства (действующие от лица рекламодателей) и представители медиаиндустрии. Рекламодателя интересуют продажи, для их увеличения выбирается целевая аудитория рекламного воздействия, под нее создается коммуникация, подразумевающая:

1) разработку основного сообщения, которое, будучи воспринятым целевой аудиторией, изменит ее потребительское поведение, приведет к тому, что она обратит внимание и начнет приобретать продвигаемый продукт/услугу;

2) определение каналов донесения главного сообщения, в которых оно будет соответствовать задачам коммуникации, например, попадать в целевую аудиторию (будет заметно, будет смотреться органично и вызывать доверие, охватывать по возможности большое число представителей целевой аудитории и т. п.).

Таким образом, при работе с медиа рекламное агентство интересует охват рекламным сообщением потенциальных потребителей товара/услуги, скрытых в аудитории различных медианосителей (ТВканалов, передач, радиостанций, изданий, интернет-сайтов и т. п.). Поэтому им важно понимать, какой объем аудитории охватывается тем или иным носителем и какова доля потенциальных потребителей товара/услуги в его аудитории. Если носитель будет соответствовать задачам кампании, то в нем пойдет размещение и он получит рекламный бюджет.

Не менее важно положение на рынке представителей СМИ, которое определяется их использованием данных измерений аудитории. С одной стороны, они являются производителем редакционного контента, который должен привлекать определенную аудиторию и желательно в большом объеме. В этом смысле данные должны позволять оценить им привлекательность тех или иных материалов, тем, передач, форматов и т. п. С другой стороны, они являются продавцами этой аудитории рекламодателям, и чем больше у них аудитории, тем на большую сумму от рекламодателя они могут рассчитывать. То есть данные должны позволить оценить объем собственной аудитории и отдельных потребительски значимых подгрупп, позволить сделать сравнение с другими носителями и определить конкурентоспособный уровень цен на рекламу, т. е. цену, по которой эта аудитория может быть продана рекламодателю. Итак, каждая из групп потребителей измерений аудитории ищет в их результатах ответы на свои вопросы (табл. 7.2).

Таблица 7.2.

| Рекламодатель (рекламное агентство) | Вещатель |

|---|---|

|

|

Таким образом, можно выделить пару основных функций рейтинговых исследований аудитории: 1) оценка эффектов рекламной кампании, вызванная необходимостью оценки эффективности рекламных вложений и 2) оценка эффектов программного или редакционного наполнения СМИ, вызванная необходимостью оценки эффективности привлечения и удержания аудитории. Полученные оценки эффектов могут означать целесообразность последующих изменений к лучшему, которые необходимо спланировать и оценить возможные эффекты от планируемых действий. Соответственно вслед за парной функцией оценки, которую обеспечивают измерения аудитории, можно выделить парную функцию поддержки планирования. Для рекламодателей – это планирование эффективного размещения рекламных сообщений, для представителей СМИ – планирование и оптимизация эффективных сеток вещания, редакционного содержания и т. д. В качестве третьей, общей, функции можно выделить обеспечение результатами рейтинговых исследований единой системы координат в финансовых взаимоотношениях между рекламодателями и представителями СМИ, так как спрос и предложение эфирного времени или площадей, расценки на них определяются по результатам рейтинговых исследований аудитории.

Развитие исследований аудитории в России

В связи с отсутствием в бывшем СССР одних социальных институтов (рекламный рынок) и преобладанием других (агитация и пропаганда) исследования аудитории СМИ проводились в рамках:

- планирования программного наполнения существующих телевизионных станций;

- индивидуального «потребления информации в более широкой категории образа жизни» при изучении бюджетов времени;

- изучения массовой коммуникации «для более эффективного осуществления агитационной, пропагандистской и организационной функций прессы в социалистическом обществе».

При этом исследования аудитории телевидения проводились централизованно: коллективы исследователей были «приписаны» либо к научным лабораториям, либо к специализированным институтам, либо (в большинстве случаев) к республиканским (союзным, областным, городским) комитетам по телевидению и радиовещанию. Подобная практика не способствовала распространению информации об аудиториях и формированию широкого «спроса» на подобные данные.

Объективная необходимость в исследованиях и измерениях аудиторий СМИ появилась в России в начале 1990-х гг. Это было вызвано появлением на рынке большого количества рекламодателей, и, что важно, в том числе западных (имеется в виду их важность как носителей определенных профессиональных норм работы на медиарекламном рынке), ростом числа коммерческих носителей рекламы и соответствующим увеличением конкуренции между ними, необходимостью создавать эффективную структуру продаж рекламы.

Первые примеры измерений российской аудитории и медиарынка появились на рекламном рынке в начале 1990-х гг. в лице исследований французской компании Mediametrie и лондонского отделения Gallup Poll.

Буквально за несколько лет в начале 1990-х гг. появились и российские исследовательские медиакомпании. Не последнюю роль в этом сыграло выделение Международным валютным фондом (МВФ) гранта на развитие маркетинговых исследований в России. Грант был выигран датским отделением Gallup, которое провело в 1992–1993 гг. серию семинаров и тренингов для сотрудников единственной в то время в России исследовательской компании национального масштаба – Всероссийского центра изучения общественного мнения (ВЦИОМ). После обучения в Дании многие из них создали собственные компании по проведению маркетинговых и медиаисследований. В том или ином виде эти компании и их исследовательские проекты по-прежнему существуют на рынке и служат источником данных об аудитории российских медиа.

Одна из первых отечественных исследовательских компаний – КомКон – начала свою самостоятельную деятельность на рынке регулярных исследований аудитории СМИ в 1993 г. с проекта по измерению аудитории телевидения и радио в Москве. Для этого компанией использовался метод телефонного интервью с использованием комплекса CATI (Computer Assisted Telephone Interviewing) и методики day after recall, т. е. респондентов спрашивали о телесмотрении и прослушивании радио за предыдущий день.

К настоящему времени после череды слияний и объединений Комкон «трансформировался» в Ipsos Comcon – российское подразделение международной исследовательской компании. Эта компания продолжает собирать данные о медиа поведении населения России в рамках своего одного из самых известных исследовательских продуктов – Российского индекса целевых групп (РосИндекс) и его расширений: Premier (Стиль жизни и потребления среднего класса) и «Новое поколение» (Исследование потребительского поведения, стиля жизни и медиапредпочтений детей и подростков).

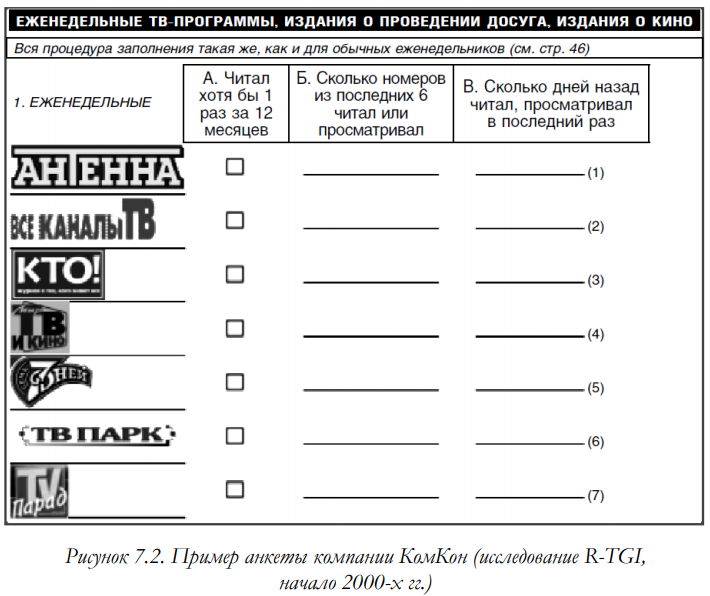

РосИндекс – это потребительское исследование, которое проводится с 1995 г. и к настоящему моменту охватывает население городов с числом жителей более 100 тыс. человек. В ходе данного исследования сбирается информация о потреблении десятков товарных категорий и сотен марок, об особенностях потребительского поведения аудиторий. И кроме прочего в рамках данного исследования собирается информация о медиа потреблении – телесмотрении, прослушивании радио и чтении прессы (рис. 7.2), использовании Интернет, транспортной инфраструктуры (вокзалы, метро и т. п.), посещении основных улиц города (оценка аудитории наружной рекламы), торговых центров, кинотеатров и т. п.. Часть информации РосИндкес собирает с помощью личного интервью, но основной её объем получается с помощью анкет, самостоятельно заполняемых респондентами в течение недели. По сути, анкеты представляют собой брошюры на несколько десятков страниц. Для получения информации о медиапотреблении в анкеты включен дневник с часовыми интервалами для эфирных СМИ (радио и ТВ), списки изданий для прессы, основных улиц города для оценки аудитории наружной рекламы и т. п.

С одной стороны, данные об аудиториях ТВ и радио, полученные в рамках проекта РосИндекс, не обладают достаточной точностью, так как единицей отчетности для них служит аудитория за день и за неделю.

То есть данное исследование ничего не говорит нам об аудитории отдельных эфирных событий (передач, рекламных блоков, роликов и т. п.). С другой стороны, у результатов исследования Ipsos Comcon есть один несомненный плюс – это данные единого источника с возможностью корректно строить пересечения между потреблением продуктов/услуг и медиапотреблением, понимать, что потребители того или иного продукта/услуги склонны слушать, смотреть, читать и т. п. Такие возможности делают исследование РосИндекс важным инструментом стратегического медиапланирования, используемым для выделения подгрупп потребителей и медиа наиболее релевантных для построения коммуникации с этими группами.

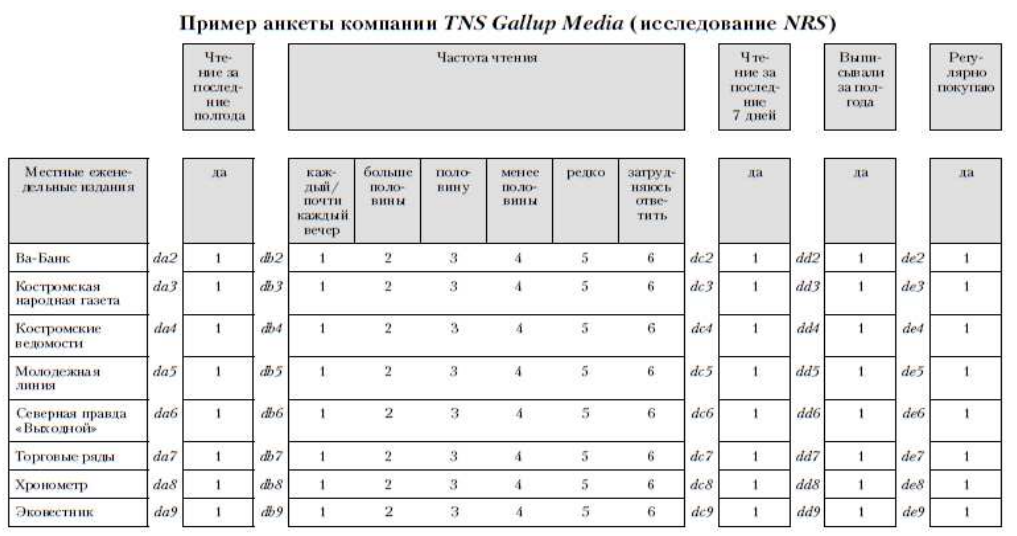

Исследовательская компания Mediascope, основанная в 1994 г. как Gallup Media, а затем после глобального слияния некоторое время работавшая под названием TNS Media, начала свою деятельность в 1995 г. с проекта по исследованию московской аудитории прессы под многообещающим названием National Readership Survey (NRS). Со временем этот проект действительно стал национальным и в настоящий момент репрезентирует жителей городов с числом жителей более 100 тыс. человек. Следующим проектом компании стало появившееся в том же году регулярное исследование потребления товаров и услуг, именуемое Marketing Index. Данное исследование решает те же задачи, что и потребительское исследование Ipsos Comcon, поэтому очень схоже с ним по всех параметрам, в частности содержит блок вопросов о медиапотреблении ТВ, радио, прессы, наружной рекламы, рекламы в метро, Интернета и т. п. (табл. 7.3). Для измерения аудитории ТВ и радио у Mediascope есть ещё два отдельных проекта – TV Index и Radio Index, которые более подробно и в большем объеме показывают телесмотрение и прослушивание радио, чем Marketing Index.

Исследование TV Index является панельным исследованием и использует в качестве инструмента сбора информации пипл-метр. Панельное исследование означает, что в нем в течение продолжительного времени (до нескольких лет) непрерывно, каждый день принимают участие одни и те же респонденты, что позволяет корректно оценивать динамику телесмотрения в различных целевых группах. Использование пипл-метра – инструмента электронной регистрации телесмотрения – означает возможность регистрации телесмотрения с посекундной точностью, выделения аудиторий любого отдельного эфирного события, оценки перетекания аудитории с канала на канал и т. п. На начало 2017 года телевизионная панель TV Index отдельно репрезентирует ТВ-аудиторию 30 городов России, а также единую, национальную ТВ-аудиторию, точнее, телесмотрение зрителей старше четырех лет, проживающих в городах с численностью жителей более 100 тыс. человек (70 млн человек, или почти половина жителей России). То есть, работая с данными этого исследования, мы можем работать с аудиторией всей страны и планировать национальные ТВ кампании, а в случае 30 городов можем анализировать их локальное телесмотрение и планировать локальные ТВ кампании.

Таблица 7.3

Благодаря этим и другим особенностям, исследование TV Index стало стандартом данных в сфере ТВ-рекламы и вещания, на основании его данных о ТВ-аудитории ведется программное и рекламное планирование, определяются цены размещения рекламы на ТВ-каналах и осуществляются расчеты за проведенные кампании, оценивается их эффективность. Даже цена покупки ТВ-каналами видеоконтента (передачи, фильмы, сериалы и т. п.) в некоторых случаях определяется исходя из объема их аудитории, который оценивают на основании данных Mediascope. Иными словами, в настоящее время телевизионные рейтинги Mediascopeсчитаются практически общепринятой валютой российского ТВ-рынка.

Важную роль для работы рекламного рынка также играет мониторинг рекламных активностей, основной задачей которого является отслеживание активности рекламодателей, включая фиксацию объёмов и характеристик размещения их рекламных сообщений в различных медиа. С помощью мониторинга мы можем понять, кто, когда, в каком медиа, на каком носителе, в каких объёмах и по какой цене осуществлял размещение. В свою очередь это позволяет проводить сравнительный анализ рекламной активности, стратегий и тактических решений марок конкурентов, оценивать динамику рекламной активности по товарным категориям или в целом по рынку и многое другое. В России основной компанией, занимающейся этим видом исследований, является всё тот же Mediascope. Телевизионный мониторинг Mediascope – это неотъемлемая технологическая часть телевизионной панели TV Index.

Пипл-метры дают только информацию об объемах телесмотрения определенных технических каналов в определенное время. Задача мониторинга выяснить, что шло на данном техническом канале в данное время, показать какая телекомпания ведёт вещание на данном техническом канале и к какому именно эфирному событию мы должны приписать телесмотрение (рейтинг), зарегистрированное пипл-метром.

Для этого Mediascope фиксирует все эфирные события на всех технических каналах во всех городах проведения исследования TV Index. А эфирные события это не только телевизионные передачи, но и рекламные блоки и ролики. Для рекламных сообщений в мониторинге Mediascope доступно большое количество дополнительных характеристик. Так в дополнение к времени и месту выхода указываются прочие значимые характеристики ролика – рекламодатель, рекламируемая марка и её принадлежность к товарной категории, длительность ролика, тип сообщения (ролик, спонсорский анонс и т. п.), стоимость размещения по прайс-листу и т. п. В результате база данных мониторинга Mediascope обладет большой аналитической ёмкостью, позволяя детально и в динамике анализировать активности марок, проводить сравнение активности марок, рекламодателей, товарных категорий и даже смотреть динамику развития ТВ рынка в целом.

Mediascope также отслеживает затраты в других медиа. Мониторинг радио во всех смыслах схож с телевизионным мониторингом. Также ведётся запись эфира, после чего компьютерная программа сравнивает записанный эфир с пополняемой базой образцов радио роликов и определяет принадлежность и прочие характеристики зафиксированных рекламных сообщений. К полученной информации о времени месте и продолжительности рекламного выхода привязывается цена размещения в соответствии с официальными прайс-листами радиостанций. Mediascope предоставляет данные мониторинга радио только по двум городам – Москве и Санкт-Петербургу.

Мониторинг затрат в прессе, в свою очередь, выглядит как просмотр основных значимых изданий на предмет содержащихся в них рекламных сообщений. Например, в списке изданий, среди которых проводит мониторинг Mediascope, около 250 газет и журналов различной периодичности. География мониторинга прессы – 13 крупнейших городов России.

С 2011 г. Mediascope предоставляет данные мониторинга рекламной активности в Интернет, охватывающие 163 ведущие площадки в российской зоне Интернета. В базе мониторинга Mediascope также есть данные по рекламе в кинотеатрах сетей «Каро Фильм», «Формула Кино», «Кронверк», которые ей предоставляют партнеры «Инсинема» и «Экран-аналитика». Последняя компания также предоставляет Mediascope мониторинговые данные о размещении на indoor-плазменных экранах. Еще одна компания, «ЭСПАР-Аналитик», проводящая мониторинг наружной рекламы и оценивающая объем аудитории наружной рекламы в 50 городах России, также сотрудничает с Mediascope и является поставщиком всех данных о размещении в наружной рекламе, которые можно найти в соответствующих базах данных Mediscope.

В целом развитие медиаисследований в России напоминает общие тенденции развития данного вида исследований на открывающихся и развивающихся рынках. Подобные рынки характеризуют динамичность развития исследований, быстрое усвоение опыта, новейших технологий и методологий исследований аудитории, накопленных западными странами, которые начали работу в этой области еще в 1930-е гг. Если рассматривать только развитие исследований и измерений аудитории телевидения, то с 1992 г., когда французской исследовательской компанией Mediametrie было проведено первое регулярное коммерческое исследование аудитории российского телевидения, российский рынок исследований телевизионной аудитории прошел такие этапы, как развитие дневниковых исследований, построение национальной волновой дневниковой панели, создание систем мониторинга телевизионного эфира, без которого была бы невозможна корректная организация пипл-метровой панели.

Чтобы можно было оценить динамику развития медиаисследований в России, скажем, что, к примеру, Великобритания прошла путь от первых регулярных исследований аудитории телевидения до телевизионной пипл-метровой панели за 36 лет (с 1948 по 1984 г.). Китай тот же самый путь проделал за 11 лет (с 1986 по 1997 г.). Схожим образом выглядит и динамика развития измерений аудитории в России, где тот же путь был проделан за шесть лет (с 1992 по 1998 г.).

Стратегическое и тактическое планирование рекламной кампании

Когда речь идет о рекламе и рекламистах, то в массовом сознании возникают сотрудники креативных подразделений, создающие гениальные сообщения, или отделов по работе с клиентами, заключающие многомиллионные контракты. Художественная литература и кинематограф, которые формируют массовое сознание, эксплуатируют именно эти яркие образы. Но креатив и работа с клиентами – это красивая упаковка рекламной индустрии, основная часть дохода которой формируется в сфере медиаразмещения. Так было всегда, в том числе и на заре рекламного бизнеса, когда агенту полагалось 15% комиссии за размещение в газете, а сообщение разрабатывал бесплатно в качестве бонуса. С тех пор проценты комиссии за размещение сократились в разы, а рекламодатели часто оплачивают работы по креативу отдельно, но основные средства и прибыль рекламной индустрии попрежнему находятся в сфере медиаразмещения.

Из-за значительных затрат на медиаразмещение, большого выбора медиа и носителей возникает необходимость тщательного планирования медиаразмещения, распределения затрат между медиа и носителями, их оптимизация, с тем чтобы добиваться высоких результатов, наилучшего воздействия на целевые аудитории при наименьших затратах. Именно эти задачи ставятся перед сотрудниками медиаотделов рекламных агентств и медиаагентств, и их решение происходит в рамках медиапланирования рекламной кампании.

В узком смысле медиапланирование можно понимать как процедуру формирования медиаплана, т. е. графика выходов рекламных сообщений в рамках рекламной кампании продукта/услуги. В более широком смысле – это комплекс действий с такими процедурами, как анализ целевой аудитории, выбор медиа, соответствующих задачам рекламной кампании, а также наиболее эффективных носителей рекламного сообщения, формирование схемы размещения, оценка медиаэффектов выбранной схемы размещения и результатов рекламной кампании.

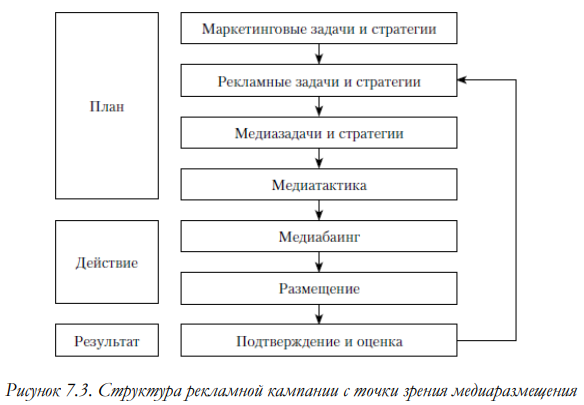

Наиболее удачную схему места и положения медиапланирования в структуре рекламных коммуникаций предложили специалисты японского рекламного агентства Dentsu (см. рис. 7.3). Схема начинается с маркетинговых задач и стратегии, определяющих рекламные задачи и стратегии. Действительно, любая рекламная кампания нацелена на решение конкретных маркетинговых задач и является частью маркетинговой активности марки. Точно так же медиапланирование, подразделяющееся на медиастратегию и медиатактику, направлено на решение рекламных задач и определяется ими. Например, в качестве маркетинговой задачи может быть указано увеличение доли рынка за счет увеличения продаж среди тех, кто сейчас не вовлечен в потребление марки, или наоборот, увеличение продаж за счет роста лояльных потребителей, частоты покупки на одного потребителя и т. п. Рекламной задачей в этом случае может служить увеличение знания марки, ее предложения и сообщения среди выделенной группы потребителей, медиазадача может звучать как охват рекламным сообщением выделенной целевой аудитории с частотой контакта, необходимой для достижения рекламных задач.

Необходимый объем охватываемой аудитории, величина минимальной эффективной частоты контакта с рекламным сообщением – это вопросы медиастратегии. Также в рамках стратегии определяется медиамикс – набор медиа, используемых в кампании и отвечающих ее задачам, их взаимодействие в ходе нее, период проведения кампании, иногда ее оптимальный бюджет и формат рекламных сообщений. На уровне тактики определяются конкретные носители, наиболее оптимально охватывающие целевую аудиторию, формируется график выходов рекламной кампании в данных носителях, проводится оптимизация и предварительно оцениваются его медиаэффекты.

При этом под медиа здесь и далее понимаются средства коммуникации, т. е., например, телевидение, радио, пресса, наружная реклама, реклама на транспорте, indoor-реклама в целом. Под носителями понимаются конкретные носители рекламы. Так, в прессе это будут определенные издания (например, «Аргументы и факты», «Лиза», «Ведомости» и т. д.); в наружной рекламе – определенные форматы (например, щит 6×3 м, стикер 30×40 м на конкретной ветке метро и т. д.); на радио – определенные радиостанции, передачи или части дня (например, радиостанция «Русское радио», шоу «Бринада У» на Европа плюс, часть дня с 8:00 до 10:00 на «Авторадио»); на телевидении – определенный телеканал, передача или часть дня.

Результат медиатактики – график выходов рекламной кампании, который также называют медиапланом. В первоначальном варианте графика выходов указываются носители, форматы, объемы и период размещения, но нет стоимости размещения. В таком виде он представляет собой своего рода техническое задание для подразделений медиабаинга, которые должны согласовать с каждым используемым носителем возможность и условия размещения сообщения рекламодателя. Кроме того, подразделения баинга могут предложить варианты баинговой оптимизации, задействовать дополнительные носители, позволяющие оптимизировать стоимости размещения в основном наборе носителей. После получения подразделениями медиабаинга финансовых условий размещения от носителей график кампании утверждается у рекламодателя и становится уже финансовым документом, который даже прикладывается к договору между рекламным агентством и рекламодателем. Этим документом агентство подтверждает рекламодателю, что его сообщения будут размещены в указанных носителях и объемах, в указанные сроки и за указанные деньги.

Подразделения баинга, на которых лежит общение с медианосителями, отвечают и за размещение/сопровождение рекламной кампании. Медиаплан, утвержденный клиентом, выступает для них очередным техническим заданием, в соответствии с которым они должны провести кампанию. Это этап реализации кампании, предполагающий:

- запуск рекламной кампании (согласование и своевременная отправка макетов и роликов в издания, подрядчикам наружной рекламы, на теле- и радиостанции и т. д., обеспечение их выхода в периоды и сроки, указанные в медиаплане);

- сопровождение рекламной кампании (подтверждение факта выхода рекламных сообщений в соответствии с планом, решение текущих вопросов, связанных с невыполнением или неадекватным выполнением условий размещения, указанных в медиаплане).

По окончании рекламной кампании отслеживаются ее результаты в виде сравнения запланированных и реализованных выходов, запланированных и достигнутых медиаэффектов, а также в виде оценки реализации запланированных рекламных задач. В результате предполагается коррекция старых задач или введение новых. Более подробно этап оценки результатов кампании будет рассмотрен в последней части данной главы. Конечный итог этапа оценки результатов – коррекция или постановка новых рекламных задач.

Бриф

В данной работе не будем подробно останавливаться на вопросах анализа рынка, определения целевых групп. Как правило, это входит в сферу ответственности отделов маркетинга рекламодателя, которые и должны определять маркетинговую стратегию и задачи компании-рекламодателя. Рекламное агентство, занимающееся разработкой рекламной кампании, получает всю необходимую для этого информацию от рекламодателя. Такая информация оформляется в виде брифа – краткого конспективного изложения основных значимых характеристик предстоящей рекламной кампании. Слово «бриф» (англ. brief) в буквальном смысле означает сводка, резюме. Более расширенная информация и результаты исследований по вопросу могут идти в качестве приложений к брифу.

В брифе обязательно даются описания продукта/услуги, товарного рынка и его тенденций, описание и определение целевой группы, основные задачи рекламной кампании (ожидаемый рост продаж, знания марки), история рекламной активности марки и ее результаты, бюджет, география и период проведения кампании. Бриф может не ограничиваться этим и включать любую другую информацию, значимую для разработки предложения по проведению рекламной кампании, например предполагаемый формат используемых сообщений, рекомендации по медиамиксу и т. д.

Анализ рекламной активности

Одним из главных действий при разработке стратегии рекламной кампании является анализ рекламной активности в товарной категории. Важно оценить динамику затрат в категории за прошедшие несколько лет и на ее основе определить затраты в будущем году. Исходя из этого, будет понятно, какую долю в затратах категории в предстоящем году будет составлять бюджет планируемой рекламной кампании.

Зная долю затрат и долю голоса, можно оценить, насколько значимыми будут планируемые рекламные усилия и степень достижимости обозначенных маркетинговых задач. Если доля голоса превышает долю рынка, то рекламная кампания определенно сможет обеспечить рост продаж марки и, следовательно, дальнейший рост ее доли рынка.

При низкой доле голоса марка может ожидать снижения продаж и доли рынка.

Доля затрат (англ. share of spendings, или SOS) показывает долю затрат марки относительно затрат всей товарной категории. Вычисляется по формуле

SOS = Затраты марки / Затраты категории * 100

Доля голоса (англ. share of voice, или SOV) показывает долю GRP марки относительно GRP всей товарной категории. Вычисляется по формуле

SOV = GRP марки / GRP категории * 100

Анализ рекламной активности также позволяет оценить стратегии размещения конкурентов – наиболее значимые продвигаемые продукты, используемые сообщения, основной медиамикс, носители, объемы, периоды, география и форматы размещения и т. п. Подобная информация помогает вырабатывать стратегию коммуникации на рынке, искать возможности «выгодного» столкновения с коммуникацией конкурентов или избегать этого в ситуациях, когда у марки нет определенного коммуникационного преимущества.

Выбор медиа и определение медиамикса

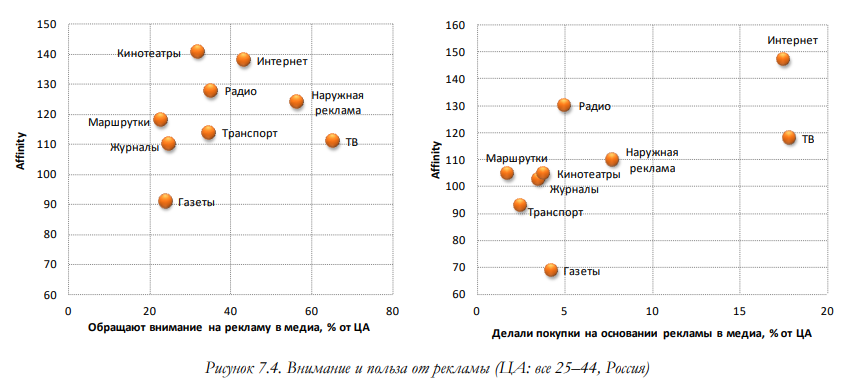

Одна из ключевых задач медиапланирования – определение медиамикса. Кроме уже упомянутых мониторинговых исследований, в этом могут помочь и потребительские исследования. В рамках таких исследований снимается информация о медиаповедении и предпочтении целевых групп, а отношение к различным медиаканалам рассматривается с точки зрения внимания к рекламе в этих медиа и пользы от рекламы в них. Две переменные отражают способность медиа влиять на показатели эффективности рекламной кампании – знание (внимание к рекламе), которое выступает главной рекламной задачей, и продажи (польза от рекламы, она же – совершение покупки на основании рекламы) марки, представляющие наиболее важную маркетинговую задачу. Таким образом, можно сформировать набор медиа, наиболее подходящий для решения той или иной задачи.

Пример распределения медиа с точки зрения внимания к рекламе и пользы от рекламы в них показан на рис. 7.4. Серый сектор выделяет медиа, наиболее интересные для работы с указанной целевой аудиторией (ЦА), эти медиа в большей степени соответствуют ей, реклама в них привлекает внимание или стимулирует продажи у многочисленных представителей целевой аудитории.

Данные, приведенные на рисунке, содержат оценку не всех медиа.

Для примера мы взяли только основные, в время как полный список включает в себя различные каналы и форматы размещения – метро, HoReCa, indoor и instore, рассылки и т. п. – всего до 45 переменных. В остальных случаях, когда нет доступной информации о каналах коммуникаций и их способности эффективно работать с целевой аудиторией, приходится опираться на здравый смысл – понимание продукта, целевой аудитории, особенностей ее медиапотребления и взаимосвязи этих элементов.

Набор медиа, оптимальных для использования в рамках кампании, еще не является готовым медиамиксом. Важно создать такую их комбинацию, чтобы они дополняли и усиливали друг друга, повышая итоговую эффективность рекламной кампании за счет синергии, присутствующей и в рекламной сфере. К примеру, многочисленные исследования показывают, что каждое дополнительно медиа в миксе увеличивает отдачу от бюджета кампании. При одном и том же бюджете два медиа могут дать до 25% прироста отдачи (в терминах знания марки, сообщения или продаж), чем одно медиа. Три медиа могут уже до трети улучшить эффекты кампании на единицу вложенных средств относительно одного медиа.

Пример

Вот лишь несколько примеров синергии медиамикса. Канадское подразделение MindShare в 2001 г. провело на нескольких тестовых рынках исследование эффективности медиамикса для продвижения товаров повседневного спроса (Fast Moving Consumer

Goods – товары повседневного спроса, FMCG) на остановках транспорта и ТВ. Результат исследования: наружная реклама обеспечила 11% роста продаж, ТВ – 27%, а на рынке, где они использовались вместе, продажи выросли на 52%. В 2005 г. Unilever также провел тестирование различных вариантов медиамикса для продвижения своего продукта Dove. В рамках тестирования на примере нескольких тестовых рынков в Нидерландах рассматривались ТВ, пресса и Интернет. Размещение только на ТВ дало 11% роста знания марки, в прессе – 8, Интернете – 7%, но вместе три медиа увеличили знание марки без подсказки на 14%. Исследовательская компания Research Now изучила ряд кампаний 2016 года, в которых использовались ТВ и Интернет (традиционные desktop и мобильные варианты размещения) и выяснила, что ТВ и Интернет используемые вместе в рамках одной кампании могут увеличивать некоторые её показатели до двух раз.

Существует несколько подходов к формированию эффективного микса, но их главный принцип уже озвучен – они должны в том или ином смысле дополнять друг друга. Один из подходов к формированию медиамикса – он должен обеспечивать непрерывность контакта с рекламным сообщением в течение дня. В этом случае, например, ТВ будет обеспечивать контакт с сообщением дома утром и вечером, наружная и транспортная реклама – утром и вечером при движении целевой аудитории на работу, с работы и на работу, дополнительно можно задействовать медиа, которые будут воздействовать на эту аудиторию в течение рабочего дня.

Для понимания как можно взаимно усилить медиа в рамках медиамикса кампании также может проводиться их оценка по ряду критериев. Одни медиа сильны с точки зрения одних критериев, в то время как другие сильны по другим критериям. Объединение медиа с разными достоинствами позволяет усилить эффекты рекламной кампании в целом. К наиболее значимым критериям можно отнести следующие.

1. Широта охвата. Способность медиа охватить максимально большое количество аудитории. Наиболее высокие значения у ТВ и наружной рекламы, которые потенциально способны охватить практически все население.

2. Скорость накопления охвата. Способность медиа оптимально охватить как можно больше аудитории за как можно более короткий срок.

Наиболее низкие показатели по данному критерию у ежемесячных изданий, которые выбирают потенциал своей аудитории в течение трех месяцев.

3. Ценовая эффективность. Уровень относительной стоимости размещения, стоимости за контакт (СРТ). Чем ниже относительная стоимость, тем лучше. Наиболее низкие относительные стоимости у самых охватных медиа и носителей, например ТВ (особенно национальное), наружная реклама.

4. Внимание аудитории к рекламе. Определяется на основании данных потребительских исследований (см. рис. 7.4).

5. Визуальный эффект. Возможность использовать изображения.

6. Фокус на целевую аудиторию. Способность медиа работать с узкими аудиториями. Наиболее высокие значения обычно у прессы, Интернета и прочих узкотаргетированных медиа. Обычно между широтой охвата и данным критерием существует обратная связь, т. е. чем больше охват медианосителя, тем меньше он сфокусирован на отдельные целевые аудитории. Исключение тут Интернет, который чисто технически позволяет нацеливать коммуникацию на потребительские и поведенческие группы любого размера.

7. Абсолютная стоимость. Как правило, прямо пропорциональна широте охвата и обратно пропорциональна ценовой эффективности.

Так, у национального ТВ наиболее широкий охват и низкая относительная стоимость, но абсолютная стоимость «средней» кампании на национальном ТВ исчисляется десятками миллионов рублей.

8. Географический фокус. Способность медиа работать с узкой географией. Понятно, что лучшие оценки принадлежат наружной рекламе.

9. Длительность контакта. Одни их самых низких оценок принадлежат наружной рекламе, например продолжительность контакта со щитом 6 × 3 м составляет 2–7 секунд, что значительно меньше, чем средневзвешенный хронометраж ролика на ТВ (18 с).

10. Влияние на продажи. Определяется на основании данных потребительских исследований (см. рис. 7.4).

11. Детальность информации. Способность разместить на макете сообщения большое количество информации. Наивысшие значения принадлежат прессе.

12. Гибкость. Возможность быстро договориться и разместить кампанию в медиа или быстро и без потерь снять/перенести кампанию.

Например, размещение на национальном ТВ практически необходимо бронировать за полгода, а снять такую кампанию без начисления штрафов можно не позже, чем два месяца до ее запланированного старта. В то же время на радио можно договориться о снятии и размещении кампании буквально за несколько дней.

Для подбора медиамикса можно использовать табл. 7.4 с оценками.

В таблице вес оценки может меняться в зависимости от задач кампании от 1 до 5 (в принципе можно брать любой интервал изменения, главное, чтобы он был един для всех критериев). Изначально для критериев стоит среднее значение веса, т. е. 3. При работе с таблицей каждый фактор оценивается с точки зрения важности или не важности для решения задач кампании. Например, если задача кампании – поддержка продаж, то данный критерий получает наиболее высокое весовое значение. Если планируется краткосрочная кампания (например, продвижение концерта, акции), то относительно прочих факторов вырастет вес скорости накопления охвата. Если важна работа с узкой аудиторией (например, обеспеченная ЦА), даже невзирая на высокую абсолютную и относительную стоимость такого размещения, то максимальный вес получит фокус на целевую аудиторию, а веса стоимостных критериев останутся средними или даже будут занижены.

Гибкость оказывается очень важным критерием с высоким весом, если коммуникация предполагает быструю реакцию на изменения рынка и продаж.

Оценки по каждому медиа также могут меняться, но эти изменения связаны с особенностями медиапотребления в различных целевых аудиториях. Например, национальная аудитория Интернета в 2017 г.

составила более 70%, т. е. оценка широты охвата у Интернета должна быть выше средней или равняться 4. Но некоторые группы Интернет охватывает лучше (доход выше среднего, молодой и средний возраст, городские жители и т. п.), а другие хуже, что предполагает увеличение оценки широты охвата в одних случаях и снижение – в других. Впрочем, есть критерии, для которых значения оценок критериев остаются неизменными вне зависимости от целевой аудитории. Например, визуальный эффект, продолжительность контакта, детальность информации, гибкость и т. п.

После того как задан вес критерия и указаны оценки выраженности данного критерия для каждого медиа, можно переходить к получению итоговых оценок. Сначала умножением веса критерия на оценку критерия получается итоговая оценка критерия для каждого медиа. Затем итоговые оценки складываются, и получаются суммарные оценки каждого медиа по всем критериям. На примере в табл. 7.4 их можно видеть в последней строчке. Медиа с наивысшими оценками наиболее оптимальны для формирования медиамикса, так как они смогут усиливать и местами компенсировать недостатки друг друга. В примере, который сделан для FMCG-товара, аудитории в возрасте, со средним доходом и проживающих в Москве, – это ТВ, Интернет и пресса. Так, табл. 7.4 можно дополнять и корректировать, при необходимости вносить дополнительные критерии или медиа, либо делать дополнительное дробление медиа, например, подразделять прессу на дополнительные категории – по периодичности, способу распространения, тематике и т. п.

Определение медиазадач рекламной кампании

После того как определен оптимальный медиамикс, наступает этап выяснения медиазадач планируемой кампании в терминах нахождения уровня минимальной эффективной частоты и охвата аудитории на этом уровне. Понятие минимальной эффективной частоты исходит из положения, что для изменения потребительского поведения (покупки марки, переключения на покупку рекламируемой марки) требуется определенная частота контакта с рекламным сообщением. То есть человек должен увидеть сообщение несколько раз, чтобы понять: 1) что продвигается; 2) необходимо ли это ему; 3) принять решения о покупке. Первые подходы к разработке минимально эффективной частоты исходили из этой логики и говорили о необходимости не менее трех контактов. При этом все контакты сверх имеющихся рассматривались как напоминание о решении о покупке, принятом после третьего контакта.

Разнообразные исследования воздействия рекламы на продажи, проводившиеся в 1970-е гг., привели к появлению понятия S-образной кривой отклика на рекламу (рис. 7.5), показывавшей значительный рост отклика (знание марки, ее продажи), в результате определенного количества контактов с рекламным сообщением. На кривой выделялось три области: область формирования знания, характерная для первых контактов; затем следовала область действия, вызванного рекламным сообщением; последняя область определялась как зона насыщения, в которой рекламное сообщение практически не увеличивало результат в виде знания марки или ее потребления.

После того как концепция минимальной эффективной частоты оформилась в виде правила 3+ (т. е. не менее трех контактов для эффективной коммуникации), ее развитие не остановилось. Очевидно, что в различных ситуациях порог, после которого сообщение будет восприниматься с большей эффективностью, может смещаться.

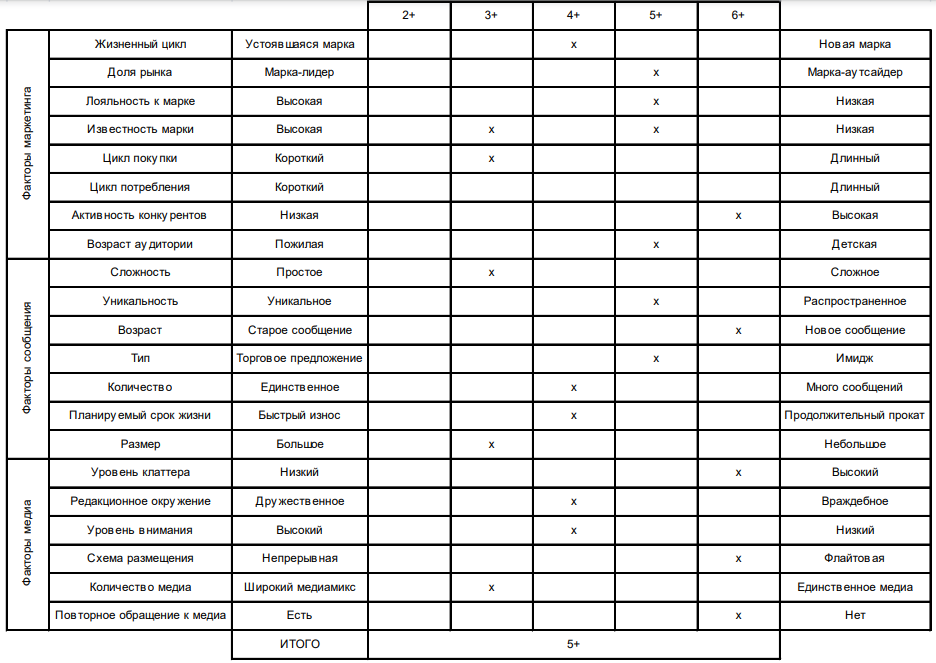

Сравните запуск абсолютно новой и никому неизвестной марки и выход очередной кампании марки, существующей на рынке несколько десятилетий, т. е. существуют факторы, влияющие на величину минимальной эффективной частоты. В 1982 г. в докладе на конференции Advertising Research Foundation была заявлена матрица, предлагавшая ряд таких факторов, объединенных ее создателем – Джозефом Остроу – в три группы: маркетинговые факторы, факторы сообщения/креатива и факторы медиа.

Матрица Дж. Остроу состояла из набора факторов и шкалы для каждого из них. Оценки шкал изменялись от 2 до 6 и соответствовали уровню эффективной частоты контактов 2+ и 6+ (это, соответственно, минимум и максимум эффективной частоты, которые предполагал Дж. Остроу). При определении минимального эффективного уровня частоты каждый из факторов последовательно оценивался по этим шкалам, а полученные значения оценок складывались и усреднялись, давая итоговое значение минимальной эффективной частоты. Максимально возможный уровень минимальной эффективной частоты (за стандартный период оптимизации четыре недели) при работе с матрицей Дж. Остроу предполагался равным 6+, а минимальный – 2+. В примере, приведенном в табл. 7.5, необходимая минимальная эффективная частота составила 5+.

К настоящему моменту матрица Дж. Остроу обросла большим количеством модификаций и дополнений. Все их объединяет одно – понимание, что не все факторы равнозначны. Как матрица Дж. Остроу возникла в результате понимания, что 3+ не может быть универсальной минимальной частотой, так и модификации самой матрицы Дж. Остроу стали появляться в результате понимания, что в разных ситуациях значимость отдельных факторов может возрастать или снижаться. Часть модификаций просто отказывается от второстепенных факторов, в других, наоборот, вводятся дополнительные факторы.

Практически все модификации предполагают дополнительное взвешивание значимости фактора в рамках планируемой кампании и ее условий (рассматриваемой категории, географического рынка, целевой аудитории и т. п.). В данных модификациях вырос и максимальный порог минимальной эффективной частоты, который при определенных условиях может достигать 8+. Но во всех модификациях по-прежнему используется подход, заданный Дж. Остроу, – оценка различных факторов маркетинга, сообщения и медиа.

Таблица 7.5. Матрица Остроу

Для определения охвата, который будет наиболее оптимальным при заданном уровне эффективной частоты, используется разнообразное программное обеспечение, работающее с медиаданными исследовательских компаний. Основной подход при работе с этими софтами и данными – поиск точки насыщения кривой охвата, после которой ее дальнейший прирост замедляется и тратится все больше средств, чтобы охватить все уменьшающееся количество аудитории. Оптимизация размещения, выбор носителей и их сочетания на дальнейших этапах планирования рекламной кампании исходят из необходимости добиться максимального охвата на заданном уровне минимальной эффективной частоты при минимальных затратах.

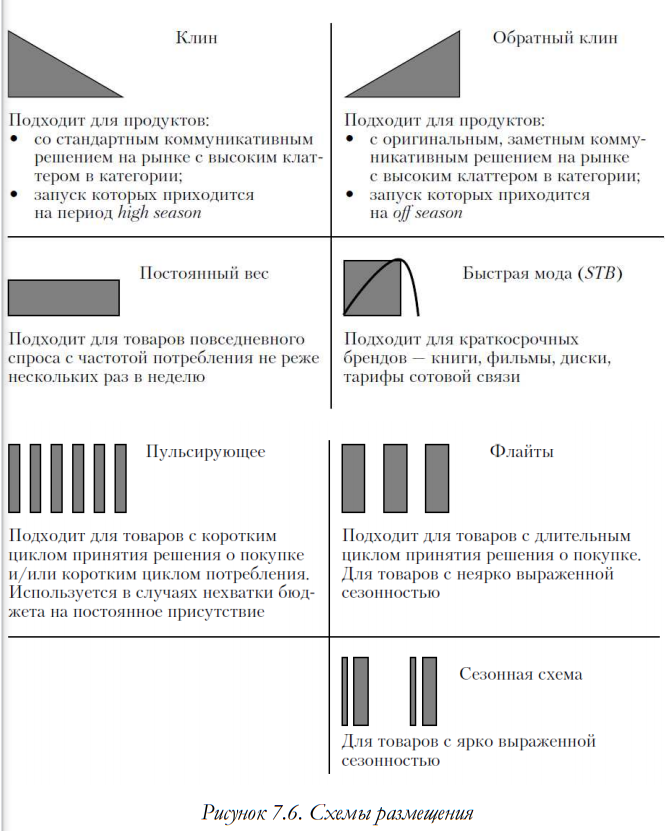

Определение схемы размещения

Грамотное распределение медиадавления во времени также способно усилить рекламные эффекты кампании, обеспечивать заметность сообщения и его узнаваемость в течение долгого времени, способствовать реализации маркетинговых задач кампании. Идеальный вариант предполагает постоянное и достаточно высокое рекламное давление в течение года. Более всего схема равномерного распределения медиадавления подходит для запуска кампаний новых продуктов, перезапуска старых брендов, поддержки существующих товаров повседневного спроса с циклом покупки менее недели. В рамках этой схемы рекламодатель стремится охватить максимальное количество потенциальных потребителей товара/услуги и поддерживать его в течение длительного времени, удерживая знание сообщения марки, ее предложения и ее продажи на предельном уровне. Западные источники предлагают использовать такую схему только в первые год/полгода продвижения продукта. В связи с тем, что схема размещения не универсальна и требует значительных финансовых затрат, для вывода нового продукта часто используется клинообразная схема.

В рамках клинообразной схемы на начало кампании приходятся основные объемы размещения, максимальный охват и частота контактов с рекламным сообщением, которые постепенно с течением времени снижаются. Снижение медиадавления выражается в уменьшении частоты контактов с рекламным сообщением, при этом стараются сохранить максимальный уровень охвата. Это наиболее часто реализуемая схема, так как она оптимальна со многих точек зрения. Во-первых, на рынках с высокими конкуренцией и клаттером (рекламным шумом) позволяет добиться маркам наивысшей доли голоса на старте кампании, что повышает заметность сообщения и предложения марки.

Во-вторых, любой показатель эффектов кампании имеет тенденцию к насыщению, т. е., достигнув некоторого значения, его рост постепенно замедляется, существенно уменьшается отдача на единицу средств, вложенных в рекламу. Кроме того, отсутствие рекламной поддержки, как правило, ведет с снижению этих показателей. Клинообразная схема отвечает этой тенденции и позволяет быстро выводить показатели на точку насыщения, после чего поддерживать их на этом уровне при минимальных затратах.

Полной противоположностью предыдущей схемы выглядит обратный клин – кампания начинается с минимальных объемов размещения, которые постепенно увеличиваются до максимальных. Схема хорошо работает в условиях уникальности предложения или сообщения марки. В первом случае новый продукт, на базе которого, по сути, создается новая товарная категория (например, Apple и категория персональных компьютеров в начале 1980-х гг.), сначала завоевывает небольшую группу пользователей – агентов влияния и затем, расширяя продажи, увеличивает и рекламную поддержку. Уникальное сообщение или подход к коммуникации также может использовать обратный клин, сообщение, выбиваясь из общего клаттера категории за счет своей непохожести или провокационности, будет заметно и при низком уровне медиадавления. Но постепенно объемы размещения должны наращиваться, расширяя охват кампании и увеличивая ее коммуникативную эффективность. В качестве частного случая применения схемы обратного клина в условиях уникальной коммуникации можно привести и тизерные кампании.

В маркетинге есть понятие краткосрочных брендов, которые изначально создаются с расчетом на короткий цикл жизни продукта.

Наиболее яркий пример таких брендов – тарифы сотовой связи. Для этих товаров подходит схема, предполагающая высокий уровень медиадавления и полный отказ от рекламной поддержки при первых признаках насыщения рынка и спаде продаж. Схема может служить для продвижения новых коллекций одежды, компьютерных игр и программ, фильмов, книг.

Нижеперечисленные схемы (см. рис. 7.6) наиболее подходят для вывода новых товаров, запуска новых вариантов коммуникации марок.

Также есть еще четыре схемы, их использование предполагается не для запуска новых продуктов, а для текущего, поддерживающего размещения марок.

Среди схем поддерживающего размещения (рис. 7.6) в первую очередь можно выделить пульсирующее и флайтовое размещение. У каждого продукта существует определенный период, по истечении которого совершается очередная покупка. Какие-то продукты, нуждающиеся в рекламной поддержке, приобретаются отдельными целевыми аудиториями чуть ли не ежедневно (сигареты, жевательная резинка, молоко и т. п.), т. е. цикл их потребления – один день. Товары длительного пользования (например, бытовая техника) обновляются в домохозяйстве в среднем каждые 3–5 лет, и это – значение их цикла покупки. Чем короче цикл покупки, тем чаще должны возникать периоды выхода рекламы, что описывается схемой пульсирующего размещения. Задача такого размещения – перекрыть как можно больше циклов принятия решения о покупке, поддерживать рекламой текущие покупки продукта вплоть до того, что для товаров циклом покупки один день вообще может использоваться схема постоянного присутствия. Наоборот, чем больше цикл покупки, тем меньше требуется периодов выхода рекламы, но увеличивается их продолжительность по сравнению с пульсирующим размещением. Этот вариант описывается флайтовой схемой размещения.

Для товаров с сезонным спросом используется соответствующая схема. Основные объемы размещения в рамках этой схемы, естественно, приходятся на сезон повышенного спроса. Но во время такого сезона активизируются и прочие рекламодатели из товарной категории, что ведет к росту рекламного шума и распылению внимания потенциальных потребителей. Поэтому в рамках схемы рекомендуется небольшим объемом размещения предварить поддерживаемый сезон, разместить сообщение в тот момент, когда остальные игроки товарной категории бездействуют, и таким образом загодя занять место в сознании потенциальных покупателей продукта. Предваряющее размещение актуально в том случае, если оно не ослабит поддержку основного периода.

Выбор носителей

Выбор носителей – это поиск баланса между тремя переменными: объемом аудитории, соответствием носителя аудитории и стоимостью размещения. Соответственно основными критериями оценки выбираемых носителей служат средний рейтинг носителя и/или его охват (оценка объема аудитории), индекс Affinity (оценка соответствия носителя целевой аудитории) и стоимость за тысячу контактов или стоимость за пункт рейтинга (оценка относительной стоимости размещения). С определениями этих показателей медиапланирования можно ознакомиться в приложении 3.

Сложность ранжирования носителей по указанным трем группам показателей осложняется тем, что они часто являются взаимоисключающими. Высокий уровень соответствия чаще всего означает низкий объем аудитории и, как следствие, высокую стоимость контакта с ней.

И наоборот, охватные и относительно дешевые носители редко отличаются высоким соответствием целевой аудитории. Поэтому приоритетность того или иного критерия зависит от задач кампании и задач, которые ставятся перед медиа, и особенностями данного медиа.

Например, если бюджет кампании ограничен, и аудитория является достаточно широкой и массовой, то индексом Affinity можно до определенной степени пренебречь в пользу дешевых и охватных носителей. И наоборот, если речь идет про охват узкой целевой аудитории, то соответствие ей может оказаться более приоритетным, невзирая на высокую стоимость контакта и низкие показатели охвата целевой аудитории носителем. При выборе носителей в медиа, изначально отличающихся высокой ценой, высоким потенциалом охвата и высокой абсолютной стоимостью размещения, например ТВ, важнее оказываются показатели объема аудитории и относительной стоимости контакта.

На этапе выбора носителей также проводится первичная оптимизация размещения (табл. 7.6). Как и в случае с формированием медиамикса, комбинирование носителей проводится исходя из принципа усиления воздействия их, вместе взятых. Один из основных подходов к формированию сплита носителей – первичный выбор базовых носителей, формирующих основной охват целевой аудитории, и подбор к нему дополнительных носителей, усиливающих эффект основного набора носителей, – увеличение охвата, таргетируемости размещения, количество контактов на одного человека и снижение итоговой стоимости размещения. Таргетируемость при этом мы понимаем, как способность носителя или плана воздействовать преимущественно на целевую аудиторию, определяется через высокое значение индекса Affinity.

При необходимости расширения охвата в дополнение к основным охватным носителям, отобранным в первую очередь, подбираются носители, следующие за ними с точки зрения охвата целевой аудитории, но по возможности не в ущерб таргетируемости и стоимости размещения. При необходимости увеличить среднюю частоту контактов с рекламным сообщением (что также будет означать увеличение охвата на высоких уровнях минимальной эффективной частоты) можно, наоборот, взять носители с пересекающимися аудиториями, чтобы контакты с сообщениями состоялись в разных носителях. Увеличение таргетируемости размещения означает, что к основному набору носителей будут добавлены носители с высоким соответствием целевой аудитории (выше, чем у основного набора, хотя обычно и с меньшими охватами и/или более высокой стоимостью размещения). Снижение относительной стоимости размещения, удешевление стоимости за тысячу контактов достигаются добавлением к основному набору недорогих носителей, в достаточной мере отвечающих задачам охвата и таргетируемости. Дать более ясные, однозначные и универсальные рекомендации по формированию сплита носителей затруднительно, так как в медиапланировании все ситуативно, и в зависимости от целей, задач, особенностей коммуникации целевой аудитории и т. п. будут актуализироваться разные критерии и подходы к подбору носителей.

Таблица 7.6.

| № | Издание | Аудитория одного номера, % | Аудитория одного номера, тыс. чел. | Affinity | CPT (стоимость 1000 контактов) |

|---|---|---|---|---|---|

| 1 | Cosmopolitan | 13.64 | 676.22 | 296 | 2055.55 |

| 2 | Антенна/Телесемь | 13.52 | 670.2 | 128 | 4771.74 |

| 3 | Караван историй | 6.87 | 340.46 | 171 | 1909.18 |

| 4 | Burda | 6.49 | 321.96 | 249 | 1335.55 |

| 5 | Тещин язык | 6.12 | 303.39 | 131 | 675.69 |

| 6 | Glamour | 5.8 | 287.42 | 349 | 2626.8 |

| 7 | За рулем | 5.53 | 274.08 | 76 | 3210.72 |

| 8 | Аргументы и факты | 5.51 | 272.97 | 73 | 8537.46 |

| 9 | 7 Дней | 5.46 | 270.87 | 127 | 3322.69 |

| 10 | Комсомольская правда (w) | 5.2 | 257.56 | 102 | 9541.94 |

| 11 | Лиза | 5.03 | 249.43 | 217 | 2405.45 |

| 12 | National Geographic Россия | 4.45 | 220.63 | 148 | 2279.85 |

| 13 | Вокруг света | 4.36 | 215.99 | 92 | 2986.22 |

| 14 | Теленеделя | 4.29 | 212.46 | 110 | 9573.19 |

| 15 | Люблю готовить! | 3.79 | 188.04 | 134 | 1279.01 |

| 16 | Домашний очаг | 3.66 | 181.47 | 216 | 3747.26 |

| 17 | Коллекция Караван историй | 3.53 | 175.1 | 189 | 2170.2 |

| 18 | Оракул | 3.5 | 173.68 | 194 | 2244.52 |

| 19 | Моя семья | 3.49 | 173.18 | 162 | 2311.53 |

| 20 | Vogue | 3.42 | 169.6 | 329 | 4540.08 |

Mediascope, исследование NRS Россия (сент. 2017 – фев. 2018, женщины 25–44 с доходом выше среднего)

Для примера рассматриваются только первые 20 носителей по охвату

Выбор носителей даже не всегда может опираться на количественные данные, важна и качественная составляющая, которая выражается соответствием носителя основному сообщению рекламной кампании, макета – редакционному окружению носителя. Наиболее ярко важность качественного подхода при выборе носителей находит свое отражение при работе с прессой или Интернетом. Начнем с того, что не у всех носителей аудитория измеряется в рамках существующих синдикативных исследований. В России – несколько десятков тысяч официально зарегистрированных печатных изданий, несколько тысяч из них – это активно действующие и регулярно выходящие издания. Но в исследованиях находят отражение только несколько сотен из них, наиболее массовые и заметные. Оценить аудиторию более малотиражных и специализированных изданий затруднительно даже с точки зрения методологии существующих синдикативных исследований, да и платёжеспособный спрос на данные об аудитории этих носителей невысок. При работе с такими носителями важна качественная экспертиза издания, понимание, насколько издание заметно в целевой аудитории и соответствует задачам продвижения определенного продукта. Это означает оценку распространения носителя, редакционного содержания, качества подачи материала, регулярности выхода, продолжительности его существования и т. п. Каталог всех зарегистрированных изданий России можно найти на сайте Федерального агентства по печати и массовым коммуникациям по адресу www.fapmc.ru/smi/, более практически значимую базу изданий предлагают сайты mediaguide.ru и mediaatlas.ru. Оценка редакционного содержания важна и в случае с носителями, аудитория которых измеряется в рамках синдикативных исследований, если хотим добиться соответствия ему размещаемого рекламного макета.

Таким образом, выбор носителей одновременно сочетает в себе и количественный, и качественный подходы. Первый подход предполагает выбор носителей на основании определенных количественных критериев, таких как объем аудитории, соответствие аудитории и удельная стоимость размещения. Но не менее важен и качественный подход: понимание особенностей того или иного носителя, его возможностей воздействия на определенную группу. Когда речь заходит о соответствии рекламного сообщения и рекламоносителя, нам кажется, что это соответствие не только содержанию, но и решаемым целям.

Определение формата размещения

Даже если не рассматривать спонсорское размещение, то все равно размещение рекламы опирается на большое разнообразие форматов.

В эфирных медиа – это ролики хронометражом, как правило, от 5 до 30 секунд. В прессе – обложки, развороты, полосы, различные форматы в долях от полос, classified-форматы. Перечислить форматы наружной рекламы – неподъемная задача, тем более что буквально каждый день в ней появляются все новые форматы и носители. То же касается и Интернета, хотя мы и постарались перечислить основные форматы размещения наружной и интернет-рекламы в предыдущих главах учебника.

Выбор формата размещения определяется задачами кампании и ограничивается бюджетом. Если стоит задача имиджевой коммуникации, то для ее решения необходимы крупные форматы размещения.

Если речь идет о запуске новой марки или нового предложения, то требуется крупный формат, облегчающий прохождение первого этапа кампании за счет своей высокой заметности.

Итак, чем крупнее формат сообщения, тем более он заметен и это лучше сказывается на эффективности размещения, позволяет быстрее привлечь внимание к марке, ее сообщению и предложению, способствует достижению маркетинговых задач. Кроме того, размер сообщения и его стоимость прямо пропорциональны, чем больше сообщение, тем выше цена его размещения. Поэтому в условиях ограниченного бюджета всегда возникает вопрос его оптимизации за счет уменьшения формата сообщения. Это позволяет сохранить количество выходов (или рейтингов), уровень медиаэффектов, необходимых для достижения целей рекламной кампании.

На данный момент российские исследования эффективности того или иного формата в том или ином медиа являются редкостью, проще даже сказать, что их нет. В большинстве своем российский рынок пользуется результатами западных исследований, допуская, что восприятие того или иного формата вряд ли зависит от страны или особенностей медиарынка определенной страны, а больше – от психологии восприятия, которая едина практически для всех людей.

Что касается оптимизации бюджета на данном этапе, то она сводится к поиску такого формата (или комбинации форматов), способного максимально решить задачи кампании, т. е. в рамках выделенного бюджета. Зачастую это выражается в том, что на старте кампании планируется использование крупных форматов сообщения, которые затем уменьшаются, чтобы одновременно поддерживать заданный уровень медиазадач и сократить затраты.

Определение объемов размещения

Чрезмерно большое количество выходов часто ведет к неприятию сообщения целевой аудиторией, так как оно становится слишком навязчивым. Как мы уже отмечали, кривые охвата склонны к насыщению, т. е. наступает такой момент, когда мы не охватываем новых людей, а лишь увеличиваем частоту контакта с сообщением среди тех, кто был охвачен им ранее. Поэтому важно определить тот объем выходов, который позволит оптимально реализовать потенциал охвата носителей в рамках плана и/или не уйти в избыточную частоту контактов.

К примеру, в прессе прослеживается определенная зависимость между периодичностью выхода издания и скоростью накопления охвата. Медленнее всего свой потенциал охвата реализуют ежедневные издания, у них охват в среднем выходит на точку насыщения к пятому выходу. У еженедельных изданий это происходит к четвертому выходу, у ежемесячных – к третьему. Соответственно, выходы сверх этого будут вести в большей степени к росту частоты контакта, иначе говоря, будут обеспечивать рост охвата на высоких уровнях эффективной частоты (3+, 4+, 5+). Если это укладывается в рамки медиазадач, то в этом нет ничего страшного.

Тем не менее существуют уровни эффективной частоты, которые рассматриваются как критические и рост охвата на которых означает уход в избыточную частоту контактов, отсутствие оптимальности с точки зрения объемов размещения. Это частоты от 10+ (для планов с медиазадачей увеличения охвата на уровне 3+) до 15+ (для планов с 8+ соответственно). Рост охвата на критических уровнях эффективной частоты означает неверное распределение объемов размещения (выходов, рейтингов) по используемым носителям. Возможные решения: уменьшить количество выходов, перераспределить выходы в носители с большими показателями уникального охвата, задействовать новые носители, способные увеличить общий охват плана и снизить его частоту контакта.

Оптимизация бюджета на уровне тактики

Если, несмотря на все усилия по оптимизации кампании, она всетаки не укладывается в заданный бюджет, можно также реализовать следующие способы оптимизации затрат.

1. Сокращение количества или продолжительности флайтов.

Например, планируемые четыре флайта по два месяца можно сократить до трех флайтов. Либо каждый четный флайт сократить до одного месяца. В обоих случаях расходы снижаются на четверть.

2. Часть бюджета можно перенести в недорогие медиа, например, на радио или в наружную рекламу, стоимость контакта в которых ниже, чем на ТВ или в журналах. Соответственно сократятся удельные затраты кампании.

3. Применение недорогих форматов рекламного сообщения.

Например, половина роликов на ТВ может выходить форматом 30, а половина – 15 секунд, что позволит увеличить на 1/4 общее количество выходов либо на 1/4 сократить затраты кампании на ТВ. Такое же сокращение через формат сообщения можно провести в других медиа.

4. Использование недорогих носителей, но с достаточным соответствием целевой аудитории.

5. При определении стратегии на ТВ можно снизить долю выходов в прайм-тайм. Распределение выходов в течение всего дня позволит увеличить количество выходов и в некоторых случаях – даже охват аудитории.

6. Если речь идет о нацеливании рекламной кампании на определенные города, то с точки зрения затрат и эффективности воздействия иногда лучше использовать не национальное, а более дешевое локальное размещение в данных городах. Но точность определения, при каком количестве городов выгодно уходить на точечное локальное размещение, зависит от медиарынков этих городов и уровня цен на размещение.

7. Если необходима национальная кампания, но с выделением в приоритет ряда городов, то можно эффективно использовать недорогие сетевые станции с региональной поддержкой в указанных городах.

Это лишь наиболее важные способы оптимизации. Вряд ли возможно обозначить все детали оптимизации, так как что ни кампания, то свои уникальные задачи и свои способы определения и решения медиазадач и оптимизации затрат.

Оценка эффективности рекламы