Налоговая система Российской Федерации: налоговое законодательство. Налоги, их виды и элементы

Налоговая система - совокупность налогов, сборов, пошлин и других обязательных платежей в бюджет, взимаемых на условиях, определяемых законодательными актами. Существенными характеристиками налоговой системы той или иной страны являются: совокупность налогов, установленных законодательством; принципов, форм и методов их установления и ввода в действие; система налоговых органов, форм и методов налогового контроля; права и ответственность участников налоговых отношений, порядок и условия налогового производства.

Исторически российская налоговая система характеризуется большим числом налогов и сборов и сложными налоговыми законами, нормами и распоряжениями, которые часто допускают противоречивое толкование налоговыми органами. Более того, налоговое бремя на предпринимательство является очень тяжелым, хотя недавно были сделаны определенные попытки уменьшить его, в то время же уровень сбора налогов является низким из-за систематического уклонения от уплаты налогов значительной части налогоплательщиков. На положении налогоплательщиков исторически также сказывались суровые санкции за несоблюдение законов, хотя санкции, применяемые в настоящее время согласно новому налоговому законодательству, представляют собой значительное улучшение. Основу функционирования налоговой системы РФ на современном этапе составляет НК РФ, в соответствии с которым законодательство РФ о налогах и сборах включает в себя:

- НК РФ и принятые в соответствии с ним федеральные законы о налогах и сборах;

- законы и нормативные правовые акты о налогах и сборах, принятые законодательными (представительными) органами власти субъектов РФ в соответствии с НК РФ;

- нормативные правовые акты представительных органов местного самоуправления о налогах и сборах, принятые в соответствии с НК РФ.

Виды налогов

Реформа российской налоговой системы уже длительное время стоит на повестке дня законодателей, она проходит в форме принятия всеобъемлющего Налогового кодекса, который заменяет многочисленные частные законы, регулирующие отдельные налоги. Часть I Налогового кодекса РФ была принята летом 1998 года и вступила в силу 1 января 1999 года, она в основном охватывает административные и процедурные вопросы, а также устанавливает принципы введения новых налогов, защиту прав налогоплательщиков и предотвращение дискриминации в области налогов и в настоящее время предусматривает, что в случае двусмысленности налогового закона должно применяться толкование в пользу налогоплательщика.

2000 год ознаменовал собой наиболее важный этап налоговой реформы. Были приняты четыре главы Части II Налогового кодекса, посвященные НДС, Акцизам, Налогу на доходы физических лиц и Единому социальному налогу, которые вступили в силу 1 января 2001 года. Глава 25 о налоге на прибыль организаций, который считается основным элементом налоговой реформы вступила в силу с 1 января 2002 года.

Все российские налоги и сборы теперь приведены в Налоговом кодексе РФ. Их можно разделить на пять основных категорий: федеральные, региональные и местные налоги и сборы, специальные налоговые режимы и страховые взносы.

Федеральными налогами и сборами признаются налоги и сборы, которые установлены Налоговым кодексом РФ и обязательные к уплате на всей территории Российской Федерации. Федеральные налоги вводят федеральные органы власти, к ним относятся:

- налог на добавленную стоимость;

- налог на прибыль организаций;

- налог на доходы физических лиц;

- акцизы;

- водный налог;

- налог на добычу полезных ископаемых;

- государственная пошлина;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.

Региональными налогами признаются налоги, которые установлены Налоговым кодексом РФ и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с Налоговым кодексом РФ и законами субъектов Российской Федерации о налогах. Власти краев, областей, республик и автономных округов, а также городов Москвы, Санкт-Петербурга и Севастополя (это города федерального значения, которые являются самостоятельными субъектами Российской Федерации) вводят на своей территории региональные налоги, но не вправе вводить налоги произвольно. Они могут ввести на своей территории лишь налоги, установленные Налоговым кодексом РФ, а именно:

- транспортный налог;

- налог на имущество организаций;

- налог на игорный бизнес.

Законодательные (представительные) органы государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены Налоговым кодексом РФ, могут корректировать ставки, устанавливать налоговые льготы, основания и порядок их применения.

Местными налогами и сборами признаются налоги и сборы, которые установлены Налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с Налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах.

К местным налогам и сборам относятся:

- земельный налог;

- налог на имущество физических лиц;

- торговый сбор.

Чтобы добиться единства налогообложения по стране, федеральные власти определяют не только перечень налогов, которые могут вводить региональные и местные власти, но и основные правила взимания этих налогов. Региональные власти могут изменять эти правила настолько, насколько это соответствует налоговому законодательству.

Например, вводя налог на имущество организаций, региональные власти не могут устанавливать перечень налогооблагаемого имущества, так как он уже определен Налоговым кодексом, однако могут изменить ставку налога, в рамках Налогового кодекса (не более 2,2%). Однако, из этого правила есть исключение: уполномоченный орган исполнительной власти субъекта Российской Федерации не позднее 1 -го числа очередного налогового периода по налогу определяет на этот налоговый период перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость.

Налоговым кодексом предусмотрены специальные налоговые режимы, в соответствии с которыми установлен особый порядок исчисления и уплаты налогов, в том числе замена большинства (или всех) налогов одним. Существуют следующие специальные налоговые режимы:

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог); упрощенная система налогообложения;

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

- система налогообложения при выполнении соглашений о разделе продукции;

- патентная система налогообложения.

Каждый налог можно разложить на одинаковые элементы:

- налогоплательщики; объект налогообложения;

- налоговая база;

- налоговый и отчетный периоды;

- ставка налога;

- порядок исчисления налога;

- порядок и сроки уплаты налога;

- порядок и сроки представления отчетности по налогу.

Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с Налоговым кодексом РФ возложена обязанность уплачивать соответственно налоги и (или) сборы.

Объект налогообложения - это то, что облагается налогом: реализация товаров, прибыль, стоимость имущества и другие объекты, которые можно измерить. Каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии со второй частью Налогового кодекса РФ.

Так, акцизами облагается реализация подакцизных товаров: спирта, алкоголя, пива, табака, бензина, дизельного топлива, моторного масла, природного газа, автомобилей и мотоциклов. Объект обложения налогом на имущество организаций - движимое и недвижимое имущество, принадлежащее организации. Объектом налогообложения транспортным налогом являются транспортные средства, а именно: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Налоговая база - единица измерения объекта налогообложения, рассчитанная определенным образом и выраженный в определенных единицах: рублях, кубометрах, лошадиных силах, тоннах и т.д. Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Ставка налога - это величина налога с единицы измерения налоговой базы: процентов от стоимости, рублей с кубометра, тонны и т.д. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.

Налоговый и отчетный периоды. Налоговый период - это отрезок времени (месяц, квартал, год), по окончании которого рассчитывается и уплачивается налог. Налоговый период может состоять из нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи по налогу.

Порядок исчисления налога показывает, кто и как должен рассчитывать налог. Большинство налогов должны рассчитывать сами налогоплательщики. Но некоторые налоги рассчитывают налоговая инспекция и так называемые налоговые агенты.

Фирмы и предприниматели признаются налоговыми агентами, когда при выплате дохода другой фирме или физическому лицу они обязаны удержать с этого дохода налог, а потом перечислить его в бюджет. Например, налог на доходы физических лиц рассчитывает та фирма (предприниматель), которая выплачивает доход своим работникам. Эта фирма или предприниматель считается налоговым агентом.

Порядок и сроки уплаты налога устанавливают когда, куда и как надо перечислить налог.

Так фирмы платят ежемесячно в государственные внебюджетные фонды: Фонд социального страхования РФ, Федеральный и территориальный фонды обязательного медицинского страхования, Пенсионный фонд. Налог на прибыль организаций фирмы платят ежемесячно (небольшие фирмы - ежеквартально) в федеральный и региональный бюджеты.

Порядок и сроки представления отчетности по налогу устанавливают, когда и куда нужно представить налоговую декларацию и другие отчеты по налогу.

Налог считается установленным, если в законе определены все перечисленные выше элементы, однако кроме них можно определить и такой «факультативный» элемент налога, как налоговая льгота. Она не обязательна для введения налога.

Система налоговых органов

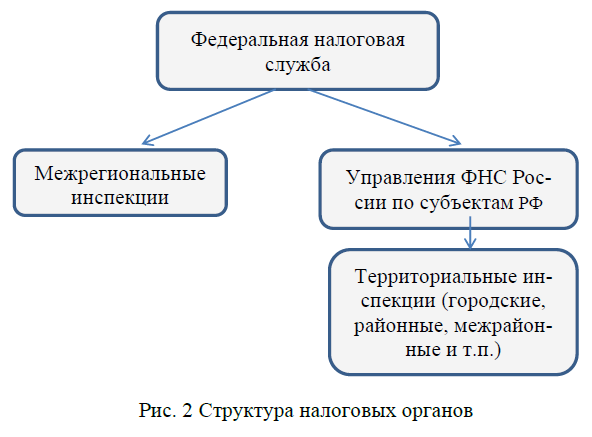

Важная роль в обеспечении эффективного функционирования налоговой системы РФ отводится налоговым органам, к которым в соответствии с действующим законодательством относится Федеральная налоговая служба, включая ее территориальные органы по всей территории государства.

Система налоговых органов в РФ построена в соответствии с административно-территориальным делением, принятым в РФ, и состоит из трех уровней:

- первый уровень - Федеральная налоговая служба;

- второй уровень - региональные и межрегиональные налоговые органы;

- третий уровень - территориальные налоговые инспекции.

Структура налоговых органов представлена на рисунке 2.

Рис. 2 Структура налоговых органов

Во главе системы налоговых органов стоит Федеральная налоговая служба (ФНС России). До сентября 2004 г. ФНС России называлась Министерством РФ по налогам и сборам (МНС России).

Федеральная налоговая служба находится в ведении Министерства финансов Российской Федерации.

Согласно статье 30 Налогового кодекса РФ (НК РФ) налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, а в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации иных обязательных платежей. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов, сборов, страховых взносов, и его территориальные органы.

Основные полномочия ФНС России по контролю и надзору:

- соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов;

- соблюдением резидентами и нерезидентами валютного законодательства Российской Федерации, требований актов органов валютного регулирования и валютного контроля;

- соблюдением требований к контрольно-кассовой технике, порядком и условиями ее регистрации и применения;

- полнотой учета выручки денежных средств в организациях и у индивидуальных предпринимателей;

- исполнением организациями, содержащими тотализаторы и букмекерские конторы, а также организующими и проводящими лотереи и иные основанные на риске игры, в том числе в электронной форме, Федерального закона "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма".

Кроме того ФНС России осуществляет следующие функции: осуществляет государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

- осуществляет выдачу специальных марок для маркировки табака и табачных изделий, производимых на территории Российской Федерации;

- осуществляет федеральный государственный надзор в области организации и проведения азартных игр;

- осуществляет аккредитацию филиалов, представительств иностранных юридических лиц (за исключением представительств иностранных кредитных организаций);

- представляет в соответствии с законодательством Российской Федерации о несостоятельности (банкротстве) интересы Российской Федерации по обязательным платежам и (или) денежным обязательствам. ФНС России руководствуется в своей деятельности Конституцией РФ, федеральными конституционными законами, федеральными законами, актами Президента РФ и Правительства РФ, международными договорами РФ, нормативными правовыми актами Минфина России, а также Положением о ФНС России.

ФНС России ведет деятельность непосредственно и через свои территориальные органы во взаимодействии с другими федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, органами местного самоуправления и государственными внебюджетными фондами, общественными объединениями и иными организациями.

ФНС России возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством РФ по представлению министра финансов.

Каждый налоговый орган является самостоятельным юридическим лицом, но в то же время находится в вертикальной подчиненности и входит в единую централизованную систему налоговых органов Российской Федерации.

Федеральной налоговой службе подчиняются региональные управления ФНС (УФНС России) и межрегиональные инспекции ФНС (МИ ФНС России).

Особенностью реформирования структуры налоговых органов является создание межрегиональных и межрайонных инспекций. Межрайонные инспекции возникли путем объединения нескольких районных инспекций по результатам оптимизации структуры налоговых органов. Межрегиональные инспекции бывают следующих видов:

- по федеральным округам (8 единиц - по числу федеральных округов);

- по крупнейшим налогоплательщикам (в отличие от традиционных инспекций, осуществляющих контроль в зависимости от территориальной принадлежности налогоплательщика, межрегиональные инспекции строят свою работу исходя из категории налогоплательщика и его отраслевой принадлежности - их 9 единиц);

- специализированные (3 единицы: по ценообразованию, по камеральному контролю и по централизованной обработке данных).

Межрегиональные инспекции по федеральным округам занимают промежуточное положение между федеральной налоговой службой и территориальными управлениями ФНС России. Межрегиональные инспекции ФНС России по федеральным округам созданы:

- взаимодействие ФНС России с полномочным представителем Президента Российской Федерации в федеральном округе;

- проверки эффективности работы управлений ФНС России по субъектам Российской Федерации в федеральном округе;

- внутриведомственные проверки, в том числе финансовый контроль за деятельностью территориальных налоговых органов.

На межрегиональном уровне также существует девять межрегиональных инспекций по крупнейшим налогоплательщикам в следующих сферах:

- разведка, добыча, переработка, транспортировка и реализаций нефти и нефтепродуктов;

- разведка, добыча, переработка, транспортировка и реализация природного газа;

- производство и оборот этилового спирта из всех видов сырья алкогольной, спиртосодержащей и табачной продукции;

- электроэнергетика, в том числе производство, передача, распределение и реализация электрической и тепловой энергии;

- производство и реализация продукции металлургической промышленности;

- оказание транспортных услуг;

- оказание услуг связи;

- машиностроение и оборонная промышленность; банки и страховые компании.

Налоговые службы на уровне субъектов РФ (республик, краев, областей и т.д.) выполняют следующие задачи:

- осуществляют контроль за соблюдением налогового законодательства на территории соответствующего субъекта РФ;

- обеспечивают поступление налогов, сборов и других обязательных платежей в бюджет.

Руководителя Управления ФНС России по субъекту РФ назначает министр финансов Российской Федерации по представлению руководителя ФНС России по согласованию с полномочным представителем Президента РФ по соответствующему федеральному округу и высшим должностным лицом исполнительной власти субъекта РФ (губернатор и др.).

Можно выделить два вида инспекций Федеральной налоговой службы межрайонного уровня:

- инспекции ФНС России, контролирующие территорию не одного, а нескольких административных районов;

- инспекции ФНС России, осуществляющие налоговый контроль за крупнейшими налогоплательщиками, которые подлежат налоговому администрированию на региональном уровне.

Права и обязанности участников налоговых правоотношений

Права и обязанности участников налоговых правоотношений, а также их ответственность за нарушение налогового законодательства определены в первой части Налогового кодекса РФ.

Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать соответствующие налоги и сборы. Действующим законодательством установлено, что в качестве налогоплательщиков и плательщиков сборов признаются:

- юридические лица;

- физические лица;

- физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица (индивидуальные предприниматели);

- физические лица, не подлежащие регистрации в качестве индивидуальных предпринимателей в соответствии с законодательством РФ и осуществляющие деятельность, направленную на систематическое получение дохода (частные нотариусы, адвокаты, частные охранники и др.)

Права налоговых органов в соответствии со ст. 31 НК РФ:

- требовать в соответствии с законодательством о налогах и сборах от налогоплательщика, плательщика сбора или налогового агента документы по формам и (или) форматам в электронной форме, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов; проводить налоговые проверки в порядке, установленном НК РФ;

- производить выемку документов у налогоплательщика, плательщика сбора или налогового агента при проведении налоговых проверок в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

- вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов и сборов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах; приостанавливать операции по счетам налогоплательщика, плательщика сбора или налогового агента в банках и налагать арест на имущество налогоплательщика, плательщика сбора или налогового агента в порядке, предусмотренном НК РФ;

- в порядке, предусмотренном статьей 92 НК РФ, осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества. Порядок проведения инвентаризации имущества налогоплательщика при налоговой проверке утверждается Министерством финансов Российской Федерации;

- определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему Российской Федерации, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения, ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги, или непредставления налогоплательщиком - иностранной организацией, не осуществляющей деятельность на территории Российской Федерации через постоянное представительство, налоговой декларации по налогу на имущество организаций;

- требовать от налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований;

- взыскивать недоимки, а также пени, проценты и штрафы в случаях и порядке, которые установлены НК РФ;

- требовать от банков документы, подтверждающие факт списания со счетов налогоплательщика, плательщика сбора или налогового агента и с корреспондентских счетов банков сумм налогов, сборов, пеней и штрафов и перечисления этих сумм в бюджетную систему Российской Федерации; привлекать для проведения налогового контроля специалистов, экспертов и переводчиков;

- вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля;

- заявлять ходатайства об аннулировании или о приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности;

- предъявлять в суды общей юрисдикции, Верховный Суд Российской Федерации или арбитражные суды иски (заявления): о взыскании недоимки, пеней и штрафов за налоговые правонарушения в случаях, предусмотренных НК РФ; о возмещении ущерба, причиненного государству и (или) муниципальному образованию вследствие неправомерных действий банка по списанию денежных средств со счета налогоплательщика после получения решения налогового органа о приостановлении операций, в результате которых стало невозможным взыскание налоговым органом недоимки, задолженности по пеням, штрафам с налогоплательщика в порядке, предусмотренном НК РФ; о досрочном расторжении договора об инвестиционном налоговом кредите; в иных случаях, предусмотренных НК РФ; восстанавливать в случае, предусмотренном пунктом 1.1 статьи 59 НК РФ, суммы недоимки, задолженности по пеням и штрафам, признанных безнадежными к взысканию.

- контролировать исполнение банками обязанностей, установленных НК РФ. Порядок контроля за исполнением банками обязанностей, установленных НК РФ, утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Центральным банком Российской Федерации.

Обязанности налоговых органов в соответствии со ст. 32 НКРФ:

- соблюдать законодательство о налогах и сборах;

- осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

- вести в установленном порядке учет организаций и физических лиц; бесплатно информировать (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых деклараций (расчетов) и разъяснять порядок их заполнения; передавать налогоплательщикам, указанным в пунктах 2 и 3 статьи 11.2 НК РФ, в электронной форме квитанцию о приеме при получении документов, переданных в налоговый орган через личный кабинет налогоплательщика;

- руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах;

- сообщать налогоплательщикам, плательщикам сборов и налоговым агентам при их постановке на учет в налоговых органах сведения о реквизитах соответствующих счетов Федерального казначейства, а также в порядке, определяемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, доводить до налогоплательщиков, плательщиков сборов и налоговых агентов сведения об изменении реквизитов этих счетов и иные сведения, необходимые для заполнения поручений на перечисление налогов, сборов, пеней и штрафов в бюджетную систему Российской Федерации; принимать решения о возврате налогоплательщику, плательщику сбора или налоговому агенту сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов, направлять оформленные на основании этих решений поручения соответствующим территориальным органам Федерального казначейства для исполнения и осуществлять зачет сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов в порядке, предусмотренном НК РФ; соблюдать налоговую тайну и обеспечивать ее сохранение;

- направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных НК РФ, налоговое уведомление и (или) требование об уплате налога и сбора;

- представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу справки о состоянии расчетов указанного лица по налогам, сборам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов на основании данных налогового органа.

- представлять ответственному участнику консолидированной группы налогоплательщиков по его запросу, направленному в пределах предоставленных ему полномочий, справки о состоянии расчетов консолидированной группы налогоплательщиков по налогу на прибыль организаций; осуществлять по заявлению налогоплательщика, ответственного участника консолидированной группы налогоплательщиков, плательщика сбора или налогового агента совместную сверку расчетов по налогам, сборам, пеням, штрафам, процентам.

- по заявлению налогоплательщика, плательщика сбора или налогового агента выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика, плательщика сбора или налогового агента; по заявлению ответственного участника консолидированной группы налогоплательщиков выдавать копии решений, принятых налоговым органом в отношении консолидированной группы налогоплательщиков; представлять пользователям выписки из Единого государственного реестра налогоплательщиков;

- представлять в электронной форме в порядке, определяемом соглашением взаимодействующих сторон, в территориальные органы Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации, Федерального фонда обязательного медицинского страхования сведения о наделении обособленных подразделений (включая филиалы, представительства) российских организаций, созданных на территории Российской Федерации, полномочиями (о лишении полномочий) по начислению выплат и иных вознаграждений в пользу физических лиц, об изменении места нахождения обособленных подразделений (за исключением филиалов, представительств), о прекращении деятельности указанных организаций через такие обособленные подразделения (о закрытии таких обособленных подразделений), о постановке на учет (снятии с учета) в налоговых органах иностранных организаций, осуществляющих деятельность на территории Российской Федерации, международных организаций

- в качестве плательщиков страховых взносов, физических лиц в качестве адвокатов, нотариусов, занимающихся частной практикой, арбитражных управляющих, занимающихся частной практикой оценщиков, патентных поверенн^гх, медиаторов и иных физических лиц - плательщиков страховых взносов не позднее трех дней, следующих за днем внесения в Единый государственный реестр налогоплательщиков указанных сведений. Должностные лица налоговых органов обязаны (ст. 33 НК РФ): действовать в строгом соответствии с настоящим Кодексом и иными федеральными законами;

- реализовывать в пределах своей компетенции права и обязанности налоговых органов;

- корректно и внимательно относиться к налогоплательщикам, их представителям и иным участникам отношений, регулируемых законодательством о налогах и сборах, не унижать их честь и достоинство.

Таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу Таможенного союза в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле, НК РФ, иными федеральными законами о налогах, а также иными федеральными законами.

Должностные лица таможенных органов несут обязанности, предусмотренные статьей 33 НК РФ, а также другие обязанности в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле.

Налогоплательщики имеют право:

- получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения; получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов субъектов Российской Федерации и муниципальных образований - по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

- использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах; получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных НК РФ;

- на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

- на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам; представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя; представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

- присутствовать при проведении выездной налоговой проверки; получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов; требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

- не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие НК РФ или иным федеральным законам;

- обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц; на соблюдение и сохранение налоговой тайны;

- на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц;

- на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных настоящим Кодексом.

Указанные права установлены ст.21 НК РФ. При этом, данный перечень не является закрытым и налогоплательщики имеют также иные права, установленные НК РФ и другими актами законодательства о налогах и сборах. Плательщики сборов, плательщики страховых взносов имеют те же права, что и налогоплательщики.

Налогоплательщики обязаны:

- уплачивать законно установленные налоги;

- встать на учет в налоговых органах, если такая обязанность предусмотре-наНКРФ;

- вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

- представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

- представлять в налоговый орган по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций; представлять в налоговый орган по месту нахождения организации годовую бухгалтерскую (финансовую) отчетность не позднее трех месяцев после окончания отчетного года;

- представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены НК РФ, документы, необходимые для исчисления и уплаты налогов;

- выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

- в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов, если иное не предусмотрено НК РФ;

- нести иные обязанности, предусмотренные законодательством о налогах и сборах.

Налогоплательщики - организации и индивидуальные предприниматели помимо указанных обязанностей, обязаны сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя:

- о своем участии в российских организациях (за исключением случаев участия в хозяйственных товариществах и обществах с ограниченной ответственностью) в случае, если доля прямого участия превышает 10 процентов, - в срок не позднее одного месяца со дня начала такого участия;

- обо всех обособленных подразделениях российской организации, созданных на территории Российской Федерации (за исключением филиалов и представительств), и изменениях в ранее сообщенные в налоговый орган сведения о таких обособленных подразделениях в установленные сроки;

- обо всех обособленных подразделениях российской организации на территории Российской Федерации, через которые прекращается деятельность этой организации (которые закрываются этой организацией) в установленные сроки.

Налогоплательщики - физические лица по налогам, уплачиваемым на основании налоговых уведомлений, помимо указанных выше обязанностей, должны сообщать о наличии у них объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения по соответствующим налогам, в налоговый орган по своему выбору в случае неполучения налоговых уведомлений и неуплаты налогов в отношении указанных объектов налогообложения за период владения ими. Указанное сообщение с приложением копий правоустанавливающих (правоудостоверяющих) документов на объекты недвижимого имущества и (или) документов, подтверждающих государственную регистрацию транспортных средств, представляется в налоговый орган в отношении каждого объекта налогообложения однократно в срок до 31 декабря года, следующего за истекшим налоговым периодом. Сообщение о наличии объекта налогообложения, указанное в абзаце первом настоящего пункта, не представляется в налоговый орган в случаях, если физическое лицо получало налоговое уведомление об уплате налога в отношении этого объекта или если не получало налоговое уведомление в связи с предоставлением ему налоговой льготы.

Налогоплательщики помимо указанных обязанностей, уведомляют налоговый орган соответственно по месту нахождения организации, месту жительства физического лица в порядке и сроки, предусмотренные статьей 25.14 НК РФ:

- о своем участии в иностранных организациях (в случае, если доля такого участия превышает 10 процентов);

- об учреждении иностранных структур без образования юридического лица; о контролируемых иностранных компаниях, в отношении которых они являются контролирующими лицами.

Плательщики страховых взносов обязаны:

- уплачивать установленные НК РФ страховые взносы;

- вести учет объектов обложения страховыми взносами, сумм исчисленных

- страховых взносов по каждому физическому лицу, в пользу которого осуществлялись выплаты и иные вознаграждения;

- представлять в установленном порядке в налоговый орган по месту учета расчеты по страховым взносам;

- представлять в налоговые органы и их должностным лицам в случаях и порядке, которые предусмотрены НК РФ, документы, необходимые для исчисления и уплаты страховых взносов;

- представлять в налоговые органы и их должностным лицам в случаях и порядке, которые предусмотрены НК РФ, сведения о застрахованных лицах в системе индивидуального (персонифицированного) учета; — в течение шести лет обеспечивать сохранность документов, необходимых для исчисления и уплаты страховых взносов;

- сообщать в налоговый орган по месту нахождения российской организации - плательщика страховых взносов о наделении обособленного подразделения (включая филиал, представительство), созданного на территории Российской Федерации, полномочиями (о лишении полномочий) по начислению выплат и вознаграждений в пользу физических лиц в течение одного месяца со дня наделения его соответствующими полномочиями (лишения полномочий);

- нести иные обязанности, предусмотренные законодательством Российской Федерации о налогах и сборах.

Плательщики сборов обязаны уплачивать законно установленные сборы и нести иные обязанности, установленные законодательством Российской Федерации о налогах и сборах.

За невыполнение или ненадлежащее выполнение возложенн^гх на него обязанностей налогоплательщик (плательщик сбора, плательщик страховых взносов) несет ответственность в соответствии с законодательством Российской Федерации.

Налогоплательщики, уплачивающие налоги в связи с перемещением товаров через таможенную границу Таможенного союза, также несут обязанности, предусмотренные законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле.

Налогоплательщики и контролирующие их органы руководствуются в своих действиях федеральными, региональными и местными законами о налогах, подзаконными актами, решениями судов, международными договорами о налогах, заключенными нашей страной.

Помимо налогоплательщиков, плательщиков сборов и страховых взносов, в налоговых правоотношениях принимают активное участие такие субъекты, как «налоговые агенты».

Налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации. Налоговые агенты имеют те же права, что и налогоплательщики, если иное не предусмотрено НК РФ.

Налоговые агенты обязаны:

- правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства;

- письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах;

- вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику; представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов;

- в течение четырех лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов. Налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и сборах через законного или уполномоченного представителя, если иное не предусмотрено НК РФ.

Личное участие налогоплательщика в отношениях, регулируемых законодательством о налогах и сборах, не лишает его права иметь представителя, равно как участие представителя не лишает налогоплательщика права на личное участие в указанных правоотношениях.

Полномочия представителя должны быть документально подтверждены в соответствии с НК РФ и иными федеральными законами.

Данные правила, распространяются на плательщиков сборов, плательщиков страховых взносов и налоговых агентов.

Законными представителями налогоплательщика-организации признаются лица, уполномоченные представлять указанную организацию на основании закона или ее учредительных документов.

Законными представителями налогоплательщика - физического лица признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством Российской Федерации.

Действия (бездействие) законных представителей организации, совершенные в связи с участием этой организации в отношениях, регулируемых законодательством о налогах и сборах, признаются действиями (бездействием) этой организации.

Уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами), иными участниками отношений, регулируемых законодательством о налогах и сборах.

Не могут быть уполномоченными представителями налогоплательщика должностные лица налоговых органов, таможенных органов, органов внутренних дел, судьи, следователи и прокуроры.

Уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации, если иное не предусмотрено НК РФ.

Уполномоченный представитель налогоплательщика - физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

Налоговое обязательство по уплате налогов и сборов и его исполнение

Обязанность по уплате налога или сбора возникает, изменяется и прекращается при наличии оснований, установленных НК РФ или иным актом законодательства о налогах и сборах.

Обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика и плательщика сбора с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога или сбора.

Обязанность по уплате налога (сбора) прекращается:

- с уплатой налога (сбора);

- со смертью налогоплательщика;

- с ликвидацией организации-налогоплательщика;

- с возникновением обстоятельств, с которыми законодательство связывает прекращение обязанности по уплате налога (сбора).

Обязанность по уплате налога (сбора) должна быть исполнена в срок. Несвоевременная уплата налога (сбора) рассматривается как использование налогоплательщиком бюджетных средств и становится основанием для применения мер принудительного исполнения обязанности по уплате налога (сбора). Налогоплательщик имеет право исполнить обязанность по уплате налога (сбора) досрочно.

Требование об уплате налога (сбора) — налогоплательщик обязан самостоятельно исполнять обязанности по уплате налогов (если иное не предусмотрено законодательством) в установленные сроки. Неисполнение или ненадлежащее исполнение обязанности по уплате налога служит основанием для направления налоговым органом налогоплательщику требования об уплате налога.

Требование об уплате налога — это письменное извещение налогоплательщику о неуплаченной сумме налога, а также об обязанности уплатить ее в срок. Требование об уплате налога должно содержать следующие сведения:

- сумму задолженности по налогу;

- размер пени, начисленной на момент направления требования;

- срок уплаты налога, установленный НК РФ; срок исполнения требования;

- мерах по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком.

Требование об уплате налога, направляемое физическому лицу, должно содержать также сведения о сроке уплаты налога, установленном законодательством о налогах и сборах.

Требование об уплате налога должно быть направлено налогоплательщику не позднее трех месяцев со дня выявления недоимки. Из этого правила есть два исключения:

- в случае, если сумма недоимки и задолженности по пеням и штрафам, относящейся к этой недоимке, составляет менее 500 рублей, требование об уплате налога должно быть направлено налогоплательщику не позднее одного года со дня выявления недоимки;

- требование об уплате налога по результатам налоговой проверки должно быть направлено налогоплательщику) в течение 20 дней с даты вступления в силу соответствующего решения.

Требование об уплате налога должно быть исполнено в течение восьми дней с даты получения указанного требования, если более продолжительный период времени для уплаты налога не указан в этом требовании.

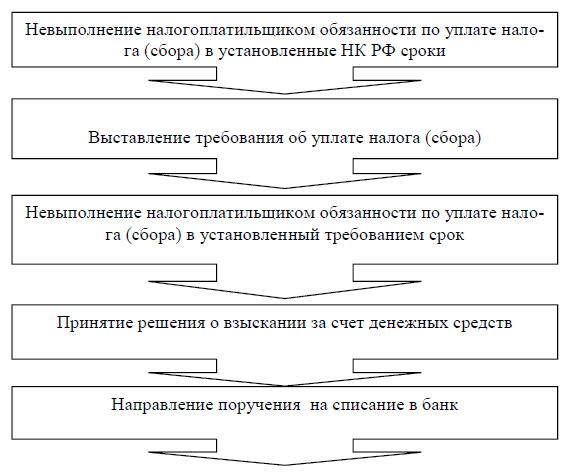

Взыскание налога (сбора) в принудительном порядке. В случае неуплаты или неполной уплаты налога в установленный срок обязанность по его уплате осуществляется за счет:

- денежных средств, находящихся на счетах налогоплательщика в банке (ст. 46 НК РФ);

- имущества налогоплательщика (ст. 47 и 48 НК РФ).

Взыскание налога за счет денежных средств налогоплательщика. Взыскание налога с налогоплательщика-организации или индивидуального предпринимателя проводится по решению налогового органа, который направляет в банк, где открыты счета налогоплательщика, инкассовое поручение на списание и перечисление в соответствующие бюджеты необходимых денежных средств. Решение о взыскании налога за счет денежных средств должно быть вынесено налоговым органом не позднее двух месяцев после истечения срока, указанного в требовании.

Пример 4.1. Если в требовании указано, что задолженность по налогам должна быть погашена до 10 августа 2011 г., то налоговый орган должен вынести решение о взыскании налога не позднее 10 октября 2011 г. Вынесение решения о взыскании налога за счет денежных средств, принятое по истечении указанного срока, недействительно. Тогда взыскание задолженности с налогоплательщика возможно только в судебном порядке.

В инкассовом поручении должны быть указаны:

- расчетный счет налогоплательщика, с которых должно осуществляться списание;

- сумма, подлежащая списанию.

Взыскание налога возможно как с рублевых, так и с валютных счетов налогоплательщика. Если взыскание налога происходит с валютных счетов, то руководитель налогового органа направляет в банк дополнительное инкассовое поручение на продажу валюты.

При взыскании налога за счет денежных средств налоговый орган может принять решение о приостановлении операций по расчетному счету налогоплательщика (для накопления денежных средств).

Приостановление операций по расчетному счету налогоплательщика-организации означает прекращение банком всех расходных операций по данному счету. Приостановление операций по счету не распространяется на платежи, очередность исполнения которых в соответствии с гражданским законодательством Российской Федерации предшествует исполнению обязанности по уплате налогов, сборов, страховых взносов (см. ст. 855 ГК РФ), а также на операции по списанию денежных средств в счет уплаты налогов (авансовых платежей), сборов, страховых взносов, соответствующих пеней и штрафов и по их перечислению в бюджетную систему Российской Федерации.

Решение о приостановлении расходных операций направляется в банк с одновременным уведомлением налогоплательщика-организации. Решение налогового органа о приостановлении операций по счетам налогоплательщика-организации в банке подлежит безусловному исполнению банком.

Поручение налогового органа на перечисление налога исполняется банком не позднее одного операционного дня, следующего за днем получения им указанного поручения, если взыскание налога производится с рублевых счетов, и не позднее двух операционных дней, если взыскание налога производится с валютных счетов, если это не нарушает порядок очередности платежей, установленный гражданским законодательством Российской Федерации.

При недостаточности или отсутствии денежных средств на счетах налогоплательщика (налогового агента) - организации или индивидуального предпринимателя в день получения банком поручения налогового органа на перечисление налога такое поручение исполняется по мере поступления денежных средств на эти счета не позднее одного операционного дня, следующего за днем каждого такого поступления на рублевые счета, и не позднее двух операционных дней, следующих за днем каждого такого поступления на валютные счета

Справочно: Решение о приостановлении операций налогоплательщика-организации и налогоплательщика — индивидуального предпринимателя по их счетам в банке, как обеспечительная мера, может быть принято не только в случае неуплаты налогов, но и, например, в случае непредставления ими налоговой декларации в налоговый орган в течение двух недель по истечении установленного срока.

Банк не несет ответственности за убытки, понесенные налогоплательщиком в результате приостановления его операций в банке. Банк не вправе открывать другие расчетные счета налогоплательщику, если имеет решение налогового органа о приостановлении операций по расчетному счету.

Процедура взыскания налога за счет денежных средств налогоплательщика-организации и налогоплательщика-индивидуального предпринимателя показана на рисунке 3.

При недостаточности или отсутствии денежных средств на расчетном счете налогоплательщика или отсутствии информации, о его расчетных счетах налоговый орган вправе взыскать налог за счет иного имущества налогоплательщика.

Рис.3. Процедура взыскания налога за счет денежных средств налогоплательщика-организации и налогоплательщика-индивидуального предпринимателя

Взыскание налога за счет имущества налогоплательщика — организации или индивидуального предпринимателя осуществляется в бесспорном порядке, а с налогоплательщика — физического лица, не являющегося индивидуальным предпринимателем, — в судебном порядке.

Налог взыскивается за счет имущества налогоплательщика — организации или индивидуального предпринимателя на основании решения, вынесенного руководителем налогового органа, которое должно быть направлено судебному приставу в течение трех дней с момента вынесения. Постановление должно быть подписано руководителем налогового органа и заверено гербовой печатью. Исполнительные действия выполняются судебным приставом в двухмесячный срок с момента поступления к нему такого постановления.

Взыскание налога за счет имущества должно проводиться последовательно в отношении:

имущества, не участвующего непосредственно в производственном процессе (ценные бумаги, непроизводственные помещения, легковой транспорт); готовой продукции (товаров), материальных ценностей, не участвующих в производственном процессе; - сырья и материалов, участвующих в производственном процессе, а также станков, оборудования и других основных средств;

- имущества, переданного по договору во владение, в пользование или распоряжение другим лицам без перехода к ним права собственности на это имущество, если для обеспечения исполнения обязанности по уплате налога такие договоры расторгнуты или признаны недействительными в установленном порядке;

- другого имущества, за исключением предназначенного для повседневного личного пользования индивидуальным предпринимателем или членами его семьи, определяемого в соответствии с законодательством Российской Федерации.

Должностные лица налоговых органов не вправе приобретать имущество, реализуемое в счет погашения задолженности по уплате налога.

Взыскание налога за счет имущества налогоплательщика проводится службой судебных приставов. Обращение взыскания на имущество должника состоит из изъятия и принудительной реализации этого имущества. Если есть основания полагать, что имущество, с помощью которого будет погашаться задолженность по налогам (сборам), может быть сокрыто, уничтожено или вывезено, то проводится арест этого имущества.

Арест может наложить судебный пристав-исполнитель или налоговый орган. Налоговый орган может наложить арест только на имущество налого-плательщика-юридического лица и только с санкции прокурора.

Арест имущества — ограничение права собственности налогоплательщика-организации в отношении этого имущества, проводится только с санкции прокурора и может быть полным или частичным.

Полный арест — ограничение права собственности на имущество, при котором налогоплательщик не вправе распоряжаться имуществом (продавать, сдавать в аренду), а владеть и пользоваться может, но с разрешения налогового органа.

Частичный арест — ограничение права собственности на имущество, при котором налогоплательщик может владеть, пользоваться и распоряжаться имуществом, но с разрешения налогового органа.

Аресту может подлежать только то имущество, которое необходимо для погашения задолженности по налогам, а также все имущество налогоплательщика-организации. Решение о наложении ареста на имущество выносит в форме постановления руководитель налогового органа.

Аресту подлежит только имущество, необходимое и достаточное для исполнения обязанности по уплате налога. Арест осуществляется только в том случае, когда принято решение о взыскании налога за счет имущества. Арест возможен только в отношении имущества юридического лица.

Арест имущества проводится с участием понятых. При аресте имущества может присутствовать сам налогоплательщик либо его представитель. Проведение ареста имущества в ночное время не допускается.

При аресте имущества составляется соответствующий протокол, в котором указываются:

- имущество, подлежащее аресту;

- его описание; его количество; стоимость (по возможности).

Руководитель налогового органа определяет место, где должно храниться арестованное имущество. Решение об аресте имущества отменяет руководитель налогового органа в случае выполнения налогоплательщиком своих обязательств по уплате налога.

Процедура взыскания налога за счет имущества налогоплательщика показана на рисунке 5.

Рис. 5 Процедура взыскания налога за счет имущества налогоплательщика