Необходимость и роль иностранных инвестиций в российской экономике

Экономическая природа и сущность иностранных инвестиций

Устойчивое развитие экономики любой страны невозможно без активного участия иностранного капитала. В особенности это актуально для экономики развивающихся стран, к числу которых относится и российская экономика. Процессы глобализации и региональной экономической интеграции способствовали резкому усилению мобильности капитала. Частью общего процесса международного движения капитала является процесс международного движения инвестиционных ресурсов в значительных масштабах.

Вывоз капитала может осуществляться в денежной или товарной форме. В современных условиях этот процесс в денежной форме получил преимущественное развитие по сравнению с вывозом товаров. Суть вывоза капитала сводится к изъятию части капитала из национального оборота в одной стране и включению в оборот в различных формах в другой стране, на территории которой и происходит процесс формирования прибыли.

В настоящее время политика РФ направлена на привлечение и эффективное использование в экономике Российской Федерации иностранных материальных и финансовых ресурсов, передовой техники и технологии, управленческого опыта, обеспечение стабильности условий деятельности иностранных инвесторов и соблюдение соответствия правового режима иностранных инвестиций нормам международного права и международной практике инвестиционного сотрудничества.

Как и любое другое сложное экономическое явление, вложение иностранных капиталов может оказывать на национальную экономику как положительное, так и отрицательное воздействие. Прежде всего отметим преимущества привлечения иностранных инвестиций для экономики принимающей стороны:

- страна приобретает возможность дополнительного финансирования крупных инвестиционных проектов;

- вместе с финансовыми ресурсами в страны поступают технологические, операционные и продуктовые инновации;

- иностранные инвестиции стимулируют рост внутренних инвестиций;

- рост иностранных инвестиций способствует интеграции страны в мировое хозяйство, что является важным условием ее устойчивого развития;

- иностранные инвестиции способствуют росту занятости населения и, как следствие, повышению уровня жизни.

К недостаткам или к отрицательным последствиям иностранных инвестиций относятся следующие моменты:

- репатриация капитала и вывоз прибыли в различных формах (дивидендов, процентов и др.), что ухудшает состояние платежного баланса принимающей страны;

- усиление зависимости национальной экономики, угрожающее ее экономической и политической безопасности;

- игнорирование иностранными инвесторами местных условий и особенностей;

- возможная деформация структуры национальной экономики;

- усиление социальной напряженности, в частности, за счет более высокой оплаты труда на иностранных предприятиях;

- ухудшение состояния окружающей среды в результате перевода в страну «грязных» производств и нерационального использования местных ресурсов.

Вышеперечисленные преимущества и недостатки иностранных инвестиций в экономику принимающих стран не реализуются автоматически, а существуют лишь в теории. Любая принимающая страна намерена развивать совместное предпринимательство с иностранными партнерами в соответствии с интересами национальной экономики, должна внимательно оценивать сложившуюся ситуацию по привлечению иностранного капитала, проводить разумную политику по регулированию иностранных инвестиций, которая позволила бы в полной мере использовать все положительные моменты и минимизировать недостатки.

Независимо от уровня экономического развития любая страна стремится привлечь иностранные капиталы, получить прямые или косвенные эффекты от этих инвестиций. Наибольшую роль в привлечении средств играют макроэкономические факторы, в том числе емкость внутреннего рынка, а также уровень развития инфраструктуры и квалификации рабочей силы. Кроме того, важна инвестиционная политика принимающей страны, обеспечивающая гарантии зарубежным инвесторам, эффективное и стабильное функционирование правовой системы.

В современных условиях разработка и реализация государственной политики в области иностранных инвестиций являются важнейшими аспектами регулирования экономики. В этой связи Правительство Российской Федерации:

- определяет целесообразность введения запретов и ограничений осуществления иностранных инвестиций на территории Российской Федерации, разрабатывает законопроекты о перечнях указанных запретов и ограничений;

- определяет меры по контролю за деятельностью иностранных инвесторов в Российской Федерации;

- утверждает перечень приоритетных инвестиционных проектов;

- разрабатывает и обеспечивает реализацию федеральных программ привлечения иностранных инвестиций;

- привлекает инвестиционные кредиты международных финансовых организаций и иностранных государств на финансирование бюджета развития Российской Федерации и инвестиционных проектов федерального значения;

- осуществляет взаимодействие с субъектами Российской Федерации по вопросам международного инвестиционного сотрудничества;

- осуществляет контроль за подготовкой и заключением инвестиционных соглашений с иностранными инвесторами о реализации ими крупномасштабных инвестиционных проектов;

- осуществляет контроль за подготовкой и заключением международных договоров Российской Федерации о поощрении и взаимной защите инвестиций.

Применительно к РФ иностранный инвестор:

- это иностранное юридическое лицо, гражданская правоспособность которого определяется в соответствии с законодательством государства, в котором оно учреждено и которое вправе в соответствии с законодательством указанного государства осуществлять инвестиции на территории Российской Федерации, за исключением иностранного юридического лица, находящегося под контролем гражданина Российской Федерации и (или) российского юридического лица;

- иностранная организация, не являющаяся юридическим лицом, гражданская правоспособность которой определяется в соответствии с законодательством государства, в котором она учреждена и которая вправе в соответствии с законодательством указанного государства осуществлять инвестиции на территории Российской Федерации, за исключением иностранной организации, не являющейся юридическим лицом и находящейся под контролем гражданина Российской Федерации и (или) российского юридического лица;

- иностранный гражданин, гражданская правоспособность и дееспособность которого определяются в соответствии с законодательством государства его гражданства и который вправе в соответствии с законодательством указанного государства осуществлять инвестиции на территории Российской Федерации, за исключением иностранного гражданина, имеющего также гражданство Российской Федерации; лицо без гражданства, которое постоянно проживает за пределами Российской Федерации, гражданская правоспособность и дееспособность которого определяются в соответствии с законодательством государства его постоянного места жительства и которое вправе в соответствии с законодательством указанного государства осуществлять инвестиции на территории Российской Федерации;

- международная организация, которая вправе в соответствии с международным договором Российской Федерации осуществлять инвестиции на территории Российской Федерации; иностранные государства в соответствии с порядком, определяемым федеральными законами.

Действующее российское законодательство трактует иностранные инвестиции как вложение иностранного капитала, осуществляемое иностранным инвестором непосредственно и самостоятельно, в объект предпринимательской деятельности на территории Российской Федерации в виде объектов гражданских прав, принадлежащих иностранному инвестору, если такие объекты гражданских прав не изъяты из оборота или не ограничены в обороте в Российской Федерации в соответствии с федеральными законами, в том числе денег, ценных бумаг (в иностранной валюте и валюте Российской Федерации), иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности (интеллектуальную собственность), а также услуг и информации.

С финансовой точки зрения иностранные инвестиции представляют собой вложение капитала в различные виды предпринимательской деятельности за рубежом с целью извлечения предпринимательской прибыли, определенной степени контроля над управлением собственностью или получения процента.

С правовой точки зрения иностранные инвестиции – это иностранная собственность, имеющая соответствующий статус как в международном, так и в национальном праве.

Национальная инвестиционная политика представляет собой совокупность правил и инструментов регулирования иностранных инвестиций. Следует иметь в виду, что единого (общего) режима инвестиций не существует, а есть лишь множество специальных инвестиционных режимов, в рамках которых урегулирован порядок отношений определенной области движения инвестиций. Так, например, в государственной и межгосударственной практике регулирования капиталопотоков применяются определенные инвестиционные режимы, которые образуют отдельную группу правовых режимов, отражающих особенности регулирования отношений в сфере движения инвестиций.

Различают пять видов инвестиционных режимов:

- режим наибольшего благоприятствования;

- национальный режим;

- режим недискриминации;

- справедливый и равноправный режим;

- режим прозрачности.

Режим наибольшего благоприятствования (РНБ) – это основная (стандартная) форма инвестиционных договоров. Его суть заключается в том, что принимающая страна относится к инвеститорам одной страны не менее благоприятно, чем к инвеститорам любой другой страны. Это так называемый минимальный международный стандарт РНБ, применяемый в международном праве. РНБ гарантирует инвеститорам защиту от любой дискриминации в принимающей стране и, таким образом, является решающим фактором при создании равных конкурентных возможностей для инвеститоров различных стран. РНБ применяется, как правило, в развитых странах и действует на стадии допуска зарубежных инвесторов, к ним относятся США, Швеция, Австралия, Бельгия.

На практике применяется РНБ более широкого толковании, чем требуемый минимальный стандарт в рамках международного права, и характеризуется следующими исключениями:

- во-первых, это исключение общего плана (например, в отношении национальной безопасности);

- во-вторых, это исключения, основанные на взаимных договоренностях (например, вопросы налогообложения, защита прав интеллектуальной собственности);

- в-третьих, это особые исключения, принимаемые на односторонней основе.

Национальный режим – самый важный инвестиционный режим, используемый в последние годы, так как он определяет отношение принимающей страны к деятельности зарубежных инвесторов, поскольку чаще всего применяется на стадии функционирования инвестора. Стандартный национальный режим сложнее всего установить, так как это связано с чувствительными экономическими и политическими вопросами принимающей страны. В действительности национальный режим никогда не предоставляется без ограничений, особенно если речь идет о функционировании инвестиций. Таким образом, равные конкурентные возможности для национальных и зарубежных инвесторов на практике не создаются без изъятий.

Национальный инвестиционный режим – это предоставление зарубежным инвесторам режима, не менее благоприятного, чем для национальных предпринимателей (минимальный международный стандарт национального режима).

Как правило, национальный режим относится к стадии функционирования зарубежных инвестиций. Некоторые двусторонние соглашения также распространяют этот режим на стадию допуска инвестиций, что ведет к инвестиционной либерализации благодаря отмене требований в отношении использования местных ресурсов (компонентов, рабочей силы) как условия допуска инвестора. Практически применение национального режима обязательно предполагает ограничение его масштабов на основе исключений. Общие исключения касаются здоровья населения, безопасности, общественной морали, национальной безопасности, хотя последние не всегда присутствуют во всех инвестиционных соглашениях, особенно двусторонних.

Например, законодательство Мексики предполагает исключения из национального инвестиционного режима в следующих отраслях:

- стратегические отрасли: нефтедобыча, нефтехимическая индустрия;

- электроэнергетика, почта, радио;

- выпуск денежных банкнот, производство монет;

- контроль и руководство службами портов, аэропортов, в том числе для вертолетов;

Сферы, закрепленные только за мексиканскими юридическими и физическими лицами – резидентами – это внутренние сухопутные пассажироперевозки, туризм, розничная торговля бензином и прочими нефтепродуктами, а также газом.

Национальный режим Китая предполагает следующие исключения:

- ограничен допуск иностранных инвестиций в такие сферы, как использование уже разработанных или внедренных в экономику страны технологий, для которых существует производственная база; в отрасли, относящиеся к государственной монополии; эксплуатация минеральных ресурсов; отрасли, подлежащие государственному планированию; другие отрасли, относящиеся к сфере государственного регулирования;

- запрещены проекты с иностранными инвестициями, если они угрожают национальной безопасности, социальному и общественному интересу; проекты, нарушающие экологию, угрожающие природным ресурсам и причиняющие ущерб здоровью населения; проекты, производящие товары с использованием китайских технологий и др.;

- ограничен допуск зарубежных инвестиций: в строительство метро, портов, гражданских аэропортов, атомных электростанций. Введена квота в судостроение, во внешнюю и внутреннюю торговлю, издательское дело, авиаперевозки; производство зерна и выращивание хлопка.

Режим недискриминации. Инвестиционный режим недискриминации требует от принимающих стран в широком смысле слова недискриминационного отношения, создания равных условий деятельности для зарубежных и национальных инвесторов. С учетом этого недискриминационным является национальный режим, тогда как РНБ может дискриминировать зарубежных инвесторов. В рамках режима недискриминации принимающие страны с высоким уровнем инвестиционного риска могут предоставлять инвестору право выбора оптимального, с его точки зрения, режима: национального или РНБ.

Справедливый и равноправный режим. В последние десятилетия распространилась практика применения справедливого и равноправного режима. После Второй мировой войны этот режим фиксировался во многих многосторонних проектах (например, в проекте создания Международной торговой организации, которая не была сформирована в 1947 г. из-за негативной позиции США), а последние два десятилетия фиксируется в двухсторонних инвестиционных соглашениях.

Справедливый и равноправный режим является критерием оценки взаимоотношений зарубежного инвестора и правительства принимающей страны. Он показывает готовность допуска зарубежного капитала на справедливых и равных условиях. В то же время в мировой практике единого определения данного режима не сложилось.

Справедливый и равноправный режим имеет несколько определений:

- принимающая страна относится равно и справедливо к зарубежным инвесторам, имеющим привилегии;

- принимающая страна принимает минимальный международный стандарт в отношении зарубежных инвесторов, имеющих привилегии.

На практике эта двойственность сказывается на национальной инвестиционной политике – государство готово принять зарубежные инвестиции на основе справедливого и равноправного режима (что не предполагает с его стороны правовых обязательств), но не готово принять международный минимальный стандарт, имеющий правовые последствия. Обычно принимающая страна исходит из того, что международный минимальный стандарт требует более благоприятного отношения к зарубежным инвесторам, чем к национальным предпринимателям.

Все страны стремятся относиться к национальным и зарубежным предпринимателям равноправно и справедливо. Поэтому включение условий рассматриваемого режима в инвестиционные соглашения не вызывает каких-либо проблем.

Режим прозрачности. Применение этого режима распространилось в мировой практике сравнительно недавно. Он предполагает своевременное уведомление инвесторов об изменениях в инвестиционных режимах принимающих стран.

Предупреждения осуществляются посредством публикации или с помощью иного способа доведения до зарубежных инвесторов информации об инвестиционных режимах: внесении в него изменений или дополнений, путем проведения брифингов о текущей инвестиционной политике, возможных будущих шагах правительства в этом направлении, объяснения специфики административных процедур и практики регистрации, лицензирования и т. п.

Например, компания «Прайс Вотер Хаус энд Куперс» проводит ежегодное исследование непрозрачности рынков разных стран, в том числе и России. Кроме индекса непрозрачности, рассчитываются еще два показателя: налоговый эквивалент непрозрачности и премия к стоимости заимствований в США (табл. 45).

Т а б л и ц а 45

| Страна | Индекс непрозрачности | Эквивалент налога на прибыль, % | Премия к стоимости заимствований в США (базовых пунктов) |

|---|---|---|---|

| Великобритания | 38 | 7 | 63 |

| Италия | 48 | 15 | 312 |

| Китай | 87 | 46 | 1 316 |

| Литва | 58 | 23 | 584 |

| Мексика | 48 | 15 | 308 |

| Польша | 64 | 28 | 724 |

| Пакистан | 62 | 26 | 674 |

| Россия | 84 | 43 | 1 225 |

| США | 36 | 5 | 0 |

| Япония | 60 | 25 | 629 |

При составлении индекса непрозрачности (Opacity Index) учитываются следующие факторы, которые присущи экономике и политике изучаемой страны и влияют на ее инвестиционный климат и стоимость капитала в ней (первые буквы перечисленных английских названий образуют слово CLEAR, т. е. «прозрачный»):

- C – коррупция в государственных органах;

- L – законы, регулирующие права собственности;

- E – экономическая политика (фискальная, монетарная, налоговая);

- А – сфера финансовой отчетности;

- R – государственное регулирование бизнеса.

Налоговый эквивалент показывает, что имеющийся в стране уровень непрозрачности эквивалентен дополнительному налогообложению инвесторов в n % от годового дохода. Еще раз подтверждается гипотеза о том, что реформирование процессов в направлении большей прозрачности, подотчетности и предсказуемости более эффективно для привлечения капитала в страну, чем простое снижение налоговых ставок.

Надбавка к процентной ставке демонстрирует необходимость платить большой процент по займам для государств с большей закрытостью и непрозрачностью.

Один из современных подходов к классификации инвестиционных правовых режимов, в том числе и в отношении иностранных инвестиций, предлагает А. М. Лаптева, которая описывает инвестиционные режимы:

- в зависимости от объекта, выделяя при этом инвестиционный режим бюджетных инвестиций, инвестиционный режим инвестиций в форме капитальных вложений, инвестиционный режим вложений на фондовом рынке, инвестиционный режим на рынке пенсионных накоплений и т. д.;

- по сфере действия – международные инвестиционные режимы и внутригосударственные инвестиционные режимы;

- по территориальным масштабам – инвестиционные режимы ОЭЗ, зон территориального развития, территорий опережающего социально-экономического развития, наукоградов и т. д.

- в зависимости от форм осуществления инвестиционной деятельности – инвестиционные режимы: а) в рамках государственно-частного партнерства; б) концессионного соглашения; в) соглашения о разделе продукции.

Важно отметить, что инвестиционные режимы позволяют более четко учитывать особенности осуществления конкретного вида инвестиционной деятельности и определять степень юридического регулирования, наличие известных преференций, ограничений и льгот.

Страна, принимающая инвестиции, гарантирует иностранному инвестору защиту его прав и интересов, что отражается в национальных конституциях, законах об иностранных инвестициях и многих других законодательных и нормативных документах. В соответствии с этим можно выделить следующие формы государственных гарантий:

- недискриминационный режим зарубежным инвесторам (как правило, национальный режим);

- защиту от возможной экспроприации и национализации собственности;

- свободный перевод прибыли и других видов доходов за рубеж;

- защиту прав акционеров и кредиторов;

- определение порядка разрешения инвестиционных споров.

Таким образом, роль иностранных инвестиций в развитии экономики любой страны заключается:

- во-первых, в интернационализации и глобализации мировых хозяйственных связей;

- во-вторых, в стабилизации и подъеме национальной экономики;

- в-третьих, в организации основных форм международных экономических отношений, создании стратегического партнерства, межфирменного слияния;

- в-четвертых, в осуществлении диверсификации капиталовложений в новые сферы экономики и бизнеса.

Классификация и структура иностранных инвестиций

Интернационализация и глобализация мировых хозяйственных связей закономерно ведет к возрастанию роли иностранных инвестиций как источника финансирования инвестиционной деятельности.

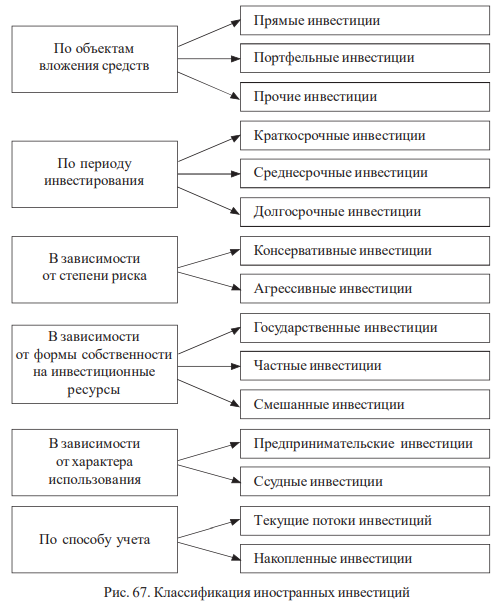

Иностранные инвестиции могут осуществляться в различных формах. При анализе и планировании этих форм могут быть использованы общие подходы к классификации инвестиций, предполагающие их выделение по объектам вложения средств, периоду инвестирования в зависимости от степени риска и т. д. (рис. 67).

Вместе с тем специфика иностранных инвестиций определяет необходимость уточнения ряда классификационных признаков применительно к данному типу инвестиций.

Особое значение при анализе иностранных инвестиций имеет выделение прямых, портфельных и прочих инвестиций. Именно в данном разрезе отражается движение иностранных инвестиций в соответствии с методологией Международного валютного фонда в платежных балансах стран. Отличительной чертой прямых иностранных инвестиций является их производственное назначение, долгосрочность и способность обеспечить инвестору управленческий контроль над предприятием.

Основные особенности прямых инвестиций заключаются в следующем:

- при прямых зарубежных инвестициях инвесторы, как правило, лишаются возможности быстрого ухода с рынка;

- большая степень риска и большая сумма, чем при портфельных инвестициях;

- более высокий срок капиталовложений, они более предпочтительны для странимпортеров иностранного капитала.

Прямые иностранные инвестиции направляются в принимающие страны двумя путями:

- организацией новых предприятий;

- скупкой или поглощением уже существующих компаний.

Портфельные инвестиции – это вложения денежных средств с целью извлечения дохода и диверсификации рисков, а не получения права контроля за объектом инвестирования. Как правило, доход от портфельных инвестиций осуществляется в форме прироста рыночной стоимости инвестиционных объектов, дивидендов и процентов.

Под прочими инвестициями понимаются торговые кредиты, банковские займы, финансовые лизинговые сделки, займы от МВФ и прочих международных организаций, краткосрочные депозиты, сделки с иностранной валютой. По сути, это финансовый или судный капитал.

Объем прямых, портфельных и прочих инвестиций на страновом уровне отражается в специальном отчете, который носит название «Международная инвестиционная позиция» (МИП). Этот документ дает полезную информацию для оценки экономических взаимоотношений страны с остальным миром, а рекомендации по его составлению дает МВФ. В очередном актуализированном Руководстве по платежному балансу и международной инвестиционной позиции Международный валютный фонд описывает МИП как отчет, отражающий на определенный момент времени:

- стоимость финансовых активов резидентов страны, представляющих собой требования к нерезидентам или золото в слитках, хранимое в качестве резервных активов;

- обязательства резидентов страны в отношении нерезидентов.

Разница между внешними финансовыми активами и обязательствами представляет собой чистую инвестиционную позицию, которая может быть положительной – страна является чистым кредитором по отношению к остальному миру – или отрицательной – страна является чистым заемщиком. Данные по прямым, портфельным и прочим инвестициям в Международной инвестиционной позиции Российской Федерации представлены в прил. 19.

По периоду инвестирования выделяют: краткосрочные, среднесрочные и долгосрочные инвестиции. Краткосрочные инвестиции – это вложения денежных средств обычно до 1 года. Данные инвестиции носят, как правило, спекулятивный характер. Среднесрочные инвестиции представляют собой вложение денежных средств на срок от 1 года до 5 лет и долгосрочные вложения – более 5 лет.

В зависимости от степени риска выделяют консервативные и агрессивные инвестиции. Консервативные инвестиции характеризуются надежностью и ликвидностью вложений пониженного риска. Агрессивные инвестиции представляют собой вложения в инструменты с высоким уровнем риска при достаточной прибыльности и ликвидности.

По формам собственности на инвестиционные ресурсы иностранные инвестиции могут быть государственными, частными и смешанными.

Государственные инвестиции – это средства из государственного бюджета, которые направляются за рубеж или принимаются оттуда по решению либо непосредственно правительств, либо межправительственных организаций. Возможны и диагональные отношения, когда консорциум (группа) частных банков предоставляет инвестиции государству как таковому.

Государственные инвестиции более значимы для экономики развивающихся стран, особенно стран, наименее развитых. Государственные инвестиции часто называют официальными, имея в виду не только займы, кредиты и финансовую помощь, предоставляемые правительствами, но и аналогичные потоки по линии международных организаций – МВФ, МБРР, ЕБРР и др., а также гранты официальной помощи развитию. Для государственных инвестиций характерны сравнительно длительные сроки окупаемости, так как средства вкладываются главным образом в инфраструктурные проекты или базовое образование.

Частные (негосударственные) инвестиции – это средства частных инвесторов (частных предприятий, банков, отдельных граждан и т. д.), вложенные в объекты инвестирования, размещенные вне территориальных пределов данной страны.

Частные средства направляются в страны со сравнительно благоприятным инвестиционным климатом. Особо важны передаваемые знания и инновации, так как иностранные инвестиции, как правило, сопровождаются передачей передовых технологий, способствуют формированию новых капитальных фондов.

Современные инвестиционные связи и потоки настолько сложны и многообразны, что нередко потоки государственных и частных инвестиций тесно переплетаются между собой.

Возможна и более сложная конструкция отношений, когда материальные обязательства государства-должника по полученным им кредитам (например, выплата процентов) удовлетворяются за счет полной или частичной стоимости имущественных прав частного инвестора в стране должника (например, представление прав на разработку собственных ресурсов).

Под смешанными иностранными инвестициями понимают вложения, осуществляемые за рубеж совместно государством и частными инвесторами.

В зависимости от характера использования иностранные инвестиции подразделяют на предпринимательские и ссудные.

Предпринимательские инвестиции представляют собой прямые или косвенные вложения в различные виды бизнеса, направленные на получение тех или иных прав, на извлечение прибыли в виде дивиденда (как правило, частного капитала).

Ссудные инвестиции означают предоставление средств взаймы ради получения прибыли в форме процента. В этой сфере довольно активно выступают капиталы из государственных и вложения из частных источников, связанные с предоставлением средств на заемной основе с целью получения процента.

По способу учета различают текущие потоки инвестиций, т. е. капиталовложения, осуществляемые в течение одного года, и накопленные инвестиции, т. е. общий объем иностранных инвестиций, накопленных к данному моменту времени.

Таким образом, существуют различные формы иностранных инвестиций.

Прежде чем выбрать ту или иную форму вложения капитала, иностранные инвесторы должны быть уверены в том, что страна-реципиент имеет благоприятный инвестиционный климат, который, как было отмечено ранее, определяется уровнем политической и экономической стабильности, инвестиционной политикой, устойчивостью денежной единицы и прочими факторами.

Характеристика прямых и портфельных инвестиций

Понятие прямых иностранных инвестиций описано в ряде программных документов, подготовленных международными организациями. Так, согласно определения МФВ прямые инвестиции имеют место в тех случаях, когда единицарезидент одной страны осуществляет инвестиции, обеспечивающие ей значительную степень влияния на управление предприятием, которое является резидентом другой страны. На практике эта концепция означает, что прямому инвестору принадлежат инструменты участия в капитале, предоставляющие ему 10 или более процентов голосов в предприятии прямого инвестирования (обычно число голосов равно числу находящихся в его собственности обыкновенных акций). Когда этот пороговый уровень достигнут, считается, что соответствующие структуры связаны отношениями прямого инвестирования, и остатки по инструментам участия в капитале и долговым инструментам между прямым инвестором и предприятиями прямого инвестирования, а также между всеми предприятиями прямого инвестирования одного и того же прямого инвестора – кроме долговых обязательств между финансовыми посредниками – включаются в состав прямых инвестиций.

В прямые инвестиции включаются структуры, которые имеют общего прямого инвестора, но не обладают 10 % или более инструментов участия друг в друге.

ОЭСР в Эталонном определении для иностранных прямых инвестиций описывает прямые иностранные инвестиции как представляющие собой вид международных инвестиций, совершенных резидентом в одной стране (прямым инвестором) с целью реализации своей долговременной заинтересованности в предприятии (предприятии-реципиенте прямых инвестиций), которое является резидентом страны, отличной от страны местонахождения прямого инвестора.

Мотивацией прямого инвестора выступает установление долговременных отношений с предприятием-реципиентом прямых инвестиций таким образом, чтобы прямой инвестор мог оказывать существенное влияние на управление этим предприятием. Долговременная заинтересованность проявляется тогда, когда прямой инвестор владеет по крайней мере 10 % голосующих акций (или эквивалентом, дающим право на аналогичную долю при голосовании) на предприятии-реципиенте прямых инвестиций. Прямые инвестиции могут также позволить прямому инвестору получить доступ к экономике предприятия-реципиента, чего в противном случае он не смог бы сделать.

Предприятиями-реципиентами прямых инвестиций являются юридические лица, которые могут быть либо дочерними компаниями, в которых инвестор владеет более чем 50 % голосующих акций (или эквивалентом, дающим право на аналогичную долю при голосовании), либо ассоциированными компаниями, в которых инвестор владеет от 10 % до 50 % голосов, либо квазиюридическими лицами, например, отделениями, которые фактически на 100 % принадлежат материнским компаниям-инвесторам. Взаимоотношения между прямыми инвесторами и предприятиями-реципиентами прямых инвестиций могут быть сложными и могут быть очень слабо связаны или не иметь вообще никакого отношения к структуре управления и той, и другой компании.

Российское законодательство определяет прямые иностранные инвестиции:

- как приобретение иностранным инвестором не менее 10 % доли, долей (вклада) в уставном (складочном) капитале коммерческой организации, созданной или вновь создаваемой на территории Российской Федерации в форме хозяйственного товарищества или общества в соответствии с гражданским законодательством Российской Федерации;

- вложение капитала в основные фонды филиала иностранного юридического лица, создаваемого на территории Российской Федерации;

- осуществление на территории Российской Федерации иностранным инвестором как арендодателем финансовой аренды (лизинга) оборудования, указанного в соответствующих разделах единой Товарной номенклатуры внешнеэкономической деятельности Таможенного союза в рамках ЕвразЭС, таможенной стоимостью не менее 1 млн руб.

На основании рассмотренных подходов к определению прямых иностранных инвестиций можно выделить основные особенности, которые, на наш взгляд, заключаются в следующем:

- при прямых зарубежных инвестициях инвесторы, как правило, лишаются возможности быстрого ухода с рынка;

- большая степень риска и большая сумма, чем при портфельных инвестициях;

- более высокий срок капиталовложений, они более предпочтительны для странимпортеров иностранного капитала.

Роль прямых иностранных инвестиций заключается не только в существенном воздействии на национальные экономики и международный бизнес в целом:

- но и в способности активизировать инвестиционные процессы в силу присущего инвестициям мультипликативного эффекта;

- в содействии общей социально-экономической стабильности, стимулировании производственных вложений в материальную базу (в отличие от спекулятивных и нестабильных портфельных инвестиций, которые могут быть внезапно выведены с негативными последствиями для национальной экономики);

- в сочетании переноса практических навыков и квалифицированного менеджмента с взаимовыгодным обменом ноу-хау, облегчающим выход на международные рынки;

- в активизации конкуренции и стимулировании развития среднего и малого бизнеса;

- в способности при правильных организации, стимулировании и размещении ускорить развитие отраслей и регионов;

- в содействии росту занятости и повышению уровня доходов населения, расширению налоговой базы;

- в стимулировании развития производства экспортной продукции с высокой долей добавленной стоимости, инновационных товаров и производственных технологий, управления качеством, ориентации на потребителя.

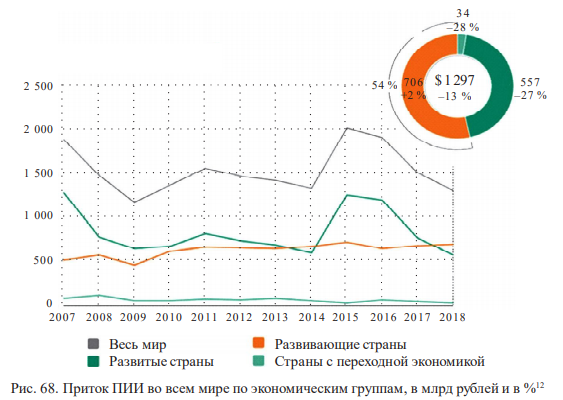

По данным ЮНКТАД после высокого роста в 2015 г. началось постепенное снижение мирового объема прямых иностранных инвестиций (ПИИ), который по итогам 2018 г. продолжал сокращаться, упав на 13 % – до 1,3 трлн долл. (рис. 68).

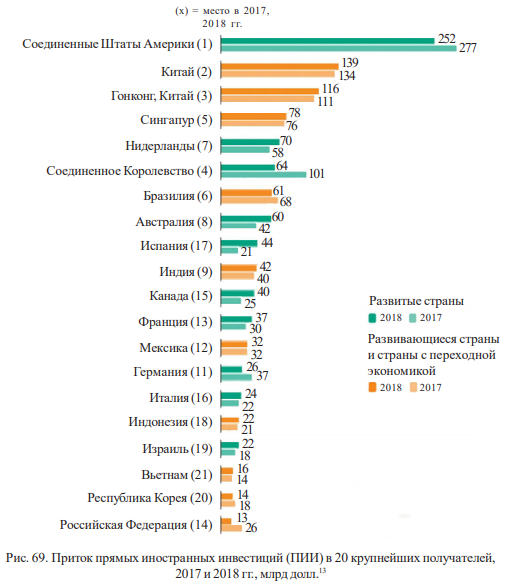

Эксперты объясняют продолжающееся три года подряд сокращение потоков ПИИ главным образом крупномасштабной репатриацией многонациональными предприятиями Соединенных Штатов накопленной за рубежом прибыли в течение первых двух кварталов 2018 г. после налоговых реформ, проведенных в этой стране в конце 2017 г. Приток ПИИ в развитые страны в 2018 г. достиг самого низкого показателя с 2004 г., сократившись на 27 %. Приток инвестиций в Европу уменьшился в 2 раза – до менее 200 млрд долл. из-за оттока капитала из нескольких крупных принимающих стран в связи с репатриацией средств и значительного падения инвестиций в Великобритании. Приток капитала в Соединенные Штаты также сократился: было отмечено снижение на 9 % – до 252 млрд долл.

Приток инвестиций в развивающиеся страны в 2018 г. оставался стабильным, увеличившись на 2 %. В результате этого увеличения и аномального сокращения ПИИ в развитых странах доля развивающихся стран в глобальных ПИИ увеличилась до рекордных 54 %.

Приток ПИИ в Африку в этом же году увеличился на 11 % – до 46 млрд долл., несмотря на снижение инвестиций во многие крупные страны-получатели. Этому увеличению способствовали продолжающиеся инвестиции в освоение природных ресурсов, небольшой объем диверсифицированных инвестиций и оживление в Южной Африке, наметившееся после нескольких лет слабого притока капитала.

Приток инвестиций в развивающиеся страны Азии, крупнейший регионполучатель, увеличился на 4 %. Признаком дальнейшей активизации роста является удвоение стоимости новых инвестиционных проектов, где наметился подъем после паузы 2017 г. ПИИ в странах Латинской Америки и Карибского бассейна снизились на 6 % по сравнению с 2017 г. Прямые иностранные инвестиции в этом регионе по прежнему на 27 % ниже, чем на пике сырьевого бума.

Приток ПИИ в страны с переходной экономикой в 2018 г. продолжал снижаться, сократившись на 28 % – до 34 млрд долл. из-за уменьшения на 49 % инвестиций в Российскую Федерацию.

Долгосрочная динамика ПИИ начиная с 2008 г. остается достаточно вялой.

Если исключить такие ситуативные факторы, как налоговые реформы, мегасделки и нестабильность финансовых потоков, то за последнее десятилетие среднегодовой рост ПИИ составлял лишь 1 % по сравнению с 8 % в 2000–2007 гг. и более 20 % до 2000 г. Это объясняется целым рядом факторов, включая снижение доходности прямых иностранных инвестиций, распространение таких форм инвестиций, которые не требуют вложений в дорогостоящие активы, и в целом менее благоприятный инвестиционный климат.

Вместе с тем в 2018 г. остановилось долгосрочное снижение инвестиций в новые производственные мощности в обрабатывающей промышленности, в результате чего стоимость объявленных проектов возросла на 35 % по сравнению с низким показателем 2017 г. Среди развивающихся стран, где капиталовложения в обрабатывающую промышленность имеют ключевое значение для промышленного развития, рост был в основном сосредоточен в Азии и стимулировался капиталоемкими проектами в отраслях по переработке природного сырья. Число государственных МНП стабилизировалось, и приобретение ими зарубежных активов замедлилось. Как и в 2017 г. в настоящее время в мире насчитывается около 1 500 государственных МНП.

Приток ПИИ в развивающиеся страны оставался стабильным, увеличившись на 2 % – до 706 млрд долл. В результате этого увеличения и аномального сокращения ПИИ в развитых странах доля развивающихся стран в глобальных ПИИ увеличилась до рекордных 54 %. Их представленность в перечне 20 крупнейших принимающих стран не претерпела изменений (рис. 69). Крупнейшим получателем ПИИ оставались Соединенные Штаты, за которыми следовали Китай, Гонконг (Китай) и Сингапур.

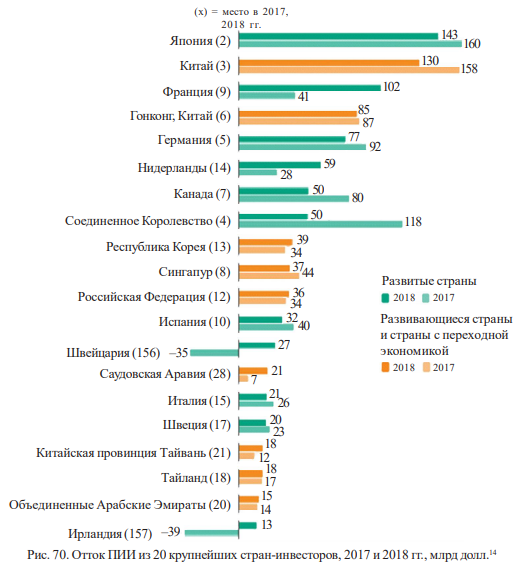

Крупномасштабная репатриация средств американскими компаниями привела к отрицательному показателю вывоза ПИИ, в результате чего в 2018 г. Соединенные Штаты выпали из списка 20 крупнейших стран-инвесторов (рис. 70). В целом вывоз ПИИ из развитых стран упал на 40 % и составил 558 млрд долл. В результате их доля в общем объеме вывоза ПИИ сократилась до 55 % – самый низкий показатель за всю историю наблюдений. Тем не менее объем внешних инвестиций европейских компаний вырос на 11 % и составил 418 млрд долл. Третье место по объему вывоза ПИИ заняла Франция: в 2018 г. он составил более 100 млрд долл.

Цели прямых инвестиций отличаются от целей портфельных инвестиций, при которых инвесторы обычно и не стремятся оказывать влияние на управление предприятием. Портфельные инвестиции – это вложения денежных средств с целью извлечения дохода и диверсификации рисков, а не получения права контроля над объектом инвестирования. Как правило, доход от портфельных инвестиций осуществляется в форме прироста рыночной стоимости инвестиционных объектов, дивидендов и процентов.

Количественные границы между прямыми и портфельными инвестициями довольно условны. Обычно предполагается, что вложения на уровне 10–20 % и выше акционерного (уставного) капитала предприятия являются прямыми, менее 10–20 % – портфельными. Однако так как цели, преследуемые прямыми и портфельными инвестициями, различаются, такое деление представляется вполне целесообразным.

Таким образом, прямые инвестиции отличаются от портфельных инвестиций следующими характерными особенностями:

- они, как правило, имеют более долгосрочный и стабильный характер;

- сумма этих вложений обычно выше;

- инвестор подвергается более высокой степени долгосрочного риска;

- они дают инвестору право контролировать или участвовать в управлении объектом инвестирования.

Под прочими инвестициями понимаются торговые кредиты, банковские займы, финансовые лизинговые сделки, займы от МВФ и прочих международных организаций, краткосрочные депозиты, сделки с иностранной валютой. По сути, это финансовый или судный капитал.

Место и роль многонациональных предприятий в инвестиционной деятельности

Роль многонациональных предприятий (МНП) в мировой экономике продолжает расти, отражением чего также является тот факт, что они – ключевые субъекты, определяющие масштабы прямых зарубежных инвестиций в мировой экономике. В настоящий момент МНП приобретают все больший вес не только в мировой торговле, производстве, НИОКР, но и в политике. При этом российским компаниям следует предпринять активные действия для сокращения отставания от наиболее успешных многонациональных предприятий, чтобы занять достойное место в мировой экономике.

МНП – крупнейшие компании, национальные по капиталу, но превратившиеся на базе вывоза капитала в международные по сфере своей деятельности. Как правило, за пределами основной страны они осуществляют существенную долю своих производственных операций. Во многом это связано с масштабированием процесса создания так называемых глобальных цепочек добавленной стоимости.

МНП – это компании нового типа международных монополий, глобальные инвесторы, которые прочно зарекомендовали себя как ключевые агенты международного инвестирования и главными инициаторами международных трансфертов капитала, технологий и управленческого мастерства. Сделав упор на наукоемкой деятельности, ТНК являются основными созидателями технологий и их глобальными распространителями. Более 1/3 финансируемых частным сектором

НИОКР во всем мире приходится на МНП, входящие в список 100 крупнейших компаний. Больше всего на НИОКР тратят МНП в отраслях технологий, фармацевтики и автомобилестроения. Удельный вес НИОКР (по отношению к объему продаж) среди 100 крупнейших компаний в развивающихся странах значительно ниже. Объем международных инвестиций в новые проекты в сфере НИОКР высок и постоянно растет. Так, за последние пять лет МНП объявили о 5 300 научноисследовательских проектах за пределами своих национальных рынков, что составляет более 6 % от всех заявленных новых инвестиционных проектов, причем в предыдущие пять лет этот показатель был ниже и составлял 4 000. На развивающиеся страны и страны с переходной экономикой приходится 45 % таких проектов. Большинство проектов ПИИ, связанных с НИОКР, осуществляются не в области фундаментальных исследований, а в таких сферах с относительно меньшей добавленной стоимостью, как проектирование, разработки и испытания.

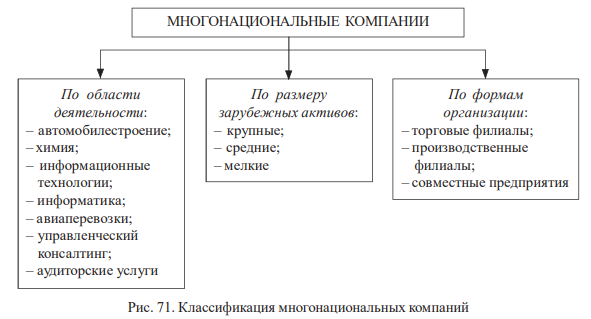

Организационная структура ТНК строится на контроле головной (материнской) компанией всех входящих в корпорацию структурных подразделений, имеющих статус независимых юридических лиц. Классификация ТНК представлена на рис. 71.

Деятельность многонациональных компаний считается одним из основных факторов формирования конкурентоспособности стран и реализации их конкурентных преимуществ на международных рынках. По последним данным в мире насчитывается 82 000 МНК, у которых 810 000 филиалов по всему миру. Больше всего МНК находится в США (18 %), Великобритании (15 %), Франции (15 %), Германии (13 %) и Японии (9 % от общего количества).

Продолжающийся рост международного производства в значительной степени связан с нематериальными активами. Рост не связанных с участием в капитале форм международного производства опережает рост ПИИ, о чем свидетельствуют опережающие темпы роста доходов от патентных и лицензионных платежей и торговли услугами. По списку 100 крупнейших МНП за 2018 г. видно, что промышленные МНП теряют свои позиции, а некоторые даже выходят из этого списка.

В сравнении с периодом существования крупнейших мировых МНП/ТНК, российские корпорации появились на мировых рынках относительно недавно, после либерализации внешнеэкономической деятельности в 1990-х гг., когда многие ниши уже были заняты крупными международными компаниями из развитых стран. В настоящее время отечественным корпорациям еще предстоит предпринять активные действия для сокращения отставания от наиболее успешных МНК, чтобы занять достойное место в мировой экономике.

Небольшие МНК значительно чаще сотрудничают с местными предприятиями, чем мегакорпорации, которые предпочитают приобретать контрольные пакеты, полностью контролировать производственную деятельность или проводить инвестирование «с нуля». Недостатком малых МНК являются их ограниченные финансовые и управленческие возможности.

В современных условиях многонациональные корпорации планируют свою деятельность в мировом масштабе и в зависимости от изменения хозяйственной обстановки, социально-политического климата в странах или регионах, маневрируют производственными и финансовыми ресурсами, перенаправляя потоки капитала в зависимости от конъюнктуры мирового хозяйства. Больше 25 % мировой торговли представляют собой внутрифирменные поставки МНК, осуществляемые по трансфертным ценам (внутрифирменным).

МНК стремятся установить цены на таком уровне, который обеспечивал бы получение сверхприбыли и в то же время не создавал сильных стимулов для проникновения на рынок новых конкурентов, если не существует высоких технологических и организационных барьеров. Капитал МНК действует глобально за пределами государств, широко используя сравнительные преимущества в размещении производительных сил.

Деятельность глобальных МНК, как экспортеров капитала, наглядно показывает направление происходящих сдвигов в отраслевой структуре его вывоза. Если в конце XIX – начале XX в., когда экспорт капитала только набирал силу, он направлялся главным образом в добывающую промышленность и сельское хозяйство, то после Второй мировой войны положение изменилось. В 1950–1960-е гг. основной сферой вложений вывозимого капитала стала обрабатывающая промышленность, а в 1970–1980-е гг. резко возросла доля вложений иностранного капитала в сферу услуг в широком смысле, которые растут опережающими темпами. И наконец, на рубеже веков и тысячелетий набирает силу международное инвестирование, в основном по линии МНК, в отрасль информационно-коммуникационных технологий – сектор, представляющий материальную основу информационного общества.

В настоящее время происходит формирование глобальных тенденций на инвестиционном рынке, в результате чего во многом меняются основные условия международной экономической деятельности. Суть этих глобальных тенденций в наиболее общем виде заключается в следующем:

- мировой объем ПИИ снижается третий год подряд;

- ПИИ в развитых странах снизились до самого низкого уровня за последние 15 лет и продолжают снижаться;

- число новых инвестиционных проектов в мире выросло, но этот рост неравномерный;

- государственные МНП замедлили свою международную экспансию;

- МНП вкладывают значительные средства в НИОКР;

- приток ПИИ в страны с переходной экономикой продолжает сокращаться;

- ПИИ в развитых странах резко снижаются;

- приток ПИИ в страны со структурно слабой экономикой остается неустойчивым;

- усиливаются ограничения и регулирование иностранных инвестиций в разных странах.