Финансирование инвестиционных проектов

Источники финансирования инвестиционных проектов

Согласно ст. 1 ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» инвестиционный проект – это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектная документация, разработанная в соответствии с законодательством Российской Федерации, а также описание практических действий по осуществлению инвестиций (бизнес-план). Данное определение затрудняет использование важных терминов и характеристик инвестиционного проекта. Исходя из этого, сложно, например, ввести такие основополагающие понятия, как «эффективность инвестиционного проекта», «денежные потоки инвестиционного проекта», «окупаемость инвестиционного проекта» и т. д. Поэтому в инвестиционной теории и практике термин «инвестиционный проект» обычно применялся как комплекс действий (работ, услуг, управленческих решений), направленных на достижение поставленной цели. В нормативно-правовом поле определение, близкое этому, появилось совсем недавно в ФЗ «О защите и поощрении капитальных вложений в Российской Федерации» от 01.04.2020 г. № 69-ФЗ, где инвестиционный проект описывается как ограниченный по времени осуществления и затрачиваемым ресурсам комплекс взаимосвязанных мероприятий и процессов, направленный на создание (строительство) и последующую эксплуатацию новых либо модернизацию и (или) реконструкцию и последующую эксплуатацию существующих объектов недвижимого имущества и (или) комплекса объектов движимого и недвижимого имущества, связанных между собой, и (или) на создание и использование результатов интеллектуальной деятельности и (или) средств индивидуализации в целях извлечения прибыли и (или) достижения иного полезного эффекта, в том числе предотвращения или минимизации негативного влияния на окружающую среду.

Разнообразие целей, объектов и форм реального инвестирования в рыночной экономике обусловливает разнообразие классификационных признаков инвестиционных проектов. Некоторые из них представлены на рис. 15.

Как независимые, проекты рассматриваются тогда, когда решение о принятии одного проекта не влияет на решение о принятии другого проекта.

Альтернативными (взаимоисключающими) считаются проекты, когда два или более анализируемых проекта не могут быть реализованы одновременно. Так, на конкретном участке земли может быть построен либо производственный цех, либо стоянка для автомобилей. При этом принятие одного из проектов делает невозможным реализацию другого.

К комплементарным относят проекты, если принятие одного проекта приводит к росту доходов по другим проектам. В качестве примера комплементарных проектов можно рассмотреть первоначальный проект по производству оконных рам из пластика и вторичный проект по производству стекол. Вероятнее всего, пластиковые оконные рамы будут иметь более высокий потребительский спрос при наличии стекол.

Проекты связаны между собой отношениями замещения, когда принятие нового проекта приводит к некоторому снижению доходов по одному или нескольким уже действующим проектам. Рассмотрим такой пример. Планируется к реализации инвестиционный проект – небольшой завод по производству электрооборудования. Потребители будут с большей долей вероятности приобретать этот товар, зная, что на заводе существует цех гарантийного ремонта. И в этой связи приходится реализовывать второй инвестиционный проект – цех гарантийного ремонта, за счет чего снижается реализация вновь произведенного оборудования и, как следствие, доходы по первоначальному проекту (завод по производству электрооборудования). В целом такая политика способствует тому, что потребители остаются лояльными к самому товару.

Глобальные проекты – это такие проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию во всем мире или в группе стран. Примеры: строительство трансконтинентальных нефтеи газопроводов, строительство железнодорожного транзита и т. д.

Народнохозяйственные проекты оказывают влияние на страну в целом или на отдельные регионы (общефедеральные автодороги, крупные электростанции и т. д.).

Крупномасштабные проекты охватывают отдельные отрасли или крупные территориальные образования (субъект Федерации, город, район). В качестве примеров таких проектов можно привести строительство крупных предприятий, мостов, региональных информационных систем и др.

К локальным инвестиционным проектам относят проекты, действие которых ограничивается рамками одного предприятия (модернизация оборудования в рамках конкретного цеха на предприятии, техническое перевооружение всего завода и т. п.).

Что касается сроков реализации инвестиционных проектов, то в данном случае градация такая же, как и в целом для реальных инвестиций.

В отношении классификационного признака «цели вложения капитала» отдельных пояснений не требуется, так как особенности таких целей очевидны из самой классификации на рис. 15.

В зависимости от видов (классификационных признаков) инвестиционных проектов дифференцируются требования к их разработке и используются различные источники их финансирования. Российская экономика постепенно эволюционирует в сторону западной модели финансирования роста, при этом наличие источников финансирования инвестиционных проектов в настоящее время является одной из главных проблем в инвестиционной деятельности. С переходом России на рыночные отношения наблюдается острый дефицит источников финансирования. Источники финансирования реальных инвестиций представляют собой денежные средства, которые преобразуются в инвестиционные ресурсы. В общем виде их подразделяют на внутренние (собственный капитал) и внешние (привлеченный и заемный капитал).

Финансирование инвестиционных проектов может осуществляться как из одного, так и из нескольких источников. В целом все источники финансирования подразделяют также на централизованные (бюджетные) и децентрализованные (внебюджетные). К централизованным источникам обычно относят средства федерального бюджета, средства бюджетов субъектов РФ и местных бюджетов.

Все остальные относятся к децентрализованным. К внебюджетным средствам относятся собственные средства предприятий и организаций, заемные, привлеченные средства, средства внебюджетных фондов, индивидуальных застройщиков, иностранные инвестиции.

С точки зрения статистического подхода в оценке инвестиций и инвестиционной деятельности выделяют следующие источники финансирования:

- собственные средства (амортизация и прибыль, остающаяся в распоряжении организации);

- привлеченные средства (кредиты банков, в том числе иностранных, заемные средства других организаций, бюджетные средства и др.).

Более подробная аналитическая информация представлена в табл. 10.

Т а б л и ц а 10

| Показатели | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|

| Инвестиции в основной капитал – всего, в млрд руб. | 10 496,30 | 11 282,50 | 12 262,20 | 13 618,00 |

| В том числе по источникам финансирования: – собственные средства (амортизация и прибыль) |

5 271,10 | 5 750,70 | 6 290,70 | 7 231,10 |

| – привлеченные средства Из них: |

5 225,20 | 5 531,80 | 5 971,50 | 6 386,90 |

| – кредиты банков | 849,9 | 1 174,50 | 1 370,10 | 1 527,90 |

| – в том числе кредиты иностранных банков | 183,5 | 329,4 | 665,1 | 604,6 |

| – заемные средства других организаций | 701 | 674,4 | 662,9 | 582,8 |

| – инвестиции из-за рубежа | 120,4 | 86,7 | 95,8 | 86,6 |

| – бюджетные средства В том числе: |

1 922,70 | 1 856,70 | 2 003,40 | 2 085,80 |

| – средства федерального бюджета | 1 185,70 | 1 048,60 | 1 046,30 | 1 032,70 |

| – средства бюджетов субъектов Российской Федерации | 600,3 | 681,3 | 824,5 | 902 |

| – средства местных бюджетов | 136,7 | 126,8 | 132,6 | 151,1 |

| – средства государственных внебюджетных фондов | 27,3 | 27,8 | 24,5 | 27,5 |

| – средства организаций и населения на долевое строительство | 334,3 | 340,7 | 400 | 476,6 |

| – в том числе средства населения | 252,3 | 264,6 | 303,7 | 338,3 |

| – прочие В том числе: |

1 269,60 | 1 371,00 | 1 414,80 | 1 599,70 |

| – средства вышестоящих организаций | ... | ... | ... | ... |

| – средства от выпуска корпоративных облигаций | ... | ... | ... | ... |

| – средства от эмиссии акций | ... | ... | ... | ... |

| Инвестиции в основной капитал – всего, в % к итогу | 100 | 100 | 100 | 100 |

| В том числе по источникам финансирования: – собственные средства |

50,2 | 51 | 51,3 | 53,1 |

| – привлеченные средства Из них: |

49,8 | 49 | 48,7 | 46,9 |

| – кредиты банков | 8,10 | 10,4 | 11,2 | 11,2 |

| – в том числе кредиты иностранных банков | 1,70 | 2,9 | 5,4 | 4,4 |

| – заемные средства других организаций | 6,7 | 6 | 5,4 | 4,3 |

| – инвестиции из-за рубежа | 1,1 | 0,8 | 0,8 | 0,6 |

| – бюджетные средства В том числе: | 18,3 | 16,4 | 16,3 | 15,3 |

| – средства федерального бюджета | 11,3 | 9,3 | 8,5 | 7,6 |

| – средства бюджетов субъектов Российской Федерации | 5,7 | 6 | 6,7 | 6,6 |

| – средства местных бюджетов | 1,30 | 1,1 | 1,1 | 1,1 |

| – средства государственных внебюджетных фондов | 0,30 | 0,2 | 0,2 | 0,2 |

| – средства организаций и населения на долевое строительство | 3,20 | 3 | 3,3 | 3,5 |

| – в том числе средства населения | 2,4 | 2,3 | 2,5 | 2,5 |

| – прочие В том числе: |

12,1 | 12,2 | 11,5 | 11,8 |

| – средства вышестоящих организаций | ... | ... | ... | ... |

| – средства от выпуска корпоративных облигаций | ... | ... | ... | ... |

| – средства от эмиссии акций | ... | ... | ... | ... |

Собственные источники финансирования являются основой всех инвестиционных проектов, поэтому решение проблемы оживления инвестиционной активности в экономике Российской Федерации следует начинать именно с этого аспекта. К собственным средствам относятся два основных финансовых потока – амортизационные отчисления и прибыль.

Наличие собственных средств финансирования инвестиционных проектов свидетельствует о хорошем финансовом состоянии предприятия и создает определенные преимущества перед конкурентами. Амортизация основного капитала представляет собой сложное экономическое явление. Она выполняет три важнейшие функции:

- определение текущей оценки изношенной части основных средств;

- распределение на стоимость готовой продукции затрат, основных средств;

- накопление финансовых ресурсов для последующего замещения выбывающих основных средств или вложения капитала в новое производство.

Первые две функции относятся к бухгалтерским, в то время как третья является финансово-экономической, поскольку именно она позволяет оценить достаточность отчислений с позиций восстановления и обновления основного капитала.

Принято выделять следующие виды амортизации:

- традиционная;

- промышленная;

- техническая.

Традиционная амортизация соответствует стандартным срокам использования оборудования. Промышленная амортизация характеризуется более короткими сроками начисления, чем предыдущая, а конкретно соответствует такому периоду, к концу которого износ и частота остановок оборудования нарушают производственный ритм предприятия и снижают производительность труда. Техническая амортизация предопределяет самый короткий период произведения отчислений, в расчет которого берется повышение темпов морального старения оборудования в результате научно-технического прогресса (НТП).

Таким образом, традиционная амортизация принимает во внимание физический износ основного капитала, техническая – его моральный износ, промышленная наряду с физическим учитывает частично и моральный износ.

Амортизируемым имуществом в РФ, согласно Налогового кодекса, признаются:

- имущество;

- результаты интеллектуальной деятельности;

- иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено НК РФ) и используются им для извлечения дохода.

Амортизируемым имуществом признаются: имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб. Амортизируемым имуществом признаются также капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений, произведенных арендатором с согласия арендодателя, капитальные вложения в предоставленные по договору безвозмездного пользования объекты основных средств в форме неотделимых улучшений, произведенных организацией-ссудополучателем с согласия организации-ссудодателя.

Амортизируемое имущество, полученное организацией от собственника имущества или созданное в соответствии с законодательством Российской Федерации об инвестиционных соглашениях в сфере деятельности по оказанию коммунальных услуг или законодательством Российской Федерации о концессионных соглашениях, подлежит амортизации у данной организации в течение срока действия инвестиционного соглашения или концессионного соглашения в порядке, установленном настоящей главой.

Не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги, производные финансовые инструменты (в том числе форвардные, фьючерсные контракты, опционные контракты).

Не подлежат амортизации следующие виды амортизируемого имущества:

- имущество бюджетных организаций, за исключением имущества, приобретенного в связи с осуществлением предпринимательской деятельности и используемого для осуществления такой деятельности;

- имущество некоммерческих организаций, полученное в качестве целевых поступлений или приобретенное за счет средств целевых поступлений и используемое для осуществления некоммерческой деятельности;

- имущество, приобретенное (созданное) за счет бюджетных средств целевого финансирования. Указанная норма не применяется в отношении имущества, полученного налогоплательщиком при приватизации;

- объекты внешнего благоустройства (объекты лесного хозяйства, объекты дорожного хозяйства, сооружение которых осуществлялось с привлечением источников бюджетного или иного аналогичного целевого финансирования, специализированные сооружения судоходной обстановки) и другие аналогичные объекты;

- приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства. При этом стоимость приобретенных изданий и стоимость культурных ценностей, приобретенных музеями, являющимися бюджетными учреждениями, в Музейный фонд Российской Федерации, включаются в состав прочих расходов, связанных с производством и реализацией, в полной сумме в момент приобретения указанных объектов;

- приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение указанных прав оплата должна производиться периодическими платежами в течение срока действия указанного договора;

- объекты основных средств, в отношении которых налогоплательщик использовал право на применение инвестиционного налогового вычета, с учетом особенностей, установленных ст. 286.1, п. 7 НК РФ;

- имущество, созданное в результате работ, по переносу, переустройству объектов основных средств, принадлежащих налогоплательщику на праве собственности или оперативного управления, выполненных сторонними организациями в связи с созданием или реконструкцией иного объекта (объектов) капитального строительства либо линейных объектов государственной или муниципальной собственности, финансируемых полностью или частично за счет средств бюджетов бюджетной системы Российской Федерации;

- медицинские изделия, расходы на приобретение которых учтены налогоплательщиком в соответствии с п.п. 48.12 п. 1 ст. 264 НК РФ.

Следует отметить, что под основными средствами в целях амортизации понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 руб. Первоначальная стоимость основного средства определяется как сумма расходов на его:

- приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно либо выявлено в результате инвентаризации, – как сумма, в которую оценено такое имущество в соответствии с требованиями п. 8 и 20 ст. 250 НК РФ);

- сооружение;

- изготовление;

- доставку;

- доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов, кроме случаев, предусмотренных НК РФ.

В целях начисления амортизации нематериальными активами признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев).

Для признания нематериального актива необходимо наличие способности приносить налогоплательщику экономические выгоды (доход), а также наличие надлежаще оформленных документов, подтверждающих существование самого нематериального актива и (или) исключительного права у налогоплательщика на результаты интеллектуальной деятельности (в том числе патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака).

К нематериальным активам, в частности, относятся:

- исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

- исключительное право автора и иного правообладателя на использование программы для ЭВМ, базы данных;

- исключительное право автора или иного правообладателя на использование топологии интегральных микросхем;

- исключительное право на товарный знак, знак обслуживания, наименование места происхождения товаров и фирменное наименование;

- исключительное право патентообладателя на селекционные достижения;

- владение «ноу-хау», секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта;

- исключительное право на аудиовизуальные произведения.

Первоначальная стоимость амортизируемых нематериальных активов определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением налога на добавленную стоимость и акцизов, кроме случаев, предусмотренных Налоговым кодексом.

Все амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями НК РФ и с учетом классификации основных средств, утверждаемой Правительством Российской Федерации.

Налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта увеличился срок его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Следует отметить, что российское законодательство особое внимание уделяет особенностям амортизации капитальных вложений в арендованные объекты основных средств, а также амортизации капитальных вложений в объекты полученных по договору безвозмездного пользования основных средств.

Все амортизируемое имущество предприятия объединяется в следующие амортизационные группы:

- первая группа – все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

- вторая группа – имущество со сроком полезного использования свыше 2 лет до 3 лет включительно;

- третья группа – имущество со сроком полезного использования свыше 3 лет до 5 лет включительно;

- четвертая группа – имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

- пятая группа – имущество со сроком полезного использования свыше 7 лет до 10 лет включительно;

- шестая группа – имущество со сроком полезного использования свыше 10 лет до 15 лет включительно;

- седьмая группа – имущество со сроком полезного использования свыше 15 лет до 20 лет включительно;

- восьмая группа – имущество со сроком полезного использования свыше 20 лет до 25 лет включительно;

- девятая группа – имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

- десятая группа – имущество со сроком полезного использования свыше 30 лет.

Нематериальные активы включаются в амортизационные группы исходя из срока полезного использования, определенного в соответствии со ст. 258, п. 2 НК РФ.

Для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей.

Процесс начисления амортизации строго регламентирован законодательством РФ, которое предоставляет налогоплательщику права выбора линейного либо нелинейного метода амортизации. При этом метод начисления амортизации устанавливается налогоплательщиком самостоятельно применительно ко всем объектам амортизируемого имущества (за исключением объектов, амортизация по которым начисляется линейным методом в соответствии с Налоговым кодексом) и отражается в учетной политике для целей налогообложения. Изменение метода начисления амортизации допускается с начала очередного налогового периода.

При этом налогоплательщик вправе менять метод начисления амортизации не чаще одного раза в пять лет.

Вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации линейный метод начисления амортизации применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую-десятую амортизационные группы, независимо от срока ввода в эксплуатацию соответствующих объектов, а также амортизируемых основных средств, используемых налогоплательщиками, указанными в ст. 275.2, п. 1 Налогового кодекса, исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья.

В отношении прочих объектов амортизируемого имущества независимо от срока введения объектов в эксплуатацию применяется только метод начисления амортизации, установленный налогоплательщиком в учетной политике для целей налогообложения.

Следует отметить, что организации, осуществляющие деятельность в области информационных технологий, имеют право не применять установленный настоящей статьей порядок амортизации в отношении электронно-вычислительной техники. На театры, музеи, библиотеки и концертные организации, являющиеся бюджетными учреждениями, также распространяется аналогичное право, за исключением объектов недвижимого имущества.

Рассмотрим более подробно порядок расчета сумм амортизации при применении линейного метода начисления амортизации, определенный Налоговым кодексом РФ. В случае установления налогоплательщиком в учетной политике предприятия для целей налогообложения линейного метода начисления амортизации, а также при применении линейного метода начисления амортизации в отношении некоторых объектов амортизируемого имущества, сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации по каждому объекту амортизируемого имущества определяется по формуле

K = 1/n × 100 %, (1)

где K – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах (без учета сокращения (увеличения) срока).

Порядок расчета сумм амортизации при применении нелинейного метода начисления амортизации выглядит следующим образом. На 1-е число налогового периода, с начала которого учетной политикой для целей налогообложения установлено применение нелинейного метода начисления амортизации, для каждой амортизационной группы (подгруппы) определяется суммарный баланс, который рассчитывается как суммарная стоимость всех объектов амортизируемого имущества, отнесенных к данной амортизационной группе (подгруппе).

В дальнейшем суммарный баланс каждой амортизационной группы (подгруппы) определяется на 1-е число месяца, для которого определяется сумма начисленной амортизации. При этом для амортизационных групп и входящих в их состав подгрупп суммарный баланс определяется без учета объектов амортизируемого имущества, амортизация по которым начисляется линейным методом в соответствии со ст. 259, п. 3 НК РФ.

По мере ввода в эксплуатацию объектов амортизируемого имущества первоначальная стоимость таких объектов увеличивает суммарный баланс соответствующей амортизационной группы (подгруппы). При этом первоначальная стоимость подобных объектов включается в суммарный баланс соответствующей амортизационной группы (подгруппы) с 1-го числа месяца, следующего за месяцем, когда они были введены в эксплуатацию. В случае изменения первоначальной стоимости основных средств в результате достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов суммы, на которые изменяется первоначальная стоимость указанных объектов, учитываются в суммарном балансе соответствующей амортизационной группы (подгруппы). Суммарный баланс каждой амортизационной группы (подгруппы) ежемесячно уменьшается на суммы начисленной по этой группе (подгруппе) амортизации, а сумма начисленной за один месяц амортизации для каждой амортизационной группы (подгруппы) определяется исходя из произведения суммарного баланса соответствующей амортизационной группы (подгруппы) на начало месяца и норм амортизации, установленных настоящей статьей, по следующей формуле:

А = В × k/100, (2)

где A – сумма начисленной за один месяц амортизации для соответствующей амортизационной группы (подгруппы);

B – суммарный баланс соответствующей амортизационной группы (подгруппы);

k – норма амортизации для соответствующей амортизационной группы (подгруппы). Нормы амортизации указаны в табл. 11.

Т а б л и ц а 11

| Амортизационная группа | Норма амортизации (месячная) |

|---|---|

| Первая | 14,3 |

| Вторая | 8,8 |

| Третья | 5,6 |

| Четвертая | 3,8 |

| Пятая | 2,7 |

| Шестая | 1,8 |

| Седьмая | 1,3 |

| Восьмая | 1 |

| Девятая | 0,8 |

| Десятая | 0,7 |

При выбытии объектов амортизируемого имущества суммарный баланс соответствующей амортизационной группы (подгруппы) уменьшается на остаточную стоимость таких объектов. В случае, если в результате выбытия амортизируемого имущества суммарный баланс соответствующей амортизационной группы (подгруппы) был уменьшен до достижения суммарным балансом нуля, такая амортизационная группа (подгруппа) ликвидируется. В случае, если суммарный баланс амортизационной группы (подгруппы) становится менее 20 000 руб., в месяце, следующем за месяцем, когда указанное значение было достигнуто, если за это время суммарный баланс соответствующей амортизационной группы (подгруппы) не увеличился в результате ввода в эксплуатацию объектов амортизируемого имущества, налогоплательщик вправе ликвидировать указанную группу (подгруппу), при этом значение суммарного баланса относится на внереализационные расходы текущего периода.

По истечении срока полезного использования объекта амортизируемого имущества, определенного в соответствии со ст. 258 Налогового кодекса, налогоплательщик может исключить данный объект из состава амортизационной группы (подгруппы) без изменения суммарного баланса этой амортизационной группы (подгруппы) на дату вывода этого объекта амортизируемого имущества из ее состава. При этом начисление амортизации исходя из суммарного баланса данной амортизационной группы (подгруппы) продолжается в порядке, установленном настоящей статьей.

Для целей настоящего пункта срок полезного использования объектов амортизируемого имущества, введенных в эксплуатацию до 1-го числа налогового периода, с начала которого учетной политикой для целей налогообложения установлено применение нелинейного метода начисления амортизации, принимается с учетом срока эксплуатации соответствующих объектов до указанной даты.

В России с 1994 г. введен механизм ускоренной амортизации или так называемые специальные коэффициенты к норме амортизации. Такой механизм позволяет предприятиям существенно увеличивать суммы амортизационных отчислений и направлять их на обновление основных фондов.

Ускоренная амортизация оказывает влияние на инвестиции по следующим каналам:

- увеличивает общую сумму амортизационных отчислений в начальный период эксплуатации основного капитала;

- ускоряет оборот основного капитала и соответственно снижает степень риска долгосрочных вложений;

- снижает удельный вес банковского процента в общей сумме источников инвестирования, увеличивая собственные ресурсы;

- способствует преодолению психологического барьера по ликвидации устаревшего оборудования;

- уменьшает потери предприятий от морального износа основных фондов.

На сегодняшний день применение повышающих коэффициентов к норме амортизации регламентируется Налоговым кодексом РФ, согласно которому налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 2:

- в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности;

- в отношении собственных амортизируемых основных средств налогоплательщиков – сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

- в отношении собственных амортизируемых основных средств налогоплательщиков – организаций, имеющих статус резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

- в отношении амортизируемых основных средств, относящихся к объектам (за исключением зданий), имеющим высокую энергетическую эффективность, в соответствии с перечнем таких объектов, установленным Правительством Российской Федерации, или к объектам (за исключением зданий), имеющим высокий класс энергетической эффективности, если в отношении таких объектов в соответствии с законодательством Российской Федерации предусмотрено определение классов их энергетической эффективности;

- в отношении амортизируемых основных средств, относящихся к основному технологическому оборудованию, эксплуатируемому в случае применения наилучших доступных технологий, согласно утвержденному Правительством Российской Федерации перечню основного технологического оборудования;

- в отношении амортизируемых основных средств, включенных в первуюседьмую амортизационные группы и произведенных в соответствии с условиями специального инвестиционного контракта. Порядок отнесения амортизируемых основных средств к произведенным в соответствии с условиями специального инвестиционного контракта определяется Правительством Российской Федерации.

Налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 3:

- в отношении амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга), налогоплательщиков, у которых данные основные средства должны учитываться в соответствии с условиями договора финансовой аренды (договора лизинга);

- в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности;

- в отношении амортизируемых основных средств, используемых налогоплательщиками, указанными в Налоговом кодексе РФ, исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья.

- в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения, по перечню, установленному Правительством Российской Федерации.

Таким образом, очевидно, что государство должно стимулировать применение ускоренной амортизации в качестве инструмента эффективного стимулирования инвестиционной деятельности.

Преимущество амортизационных отчислений как источника инвестиций, по сравнению с другими источниками, заключается в том, что при любом финансовом положении предприятия этот источник имеет место и всегда остается в распоряжении предприятия.

Наряду с амортизационными отчислениями собственным источником финансирования инвестиционных проектов является чистая прибыль. В отличие от амортизационных отчислений, призванных покрыть простое воспроизводство основных фондов, прибыль формирует дополнительный поток финансовых вливаний в экономику, покрывая потребности расширенного воспроизводства.

Кроме того, что прибыль является источником самофинансирования предприятия, она выполняет еще две важных функции развития предприятий:

- ожидаемая прибыль является основой принятия инвестиционных решений;

- полученная прибыль выступает мерилом успеха деятельности предприятий.

Данные функции взаимосвязаны между собой и составляют основу оценки эффективности инвестиций.

По укрупненным позициям привлеченные источники финансирования инвестиций, как видно из табл. 10, включают в себя кредиты банков, заемные средства других организаций, инвестиции из-за рубежа, бюджетные средства, средства государственных внебюджетных фондов, средства организаций и населения на долевое строительство и прочие источники.

Возврат привлеченных средств производится за счет собственных и приравненных к ним средств организации. Долгосрочное финансирование инвестиционных вложений носит рисковый характер, поэтому кредитор уменьшает степень риска для себя законодательно установленными способами, например, это может быть требование залога, гарантий третьих лиц или административных органов, контроль над хозяйственной деятельностью заемщика и т. д.

Российский опыт свидетельствует о том, что кредитование предприятий и сферы материально-технического производства не всегда входит в круг интересов банковских структур. Еще менее банки склонны заниматься поиском и отбором инвестиционных проектов. Высокие банковские проценты за кредитные ресурсы не позволяют многим компаниям, особенно малого и среднего бизнеса, пользоваться этим направлением финансирования инвестиционных проектов.

Заемные средства, полученные в долг от других организаций, могут быть привлечены в оборот на условиях платности и возвратности, и такая возможность предусмотрена ГК РФ.

Особенностям иностранных инвестиций будет посвящена отдельная глава учебника, поэтому в данном случае отметим лишь безусловную важность данного инструмента в рамках любой современной экономики.

Что касается бюджетного финансирования инвестиционных проектов, то оно, как правило, реализуется посредством:

- финансирования в рамках Федеральных адресных инвестиционных программ (ФАИП);

- ведомственных целевых программ и региональных инвестиционных фондов, возможность создания которых предусмотрена Бюджетным кодексом РФ;

- инвестиций в уставные капиталы действующих или вновь создаваемых предприятий;

- бюджетных кредитов (в том числе инвестиционного налогового кредита);

- предоставления гарантий и субсидий.

Федеральные целевые программы являются инструментом программно-целевого метода финансирования реальных инвестиций, а также реализации приоритетных задач в области государственного, экономического, социального развития страны. Они финансируются за счет средств федерального бюджета, бюджетов субъектов федерации, муниципальных образований и внебюджетных средств.

Приоритетные секторы, для которых необходима государственная поддержка в реализации инвестиционных проектов за счет средств федерального бюджета, определяются Министерством экономического развития и Министерством финансов РФ по согласованию с другими федеральными органами государственной власти. Объекты, имеющие в основном федеральное значение (стройки и объекты нового строительства и технического перевооружения для федеральных государственных нужд), включают в ФАИП, определяющую объем государственных инвестиций по отраслям и ведомствам. Перечень объектов, финансируемых за счет ФАИП, формируется исходя из объемов государственных капитальных вложений, направляемых на реализацию федеральных целевых программ, а также на решение не включенных в эти программы отдельных важнейших социально-экономических вопросов на основании предложений, одобренных решениями Президента РФ либо Правительства РФ. Формирование данного перечня осуществляется Министерством экономического развития и торговли РФ с учетом предложений государственных заказчиков по инвестиционным проектам, результатов подрядных торгов и заключенных государственных контрактов.

Средства государственных внебюджетных фондов, как правило, используются в качестве инвестиционных ресурсов для социально-ориентированных инвестиционных проектов. К числу таких фондов можно отнести дорожный фонд, фонд развития.

Средства организаций и населения привлекаются застройщиками жилых домов на условиях долевого строительства, которое в наиболее общем виде также может рассматриваться в качестве объекта для инвестирования.

К числу прочих источников финансирования инвестиционных проектов в контексте статистического учета относят средства вышестоящих организаций, средства от выпуска корпоративных облигаций и средства компаний от эмиссии акций.

В настоящее время предприятие должно сделать свой выбор из многочисленных направлений развития и технических решений. Так как инвестиционный процесс на микроэкономическом уровне складывается из множества инвестиционных решений, правильность такого выбора каждым конкретным предприятием имеет очень большое значение. Это позволяет рассматривать создание механизма формирования инвестиционного процесса на предприятии как основную проблему, стоящую перед экономической наукой и практикой.

Выбор схемы финансирования нового бизнеса неразрывно связан с учетом особенностей использования как собственного, так и заемного капитала. Преимущества и недостатки основных источников финансирования реальных инвестиций: собственного и заемного капитала показаны в табл. 12. Влияние преимуществ и недостатков некоторых видов финансирования реальных инвестиций на факторы успеха или роста представлено в прил. 6.

Т а б л и ц а 12

| Источник финансирования | Преимущества | Недостатки |

|---|---|---|

| Собственный капитал | 1. Легкость, доступность и быстрота мобилизации.

2. Снижение риска неплатежеспособности и банкротства. 3. Сохранение собственности и управления учредителей |

1. Ограниченность объема привлечения, а следовательно, и возможностей существенного расширения инвестиционной деятельности предприятия в период благоприятной конъюнктуры рынка.

2. Отвлечение собственных средств от хозяйственного оборота. 3. Ограниченность независимого контроля за использованием средств со стороны третьих лиц, например, банка |

| Привлеченный капитал | 1. Достаточно широкие возможности привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя.

2. Наличие независимого контроля за эффективностью использования инвестиционных ресурсов. 3. Более низкая стоимость в сравнении с собственным капиталом за счет обеспечения эффекта «налогового щита» (изъятия затрат на его обслуживание из налогооблагаемой базы при уплате налога на прибыль) |

1. Использование этого капитала генерирует наиболее опасные инвестиционные риски в хозяйственной деятельности предприятия – риск снижения финансовой устойчивости и потери платежеспособности.

2. Активы, сформированные за счет заемного капитала, генерируют меньшую норму прибыли, которая снижается на сумму выплаченного процента за кредит. 3. Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней процентной ставки на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов. 4. Сложность процедуры привлечения (так как предоставление кредитных ресурсов зависит от решения кредиторов, требует в ряде случаев соответствующих сторонних гарантий или залога) |

Современные методы и формы финансирования инвестиционных проектов

Следует различать понятия «источники финансирования инвестиционных проектов», «методы финансирования инвестиционных проектов» и «формы финансирования инвестиционных проектов». Источники финансирования – это денежные средства, которые могут использоваться в качестве инвестиционных ресурсов. Методы финансирования – особые механизмы привлечения инвестиционных ресурсов с целью финансирования инвестиционного процесса. Под формой финансирования инвестиций понимается внешнее проявление того или иного метода (рис. 16).

В экономической литературе существуют различные взгляды на вопрос о составе методов финансирования реальных инвестиций. Вместе с тем большинство исследователей сходятся во мнении, что целесообразно рассматривать, и на практике применяют следующие методы:

- самофинансирование;

- долевое (акционерное) финансирование;

- заемное (долговое) финансирование;

- лизинг;

- венчурное финансирование;

- проектное финансирование;

- государственное финансирование;

В последнее время в мировой практике все активнее используется так называемое альтернативное финансирование с использованием инвестиционных цифровых платформ (краудфинансирование, краудфандинг).

Каждый из используемых методов финансирования обладает определенными достоинствами и недостатками, а их выбор осуществляется на основе сравнения различных альтернативных схем и форм финансирования. Например, важно соблюдать правильное соотношение между долгосрочной задолженностью и акционерным капиталом, поскольку чем выше доля заемных средств, тем больше сумма, выплачиваемая в виде процентов. Используемая финансовая схема финансирования инвестиционного проекта должна:

- обеспечить необходимый объем инвестиций;

- действовать в направлении оптимизации структуры инвестиций и налоговых платежей;

- воздействовать на снижение капитальных затрат и риска проекта;

- устанавливать баланс между объемом привлеченных финансовых ресурсов и величиной получаемой прибыли;

Рассмотрим взаимосвязь методов и форм финансирования инвестиций (рис. 17).

| Самофинансирование | Отдельные формы выделять не принято |

| Долевое или акционерное финансирование | Эмиссия обыкновенных акций. Эмиссия привилегированных акций |

| Долговое или заемное финансирование | Банковские кредиты. Облигационные займы. Кредитные ноты |

| Лизинг | Внутренний лизинг. Международный лизинг |

| Венчурное финансирование | Как правило, отдельные формы не рассматриваются |

| Проектное финансирование | Параллельное финансирование. Последовательное финансирование. |

| Бюджетное финансирование | Финансирование инвестиционных проектов в рамках Федеральных адресных инвестиционных программ (ФАИП). Финансирование инвестиционных проектов в рамках ведомственных целевых программ и региональных инвестиционных фондов. Инвестиции в уставные капиталы действующих или вновь создаваемых предприятий. Бюджетные кредиты (в том числе инвестиционного налогового кредита). Предоставление гарантий и субсидий государством |

| Инвестиционное краудфинансирование | Одноранговое (пиринговое) кредитование. Акционерный краудфандинг |

Проанализируем некоторые из них более подробно.

Самофинансирование заключается в том, что после исключения из прибыли и уплаты налогов и других обязательных платежей в бюджет все остальные денежные ресурсы остаются в распоряжении предприятия. При самофинансировании за счет собственных источников обеспечивается расширенное воспроизводство, а также решение социальных задач предприятия. Вместе с тем в связи с тем, что объем собственных источников компании ограничен, такой метод может быть использован для локальных инвестиционных проектов.

Для финансирования более масштабных инвестиционных проектов компании используют другие методы, к числу которых следует отнести метод долевого (акционерного) финансирования, который в мировой практике является основной формой привлечения инвестиционных ресурсов.

Формами привлечения инвестиционных ресурсов в рамках акционерного финансирования является эмиссия обыкновенных и привилегированных акций.

В соответствии с российским законодательством номинальная стоимость размещенных привилегированных акций общества не должна превышать 25 % от уставного капитала общества.

Считается, что эмиссия привилегированных акций как форма акционерного финансирования – более дорогой источник, чем эмиссия обыкновенных акций.

Данное обстоятельство является следствием экономико-правовой природы привилегированных и обыкновенных акций. Дело в том, что акционеры – владельцы привилегированных акций общества не имеют права голоса на общем собрании акционеров (за исключением ряда случаев, установленных законом). При этом акционеры наделяются правом гарантированного получения дивиденда, размер которого определяется уставом акционерного общества. В соответствии с российским законодательством размер дивиденда определяется в уставе компании в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций. Размер дивиденда считается также определенным, если уставом установлен порядок его определения или минимальный размер дивиденда, в том числе в процентах от чистой прибыли общества. При этом размер дивиденда не считается определенным в случае, если в уставе общества указан только его максимальный размер15. Такая норма позволяет гарантировать права владельцев привилегированных акций, исключая возможность выплаты дивидендов по обыкновенным акциям в большем объеме, чем по привилегированным.

В отличие от владельцев привилегированных акций, владельцы обыкновенных акций наделяются правом на участие в общем собрании акционеров, при этом гарантированное право на получение дивидендов у них отсутствует.

Таким образом, очевидно, что наличие обязательства компании-эмитента, выпускающего на рынок привилегированные акции, выплачивать дивиденды, в отличие от отсутствия такого обязательства по обыкновенным акциям, делает эмиссию привилегированных акций более дорогим инструментом привлечения финансирования.

К основным преимуществам акционерного метода финансирования инвестиционных проектов относят следующие:

- выплаты за пользование привлеченными ресурсами (в случае обыкновенных акций) не носят безусловный характер, а осуществляются в зависимости от финансового результата акционерного общества;

- использование привлеченных инвестиционных ресурсов имеет существенные масштабы и не ограничено по срокам;

- эмиссия акций позволяет обеспечить формирование необходимого объема финансовых ресурсов в начале реализации инвестиционного проекта, а также отсрочить выплату дивидендов до наступления того периода, когда такой проект начнет генерировать доходы;

- владельцы акций могут осуществлять контроль над целевым использованием средств, выделенных на нужды реализации инвестиционного проекта.

Вместе с тем данный метод финансирования реальных инвестиций имеет ряд существенных ограничений. Так, инвестиционные ресурсы акционерное общество получает после завершения размещения выпуска акций, а это требует времени, дополнительных расходов, доказательств финансовой устойчивости предприятия, информационной прозрачности и др. Процедура дополнительной эмиссии акций сопряжена с регистрацией выпуска ценных бумаг в Банке России, прохождением листинга, значительными операционными издержками. При прохождении процедуры эмиссии компании-эмитенты несут затраты на оплату услуг профессиональных участников рынка ценных бумаг, которые выполняют функции андеррайтера и инвестиционного консультанта, а также на регистрацию выпуска.

Наиболее часто метод долгового или заемного финансирования реализуется посредством кредитного финансирования и выпуска облигаций.

Кредиты банков выступают как одна из наиболее распространенных форм внешнего финансирования реальных инвестиций в тех случаях, когда компании не могут обеспечить их реализацию за счет собственных средств и эмиссии ценных бумаг. Привлекательность данной формы объясняется прежде всего следующими факторами:

- возможностью разработки гибкой схемы финансирования;

- отсутствием затрат, связанных с регистрацией и размещением ценных бумаг;

- использованием эффекта финансового рычага, позволяющего увеличить рентабельность собственного капитала в зависимости от соотношения собственного и заемного капитала в структуре инвестируемых средств и стоимости заемных средств.

Кредитные ресурсы являются, как правило, средне- и долгосрочными. К формам кредитного инвестиционного финансирования относят:

- инвестиционные кредиты;

- синдицированные кредиты;

- ипотечные кредиты.

Срок привлечения инвестиционного кредита сопоставим со сроками реализации инвестиционного проекта. При этом кредит может предусматривать наличие льготного периода, т. е. периода отсрочки погашения основного долга. Такое условие облегчает обслуживание кредита, но увеличивает его стоимость, так как процентные платежи исчисляются с непогашенной суммы долга. Кредиты в российской практике оформляются, как правило, в виде срочной ссуды со сроком погашения в интервале от трех до пяти лет на основе составления соответствующего кредитного соглашения (договора). В ряде случаев на этот срок банк открывает заемщику кредитную линию.

Инвестиционное кредитование – это большой риск для банков, поэтому они предъявляют к заемщикам повышенные требования:

- обязательно наличие бизнес-плана с четкими и обоснованными экономическими расчетами;

- платежеспособность заемщика, которая подтверждается документами о доходности предприятия, лицензиями на осуществление деятельности, контрактами с контрагентами. Также оценивается количество человек в штате, стабильность поставок сырья, рынок сбыта;

- наличие собственных средств для вложений. Обычно кредиторы требуют от 25 %, но некоторым нужно финансирование из бюджета клиента от 50 %;

- предоставление обеспечения. Залогом может стать имущество и иные активы организации;

- отсутствие долгов. Если у юридического лица есть задолженность перед государством или кредиторами, шансы на одобрение кредита сводятся к минимуму.

В табл. 13 для сравнения представлены несколько банковских предложений по инвестиционным кредитам.

Т а б л и ц а 13

| Название банка | Срок | Ставка | Цели | Форма предоставления кредита | Сумма |

|---|---|---|---|---|---|

| Россельхозбанк (только для юридических лиц) | До 96 месяцев | Индивидуально | Покупка транспорта, недвижимости, оборудования, пополнение основных средств, реконструкция помещений | Единовременной суммой или в виде кредитной линии с лимитом | До 60 000 000 руб. |

| ВТБ | До 12 лет | От 10 % | Приобретение товаров, оборудования, недвижимости, транспорта | Разовый кредит или кредитная линия без возобновления | До 150 000 000 руб. |

| Сбербанк | До 15 лет | Финансирование лизинговых сделок, инвестиционных проектов, импорт товаров, пополнение оборотных средств и другие цели | Разовый кредит или все виды кредитных линий | Рассчитывается индивидуально | |

| ЮниКредит Банк | 1–10 лет | Индивидуально | Товары, оборудование, расширение бизнеса, недвижимость, транспорт | Разовый кредит | До 73 000 000 руб. |

К положительным моментам инвестиционного кредитования следует относить:

- появление дополнительных финансовых потоков, что при грамотном подходе позволяет увеличить доходность предприятия;

- возможность получить большие суммы, по сравнению с другими видами кредитов;

- предоставление льготного периода (отсрочки платежей) на срок до 18 месяцев в среднем.

Среди минусов обычно рассматривают:

- обязательное предоставление залога: недвижимость предприятия, транспорт, иные необоротные активы. Обременения снимаются только после возврата долга;

- высокие процентные ставки;

- большие сроки погашения кредитов;

- такие кредиты выдаются далеко не всем компаниям, и получать их достаточно сложно.

В случае длительного и тесного сотрудничества банка-кредитора и заемщика для финансирования реальных инвестиций банк может открывать заемщику инвестиционную кредитную линию, которая представляет собой юридическое оформление обязательства кредитора перед заемщиком по предоставлению в течение определенного периода кредитов (траншей) по мере возникновения потребности заемщика в финансировании отдельных капитальных затрат по проекту в пределах согласованного лимита.

Для финансирования реальных инвестиций может использоваться форма долгового финансирования – коммерческая ипотека. Согласно российского законодательства к имуществу, которое может выступать объектом коммерческой ипотеки, могут относиться:

- земельные участки;

- предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

- воздушные и морские суда, суда внутреннего плавания;

- машино-места.

На западе и предприниматели, и банки широко пользуются таким инструментом, как коммерческая ипотека. В России же данный вид кредитования пока не пользуется большой популярностью. На это существует ряд причин:

- к заемщику предъявляются очень высокие требования;

- отсутствует эффективный механизм оценки имущества;

- сложности в реализации предмета залога;

- длительность оформления;

- большое количество необходимых документов.

Еще одной формой долгового финансирования инвестиционных проектов является синдицированное кредитование. Синдицированное кредитование – это не вид кредита, а форма организации его предоставления.

Синдицированное кредитование является распространенным явлением в мировой практике. Рынок данного вида кредитования начал развиваться с 1960 г.

Первые синдицированные кредиты были номинированы в долларах США. Ставка LIBOR являлась базовой ставкой для предоставления международными банками кредита заемщикам с различным уровнем риска. Постепенно для заемщиков стали доступны кредиты в нескольких валютах. В 1980 г. синдицированное кредитование достигло пика на американском рынке за счет большого количества сделок по финансированию выкупов компаний с использованием заемных средств.

Несмотря на то, что в России рынок синдицированного кредитования стал развиваться с конца 1995 г., законодательно правоотношения, связанные с синдицированным кредитованием, на уровне закона были оформлены только в 2017 г.

По договору синдицированного кредита (займа) несколько кредиторов обязуются согласованно друг с другом предоставить или предоставлять в собственность заемщика денежные средства в размере и сроки, предусмотренные договором для каждого кредитора, а заемщик обязуется возвратить кредиторам полученные от них денежные средства, уплатить проценты за пользование денежными средствами, а также иные платежи, если обязанность их уплаты предусмотрена договором.

В настоящее время кредиторами по договору синдицированного кредита (займа) (участниками синдиката кредиторов) могут быть:

- кредитные организации, государственная корпорация развития «ВЭБ.РФ»;

- иностранные банки, международные финансовые организации, а также иностранные юридические лица, которые в соответствии со своим личным законом вправе заключать кредитные договоры;

- негосударственные пенсионные фонды, управляющие компании инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда, специализированные депозитарии инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда;

- иные российские юридические лица в случаях, предусмотренных Федеральным законом.

Преимущества банков-участников при синдицированном кредитовании:

- распределение кредитного риска между несколькими кредиторами;

- расширение круга потенциальных заемщиков и клиентов;

- диверсификация портфеля отдельного банка и т. д.

Преимущества заемщиков при синдицированном кредитовании:

- возможность получения гораздо большей суммы, чем при обычном кредитовании;

- возможность установления индивидуального графика погашения задолженности;

- возможность в ходе одной сделки выстроить отношения с несколькими банками ;

- снижение транзакционных издержек.

К недостаткам обычно относят высокие требования к заемщику, поскольку для получения синдицированного кредита необходимо соответствовать целому ряду критериев: иметь достаточные объемы капитала, хорошую кредитную историю и т. д.

В случае длительного и тесного сотрудничества банка-кредитора и заемщика для финансирования реальных инвестиций банк может открывать заемщику инвестиционную кредитную линию, которая представляет собой юридическое оформление обязательства кредитора перед заемщиком по предоставлению в течение определенного периода кредитов (траншей) по мере возникновения потребности заемщика в финансировании отдельных капитальных затрат по проекту в пределах согласованного лимита. Ее открытие имеет ряд преимуществ как для заемщика, так и для кредитора. Преимущества для заемщика состоят в сокращении накладных расходов и потерь времени, связанных с ведением переговоров и заключением каждого отдельного кредитного соглашения, а также экономии на процентном обслуживании сумм кредита, превышающих текущие потребности финансирования инвестиционного проекта. Для банка-кредитора помимо сокращения издержек, сопряженных с оформлением и обслуживанием кредитных договоров, облегчаются задачи рефинансирования (поиска источников) кредитных средств и уменьшаются риски невозврата кредита, так как суммы отдельных траншей меньше суммы кредита при его единовременном предоставлении.

Вместе с тем банк-кредитор принимает на себя риски, связанные с изменением конъюнктуры на рынке ссудных капиталов, поскольку независимо от характера этих изменений он обязан выполнить свои обязательства перед заемщиком и предоставить ему кредит в полном соответствии с соглашением о кредитной линии.

Говоря о долговых фондовых инструментах заимствования средств для финансирования инвестиционных проектов представляется интересным рассмотреть мировую практику. Так, например, в США компании выпускают различные типы финансовых инструментов в целях привлечения средств. В частности, долговые инструменты включают в себя облигации и среднесрочные ноты.

Выпуск корпоративных обязательств может быть обеспеченным или необеспеченным. Обеспеченное долговое обязательство возникает, когда некоторая форма обеспечения закладывается в качестве гарантии выплаты долга. Долговые обязательства, обеспеченные объектами недвижимости, такими как здания, сооружения или оборудование, называют ипотечными долговыми обязательствами.

Самыми крупными эмитентами подобных инструментов выступают электроэнергетические компании. Другие коммунальные структуры, компании, предоставляющие услуги связи, газотранспортные компании и распределительные предприятия также используют ипотечные долги в качестве источников капитала, но в гораздо меньшей степени19. Среди компаний, не связанных коммунальным сектором, доля предложений секьюритезированных20 ипотечных долгов невелика. Такие компании предпочитают несекьюретизированные формы долгового финансирования.

Долговое обязательство компании в американской практике может быть обеспечено различными активами, а не только зданием, сооружениями и оборудованием: в качестве залога могут выступать денежные средства, дебиторская задолженность, долговые обязательства или ранее выпущенные облигации. В свое время железные дороги и авиалинии профинансировали большую часть своего подвижного состава и авиапарка через секьюритизацию своих долговых обязательств. Выпущенные бумаги проходили под различными названиями. Для железнодорожных компаний это были трастовые сертификаты на оборудование (equipment trust certificates), а авиакомпании США выпускали сертификаты на секьюритизированное оборудование (secured equipment certificates), сертификаты гарантированных займов (guaranteed loan certificates) и заемные сертификаты (loan certificates).

Американские компании также наделены правом выпускать необеспеченные долговые обязательства в целях привлечения финансовых ресурсов. Некоторые эмитенты долговых ценных бумаг делают гарантами своих займов другие компании. Обычно так делается, когда дочерняя компания выпускает долговые обязательства, а инвесторы хотят иметь дополнительную защиту со стороны внешнего поручителя. Наличие гарантий упрощает и делает более удобным финансирование инвестиционных проектов.

Cреднесрочная нота (medium-term notes – MTN) – достаточно молодой инструмент в сравнении, например, с классическими акциями и облигациями. Первая кредитная нота была выпущена в 1972 г., эмитентом стала фирма General Motors (GM). GM использовала ноты для финансирования краткосрочных автомобильных ссуд со сроком погашения до 5 лет. Среднесрочные ноты были призваны заполнить разрыв в финансировании между коммерческими ценными бумагами и долгосрочными облигациями – отсюда и характеристика «среднесрочная». MTN – это альтернатива краткосрочному финансированию на рынке коммерческих бумаг и долгосрочным заимствованиям на рынке облигаций.

Среднесрочные ноты в современном виде появились в 1981 г. благодаря совместным усилиям компании Ford Motors и агентской фирмы Merrill Lynch – такие инструменты стали предлагаться не лично эмитентами, а через агентов. Через два года к Ford присоединились другие автомобильные гиганты – Chrysler и General Motors. Merrill Lynch и остальные банковские структуры стали активно поддерживать вторичный рынок нот.

Обычно выделяют два основных отличия между нотами и облигациями. Первое отличие заключается в следующем: андеррайтеры при выпуске облигаций часто обязуются выкупить всю эмиссию при недостатке спроса. Сотрудничество между эмитентом нот и агентами происходит по схеме best efforts, т. е. сами агенты не дают эмитенту никаких гарантий, кроме того, что обещают приложить все усилия для распределения наибольшего числа нот среди инвесторов. Второе отличие: среднесрочные ноты размещаются на интервальной основе, т. е. небольшими партиями, тогда как облигации – крупными выпусками.

В России в настоящее время подобные инструменты заимствования не применяются, а характерным способом привлечения инвестиционных долговых ресурсов через фондовый рынок выступают лишь облигации, которых, в соответствии с российским законодательством, существует несколько видов: биржевые, коммерческие, облигации, обеспеченные залогом, и т. д.

В соответствии с российским законодательством правом на выпуск облигаций обладают хозяйственные общества, созданные в организационно-правовой форме обществ с ограниченной ответственностью и акционерных обществ; государственные корпорации и государственные компании; международные финансовые организации; унитарные предприятия.

В табл. 14 для сравнения представлены данные о количестве зарегистрированных в России юридических лиц, потенциально обладающих правом на выпуск такого инструмента, как облигация, и данные о фактическом количестве эмитентов,

Т а б л и ц а 14

| Период | Количество эмитентов корпоративных облигаций, зарегистрированных на ПАО «Мосбиржа» | Количество акционерных обществ | Количество обществ с ограниченной ответственностью |

|---|---|---|---|

| 2015 | 349 | 126 074 | 3 962 627 |

| 2016 | 337 | 102 293 | 3 742 114 |

| 2017 | 335 | 86 440 | 3 597 536 |

| 2018 | 348 | 73 730 | 3 345 098 |

| 2019 | 354 | 63 015 | 3 002 487 |

По состоянию на 1 мая 2020 г. на ПАО «Мосбиржа» обращались облигации таких эмитентов, как Банк ВТБ (ПАО), ПАО Сбербанк, ПАО «ФСК ЕЭС»,

ПАО «Ленэнерго», ООО «Ломбард “Мастер”», ПАО «МТС», ООО «РОЛЬФ»,

ПАО «ГК “Самолет”», ПАО «Уралкалий» и др. Таким образом очевидно, что несмотря на незначительное количество компаний, осуществляющих привлечение финансовых ресурсов посредством облигационных займов, сфера деятельности этих компаний абсолютно разнородная.

Преимущества облигаций проявляются в случае значительных объемов заимствования, которые могут позволить себе лишь достаточно крупные компании.

Это объясняется не только значительными эмиссионными затратами и тем, что при небольших объемах эмиссии облигации являются недостаточно ликвидными. Между тем именно высокая ликвидность корпоративных облигаций является одной из наиболее привлекательных для инвесторов характеристик. Функционирование вторичного рынка позволяет определить объективные параметры облигационных выпусков, на которые ориентируется эмитент при разработке условий облигационного займа, выявить объективные значения процентных ставок по привлечению и размещению денежных ресурсов для эмитентов с различным уровнем кредитного риска.

К достоинствам выпуска облигационных займов относят:

- привлечение значительных объемов средств без залога на длительный период;

- формирование публичной кредитной истории эмитента, что позволяет в будущем снижать стоимость заимствований;

- диверсификация источников заимствования за счет увеличения числа инвесторов;

- гибкое и оперативное управление структурой, объемом, стоимостью и сроком долга, в том числе за счет операций на вторичном рынке (досрочный выкуп облигаций эмитентом).

Среди недостатков следует отметить:

- сложность подготовки и регистрации эмиссии облигаций;

- выплата комиссии биржевой площадке при размещении и обращении ценных бумаг.

- оплата услуг депозитария.

По своей экономической природе лизинг имеет признаки и производственного инвестирования, и кредита. Его двойственная природа заключается в том, что он является своеобразной инвестицией капитала, поскольку предполагает вложение средств в материальное имущество в целях получения дохода, и сохраняет при этом черты кредита (предоставляется на началах платности, срочности, возвратности). Лизинговая деятельность – вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг.

В РФ отношения участников лизинговой сделки регламентируются федеральным законодательством, согласно которому лизинг (финансовая аренда) – это совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга. Договор лизинга представляет собой договор, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование.

Основными формами лизинга, реализуемыми на территории РФ, являются внутренний лизинг и международный лизинг. При осуществлении внутреннего лизинга лизингодатель и лизингополучатель являются резидентами Российской Федерации. При осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Российской Федерации.

В международной практике выделяют следующие особенности:

- при классическом лизинге лизингополучатель несет все расходы, связанные с содержанием и эксплуатацией арендованного оборудования;

- при оперативном лизинге лизингодатель несет полностью или часть расходов по содержанию и ремонту арендованного лизингополучателем оборудования;

- в случае полного лизинга лизингодатель принимает на себя полную ответственность за обслуживание, ремонт, замену объекта лизинговой сделки;

- в возвратном лизинге (от англ. lease-back – обратная аренда) предусматривается сделка, при которой лизинговая компания выкупает оборудование у клиента с последующей продажей его обратно на условиях лизингового контракта.

Особенности лизинговых операций, по сравнению с традиционной арендой, заключаются в следующем:

1. Срок лизинга, как правило, меньше срока физического износа оборудования.

2. По окончании действия контракта лизингополучатель может продолжить аренду по льготной ставке или приобрести арендуемое имущество по остаточной стоимости.

3. В роли лизингодателя обычно выступает кредитно-финансовый институт – лизинговая компания, банк.

На практике преимущества и недостатки лизинга оценивают, сравнивая его с традиционным кредитованием. В этой связи к преимуществам лизинга относятся следующие:

- лизинг не предполагает единовременного привлечения крупных сумм собственных средств для закупки предмета лизинга;

- лизинговые платежи распределяются наиболее удобным способом для лизингополучателя и соответствуют срокам, когда компания уже начала получать прибыль от использования предмета лизинга, и он уже окупается;

- лизинг позволяет экономить денежные средства за счет налоговых преференций (налог на прибыль, НДС, налог на имущество).

Среди недостатков обычно выделяют то обстоятельство, что график погашения задолженности (график лизинговых платежей) отличается гибкостью. Лизингополучатель не производит выплат до ввода предмета лизинга в эксплуатацию, а предмет лизинга может учитываться либо на балансе лизингодателя, либо на балансе лизингополучателя.

Понятие «венчурный капитал», или «венчурное финансирование» (от англ. venture – риск), означает рисковый капитал, инвестируемый прежде всего в новые сферы деятельности, связанные с большим риском.

Венчурное финансирование позволяет привлечь средства для осуществления начальных стадий реализации инвестиционных проектов инновационного характера (разработка и освоение новых видов продукции, услуг и технологических процессов), характеризующихся повышенными рисками, но вместе с тем возможностями существенного возрастания стоимости предприятий, созданных в целях реализации данных проектов.

В качестве форм венчурного финансирования можно рассматривать вложение инвестиционных ресурсов через венчурные фонды, а также их привлечение от частных венчурных инвесторов, так называемых бизнес-ангелов.

Особенностью венчурных инвестиций является то, что они обычно предназначаются для запуска, роста, развития той или иной компании, деятельность которой носит хотя бы небольшой оттенок оригинальности, уникальности, т. е. при венчурном финансировании средства вкладываются в реализацию какойлибо новой идеи, работоспособность которой еще не была доказана рынком.

В связи с этим венчурные инвестиции предполагают достаточно высокий риск потери капитала инвестором; в то же время, в случае благоприятного развития событий, позволяют рассчитывать на существенную прибыль. Чаще всего венчурные инвестиции привлекаются с целью развития различных видов инноваций (операционных, продуктовых, технологических). Таким образом, венчурные инвестиции обычно становятся актуальными там, где имеет место некий эксперимент, некая доля риска (связанная с возможностью неудачной реализации задуманной идеи). Соответственно венчурные инвестиции, как правило, являются долгосрочными, ведь они привлекаются с целью «изобрести», создать и вывести на рынок тот или иной продукт (услугу), которые впоследствии займут на рынке соответствующую нишу.

По итогам девяти месяцев 2019 г. в статистику венчурных инвестиций в РФ было включено шесть новых венчурных фондов (два из которых созданы в рамках программ государственно-частного партнерства, а остальные сформированы частными инвесторами). При этом отмечено множество новостей, касающихся планируемых запусков фондов, которые в подавляющем большинстве исходили от структур, так или иначе связанных с государством. В этом смысле ключевыми ньюсмейкерами стали Российский фонд прямых инвестиций, Российская венчурная компания, Минэкономразвития, Росгеология, Ростех, РЖД, Газпром нефть, Газпромбанк, ВЭБ Инновации (VEBVENTURES), Минпромторг, Государственная транспортная лизинговая компания, которые совместно с партнерами планируют в ближайшее время запустить новые фонды. Отдельно стоит отметить пример серийного фонда, создаваемого в рамках государственно-частного партнерства. В целом можно прогнозировать, что по итогам 2019 г. число венчурных фондов, включенных в статистику, превысит отметку 200 фондов. По результатам девяти месяцев 2019 г. число зафиксированных инвестиций, осуществленных фондами PE&VC, составило 59 %, объем – 610 млн долл. (соответственно 29 % и 63 % от значения соответствующих показателей за весь 2018 г.). Характерно, что столь значительный объем инвестиций был обеспечен за счет усилий фондов с государственным капиталом (73 % от объема инвестиций за девять месяцев 2019 г.), прежде всего РФПИ и фондов, созданных при его участии. При этом РФПИ становится все более заметным игроком в венчурном сегменте инвестиций.

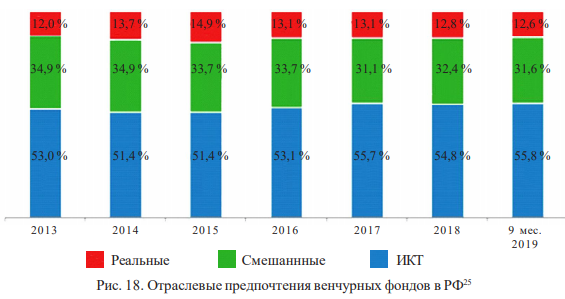

Основной фокус инвесторов традиционно сосредоточен в секторе ИКТ (информационно-коммуникационные технологии), а тройка лидеров по объему инвестиций по сегментам выглядела следующим образом: решения для бизнеса, образование и медицина (рис. 18).

Данный метод финансирования инвестиционных проектов имеет ряд преимуществ:

- способствует росту компаний за счет предоставления значительной финансовой поддержки;

- в течение всего срока реализации проекта венчурные инвесторы не требуют выплаты процентов на вложенный капитал и его полного возмещения;

- инвестирование средств в венчурные проекты осуществляется на длительный период;

- в случае удачного вложения средств венчурные проекты позволяют получать максимальную отдачу от инвестированных средств;

- венчурные инвесторы становятся деловыми партнерами фирмы и передают ей не только финансовые средства, но и свой опыт, деловые связи, способствуют юридической и консультационной поддержке предприятия;

- посредством венчурного финансирования осуществляется очень важная функция коммерциализации научно-исследовательских разработок, новых идей, их реального продвижения в жизнь;

- венчурный капитал способствует созданию условий по внедрению новых разработок, повышению технического и технологического уровня производства.

Среди недостатков венчурного инвестирования можно выделить следующие основные:

- высокие риски, особенно на первоначальном этапе инвестиционного проекта, в который осуществляется финансирование;

- сравнительно долгий срок выхода проекта на точку безубыточности (2–3 года);

- отсутствие залогового обеспечения, так как основным активом, имеющимся у компании, является интеллектуальная собственность;

- отсутствие сформировавшегося сегмента рынка при осуществлении начальных поставок продукции (услуг) на рынок.

Реализация долгосрочных проектов, как правило, требует больших объемов инвестиций, привлечение которых может стать достаточно сложной задачей для инициаторов проекта. В этом случае в международной практике применяют метод проектного финансирования, под которым понимается финансирование инвестиционных проектов, характеризующееся особым способом обеспечения возвратности вложений, в основе которого лежат инвестиционные качества самого проекта, те доходы, которые получит создаваемое или реструктурируемое предприятие в будущем. В рамках проектного финансирования инициаторами инвестиционного проекта создается специальная проектная компания (special purpose vehicle – SPV), которой поручается поиск финансирования проекта. При этом сами инициаторы проекта, как правило, финансируют 30–40 % от общего объема инвестиций.

Основной идеей проектного финансирования с использованием SPV является отделение (обособление) активов SPV от имущества инициатора сделки (оригинатора). Наличие активов у SPV нивелирует риск обращения на них взыскания по долгам оригинатора (в том числе при банкротстве).

В зависимости от способа построения схем проектного финансирования выделяют его формы:

- параллельное финансирование;

- последовательное финансирование.

В случае параллельного финансирования отдельно выделяют независимое финансирование и софинансирование. При независимом параллельном финансировании каждый банк заключает с заемщиком кредитное соглашение и финансирует свою часть инвестиционного проекта. В случае софинансирования создается банковский консорциум (синдикат). Участие каждого банка лимитировано определенным объемом кредита и консорциума (синдиката). Подготовку и подписание кредитного соглашения осуществляет банк-менеджер; в дальнейшем контроль за осуществлением кредитного соглашения (а нередко и реализацией инвестиционного проекта), необходимые расчетные операции осуществляет специальный банк-агент из состава консорциума (синдиката), получая за это комиссионное вознаграждение.

Реализация сделок проектного финансирования в российском правовом поле была и остается затруднительной, даже несмотря на то, что российское законодательство с 2013 г. допускает секьюритизацию активов, не обеспеченных ипотекой в рамках так называемого специализированного общества проектного финансирования (СОПФ).

По замыслу законодателя, целями и предметом деятельности специализированного общества проектного финансирования являются:

- финансирование долгосрочного (на срок не менее трех лет) инвестиционного проекта путем приобретения денежных требований по обязательствам, которые возникнут в связи с реализацией имущества, созданного в результате осуществления такого проекта, с оказанием услуг, производством товаров и (или) выполнением работ при использовании имущества, созданного в результате осуществления такого проекта, а также путем приобретения иного имущества, необходимого для осуществления или связанного с осуществлением такого проекта;

- осуществление эмиссии облигаций, обеспеченных залогом денежных требований и иного имущества.

Исходя из этого, основными элементами, определяющими деятельность СОПФ, являются следующие:

- СОПФ в соответствии с законодательством должно выполнять функцию финансирования по отношению к третьему лицу;

- такое финансирование должно осуществляется путем приобретения прав требования, а также иного имущества, возникающего в ходе реализации проекта (а не путем предоставления денежных средств в заем);

- по смыслу закона, финансирование должно использоваться для целей реализации инвестиционного проекта, в частности, для создания нового имущества;

- СОПФ на определенной стадии проекта финансируется (рефинансируется) за счет эмиссии облигаций.