Организация международного кредитования

- Теоретические аспекты международного кредитования

- Роль государства на рынке ссудных капиталов

- Кредитование экспортно-импортных операций в России и за рубежом

- Иностранные инвестиции как источник финансирования инвестиционных проектов

- Кредитование как разновидность расчетов

- Виды обеспечения при международных кредитах и расчетах

Теоретические аспекты международного кредитования

Международный кредит – движение ссудного капитала в сфере международных экономических отношений, связанных с предоставлением валютных и торговых ресурсов на условиях возвратности, срочности и платности.

Международный кредит возник в XVI–XVII вв. в международной торговле после освоения морских путей из Европы на Ближний и Средний Восток, а позже – в Америку и Индию. Его дальнейшее развитие связано с выходом производства за национальные рамки, со специализацией и кооперированием.

Кредиторами и заемщиками при международном кредитовании выступают частные предприятия, государственные учреждения, правительства государств, международные и региональные валютно-кредитные и финансовые организации.

Функции международного кредита:

- Перераспределение ссудных капиталов между странами, регионами, отраслями для обеспечения потребностей расширенного производства.

- Экономия издержек обращения в сфере международных расчетов путем замены действительных денег кредитными, а также путем развития и ускорения безналичных платежей, замены наличного валютного оборота международными кредитными операциями.

- Ускорение концентрации и централизации капиталов благодаря использованию иностранных кредитов.

Формы международного кредита классифицируются по различным критериям (табл. 55).

Таблица 55

| Признак классификации | Форма международного кредита |

|---|---|

| 1. По источникам | – внутренний кредит; – кредит за счет иностранного капитала; – смешанный кредит |

| 2. По назначению | – коммерческий кредит; – финансовый кредит; – промежуточный кредит |

| 3. По видам | – товарный кредит; – валютный кредит |

| 4. По объектам кредитования | – инвестиционный кредит; – неинвестиционный кредит |

| 5. По валюте займа | – кредит в валюте страны-должника; – кредит валюте страны-кредитора; – кредит в валюте третьей страны; – кредит в корзине валют (например, в СДР) |

| 6. По срокам | – сверхракткосрочный (сутки, неделя, до 3 мес.); – краткосрочный (до 1 года, иногда до 1,5 лет); – среднесрочный (от года до 5 лет); – долгосрочный (более 5 лет) |

| 7. По обеспечению | – обеспеченный; – не обеспеченный (бланковый) |

| 8. По технике предоставления | – классический кредит; – акцептный; – облигационный займ; – синдицированный кредит |

| 9. В зависимости от категории кредитора | – коммерческий кредит; – банковский кредит; – брокерский кредит; – межправительственный или государственный кредит; – смешанный кредит; – кредит международных или региональных валютно-кредитных и финансовых организаций |

Дадим характеристику некоторых из выделенных форм.

По источникам выделим внутреннее кредитование, то есть кредитование отечественными банками внешнеторговых операций; кредитование экспортеров и импортеров за счет иностранного капитала, когда кредиты предоставляют иностранные финансово-кредитные институты, и смешанное кредитование, когда существуют особенности расчетов в рамках внешнеторговых контрактов, и эти схемы позволяют снижать риски сторон и своевременно выполнять свои обязательства.

По назначению международные кредиты могут быть коммерческими, то есть обслуживать международную торговлю товарами и услугами; финансовыми (использоваться для инвестиционных объектов, приобретения ценных бумаг, погашения внешнего долга, проведения валютных интервенций центральных банков); а также промежуточными для применения смешанных форм экспорта капиталов, товаров, услуг (например, в виде выполнения подрядных работ).

Товарные кредиты существуют при экспорте товаров с отсрочкой платежа, когда экспортер осуществляет поставку и выставляет на импортера вексель, а валютные предоставляются банками в денежной форме.

По объектам к редитовани я можно выделить инвестиционные кредиты (по экспорту товаров инвестиционного назначения); неинвестиционные кредиты (по экспорту сырья, топлива, материалов, потребительских товаров).

В качестве обеспечения по международным кредитам используются товары, товаросопроводительные и другие коммерческие или финансовые документы, ценные бумаги, недвижимость, другие ценности, иногда золото. Бланковый кредит выдается под обязательство должника погасить его в определенный срок. Обычно документом по этому кредиту служит соло-вексель с одной подписью заемщика. Разновидностями бланковых кредитов являются контокоррент и овердрафт.

Контокоррент (от итал. сonto – счет и corrente – текущий) – единый счет клиента в банке, на котором учитываются все операции, совершаемые банком с клиентом.

На контокорренте отражаются по дебету выплаты по поручениям клиента, в том числе и за счет открытого ему банком кредита, а по кредиту – вносимые клиентом суммы и поступающие в его пользу платежи от третьих лиц.

По технике предоставления существует:

– классический кредит, зачисляемый на счет заемщика в его распоряжение.

Финансовый кредит – это кредит, средства по которому заемщик имеет право использовать по своему усмотрению, без каких бы то ни было ограничений. Они, как правило, получаются и предоставляются без указания целей кредитования.

Этот кредит может быть также получен для финансирования наличных платежей по экспортным (импортным) контрактам предприятий и организаций, для рефинансирования досрочно погашаемых банковских кредитов, а также для финансирования отдельных операций экспортеров (импортеров);

– акцептный кредит – банковский кредит, получаемый экспортером или импортером путем передачи банку своих векселей, выставленных на данный банк;

– облигационный заем – заем, осуществляемый путем выпуска заемщиком облигаций;

– синдицированный кредит или кредит консорциума – это кредит, предоставляемый несколькими кредиторами одному заемщику.

В зависимости от категории кредитора выделяются:

– коммерческий кредит предоставляется экспортером иностранному импортеру в виде отсрочки платежа (от двух до семи лет) за товары, он оформляется векселем или по открытому счету;

– банковский кредит – это предоставление банком во временное пользование части собственного или приравненного капитала, осуществляемое в форме выдачи ссуд, учета векселей и др., предоставляется банками экспортерам и импортерам, как правило, под залог товарно-материальных ценностей, реже предоставляется необеспеченный кредит крупным фирмам, с которыми банки тесно связаны.

Данный кредит может быть представлен в разных формах и видах: лизинг, факторинг, форфейтинг, кредитная линия;

– брокерский кредит – промежуточная форма между фирменным и банковским кредитами. Брокеры выступают посредниками между банками и клиентами;

– межправительственный или государственный кредит: по нему международные соглашения заключаются между Министерствами финансов или центральными банками государств;

– смешанный кредит с участием частных предприятий (в том числе банков) и государства;

– кредиты международных или региональных валютно-кредитных и финансовых организаций. Кредиторами выступают МВФ, МБРР, страны – участники Парижского клуба или крупные коммерческие банки – члены Лондонского клуба и др.

Рассмотрим валютно-финансовые и платежные условия международного кредита:

1. Валюта кредита и платежа. Выбор валюты кредита зависит от кредитора, а также от характера платежей, которые необходимо произвести заемщику. На выбор валюты кредита также может повлиять уровень процентной ставки, практика международных расчетов, степень инфляции и динамика курса валюты. Валюта кредита и валюта платежа могут не совпадать.

2. Сумма кредита. Зависит от его назначения. Кредит может предоставляться в виде одной или нескольких долей (траншей), которые могут различаться по своим условиям.

3. Срок кредита. Зависит от целевого назначения кредита, соотношения спроса и предложения на кредитные ресурсы, размера контракта, национального законодательства, традиционной практики кредитования межгосударственных соглашений.

4. Стоимость кредита. Различают договорные и скрытые элементы стоимости кредита.

Договорные элементы обусловлены соглашениями и делятся на:

а) основные (сумма, которую должник непосредственно выплачивает кредитору, проценты, расходы по оформлению залога, комиссии);

б) дополнительные (выплачиваемые заемщиком третьим лицам сверх основного процента).

Скрытые элементы кредита – те, которые не оговариваются в договоре и являются определенными уступками.

5. Обеспечение зависит от вида кредита, может быть финансово-товарное или юридическое (например, залог или его разновидность заклад, гарантия, поручительство или др.).

6. Защита от кредитных, валютных и других видов риска. Для снижения кредитного риска кредитор определяет уровень кредитоспособности заемщика и проводит кредитный мониторинг после выдачи кредита. Валютный риск может хеджироваться сторонами.

Таким образом, международный кредит, являясь одной из форм кредита, имеет аналогичные с другими формами принципы, функции и элементы, но наделен при этом и специфическими чертами.

Роль государства на рынке ссудных капиталов

На рынке международных ссудных капиталов каждое государство может выступать в четырех ролях:

- кредитора, если есть свободные денежные средства;

- заемщика, если свободных денежных средств нет;

- донора, если есть политический или экономический интерес к развитию государств – будущих потенциальных заемщиков;

- гаранта, обеспечивая кредитные соглашения других стран.

Показатели, учитываемые при международном кредитовании:

1) Платежеспособность страны (способность своевременно выполнить все взятые на себя обязательства за счет собственных ресурсов), в которую входят:

- зависимость от экспортных товаров;

- отношение к ВВП государства (то есть к основной базе собственных ресурсов);

- погашение долговых обязательств за счет доходов госбюджета.

2) Ликвидность (способность действующих активов, например ценных бумаг, к быстрой продаже по рыночным ценам) с учетом:

- срока долга (краткосрочный или на длительный период времени);

- достаточности международных резервов;

- мониторинга рисков непогашения долговых обязательств.

3) Показатели по госсектору, а именно:

- влияния налоговых поступлений на государственный долг;

- изменения курса иностранной валюты к национальной.

Политика и позиция различных государств в сфере международного кредитования в разные исторические периоды менялись неоднократно.

В 1960-е, 1970-е гг. основным кредитором выступали США, в 1973 г. к ним присоединились крупные страны нефтеэкспортеры (Ирак). Но в 1982 г. произошел кризис доверия на мировом рынке, 38 стран не смогли выдержать согласованные от 1975 г. графики выплат по долгам, а кредиторы в свою очередь приостановили новое кредитование и в массовом порядке вне всякой очереди потребовали возврат долгов.

Кризис доверия на мировом рынке ссудных капиталов 1982 г. произошел по двум причинам:

- Депрессия многих стран, обострившаяся в связи со спадом мирового производства и повышением инфляции;

- Бегство от новых кредитов именно в государственном масштабе. Кредитование прекращалось с погашением старых кредитов.

В 1982 г. кредиты девяти крупнейших банков США, предоставленные и неоплаченные, превысили величину их капиталов. США после этого кризиса резко изменили свою политику в области международного кредитования, став импортером капитала. В настоящее время суммы кредитов, которые предоставляют США, равны суммам займов, которые ими получены.

Россию до 1992 г. можно было считать крупным кредитором, но с распадом Советского Союза Российская Федерация взяла на себя все долги бывших республик и стала накапливать собственные. В настоящее время часть долга реструктурирована, остальная выплачивается Россией в соответствии с установленным графиком выплат.

Крупными мировыми кредиторами в современных условиях являются Япония, Канада, Германия, Франция, другие европейские стабильные страны.

Урегулирование государственного долга имеет проблему, связанную с несовершенными правами собственности на кредитные ресурсы. Любое государство имеет суверенитет, а государственный кредит поступает в государственный бюджет, и в мире пока не существует экономических рычагов возврата государственного долга без ущерба суверенитету.

Урегулировать государственный долг можно двумя методами:

- через деятельность, проводимую Международным валютным фондом;

- путем заключения договоров о валютном клиринге.

Дадим характеристику данных методов. МВФ участвует в регулировании международных валютно-кредитных отношений путем предоставления кредитов странам-членам, а в еще большей степени – с помощью оказания странамкредиторам и странам-заемщикам посреднических услуг в результате выполнения функций координатора механизма международного кредитования и гаранта платежеспособности стран-должников.

МВФ в случае выдачи кредитов обязательно связывает их с выполнением некоторых условий:

- лимит заимствования страны зависит от ее квоты;

- строгое выполнение графика платежей;

- сокращение макроэкономических расходов, снижение инфляции, снижение государственных расходов, стабилизация процентных ставок.

Механизмы кредитования МВФ делятся на льготные и нельготные, особенности которых рассмотрены в табл. 56 и 57.

В настоящее время МВФ 189 стран-членов (включая РФ). За период членства Россия привлекла средства МВФ для поддержания устойчивости своей финансовой системы на общую сумму около 15,6 млрд СДР. В январе 2005 г. Россия досрочно погасила свою задолженность перед Фондом, в результате чего приобрела статус кредитора МВФ. Россия была включена в План финансовых операций (ПФО) Фонда, тем самым войдя в круг членов МВФ, средства которых используются в финансовых операциях МВФ. В связи с состоявшимся 17.02.2016 г.

Четырнадцатым пересмотром квот квота РФ в МВФ была увеличена с 9945 до 12903,7 млн СДР.

Валютный клиринг – (англ. сurrencyclearing) порядок проведения международных расчетов между странами, основанный на взаимном зачете платежей за товары и услуги, обладающие равной стоимостью, исчисленной в клиринговой валюте по согласованным ценам. На основе валютного клиринга могут производиться взаиморасчеты фирм-резидентов соответствующих стран.

Таблица 56

| Особенности механизмов | Расширенный кредитный механизм (ЕКФ) | Механизм кредитов «стэнд-бай» (ССФ) | Механизм ускоренного кредитования (РКФ) |

|---|---|---|---|

| 1. Цель | Оказание развивающимся странам с низкими доходами помощи в достижении и поддержании стабильной и устойчивой макроэкономической позиции, соответствующей устойчивому и продолжительному сокращению бедности и экономическому росту | ||

| 2. Назначение | Решение длительных проблем платежного баланса | Удовлетворение краткосрочных потребностей в финансировании платежного баланса | Финансирование с низким уровнем доступа для удовлетворения неотложных потребностей в финансировании платежного баланса |

| 3. Критерии для получения средств | Страны, соответствующие критериям в рамках Трастового фонда на цели сокращения бедности и содействия экономическому росту (ПРГТ) | ||

| 4. Квалификационные требования | Длительные проблемы платежного баланса; фактическая потребность в финансировании в течение срока действия договоренности, при это мне обязательно на момент утверждения кредитования или фактического предоставления средств | Потенциальные (превентивное использование) или фактические краткосрочные потребности в финансировании платежного баланса на момент утверждения; фактическая потребность необходима для каждого фактического предоставления средств | Неотложная потребность в финансировании платежного баланса, когда отсутствует возможность или необходимость в программе в рамках верхнего кредитного транша (ВКТ) |

| 5. Стратегия сокращения бедности и содействия экономическому росту | Программа, поддерживаемая ресурсами МВФ, должна соответствовать собственным целям сокращения бедности и экономиче- ского роста страны и должна быть направлена на поддержку мер политики, которые защищают социальные и другие приоритетные расходы | ||

| Представление документа по стратегии сокращения бедности (ССБ) | Представление документа ССБ не требуется; если потребность в финансировании сохраняется, пользователь ССФ обращается с запросом о договоренности о ЕКФ с выполнением требований о представлении соответствующей документации ССБ | Представление документа ССБ не требуется | |

| 6. Предъявляемые условия | ВКТ; гибкость в отношении траектории корректировки и сроков | ВКТ; стремление к урегулированию по- требностей в финансировании платежного баланса в краткосрочной перспективе | Не применяются ВКТ и предъявляемые условия на основе ретроспективного обзора; для удовлетворения условий повторного использования применяются демонстрируемые в течение определенного времени положительные результаты (за исключением механизма на случай шоков) |

| 7. Политика в отношении доступа | Годовой лимит: 75 % квоты; кумулятивный лимит (за вычетом предусмотренных графиком погашений): 225 % квоты. Лимиты основаны на общей сумме непогашенного кредита ПРГТ. Исключительный доступ: годовой лимит – 100 % квоты; кумулятивный лимит (за вычетом предусмотренных графиком погашений) – 300 % квоты. Нормы и подчиненные лимиты |

||

| Норма доступа составляет 90 % квоты по 3-летней договоренности ЕКФ для стран с общим объемом непогашенного кредита МВФ на льготных условиях в рамках всех механизмов ниже 75 % квоты и 56,25 % квоты по 3-летней договоренности для стран с общим объемом непогашенного кредита от 75 до 150 % квоты | Норма доступа составляет 90 % квоты по 18-месячной договоренности ССФ для стран с общим объемом непогашенного кредита МВФ на льготных условиях в рамках всех механизмов ниже 75 % квоты и 56,25 % квоты по 18-месячной договоренности для стран с общим объемом непогашенного кредита от 75 до 150 % квоты | Норма доступа к РКФ отсутствует. Подчиненные лимиты (учитывая отсутствие предъявляемых условий ВКТ): общая сумма непогашенного кредита РКФ в любой момент времени не должна превышать 75 % квоты (за вычетом предусмотренных графиком погашений). Лимит доступа в рамках РКФ в течение любого 12-месячного периода установлен на уровне 18,75 % квоты и в рамках механизма на случай шоков на уровне 37,5 % квоты. Покупки в рамках РФИ, произведенные после 01.06.2015 г., засчитываются в применимые годовые и кумулятивные лимиты | |

| 8. Условия финансирования | Процентная ставка: нулевая. Сроки погашения: 5,5–10 лет | Процентная ставка: нулевая. Сроки погашения: 4–8 лет Сбор за доступ: 0,15 % по доступным, но не выбранным суммам в рамках превентивной договоренности | Процентная ставка: нулевая. Сроки погашения: 5,5–10 лет |

| 9. Комбинирование ресурсов | Основано на доходах на душу населения и доступе к рынку; связано с уязвимостью долга | ||

| 10. Превентивное использование | Нет | Да, с годовым лимитом доступа при утверждении, равным 56,25 % квоты, причем среднегодовой доступ при утверждении не должен превышать 37,5 % квоты | Нет |

| 11. Продолжительность и повторное использование | 3–4 года (с возможностью продления до 5 лет); возможность повторного использования | 12–24 месяца; использование ограничено двумя годами из любых 5 лет | Прямые фактические выплаты средств; повторное использование возможно при условии соблюдения лимитов доступа и других требований |

| 12. Одновременное использование | Счет общих ресурсов (механизм расширенного кредитования МВФ/договоренность о кредитах «стэнд-бай») | Счет общих ресурсов (механизм расширенного кредитования МВФ/договоренность о кредитах «стэнд-бай») и Инструмент для поддержки экономической политики | Счет общих ресурсов (Инструмент ускоренного финансирования и Инструмент для поддержки экономической политики); кредит в рамках РФИ засчитывается в лимиты РКФ |

Таблица 57

| Особенности механизмов | Договоренности о кредите «стэнд-бай» (СБА) | Механизм расширенного кредитования (ЕФФ) | Гибкая кредитная линия (ГКЛ) | Линия превентивной поддержки и ликвидности (ЛПЛ) | Инструмент для ускоренного финансирования (РФИ) |

|---|---|---|---|---|---|

| 1. Год введения | 1952 г. | 1974 г. | 2009 г. | 2011 г. | 2011 г. |

| 2. Цель | Кратко- и среднесрочная помощь странам, испытывающим краткосрочные трудности финансирования платежного баланса | Более долгосрочная помощь для поддержки структурных реформ государств-членов в целях преодоления трудностей платежного баланса долгосрочного характера | Гибкий инструмент использования кредитных траншей для удовлетворения всех потребностей, связанных с финансированием платежного баланса | Инструмент для стран с надежными экономическими детерминантами и обоснованной экономической политикой | Быстрое предоставление финансовой помощи всем государствам – членам, испытывающим срочные потребности финансирования платежного баланса |

| 3. Условия | Принятие политики, обеспечивающей уверенность в том, что трудности финансирования платежного баланса государства-члена будут разрешены в течение разумного периода времени | Принятие программы сроком действия до четырех лет, включающей структурные преобразования, с ежегодным подробным представлением мер политики на последующие 12 мес. | Прочные перспективные макроэкономические детерминанты, основа экономической политики и демонстрируемые в течение определенного времени положительные результаты | Прочная основа экономической политики, прочные внешнеэкономические позиции и наличие доступа к рынку, в том числе устойчивость финансового сектора | Усилия по преодолению трудностей платежного баланса (могут включать предварительные меры) |

| 4. Поэтапное осуществление покупок и мониторинг | Как правило, квартальные покупки (фактическое предоставление средств), обусловленные соблюдением критериев реализации и других условий | Ежеквартальные или полугодовые покупки (фактическое предоставление средств), обусловленные соблюдением критериев реализации и других условий | Утвержденные суммы доступны сразу и на весь период действия договоренности; при условии завершения среднесрочного обзора двухлетних договоренностей ГКЛ по истечении одного года | Крупный авансовый доступ при условии проведения обзоров каждые полгода (для ЛПЛ на один-два года) | Прямые покупки без необходимости в полной программе или обзорах |

| 5. Лимиты доступа | Годовой: 145 % квоты; кумулятивный: 435 % квоты | Годовой: 145 % квоты; кумулятивный: 435 % квоты | Лимиты доступа отсутствуют | 125 % квоты на шесть месяцев; 250 % квоты доступно по утверждении договоренностей на один-два года; в совокупности 500 % квоты после 12 мес. удовлетворительного прогресса | Годовой: 37,5 % квоты; кумулятивный: 75 % квоты |

| 6. Сборы | Ставка сборов плюс дополнительный сбор (200 базисных пунктов с сумм сверх 187,5 % квоты; дополнительно 100 базисных пунктов, если непогашенный кредит превышает 187,5 % квоты в течение более чем 36 месяцев) | Ставка сборов плюс дополнительный сбор (200 базисных пунктов с сумм сверх 187,5 % квоты; дополнительно 100 базисных пунктов, если непогашенный кредит превышает 187,5 % квоты в течение более чем 51 месяц) | Ставка сборов плюс дополнительный сбор (200 базисных пунктов с сумм сверх 187,5 % квоты; дополнительно 100 базисных пунктов, если непогашенный кредит превышает 187,5 % квоты в течение более чем 36 месяцев) | Ставка сборов плюс дополнительный сбор (200 базисных пунктов с сумм сверх 187,5 % квоты; дополнительно 100 базисных пунктов, если непогашенный кредит превышает 187,5 % квоты в течение более чем 36 месяцев) | Ставка сборов плюс дополнительный сбор (200 базисных пунктов с сумм сверх 187,5 % квоты; дополнительно 100 базисных пунктов, если непогашенный кредит превышает 187,5 % квоты в течение более чем 36 месяцев) |

| 7. Сроки погашения (лет) | 3 года 3 месяца – 5 | 4,5–10 | 3 года 3 месяца – 5 | 3 года 3 месяца – 5 | 3 года 3 месяца – 5 |

| 8. Платежи в счет погашения | Ежеквартальные | Полугодовые | Ежеквартальные | Ежеквартальные | Ежеквартальные |

Клиринг в международной торговле осуществляется в форме межправительственных соглашений, оговаривающих:

- систему клиринговых счетов;

- объем валютного клиринга;

- клиринговую валюту (согласованную валюту расчетов);

- объем технического кредита (предельно допустимое сальдо торгового баланса);

- систему выравнивания платежей по товарообороту (погашение задолженности при помощи только товарных поставок – валютного клиринга без права конверсии) либо с привлечением клиринговой и свободно конвертируемой валюты (валютный клиринг с ограниченной или полной конверсией);

- схему окончательного погашения сальдо по истечении срока межправительственного соглашения. На основе валютного клиринга могут также производиться взаиморасчеты фирм-резидентов соответствующих стран.

Отличия валютного клиринга от межбанковского:

- отчеты по межбанковскому клирингу проводятся в добровольном порядке, по валютному – в обязательном;

- по межбанковскому клирингу сальдо зачета немедленно превращается в деньги, при валютном – возникает проблема погашения сальдо.

Впервые валютный клиринг был введен в 1931 г. в период мирового экономического кризиса. К марту 1935 г. было подписано 74 клиринговых соглашения, в 1937 г. – 169, что составило 12 % международной торговли. После Второй мировой войны в 1947 г. было подписано 200 двухсторонних соглашений о валютном клиринге, а в 1950 г. – 400. Две трети европейского товарооборота приходилось на соглашения о валютном клиринге.

Причинами развития валютного клиринга являются:

- нестабильность экономики;

- неуравновешенность платежных балансов;

- неравномерное распределение золотовалютных резервов;

- инфляция;

- валютные ограничения в странах;

- обострение конкуренции на валютных рынках.

Целями валютного клиринга являются:

- Выравнивание платежного баланса стран без затрат золотовалютных резервов.

- Ответная мера на дискриминационные действия других государств;

- Финансирование страной с активным платежным балансом страны с пассивным платежным балансом.

Активный платежный баланс – платежный баланс, в котором поступления превышают платежи. Активное сальдо платежного баланса способствует укреплению валютного положения страны. Пассивный платежный баланс – платежный баланс, в котором платежи превышают поступления. Обычно пассивное сальдо платежного баланса покрывается за счет использования своих валютных резервов либо с помощью иностранных займов и кредитов или ввоза капитала.

Формы валютного клиринга принято классифицировать по следующим критериям:

1. В зависимости от количества стран-участниц:

- односторонний;

- двусторонний;

- многосторонний;

- международный.

2. По объему операций:

- полный (охватывает до 95 % платежного оборота);

- частичный (охватывает лишь определенные операции).

3. По способу регулирования сальдо клирингового счета:

- клиринг со свободно конвертируемым сальдо;

- клиринг с условной конвертацией сальдо;

- клиринг с неконвертируемым сальдо.

В качестве валюты клиринга могут применяться любые валюты по договоренности между сторонами, но в силу активного функционирования отдельных международных сетей (например, CHIPS и CHAPS) используются в основном доллары США и английские фунты стерлингов.

Кредитование экспортно-импортных операций в России и за рубежом

По российскому законодательству, кредит в иностранной валюте заемщик может получить как в российском уполномоченном банке, так и за рубежом.

ФЗ «О валютном регулировании и валютном контроле» трактует, что без ограничений осуществляются валютные операции между резидентами и уполномоченными банками, связанные с получением и возвратом кредитов и займов, уплатой сумм процентов и штрафных санкций по соответствующим договорам.

Если заемщик берет кредит в российском банке, то необходимо представить следующие документы:

- Ходатайство. Оно должно содержит цель получения кредита, сумму и сроки.

- Договор о залоге, банковской гарантии, поручительстве или договор страхования (по требованию кредитора).

- Если кредит необходим для покупки оборудования или других основных фондов, необходимо представить бизнес-план. Если ссуда нужна для покупки сырья, то в банк предоставляется технико-экономическое обоснование.

- Расчет сроков использования и погашения кредита, а также уплаты процентов по нему.

После рассмотрения документов при положительном решении вопроса о выдаче кредита между банком и заемщиком заключается кредитный договор.

Банк следит за целевым использованием кредита и в случае невыполнения требований по целевому использованию имеет право:

- приостановить дальнейшее использование кредита;

- досрочно взыскать всю сумму задолженности;

- увеличить процентную ставку за пользование кредитом.

Среди специальных сведений о кредитном договоре можно выделить следующие:

1. Процентные и иные платежи, предусмотренные кредитным договором (без учета платежей в погашение основного долга):

-

- фиксированный размер процентной ставки;

- код ставки LIBOR (1, 3, 6, 12 месяцев). LIBOR рассчитывается для следующих валют: EUR, USD, GBP, JPY и CHF. Нужно отметить, что в настоящее время осуществляется реформирование системы финансовых индикаторов, процесс завершения запланирован на 2021 г.;

- другие методы определения процентной ставки;

- размер процентной надбавки поправочных коэффициентах и дополнительных платежей к базовой процентной ставке;

- иные платежи (комиссий, штрафы, сборы и расходы по кредитному договору).

- Сумма задолженности по основному долгу на дату, предшествующую дате постановки на учет.

- Описание графика платежей по получению заемных средств, начиная с даты представления резидентом в уполномоченный банк документов на оформление.

- Описание графика платежей по возврату заемных средств, начиная с даты представления резидентом в уполномоченный банк документов на оформление.

- Отметка о принадлежности иностранного кредитора к международной финансовой организации (Международная финансовая корпорация, МБРР, ЕБРР и другие международные финансовые организации).

- Отметка о наличии отношений прямого инвестирования.

- Сумма залогового или другого обеспечения.

- Информация о получении резидентом кредита (займа), предоставленного нерезидентами на синдицированной (консорциональной) основе. Кредиторы – иностранные банки, международные финансовые организации, а также иностранные юридические лица, которые в соответствии со своим личным законом вправе заключать кредитные договоры. Заемщики – юридические лица или индивидуальные предприниматели.

Одна из форм долгосрочного кредитования экспортно-импортных операций, кроме банковского кредита, – это лизинг. Международный лизинг урегулирован: по законодательству РФ ФЗ № 164 «О финансовой аренде (лизинге)»; на международном уровне конвенцией УНИДРУА «О международном финансовом лизинге», обязательной для РФ с 1998 г.

Особенности применения международного лизинга:

- позволяет укомплектовать нестандартное производство или лабораторию, оборудование для которых невозможно арендовать и приобрести в рассрочку;

- развивается на стыке научно-технической и инвестиционной сферы;

- практикуется государствами с большим внешним долгом, поскольку лизинговые обязательства не увеличивают задолженности.

Виды международного лизинга:

- прямой международный лизинг – при котором сделка заключается между экономическими субъектами разных стран. Применяется в случае, если компаниялизингодатель выкупает имущество за счет собственных средств и уже на правах собственника передает его в финансовую аренду лизингополучателю;

- международный сублизинг – особый вид отношений, возникающих в связи с переуступкой прав пользования предметом лизинга третьему лицу. Отличительной особенностью международного сублизинга является перемещение предмета лизинга через таможенную границу РФ только на срок действия договора сублизинга;

- чистый международный лизинг – это лизинг, при котором все обслуживание имущества берет на себя лизингополучатель;

- лизинг с хеджированием – схема, подразумевающая передачу лизингодателю денежных средств на приобретение имущества со стороны лизингодателя, в то время как остальная необходимая сумма перечисляется самим получателем;

- раздельный – с привлечением к сделке нескольких поставщиков имущества или оборудования, нескольких лизингодателей и, возможно, посредников;

- оперативный и финансовый;

- экспортный – когда лизинговое оборудование передается нерезиденту на условиях специального контракта. В этом случае лизингодатель является резидентом;

- импортный – схема противоположна. Резидентом в этом случае является лизингополучатель, оформляющий оборудование по контракту на импорт; смешанный или транзитный.

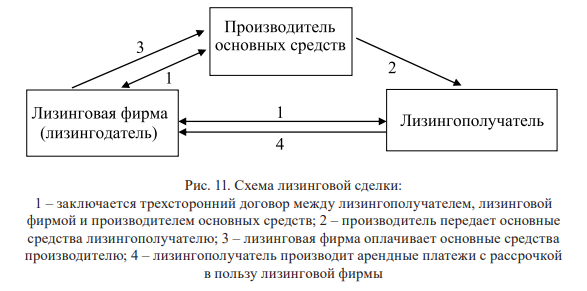

Сущность лизинга можно представить следующим образом (рис. 11).

Рассмотрим пример: предположим, что российская фирма нуждается в приобретении оборудования за рубежом. Однако стоимость оборудования не позволяет ей полностью и сразу расплатиться с производителем нужных основных фондов. В этом случае российская фирма заключает контракт с зарубежной лизинговой компанией. В соответствии с этим договором российская фирма получает от производителя основные фонды и в течение определенного промежутка времени обязуется выплачивать лизингодателю арендные платежи. Фактически зарубежная лизинговая фирма предоставила кредит российской фирме в виде рассрочки платежа. За это российская фирма выплатит иностранному лизингодателю как стоимость оборудования, так и проценты за пользование лизингом.

Срок лизинга, как правило, составляет от трех до пятнадцати лет и является короче срока физического износа основных средств. По истечении срока лизинга российская фирма сможет либо выкупить имущество у иностранного лизингодателя, либо продолжить аренду.

За рубежом кредитование в иностранной валюте достаточно распространено через деятельность кредитных союзов.

Кредитный союз – это добровольное самодеятельное и самоуправляемое на демократических началах объединение лиц в целях создания коллективного денежного фонда для аккумуляции денежных средств и использования их на кредитование производственных или потребительских нужд или на страхование своих членов.

Мировой опыт показывает, что эта форма вполне отвечает современным задачам инвестирования и развития производительных сил. В ряде стран наблюдается бурный рост кредитной кооперации. В зарубежных странах финансирование международной торговли осуществляют, кроме того, экспортные посредники, которые покупают товары в одной стране, а продают в другой за свой счет, являясь при этом агентом производителя.

В Англии для финансирования экспортно-импортных операций созданы специальные фирмы – конфирмационные (контрактные) дома. Они действуют как агенты зарубежных покупателей, специализируются на определенном виде продукции или рынке и выполняют следующие функции:

- получают заказы от зарубежных предприятий, желающих купить определенные товары у английских фирм;

- передают контракты выбранному изготовителю;

- получают товары от производителя и организуют их отгрузку за границу;

- платят производителю без регресса, а в случае необходимости дают кредит зарубежному покупателю.

Конфирмационные дома могут представлять краткосрочный и долгосрочный кредит зарубежному покупателю. Краткосрочный кредит выдается сроком до 180 дней, но, если сделка превышает 20 тыс. фунтов стерлингов, срок кредита может варьироваться от 2 до 5 лет.

Иностранные инвестиции как источник финансирования инвестиционных проектов

Иностранные инвестиции – инвестиции, вкладываемые зарубежными инвесторами, другими государствами и иностранными банками, компаниями, предпринимателями.

По отношению к иностранным инвестициям страны мира можно разделить на несколько групп:

1-я группа – развитые страны, которые не препятствуют привлечению иностранных инвестиций в любой сектор экономики;

2-я группа – страны, в основном не препятствующие иностранным инвесторам, но ограничивающие их влияние в отдельных отраслях экономики (например, в России до 1996 г. иностранный капитал не допускался в банковский сектор). Страны, относящиеся к этой группе, кроме банковского дела, не приветствуют иностранные инвестиции в отраслях, связанных с добычей полезных ископаемых, выпуском средств массовой информации (газет, журналов) и изготовлением прохладительных напитков.

Иногда правительства этих стран выдвигают дополнительные условия для иностранных инвесторов:

- Квота участия местных вкладчиков в капитале компаний.

- Квота на участие национальных кадров в деятельности предприятия.

- Условие использования местного сырья, полуфабрикатов и т. п.

- Осуществление научных разработок только на территории принимающей страны.

- Условия по расширению экспорта продукции.

3-я группа – страны развивающиеся. У них двойственное отношение к иностранным инвесторам. С одной стороны, их законодательство против иностранного участия в экономике страны, но с другой – эти страны опасаются, что будет ограничен доступ к высоким технологиям и серьезным инвестициям.

Формы инвестиций в настоящее время меняются, если раньше это были прямые (реальные) инвестиции, то начиная с 1970-х гг. стали развиваться портфельные инвестиции. Прямые инвестиции остались, но они изменили свою направленность:

– ранее прямые инвестиции были направлены на развивающиеся страны.

В настоящее время наблюдается тенденция вложений в развитые страны, где уже накоплен определенный уровень капитала;

– до 1980-х гг. большие вложения были произведены в экономику США. При этом ведущими инвесторами были Нидерланды, Великобритания, Канада, ФРГ, Япония;

– после 1980-х гг. прямые инвестиции стали направляться в Китай, Корею и другие азиатские страны.

Иностранные инвестиции тоже требуют отдельного регулирования. Мировой банк и МВФ взяли на себя ответственность и разработали правила иностранного инвестирования:

- Для допуска иностранного капитала в страну не должно существовать условия гарантированного минимального уровня для местного капитала или для национальной рабочей силы. Ограничения должны быть сведены к минимальному списку конкретных исключений инвестиций в те отрасли, которые угрожают национальной безопасности страны или несовместимы с целями экономического развития страны.

- Режим иностранного капитала должен быть един для всех видов операций, осуществляемых нерезидентами.

- Недопущение экспроприации или одностороннего изменения или прекращения контракта с нерезидентами. К иностранному капиталу нельзя применять методы конфискационного характера, а если производится разрыв отношений, то должна быть предложена нормальная компенсация, то есть достаточная, быстрая и эффективная.

- Урегулирование споров должно проходить только путем переговоров или решаться через арбитражный суд.

Остановимся на особенностях режима иностранных инвестиций в РФ.

С 1999 г. в РФ действует ФЗ «Об иностранных инвестициях» № 160-ФЗ. В нем определены основные гарантии прав иностранных инвесторов на инвестиции и получаемые от них доходы и прибыль, условия предпринимательской деятельности иностранных инвесторов в РФ. Закон не распространяется на вложения иностранного капитала в банки, иные кредитные организации и страховые организации.

Законом закреплены следующие основные термины:

– иностранная инвестиция – вложение иностранного капитала в объект предпринимательской деятельности на территории РФ в виде объектов гражданских прав, принадлежащих иностранному инвестору, если такие объекты гражданских прав не изъяты из оборота или не ограничены в обороте РФ в соответствии с федеральными законами, в том числе денег, ценных бумаг (в иностранной валюте и валюте РФ), иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности (интеллектуальную собственность), а также услуг и информации;

– прямая иностранная инвестиция – приобретение иностранным инвестором не менее 10 % доли, долей (вклада) в уставном (складочном) капитале коммерческой организации, созданной или вновь создаваемой в РФ в форме хозяйственного товарищества или общества; вложение капитала в основные фонды филиала иностранного юридического лица, создаваемого в РФ; осуществление на территории РФ иностранным инвестором как арендодателем финансовой аренды (лизинга) оборудования таможенной стоимостью не менее 1 млн руб.;

– инвестиционный проект – обоснование экономической целесообразности, объема и сроков осуществления прямой иностранной инвестиции, включающее проектно-сметную документацию, которая разработана в соответствии со стандартами, предусмотренными законодательством РФ.

Российская коммерческая организация получает статус коммерческой организации с иностранными инвестициями со дня вхождения в состав ее участников иностранного инвестора.

Иностранный инвестор имеет право на возмещение убытков, причиненных ему в результате незаконных действий (бездействия) государственных органов, органов местного самоуправления или должностных лиц этих органов в соответствии с гражданским законодательством РФ. Иностранный инвестор имеет право осуществлять инвестиции в РФ в любых формах, не запрещенных законодательством.

Оценка вложения капитала в уставный (складочный) капитал коммерческой организации с иностранными инвестициями производится в соответствии с законодательством РФ в валюте РФ.

Правительство РФ устанавливает критерии оценки изменения в неблагоприятном для иностранного инвестора и коммерческой организации с иностранными инвестициями отношении условий взимания ввозных таможенных пошлин, федеральных налогов и взносов в государственные внебюджетные фонды, режима запретов и ограничений осуществления иностранных инвестиций на территории РФ; утверждает порядок регистрации приоритетных инвестиционных проектов федеральным органом исполнительной власти; осуществляет контроль за исполнением иностранным инвестором и коммерческой организацией с иностранными инвестициями взятых ими обязательств по реализации приоритетных инвестиционных проектов в установленные сроки.

Иностранный инвестор вправе приобрести акции и иные ценные бумаги российских коммерческих организаций и государственные ценные бумаги, в соответствии с законодательством РФ о ценных бумагах. Иностранный инвестор может участвовать в приватизации объектов государственной и муниципальной собственности путем приобретения прав собственности на государственное и муниципальное имущество или доли, долей (вклада) в уставном (складочном) капитале приватизируемой организации на условиях и в порядке, которые установлены законодательством РФ о приватизации государственного и муниципального имущества. Приобретение иностранным инвестором права на земельные участки, другие природные ресурсы, здания, сооружения и иное недвижимое имущество осуществляется в соответствии с законодательством РФ и законодательством субъектов РФ. Право аренды земельного участка может быть приобретено коммерческой организацией с иностранными инвестициями на торгах (аукционе, конкурсе), если иное не предусмотрено законодательством РФ.

До 1996 г. предприятия с иностранными инвестициями в РФ имели льготы по налогообложению прибыли, в настоящее время они их утратили. Предприятия с иностранными инвестициями имеют тот же доступ, что и полностью российские предприятия к рынкам капитала, например они могут взять кредит в иностранной валюте – для этого им необходимо оформить документы аналогично рассмотренным для российских предприятий.

Тема инвестиционной репутации России за рубежом для России сейчас очень актуальна. Иностранные инвестиции направляются в финансово-кредитный или реальный сектор экономики. Первое направление иностранными инвесторами в России пока недостаточно используется, так как наличие квот и ограничений служит препятствием для иностранного инвестора. До 1996 г. иностранный капитал законодательно не имел доступа к российской финансово-кредитной системе. Позже в РФ устанавливалась квота на участие иностранного капитала в российской банковской системе (12 %), которая была отменена ЦБ РФ только в 2002 г., но в целом эта мера не сделала российский банковский сектор более прозрачным для иностранного инвестора.

А с 2015 г. статья 18 ФЗ «О банках и банковской деятельности» вновь ввела дополнительные требования к созданию и деятельности кредитных организаций с иностранными инвестициями (инвестициями нерезидентов) о чем уже говорилось ранее.

Иностранный инвестор, осуществляя вложения в реальный сектор российской экономики, является конкурентоспособным, его инвестиции имеют короткий срок окупаемости, но при этом он не имеет возможности прогнозировать те риски, с которыми может столкнуться.

Кредитование как разновидность расчетов

В рамках внешнеторговой деятельности кредитование может выступать вариантом расчета между экспортером и импортером с участием их банков или без него. Основными видами таких операций являются:

1. Фирменный кредит – экспортер предоставляет кредит импортеру в форме отсрочки платежа. Разновидностью такого кредита является аванс импортера, который выплачивается экспортеру после подписания контракта, в размере 10– 15 % стоимости контракта.

2. Вексельный кредит – это кредит, оформляемый путем выставления переводного векселя на импортера, акцептующего вексель при получении соответствующих документов (например, товаросопроводительных и платежных). Срок кредита зависит от вида товара. Поставки машин и оборудования обычно кредитуются на срок до 3–7 лет. При экспорте сырья и материалов предоставляются краткосрочные вексельные кредиты.

3. Кредит по открытому счету – существует в расчетах с постоянными контрагентами при многократных поставках. В этом случае экспортер относит отгрузки продукции в дебет счета, открытого им иностранному покупателю, который погашает свою задолженность в обусловленные контрактом сроки (один раз в месяц, квартал и др.).

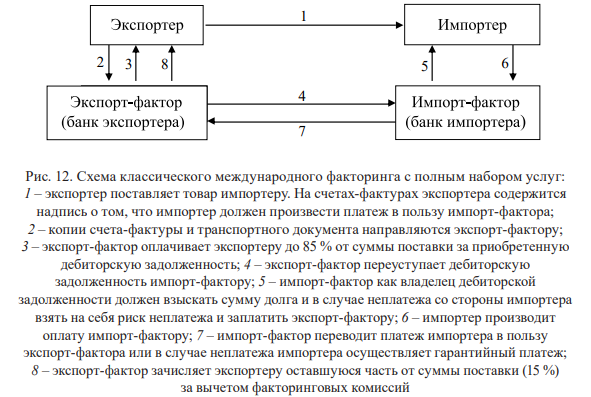

4. Факторинг (factoring) – форма кредитования, выражающаяся в инкассировании дебиторской задолженности клиента, (покупка специализированной финансовой компанией или банком всех денежных требований экспортера к иностранному импортеру в размере до 70–90 % суммы контракта до наступления срока их оплаты). Факторинговая компания (банк) кредитует экспортера на срок от 30 до 120 дней. Факторинговая компания (банк) освобождает экспортера от кредитных рисков и от издержек по страхованию кредита (рис. 12).

Структура факторинговой комиссии включает:

- фиксированный сбор за обработку документов;

- фиксированный процент оборота поставщика (большая часть, может составлять от 0,2 до 5,4 % от оборота);

- стоимость кредитных ресурсов, необходимых для финансирования поставщика.

Факторинговое обслуживание целесообразно в отраслях со значительным потенциалом роста емкости соответствующего товарного рынка. Для освоения такого рынка потребность в постоянном увеличении оборотных средств является особенно острой. В любом случае наиболее надежными выглядят поставки товаров розничным потребителям – продовольственным и промтоварным магазинам, автозаправочным станциям. Особенности, характерные для товаров массового спроса, облегчают переход их поставок на массовое обслуживание.

Слабая эластичность спроса на них обеспечивает предсказуемость результатов торговых контрактов на средне- и долгосрочную перспективу. Сфера услуг – одна из наиболее развивающихся областей применения факторинга. Для факторингового обслуживания можно рекомендовать в первую очередь поставки следующих видов товаров: продукты питания, медикаменты, корм для животных, гигиенические товары, парфюмерия и косметика, автозапчасти, канцелярские товары, бытовая техника, строительные материалы, бензин, а также поставки ряда услуг – туристических, рекламных, информационных.

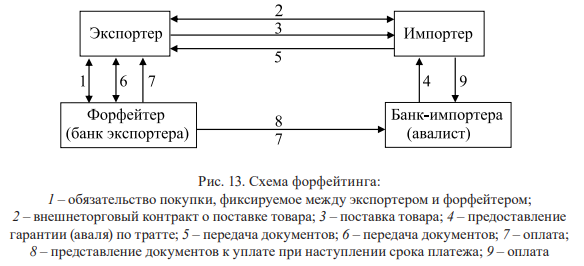

5. Форфейтинг – форма кредитования экспортера банком или финансовой компанией (форфейтером) путем покупки ими на полный срок без оборота на продавца на заранее оговоренных условиях векселей (тратт) или других долговых требований по внешнеторговым операциям.

Форфейтинг – одна из новых форм кредитования внешней торговли, появившаяся под влиянием быстрого роста экспорта дорогостоящего оборудования с длительным сроком производства, усиления конкурентной борьбы на мировых рынках и повышения роли кредита в развитии мировой торговли. Первоначально форфейтинг осуществлялся коммерческими банками. Но по мере быстрого расширения операций стали создаваться специализированные фирмы. Форфейтинг получил сравнительно широкое распространение в Швейцарии, Германии, Франции, Великобритании.

В современных условиях схему форфейтинга можно представить следующим образом (рис. 13).

Расходы по форфейтированию складываются так:

- обычно импортер сам оплачивает расходы по получению банковской гарантии или аваля по векселю;

- в зависимости от внешнеполитической конъюнктуры и риска введения запрета на перевод средств для данной страны рисковая премия составляет от 0,5 до 6 % годовых;

- расходы на мобилизацию денежных средств зависят от ставок на еврорынке.

К ним добавляются управленческие расходы в размере примерно 0,5 % годовых.

Если покупаемые требования предоставляются после получения согласия форфейтера на поставку, он начисляет комиссию в 1–1,5 % годовых в соответствии с разницей во времени между заключением соглашения и предоставлением документов.

Общие расходы по форфейтированию исчисляются путем дисконтирования суммы требований.

Форфейтирование дает экспортеру ряд преимуществ: увеличение ликвидности (так как требования сразу же оплачиваются); освобождение от кредитного риска, рисков изменения процентных ставок и валютных курсов; отсутствие контроля за погашением кредита, в котором отпадает необходимость.

6. Овердрафт – форма краткосрочного кредита, предоставление которого осуществляется списанием средств по счету клиента банком сверх остатка средств на счете, в результате чего образуется дебетовое сальдо. Обычно соглашением между банком и клиентом устанавливаются максимальная сумма овердрафта, условия предоставления кредита, порядок погашения. При овердрафте в погашение задолженности направляются все суммы, зачисляемые на счет клиента, поэтому объем кредита изменяется по мере поступления средств, что отличает овердрафт от обычных ссуд. Проценты взимаются по существующим или согласованным ставкам.

7. Акцептный кредит – выражается в том, что экспортер получает возможность выставлять на банк векселя на определенную сумму, но в рамках кредитного лимита. Банк, в свою очередь, акцептует эти векселя и тем самым гарантирует их оплату должником в установленные сроки. Эта форма является весьма распространенной в банковской практике.

Таким образом, в данной главе рассмотрены теоретические основы международного кредита, различные виды кредитования: государственное и частное, место России и других государств на рынке международных ссудных капиталов.

Виды обеспечения при международных кредитах и расчетах

В международной практике для проведения расчетов и при кредитовании применяется такой вид обеспечения обязательства, как гарантия. Следует отметить, что использование этого инструмента не имеет единой законодательной основы.

В настоящее время правила использования гарантий установлены в законодательстве лишь относительно небольшого числа государств, к которым относятся страны ближнего Востока (Саудовская Аравия, Ирак), страны Северной Африки. В законодательстве же большинства стран отношения регулируются на уровне практических правил, сложившихся в гражданском обороте. На международном уровне разработаны «Унифицированные правила по договорным гарантиям» (редакция 1978 г., публикация Международной торговой палаты № 325); «Унифицированные правила для гарантий по первому требованию» (редакция 1992 г., публикация Международной торговой палаты № 458) и Конвенция ООН о независимых гарантиях и резервных аккредитивах от 11.12.1995 г.

В РФ нормы применения гарантий закреплены ГК РФ, который, к сожалению, не представляет гарантию в качестве отдельного обязательственного отношения, а права и обязанности субъектов сделки разрозненно отражает в текстах некоторых статей, посвященных банковской гарантии.

Гарантия представляет собой обязательство гаранта погасить за гарантируемого (принципала) долг при наступлении гарантийного случая, которым является неоплата должником по договору определенной суммы в определенный срок.

В гарантии участвуют три стороны: бенефициар – кредитор или поставщик товаров и услуг; принципал – должник по сделке; гарант – кредитная организация или страховая компания, которые берут на себя обязательство погасить долг за принципала в случае невозможности последнего сделать это в срок.

Гарантия является самостоятельным обязательством, не зависящим от других договорных обязательств.

Для оформления гарантии должник по требованию бенефициара обращается в банк или страховую компанию, которые для решения вопроса запрашивают сведения о бенефициаре и принципале. После этого заключается соглашение между гарантом и должником в письменной форме. При этом бенефициар юридически не является участником данных отношений.

Теоретически возможна, однако маловероятна, и другая схема построения отношений – обращение принципала к гаранту по собственной инициативе с целью получения преимуществ перед другими заказчиками. Но такая форма отношений не может считаться гарантией.

Возможен еще вариант – обращение бенефициара к гаранту, минуя принципала. Такие отношения также не порождают отношений гарантии, а могут трактоваться как договор страхования на случай убытков.

Действия гаранта представляют собой обещание принять на себя обязательство обеспечения в отношении бенефициара посредством совершения сделки по выдаче гарантии. Поскольку обеспечение предоставляется не принципалом, а по его просьбе другим лицом – гарантом, то гарант тем самым предоставляет принципалу услугу, не имеющую материализованного результата. За указанное действие принципал и оплачивает гаранту вознаграждение. В отношении бенефициара гарант, выдавая гарантию, принимает обязательство выплатить сумму гарантии в случае наступления определенных обстоятельств, предоставляя тем самым имущественное право.

При наступлении гарантийного случая гарант должен без возражения осуществить платеж по первому требованию бенефициара и не в праве проверять материальную правомочность предъявления требования по гарантии. Он определяет лишь формальные условия востребования гарантии согласно тексту договора о ней. Не только гарант, но и принципал не имеет право заявить протест в случае, если бенефициар потребовал выплаты гарантийной суммы. Для использования гарантии бенефициару необходимо обратиться к гаранту с заявлением о выплате гарантийной суммы. Если банк-гарант поручил банку-корреспонденту в стране бенефициара выдать гарантию, то требование предъявляется там.

Гарант, исполнивший обязательства по договору гарантии, имеет право на возмещение уплаченных им сумм, предъявив регрессное (обратное) требование к принципалу. Соглашение об этом также содержится в договоре о предоставлении гарантии. Обычно банк-гарант снимает со счета принципала оговоренную сумму после выполнения требований по гарантии перед бенефициаром.

В большинстве случаев гарантия не используется, поскольку долг по сделке оплачивается в срок и надлежащим образом. Гарантия гасится по истечении срока действия. Иногда гарантийный документ возвращается банку, если он более не нужен. Основные виды гарантий рассмотрены в Унифицированных правилах по договорным гарантиям (редакция 1978 г., публикация Международной торговой палаты № 325).

В зависимости от места выдачи гарантии она может быть двух видов: прямая и косвенная. Прямая гарантия оформляется непосредственно в стране экспортера и дает возможность адаптировать текст гарантии к его условиям. При косвенной гарантии ее выдача поручается банку-корреспонденту в стране должника.

В табл. 58 представлены используемые в международной практике виды гарантий.

Таблица 58

| Вид гарантии | Направление использования |

|---|---|

| 1. Гарантия предложения (конкурсная или тендерная гарантия) | Предотвращает потери импортера, связанные с отказом экспортера от сделки, по которой была достигнута предварительная договоренность |

| 2. Гарантия исполнения | Обеспечивает проведение поставки или услуги согласно договору |

| 3. Авансовая гарантия | Преследует цель применения авансового платежа в духе договора |

| 4. Гарантия коносамента | Покрывает убытки импортера в случае потери коносамента в период транспортировки груза |

| 5. Таможенная гарантия | Обеспечивает оплату таможенных тарифов при транзите груза через какую-либо страну |

| 6. Аваль по векселю | Обеспечивает своевременную оплату векселя |

| 7. Гарантия обеспечения кредита | Дает возможность кредитору обеспечить возврат кредита |

| 8. Договорная гарантия | Обеспечивает платежи по договорам любого рода |

| 9. Судебная гарантия | Покрывает судебные издержки сторон и судебных инстанций в ходе процесса |

| 10. Гарантия обеспечения иска (наложения ареста на имущество) | Позволяет дебитору временно пользоваться имуществом, на которое кредиторами наложен арест |

| 11. Платежная гарантия | Обеспечивает экспортеру оплату товара по контракту |

Рассмотрим особенности предоставления указанных видов гарантий.

Гарантии предложения востребованы при размещении заказов через международные открытые конкурсы. Экспортер, подав предложение, может отказаться от предварительной договоренности с импортером, если найдет более выгодный заказ. Импортеры несут определенные издержки на размещение заказов, заинтересованы в том, чтобы сделки были реализованы, и требуют от экспортеров выставления гарантии предложения.

Такая гарантия может быть использована, если экспортер:

- снимает заказ до истечения срока действия гарантии;

- не готов подписать договор купли-продажи или подряда на выполнение услуг;

- не может или не хочет дать требуемую гарантию исполнения.

Гарантия предложения действует до подписания договора или выставления гарантии исполнения. Ее стоимость колеблется от 1 до 5 % от цены предложения.

Гарантия исполнения обеспечивает оплату поставки или услуги согласно договору. Экспортер будет обязан выполнить все условия договора, зная свои обязательства перед гарантирующим банком или страховой компанией, но в функции последних не входит обеспечение условий по надлежащему выполнению договора.

При данном виде гарантии особое внимание следует обратить на установление даты истечения ее срока, особенно при выполнении услуг. Такой срок обычно устанавливают до факта поставки товара или до времени, когда стало очевидным выполнение работ по договорам подряда. В случае если поставка или работа до истечения соответствующего срока не выполнены, экспортер может инициировать продление гарантии исполнения. Если этого не сделано, импортер требует пролонгации срока от гаранта. В случае отказа в пролонгации гарантийная сумма должна быть выплачена. Обычно экспортер соглашается на пролонгацию гарантии, если не может в срок выполнить условия договора.

Гарантия исполнения используется при задержке отгрузки товара, при рекламациях по качеству, при финансовых трудностях экспортера, таких как банкротство и ликвидация предприятия.

Стоимость гарантии исполнения составляет до 10 % от суммы договора.

Авансовая гарантия преследует цель применения авансового платежа согласно договору и предусматривает возврат аванса в случае невыполнения экспортером своих обязательств. Авансовая гарантия вступает в силу после того, как авансовый платеж поступает в пользу экспортера, и прекращает действовать с поставкой предмета договора. Первоначально она оформляется на сумму авансового платежа, а затем уменьшается по мере осуществления работ или поставки продукции, что уменьшает издержки по обслуживанию гарантии.

Гарантия коносамента выдается в пользу импортера и возмещает его убытки в случае поступления партии товара без коносамента ввиду потери документа перевозчиком или запоздания в ходе постовой пересылки.

Таможенная гарантия обеспечивает оплату таможенных платежей в случае перемещения грузов транзитом через какую-либо страну. Гарантия используется, если груз после его ввоза в страну через установленное время не был вывезен из страны.

Аваль используется для гарантии платежа по векселю. Условием, как правило, является то, что оплата векселя производится в гарантирующем банке. Принципал должен письменно уполномочить банк о безоговорочном занесении в дебет его счета суммы векселя, а также необходимых комиссий и расходов.

Гарантия обеспечения кредита позволяет кредитору получить возмещение суммы выданного кредита в случае, если у должника возникают проблемы с ликвидностью.

Договорная гарантия обеспечивает платежи по договорам различного вида: использования кредитных карт, выплаты штрафов и т. п.

Судебная гарантия покрывает затраты судебного производства и может быть выставлена как в пользу судебных инстанций, так и в пользу сторон.

Гарантия обеспечения иска выставляется в пользу кредиторов в случае, если на имущественные ценности дебиторов наложен арест. При оформлении такой гарантии дебитору предоставляется право определенное время пользоваться арестованным имуществом для завершения каких-либо обязательств.

Платежная гарантия обеспечивает экспортеру оплату за отгруженный товар или выполненную услугу.

За риски, которые несет банк при гарантировании обязательств принципала, он взыскивает со своего клиента комиссию, к которой добавляются суммы, начисленные банком-корреспондентом, и прочие расходы. Размер комиссии может быть уменьшен, если принципал может предоставить в распоряжение гаранта обеспечение в виде ценных бумаг и т. п.

Таким образом, гарантия обеспечивает платеж по договору и выполняет при этом три функции: легетимационную, мотивации и компенсационную.

Легитимационная функция проявляется в том, что гарантия свидетельствует о способности принципала оплатить долг, т. к. гарант берет на себя безотзывное обязательство произвести платеж. Это произойдет лишь при условии, что гаранта удовлетворит платежеспособность должника.

Мотивационная функция означает, что принципалу в любом случае необходимо осуществить платеж или самостоятельно по договору, или в виде погашения гарантийной суммы гаранту при регрессном требовании.

Компенсационная функция проявляется в получении бенефициаром платежа от гаранта по сделке, если должник нарушил условия договора, что компенсирует бенефициару сумму договора.

Поручительство – это договор с односторонними обязательствами, согласно которому поручитель берет обязательство перед кредитором оплатить при необходимости задолженность заемщика. Это означает, что поручительство зависит от основного обязательства и выступает дополнением к нему, а ответственность поручителя ограничивается теми обязательствами, которые признаются самим должником. Так, если при поставке товара обнаружена недостача, которая не оплачивается импортером, то поручитель также не обязан оплачивать ее до тех пор, пока вопрос не решится, даже если это будет связано с судебными исками. Распространены случаи, когда поручитель освобождается от погашения ряда требований. При этом оформляется договор поручительства по обязательствам. Кроме того, наряду с основным поручительством можно предоставлять дополнительное поручительство.

Поручителем может выступать любое юридическое или физическое лицо.

Для оформления поручительства необходимо письменное заявление поручителя, где указываются должник и сумма долга. При изменении суммы основного долга должен изменяться и размер поручительства, для чего требуется письменное согласие поручителя. Поручитель несет ответственность в размерах сумм, оговоренных в договоре, включая проценты, штрафные санкции и т. п. Могут быть случаи, когда по договору ответственность поручителя распространяется только на сумму основного долга.

Срок действия поручительства обычно равен сроку действия договора между кредитором и должником. В период действия договора возможен отзыв поручительства, если должник не поставил поручителя в известность о своем реальном имущественном положении. Например, если становится известным факт срыва поставок или их фиктивность, поручитель может отозвать свое обязательство.

Это возможно и при резком ухудшении имущественного положения должника, если выяснится, что его собственность заложена по другим кредитным договорам или прочим обязательствам.

Поручительство утрачивает свою силу, если долг гасится.

Рассматривая виды поручительств, следует отметить, что они не носят унифицированный характер и имеют специфику в зависимости от страны, где применяются.

Рассмотрим виды поручительств, используемые европейскими государствами (табл. 59).

Таблица 59

| Вид поручительства | Направление использования |

|---|---|

| 1. Простое поручительство 1.1. Поручительство за поручителя 1.2. Возвратное поручительство 1.3. Поручительство по потерям |

Вступает в силу, если основной (первый) поручитель не может удовлетворить требования кредитора. Основной поручитель удовлетворяет требования кредитора за счет средств гаранта по сделке. Поручитель дает обязательство не на всю сумму долга, а лишь на ее часть (изменение валютного курса и т. п.) |

| 2. Солидарное поручительство | Поручитель немедленно выплачивает положенную сумму долга и не принимает возражения должника |

| 3. Сопоручительство | За долг ручаются несколько поручителей |

| 4. Частичное поручительство | Используется для поручительства за первые 75 % долга при ипотечном кредитовании до момента их уплаты |

| 5. Лимитированное поручительство | Используется для поручительства за первые 75 % долга при ипотечном кредитовании до конца срока кредита |

| 6. Срочное поручительство | Договор о поручительстве предоставляется на определенный срок |

Простое поручительство является поручительством на случай возникновения убытков, поскольку оно используется, когда кредитор принял все меры, в том числе и судебные, для получения денег с дебитора. Простое поручительство редко используется, поскольку возникает отсрочка возмещения долга, в течение которой как у дебитора, так и поручителя может ухудшиться финансовое состояние. Использование простого поручительства не выгодно еще и потому, что оно теряет силу при открытии процедур банкротства, когда требования к должнику удовлетворяются за счет конкурсной массы.

Солидарное поручительство предполагает немедленную выплату поручителем долга. В связи с этим обстоятельством оно часто применяется для обеспечения кредитных операций. В кредитном договоре даже может быть дополнительное условие о технических отсрочках платежа по погашению кредита, срок которых составляет до 1 месяца. Если по истечении этого срока долг не погашается, вступают в действие санкции. Технические отсрочки предоставляются только при безусловной платежеспособности дебитора и оформляются специальным письмом со стороны банка.

Сопоручительство означает, что за один долг ручаются несколько поручителей. Часто кредитор взыскивает сумму с одного из поручителей, который производит впоследствии перерасчет с другими поручителями.

Частичное и лимитированное поручительства используются при ипотечном кредитовании и оформляются на 75 % долга. В первом случае обязанности поручителя теряют силу с выплатой 75 % долга, во втором – сохраняются до конца срока кредита.

Срочное поручительство означает, что договор заключается на определенный срок. В обязанности кредитора входит проверка факта оплаты долга до истечения оговоренного срока или проведения решения об оплате через суд. Для банков такой вид поручительства не выгоден, поэтому они не используют его, например, при кредитовании инвестиционных проектов.

В заключение рассмотрим основные отличия гарантии и поручительства (табл. 60).

Таблица 60

| Признак отличия | Гарантия | Поручительство |

|---|---|---|

| 1. По субъектам сделки | Гарантом может выступать кредитная или страховая организация | Поручителем может быть любое юридическое или физическое лицо |

| 2. Отношение к основному обязательству | Не зависит от основного обязательства | Зависит от основного обязательства |

| 3. Право на возражения против требования кредитора | Безусловное обязательство | Должник имеет право на возражение против требования кредитора |

| 4. Срок действия | Строго ограничен | Может не иметь определенного срока действия |

| 5. Пределы ответственности | В пределах суммы гарантии | В пределах обязательств должника, включая проценты, судебные издержки и т. п. |

| 6. Право регрессного требования | По соглашению между гарантом и принципалом | Автоматический переход права кредитора к поручителю при исполнении последним обязательства |

Еще одним видом обеспечения по международным кредитам можно считать страхование экспортно-импортных кредитов, которое является особой разновидностью страхования кредитов, предоставляющей страховую защиту от рисков, которые несут участники внешнеэкономической деятельности. Его появление в 1950-х гг. было связано с тем, что с ростом внешнеторгового оборота многих стран и вовлечением в него новых рынков существенно увеличился риск, которому стали подвергаться предприятия при осуществлении экспортных операций, и прежде всего при предоставлении кредитов иностранным покупателям. К тому же с повышением конкуренции на мировых рынках экспортеры вынуждены были соглашаться на предоставление все более продолжительных сроков оплаты поставок. В результате у экспортеров возник интерес к покрытию рисков с помощью страхования.

Страхование экспортных кредитов чаще всего обеспечивает покрытие риска непоступления платежей по кредиту, который предоставлен иностранному покупателю. При этом в зависимости от вида полученного кредита страховое обеспечение может быть предоставлено разными способами. В случае, если товар реализуется на условиях отсрочки платежа, то есть финансирование поставок осуществляется посредством предоставления самим экспортером коммерческого кредита либо с помощью получения поставщиком банковского кредита на период от отгрузки товара до получения платежа по экспортному контракту, заключается договор страхования имущественных интересов экспортера либо страховое обеспечение по платежу предоставляется непосредственно банкукредитору. При этом предоставление страховой защиты непосредственно банкам нередко используется в качестве основания для выдачи банками кредитов экспортерам по льготным ставкам, поскольку полученное страховое обеспечение существенно снижает кредитные риски, давая банкам практически полную гарантию возврата выданных кредитов. В случае же, если импортер или банк страны-импортера берет кредит у банка страны-экспортера для осуществления выплат экспортеру за осуществленные поставки, страховщик предоставляет страховую защиту банку страны-экспортера.

В зависимости от типа импортера различают договоры, обеспечивающие страховую защиту поставок государственным и частным покупателям.

Договора страхования экспортных кредитов могут различаться между собой также в зависимости от объектов поставки. Страховая защита сделок, связанных с поставками стандартных товаров массового спроса, осуществляется обычно путем заключения типового договора страхования экспортных кредитов на оговоренный срок (как правило, один год) на все или большинство экспортных операций страхователя. При осуществлении страховой защиты контрактов по выполнению технических проектов за границей и экспорту капиталоемких товаров, носящих немассовый характер, имеющих высокую стоимость и поставляемых на условиях долгосрочного кредитования, отдельные договоры страхования заключаются на каждую конкретную сделку.

Различают также страхование экспортных кредитов от политических и коммерческих (экономических) рисков. Наиболее известно страхование экспортных кредитов от политических рисков. Оно широко используется развитыми государствами как метод стимулирования проникновения частного капитала на внешние рынки, особенно рынки развивающихся стран. Размеры страховых выплат по данному страхованию нередко превышают поступления от страховых премий, что делает его убыточным. В связи с этим такое страхование осуществляется, как правило, специализированными учреждениями и обществами, которые обычно принадлежат государству или в которых государство имеет контрольный пакет акций, что позволяет покрывать убытки от страховых операций за счет средств государственного бюджета. Таким образом, осуществляется косвенное государственное субсидирование экспорта. При этом предоставление такого страхового обеспечения должно быть обосновано определенными причинами: наличием межгосударственного договора между странами экспортера и импортера, стремлением национальных компаний освоить зарубежный рынок, сохранить или укрепить позиции на нем, необходимостью стимулирования развития определенной отрасли экономики и т. п.

Договоры страхования экспортных кредитов от политических рисков заключаются на случай убытков экспортеров в связи со следующими причинами:

- принятием в стране-импортере нормативных актов, лишающих импортера возможности выполнения своих обязательств по оплате в соответствии с условиями контракта;

- расторжением импортером контракта вследствие отдельных действий государственных органов;

- военными действиями, народными волнениями, восстаниями, революциями, саботажем, терроризмом, приведшими к невозможности дальнейшего участия экспортера в контракте либо к лишению импортера возможности произвести оплату;

- конфискацией, национализацией имущества импортера;

- введением импортного либо экспортного лицензирования;

- наложением эмбарго на импорт или экспорт;

- введением в стране импортера налогов, сборов, комиссий, касающихся деятельности экспортера в соответствии с застрахованным контрактом;

- неоплатой или задержкой оплаты импортером контракта в связи с наличием валютных ограничений;

- неспособностью государственного покупателя выполнить условия контракта.

Кратко остановимся на специфике страхования экспортно-импортных кредитов в России.

В 1996 г., в соответствии с постановлением Правительства РФ № 516 «Вопросы, связанные с образованием российского экспортно-импортного общества» от 23.04.1996 г., образовано Российское экспортно-импортное страховое общество в форме закрытого акционерного общества, в котором контрольный пакет акций принадлежит Российскому экспортно-импортному банку. Министерство финансов РФ по согласованию с Министерством экономики РФ и Министерством внешних экономических связей РФ определяли ежегодно долю средств, направляемых на страхование рисков, связанных с операциями, осуществляемыми в соответствии с международными соглашениями, в пределах средств, предусматриваемых в федеральном бюджете на стимулирование российских экспортеров.

В июле 2011 г. вступил в силу Федеральный закон № 236-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в целях совершенствования механизма страхования экспортных кредитов и инвестиций от предпринимательских и политических рисков» от 18.07.2011 г.

Позже, 13.10.2011 г., для осуществления мер поддержки российских экспортеров было создано Российское агентство по страхованию экспортных кредитов и инвестиций (экспортное страховое агентство, ЭКСАР). «Внешэкономбанк» внес 30 млрд руб. в качестве имущественного взноса в уставный капитал ЭКСАР. На текущий период уставный капитал ЭКСАР составляет 43 529 913 000 руб.

В 2012 г. ЭКСАР вступил в Пражский клуб (международное объединение страховщиков кредитов и инвестиций).

В 2014 г. реализовано поручение Президента РФ о целесообразности консолидации на базе АО «ЭКСАР» кредитно-страхового инструментария через передачу агентству в собственность АО «Росэксимбанк», специализирующийся на кредитовании экспортных сделок, для целей усиления эффективности адресной финансовой поддержки экспорта.

В 2015 г. на уровне Правительства РФ принято решение о целесообразности создания в структуре «Внешэкономбанка» «единого окна» по финансовой и нефинансовой поддержке экспорта, во исполнение которого в апреле 2015 г. была зарегистрирована компания АО «Российский экспортный центр», внесены соответствующие изменения в Федеральный закон «О банке развития». В декабре 2015 г. единственным акционером АО «ЭКСАР» стало АО «Российский экспортный центр».

Также в 2015 г. состоялось открытие первого зарубежного представительства «ЭКСАР» в Республике Беларусь, г. Минск.

Главная цель создания экспортного страхового агентства России «ЭКСАР» состоит в страховой поддержке российского экспорта и российских инвестиций за пределами РФ по следующим основным направлениям: страхование экспортных кредитов от предпринимательских (коммерческих) и политических рисков и страхование российских инвестиций за пределами РФ от политических рисков.

Стратегические направления деятельности «ЭКСАР»:

- страховая поддержка экспорта товаров и услуг российского производства;

- развитие современной системы финансирования экспорта, обеспеченного страховым покрытием «ЭКСАР»;

- страховая поддержка российских инвестиций за рубежом;

- поддержка экспортно ориентированных субъектов малого и среднего предпринимательства.

Страховое покрытие «ЭКСАР» применяется для защиты:

- экспортных кредитов от предпринимательских и политических рисков;

- российских инвестиций за рубежом от политических рисков (c 2013 г.).

Агентство осуществляет свою деятельность в рамках специальной нормативной базы, регулирующей порядок предоставления страховой поддержки по экспортным кредитам и инвестициям. Страховая емкость «ЭКСАР» – 1 млрд долларов США. По каждой застрахованной сделке агентство может покрывать до 95 % убытков в случае реализации политического риска и до 90 % – в случае коммерческого риска.

Итак, выбор инструмента обеспечения сделки или страхования зависит от множества факторов, основными из которых являются взаимоотношения между кредитором и дебитором, вид сделки, финансовое состояние дебитора и т. п.