Управление собственным капиталом

Собственный капитал и его элементы. Источники формирования собственного капитала

Источники формирования собственного капитала

Собственный капитал — это финансовые средства, принадлежащие предприятию на правах собственности и формирующие его чистые активы. На величину собственного капитала могут влиять дополнительные инвестиции в компанию (эмиссионный доход при выпуске акций, безвозмездно полученные ценности и проч.) и результаты собственной деятельности (чистый доход за период, переоценка основных средств и прочее).

Собственный капитал отражается в разделе III «Капитал и резервы» пассива баланса в следующих формах:

- уставный капитал;

- собственные акции, выкупленные у акционеров;

- переоценка внеоборотных активов;

- добавочный капитал (без переоценки);

- резервный капитал;

- нераспределенная прибыль (непокрытый убыток).

Все статьи собственного капитала формируются в соответствии с законодательством РФ, учредительными документами и учетной политикой. Действующее законодательство определяет обязанность акционерного общества создавать два фонда — уставный и резервный. Иного обязательного перечня фондов, которое должно создавать общество, а также нормативов отчислений в них, законодательство не содержит.

Вопросы использования резервного и иных фондов общества относятся к исключительной компетенции совета директоров общества.

Уставный капитал формируется еще до официального учреждения организации и отражает стоимость имущества и денежных средств, внесенных учредителями при создании предприятия для деятельности, указанной в учредительных документах. Прирост (снижение) средств предприятия в результате его деятельности на объем уставного капитала не влияет. Изменение суммы уставного капитала может происходить только на основе изменений, внесенных в учредительные документы. В соответствии со ст. 26 Федерального закона «Об акционерных обществах» минимальный уставный капитал ОАО должен быть не менее 1000-кратной суммы минимального размера оплаты труда, ЗАО — не менее 100-кратной суммы МРОТ.

Уставный капитал определяют как:

- подписанный капитал (сумма, на которую произведена подписка на акции по номиналу) — в акционерных обществах;

- объявленный капитал (капитал, указанный в учредительных документах) — для предприятий, не являющихся акционерными обществами;

- оплаченный капитал (сумма, фактически поступившая в уставный капитал в качестве вкладов участников, после завершения взносов учредителей она должна быть равной подписанному или объявленному капиталу).

Собственные акции, выкупленные у акционеров, отражаются на балансе в случае их выкупа при смене собственника, укрупнении бизнеса, масштабной реорганизации, предполагающей консолидацию акций.

Переоценка внеоборотных активов, связанная с их физическим и моральным износом, может как увеличивать, так и уменьшать стоимость собственного капитала. Учет внеоборотных активов в текущих ценах дает возможность уточнить величину амортизационных отчислений и уменьшить налог на прибыль. С другой стороны, переоценка приводит к увеличению добавочного капитала и, соответственно, структурным изменениям в составе собственного капитала. Уменьшение стоимости собственного капитала по данной статье происходит в результате уценки внеоборотных активов.

Добавочный капитал образуется за счет увеличения стоимости имущества в результате безвозмездно полученных ценностей и эмиссионного дохода, который в акционерных обществах образуется при реализации акций (разница между фактической и номинальной стоимостью акций). Добавочный капитал расходуют на погашение сумм снижения стоимости имущества при безвозмездной его передаче другим предприятиям, а также на покрытие разницы в ценах при продаже акций по более низким ценам (ниже номинала).

Резервный капитал создается в обязательном порядке. Его назначение — защита интересов учредителей и кредиторов и возмещение возможных убытков от хозяйственной деятельности.

Резервный капитал включает в себя:

- резервный фонд;

- резервный фонд по сомнительным долгам;

- фонды специального назначения.

Первые два резерва создаются в соответствии с законодательством, фонды специального назначения — в соответствии с учредительными документами.

Согласно ст. 35 Федерального закона «Об акционерных обществах» величина резервного фонда определяется в уставе общества и не должна быть меньше 5% уставного капитала. Для ООО создание резервного фонда не является обязательным.

Формирование резервного фонда происходит за счет ежегодных отчислений от чистой прибыли.

Резервный фонд по сомнительным долгам предназначается для покрытия убытков от безнадежных долгов. Формирование резерва по сомнительным долгам не зависит от того, станут ли они впоследствии безнадежными или нет. Резерв по сомнительным долгам создается в конце отчетного года после инвентаризации дебиторской задолженности. Сомнительным долгом считается дебиторская задолженность, которая своевременно не погашена и не обеспечена гарантиями.

Размер резерва определяется инвентаризационной комиссией по каждому долгу отдельно в зависимости от финансового состояния должника и возможности погашения (полного или частичного) долга. Сумма сомнительных долгов резервируется за счет балансовой прибыли.

С 2011 г. в соответствии с приказом Минфина России от 24.12.2010 № 186 формирование резерва по сомнительным долгам является обязательным для всех предприятий, в том числе и малых, в случае признания дебиторской задолженности сомнительной. Порядок создания резерва предприятия разрабатывают самостоятельно и закрепляют его в учетной политике.

Фонды специального назначения образуются из чистой прибыли предприятия и за счет взносов учредителей. Перечень и размеры фондов специального назначения закреплены в учредительных документах и зависят от достаточности средств и целесообразности их создания. Примерами могут служить: фонд развития производства, фонд развития социальной сферы, фонд жилищного строительства, фонд выплаты дивидендов и проч.

Нераспределенная прибыль является основным источником накопления имущества предприятия. Она представляет собой разницу между чистой прибылью предприятия и сформированными резервами. В балансе нераспределенная прибыть фиксируется нарастающим итогом и накапливается с целью последующего реинвестирования в производство или выплаты дивидендов. Так как держатели привилегированных акций получают дивиденды из заранее зарезервированного фонда, на источник «нераспределенная прибыть» претендуют владельцы обыкновенных акций.

В составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, т. е. капитал, вложенный собственниками в предприятие; и накопленный капитал, т. е. капитал, созданный на предприятии сверх того, что первоначально авансировано собственниками.

Инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный (сверх номинальной стоимости акций) капитал. К данной группе обычно относят и безвозмездно полученные ценности. Первая составляющая инвестированного капитала представлена в балансе уставным капиталом, вторая — добавочным капиталом в форме полученного эмиссионного дохода, третья — добавочным капиталом в форме безвозмездно полученного имущества или фондом социальной сферы.

Накопленный капитал находит свое отражение в виде статей, возникающих в результате распределения чистой прибыли (резервный капитал, нераспределенная прибыль, иные аналогичные статьи). Несмотря на то, что источник образования отдельных составляющих накопленного капитала один — нераспределенная прибыль, цели и порядок формирования, направления и возможности использования каждой его статьи существенно отличаются.

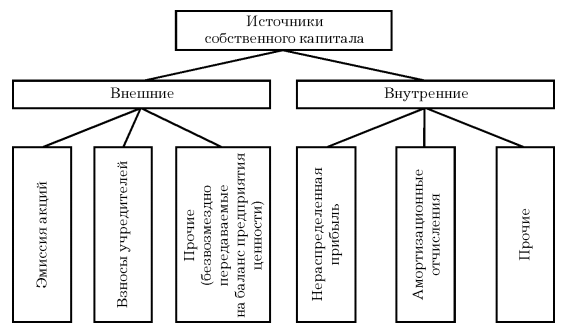

Источники формирования собственного капитала. Все источники формирования собственных средств предприятия можно подразделить на две группы: внутренние и внешние (рис. 8.1).

Рис. 8.1. Состав основных источников формирования собственного капитала предприятия

Среди внутренних источников основную часть составляет нераспределенная прибыль. Именно этот источник обеспечивает прирост собственного капитала и, соответственно, рост рыночной стоимости предприятия.

Амортизационные отчисления также играют определенную роль в составе внутренних источников, особенно на предприятиях с высокой стоимостью основных фондов. Они относятся на затраты предприятия, отражая износ основных и нематериальных активов, и возвращаются на предприятие в составе доходов от выручки. Преимущество амортизационных отчислений как источника средств заключается в том, что этот источник существует при любом финансовом положения предприятия и всегда остается в его распоряжении. Величина амортизации зависит от способа ее начисления.

В составе внешних источников формирования собственных финансовых ресурсов особое место принадлежит привлечению предприятием дополнительного паевого (путем дополнительных взносов средств в уставной фонд) или акционерного (путем дополнительной эмиссии и реализации акций) капитала.

Акционерные общества могут осуществлять дополнительное размещение акций по открытой или закрытой подписке (для ограниченного количества инвесторов). Первичное размещение акций (простых и привилегированных) предприятия по открытой подписке (Initial public offering — IPO) означает их реализацию на фондовых биржах с целью привлечения широкого круга инвесторов.

Финансирование за счет эмиссии обыкновенных акций имеет следующие преимущества:

- повышается капитализация предприятия, формируется рыночная оценка его стоимости, обеспечиваются благоприятные условия для привлечения стратегических инвесторов;

- эмиссия акций создает положительный имидж предприятия в деловом сообществе, в том числе международном;

- этот источник не имеет фиксированной даты погашения — это постоянный капитал, который не подлежит возврату.

К общим недостаткам финансирования путем эмиссии обыкновенных акций следует отнести:

- возможность потери контроля над предприятием;

- предоставление права участия в прибылях и управлении фирмой большему числу владельцев;

- высокие расходы проведения эмиссии;

- дополнительная эмиссия может рассматриваться как негативный сигнал о недостаточности собственных средств.

Безвозмездная финансовая помощь оказывается, как правило, лишь отдельным государственным предприятиям.

В число прочих внешних источников входят бесплатно передаваемые предприятию материальные и нематериальные активы, включаемые в состав его баланса.

Оценка эффективности управления собственным капиталом. Несмотря на то что собственной капитал имеет более высокую стоимость, его использование менее безопасно для предприятия с точки зрения обеспечения платежеспособности и финансовой устойчивости.

Оценку эффективности использования собственного капитала можно осуществить с помощью следующих коэффициентов.

1. Оборачиваемость собственного капитала:

| СКo = | Вр |

| СК |

где Вр — объем реализации продукции в рассматриваемом периоде; СК — средняя сумма собственного капитала.

2. Коэффициент автономии:

| ka = | СК |

| К |

где К — совокупная стоимость привлекаемого капитала. ka показывает, в какой степени активы предприятия сформированы за счет собственных средств.

3. Коэффициент маневренности собственного капитала:

| km = | ЧОА |

| CК |

где ЧОА — чистые оборотные активы.

Коэффициент маневренности показывает, какую долю собственный капитал занимает в собственных оборотных средствах.

4. Коэффициент рентабельности собственного капитала:

| Rск = | Пч |

| CК |

где Пч — чистая прибыль за анализируемый период.

5. Коэффициент самофинансирования:

| kсф = | CК |

| ΔА |

где ΔА — планируемый прирост активов предприятия.

Коэффициент самофинансирования показывает, какая часть прироста активов финансировалась за счет собственных средств.

Более подробно экономическая сущность перечисленных показателей рассмотрена в разд. II, гл. 2.

Классификация прибыли и ее значение

Прибыль как конечный финансовый результат деятельности предприятия представляет собой положительную разницу между общей суммой доходов и затратами (расходами) на производство и реализацию продукции с учетом других хозяйственных операций. Убыток, напротив, — это отрицательная разница между доходами и расходами по всем хозяйственным операциям предприятия.

Виды прибыли могут быть систематизированы по определенным признакам (табл. 8.1).

По источникам формирования в соответствии с НК РФ прибыль подразделяют:

- на прибыль от реализации продукции, работ и услуг;

- прибыль от прочей реализации.

Таблица 8.1

| Классификационный признак | Вид прибыли |

|---|---|

| 1. Источник формирования | 1. Прибыль от реализации продукции, работ и услуг 2. Прибыль от прочей реализации |

| 2. Вид деятельности | 1. Прибыль от производственной деятельности 2. Прибыль от инвестиционной деятельности 3. Прибыль от финансовой деятельности |

| 3. Элементы, формирующие прибыль | 1. Маржинальная (валовая) прибыль 2. Прибыль до налогообложения 3. Прибыль от продаж 4. Чистая прибыль |

| 4. Характер налогообложения | 1. Налогооблагаемая прибыль 2. Не облагаемая налогом прибыль |

| 5. Характер инфляционной очистки | 1. Номинальная прибыль 2. Реальная прибыль |

| 6. Характер использования | 1. Капитализированная прибыль 2. Потребляемая прибыль |

По видам деятельности предприятия различают прибыль от производственной, инвестиционной и финансовой деятельности.

Прибыль от производственной деятельности является результатом основной для данной организации деятельности по ее уставу. Из зарубежной экономической литературы в терминологию анализа хозяйственной деятельности предприятия вошло понятие «операционная прибыль», под которой понимается, по существу, прибыль от производственной деятельности.

Результат инвестиционной деятельности частично отражается в прибыли от прочей деятельности (в виде доходов от участия в совместной деятельности, от владения ценными бумагами и депозитными вкладами), частично в операционной прибыли от реализации имущества. Кроме этого, результаты инвестиций отражаются на производственной прибыли, когда инвестиции осуществляются в реальные активы по расширению, обновлению и модернизации основного или вспомогательного производства.

Под прибылью от финансовой деятельности понимается косвенный эффект, полученный от привлечения капитала из внешних источников на более выгодных, чем среднерыночные, условиях. Кроме того, в процессе финансовой деятельности может быть получена и прямая прибыль путем использования финансовых проектов вложения собственного капитала в иные организации.

По составу элементов, формирующих прибыль, в экономическом анализе различают маржинальную (валовую), прибыль от продаж, прибыль до налогообложения и чистую прибыль.

Маржинальная прибыль (валовая маржа) — это положительная разница между суммой выручки-нетто и переменными затратами. Понятию «маржинальная прибыль» соответствует понятие «валовая прибыль», применяемое в отчете о прибылях и убытках.

Прибыль до налогообложения равняется сумме прибыли от продаж и прибыли от прочих операций.

Прибыль от продаж представляет собой сумму дохода предприятия за вычетом всех операционных расходов как постоянных, так и переменных (текущих, управленческих, коммерческих).

Чистая прибыль — это совокупная (общая бухгалтерская прибыль предприятия) прибыль, уменьшенная на сумму налога на прибыль и аналогичных платежей из нее.

По характеру налогообложения выделяют налогооблагаемую и не облагаемую налогом прибыль. Такое подразделение прибыли играет важную роль в формировании налоговой политики компании, так как позволяет оценивать альтернативные хозяйственные операции с позиции их конечной результативности. Состав доходов, не учитываемых при определении налогооблагаемой базы, регулируется положениями ст. 251 НК РФ.

По характеру инфляционной очистки различают номинальную и реальную прибыль. Реальная прибыль — это номинальная прибыль за анализируемый период, скорректированная на индекс инфляции в соответствующем порядке.

По характеру использования в составе прибыли, остающейся после уплаты налогов и других обязательных платежей, выделяют капитализированную и потребляемую части. Капитализированная прибыль представляет собой ту ее часть, которая направляется на финансирование прироста активов, а потребляемая прибыль — ту ее часть, которая расходуется на выплаты собственникам, персоналу или социальные программы предприятия.

Значение прибыли в предпринимательской деятельности проявляется в следующем:

- характеризует конечный экономический результат, производственно-хозяйственной деятельности организации. Наличие прибыли на предприятии означает, что полученные доходы превышают все расходы, связанные с его деятельностью;

- характеризует уровень эффекта, полученного от всех аспектов деятельности организации. Величина этого эффекта, выраженная по отношению к затратам, является важнейшим показателем в системе рейтинговой оценки участников бизнеса;

- участвует в создании стоимости организации непосредственно (через капитализацию) и опосредованно (через рост дивидендов, укрепление финансовой устойчивости, структуру капитала, показатели рентабельности);

- обладает стимулирующей функцией (для собственников бизнеса, для кредиторов, топ-менеджеров, производственных рабочих);

- дает возможность маневрировать объемами продаж и ценами в определенном «коридоре» в условиях наиболее благоприятной, или наоборот, неблагоприятной рыночной конъюнктуры.

Существуют три основных источника получения прибыли.

Первый источник образуется за счет монопольного положения предприятия по выпуску той или иной продукции или уникальности продукта. Поддержание этого источника на относительно высоком уровне предполагает постоянное обновление продукта. Здесь следует учитывать такие противодействующие силы, как антимонопольная политика государства и растущая конкуренция со стороны других предприятий.

Второй источник связан непосредственно с производственной и предпринимательской деятельностью. Практически он касается всех предприятий. Эффективность его использования зависит от знания конъюнктуры рынка и умения адаптировать развитие производства под эту постоянно меняющуюся конъюнктуру. Здесь все сводится к проведению соответствующего маркетинга.

Величина прибыли в данном случае зависит:

- от правильности выбора производственной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким спросом);

- создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставки, обслуживание покупателей, послепродажное обслуживание и т. д.);

- объемов производства (чем больше объем производства, тем больше масса прибыли);

- структуры снижения издержек производства.

Третий источник вытекает из инновационной деятельности предприятия, его использование предполагает постоянное обновление выпускаемой продукции, обеспечение ее конкурентоспособности, рост объемов реализации и увеличение массы прибыли.

Операционный рычаг как метод управления прибылью

В финансовом менеджменте применяются два основных подхода к максимизации прибыли:

- на основе сопоставления предельных показателей: издержек, дохода и выручки;

- на основе выявления взаимосвязи между показателями «выручка — издержки — прибыль».

В основе обоих методов лежит классификация издержек в зависимости от влияния на них изменения объемов производства.

Постоянные (или фиксированные) издержки не находятся в прямой зависимости от изменения объема выработки продукции. К ним относятся амортизационные отчисления, процент за кредит, арендная плата, оклады управленческого персонала, административные расходы. При относительном росте объема выпуска эти расходы не изменяются существенным образом, и в пересчете на единицу продукции их доля уменьшается, что является резервом снижения себестоимости продукции.

Переменные издержки (пропорциональные) изменяются пропорционально изменению объема выпуска. Это расходы на приобретение сырья, материалов, электрической энергии, транспортные издержки, комиссионные и проч. Но на практике пропорциональность зависимости «переменные издержки — объем производства» не такой жесткий. Например, увеличив объем закупок сырья, можно сэкономить на скидке.

Полные (суммарные) издержки — это совокупность постоянных и переменных.

Экономический смысл подразделения издержек на постоянные и переменные проявляется в следующем: во-первых — решается вопрос о максимизации массы и темпах прироста прибыли за счет относительного сокращения тех или иных расходов; во-вторых — эта классификация дает возможность определить «запас финансовой прочности» и является основой для операционного анализа.

Цель операционного анализа — проследить взаимосвязь финансовых результатов фирмы, издержек и объемов производства. Это самый эффективный метод оперативного и стратегического финансового планирования.

Элементы операционного анализа:

- операционный рычаг;

- точка безубыточности;

- запас финансовой прочности.

Результаты операционного анализа могут составлять коммерческую тайну предприятия.

Операционный (производственный) рычаг. Действие операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Пример 8.1. Предприятие имеет следующие показатели:

выручка от реализации продукции — 11 млн руб.; переменные затраты при этом составляют — 9,3 млн руб., а постоянные затраты — 1,5 млн руб. Полные затраты равны 10,8 млн руб. Прибыль от реализации при этих условиях составляет 0,2 млн руб.

Допустим, выручка от реализации увеличилась до 12 млн руб. (т. е. возросла на 9,1%). Переменные затраты возросли пропорционально выручке и составили 10,146 млн руб. (9,3 × 109,1:100). Постоянные затраты, равные 1,5 млн руб., не изменились. Полные затраты при этом составили 11,646 млн руб. (10,146 + 1,5). Прибыль увеличилась до 0,354 млн руб. (12 – 11,646), т. е. возросла на 77% (0,354 : 0,2 × 100% – 100%).

Как следует из расчетов, при сложившемся соотношении переменных и постоянных расходов при увеличении выручки от реализации на 9,1% прибыль возросла на 77%.

Решая задачу максимизации прибыли, можно увеличивать или уменьшать не только переменные, но и постоянные расходы и в зависимости от этого вычислить, на сколько процентов возрастет прибыль.

Сила воздействия операционного рычага определяется по формуле

| Fо = | Mв |

| Пр |

где Fо — сила воздействия операционного рычага; Mв — валовая маржа (постоянные расходы + прибыль), в экономической литературе этот показатель называется суммой покрытия; Пр — прибыль.

В примере Fо = (1,5 млн руб. + 0,2 млн руб.):0,2 млн руб. = 8,5.

Число 8,5 означает, что при увеличении выручки от реализации на 1%, прибыль возрастет на 8,5%.

При снижении выручки от реализации, допустим на 10%, прибыль снизится на 85% (10% × 8,5), а увеличение выручки на 9,1%, даст прирост прибыли на 77% (9,1% × 8,5).

Формула силы воздействия операционного рычага позволяет ответить на вопрос, насколько чувствительна валовая маржа к изменению объема реализации продукции.

Чем больше постоянные затраты и меньше прибыль, тем сильнее действует операционный рычаг.

Сила операционного рычага указывает на степень предпринимательского риска. Чем больше сила воздействия операционного рычага, тем выше предпринимательский риск, связанный с потерей прибыли в результате падения выручки.

Fо дает возможность определить массу прибыли в зависимости от изменения выручки.

Точка безубыточности — это такая выручка от реализации, при которой предприятие покрывает свои расходы на производство и реализацию продукции без получения прибыли и убытков. Валовой маржи хватает только на покрытие постоянных расходов, а прибыль равна нулю.

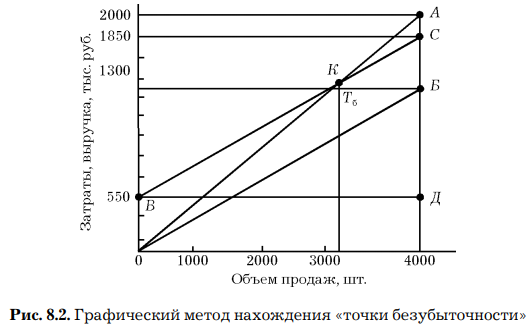

Чаще точку безубыточности определяют графическим способом.

Пример 8.2. Рассчитать критический объем продаж (точку безубыточности) по следующим исходным данным:

Цена — 0,5 тыс. руб. за 1 шт.

Объем продаж — 4000 шт.

Постоянные затраты — 550 тыс. руб.

Переменные затраты — 1300 тыс. руб. (0,325 тыс. руб. на 1 шт.)

Прибыль — 150 тыс. руб.

На рис. 8.2 изображен графический метод нахождения точки безубыточности.

Прямая выручки от реализации — ОА.

Выручка = 0,5 × 4000 = 2000 (тыс. руб.).

Прямая постоянных затрат ВД — горизонталь на уровне 550 тыс. руб.

ОБ — прямая переменных затрат.

Прямая суммарных затрат ВС параллельна прямой переменных затрат ОБ, поднятой на высоту 550 тыс. руб.; 1300 + 550 = 1850 (тыс. руб.) или 0,325 × 4000 + 550 = 1850 (тыс. руб.).

Точка пересечения (К) прямой выручки (ОА) и прямой суммарных затрат (ВС) будет точкой безубыточности и укажет на критический (пороговый) объем выпуска, при котором доходы покрывают расходы без получения прибыли.

В примере 8.2 критический объем продаж составит 3142 ед.

Точку безубыточности Тб можно определить и по формуле

| Тб = | Pпост | x 100% |

| Mв(%) |

где Pпост — постоянные расходы; Mв(%) — процент валовой маржи к выручке от реализации.

В примере 8.2:

Mв= 550 + 150 = 700 (тыс. руб.)

Mв(%) = 700 / (0.5 * 4000) *100% = 35%

Tв = 550/0.35 = 1571 (тыс. руб.) или 1571 / 0,5 = 3142(ед.)

Цифра 3143 (ед.) — пороговое количество товара. Каждая следующая единица товара будет приносить прибыль.

Чтобы определить массу прибыли после прохождения критической точки, достаточно умножить количество товара, проданного сверх критического объема, на удельную величину валовой маржи в каждой единице товара:

| ПТб = QТб | Mв |

| Q |

где ПТб — масса прибыли после прохождения точки безубыточности, тыс. руб.; QТб — количество товара, проданного после прохождения точки безубыточности, ед.; Q — общее количество проданного товара, ед.

| ПТб = (4000 - 3142) xТб | 700 | 150 (тыс. руб.) |

| 4000 |

Сила воздействия операционного рычага максимальна вблизи порога рентабельности и снижается по мере роста выручки от реализации и прибыли, так как удельный вес постоянных затрат в общей их сумме уменьшается вплоть до очередного «скачка» постоянных затрат.

Запас финансовой прочности (ЗФП) — это разница между достигнутой фактической выручкой от реализации продукции и точкой безубыточности Тб (порогом рентабельности).

ЗФП = Вр – Тб.

Для примера 9.2:

Выручка от реализации — 2000 тыс. руб.;

Точка безубыточности — 1571 тыс. руб.

ЗФП составит 429 тыс. руб. (2000 – 1571) или 21% по отношению в объему выручки.

Или по второй формуле

| ЗФП = QТб | 1 |

| Fо |

где Fо — сила воздействия операционного рычага.

| Fо = | Mв | = | 700 | = 4,7 |

| Пр | 150 |

| ЗФП = | 1 | = | 1 | x 100% = 21% |

| Fо | 4,7 |

Как следует из расчетов, предприятие способно выдержать снижение выручки на 21% без угрозы для своего финансового положения. Если у предприятия высокий запас финансовой прочности (>10%), это свидетельствует о благоприятном значении силы воздействия операционного рычага (при оптимальном удельном весе постоянных затрат) и высоком уровне рентабельности. Такое предприятие привлекательно для инвесторов, кредиторов, страховых компаний. Чем больше доля постоянных издержек в себестоимости продукции, тем существеннее зависимость между выручкой от реализации и доходом. Для предприятий, имеющих громоздкие основные доходы, высокая сила операционного рычага представляет опасность, так как в нестабильных экономических условиях (падение платежеспособного спроса, инфляция) каждый процент снижения выручки оборачивается катастрофическим падением прибыли.

Автоматизация приводит к росту издержек, а следовательно к росту силы операционного рычага и предпринимательскому риску. Таким образом, есть и положительные, и отрицательные стороны автоматизации. Нет однозначного ответа на вопрос, что выгоднее: иметь высокие переменные издержки и низкие постоянные, или наоборот. Для каждого предприятия свой вариант ответа. Он зависит от финансовых целей, исходного положения и прочих обстоятельств.

Предпринимательский риск. Взаимодействие финансового и операционного рычагов. Предпринимательский риск связан с потерей прибыли в результате снижения объема продаж или роста затрат, обусловленных:

а) неустойчивостью спроса;

б) колебаниями цен на готовую продукцию;

в) удорожанием закупок сырьевых и материальных ресурсов.

Степень предпринимательского риска определяется силой воздействия операционного рычага, которая, в свою очередь, зависит от удельного веса постоянных издержек в себестоимости продукции. Чем ниже объем реализованной продукции, тем выше удельный вес постоянных расходов в ее себестоимости. Уровень постоянных затрат не снижается в период падения спроса на продукцию, а наоборот, поэтому предпринимательский риск увеличивается.

Финансовый риск зависит от условий кредитования (цены заемных средств) и структуры капитала и вызван невозможностью оплатить кредит и начислить дивиденды.

Экономическая нестабильность приводит к росту процентов по заемному капиталу и росту дивидендов по обыкновенным акциям, так как требуется достаточное возмещение риска в случае ликвидации предприятия. Степень финансового риска определяется уровнем финансового рычага.

Оба риска взаимосвязаны так же, как и оба рычага.

Недополучение прибыли в результате предпринимательского риска приводит к невозможности оплатить проценты по займам и начислить дивиденды, вследствие чего возрастает финансовый риск, снижается эффект финансового рычага.

Рост процентных ставок, связанных с изменением кредитноденежной политики, рискованностью проекта, сложившейся структурой капитала, приводит к «утяжелению» постоянной части затрат и оказывает повышенное воздействие на силу операционного рычага.

Операционный рычаг воздействует на величину получаемой прибыли, а финансовый рычаг определяет долю чистой прибыли на 1 акцию (дивиденд), а также уровень чистой прибыли на 1 рубль собственных средств (рентабельность собственного капитала).

Поэтому по мере одновременного увеличения силы воздействия операционного и финансового рычагов незначительные изменения объема выручки приводят к существенным изменениям объема выручки.

Дивидендная политика предприятия

Дивидендная политика — это составная часть общей политики управления прибылью не только акционерного общества, но и предприятий других организационно-правовых форм.

Суть ее сводится к тому, чтобы решить какую часть нераспределенной прибыли направить на развитие предприятия, а какую — на выплату дивидендов.

Реинвестируемая прибыль — это основной источник прироста собственных средств, использование которых является более предпочтительным, так как они обеспечивают высокую финансовую устойчивость предприятия. И с этой точки зрения выплаты больших дивидендов невыгодны. Выплачивать дивиденды — значит «проедать» прибыль.

В то же время малые дивиденды на акцию, во-первых, не способствуют привлечению дополнительных акционеров; во-вторых, «сигнализируют» о том, что у предприятия дела пошли «на спад»; в-третьих, снижают рыночную цену предприятия, так как по формуле Гордона (8.10) рыночная стоимость акций определяется величиной начисляемого на нее дивиденда (разд. I, 2.4):

| Црын.а = | Дотч (1+g) | = | Д1 |

| r-g | r-g |

где Црын.а — рыночная стоимость акции; Дотч — последний выплаченный дивиденд; Д1 — первый ожидаемый дивиденд; r — приемлемая доходность (норма дисконта); g — ожидаемый темп прироста дивиденда.

Согласно формуле (8.10) чем выше дивиденд и темп его прироста, тем выше рыночная стоимость акции, а следовательно, предприятия.

Невыплаты дивидендов вообще могут привести к оттоку капитала вкладчиков и снижению инвестиционных возможностей и рейтинга организации. В связи с этим выбор дивидендной политики имеет важнейшее значение для предприятия.

От решения, как израсходовать нераспределенную прибыль, зависят такие показатели, как: рыночная стоимость предприятия; благосостояние вкладчиков; перспективы развития предприятия; инвестиционная привлекательность.

Цель дивидендной политики заключается в установлении оптимальных пропорций между прибылью потребляемой (направляемой на выплату дивидендов) и капитализируемой (направляемой на развитие).

Поскольку имеются два совершенно противоположных взгляда на проблему использования прибыли, на предприятии существует и несколько различных по сути теорий дивидендных выплат или дивидендной политики. В основе различных точек зрения лежит зависимость рыночной стоимости организации от выбранной дивидендной политики.

Основные теории дивидендной политики:

1. Теория независимости дивидендов (авторы Ф. Модильяни и М. Миллер — ММ). Авторы утверждают, что избранная дивидендная политика не оказывает никакого влияния ни на рыночную стоимость акций, ни на благосостояние акционеров.

Для будущих инвесторов важна общая доходность и способность предприятия вообще получать и наращивать прибыль, а не пропорции, по которым эта прибыль распределяется.

Эта теория подвергалась критике. Оппоненты утверждают, что инвестору не безразличен доход на акцию или доход на капитал, так как эти доходы облагаются налогом по разным ставкам. Привлечение капитала по акциям обходится дороже по сравнению с капитализацией прибыли, поскольку возникают затраты, связанные с эмиссией.

2. Теория предпочтительности дивидендов («Синица в руках». Авторы — М. Гордон и Д. Линтнер). Авторы данной теории утверждают, что дивидендная политика влияет на рыночную стоимость организации и на благосостояние акционеров.

Акционеры (инвесторы) предпочитают минимальный риск и поэтому хотят получить дивиденды сейчас, а не в будущем.

К тому же, чем ниже требуемая доходность капитала (r) и выше дивиденд (Д), тем выше рыночная стоимость предприятия. Согласно этой теории максимизация дивидендных выплат предпочтительнее капитализации прибыли.

3. Сигнальная теория дивидендов. Согласно этой теории высокие дивиденды «сигнализируют» о том, что предприятие на подъеме, следовательно, ожидается существенный рост прибыли, что является привлекательным для инвесторов и акционеров.

4. Теория налоговой дифференциации. С позиций акционеров приоритетной является не дивидендная, а катализируемая доходность, так как дивиденды облагаются бо2льшим налогом, чем катализируемая прибыль, имеющая налоговую защиту. Но такой подход не устраивает многочисленных мелких акционеров с низким уровнем дохода, которые нуждаются в текущих дивидендных выплатах. Вследствие этого может упасть спрос на акции с небольшим уровнем дивидендов.

Существуют и другие теории дивидендной политики. До сих пор нет единого мнения на этот счет. Оптимальная дивидендная политика определяется многими факторами, в том числе и психологическими.

К основным факторам, влияющим на дивидендную политику, относятся следующие:

- инвестиционные возможности предприятия;

- стоимость привлечения дополнительного капитала;

- наличие резерва собственных средств, сформированного в предыдущем периоде;

- доступность кредитов на рынке;

- уровень налогообложения дивидендов, имущества, прибыли;

- эффект финансового рычага;

- ликвидность (недостаток денежных средств затрудняет выплату дивидендов; предприятие может взять кредит под выплату дивидендов, но это крайне невыгодно);

- уровень дивидендных выплат фирм-конкурентов (низкий уровень дивидендов может привести к массовому «сбросу» акций; может возникнуть риск захвата предприятия конкурентом).

Перечисленные факторы следует оценивать комплексно, прежде чем избирать тип дивидендной политики.

В российском бизнесе среди акционеров также нет единого мнения относительно распределения прибыли. Тем не менее большинство из них, в основном это владельцы крупных пакетов акций (мажоритарии), предпочтение отдают капитализации прибыли. Исходя из стратегических целей бизнеса — создания стоимости — прибыль надо направлять на развитие.

Согласно другой точке зрения инвестировать прибыль нужно тогда, когда есть высокодоходный проект (уровень доходности удовлетворяет акционеров), в других случаях — прибыль следует направлять на выплату дивидендов.