Бюджетная система Российской Федерации и принципы ее построения

Организация бюджетной системы Российской Федерации

Бюджет - форма образования и расходования денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления (ст.6 гл.1 БК РФ)

Бюджетное устройство определяет организацию бюджетной системы, взаимоотношения ее звеньев, правовые основы функционирования бюджетов, их состав и структуру, процедурные вопросы формирования и использования бюджетных средств.

В соответствии с Разделом 1 БК РФ к элементам бюджетного устройства Российской Федерации относятся:

- Бюджетная система Российской Федерации;

- Бюджетная классификация Российской Федерации;

- Принципы бюджетной системы Российской Федерации

Ст. 6 гл. 1 БК РФ определяет, что бюджетная система Российской Федерации - это основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая законодательством Российской Федерации совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

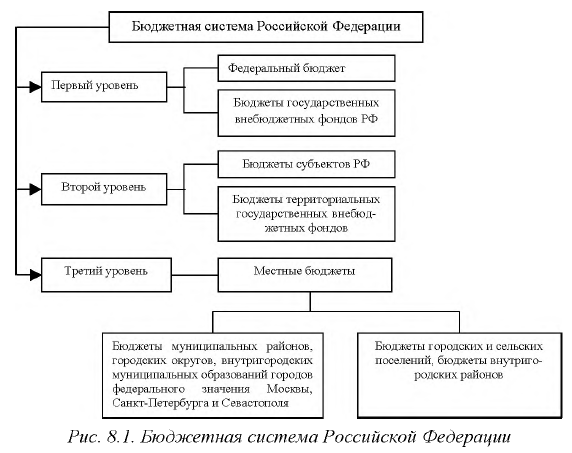

В соответствии со ст. 10 гл.3 БК РФ к уровням бюджетной системы Российской Федерации относятся:

- Первый уровень - федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации;

- Второй уровень - бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

- Третий уровень - местные бюджеты, в том числе:

- бюджеты муниципальных районов, городских округов, внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

- бюджеты городских и сельских поселений, бюджеты внутригородских районов.

Все бюджеты бюджетной системы Российской Федерации являются автономными и самостоятельными (каждый бюджет имеет свои источники доходов и расходов). Однако при необходимости в Бюджетном кодексе РФ предусмотрено составление консолидированного бюджета.

На каждом уровне происходит процесс разработки, принятия, исполнения, контроля финансовых средств бюджетов.

Федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации предназначены для исполнения расходных обязательств Российской Федерации (ст.13 гл.3 БК РФ).

Федеральный бюджет и бюджеты государственных внебюджетных фондов разрабатываются и утверждаются в форме федеральных законов.

Каждый субъект Российской Федерации имеет собственный бюджет и бюджет территориального государственного внебюджетного фонда.

Бюджет субъекта Российской Федерации (региональный бюджет) - форма образования и расходования денежных средств на финансовый год, предназначенных для исполнения расходных обязательств соответствующего субъекта Российской Федерации

Бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов разрабатываются и утверждаются в форме законов субъектов РФ.

Каждое муниципальное образование имеет собственный бюджет.

Местный бюджет (бюджет муниципального образования) - фонд денежных средств, предназначенный для исполнения расходных обязательств муниципального образования.

Местные бюджеты разрабатываются и утверждаются в форме нормативно—правовых актов представительных органов местного самоуправления.

В качестве составной части бюджетов городских и сельских поселений могут быть предусмотрены сметы доходов и расходов отдельных населенных пунктов, других территорий, не являющихся муниципальными образованиями. В соответствии с Федеральным законом от 6 октября 2003 г. N 131-ФЗ "Об общих принципах организации местного самоуправления в Российской Федерации" утверждение местного бюджета и отчета о его исполнении к исключительной компетенции представительного органа муниципального образования.

Для всех уровней годовой бюджет составляется на один финансовый год, который соответствует календарному году и длится с 1 января по 31 декабря (ст.12 гл.3 БК РФ).

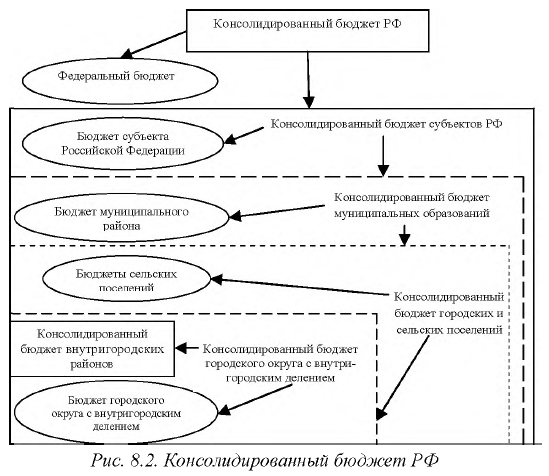

Консолидированный бюджет это свод бюджетов на данной территории. Консолидированный бюджет используется для анализа показателей бюджетной системы, а также при установлении нормативов отчислений от федеральных налогов в бюджеты субъектов федерации. Консолидированный бюджет РФ не утверждается законодательными органами власти.

В состав консолидированного бюджета РФ входят:

- Федеральный бюджет;

- Свод консолидированных бюджетов субъектов Российской Федерации (без учета межбюджетных трансфертов между этими бюджетами).

В консолидированный бюджет Российской Федерации (рис. 8.2) не попадают бюджеты государственных и территориальных внебюджетных фондов.

В состав консолидированного бюджета субъекта РФ входят:

- Бюджет субъекта Российской Федерации;

- Свод бюджетов муниципальных образований, входящих в состав субъекта Российской Федерации (без учета межбюджетных трансфертов между этими бюджетами).

В состав консолидированного бюджета муниципального района входят:

- Бюджет муниципального района (районный бюджет);

- Свод бюджетов городских и сельских поселений, входящих в состав муниципального района (без учета межбюджетных трансфертов между этими бюджетами).

В состав консолидированного бюджета городского округа с внутригородским делением входят:

- Бюджет городского округа с внутригородским делением;

- Свод бюджетов внутригородских районов, входящих в состав городского округа с внутригородским делением (без учета межбюджетных трансфертов между этими бюджетами).

Бюджеты внебюджетных фондов не входят в состав бюджетной системы Российской Федерации, так как:

- бюджеты государственных внебюджетных фондов утверждаются отдельными федеральными законами на федеральном уровне и законами субъектов РФ в отношении территориальных внебюджетных фондов;

- бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов также имеют форму закона - закона субъекта Российской Федерации.

Сведения о доходах бюджетной системы РФ представлены в табл. 8.1.

Таблица 8.1.

| Показатели |

2015 г. |

2016 г. |

|---|---|---|

|

Всего |

26331,5 |

27579,9 |

|

Федеральный бюджет |

13135,0 |

13550,0 |

|

Консолидированные бюджеты субъектов РФ |

7738,0 |

8094,9 |

|

Бюджеты государственных внебюджетных фондов |

5458,5 |

5934,4 |

Источник: «О федеральном бюджете на 2016год» 359-ФЗ 14.12.2015г.

Значимая часть доходов бюджетной системы Российской Федерации является доходами федерального бюджета, и имеет долю (до того, как была предоставлена межбюджетным трансфертам) в 2016 году должна составить 49,1 % (снижение с 49,9% в 2015 году). Часть доходов консолидированных бюджетов субъектов Российской Федерации (до того, как была предоставлена межбюджетным трансфертам) сохранится в пределах 29,4 %, а часть доходов бюджетов государственных внебюджетных фондов РФ в 2016 году должна составить 21,5 % (увеличение с 20,7% в 2015 году).

Принципы построения бюджетной системы РФ

Бюджетная система РФ основана на принципах (ст.28 гл 5 БК РФ):

1. Единства бюджетной системы РФ (ст.29 гл.5 БК РФ ) означает единство:

бюджетного законодательства РФ, принципов организации и функционирования бюджетной системы Российской Федерации, форм бюджетной документации и бюджетной отчетности, бюджетной классификации бюджетной системы РФ, бюджетных мер принуждения за нарушение бюджетного законодательства РФ, единый порядок установления и исполнения расходных обязательств, формирования доходов и осуществления расходов бюджетов бюджетной системы РФ, ведения бюджетного учета и составления бюджетной отчетности бюджетов бюджетной системы РФ.

2. Разграничения доходов, расходов и источников финансирования дефицитов бюджетов между бюджетами бюджетной системы РФ (ст.30 гл.5 БК РФ) означает закрепление в соответствии с законодательством РФ доходов, расходов и источников финансирования дефицитов бюджетов за бюджетами бюджетной системы Российской Федерации.

3. Самостоятельности бюджетов всех уровней (ст.31 гл.5 БК РФ) означает право законодательных (представительных) органов государственной власти и органов местного самоуправления на каждом уровне бюджетной системы самостоятельно обеспечивать:

- сбалансированность соответствующих бюджетов и эффективность использования бюджетных средств;

- осуществлять бюджетный процесс;

- устанавливать в соответствии с законодательством Российской Федерации налоги и сборы, доходы от которых подлежат зачислению в соответствующие бюджеты бюджетной системы Российской Федерации;

- определять формы и направления расходования средств бюджетов;

- предоставлять средства из бюджета на исполнение расходных обязательств, устанавливаемых иными органами государственной власти и органами местного самоуправления, исключительно в форме межбюджетных трансфертов.

4. Равенства бюджетных прав субъектов РФ, муниципальных образований (ст.31.1 гл.5 БК РФ) означает определение бюджетных полномочий органов государственной власти субъектов Российской Федерации и органов местного самоуправления, установление и исполнение расходных обязательств, формирование налоговых и неналоговых доходов бюджетов субъектов Российской Федерации и местных бюджетов, определение объема, форм и порядка предоставления межбюджетных трансфертов в соответствии с едиными принципами и требованиями, установленными Бюджетным Кодексом.

5. Полноты отражения доходов, расходов и источников финансирования дефицитов бюджетов (ст.32 гл.5 БК РФ) означает, что все доходы, расходы и источники финансирования дефицитов бюджетов в обязательном порядке и в полном объеме отражаются в соответствующих бюджетах.

6. Сбалансированности бюджета (ст.33 гл.5 БК РФ) означает, что объем предусмотренных бюджетом расходов должен соответствовать суммарному объему доходов бюджета и поступлений источников финансирования его дефицита. При составлении, рассмотрении, утверждении и исполнении бюджета уполномоченные органы должны исходить из необходимости минимизации размера дефицита бюджета.

Превышение расходов бюджета над его доходами называют бюджетный дефицит (или дефицит бюджета); если доходы государственного бюджета превышают его расходы, то это называется бюджетный профицит (или профицит бюджета).

7. Эффективности использования бюджетных средств (ст.34 гл.5 БК РФ) означает, что при составлении и исполнении бюджетов участники бюджетного процесса в рамках установленных им бюджетных полномочий должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств и достижения наилучшего результата с использованием определенного бюджетом объема средств (результативности).

8. Общего (совокупного) покрытия расходов бюджетов (ст.35 гл.5 БК РФ) означает, что расходы бюджета не могут быть увязаны с определенными доходами бюджета и источниками финансирования дефицита бюджета, если иное не предусмотрено законом (решением) о бюджете в части, касающейся: субвенций и субсидий, полученных из других бюджетов бюджетной системы Российской Федерации; средств целевых иностранных кредитов (заимствований); добровольных взносов, пожертвований, средств самообложения граждан; расходов бюджета, осуществляемых в соответствии с международными договорами (соглашениями) с участием Российской Федерации; расходов бюджета, осуществляемых за пределами территории Российской Федерации; отдельных видов неналоговых доходов, предлагаемых к введению (отражению в бюджете) начиная с очередного финансового года; расходов бюджета, осуществляемых в случаях и в пределах поступления отдельных видов неналоговых доходов.

9. Прозрачности (открытости) (ст.36 гл.5 БК РФ ) означает:

- обязательное опубликование в средствах массовой информации утвержденных бюджетов и отчетов об их исполнении;

- обязательную открытость для общества и средств массовой информации проектов бюджетов, внесенных в законодательные (представительные) органы государственной власти;

- обеспечение доступа к информации, размещенной в информационно-телекоммуникационной сети "Интернет" на едином портале бюджетной системы Российской Федерации;

- стабильность бюджетной классификации Российской Федерации, а также обеспечение сопоставимости показателей бюджета отчетного, текущего и очередного финансового года (очередного финансового года и планового периода).

10. Достоверности бюджета (ст.37 гл.5 БК РФ) означает надежность показателей прогноза социальноэкономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета.

11. Адресности и целевого характера бюджетных средств (ст.38 гл.5 БК РФ) означает, что бюджетные ассигнования и лимиты бюджетных обязательств доводятся до конкретных получателей бюджетных средств с указанием цели их использования.

12. Подведомственности расходов бюджетов (ст.38.1 гл.5 БК РФ) означает, что получатели бюджетных средств вправе получать бюджетные ассигнования и лимиты бюджетных обязательств только от главного распорядителя бюджетных средств, в ведении которого они находятся.

13. Единства кассы (ст.38.2 гл.5 БК РФ) означает зачисление всех кассовых поступлений и осуществление всех кассовых выплат с единого счета бюджета.

Доходы бюджетов

Доходы бюджета - это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ, субъектов РФ и местного самоуправления.

Для бюджетов бюджетной системы Российской Федерации (ст.20 гл. 4 БК РФ) группами и подгруппами доходов бюджетов являются:

- налоговые доходы;

- неналоговые доходы;

- безвозмездные поступления:

Налоговые доходы.

Налог — обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

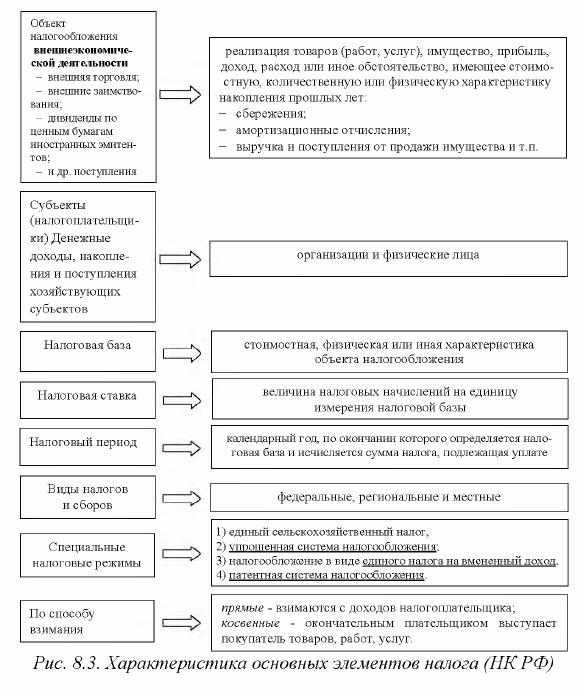

Налоговый кодекс РФ дает следующие характеристики налогов и сборов (рис.8.3).

Налоговые платежи характеризуются следующими признаками:

1. Установление и взимание этих платежей осуществляется на основе принятых законодательных актов государства, прежде всего его конституции.

2. Конкретный перечень налогов, порядок их исчисления и взимания определяются налоговым кодексом государства.

3. Императивность налогов, обусловленная первым признаком, означает безусловную обязанность плательщика своевременно и в полном объеме уплатить налог государству.

4. Индивидуальная безвозмездность налогов, т.е. конкретный налогоплательщик, уплатив налог, не получает какой-либо выгоды или компенсации от государства. С экономической точки зрения данный признак проявляется в одностороннем движении стоимости от плательщика к государству.

5. Все уплачиваемые налоги предназначены для финансового обеспечения деятельности государства.

Таблица 8.2.

| Федеральный бюджет (ст.13 гл.2 НК РФ) |

Бюджет субъекта Российской Федерации (ст.14 гл.2 НК РФ) |

Бюджеты муниципальных образований (ст.15 гл.2 НК РФ) |

|---|---|---|

|

|

|

К собственным доходам бюджетов относятся (ст 47.гл.6 БК РФ):

1) налоговые доходы, зачисляемые в бюджеты в соответствии с бюджетным законодательством Российской Федерации и законодательством о налогах и сборах;

2) неналоговые доходы, зачисляемые в бюджеты в соответствии с законодательством Российской Федерации, законами субъектов Российской Федерации и муниципальными правовыми актами представительных органов муниципальных образований;

3) доходы, полученные бюджетами в виде безвозмездных поступлений, за исключением субвенций.

Неналоговые доходы.

К неналоговым доходам бюджетов относятся:

1) доходы от использования имущества, находящегося в государственной или муниципальной собственности;

2) доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности;

3) доходы от платных услуг, оказываемых соответствующими органами государственной власти, органами местного самоуправления, а также бюджетными учреждениями, находящимися в ведении соответственно федеральных органов исполнительной власти. Органов исполнительной власти субъектов Российской Федерации, органов местного самоуправления;

4) средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия ;средства самообложения граждан;

5) доходы в виде финансовой помощи и бюджетных ссуд, полученных от бюджетов других уровней бюджетной системы Российской Федерации;

6) иные неналоговые доходы.

Неналоговые доходы по сравнению с налоговыми имеют следующие отличия.

Во-первых, механизм их установления, исчисления и взимания определяется комплексом нормативных правовых актов: Гражданским кодексом РФ, Уголовным кодексом РФ, Кодексом РФ об административных правонарушениях, федеральными законами, регулирующими порядок использования и приватизации государственного и муниципального имущества и др.

Во-вторых, они могут иметь как обязательный (санкции, штрафы), так и необязательный характер и взиматься соответственно на принудительной и добровольной основе, т.е. основанием для их возникновения может быть волеизъявление самого плательщика. Для неналоговых доходов в большей степени характерен признак целевой направленности в их использовании.

В-третьих, основные их виды не предполагают установления конкретных ставок, сроков уплаты и других элементов, что характерно для налоговых платежей.

В-четвертых, большинство неналоговых доходов зачисляется в тот или иной бюджет в полном объеме, являясь его собственными доходами. Вместе с тем неналоговые доходы любого бюджета не играют главной фискальной роли.

В-пятых, величина платежа не зависит от дохода (прибыли) плательщика и не связана с результатами его хозяйственной деятельности.

К безвозмездным поступлениям относятся поступления:

- от нерезидентов;

- от бюджетов других уровней;

- от государственных внебюджетных фондов;

- от государственных организаций;

- от наднациональных организаций;

- средства, передаваемые в целевые бюджетные фонды.

Структура доходов федерального бюджета определяется: потребностями государства в финансовых ресурсах; возможностями государства по мобилизации этих ресурсов; особенностями проводимой экономической политики.

Налоговые доходы федерального бюджета включают:

•доходы от федеральных налогов и сборов, в т.ч. налогов, предусмотренных специальными налоговыми режимами, зачисляемые в федеральный бюджет;

•денежные взыскания в виде санкций, применяемых по отдельным видам налогов и сборов, подлежащих зачислению в федеральный бюджет.

Налоговые доходы зачисляются в федеральный бюджет по нормативам, установленным Бюджетным кодексом Российской Федерации (ст. 50, 46), а также федеральным законом о федеральном бюджете.

Неналоговые доходы федерального бюджета включают:

- таможенные пошлины и таможенные сборы;

- доходы от использования имущества, находящегося в государственной собственности Российской Федерации (за исключением имущества федеральных бюджетных и автономных учреждений и т.д.), доходов от платных услуг, оказываемых федеральными казенными учреждениями;

- доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгметаллов и драгкамней), за исключением имущества федеральных бюджетных и автономных учреждений, имущества федеральных государственных унитарных предприятий, в том числе казенных;

- часть прибыли унитарных предприятий, созданных РФ, остающейся после уплаты налогов;

- платежи при пользовании природными ресурсами (плата за пользование лесов, водными объектами, водными биологическими ресурсами);

- административные платежи и сборы;

- штрафы, санкции и возмещение вреда, причиненного Российской Федерации;

- прибыль Центрального банка РФ, оставшаяся после уплаты налогов и иных обязательных платежей;

- другие неналоговые доходы.

Сведения показателей неналоговых доходов федерального бюджета РФ представлены в табл. 8.3.

Таблица 8.3.

| Показатели |

2014г. |

2015г. |

2016г. |

|---|---|---|---|

|

Неналоговые доходы, |

6 464 701,4 |

4 399 226,7 |

4 339 598,4 |

|

в том числе: |

|||

|

Доходы от внешнеэкономической деятельности |

5 463 420,7 |

3 265 867,0 |

3 035 545,3 |

|

вывозные таможенные пошлины |

4 637 125,8 |

2 643 407,7 |

2 452 694,8 |

|

из них: |

|||

|

вывозные таможенные пошлины на нефть сырую |

2 619 999,5 |

1 235 754,9 |

1 197 329,0 |

|

вывозные таможенные пошлины на газ природный |

487 609,3 |

545 310,9 |

476 320,3 |

|

вывозные таможенные пошлины на товары, выработанные из нефти |

1 489 394,7 |

817 463,4 |

740 993,2 |

|

Доходы от использования имущества, находящегося в государственной собственности |

445 579,6 |

585 695,3 |

681 165,8 |

|

из них: |

|||

|

доходы в виде прибыли, приходящейся на доли в уставных капиталах, или дивидендов по акциям, |

220 204,8 |

198 391,8 |

140 542,5 |

|

доходы от управления средствами Резервного фонда |

5 171,0 |

50 484,0 |

15 794,7 |

|

доходы от управления средствами Фонда НБ |

57 517,7 |

94 943,1 |

69 259,6 |

|

доходы от перечисления части прибыли ЦБРФ |

51 826,0 |

130 000,0 |

336 000,0 |

|

Платежи при пользовании природными ресурсами |

228 686,2 |

147 975,1 |

212 331,2 |

|

из них: |

|||

|

платежи при пользовании недрами |

90 378,8 |

28 874,4 |

26 794,0 |

|

утилизационный сбор |

102 505,2 |

81 429,0 |

152 981,2 |

|

Доходы от оказания платных услуг (работ) и компенсации затрат |

148 695,5 |

143 517,9 |

117 401,8 |

|

из них: |

|||

|

доходы от оказания платных услуг) |

116 302,1 |

120 760,0 |

106 226,2 |

|

Доходы от продажи материальных и нематериальных активов |

108 306,0 |

89 787,4 |

90 995,8 |

|

Административные платежи и сборы |

20 956,8 |

13 722,3 |

13 410,4 |

|

из них: |

|||

|

исполнительский сбор |

8 765,7 |

8 815,8 |

8 940,2 |

|

патентные и иные пошлины |

3 081,9 |

2 948,9 |

2 934,7 |

|

Штрафы, санкции, возмещение ущерба |

26 397,8 |

18 590,1 |

63 224,3 |

|

Прочие неналоговые доходы |

22 658,8 |

134 071,4 |

125 523,8 |

Источник: «О федеральном бюджете на 2016год» 359-ФЗ 14.12.2015г

Общий объем доходов от взимания ввозных таможенных пошлин планируется на 2016 год в сумме 558 300,6 млн. рублей, что на 10 399,9 млн. рублей, или на 1,8 %, меньше оценки за 2015 год, то есть 98,2% по сравнению с 2015 годом.

Доходы от использования имущества, находящегося в государственной собственности, в федеральный бюджет составит в 2016 году 681 165,8 млн. рублей, это на 31 178,9 млн. рублей, или на 4,8 %, больше чем в 2015 году.

Основные поступления средств по указанному доходу формируются за счет доходов от перечисления части прибыли Центрального банка Российской Федерации в объеме 336 000,0 млн. рублей, или 49,3 % совокупного объема доходов по данной подгруппе; доходов в виде прибыли, приходящейся на доли в уставных (складочных) капиталах хозяйственных товариществ и обществ, или дивидендов по акциям, принадлежащим Российской Федерации, в объеме 140 542,5 млн. рублей, или 20,6 %; доходов от размещения финансовых средств федерального бюджета в объеме 133 110,3 млн. рублей, или 19,5 %; процентов по государственным кредитам в объеме 46 145,8 млн. рублей, или 6,8 % соответственно.

В общем объеме доходов от использования имущества, находящегося в государственной собственности, поступления средств от размещения и управления денежными средствами предусмотрены в объеме 518 706,5 млн. рублей (76,1 %), поступления от использования федерального имущества предусмотрены в объеме 162 459,4 млн. рублей (23,9 %).

Доходы в виде прибыли, приходящейся на доли в уставных капиталах хозяйственных товариществ и обществ, или дивидендов по акциям, принадлежащим Российской Федерации, на 2016 год планируются в сумме 140 542,5 млн. рублей, это на 106 806,1 млн. рублей, или на 43,2 %, меньше по сравнению с 2015 годом.

Безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации: безвозмездные поступления от юридических и физических лиц, от международных организаций, правительств иностранных государств, в т.ч. добровольные пожертвования

В доходах федерального бюджета также учитываются:

- прибыль Банка России;

- доходы от внешнеэкономической деятельности;

- доходы от реализации государственных запасов и резервов.

Доходы федерального бюджета могут передаваться бюджетам субъектов Федерации и местным бюджетам по нормативам, устанавливаемым законом о федеральном бюджете на очередной год.

Бюджет субъекта Российской Федерации (региональный бюджет) — форма образования и расходования денежных средств на финансовый год, предназначенных для исполнения расходных обязательств соответствующего субъекта Российской Федерации (ст. 15 БК РФ).

Бюджет субъекта РФ (региональный бюджет ) - фонд денежных средств, предназначенный для исполнения расходных обязательств субъекта Российской Федерации

Налоговые доходы бюджетов субъектов Российской Федерации включают доходы от:

- федеральных налогов и сборов, в т.ч. налогов, предусмотренных специальными налоговыми режимами, зачисляемых в бюджеты субъектов Российской Федерации;

- региональных налогов, зачисляемых в бюджеты субъектов Российской Федерации;

- денежные взыскания в виде санкций, применяемых по отдельным видам налогов и сборов, подлежащих зачислению в бюджеты субъектов Российской Федерации;

Неналоговые доходы бюджетов субъектов Российской Федерации:

- доходы от использования имущества, находящегося в государственной собственности субъектов Российской Федерации, за исключением имущества бюджетных и автономных учреждений субъектов РФ, а также имущества ГУП субъектов РФ, в том числе - казенных;

- доходы от продажи имущества (кроме акций и иных форм участия в капитале), за исключением имущества бюджетных и автономных учреждений субъектов РФ, а также имущества ГУП субъектов РФ, в том числе казенных;

- доходы от платных услуг, оказываемых казенными учреждениями субъектов РФ;

- часть прибыли унитарных предприятий субъектов РФ после уплаты налогов;

- платежи при пользовании природными ресурсами (плата за использование лесов, за пользование водными объектами);

- административные платежи и сборы, штрафы, санкции и возмещение ущерба субъектам Российской Федерации.

Сведения поступлений налоговых и неналоговых доходов в консолидированный бюджет Республики Башкортостан представлены в табл. 8.4.

В консолидированный бюджет Республики Башкортостан за 2015 год поступило 177 799,7 млн. рублей доходов, что составило 100,1% к плану. Темп роста - 107,3%. Налоговых и неналоговых доходов в консолидированный бюджет Республики Башкортостан в 2015 году поступило в сумме 143 897,3 млн. рублей, с ростом к 2014 году на 8,2% (по итогам 2014 года - 5,3%). План поступления налоговых и неналоговых доходов исполнен на 101,9%

Таблица 8.4.

| Бюджеты |

2013 г. |

2014 г. |

2015 г. |

|---|---|---|---|

|

Всего |

126332,9 |

133023,3 |

143897,3 |

|

Бюджет Республики Башкортостан |

93850,4 |

99652,2 |

110361,9 |

|

Местные бюджеты |

32482,5 |

33371,1 |

33535,4 |

Источник: www.minfin.bashkortostan.ru

Сведения о структуре доходов бюджета Республики Башкортостан представлены в табл. 8.4.

Таблица 8.5.

| Показатели |

2013 |

2014 |

2015 |

|---|---|---|---|

|

Налоговые доходы |

72,1 |

69,8 |

67,5 |

|

Неналоговые доходы |

5,0 |

5,4 |

8,9 |

|

Безвозмездные поступления |

22,9 |

24,8 |

23,6 |

Источник: www.minfin.bashkortostan.ru

В структуре доходов бюджета Республики Башкортостан доля налоговых доходов составила 67,5% (в 2014 году - 69,8%), неналоговых доходов - 8,9% (в 2014 году - 5,4%), безвозмездных поступлений - 23,6% (в 2014 году - 24,8%). В бюджет Республики Башкортостан поступило налоговых и неналоговых доходов в сумме 110 361,9 млн. рублей, с ростом к 2014 году на 10,7% (по итогам 2014 года - 99 652,2 млн. рублей).

Местный бюджет (бюджет муниципального образования) - фонд денежных средств, предназначенный для исполнения расходных обязательств муниципального образования.

Налоговые доходы местных бюджетов включают доходы от:

- федеральных налогов, в т.ч. налогов, предусмотренных специальными налоговыми режимами, зачисляемых в местные бюджеты в соответствии с Бюджетным кодексом Российской Федерации, законодательством субъектов Российской Федерации и муниципальными правовыми актами;

- региональных налогов, зачисляемых в местные бюджеты в соответствии с законодательством субъектов Российской Федерации и муниципальными правовыми актами;

- местных налогов, зачисляемых в местные бюджеты в соответствии с Бюджетным кодексом Российской Федерации и муниципальными правовыми актами;

- денежные взыскания в виде санкций, применяемых по налогам и сборам, подлежащим зачислению в местные бюджеты.

Неналоговые доходы местных бюджетов:

- доходы от использования имущества, находящегося в муниципальной собственности (за исключением имущества муниципальных бюджетных и автономных учреждений, а также имущества МУП, в т.ч. казенных);

- доходы от продажи имущества (кроме акций и иных форм участия в капитале), находящегося в муниципальной собственности, за исключением имущества муниципальных бюджетных и автономных учреждений, а также имущества МУП, в т.ч. казенных);

- доходы от платных услуг, оказываемых муниципальными казенными учреждениями;

- часть прибыли МУП , остающейся после уплаты налогов;

- плата за пользование водными объектами в зависимости от права собственности водными объектами;

- плата за негативное воздействие на окружающую среду.

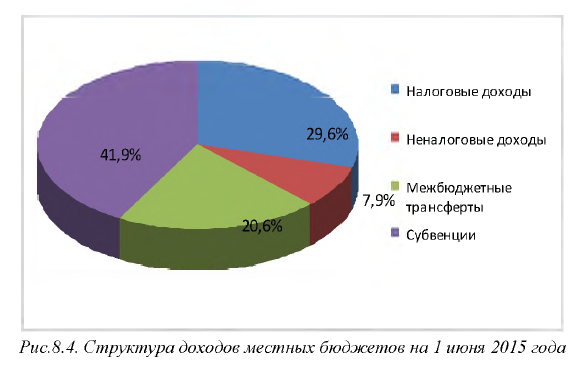

Структура доходов местных бюджетов представлена на рис. 8.4.

В объеме поступивших по состоянию на 1 июня 2015 года доходов местных бюджетов налоговые доходы составили 386,7 млрд. рублей (29,6%), неналоговые - 103,2 млрд. рублей (7,9%), межбюджетные трансферты из бюджетов других уровней (без субвенций) и другие безвозмездные поступления 269 млрд. рублей (20,6%) (в т.ч. возвраты остатков межбюджетных трансфертов, имеющих целевое назначение - - 12 млрд. рублей) (рис. 8.4.).

Структура доходов городского округа город Уфа за 2014-2015 года представлена в табл. 8.6.

В бюджет городского округа город Уфа за 2014 год поступило доходов в сумме 22 млрд. 524 млн. рублей, из них налоговые и неналоговые доходы - 11 млрд. 436 млн. рублей, безвозмездные поступления - 11 млрд. 088 млн. рублей. Против уровня 2013 года прирост налоговых и неналоговых доходов составил 4%, или 433 млн. рублей.

Таблица 8.6.

| Показатель |

2014 г. |

2015 г. |

|---|---|---|

|

Доходы |

22 524 |

22 301 |

|

Налоговые и неналоговые доходы |

11 437 |

11 398 |

|

Безвозмездные поступления |

11 087 |

10 903 |

|

Безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации |

11 163 |

11 065 |

|

Прочие безвозмездные поступления |

49 |

33 |

|

Доходы бюджетов бюджетной системы Российской Федерации от возврата бюджетами бюджетной системы российской федерации и организациями остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет |

32 |

7 |

|

Возврат остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет |

-157 |

-203 |

Анализ формирования бюджетных доходов позволяет выделить две основные группы факторов, влияющих на эту тенденцию. Во-первых, значительная часть финансовых ресурсов аккумулируются в государственных внебюджетных фондах; значительно выросли затраты по обслуживанию государственного долга; велики расходы на оборону и содержание правоохранительных органов и т.д. Во-вторых, объем и доля бюджетов субъектов РФ должны увеличиваться в связи с передачей им социальных и производственных объектов, ранее финансируемых из федерального бюджета (из- за перераспределения компетенции); передачей объектов социальной и производственной инфраструктуры приватизированных и акционерных предприятий, а также предприятий военно-промышленного комплекса и др. причинами.

Расходы бюджетов

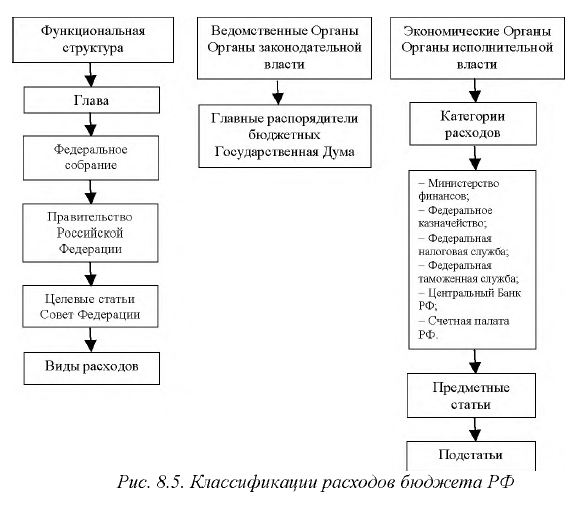

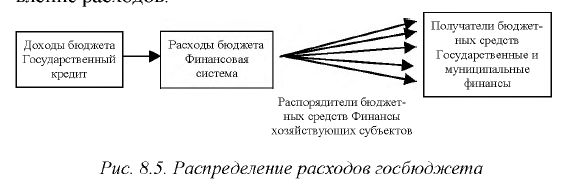

Расходы бюджета - это денежные средства, направляемые на финансовое обеспечение задач и функций государственного и местного самоуправления. Различают три структуры расходов бюджета: функциональную, экономическую и ведомственную.

Бюджетную классификацию расходов можно представить в виде схемы (рис. 8.5.)

Расходы бюджетов, за исключением расходов на погашение и обслуживание внешнего государственного долга, поступают в бюджет и воздействуют на расширение совокупного внутреннего спроса, на все факторы производства и конечную продукцию, стимулируя, таким образом, и экономический рост. К началу XXI века уровень расходов бюджетов в разных странах колеблется в широком диапазоне - от 20 до 50%, который снижается относительно ВВП. В странах с социально ориентированной экономикой он значительно выше среднего уровня.

Следует отметить две важные макроэкономические особенности расходов:

Во-первых, расходы по своей сути более гибкие по сравнению с доходами. Так, незначительное увеличение налогов, например, путем повышения таможенных пошлин или акцизов, отмены отдельных налоговых льгот, проходит относительно незаметно для общества в целом. Оно касается в основном отдельных групп представителей предпринимательства. Сокращение социальных расходов, объемов финансирования социальных отраслей затрагивает широкие слои населения, приводит к нарастанию напряженности и отрицательным последствиям. Поэтому практически во всех странах происходит постоянный рост расходов, даже если снижаются доходы, что приводит к образованию дефицита бюджета.

Во-вторых, расходы обладают мультипликационным эффектом: финансовые потоки расходов приводят в движение частный капитал, например, государственные закупки, государственно-частное финансирование приоритетных инвестиционных проектов. Иначе говоря, практически каждый выплаченный рубль за счет расходов бюджетов Российской Федерации прямо или косвенно способствует росту ВВП страны. С 2008 года в практику была введена норма о разделении расходных обязательств на действующие и принимаемые, что создает новые условия для планирования бюджетных ассигнований, в том числе на среднесрочную перспективу.

Согласно Бюджетному кодексу Российской Федерации классификация расходов представляет собой группировку расходов бюджетов всех уровней бюджетной системы Российской Федерации по разделам, подразделам, целевым статьям и видам расходов бюджетов.

Классификация расходов бюджетов включает в себя:

- разделы расходов бюджетов;

- подразделы классификации расходов бюджетов;

- целевые статьи расходов бюджетов;

- и виды расходов.

Едиными для бюджетов бюджетной системы Российской Федерации являются разделы и подразделы классификации расходов бюджетов:

- общегосударственные вопросы;

- национальная оборона;

- национальная безопасность и правоохранительная деятельность;

- национальная экономика;

- жилищно-коммунальное хозяйство;

- охрана окружающей среды;

- образование;

- культура, кинематография;

- средства массовой информации;

- здравоохранение;

- физическая культура и спорт;

- социальная политика;

- обслуживание государственного и муниципального долга;

- - межбюджетные трансферты.

Приведенная выше классификация расходов бюджета является функциональной, которая отражает наиболее важные направления обеспечения финансирования государства и наиболее важные сферы жизнедеятельности граждан Российской Федерации.

Субъекты Российской Федерации и муниципальные образования могут детализировать расходы бюджета в части целевых статей и видов расходов бюджета. Перечень целевых статей и коды этих статей, и видов расходов бюджета утверждаются в составе ведомственной структуры расходов законом (решением) о бюджете либо в установленных Бюджетным кодексом Российской Федерации случаях сводной бюджетной росписью соответствующего бюджета.

Следует заметить, что в составе расходов бюджета всех уровней бюджетной системы Российской Федерации (за исключением бюджетов государственных внебюджетных фондов) предусматривается создание резервных фондов исполнительных органов власти (местных администраций) таких как резервного фонда Правительства Российской Федерации, резервных фондов высших исполнительных органов власти субъектов Российской Федерации, резервных фондов местных администраций.

Размер резервных фондов исполнительных органов власти (местных администраций) устанавливается законами (решениями) о бюджетах и не может превышать 3% утвержденного общего объема расходов бюджета страны. Средства резервных фондов исполнительных органов власти и местных администраций направляются на финансовое обеспечение непредвиденных расходов, в том числе на проведение аварийно-восстановительных работ, чрезвычайных ситуаций и иных мероприятий, связанных с ликвидацией последствий стихийных бедствий и ситуаций.

Порядок использования средств резервного фонда Правительства Российской Федерации, резервного фонда высшего исполнительного органа власти субъекта Российской Федерации, резервного фонда местной администрации, предусмотренных в составе федерального бюджета, бюджета субъекта Российской Федерации, местного бюджета, устанавливается Правительством Российской Федерации, высшим исполнительным органом власти субъекта Российской Федерации, местной администрацией.

Целевые статьи расходов бюджетов формируются в соответствии с государственными (муниципальными) программами, не включенными в государственные (муниципальные) программы направлениями деятельности органов государственной власти, органов управления государственными внебюджетными фондами, органов местного самоуправления, органов местной администрации, наиболее значимых учреждений науки, образования, культуры и здравоохранения, указанных в ведомственной структуре расходов бюджета.

Функциональная классификация - группировка расходов бюджетов всех уровней, отражающая направление бюджетных средств на выполнение основных функций государства. Группировка имеет четырехуровневую структуру: разделы и подразделы, целевые статьи и виды расходов.

Разделы делятся на подразделы. Так, раздел "Международная деятельность" состоит из следующих подразделов: международное сотрудничество; участие в миротворческой деятельности; реализация межгосударственных договоров в рамках СНГ; международные культурные, научные и информационные связи; экономическая и гуманитарная помощь другим государствам.

Ведомственная классификация - это группировка расходов, отражающая распределение бюджетных средств по главным распорядителям средств федерального бюджета.

Главный распорядитель средств федерального бюджета (субъекта Российской Федерации) - орган государственной власти Российской Федерации, имеющий право распределять средства федерального бюджета (субъекта Российской Федерации) по подведомственным распорядителям и получателям бюджетных средств, а также наиболее значимое бюджетное учреждение науки, образования, культуры, здравоохранения и средств массовой информации.

Экономическая классификация расходов бюджетов - показывает те виды финансовых операций, с помощью которых государство выполняет свои функции как внутри страны, так и во взаимоотношениях с другими странами. К основным видам финансовых операций относятся: выплата заработной платы рабочим и служащим, покупка товаров и услуг, выплата процентов, трансфертные платежи, предоставление кредитов другим экономическим агентам.

Расходы определяются как государственные платежи, которые не возвращаются, т.е. которые не вызывают и не погашают финансовых требований.

Различают три категории расходов: текущие, капитальные расходы, возмездные, т.е. заплаченные в обмен на что-то, как, например, приобретение товаров и услуг, так и безвозмездные.

Текущие расходы - это часть расходов бюджетов, обеспечивающая текущее функционирование органов государственной власти, бюджетных учреждений и т. п. В категорию "Текущие расходы" включаются следующие группы: закупки товаров и услуг; выплаты процентов; субсидии и текущие трансферты; оплата услуг по признанию прав собственности за рубежом. В свою очередь в группу "Закупка товаров и услуг" включаются следующие предметные статьи: оплата труда государственных служащих; начисления на оплату труда; приобретение предметов снабжения и расходных материалов; командировки и служебные разъезды, оплата транспортных услуг, оплата услуг связи, оплата коммунальных услуг, оплата геологоразведочных работ и др. Предметные статьи разделяются на подстатьи, которые отражают наиболее детальное распределение доходов бюджета.

Капитальные расходы — это часть расходов бюджетов, обеспечивающая инновационную и инвестиционную деятельность. В составе капитальных расходов может быть выделен бюджет развития. Капитальные расходы имеют следующие группы: капитальные вложения в основные фонды, создание государственных запасов и резервов, приобретение земли и нематериальных активов, капитальные трансферты.

Структура расходов федерального бюджета определяется функциями государства.

При формировании бюджетов всех уровней предусматривается создание резервных фондов. Резервный фонд в федеральном бюджете не может превышать 3% утвержденных расходов федерального бюджета.

Сведения о расходах федерального бюджета РФ представлены в табл. 8.6.

Таблица 8.6.

| Расходы в разрезе разделов Бюджетной классификации РФ |

2015 г. |

2016 г. |

2017 г. |

|---|---|---|---|

|

Всего |

15 215,0 |

15 865,0 |

16 234,2 |

|

Общегосударственные вопросы |

1 082,5 |

1 100,7 |

1 226,0 |

|

Национальная оборона |

3 107,9 |

2 930,9 |

3 064,6 |

|

Национальная безопасность и правоохранительная деятельность |

2 049,9 |

2 077,2 |

1 971,9 |

|

Национальная экономика |

2 166,0 |

2 211,6 |

2 243,3 |

|

Жилищно-коммунальное хозяйство |

127,7 |

86,4 |

39,3 |

|

Охрана окружающей среды |

46,8 |

49,7 |

47,2 |

|

Образование |

602,4 |

602,7 |

644,7 |

|

Культура, кинематография |

90,9 |

91,6 |

81,4 |

|

Здравоохранение |

385,5 |

395,8 |

417,7 |

|

Социальная политика |

4 214,7 |

4 897,7 |

4 962,1 |

|

Физическая культура и спорт |

71,3 |

70,1 |

79,7 |

|

Средства массовой информации |

72,8 |

57,1 |

60,1 |

|

Обслуживание государственного и муниципального долга |

585,3 |

690,9 |

745,7 |

|

Межбюджетные трансферты |

611,4 |

602,7 |

650,5 |

Источник: «О федеральном бюджете на 2016год» 359-ФЗ 14.12.2015г

Расходная часть федерального бюджета было исполнено на 15215 млрд. рублей. Планируется данные показатели на 2016 и 2017 года в следующем объеме: на 2016 год - 15865 млрд. рублей и на 2017 год в размере 16 234,2 млрд. рублей.

В расходах федерального бюджета на 2016 год финансирование общегосударственных вопросов составляет 1100,7 млрд. рублей. В 2015 году данный раздел был исполнен на сумму 1082,5 млрд. рублей, с увеличением к 2016 году на 18,2 млрд. рублей. В 2016 году общегосударственные вопросы запланированы на сумму 1100,7 млрд. рублей, что на 125,3 млрд. рублей меньше по сравнению с 2017 годом. В структуре расходов федерального бюджета общегосударственные вопросы составили в 2015 году - 7,11 %, в 2016 году - 6,94 %, в 2017 году - 7,55 %.

В соответствии с Бюджетным кодексом Российской Федерации формирование бюджетных расходов определяется следующим образом: формирование расходов бюджетов бюджетной системы Российской Федерации осуществляется в соответствии с расходными обязательствами, предусмотренными законодательством Российской Федерации разграничением полномочий федеральных органов власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, исполнение которых должно происходить в очередном финансовом году и плановом периоде за счет средств бюджетов соответствующих уровней бюджетной системы Российской Федерации.

Для субъектов Российской Федерации и муниципальных образований ключевыми моментами являются:

- расходы региональных и местных бюджетов формируются в соответствии с расходными обязательствами;

- расходные обязательства субъектов Российской Федерации и муниципальных образований устанавливаются законодательством Российской Федерации о разграничении полномочий между публично-правовыми образованиями;

- расходные обязательства определяются их исполнением в очередном финансовом году, также в плановом периоде в соответствии с законодательством Российской Федерации, субъектов Российской Федерации, нормативных правовых актов муниципальных образований, договорами и соглашениями;

- расходные обязательства обеспечиваются за счет средств соответствующего бюджета субъекта Российской Федерации и бюджета муниципального образования.

Следовательно, в основе формирования расходов региональных и местных бюджетов лежат расходные обязательства - установленные законом, иным нормативноправовым актом, договором или соглашением обязанности субъектов Российской Федерации, муниципального образования или действующего от его имени казенного учреждения предоставить физическому или юридическому лицу, иному публично-правовому образованию, субъекту международного права средства из соответствующего бюджета страны.

Бюджетные обязательства - это расходные обязательства, подлежащие исполнению в соответствующем финансовом году. Бюджетные обязательства исполняются за счет бюджетных ассигнований. Бюджетные ассигнования - это предельные объемы денежных средств, предусмотренных в соответствующем финансовом году для исполнения бюджетных обязательств страны.

В законе о бюджете субъекта Российской Федерации устанавливаются условия предоставления средств из бюджета субъекта Российской Федерации в порядке, который определен высшим исполнительным органом власти субъекта Российской Федерации. Соответственно в правовом акте муниципального образования о муниципальном бюджете определены условия предоставления средств из местного бюджета в порядке, установленном местной администрацией муниципального образования. Порядок доведения бюджетных ассигнований до главных распорядителей средств бюджета устанавливается соответствующим финансовым органом. Контроль за соблюдением условий предоставления бюджетных средств осуществляется главным распорядителем средств бюджета.

Если принимается нормативный правовой акт, который предусматривает увеличение или введение новых расходных обязательств субъекта Российской Федерации или муниципального образования, то в закон (решение) о бюджете должны быть внесены изменения по увеличению бюджетных ассигнований при наличии источников дополнительных поступлений в бюджет и сокращении средств по отдельным статьям расходов бюджета.

Расходные обязательства субъектов Российской Федерации устанавливаются законами и иными нормативными правовыми актами субъектов Российской Федерации, а также договорами (соглашениями), заключенными субъектами Российской Федерации или от имени субъектов Российской Федерации, в т.ч. казенными учреждениями субъектов Российской Федерации.

За счет средств бюджетов субъектов РФ исполняются расходные обязательства субъектов РФ, связанные с исполнением органами государственной власти субъектов Российской Федерации:

- полномочий по предметам ведения субъектов Российской Федерации и предметам совместного ведения Российской Федерации и субъектов Российской Федерации, отнесенных федеральным законодательством к их компетенции;

- полномочий, переданных федеральными органами государственной власти;

- полномочий, не исключенных из компетенции органов государственной власти субъектов Российской Федерации и не отнесенных к компетенции федеральных органов государственной власти или органов местного самоуправления.

За 2015 год расходы консолидированного бюджета Республики Башкортостан составили 179 677,8 млн. рублей, увеличившись по сравнению с 2014 годом на 109,4 млн. рублей или на 0,1%. Консолидированный бюджет республики в 2015 году исполнен с дефицитом в сумме 1 878,1 млн. рублей (в 2014 году - 13 827,5 млн. рублей). По итогам 2015 года по объему расходов консолидированных бюджетов среди субъектов Российской Федерации Республика Башкортостан находится на 12 месте (2014 год - 9 место), среди субъектов Приволжского федерального округа - на 2 месте (2014 год - 2 место). По объему расходов бюджета на душу населения среди субъектов Российской Федерации республика занимает 65 место (2014 год - 63 место), среди субъектов Приволжского федерального округа - 9 место (2014 год - 9 место).

Социальная составляющая консолидированного бюджета Республики Башкортостан в 2015 году сложилась на уровне 74,7% всех расходов или 134 271,3 млн. рублей, в том числе расходы на образование - 30,2% всех расходов консолидированного бюджета, расходы на здравоохранение - 18,5%, на социальную политику - 13,3%, на жилищнокоммунальное хозяйство - 7,3%, на культуру, кинематографию - 3,8%, на физическую культуру и спорт - 0,8%, на средства массовой информации - 0,5%, на охрану окружающей среды - 0,3%. На дорожное хозяйство и развитие транспортной инфраструктуры направлено 9,7% всех расходов, государственную поддержку сельского хозяйства и рыболовства - 4,8%

Расходы местных бюджетов связаны прежде всего с планами экономического и социального развития соответствующих территорий

Вопросы местного значения межмуниципального характера:

- расходные обязательства по содержанию органов местного самоуправления муниципального образования, обеспечению муниципальных выборов и местных референдумов;

- расходные обязательства по охране общественного порядка, обеспечению деятельности муниципальной милиции и муниципальной пожарной охраны, защите муниципального образования от чрезвычайных ситуаций техногенного и природного характера;

- расходные обязательства по оплате муниципальных

социальных услуг, предоставляемых муниципальными учреждениями (в частности, муниципальными учреждениями общего образования, муниципальными лечебнопрофилактическими учреждениями, муниципальными учреждениями социального обслуживания пожилых людей и инвалидов и др.) и иными некоммерческими организациями;

- содержание и строительство автомобильных дорог общего пользования между населенными пунктами;

- организация транспортного обслуживания населения между поселениями в границах муниципального района;

- организация оказания на территории муниципального района скорой медицинской помощи, первичной медико-санитарной помощи в амбулаторно-поликлинических и больничных учреждениях;

- опека и попечительство;

- организация утилизации и переработки бытовых и промышленных отходов;

- формирование и содержание муниципального архива.

Сведения о Прогнозные объемы расходов бюджета городского округа город Стерлитамак Республики Башкортостан представлены в табл. 8.7.

Таблица 8.7.

| Наименование показателя |

2015 год |

Исчислено на 2016 год |

Утвержденный план |

||

|---|---|---|---|---|---|

|

2016 год |

2017 год | 2018 год | |||

| Расходы, всего | |||||

| Объем расходов, тыс. руб. | 3546439,9 | 5274929,8 | 789067,4 | 4109013,8 | 3876515,5 |

| Общегосударственные вопросы | |||||

| Объем расходов, тыс. руб. |

114426,8 |

111753,2 |

111753,2 |

105203,0 |

105203,0 |

|

% к расходам всего |

3,2 |

2,1 |

2,3 |

2,6 |

2,7 |

| Национальная безопасность и правоохранительная деятельность | |||||

| Объем расходов, тыс. руб. |

15517,9 |

22606,8 |

22526,8 |

22571,8 |

22571,8 |

|

% к расходам всего |

0,4 |

0,4 |

0,5 |

0,5 |

0,6 |

| Национальная экономика | |||||

|

Объем расходов, тыс. руб. |

245636,7 |

532065,6 |

422759,0 |

384347,3 |

385247,3 |

|

% к расходам всего |

6,9 |

10,2 |

8,8 |

9,4 |

9,9 |

| Жилищно-коммунальное хозяйство | |||||

| Объем расходов, тыс. руб. |

429622,0 |

1345743,3 |

1065359,6 |

550945,3 |

268210,0 |

|

% к расходам всего |

12,1 |

25,5 |

22,2 |

13,4 |

6,9 |

| Образование | |||||

|

Объем расходов, тыс. руб. |

2441720,5 |

2879995,7 |

2859603,6 |

2733214,0 |

2733214,0 |

|

% к расходам всего |

68,8 |

55,3 |

59,7 |

66,5 |

70,5 |

|

Культура, кинематография |

|||||

|

Объем расходов, тыс. руб. |

81362,4 |

162024,6 |

86624,6 |

57014,9 |

57014,9 |

|

% к расходам всего |

2,3 |

3,1 |

1,8 |

1,4 |

1,5 |

|

Социальная политика |

|||||

|

Объем расходов, тыс. руб. |

148501,1 |

153180,6 |

152880,6 |

139057,5 |

139057,5 |

|

% к расходам всего |

4,2 |

2,9 |

3,2 |

3,4 |

3,6 |

|

Физическая культура и спорт |

|||||

|

Объем расходов, тыс. руб. |

59712,6 |

61160,0 |

61160,0 |

61160,0 |

61160,0 |

|

% к расходам всего |

1,7 |

1,2 |

1,3 |

1,5 |

1,6 |

|

Средства массовой информации |

|||||

|

Объем расходов, тыс. руб. |

3400,0 |

3400,0 |

3400,0 |

3400,0 |

3400,0 |

|

% к расходам всего |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

|

Обслуживание государственного и муниципального долга |

|||||

|

Объем расходов, тыс. руб. |

6500,0 |

3000,0 |

3000,0 |

3000,0 |

3000,0 |

|

% к расходам всего |

0,2 |

0,1 |

0,1 |

0,1 |

0,1 |

Источник: http://budget-sterlitamak.ru/

Формирование объема и структуры расходов местного бюджета осуществлено исходя из следующих основных подходов:

- определение «базовых» объемов бюджетных ассигнований на 2016-2018 годы, исходя из оценки доходов местного бюджета на 2016 -2018 годы и лимитов дефицитов бюджетов с ежегодным сокращением;

- планирование параметров бюджета муниципального образования с учетом реализации плана мероприятий («дорожной карты») по оптимизации бюджетных расходов, сокращению нерезультативных расходов, увеличению собственных доходов за счет имеющихся резервов;

- планирование расходов, осуществляемых за счет межбюджетных трансфертов из вышестоящих бюджетов;

- планирование расходов на 2016-2017 годы с учетом финансовой поддержки государственной корпорации - Фонда содействия реформированию жилищно-коммунального хозяйства.

Программно-целевое планирование расходов бюджета

Разработка и утверждение Правительством Российской Федерации уточненных Основных направлений деятельности на период до 2018 года уготовили важнейшие особенности реализации бюджетной политики в плановом периоде. Бюджет как основной инструмент экономической политики государства призван активизировать в предстоящие годы структурные изменения в экономике.

Существенный резерв повышения эффективности бюджетных расходов лежит в области подготовки бюджетных решений. В борьбе за эффективное использование бюджетных средств требуется смещение акцента на оценку обоснованности решений. Необходимо активно использовать оценку эффективности бюджетных расходов уже на этапе планирования расходов. Главным инструментом, который призван обеспечивать рост результативности и эффективности бюджетных расходов, являются государственные программы.

В 2010 - 2013 годах на федеральном уровне были сформулированы, зафиксированы в нормативных правовых актах и начали применяться на практике основные методологические подходы к вырабатыванию государственных программ Российской Федерации.

Принят Федеральный закон от 7 мая 2013 г. № 104-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации в связи с совершенствованием бюджетного процесса», предусматривающий перевод к вырабатыванию бюджетов в структуре государственных (муниципальных) программ. Федеральный бюджет на 2014 год и на плановый период 2015 и 2016 годов впервые сформирован в структуре утвержденных государственных программ Российской Федерации. При методической поддержке Министерства финансов Российской Федерации продолжается внедрение программной структуры бюджетов на региональном уровне. По состоянию на 2013 год, в 45 субъектах Российской Федерации приняты нормативные правовые акты о порядке разработки и осуществления государственных программ субъектов Российской Федерации. С 2014 года планирование и исполнение федерального бюджета, а также бюджетов большинства субъектов Российской Федерации и многих муниципальных образований осуществляется на программной основе.

Разработка и утверждение государственных программ Российской Федерации, субъектов Российской Федерации, муниципальных программ исполняется в условиях, когда имеются ресурсные ограничения в рамках среднесрочного прогноза социально-экономического развития и трехлетнего бюджета. При этом сроки осуществления государственных программ определяются, как правило, на более долговременную перспективу. В этой связи разработка бюджетной стратегии Российской Федерации на период до 2030 года, определяющей предельные расходы федерального бюджета на реализацию государственных программ Российской Федерации на основе прогноза основных бюджетных параметров, определена в бюджетном послании Президента Российской Федерации о бюджетной политике в качестве актуальной задачи Правительства Российской Федерации по переходу к долгосрочному бюджетному планированию.

Охват расходов федерального бюджета показателями государственных программ составляет 54% (неохваченными программным подходом остаются расходы на обеспечение обороноспособности страны, развитие Крымского федерального округа, межбюджетные трансферты бюджету Пенсионного фонда Российской Федерации на развитие пенсионной системы, деятельность законодательных и судебных органов и ряд других расходов).

Предстоит продолжить работу по увеличению качества и эффективности реализации госпрограмм, а также их интеграции в бюджетный процесс.

В частности, необходимо:

- обеспечить прямую увязку госпрограмм с целями стратегических документов более значительного уровня (прежде всего, стратегии социально-экономического развития на период до 2030 года);

- включать в государственные программы весь комплекс мер и инструментов государственной политики (налоговых льгот, мер тарифного регулирования, нормативного регулирования, участия в управлении организациями);

- утвердить (в рамках бюджетного прогноза на долгосрочный период) «потолки» расходов на реализацию каждой государственные программы, выработать увязанный с бюджетным процессом и учитывающий бюджетные ограничения и приоритеты механизм их корректировки;

- обеспечить увязку между государственными программами Российской Федерации и государственными программами субъектов Российской Федерации и далее с муниципальными программами, в том числе путем формирования критериев оценки качества и эффективности государственных программ регионального уровня, предоставления единой в рамках соответствующей государственной программы субсидии регионам с учетом достигнутых результатов;

- построить систему внешнего аудита эффективности государственных программ, результаты которого надлежит учесть при оценке деятельности органов исполнительной власти и формировании параметров финансового обеспечения государственных программ в последующих бюджетных циклах;

- снабдить ответственность и стимулы для органов исполнительной власти и должностных лиц для повышения качества и результативности государственных и муниципальных программ.

Таким образом, внедрение «программного» бюджета предполагает изменение порядка составления, утверждения и исполнения бюджетов, корректировку бюджетной классификации и системы бюджетной отчетности, внедрение новых форм и видов государственного и муниципального финансового контроля.

Необходимо отказаться от практики принятия решений по отдельным объектам, ограниченным направлениям и сообщиться к системной оценке влияния бюджетных расходов на достижение целей государственных (муниципальных) программ.

Государственные (муниципальные) программы должны стать ключевым устройством, с помощью которого увязываются стратегическое и бюджетное планирование.

Сам по себе «программный» бюджет лишь создает необходимые предпосылки для полномасштабного внедрения программно-целевых методов деятельности органов исполнительной власти.

Дефицит бюджета и методы его финансирования

Дефицит бюджета - превышение расходов бюджета над его доходами. Бюджетный дефицит не относится к числу финансовых явлений, носящих чрезвычайный характер. Он встречается в бюджетах многих развитых государств, но имеет разные причины, вызвавшие его, и разную величину.

Причинами образования дефицита бюджета могут быть:

- рост государственных расходов в связи с необходимостью структурной перестройки экономики и увеличением инвестиций;

- чрезвычайные обстоятельства (крупные стихийные бедствия, войны и т.д.), вызывающие рост непредвиденных расходов государства, не покрываемых обычными резервами, требующий привлечения источников особого рода;

- кризисные явления в экономике, ее развал, неэффективность финансовой системы, неспособность правительства держать под контролем финансовую ситуацию в стране.

В настоящее время бюджетный дефицит характерен для большинства стран. В этой связи экономисты отмечают, что существование бюджетного дефицита еще не свидетельствует о серьезных экономических проблемах той или иной страны. Важно определить, каковы его размеры. Если дефицит бюджета не превышает 2 - 3% ВВП, это дает основание надеяться, что в экономике страны достаточно резервов, чтобы изыскать дополнительные финансовые ресурсы для его покрытия. Если же бюджетный дефицит свыше указанных нормативов, это является характерным показателем экономического неблагополучия в стране и может повлечь за собой серьезные не только экономические, но и политические и социальные последствия.

До 1989 г. бюджеты СССР официально имели положительное сальдо. В период 1992 - 1999 гг. бюджеты утверждались с плановым дефицитом, который составлял в отдельные годы более 8%, что в значительной мере сказалось на тяжелом экономическом положении страны в последующее десятилетие. В 1999 г. в последний раз был утвержден федеральный бюджет с дефицитом. Так, согласно ст. 2 Федерального закона от 22 февраля 1999 г. N 36-ФЗ "О федеральном бюджете на 1999 год" утвержден федеральный бюджет на 1999 г. по расходам в сумме 575 046,6 млн. руб. и по доходам в сумме 473 676,1 млн. руб. и установлен предельный размер дефицита федерального бюджета на 1999 г. в сумме 101 370,5 млн. руб., или 2,54% объема валового внутреннего продукта.

Только в начале XXI века эта проблема начала преодолеваться, и в результате ряда объективных факторов, а также проводимой экономической политики государства в течение последних нескольких лет бюджет характеризуется профицитом, то есть превышением доходов над расходами. Так, например, в Российской Федерации был принят Федеральный закон от 24 июля 2007 г. N 198-ФЗ "О федеральном бюджете на 2008 год и на плановый период 2009 и 2010 годов" <1>. Согласно данному Закону: прогнозируемый общий объем доходов федерального бюджета в сумме 6 644 447 448.0 тыс. рублей, в том числе прогнозируемый объем нефтегазовых доходов федерального бюджета в сумме 2 383 112 818.0 тыс. рублей, а общий объем расходов федерального бюджета в сумме 6 570 297 744,0 тыс. рублей, прогнозируемый профицит федерального бюджета в сумме 74 149 704,0 тыс. рублей.

Бюджетный дефицит, вызванный ростом бюджетных инвестиций, - явление положительное и с экономической точки зрения оправданное, поскольку используемые для этих целей государственные займы в определенных пределах позволяют более равномерно распределять налоговое бремя во времени.

Сведения основных показателей исполнения федерального бюджета представлены в табл. 8.8

Таблица 8.8.

| Показатели |

2012 |

2013 |

2014 |

2015 |

2016 |

|---|---|---|---|---|---|

|

Доходы |

12 855,5 |

13 019,9 |

14 496,9 |

13 655 |

13 738 |

|

Нефтегазовые |

6 453,2 |

6 534,0 |

7 433,8 |

5 862 |

- |

|

Ненефтегазовые |

6 402,4 |

6 485,9 |

7 063,0 |

7 793 |

- |

|

Расходы |

12 895,0 |

13 342,9 |

14 831,6 |

15 600 |

16 098 |

|

Дефицит/Профицит |

-39,4 |

-323,0 |

-334,7 |

-1 945 |

-2 360 |

Доходы федерального бюджета за январь - декабрь 2015 года составили 13 655,7 млрд. рублей, или 103,1 % уточненного прогноза доходов федерального бюджета (13 251,4 млрд. рублей); расходы - 15 610,9 млрд. рублей, или 101,3 % законодательно установленного показателя (15 417,3 млрд. рублей). Дефицит федерального бюджета составил 1 955,2 млрд. рублей при утвержденном годовом дефиците в сумме 2 165,9 млрд. рублей.

Дефицит федерального бюджета, утвержденный федеральным законом о федеральном бюджете на очередной финансовый год и плановый период, не может превышать размера нефтегазового дефицита федерального бюджета. Кредиты Банка России, а также приобретение Банком России государственных ценных бумаг Российской Федерации при их размещении не может быть источником финансирования дефицита федерального бюджета.

При утверждении федерального бюджета с дефицитом государственные органы должны его минимизировать, а также определить источники и способы его финансирования, установив верхние пределы государственного внутреннего и внешнего долга Российской Федерации на конец очередного финансового года и каждого года планового периода с учетом требований БК РФ.

Если федеральный бюджет принимается с нефтегазовым дефицитом, то также устанавливается величина нефтегазового трансферта и Резервного фонда, за счет которых надлежит осуществлять его финансирование. Согласно ст. 96.7 БК РФ нефтегазовый дефицит федерального бюджета представляет собой разницу между объемом доходов федерального бюджета без учета нефтегазовых доходов федерального бюджета и доходов от управления средствами Резервного фонда и Фонда будущих поколений и общим объемом расходов федерального бюджета в соответствующем финансовом году.

Финансирование бюджетного дефицита за счет сырьевых доходов, накопленных в фондах невозобновляемых ресурсов, предусмотрено законодательством ряда стран. В основном это государства с развивающейся экономикой (Кувейт, Нигерия, Сингапур и др.). В качестве исключения из правила вошли Норвегия, Канада (провинция Альберта), США (штат Аляска), которые формируют подобные фонды <1>. В 2004 г. и в Российской Федерации появился новый способ - это финансирование дефицита федерального бюджета за счет нефтегазовых доходов.

Сведения бюджетных ассигнований по источникам финансирования дефицита представлены в табл. 8.9

Таблица 8.9.

| Наименование показателя |

на 1 января 2015 года |

на 1 января 2016 года |

Изменение за январь - декабрь 2015 года |

|---|---|---|---|

|

Источники финансирования дефицита федерального бюджета |

-1 239 978,5 |

-2 353 401,0 |

-1 113 422,5 |

|

в том числе: источники внутреннего финансирования дефицита федерального бюджета |

-971 485 |

-1 936 637,5 |

-965 152,5 |

|

Министерство финансов Российской Федерации |

-970 485 |

-1 660 187,5 |

-689 702,5 |

|

Федеральное казначейство |

-1 000 |

-276 450,0 |

-275 450,0 |

|

источники внешнего финансирования дефицита федерального бюджета |

-268 493,5 |

-416 763,5 |

-148 270,0 |

Вместе с тем большое влияние на экономику оказывает не столько сам бюджетный дефицит, сколько используемые для его финансирования источники. Финансирование бюджетного дефицита представляет собой покрытие отрицательного сальдо бюджета путем привлечения финансовых ресурсов в основном за счет государственных займов, уменьшения остатков активов и финансовых средств государства.

В случае принятия бюджета на очередной финансовый год с дефицитом соответствующим законом (решением) о бюджете утверждаются источники финансирования дефицита бюджета. Источники финансирования дефицита бюджета утверждаются органами законодательной (представительной) власти в законе (решении) о бюджете на очередной финансовый год и (или) плановый период.

Согласно ст. 23 БК РФ едиными для бюджетов бюджетной системы Российской Федерации группами и подгруппами источников финансирования дефицитов бюджетов являются:

а) источники внутреннего финансирования дефицитов бюджетов:

- государственные (муниципальные) ценные бумаги, номинальная стоимость которых указана в валюте Российской Федерации;

- кредиты кредитных организаций в валюте Российской Федерации;

- бюджетные кредиты от других бюджетов бюджетной системы Российской Федерации;

- кредиты международных финансовых организаций в валюте Российской Федерации;

- изменение остатков средств на счетах по учету средств бюджета;

- иные источники внутреннего финансирования дефицитов бюджетов;

б) источники внешнего финансирования дефицитов бюджетов:

- государственные ценные бумаги, номинальная стоимость которых указана в иностранной валюте;

- кредиты иностранных государств, включая целевые иностранные кредиты (заимствования), международных финансовых организаций, иных субъектов международного права, иностранных юридических лиц в иностранной валюте;

- кредиты кредитных организаций в иностранной валюте;

- иные источники внешнего финансирования дефицитов бюджетов.

Программа государственных внутренних заимствований Российской Федерации на 2015 год выполнена на 19,1 %, при этом по привлечению средств за счет размещения государственных ценных бумаг по обмену ОФЗ выполнена на 92,8 %, по погашению - на 100 %.

Таблица 8.10.

|

Предусмотрено Программой государственных внутренних заимствований Российской Федерации на 2015 год, млн. рублей |

Предусмотрено Программой государственных внутренних заимствований Российской Федерации на 2015 год (с изменениями), млн. рублей |

Исполнено на 1 января 2016 года: |

Не исполнено: |

|||

|---|---|---|---|---|---|---|

|

сумма, млн. руб. |

% |

сумма, млн. руб. |

% |

|||

|

Государственные ценные бумаги Российской Федерации |

279 987,3 |

79 987,3 |

15 272,1 |

19,1 |

64 715,2 |

80,9 |

|

Привлечение (размещение) |

1 000 769,6 |

900 769,6 |

836 023,9 |

92,8 |

64 745,7 |

7,2 |

|

Погашение |

-720 782,3 |

-820 782,3 |

-820 751 |

100 |

-30,5 |

0 |

Собственные источники финансирования бюджетного дефицита представляют собой реализацию государственных запасов драгоценных металлов и камней, земельных участков, акций и иных форм участия в капитале, находящихся в государственной собственности, уменьшение остатков бюджетных средств на счетах или в резервных фондах. Средства, привлеченные с помощью этих источников, не ведут к образованию задолженности у органа власти, однако ограничены объемом имеющихся у него в собственности активов (имущества). В качестве собственного источника финансирования бюджетного дефицита может использоваться денежная эмиссия. Использование денежной эмиссии для финансирования бюджетного дефицита применяется в практике некоторых развитых стран. Однако это чревато негативными инфляционными последствиями. В Российской Федерации использование денежной эмиссии в качестве источника покрытия федерального бюджета запрещено бюджетным законодательством.

Заемные источники финансирования бюджетного дефицита широко используются в мировой практике. Привлечение этих ресурсов в бюджетную систему осуществляется рыночными методами - кредитными и долговыми. Первые предусматривают привлечение средств на условиях заключаемого кредитного договора, вторые - через выпуск государственных долговых обязательств.

Государственные займы увеличивают финансовые возможности органов власти для сглаживания разрывов между возрастающими потребностями в бюджетных услугах со стороны общества и возможностями самого государства по их удовлетворению из бюджетных средств. Вместе с тем они приводят к росту государственного долга, представляющего собой совокупность обязательств, выпущенных от имени государства. Государственный долг часто является следствием финансирования предыдущих бюджетных дефицитов заемными методами. Формирование данного механизма покрытия государственных расходов следует признать нормальной практикой развитых стран, наиболее приемлемой для рыночного хозяйства.

В Российской Федерации основными видами источников финансирования дефицита федерального бюджета являются долговые обязательства Российской Федерации, номинированные в национальной и иностранной валюте, государственные гарантии, акции и иные формы участия в капитале, государственные запасы драгоценных металлов и драгоценных камней.

Таким образом, внутренними заимствованиями федеральных органов власти определяются: кредиты, полученные Правительством РФ от кредитных организаций; государственные займы, осуществляемые посредством выпуска ценных бумаг от имени Правительства РФ; долговые обязательства различных эмитентов, гарантированные Правительством РФ; бюджетные ссуды, полученные от бюджетов других уровней. Внешними заимствованиями федерального бюджета являются: средства от продажи государственных ценных бумаг на внешнем рынке; кредиты правительств иностранных государств, между народных финансовых организаций, иностранных организаций.

Внешние заимствования при финансировании дефицита бюджетов субъектов РФ могут иметь форму облигаций субъектов РФ, размещаемых на зарубежных рынках и номинированных в иностранной валюте; кредитов правительств иностранных государств, международных финансовых организаций, иностранных организаций. В целом проект Бюджетного Кодекса обобщает уже имеюйИжозяникдатикзфинансирования дефицита бюджетов субъектов РФ могут быть внутренние заимствования в форме средств от продажи ценных бумаг субъектов РФ; кредитов, полученных органами исполнительной власти субъектов РФ; ссуд, полученных от федерального и других бюджетов.

Источниками финансирования дефицита местных бюджетов могут быть внутренние заимствования в форме средств от продажи местных целевых инвестиционных займов; кредитов кредитных организаций; ссуд, полученных от других бюджетов.

Главные стратегические направления сокращения дефицита бюджетов:

- развитие экономики;

- реструктуризация расходов бюджетов всех уровней;

- совершенствование налоговой системы и системы межбюджетных отношений;

- усиление контроля за собираемостью налогов, за целевым и экономичным использованием бюджетных ассигнований;

- глубокая реформа жилищно-коммунального хозяйства, топливно-энергетического комплекса и др.;

- четкое законодательное разграничение компетенции уровней власти по бюджетным вопросам и др.

Если доходы бюджета превышают расходы образуется профицит бюджета. В случае большого дефицита бюджета, Правительство страны может принять решение о секвестре бюджетных расходов. Секвестр - это пропорциональное сокращение бюджетных ассигнований по статьям, кроме социально защищенных, к которым относятся затраты на оплату труда, начисления на зарплату, трансферты населению.

Межбюджетные отношения

Одним из ключевых в функционировании бюджетной системы является вопрос о взаимоотношениях между ее уровнями. А наиболее оптимально эту систему характеризует финансовый механизм межбюджетных отношений. Однако на сегодняшний день определения подобного финансового механизма не существует. Поэтому целесообразно начать анализ финансового механизма межбюджетных отношений с определения понятия «финансовый механизм межбюджетных трансфертов».

Рассмотрим механизм межбюджетных отношений через основные элементы финансового механизма: финансовые отношения, финансовые методы, финансовые инструменты.

Межбюджетные отношения - это взаимоотношения между публично-правовыми образованиями по вопросам регулирования бюджетных правоотношений, организации и осуществления бюджетного процесса.

Межбюджетные отношения в России основаны на следующих принципах:

- распределения и закрепления расходов бюджетов по определенным уровням бюджетной системы РФ;

- разграничения (закрепления) на постоянной основе доходов по уровням бюджетной системы РФ;

- равенства бюджетных прав субъектов РФ, равенства бюджетных прав муниципальных образований;

- выравнивания уровней минимальной бюджетной обеспеченности субъектов РФ, муниципальных образований;

- равенства всех бюджетов РФ во взаимоотношениях с федеральным бюджетом, равенства местных бюджетов во взаимоотношениях с бюджетами субъектов Федерации.

Целями организации системы межбюджетных отношений могут быть:

- выравнивание бюджетной обеспеченности;

- стимулирование роста налогового потенциала;

- финансовое управление территориальным развитием;