Экономическая сущность финансов. Финансовая система

Сущность экономической категории «финансы»

Финансы - неоднозначное понятие. Понимание содержания финансов зависит:

- от экономической теории, лежащей в основе исследования финансов,

- от действующей системы права,

- от сложившихся исторических традиций.

Термин «финансы» происходит от латинских слов:

- finis - конец, наступление срока платежа по долгу, позднее - документ, удостоверяющий уплату долга;

- finansia - денежный доход, платеж, наличность; вероятно, поэтому финансы часто отождествляют с деньгами;

- finare - платить.

Существует три основные гипотезы происхождения слова «финансы»:

1. Итальянская. Слово «финансы» этимологически ведет свое начало от средневековой латыни. Термин возник в 13-15 веке в торговых городах Италии и получил распространение как понятие, связанное с системой денежных отношений между государством и населением.

2. Немецкая. Вследствие близости звуков со словами хитрость и ловкость, в Германии в 16-17 вв. слово финансы имело негативное значение - означало лукавство и вымогательство и связывалось с понятиями грабеж, вероломство, ненависть, зависть, что было связано с системой налогообложения. В Германии под конец средних веков слово «Finanz» употреблялось для обозначения хитрости, коварства, а в применении к государственному хозяйству под «Finanz» разумели искусство собрать побольше денег

3. Французская версия. « la finance» - плата королю при покупке государственной должности. В дальнейшем термин стал употребляться как понятие, связанное с системой денежных отношений, образованием денежных ресурсов, мобилизуемых государством для выполнения своих функций. Термин «финансы» был впервые введен в научный оборот во Франции в 1577 г. Так экономист Боден, написал «Шесть книг о республике», одна из них называлась «Финансы, нервы государства». Содержание книги связано с этапом обособления государственной казны и возникновения государственного бюджета. В то же время во Франции под finances понимали все материальные средства, находящиеся в распоряжении правительства.

Поэтому на разных этапах развития финансовых отношений, в разных странах теоретики и практики «финансы» понимали/понимают по-разному.

В таблице 2.1. представлены альтернативные взгляды (точки зрения) ведущих российских ученых.

Таблица 2.1

| ФИО автора | Определение финансов |

|---|---|

| А. Г Грязнова | Финансы - совокупность денежных отношений по поводу распределения стоимости валового внутреннего продукта, доходов от внешнеэкономической деятельности и части национального богатства, в результате которого формируются денежные доходы, поступления и накопления у отдельных субъектов хозяйствования, государства, используемые в дальнейшем для решения экономических и социальных вопросов. |

|

В.М. Родионова |

Финансы - это денежные отношения, возникающие в процессе распределения и перераспределения стоимости валового общественного продукта и части национального богатства в связи с формированием денежных доходов и накоплений у субъектов хозяйствования и государства и использованием их на расширенное воспроизводство, материальное стимулирование работающих, удовлетворение социальных и других потребностей общества. |

|

А.Д. Шеремет |

Финансы - это система денежных распределительных отношений, по поводу образования и использования фондов денежных средств, доходов и накоплений у участников общественного воспроизводства. |

|

М.Л. Белоножко |

Финансы это совокупность денежных отношений, организованных государством, в процессе которых осуществляется формирование и использование общегосударственных фондов денежных средств для осуществления экономических, социальных и политических задач. |

|

В. В. Ковалев |

Финансы как научное направление изучает общественные отношения, возникающие на основе образования, распределения и использования финансовых ресурсов, выявляет закономерности развития финансовых отношений. |

|

С.А. Чернецов |

Финансы - это не сами денежные средства, а отношения между людьми по поводу образования распределения и использования фондов денежных средств. |

|

Л.М. Подъяблонская |

Финансы представляют собой экономические отношения, связанные с формированием, распределением и использованием денежных средств, необходимых для выполнения функций государства и решения экономических, социальных и политических задач. |

|

М.В. Романовский, О.В. Врублевская, Б.М. Сабанти |

Финансы - это совокупность денежных отношений (связей), регламентированных государством по поводу формирования и использования различных денежных фондов в процессе их образования и распределения в целях обеспечения благосостояния населения, социального мира и экономического роста |

|

В. А. Слепова |

Финансы - это движение денежных доходов |

|

Н.А. Лупей, В.И. Соболев |

Финансы - это система экономических отношений связанные с формированием, распределением и использованием фондов денежных средств на основе распределения и перераспределения национального дохода. |

Таким образом, финансы - научный термин, в определении которого существуют разные точки зрения.

Наука о государственных финансах изучает общественные отношения и наиболее рациональные способы формирования и использования централизованных и децентра лизованных денежных фондов, необходимых для выполнения основных функций государства и муниципальных образований.

Централизованные денежные фонды формируются в основном за счет налоговых поступлений, доходов от внешнеэкономической деятельности, платежей населения. Децентрализованные денежные фонды формируются из денежных доходов и накоплений самих предприятий.

В составе централизованных денежных фондов основное место занимают доходы бюджетов всех уровней, за счет которых обеспечивается решение экономических и социальных задач развития общества. К централизованным денежным фондам помимо бюджетов относятся ресурсы государственных внебюджетных фондов - социального страхования, пенсионного фонда, фонда обязательного медицинского страхования.

Факторы, определяющие необходимость финансов:

1) наличие товарного производства обуславливает необходимость формирования финансовых ресурсов субъектами хозяйствования для осуществления расширенного воспроизводства, для решения социальных вопросов;

2) действие объективных экономических законов в обществе, которые требуют проведения различных финансовых мероприятий, установление соответствующих пропорций в народном хозяйстве, при распределении общественного продукта между сферами экономики, отраслями производства, а это достигается через финансовые отношения;

3) финансы необходимы для выполнения государством своих функций, для этого требуются огромные денежные средства, формирование и использование которых происходит в процессе финансовых отношений.

Таким образом финансовая наука изучает закономерности развития финансовых отношений. Социально- экономическая сущность финансовых отношений состоит в исследовании вопроса за счет кого государство получает финансовые ресурсы и в чьих интересах использует эти средства

Финансовые отношения достаточно многоаспектны, они охватывают отношения:

- между гражданами и государством, органами местного самоуправления при выполнении ими налоговых обязательств перед бюджетами различного уровня и получении из них социальных гарантий, пособий, пенсий;

- хозяйствующими субъектами в процессе реализации либо приобретения продукции, услуг, товарно-материальных ценностей;

- хозяйствующими субъектами и вышестоящими организациями при создании совместных фондов денежных средств и их использовании;

- хозяйствующими субъектами и государством, органами местного самоуправления при формировании бюджетов и внебюджетных фондов;

- отдельными бюджетами и внебюджетными фондами;

- внутри хозяйствующих субъектов при формировании и использовании целевых фондов денежных средств.

Каждая из перечисленных групп имеет свои особенности и сферу применения. Однако все они носят двусторонний характер, и их материальную основу составляет движение денежных средств.

Место финансовых отношений в системе воспроизводственных отношений рыночной экономики предопределено их экономической природой и целевой направленностью.

Первый уровень возникновения финансовых отношений совпадает с процессом производства, когда при участии факторов производства создается новая стоимость и переносится на продукт труда старая стоимость.

Реальное формирование финансовых ресурсов начинается на стадии распределения, когда в составе выручки от продаж материализуются конкретные экономические формы реализованной стоимости. Вычленение из состава выручки от реализации прибыли, амортизационных отчислений, отчислений на социальное страхование и т.п. осуществляется на финансовой основе и отражает процесс распределения стоимости в соответствии с целевым назначением каждой из ее частей.

Дальнейшее перераспределение стоимости между субъектами хозяйствования (изъятие части прибыли в распоряжение государства, уплата налоговых обязательств каждым доходополучателем и проч.) и целевое ее использование на накопление и потребление тоже происходит на основе финансовых механизмов и принимает специфическую форму финансовых ресурсов.

Но не всякие денежные отношения являются финансовыми. Деньги служат мерой стоимости товара и средством обмена различных видов деятельности между собой. Движению денег всегда противостоит движение товаров либо услуг с целью эквивалентного взаимообмена. Финансы обслуживают многообразные процессы перераспределения стоимости общественного продукта во всех звеньях хозяйственного комплекса и социальной сферы. Следовательно, финансы - представляют собой совокупность денежных отношений, опосредующих формирование, распределение и перераспределение валового внутреннего продукта (ВВП) и национального дохода (НД), а также контроль за их использованием.

Финансы - это стоимостная категория, но это не просто деньги, а совокупность денежных отношений (связей), в материально-вещественной форме представляют собой финансовые ресурсы.

Таким образом. Финансы всегда выражаются в денежной форме. Однако не все денежные отношения являются финансовыми. Например: начисление заработной платы - это денежные отношения; а распределение прибыли предприятия на фонд накопления, фонд потребления - это уже финансовые отношения.

Результатом финансовых отношений является создание реальных денежных фондов, которые принимают форму финансовых ресурсов (распределение прибыли предприятия на фонд накопления, фонд потребления, резервный фонд, распределение средств бюджета и т.д.).

Распределительный характер финансовых отношений (в понятие финансов входят такие денежные операции, с помощью которых происходит распределение стоимости общественного продукта по целевому назначению и субъектам хозяйствования, каждый их которых должен получить свою долю в произведенном продукте).

Функции финансов

Под функциями понимается та «работа», которую выполняют финансы. Вопрос о количестве и содержании функций финансов спорный.

Сущность финансов как особой сферы распределительных отношений проявляется прежде всего с помощью распределительной функции. Финансы являются объективно обусловленным инструментом стоимостного распределения: их специфическое общественное назначение состоит в том, чтобы распределять и перераспределять стоимость валового внутреннего продукта, выраженную в денежной форме, между разными субъектами хозяйствования и направлениями целевого использования. Именно через эту функцию реализуется общественное назначение финансов - обеспечение каждого субъекта хозяйствования необходимыми ему финансовыми ресурсами, используемыми в форме денежных доходов специального целевого назначения.

Распределение национального дохода начинается в ходе планирования и прогнозирования. т.е. с создания финансовых предпосылок - условий для формирования так называемых основных, или первичных, доходов. Их сумма определяет величину национального дохода. Основные доходы экономических субъектов подразделяются на три группы:

1) зарплата рабочих, служащих; доходы населения (домохозяйств), фермеров, крестьян, других категорий работников, занятых в сфере материального и нематериального производства;

2) доходы организаций сферы материального и нематериального производства, а также сферы услуг;

3) доходы государства в виде косвенных налогов; поступлений от государственного имущества, угодий, услуг; изъятия части прибыли государственного сектора.

Осуществляется процесс распределения валового внутреннего продукта с помощью финансовых инструментов: норм, ставок, тарифов, отчислений и т.п., установленных государством. При этом основной задачей финансовых отношений является аккумулирование (концентрация) финансовых ресурсов в распоряжении государства и направление их на финансирование: социальных, управленческих, правоохранных, военных, производственных функций.

Государство имеет и другие сферы и виды экономической деятельности, прежде всего непроизводственную сферу, где национальный доход не создается, однако государство обязано заботиться о развитии непроизводственной сферы, а значит, выделять для этого денежные средства. К их числу можно отнести развитие приоритетных видов экономической деятельности, связанных с обеспечением обороноспособности страны и внутреннего порядка, а также обеспечением финансирования социальной сферы: образования, здравоохранения, социального страхования и социального обеспечения и т.п. Все это обусловливает объективную необходимость перераспределения первичных доходов организаций и населения.

С помощью финансов распределительный процесс протекает во всех сферах общегосударственной жизни - в материальном производстве, сферах обращения и потребления. Финансовый метод распределения охватывает разные уровни управления экономикой: государственный, территориальный, местный. И наконец, финансовому распределению присуща многоступенчатость, порождающая разные виды распределения - внутрихозяйственное, внутриотраслевое, межотраслевое, межтерриториальное.

При первичном распределении стоимости национального дохода происходит распределение (дистрибуция) стоимости на отдельные элементы и формирование основных, или первичных, денежных доходов и накоплений (рис.1.1). Это оплата труда и чистый доход предприятий сферы материального производства. В дальнейшем с участием финансового механизма (налоги, сборы, бюджетные субсидии, трансферты, операции на финансовом рынке и пр.) происходит перераспределение стоимости общественного продукта.

В результате перераспределения образуются вторичные, или производные, доходы. Это доходы в непроизводственной сфере, а также конечные доходы в производственной сфере. Вторичные доходы формируют конечные пропорции использования национального дохода на цели накопления и потребления. Именно финансы опосредуют связь между созданием и использованием вновь созданной стоимости.

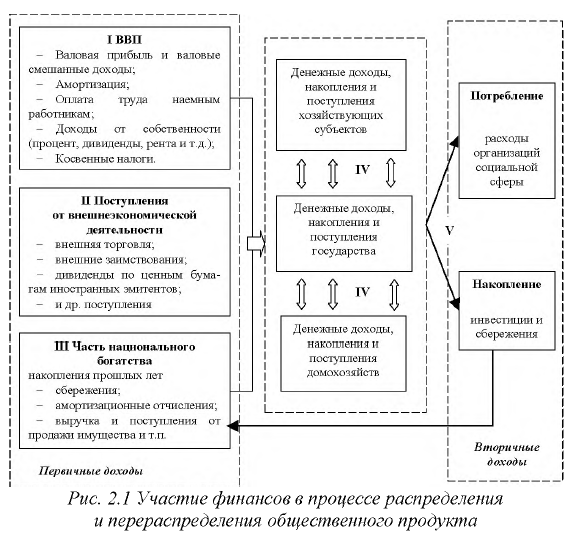

Участие финансов в распределении (первичные доходы) и перераспределении (вторичные доходы) стоимости валового внутреннего продукта (I), доходов от внешнеэкономической деятельности (II), части национального богатства (III) приведено на рис. 2.1.

Процесс перераспределения (IV) затрагивает движение средств между экономическими субъектами. Перераспределение происходит через:

1) бюджетную систему:

- поступление в бюджет прямых налогов с прибыли организаций, доходов физических лиц;

- государственные и муниципальные заимствования;

- денежные перечисления организациям, домохозяйствам в порядке расходования бюджетных средств (ассигнования, субсидии, субвенции, пенсии и т.п.);

2) финансовый рынок:

- привлечение средств путем выпуска ценных бумаг, размещения долей и паев, кредитных договоров и займов одними экономическими субъектами и одновременное размещение временно свободных денежных средств в соответствующие активы другими субъектами;

- поступление дивидендов, процентов;

- страховые взносы (премии) и страховые возмещения (выплаты).

Сформированные доходы и накопления экономические субъекты используют в целях потребления (перераспределение), а также направляются для дальнейшего накопления (V).

Таким образом, можно сделать вывод о том, что участие финансов в распределении и перераспределении вновь созданной стоимости и частично стоимости прошлых лет — это весьма сложный процесс, характеризующийся большой мобильностью создаваемых и расходуемых денежных доходов. Распределительная функция финансов выражается через процесс использования ранее мобилизованных денежных средств, для удовлетворения соответствующих целевых потребностей хозяйственной системы в финансовых ресурсах. На уровне мировых финансовых отношений данная функция проявляется, в свою очередь, при осуществлении финансовых программ межнациональных финансовых институтов, на уровне государственных финансов - при исполнении расходной части бюджета, на уровне субъекта хозяйствования - при распределении полученной прибыли. На практической реализации распределительной функции основана политика расходов, как одно из базовых направлений финансовой политики.

Распределительная функция финансов органически связана с контрольной и в значительной степени ее обусловливает.

Контрольная функция финансов заключается в предварительном, текущем и итоговом контроле за распределением валового внутреннего продукта, национального дохода по соответствующим фондам и за расходованием их по целевому назначению.

Основу контрольной функции финансов составляет движение финансовых ресурсов, происходящее как в фондовой, так и в нефондовой формах. Поскольку финансы "пронизывают" все общественное производство, все его сферы и подразделения, все уровни хозяйствования, они представляют универсальные механизмы контроля со стороны общества за производством, распределением и обращением валового внутреннего продукта. Благодаря контрольной функции финансов общество знает о том, как складываются пропорции в распределении денежных средств, насколько своевременно денежные ресурсы поступают в распоряжение разных субъектов хозяйствования, экономно и эффективно ли ими используются. Особая роль рассматриваемой функции определяется возможностью через контроль за движением собственно денежных средств анализировать многие другие аспекты деятельности объекта управления, например - на уровне отдельного предприятия оценивать эффективность его инвестиционной деятельности, используемых технологий и т. п., а на уровне государства - результативность социальной политики, экологических программ и т.п. Инструментом реализации контрольной функции финансов выступает финансовая информация. Она заключена в финансовых показателях, имеющихся в бухгалтерской, статистической и оперативной отчетности.

Регулирующая функция финансов связана с вмешательством государства с помощью финансов (государственные расходы, налоги, государственный кредит) в воспроизводственный процесс с целью обеспечения экономического роста, занятости и финансовой стабильности в экономике. Регулирующая функция финансов имеет большое значение в разработке и проведении финансовой политики.

Вопрос о количестве и содержании функций финансов относится к числу дискуссионных.

Экономическая категория финансы взаимосвязаны с такими категориями как цена, налоги, кредит, зарплата. В условиях рыночной экономики категория финансы трансформируются в категорию цена, которая является важнейшим инструментом формирования доходов государства и

является определяющим показателем при расчете пенсии, пособий, размера минимальной оплаты труда.

Кредит как экономическая категория имеет общие черты и различия с категорией финансы

Общие черты:

- Движение денег и денежные отношения

- Используются в интересах общества

Различия:

| 1. Кредит возвратен | 1. Финансы безвозвратны |

| 2. Предоставляется на определенный срок | 2. Предоставляются бессрочно |

| 3. Удовлетворяет временную потребность в денежных средствах | 3. Удовлетворяют постоянные потребности общества |

| 4. Может быть в денежной и товарной формах | 4. Могут быть только в денежной форме |

| 5. Основан на обороте денежных средств предприятий | 5. Основаны на перераспределении валового внутреннего продукта и национального дохода |

Если государство не регулирует цены, то оно вынуждено корректировать социальные выплаты и увеличивать минимальную оплату труда. В основном государство регулирует цены на предметы первой необходимости и стратегически важную продукцию.

В экономических отношениях между государством и юридическими и физическими лицами в процессе формирования бюджетного фонда финансовые отношения трансформируются в бюджетные отношения и реализуются с помощью экономической категории и важнейшего инструмента - налоги.

На уровне предприятий финансовые отношения реализуются через категорию заработная плата, денежных выплат за труд.

Таким образом экономическая категория финансы в процессе перераспределения финансовых ресурсов приобретает признаки других экономических категорий - налогов, зарплаты, кредита, цены и других, причем каждая новая категория имеет свое назначение и функцию

Финансовые ресурсы

Для целей осуществления своей производственнохозяйственной деятельности хозяйствующий субъект создает и использует финансовые ресурсы.

Финансовые ресурсы - это доходы и накопления в денежной форме, которые находятся в распоряжении государства, хозяйствующих субъектов, домохозяйств и предназначенные для образования целевых денежных фондов, которые используются для нужд государства, инвестиционных целей, материального стимулирования, удовлетворения социальных потребностей.

Главным источником формирования централизованных фондов на макроуровне является национальный доход.

Валовой внутренний продукт (англ. Gross Domestic Product), общепринятое сокращение - ВВП (англ. GDP) - отражает рыночную стоимость всех конечных товаров и услуг, произведённых за год во всех отраслях экономики на территории государства для потребления, экспорта и накопления, вне зависимости от национальной принадлежности использованных факторов производства.

Национальный доход - это вся вновь созданная стоимость в стране за год.

Национальное богатство - это совокупность в денежном выражении созданных материальных благ, накопленных обществом за весь период предшествующего развития.

Основной вклад в национальное богатство России вносят:

- природный капитал;

- российский человеческий капитал;

- физический капитал.

По оценкам экспертов Всемирного банка доля человеческого капитала в национальном богатстве России в конце ХХ века составляла 50 %, доля природного капитала - 40 %, доля физического капитала - 10 %'.

Виды финансовых ресурсов — это те конкретные формы доходов, поступлений и накоплений, которые образуются у субъектов хозяйствования и органов власти в результате финансового распределения.

Источники формирования финансовых ресурсов субъектов хозяйствования и органов власти представлены в табл. 2.2.

Таблица 2.2.

| Субъекты функционирования в экономике |

Источники финансовых ресурсов |

Направления использования финансовых ресурсов |

|---|---|---|

| Коммерческие организации |

|

|

| Некоммерческие организации |

|

|

|

Индивидуальные предприниматели |

|

|

|

Органы государственной власти и местного самоуправления являются |

|

Расходы связанные с функциями государства:

|

|

Домашние хозяйства |

|

|

Фондовая форма предопределена потребностями органов государственной власти и местного самоуправления, нуждающихся в финансовых ресурсах для обеспечения своего функционирования, и некоторыми потребностями субъектов хозяйствования, осуществляющих расширенное воспроизводство. При формировании и использовании их финансовых ресурсов используются как фонды многоцелевого назначения, так и узкоцелевые.

Финансовые фонды имеют, следующие черты:

- это обособившаяся часть, выделившаяся из общей суммы денежных средств;

- в результате обособления денежный фонд начинает функционировать самостоятельно, причем эта самостоятельность относительна, происходит постоянное пополнение и использование средств;

- фонд всегда создается для финансирования какой-либо цели, причем цели могут быть разного порядка, широкие и узкие;

- имеет правовое обеспечение, в котором регулируются вопросы порядка его образования и использования.

Фондовая форма образования и использования финансовых ресурсов имеет преимущества по сравнению с нефондовой. Формирование обособленно функционирующих финансовых фондов с четкой регламентацией порядка их формирования и использования обеспечивает концентрацию финансовых ресурсов для выполнения неотложных задач, позволяет эффективнее управлять ими и облегчает контроль за их формированием и использованием.

Однако если ранее фондовая форма была основной, то в условиях рынка в фондовой форме формируются и используются в основном финансовые ресурсы органов государственной власти и местного самоуправления. К таким фондам относят бюджеты соответствующих уровней и внебюджетные фонды. Форма использования финансовых ресурсов субъектов хозяйствования в настоящее время в меньшей степени регламентирована государством.

Порядок использования финансовых ресурсов коммерческими организациями определяется их учредительными документами, и поэтому здесь возможно сочетание фондовой и нефондовой форм. Часть ресурсов субъектов хозяйствования может быть направлена на образование фондов целевого назначения (например, экономического стимулирования, резервных фондов). Использование финансовых ресурсов на выполнение финансовых обязательств перед бюджетами разных уровней, государственными внебюджетными фондами, банками, страховыми организациями, уплата штрафных санкций осуществляется в нефондовой форме.

Нефондовая форма образования и использования финансовых ресурсов основывается на использовании общей суммы денежных средств.

Финансовый рынок и его роль в мобилизации финансовых ресурсов

Финансовый рынок - это рынок, на котором осуществляется рыночное перераспределение свободных денежных капиталов и сбережений между различными субъектами экономики путем совершения сделок с финансовыми активами. В качестве последних выступают деньги в наличной форме и в виде остатков на банковских счетах, а также ценные бумаги, золото и драгоценные металлы.

На финансовом рынке происходит столкновение спроса и предложения денежных средств и капиталов и формирование цены финансовых активов.

Предложение средств, которые могут быть переданы другим субъектам, исходит, в основном, от домашних хозяйств, но свободные денежные средства образуются также и у предприятий в процессе кругооборота их капиталов, и у государства при формировании и использовании централизованных денежных фондов.

Спрос на дополнительные финансовые ресурсы предъявляют реальный сектор экономики и в меньших объемах государство для финансирования своих расходов и домашние хозяйства.

Свободные денежные средства (сбережения) всех экономических агентов поступают на финансовый рынок, посредством сделок (на котором происходит их инвестирование в различные финансовые активы. При этом большинство сбережений приходится на домашние хозяйства, а большинство инвестиций - на предприятия. Финансовый рынок служит своего рода механизмом, осуществляющим перемещение потоков денежных сбережений от домашних хозяйств к предприятиям, инвестирующим капиталы в свое развитие.

В зависимости от целей перераспределения в составе финансового рынка выделяют денежный рынок и рынок капиталов.

Денежный рынок - это рынок относительно краткосрочных операций (не более одного года), на котором происходит перераспределение ликвидности, т.е. свободной денежной наличности.

На нем совершаются сделки с активами в ликвидной форме, которые могут быть использованы в качестве средства платежа для погашения разнообразных обязательств.

Самым ликвидным активом, как известно, являются деньги в форме банкнот и остатков на текущих (расчетных) и корреспондентских счетах коммерческих банков.

Высокой ликвидностью обладают государственные краткосрочные ценные бумаги, которые также могут применяться для погашения обязательств их владельцев.

Наряду с ними на денежном рынке обращаются и краткосрочные коммерческие долговые обязательства, выпущенные первоклассными фирмами и корпорациями (например, векселя, коммерческие бумаги), которые часто облечены в форму ценных бумаг и охотно принимаются участниками рынка как средство погашения обязательств.

Денежный рынок обслуживает, в основном, движение оборотных капиталов предприятий и организаций, краткосрочной ликвидности банков и государства.

Наиболее четко очерченным сегментом денежного рынка является межбанковский рынок (рынок межбанковских кредитов), который представляет собой совокупность отношений между банками по поводу взаимных краткосрочных необеспеченных ссуд. На нем происходит перераспределение коротких и сверхкоротких банковских ресурсов. В странах с развитой рыночной экономикой операции по покупке и продаже ресурсов на межбанковском рынке высоко-стандартизированы и совершаются по телефону или телексу с последующим подтверждением. Они отличаются очень короткими сроками - от нескольких часов до нескольких дней. В США межбанковский рынок существует в форме рынка федеральных фондов, т.е. свободных денежных Резервов коммерческих банков, размещенных на счетах в федеральных банках, которые «продаются» на короткое время тем участникам рынка которые испытывают дефицит ликвидности.

К денежному рынку относят:

- обычно рынок краткосрочных банковских кредитов, на котором предприятия получают средства, необходимые для завершения расчетов,

- вексельный рынок

- и рынок краткосрочных высоколиквидных и надежных государственных (в некоторых странах и корпоративных) ценных бумаг.

Основными участниками денежного рынка являются банки, в том числе центральный банк, который выходит на межбанковский сегмент этого рынка с предложением денег, реализуя при этом свою денежно-кредитную политику. При накоплении избыточной ликвидности и «перегреве» денежного рынка Центральный банк связывает избыточные ресурсы в различные финансовые инструменты, в том числе в собственные депозиты, проводя так называемую «стерилизацию» денежной массы.

Рынок капиталов -это рынок, на котором происходит перераспределение свободных капиталов и их инвестирование в различные доходные финансовые активы.

На нем совершаются относительно долгосрочные операции, обеспечивающие формирование собственного (акционерного) капитала фирм и корпораций, привлечение инвестиций и перераспределение корпоративного контроля.

Строгой границы между денежным рынком и рынком капиталов не существует, на том и другом из них могут обращаться одни и те же инструменты, например облигации первоклассных эмитентов.

Отличие между этими секторами финансового рынка заключается в выполняемых ими функциях.

Основной функцией денежного рынка является регулирование ликвидности всех участников рынка и экономики в целом. При наличии развитого денежного рынка каждый его участник имеет возможность либо разместить свои временно свободные денежные средства в высоколиквидные и надежные инструменты, приносящие к тому же определенную доходность, либо при необходимости оперативно привлечь с этого рынка дополнительные ликвидные средства. Центральный банк осуществляет постоянный мониторинг денежного рынка, отслеживая движение ставок процента на нем. При их росте и недостатке ликвидных средств он расширяет операции рефинансирования, проводит интервенции в национальной валюте, покупает ценные бумаги у участников рынка, в результате чего достигаются увеличение денежной массы и стабилизация ставок на денежном рынке. Избыток ликвидных средств у участников рынка провоцирует рост спроса на товары, иностранную валюту и другие доходные активы, что без соответствующего увеличения их предложения чревато всеобщим ростом цен и развитием инфляции. В этих условиях центральный банк проводит на денежном рынке операции по связыванию избыточной ликвидности: продает иностранную валюту, ценные бумаги, размещает избыточные резервы коммерческих банков на своих депозитных счетах. Таким образом, обеспечивается регулирование ликвидности экономики в целом.

Функциями рынка капиталов являются формирование и перераспределение капиталов экономических агентов, осуществление корпоративного контроля (через движение цен на акции, что отражает рыночную стоимость предприятий), инвестирование капиталов на развитие и проведение спекулятивных операций, которые представляют собой инструмент достижения динамичной сбалансированности рынка.

На нем, так же как и на денежном рынке, свободные капиталы и денежные средства могут перемещаться от их собственников к заемщикам как по каналам прямого, так и по двум каналам косвенного финансирования.

При прямом финансировании средства перемещаются непосредственно от их собственников к заемщикам без участия посредников.

При этом выделяют два традиционных способа прямого финансирования1: капитальное и на основе займов.

Капитальным финансированием называют любое соглашение, по которому предприятие получает денежные средства для осуществления инвестиций в обмен на предоставление права долевого участия в собственности на эту фирму. Документом, подтверждающим права инвестора на долю в собственности предприятия, является акция.

Финансирование на основе займов предполагает заключение любого соглашения, согласно которому предприятие получает денежные средства для осуществления инвестиций в обмен на обязательство выплатить их в будущем с оговоренным процентом.

Покупка, продажа и перепродажа акций, облигаций и других ценных бумаг как домашними хозяйствами, так и фирмами осуществляется на особых рынках - рынках ценных бумаг.

При косвенном финансировании средства, перемещающиеся от собственников к заемщикам, проходят через особые институты, которые на разных условиях привлекают свободные денежные средства экономических субъектов, а затем от своего имени размещают их в разных формах в разнообразные финансовые активы. Такие институты называют финансовыми посредниками, к числу которых относятся, например, банки, взаимные фонды, а также страховые компании.

В зависимости от вида финансовых инструментов, купли-продажи различают четыре сегмента финансового ранка: валютные рынки, кредитные рынки, рынки ценных бумаг и рынки золота.

На валютном рынке совершаются сделки по куплепродаже иностранной валюты в наличной и безналичной формах. В России все сделки с валютой и валютными ценностями могут и должны происходить при посредничестве банков, которые являются основными участниками валютных бирж и вместе с ними составляют основу инфраструктуры валютного рынка.

На кредитном рынке осуществляются сделки по предоставлению временно свободных денежных средств в ссуду одним экономическими субъектами и другим. Кредиты могут предоставляться предприятиями непосредственно друг другу (рынок межхозяйственных кредитов), банками любым экономическим субъектам (рынок банковских кредитов), напрямую государству (рынок государственного долга) и населению (рынок потребительских кредитов).

На рынке ценных бумаг заключаются сделки между эмитентами ценных бумаг и инвесторами обычно при содействии посредников - профессиональных участников рынка ценных бумаг. На последнем выделяют следующие сегменты: денежный (краткосрочные ликвидные ценные бумаги), капитального финансирования (рынок титулов собственности) и долгового финансирования (рынок долговых обязательств).

На рынке золота происходит торговля золотом и другими драгоценными металлами и камнями. Эти финансовые активы рассматриваются инвесторами как надежное средство сохранения стоимости. В периоды колебания цен на золото сделки с ним приносят доход в виде разницы цен его покупки и продажи.

Таким образом, все сегменты финансового рынка тесно взаимосвязаны между собой, их границы пересекаются, одни финансовые инструменты могут конвертироваться в другие. Участниками разных сегментов выступают одни и те же организации, например банки могут осуществлять операции практически на всех сегментах финансового рынка.

Финансовая система

Функции и роль финансов реализуются через финансовую систему, с помощью которой осуществляется распределение и перераспределение денежных средств в экономике страны.

Финансовая система представляет собой встроенный элемент экономической системы, обслуживающий субъекты экономики, обладающие избытком или недостатком денежных средств.

Система — это комплекс взаимосвязанных элементов.

Необходимость выделения отдельных элементов вызвана тем, что они играют различную роль в экономике, используют различные принципы, методы образования и использования денежных фондов.

Финансовая система - понятие не однозначное, в классической и неоклассической теории имеет разное значение, в отечественной и зарубежной нет единого мнения, относительно понятия финансовой системы и ее основных элементов. При этом одни авторы пытаются свести все элементы в единую финансовую систему, другие разделяют ее экономическую и организационную (институциональную) составляющие.

Разница во взглядах ученых зависит от:

- общей экономической платформы;

- сферы общественного воспроизводства, которая берётся за основу при исследовании финансов;

- того, какой субъект финансов рассматривается как главный (государство или финансы хозяйствующих субъектов);

- субъективных факторов.

В западной экономической литературе понятие «финансовая система» определяется как совокупность финансовых рынков и финансовых инструментов, используемых для заключения финансовых сделок, обмена активами и рисками.

Такой односторонний подход не отражает функциональной основы и, соответственно, функциональной структуры финансовой системы как системы, обеспечивающей аккумуляцию и распределение денежных средств различными субъектами экономики (государством, организациями, домохозяйствами), цели функционирования которых, а, следовательно, и методы аккумуляции, распределения и использования ограниченных денежных средств принципиально различны.

Финансовая система определяется как совокупность взаимосвязанных сфер и звеньев финансовых отношений, обладающих особенностями в формировании и использовании фондов денежных средств. Таким образом, в основу трактовки финансовой системы положен принцип наличия различных функциональных сфер и звеньев специфических финансовых отношений.

Необходимость выделения ее отдельных сфер (звеньев) обусловливается различным участием субъектов экономических отношений в образовании, распределении и перераспределении валового внутреннего продукта, формировании и использовании денежных фондов и доходов.

Каждому звену финансовой системы присущи специфические цели функционирования, а следовательно, формы и методы образования и использования денежных фондов и доходов.

Финансовая система — это совокупность различных сфер и звеньев финансовых отношений, каждая из которых характеризуется особенностями в формировании, распределении и использовании фондов денежных средств.

Финансовая система общества - это исторически сформировавшаяся и закрепленная действующим финансовым законодательством совокупность сфер финансовых отношений, финансовых учреждений и финансовых фондов, обеспечивающих процесс мобилизации и последующего использования финансовых ресурсов в целях удовлетворения соответствующих потребностей общества в целом. Процесс ее непосредственной организации и регулирования всегда осуществляется государством в лице уполномоченных финансовых органов, что и определяет ключевую роль государственной финансовой системы.

Финансовая система общества в современных условиях может быть организована государством по одному из трех принципиальных типов:

- банковский тип финансовой системы, при котором ключевую роль в процессе перераспределения национального дохода играют коммерческие банки и другие ссудносберегательные учреждения. Финансовая система данного типа, наиболее ярко представленная в Германии, Франции и Японии, характеризуется тем, что, аккумулируя на добровольной основе значительную часть свободных финансовых ресурсов юридических и физических лиц, банки уже от своего имени распределяют их с использованием механизмов кредитования или прямого инвестирования, в том числе - путем операций на фондовом рынке;

- рыночный тип финансовой системы, при котором аналогичную роль в перераспределении национального дохода выполняют предприятия, способные к эмиссии, т.е. фирмы, концерны и корпорации, в ценные бумаги которых вкладывает свободные финансовые ресурсы значительная часть юридических и физических лиц. Данный тип финансовой системы характерен, прежде всего, для США, Великобритании, Канады и многих других стран;

- бюджетный тип финансовой системы, при котором наибольшая часть финансовых ресурсов общества в централизованном порядке перераспределяется государством через систему бюджетов и внебюджетных фондов. Финансовая система данного типа, используемая, прежде всего, Россией, Швецией и некоторыми другими странами, характеризуется жестким налоговым прессингом, не оставляющим у налогоплательщиков финансовых ресурсов в количестве, достаточном для значимых вложений по любым другим направлениям.

Финансовая система организована на основе следующих принципов:

1) Принцип функционального назначения звеньев финансовой системы -каждое звено финансов выполняет только свои функции, выражает только ему присущие финансовые отношения, каждому звену финансовой системы соответствует свой финансовый аппарат управления;

2) Принцип единства финансовой системы. Данный принцип заключается в следующем:

а) в стране проводится единая финансовая политика;

б) управление финансами базируется на единых законодательных и нормативных актах;

в) существует единая денежная система страны;

г) действуют единые принципы контроля за финансовыми отношениями;

3) Плановый характер финансовых отношений. Существует система финансовых планов и балансов на предприятиях, в отраслях, регионах, т.е. все звенья финансовой системы планируют формирование и использование фондов денежных средств;

4) Принцип гласности. Это означает, что сведения о создаваемых денежных фондах, о порядке их использования, освещаются в средствах массовой информации, так же как законы, постановления, указы, решения, инструкции, обязательно публикуются в печати;

5) Принцип федерализма проявляется в разграничении компетенции РФ и субъектов РФ в области финансовых отношений. В ст. 71,72 Конституции РФ зафиксировано - в ведении РФ находятся финансовое, валютное, кредитное регулирование, денежная эмиссия, федеральные банки, федеральный бюджет, федеральные налоги и сборы; к совместному ведению РФ и субъектов РФ отнесено установление общих принципов налогообложения в РФ. Самостоятельность субъектов не должна нарушать основных конституционных положений РФ.

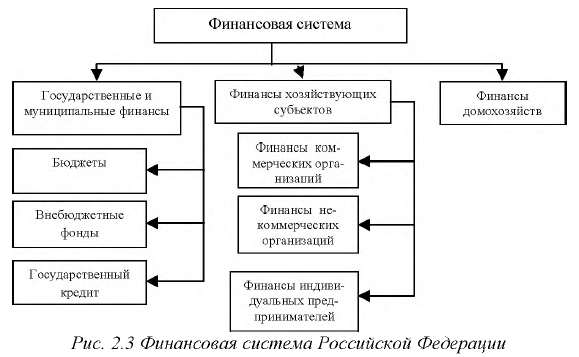

Структура финансовой системы Российской Федерации включает в себя сферы и звенья организации финансовых отношений, это прежде всего централизованные финансы и децентрализованные финансы (рис.2.3).

В сфере государственных и муниципальных финансов выделяют 3 уровня (табл. 2.3):

- федеральный;

- субъектов РФ;

- муниципальный.

На каждом уровне существуют свои элементы.

На федеральном:

- федеральный бюджет;

- государственные внебюджетные фонды.

- государственный кредит.

На уровне субъектов РФ (табл. 2.3):

- бюджеты субъектов РФ;

- внебюджетные территориальные фонды субъектов РФ.

- государственный кредит субъектов РФ.

На муниципальном уровне:

- местный бюджет;

- муниципальный кредит.

Таблица 2.3.

| Государственные финансы | Муниципальные финансы | |

|---|---|---|

|

Федеральный бюджет |

Региональные бюджеты (бюджеты субъектов РФ) |

Местные бюджеты |

|

Государственные Социальные внебюджетные фонды |

Территориальные социальные внебюджетные фонды |

|

|

Государственный (федеральный) кредит |

Государственный (субъектов РФ) кредит |

Муниципальный кредит |

Основным звеном государственных и муниципальных финансов является бюджетная система. В настоящее время государственная бюджетная система России представлена следующими звеньями:

- федеральный бюджет;

- территориальные бюджеты субъектов РФ (бюджеты республик в составе РФ, краевые, областные автономных областей, автономных округов и городские Москвы и Санкт- Петербурга, Севастополя);

- бюджеты муниципальных образований (местные бюджеты).

Современная бюджетная система России трех уровней определенным образом приблизилась к структуре бюджетных систем западных стран, имеющих федеративное устройство.

Внебюджетные фонды создаются на определенный срок или действуют постоянно. Их формирование связано с необходимостью иметь независимые от принятия или непринятия государственного бюджета целевые источники средств. В первую очередь это касается удовлетворения таких важнейших общественных благ, как социальное обеспечение и здравоохранение. Для аккумуляции и использования средств этих фондов государство применяет специфические формы и методы. В связи с этим правомерно их выделение в самостоятельное звено государственных финансов.

Государственный кредит выделяется в самостоятельное звено государственных финансов, так как ему присуще специфические формы финансово-кредитных отношений по привлечению средств в централизованные фонды государства. Государственный кредит представляет собой особую форму денежных отношений между государством и юридическими и физическими лицами. В данном случае государство выступает в качестве заемщика средств, а также кредитора и гаранта. Наиболее широко деятельность государства проявляется как заемщика средств. Его операции в качестве кредитора, предоставляющего ссуды или гарантии юридическим и физическим лицам, значительней уже. Тем не менее, в последнее время финансирование из бюджета на условиях возвратности и платности получило существенное развитие.

Финансы хозяйствующих субъектов, или финансы организаций и предприятий различных форм собственности, - относительно самостоятельное звено финансов. Именно здесь формируется основная часть доходов, которая в результате перераспределения по установленным государством правилам образует доходы бюджетов всех уровней, а также внебюджетных фондов. В то же время определенная часть бюджетных (финансовых) средств в форме прямого бюджетного финансирования, бюджетных ссуд, государство направляется на финансирование как текущих, так и инвестиционной деятельности предприятий, в соответствии с действующим законодательством.

В сфере финансов хозяйствующих субъектов выделяются следующие звенья: финансы коммерческих организаций, финансы некоммерческих организаций, финансы индивидуальных предпринимателей, финансы домохозяйств. Финансовые отношения каждого из этих звеньев имеет специфику, связанную с формами организации предпринимательской деятельности, формированием доходов и расходов, владением имуществом, выполнением обязательств.

Все элементы и звенья финансов находятся во взаимосвязи, которая может быть одно- и двусторонней. Односторонними являются такие связи между звеньями финансовой системы, в процессе которых существуют финансовые отношения только по получению средств или по их предоставлению (кооператив платит налоги в бюджет). Двухсторонние финансовые связи появляются тогда, когда существуют финансовые отношения между звеньями финансовой системы, как по получению, так и по предоставлению денежных средств (государственное предприятие платит налоги в бюджет, в то же время оно может получить бюджетные ассигнования; местные бюджеты получают дотации из вышестоящего бюджета).