Оценка финансовой стратегии и управление ее реализацией

Оценка разработанной финансовой стратегии

Оценка разработанной финансовой стратегии представляет собой аналитический процесс, позволяющий ответить на вопрос о том, приведет ли разработанная финансовая стратегия (представленная в форме комплексной программы стратегического финансового развития предприятия) к достижению предприятием своих финансовых целей в условиях возможных изменений факторов внешней финансовой среды. Процесс такой оценки осуществляется как финансовыми менеджерами предприятия, так и привлеченными экспертами.

Оценка финансовой стратегии, разработанной предприятием, осуществляется по следующим основным параметрам (рис. 5.1).

1. Согласованность финансовой стратегии предприятия с его базовой корпоративной стратегией. В процессе такой оценки выявляется степень согласованности целей и этапов реализации этих стратегий; определяется, в какой степени базовая корпоративная стратегия предприятия может быть поддержана его финансовой стратегией; синхронны ли стратегические решения этих стратегий в разрезе стратегических объектов предприятия — стратегических зон хозяйствования и стратегических хозяйственных единиц.

2. Согласованность финансовой стратегии предприятия с предполагаемыми изменениями внешней финансовой среды. В процессе этой оценки определяется, насколько разработанная финансовая стратегия соответствует прогнозируемому развитию экономики страны и изменениям конъюнктуры финансового рынка в разрезе отдельных его сегментов; в какой степени возможности и угрозы, генерируемые внешней финансовой средой, отражены моделью стратегической финансовой позиции предприятия; правильно ли отражена этой моделью возможная вариация колеблемости факторов внешней среды (степень ее нестабильности).

3. Согласованность финансовой стратегии предприятия с его внутренним потенциалом. Такая оценка позволяет определить, насколько объемы, направления и формы финансовой стратегии взаимосвязаны с возможностями формирования внутренних финансовых ресурсов, квалификацией финансовых менеджеров, организационной структурой управления финансовой деятельностью, организационной культурой финансовых менеджеров и другими параметрами внутреннего финансового потенциала предприятия.

4. Внутренняя сбалансированность параметров финансовой стратегии. При проведении такой оценки определяется насколько согласуются между собой отдельные цели и целевые стратегические нормативы предстоящей финансовой деятельности; насколько эти цели и нормативы корреспондируют с содержанием финансовой политики по отдельным аспектам финансовой деятельности; насколько согласованы между собой по направлениям и во времени мероприятия по обеспечению реализации финансовой стратегии.

5. Реализуемость финансовой стратегии. В процессе такой оценки в первую очередь рассматриваются потенциальные возможности предприятия в формировании необходимого объема финансовых ресурсов из всех источников и во всех формах; насколько технологичны избранные для реализации инвестиционные проекты; имеется ли на финансовом рынке достаточный перечень финансовых инструментов, обеспечивающих формирование эффективного инвестиционного портфеля; каковы организационные и технические возможности успешной реализации избранной финансовой стратегии.

6. Приемлемость уровня рисков, связанных с реализацией финансовой стратегии. В процессе такой оценки необходимо определить, насколько уровень прогнозируемых финансовых рисков, связанных с деятельностью предприятия, обеспечивает достаточное финансовое равновесие в процессе его развития и соответствует финансовому менталитету его собственников и ответственных финансовых менеджеров. Кроме того, необходимо оценить, насколько уровень этих рисков допустим для финансовой деятельности данного предприятия с позиций возможного размера финансовых потерь и генерирования угрозы банкротства;

7. Экономическая эффективность реализации финансовой стратегии. Оценка экономической эффективности финансовой стратегии осуществляется, прежде всего, на основе прогнозных расчетов ранее рассмотренной системы основных финансовых коэффициентов и заданных целевых стратегических нормативов, сопоставленных с базовым их уровнем.

В зарубежной практике финансового менеджмента при оценке экономической эффективности реализации финансовой стратегии достаточно широко используется метод бенчмаркинга [benchmarking], в основе которого лежит сравнительная оценка целевых стратегических финансовых нормативов с аналогичными показателями предприятия, являющегося лидером в данной отрасли по результатам финансовой деятельности. При наличии такой информации этот метод сравнительной оценки может быть использован и в отечественной практике.

8. Внеэкономическая эффективность реализации финансовой стратегии. В процессе такой оценки учитываются рост деловой репутации предприятия, повышение уровня управляемости финансовой деятельностью структурных его подразделений; повышение уровня материальной и социальной удовлетворенности финансовых менеджеров (за счет эффективной системы их материального стимулирования за результаты финансовой деятельности; более высокого уровня технического оснащения их рабочих мест и т.п.).

При положительных результатах оценки разработанной финансовой стратегии, (представленной в форме комплексной программы финансового развития предприятия), соответствующих избранным критериям и финансовой философии, она принимается предприятием к реализации.

Управление реализацией финансовой стратегии и контроль ее выполения

Основной задачей процесса реализации финансовой стратегии является создание на предприятии необходимых предпосылок для осуществления предусматриваемой финансовой поддержки его базовой корпоративной стратегии и успешного достижения конечных стратегических целей его финансового развития.

Процесс управления реализацией финансовой стратегии предприятия строится по следующим основным этапам (рис. 5.2):

I. Обеспечение стратегических изменений финансовой деятельности предприятия. Процесс управления реализацией финансовой стратегии предприятия начинается с уяснения масштабов предстоящих стратегических изменений его финансовой деятельности.

Стратегические изменения представляют собой комплекс мероприятий, направленных на преобразование всех основных систем управления финансовой деятельностью до уровня, обеспечивающего полную возможность реализации предусмотренной главной финансовой стратегии предприятия.

По своей сути стратегические изменения характеризуют процесс реализации мероприятий четвертой доминантной сферы (направления) стратегического финансового развития предприятия — "Повышение качества управления финансовой деятельностью предприятия". Эти изменения призваны сориентировать внутриорганизационную составляющую финансового менеджмента предприятия на достижение уровня, соответствующего новым требованиям и обеспечивающего возможность эффективной реализации избранной финансовой стратегии.

Масштабы стратегических изменений финансовой деятельности предприятия зависят от достигнутого уровня организации этой деятельности и финансовых отношений с партнерами, характера источников и глубины информационной базы принятия управленческих финансовых решений, степени инновационности основных финансовых операций и используемых финансовых инструментов, уровня организационной культуры финансовых менеджеров и других внутриорганизационных параметров. В зависимости от уровня этих параметров и целей финансового развития предприятия масштабы стратегических изменений финансовой деятельности характеризуются следующим образом:

1. Неизменные внутриорганизационные параметры финансовой деятельности. Стратегические изменения финансовой деятельности предприятия не являются самоцелью. Если уровень качества организации финансового управления, достигнутый на предыдущих этапах финансового развития предприятия, признан достаточным для успешной реализации намеченной финансовой стратегии (т.е. если стратегические цели и мероприятия по четвертой доминантной сфере стратегического финансового развития в стратегии предприятия не были предусмотрены), стратегические изменения финансовой деятельности не осуществляются.

2. Несущественные стратегические изменения финансовой деятельности. Эти изменения носят обычный характер совершенствования отдельных внутриорганизационных параметров финансовой деятельности предприятия, не затрагивая основополагающих принципов построения важнейших обеспечивающих систем его финансового менеджмента.

3. Умеренные стратегические изменения финансовой деятельности. Эти изменения могут характеризоваться появлением новых структурных подразделений в организационной структуре управления финансовой деятельностью; мероприятиями по повышению уровня квалификации и организационной культуры работающих финансовых менеджеров; расширением сферы бухгалтерского учета и финансовой отчетности; усилением системы материального стимулирования финансовых менеджеров; использованием ряда новых методов анализа, планирования и контроля финансовой деятельности.

4. Кардинальные стратегические изменения финансовой деятельности. Такие изменения характеризуются полной перестройкой организационной структуры управления финансовой деятельностью; привлечением значительного числа новых высококвалифицированных финансовых менеджеров и внедрением новой системы материального их стимулирования; внедрением управленческого учета всех основных стратегических показателей финансовой деятельности; внедрением новых финансовых технологий и инструментов осуществления основных финансовых операций; существенным изменением параметров организационной культуры в связи с пересмотром финансовой философии предприятия.

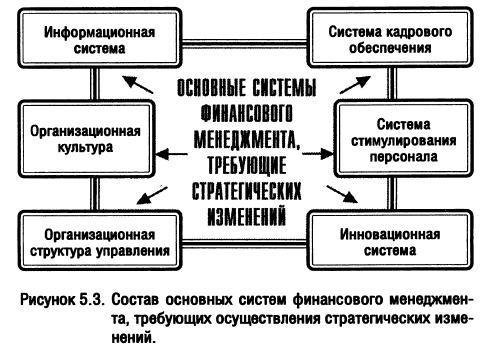

В процессе осуществления стратегических изменений преобразованию подлежат все основные обеспечивающие системы финансового менеджмента. Важнейшие из этих систем, обеспечивающие необходимые условия успешной реализации финансовой стратегии предприятия, представлены на рис. 5.3.

Стратегические изменения финансовой деятельности осуществляются на предприятии в едином комплексе мероприятий по стратегическим преобразованиям всех его внутриорганизационных параметров, обеспечивающих успешную реализацию полного его стратегического набора.

В результате стратегических изменений финансовой деятельности должны быть полностью реализованы все цели четвертой доминантной сферы (направления) стратегического финансового развития предприятия.

II. Диагностика характера изменения условий внешней финансовой среды на каждом этапе реализации финансовой стратегии предприятия. Характер используемых методов и результаты управления реализацией финансовой стратегии в значительной мере определяются степенью нестабильности факторов внешней финансовой среды. Непредвиденные изменения этих факторов на отдельных этапах реализации финансовой стратегии несут в себе как дополнительные возможности, так и дополнительные угрозы финансовому развитию предприятия. Диагностика условий внешней среды, в которых осуществляется реализация финансовой стратегии предприятия на каждом из ее этапов, позволяет предприятию своевременно разработать комплекс необходимых наступательных или оборонительных стратегических управленческих решений, обеспечивающих реализацию целей его финансового развития. Своевременная диагностика таких условий внешней среды на каждом этапе реализации стратегии предприятия и адекватное реагирование на них в процессе достижения стратегических целей его развития и составляет основу современной парадигмы стратегического менеджмента.

Теория стратегического менеджмента выделяет четыре основных варианта условий внешней среды, в которых осуществляется реализация стратегии предприятия.

1. Относительная стабильность условий внешней среды. Такие условия характеризуются ситуацией, когда основные факторы внешней финансовой среды предприятия носят устойчивый характер, определяемый единой линией тренда на всем протяжении стратегического периода.

2. Предсказанные изменения условий внешней среды. Такие условия характеризуются определенными колебаниями линии тренда предстоящей динамики отдельных факторов внешней среды, зафиксированные в процессе стратегического анализа. При этом фактический размах колебаний линии тренда существенно не отклоняется от прогнозных его значений на соответствующем этапе стратегического периода.

3. Непредсказуемые изменения условий внешней среды, диагностируемые на ранней стадии их возникновения. Такая ситуация характеризуется возникновением новых тенденций факторов внешней среды, оказывающих ощутимое влияние на финансовое развитие предприятия, которые диагностируются на ранней стадии их проявления (по так называемым "слабым сигналам").

4. Непредсказуемые неожиданные изменения условий внешней среды. Такая ситуация характеризуется возникновением непредвиденных изменений тенденций факторов внешней среды, которые на ранней стадии их возникновения диагностировать не удалось (возникновение таких изменений для предприятия является неожиданным).

Основным диагностическим инструментом определения характера изменения условий внешней финансовой среды выступает мониторинг финансового рынка, который в наибольшей степени интегрирует влияние отдельных факторов, оказывающих существенное влияние на финансовое развитие предприятия — динамику ставки ссудного процента, валютных курсов, нормы инвестиционной прибыли, уровня страховых тарифов и др.

III. Выбор методов управления реализацией финансовой стратегии предприятия, адекватных характеру текущих изменений условий внешней финансовой среды. В соответствии с принципами стратегического менеджмента выбор методов управления реализацией финансовой стратегии предприятия должен исходить из конкретных условий внешней финансовой среды. Эти условия могут носить относительно стабильный характер или непредсказуемо изменяться с очень высокой скоростью, что предопределяет соответствующую динамику использования конкретных методов управления реализацией стратегии на различных этапах стратегического периода. В комплекс таких методов входят как традиционные, так и специальные методы управления реализацией финансовой стратегии. Система основных из этих методов представлена в табл. 5.1.

Таблица 5.1

| Характер изменений условий внешней финансовой среды предприятия | Характер проблем, требующих решения в процессе реализации финансовой стратегии предприятия | Основные методы управления, используемые в процессе реализации финансовой стратегии предприятия |

|---|---|---|

| 1. Относительная стабильность условий внешней финансовой среды | Возникновения новых проблем в процессе стратегического финансового развития предприятия не ожидается | Методы долгосрочного финансового планирования |

| II. Предсказанные изменения условий внешней финансовой среды | Появление новых проблем носит ожидаемый характер, а их решение заранее моделируется предприятием | Методы стратегического финансового планирования |

| III. Непредсказуемые изменения условий внешней финансовой среды, диагностируемые на ранней стадии их возникновения | Возникновение новых неожиданных проблем было выявлено на ранних стадиях их возникновения, что позволяет заранее подготовить необходимые управленческие решения | Метод управления стратегическими позициями. Метод управления по слабым сигналам |

| IV. Непредсказуемые неожиданные изменения условий внешней финансовой среды | Проблема возникает неожиданно и требует быстрого решения | Метод управления задачами |

Первые два метода — методы долгосрочного финансового планирования и методы стратегического финансового планирования — были рассмотрены ранее. Они характеризуются как "система методов управления стратегическими возможностями предприятия", которые заранее предопределены предприятием и содержат результаты управленческих решений, отраженные в программе его стратегического финансового развития.

Последние три метода — методы управления стратегическими позициями, метод управления по слабым сигналам и метод управления задачами — характеризуются как "система методов управления реализацией стратегии в условиях реального времени". Они представляют наибольший интерес для финансовых менеджеров, так как служат действенным инструментом отклика управленческих решений на неожиданные изменения факторов внешней финансовой среды. Рассмотрим содержание системы методов этой второй группы.

"Метод управления стратегическими позициями" используется при относительно небольшом уровне непредсказуемых изменений условий внешней финансовой среды, диагностируемых на ранней стадии их возникновения. Сущность этого метода заключается в том, что при возникновении нестабильности формируется реализация финансовой стратегии по тем из первых трех доминантных сфер, для которых по результатам ранней диагностики создаются наилучшие возможности развития. По другим доминантным сферам финансовой стратегии, по которым возможности развития снижаются или возникают ранее не предсказанные угрозы, предприятие обеспечивает сохранение стратегических финансовых позиций на достигнутом к этому моменту уровне. При ином варианте небольших непредсказуемых изменений внешней финансовой среды, приоритетную реализацию получает другая (или другие) доминантная сфера стратегического финансового развития предприятия. Пока уровень внешней нестабильности будет оставаться относительно невысоким и заблаговременной предсказываться по результатам ранней диагностики, управление стратегическими позициями будет усиливать возможности реализации главной финансовой стратегии предприятия в целом. Следует отметить, что метод управления стратегическими позициями может быть использован и на отдельных этапах предсказанных изменений внешней финансовой среды как дополняющий методы стратегического финансового планирования.

"Метод управления по слабым сигналам" основан на том, что управленческие реакции на возникающие серьезные изменения внешней финансовой среды, диагностированные на раннем этапе их возникновения, интенсифицируются по мере нарастания этих информационных сигналов. Так, если на ранней стадии диагностики изменений внешней финансовой среды вырисовывается проблема, несущая угрозу реализации целей финансовой стратегии, но информация об этом еще не идентифицирована в полном объеме, ответные стратегические финансовые решения будут носить общий превентивный характер, а затем по мере нарастания информации они будут доведены до разработки и осуществления конкретных практических мер по снижению внешней финансовой уязвимости и удержанию достигнутой стратегической финансовой позиции предприятия. Аналогичным образом метод управления по слабым сигналам используется и при раннем диагностировании дополнительных возможностей реализации стратегических целей финансовой деятельности. Этот метод позволяет достаточно гибко управлять реализацией финансовой стратегии, своевременно принимая необходимые управленческие решения, но для его использования на предприятии должен функционировать эффективный мониторинг внешней финансовой среды, достаточно чувствительный для улавливания предупреждающей информации ("слабых сигналов").

"Метод управления задачами (или "метод управления на основе ранжирования стратегических задач") используется при возникновении непредсказуемых неожиданных изменений внешней финансовой среды. Скорость их возникновения обычно настолько велика, что предприятие вынуждено использовать чрезвычайные меры по обеспечению реализации своей финансовой стратегии. К таким мерам относятся: создание антикризисных управленческих групп с делегированием им расширенных полномочий по осуществлению финансового управления; установление расширенного наблюдения за происходящими изменениями условий внешней финансовой среды; привлечение необходимых консультантов и т.п.

Содержание метода управления задачами состоит в использовании следующих основных управленческих алгоритмов действий:

- по результатам наблюдения за происходящими неожиданными изменениями условий внешней финансовой среды определяется общий комплекс стратегических задач, требующих реализации как управленческий отклик на возникающие проблемы;

- все сформулированные задачи, связанные с реализацией финансовой стратегии предприятия, делятся на ряд групп по степени их важности и срочности;

- наиболее важные и срочные задачи передаются для более глубокого изучения и принятия оперативных управленческих решений специально созданным чрезвычайным управленческим группам (или специализированным финансовым подразделениям, при наличии в них высококвалифицированных менеджеров);

- контроль за принятием оперативных управленческих решений, обеспечивающих реализацию стратегических целей финансового развития, возлагается на финансовых менеджеров высшего звена управления предприятием;

- состав стратегических задач, требующих немедленного реагирования, уточняется по мере поступления дополнительной информации о характере неожиданных изменений внешней финансовой среды и анализа возможных их последствий для финансовой деятельности предприятия.

Использование рассмотренных методов позволяет существенно повысить адаптивность и эффективность управления реализацией финансовой стратегии предприятия.

VI. Построение эффективной системы контроля реализации финансовой стратегии предприятия. Такая система контроля формируется в рамках финансового контроллинга (специального стратегического его блока), организация построения которого рассмотрена ранее. В процессе построения системы стратегического финансового контроллинга следует учесть, что объектом этого вида контроля является не степень реализации отдельных стратегических мероприятий, предусмотренных программой стратегического финансового развития предприятия, а только уровень реализации стратегических целей этого развития. В связи с этим в качестве количественных стандартов этого вида контроля выступает система целевых стратегических финансовых нормативов.

Кроме того, при формировании системы стратегического финансового контроллинга следует учесть, что контрольный период в этом случае должен быть значительно бульшим, чем в системе оперативного и текущего финансового контроллинга. В зависимости от вида контролируемого целевого стратегического финансового норматива этот период может колебаться в пределах от одного квартала до одного года (оперативные управленческие решения по реализации финансовой стратегии в условиях неожиданных изменений внешней финансовой среды контролируются системой оперативного финансового контроллинга).

И наконец, одной из особенностей осуществления стратегического финансового контроллинга является то, что формирование системы приоритетов контролируемых целевых стратегических нормативов, а также составление контрольных отчетов с анализом причин отклонений фактических результатов контролируемых показателей от установленных целевых нормативов, возлагается непосредственно на руководителей отдельных финансовых служб предприятия.

V. Осуществление (при необходимости) корректировки программы стратегического финансового развития предприятия. Такая корректировка может осуществляться в следующих основных случаях:

- при неожиданных изменениях факторов внешней финансовой среды, генерирующих существенные угрозы реализации финансовой стратегии, нейтрализовать которые в полной мере невозможно;

- при неожиданных изменениях факторов внешней финансовой среды, создающих достаточно значимые дополнительные возможности финансового развития предприятия;

- при возрастании внутреннего финансового потенциала предприятия за счет дополнительного эффекта, полученного в результате успешной реализации стратегических изменений;

- при внесении существенных объективно обусловленных корректив в цели корпоративной стратегии, других функциональных стратегий, а также отдельных бизнес стратегий.

Реализацию финансовой стратегии следует считать успешно завершенной, если достигнуты все основные стратегические цели по каждой из доминантных сфер (направлений) финансового развития предприятия.