Банковая система и создание депозитов

...горе тому банкиру, который нарушит правило: ...никогда не одалживай денег тому, кто не нуждается в них.

Огден Нэш

Исключительное значение банковых депозитов как части имеющейся в стране денежной массы было уже рассмотрено. Эта глава продолжает анализ в двух отдельных частях. В первой, мы должны коротко рассмотреть важные моменты природы и функционирования современной банковой системы, показав, как коммерческие банки постепенно начинают держать против депозитов лишь «частичные наличные резервы». Во второй части будет сделана попытка просто и ясно описать, как банковая система «производит» банковые депозиты, этот наиболее важный компонент нашей денежной массы.

А. Природа и функционирование современной банковой системы

Современное состояние банкового дела в США

В настоящее время в Соединенных Штатах насчитывается более 13 тыс. банков, которые принимают чековые депозиты. Только около 1/3 являются национальными банками; остальные находятся в ведении штатов. Всенациональные банки автоматически являются членами Федеральной резервной системы. В дополнение к ним большинство наиболее крупных штатных банков также являются членами системы. Хотя до сих пор вне рамок Федеральной резервной системы остается более половины всех банков, они весьма невелики по размерам, и их депозиты составляют лишь около 1/7 общей величины. Более того, после 1933 г. почти все коммерческие банки, как национальные, так и штатные, страхуют свои депозиты в Федеральной корпорации страхования депозитов. Она принимает к страхованию каждый депозит, не превышающий 10 тыс. долл.

Многие штатные банки, которые не являются полноправными членами, тем не менее принадлежат к расчетной палате ФРС и могут пользоваться ее услугами для обработки чеков на другие банки.

В отличие от Англии и Канады, где доминирует несколько больших банков с сотнями отделений, в Соединенных Штатах имеется много независимых относительно небольших локальных банков. До недавнего прошлого почти каждый предприниматель с относительно небольшим капиталом мог открыть банк. Не удивительно поэтому, что история банкротств американских банков и потерь вкладчиками их средств была довольно печальной. Действительно, лишь около половины банков, существовавших в 1915 г., в настоящее время сохранилось. Даже в 1929 г. — году процветания перед Великой депрессией — обанкротилось 659 банков с общей суммой вкладов 200 млн. долл. После введения страхования депозитов положение изменилось. В настоящее время банкротство банка — явление очень редкое.

«Банк оф Америка» имеет много отделений по всему штату Калифорния; «Чейз нешнел банк» — по всему Большому Нью-Йорку; некоторые холдинг-компании контролируют многие банки в штатах Миннесота и Висконсин. Однако в общем старое американское недоверие к «финансовой верхушке» побудило законодателей ограничить процесс увеличения филиальной сети банков.

Первая экономическая функция коммерческих банков состоит в аккумулировании бессрочных депозитов (введение текущих счетов) и оплате чеков, выписанных на эти банки. Вторая важная функция состоит в предоставлении кредитов местным торговцам, фермерам и промышленникам.

Банки выполняют также различные другие функции, конкурируя с прочими финансовыми институтами. Так, они обычно принимают сберегательные и срочные вклады, формально не подлежащие изъятию в течение 30 дней, но практически часто изымаемые по требованию своих вкладчиков. В отличие от текущих счетов по этим вкладам выплачивается процент. Выполняя эту функцию, коммерческие банки в некоторых районах страны конкурируют с так называемыми «взаимно- сберегательным и банками», которые принимают только срочные вклады. Почти повсюду в стране они конкурируют с кооперативными обществами по предоставлению ссуд на строительство и федеральными сберегательными обществами. Принимая денежные переводы и выдавая туристские чеки, банки конкурируют с почтовыми агентствами и специальными компаниями. Управляя имуществом по доверенности, они частично выполняют функции советников по инвестициям, душеприказчиков и прочих доверенных лиц.

Даже предоставляя деньги взаймы отдельным лицам и бизнесменам, банки конкурируют с финансовыми компаниями и так называемыми «факторскими фирмами», которые обеспечивают корпорации оборотным капиталом. Покупая облигации, ипотеки и ценные бумаги, банки конкурируют со страховыми компаниями и другими инвесторами.

Таким образом, коммерческие банки не являются нашими единственными финансовыми институтами. Но, согласно определению, они являются единственной организацией, способной создавать банковые деньги, то есть бессрочные чековые депозиты, которые могут быть удобно использованы как средство обращения. В этом заключается их первостепенная важность и экономическое значение.

Вторая и связанная с первой функция банков есть кредитная функция: они предоставляют краткосрочный кредит бизнесу и населению; они дают долгосрочные займы под залог недвижимости, и, вопреки, старомодному представлению, что банковые ссуды должны носить сезонный характер, они через систему «срочных ссуд» в растущем объеме предоставляют среднесрочный кредит продолжительностью более одного года.

Создание Федеральной резервной системы

В 1913 г. Федеральный резервный акт прошел через конгресс и был подписан президентом Вильсоном. Паника 1907 г. с ее необычно большой эпидемией банкротств банков была той каплей, которая переполнила чашу: раз и навсегда страна была сыта по горло анархией неустойчивого частного банкового дела. После почти шести лет агитации и дискуссий, в которых участвовали как республиканская, так и демократическая партии. Федеральная резервная система — вопреки оппозиции крупных банков и банковых ассоциаций — была создана.

Страна была разделена на 12 федеральных резервных округов, каждый со своим Федеральным резервным банком. Начальный акционерный капитал этих последних был распределен по подписке между коммерческими банками — членами Федеральной резервной системы; таким образом, номинально каждый Федеральный резервный банк является корпорацией, находящейся во владении «банков-членов». Деятельность всех федеральных банков координируется Советам управляющих Федеральной резервной системы в Вашингтоне; обычно его называют Федеральным резервным советом. Он состоит из семи членов.

Имеется также состоящий из 12 человек Федеральный комитет открытого рынка, в который входят пять представителей двенадцати округов, а также весь Совет управляющих из семи человек. С оправданным преувеличением этот орган был назван «самой могущественной группой частных лиц в Америке», потому что, как мы увидим, в руках Комитета открытого рынка находится самое мощное средство современной кредитно-денежной политики.

Современную сущность Федеральной резервной системы можно представить следующим образом. Вашингтонский Федеральный резервный совет вместе с 12 окружными федеральными резервными банками составляют наш американский «Центральный банк».

В настоящее время в каждой стране есть подобный центральный банк, как, например, Английский банк, Банк Франции или западногерманский Федеральный банк. Центральным банком является банк, организуемый правительством для ведения своих операций, для координации деятельности коммерческих банков и контроля над нею и главным образом для регулирования количества денег в стране и условий кредита.

Хотя номинально Федеральная резервная система (или «Фед», как она обычно называется в финансовой прессе, что отнюдь не говорит о неуважении к ней) и является корпорацией, принадлежащей коммерческим банкам — ее членам, в действительности же это — государственное учреждение'. Она непосредственно подотчетна конгрессу; и всегда при возникновении конфликта между стремлением к непосредственной прибыли и общественными интересами она, безусловно, действует в соответствии с последними. Банки-члены получают от нее твердые номинальные дивиденды; однако «Фед» является настолько прибыльным предприятием, что вся прибыль сверх определенного уровня идет полностью правительству США. Федеральные резервные власти, то есть должностные лица ее окружных и центральных органов, никогда не руководствуются указаниями своих акционеров (коммерческих банков-членов). Напротив, они рассматривают «Фед» как государственный или почти государственный орган. (Поэтому сотрудники Федерального комитета открытого рынка не являются частными лицами, хотя они и получают свое жалованье не от федерального правительства.)

Хотя управляющие Федеральной резервной системы и назначаются президентом на длительные сроки, Совет считает, что он подотчетен в первую очередь конгрессу, а не исполнительной власти. В этом американская практика как раз отличается от британской, где Английский банк не только был национализирован, но и согласился, что в конечном счете он будет выполнять волю кабинета министров. Он сохранил лишь право публичного протеста, но обязан координировать свою политику с политикой кабинета. До заключения в 1951 г. при правительстве Трумэна «соглашения» между казначейством (министерством финансов) и Федеральной резервной системой имело место значительное давление на последнюю со стороны казначейства. После этого за последние годы «Фед» считала своей основной обязанностью только выполнение воли конгресса.

Банковское дело

Банковое дело есть бизнес, подобный любому бизнесу. Коммерческий банк является относительно простым деловым предприятием. Банк предоставляет своим клиентам (вкладчикам и заемщикам) известные услуги и взамен получает от них ту или иную форму оплаты. Он стремится извлечь прибыль для своих акционеров.

Баланс банка показывает известные активы, известные обязательства и известный собственный капитал. За исключением второстепенных различий, публикуемый банком баланс в целом выглядит точно так же, как баланс любого другого делового предприятия, и даже проще, чем у большинства других.

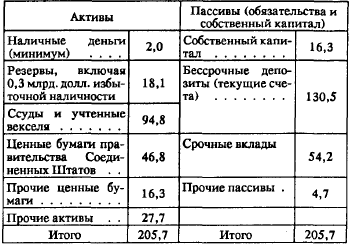

Единственная своеобразная черта сводного банкового баланса, показанного в табл. 16-1, состоит в том, что весьма значительная часть пассивов представлена средствами, подлежащими выплате по первому требованию, та есть составляет депозиты, являющиеся основой чековых расчетов.

Бессрочные вклады составляют большую часть нашей денежной массы:

Таблица 16-1

Сводный баланс всех банков — членов ФРС на 1 января 1960 г. (в млрд.долл.) Остатки резервов и текущие счета являются двумя основными статьями, представляющими интерес для нашего дальнейшего экономического анализа. Резервы составляют такую крупную сумму главным образом вследствие требования закона, а не в качестве гарантии против непредвиденных изъятий. (Источник. «Federal Reserve Bulletin»)

Этот факт интересен для экономиста, поскольку он предпочитает называть такие обязательства деньгами; но для банкира это обычное положение, которое давно уже считается само собой разумеют имея. Он очень хорошо знает, что, хотя теоретически возможно, что все вкладчики в один и тот же день вдруг решат изъять из банка все свои деньги, тем не менее вероятность такого случая бесконечно мала. Каждый день, в то время как одни изымают свои деньги, другие обычно делают вклады, и эти последние имеют тенденцию уравнивать изъятия. В условиях развивающейся экономики новые вклады фактически превышают изъятия из данного банка.

Однако это не обязательно должно быть точно так для каждого данного момента, за каждый данный день или неделю. Сумма изъятия в течение некоторого периода времени может случайно и превысить вклады — как подброшенная вверх вращающаяся монета может некоторое число раз подряд приземлиться на решку, а не на орла. В силу этого банкиры держат некоторую сумму кассовой наличности в своих сейфах и «резервные депозиты» — в ближайшем Федеральном резервном банке. Нормально кассовые деньги в сейфах банков и их резервы в резервном банке должны представлять собой лишь небольшую часть аккумулированных ими депозитов. Как мы скоро увидим, эта часть определяется не только разумной осторожностью, но и законодательными требованиями. Тот же математический закон больших чисел, который делает возможным страхование жизни, обеспечивает положение, при котором чем крупнее банк и больше число независимых вкладчиков, тем меньше должна быть доля кассовой наличности.

Как из профессии ювелиров развились банки

Все эти факты настолько очевидны для каждого современного банкира, что он с трудом осознает их. Но было так не всегда. Обычно считают, что коммерческое банковое дело начали старинные золотых дел мастера, которые стали практиковать хранение у себя золота и других ценностей населения. Вначале подобные учреждения были весьма похожи на камеры хранения или на товарные склады. Вкладчик оставлял свое золото на хранение, получал расписку, позднее предъявлял эту расписку, платил небольшое вознаграждение и получал назад свое золото.

Совершенно очевидно, что люди желают иметь деньги ради того; что можно на них купить, а не ради их самих. Деньги имеют безличное качество, так что один доллар так же хорош, как и другой, а кусок чистого золота так же хорош, как и другие. Золотых дел мастера скоро нашли более удобным не накладывать этикеток на золото, принадлежащее тому или иному лицу, с тем чтобы иметь возможность вернуть по его требованию точно тот кусок золота, который он оставил. Вместе с тем клиент был полностью согласен принять расписку на известное количество золота или денег данной стоимости, даже если это не были бы идентичные частицы того, что он фактически оставил.

Эта «анонимность» имеет большое значение. Здесь лежит существенное различие между современными банками и камерами хранения или товарными складами. Если я сдал мой чемодан в камеру хранения на вокзале, а позднее увижу кого-то на улице с тем же самым чемоданом, то мне не остается ничего другого, как вызвать моего адвоката и начать судебное дело против железнодорожной компании. Но если я пометил своими инициалами 10-долларовую банкноту, положил ее на счет в банке, а позднее увидел ее в руках незнакомца, то у меня не будет никаких поводов для недовольства дирекцией банка. Она взяла на себя лишь обязательство выплатить мне по требованию любые 10 долл. в законных платежных средствах.

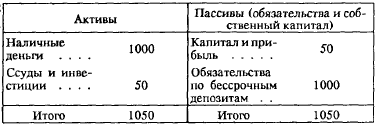

Но вернемся к системе, практиковавшейся ювелирами которая рассматривается как прообраз первого эмбрионального коммерческого банка. Как выглядел типичный баланс ювелира? Вероятно, как изображено на табл. 16-2.

Первый банк ювелира имел против бессрочных депозитов 100% наличных денег:

Таблица 16-2

Баланс банка в ранний период развития банковского дела (в тыс. долл.)

Мы предполагаем, что компания прекратила свою деятельность в качестве ювелира и начала заниматься главным образом хранением денег населения. Со временем ее депозиты достигли 1 млн. долл., и всю эту сумму она держала в виде наличности. Эта статья актива балансировалась текущими обязательствами по депозитам на ту же сумму. Фактически такой бизнес не нуждается ни в каких иных активах (за исключением незначительной стоимости конторы и хранилищ для денег). Однако нет причин, почему бы владельцы не могли, так сказать, попутно предоставить 50 тыс. долл. капитала взаймы под проценты или купить ценные бумаги — акции или облигации. В активе эта сумма показана в статье «Ссуды и инвестиции»; она балансируется в правой части соответствующей суммой на счете «Капитал и прибыль».

Из этой примитивной стадии банк не представлял особого интереса для экономистов. Статьи инвестиций и капитала не имели ничего общего с его депозитами; если бы все ссуды и инвестиции оказались безвозвратными и деньги пропали, потери целиком легли бы па акционеров, которые в надежде получить прибыль согласились взять на себя этот риск. Каждый вкладчик (депонент) мог бы по-прежнему полностью получить свои деньги из хранимых банком 100% наличных денежных резервов. Банк покрывал бы свои накладные и канцелярские издержки на основе оплаты клиентами расходов за хранение. Последние, вероятно, менялись бы в зависимости от продолжительности срока, на который клиент оставляет свои деньги на хранение, и от скорости оборота счетов (от того, сколько раз оборот счета заставит клерка обслуживать клиента и сделать запись).

Подобные банковые операции не привлекли бы большого внимания экономистов. Банковые деньги — бессрочные депозиты, созданные как готовностью банка принять обязательства по депозитам, так и готовностью клиентов держать депозиты, — точно возмещали бы количество обычных денег (бумажных денег или монет), изъятых из активного обращения: и помещенных в банковые сейфы. Весь процесс не представлял бы ничего более сложного, чем в том случае, если бы население решило превратить известное количество долларов в банкнотах в соответствующее количество даймов (десятицентовых монет). Мы могли бы сказать, что банковая система в этом случае оказывает нейтральное воздействие на расходы и цены — она не ведет ни к увеличению, ни к сокращению совокупной массы денег.

Экономист признает бессрочные депозиты деньгами, как только вкладчики начнут усваивать обычай оплачивать покупаемые ими товары, передавая лавочнику небольшую записку, гласящую: «Г-н ювелир, заплатит»? но чеку фирме «Сиэрс Робек» 2,99 долл. (подпись) Джин К. Деу». Иначе говоря, как только использование чеков становится обычным явлением.

Современное банковое дело и принцип частных резервов

Вернемся к нашему ювелиру-банкиру, чтобы показать, как постепенно развились современные банки. Если он был сообразительный человек, он скоро мог заметить, что, хотя принятые им вклады подлежат оплате по требованию, они не изымаются все вместе. Он скоро усвоил бы, что, хотя 100% резервов необходимы, если банк ликвидируется и все вклады должны быть полностью выплачены, это отнюдь не является необходимым, если банк продолжает функционировать. Новые депозиты имеют тенденцию уравновешивать изымаемые. Лишь небольшая наличность, возможно меньше 2%, представляется нормально необходимой для хранения в сейфах банка.

Если бы банк мог выплачивать вкладчикам их денежные суммы своими собственными чеками (или, как в прежние времена, своими банкнотами), то он мог бы вообще не держать никакой денежной кассы. При разумном ограничении суммы предоставляемых ссуд и инвестиций банк мог бы обеспечить такое положение, при котором чеки, получаемые им от других банков, плюс наличные поступления были бы точно равны его платежам. Случайная временная утечка средств могла бы быть приостановлена, если бы банку было разрешено платить по его обязательствам чеками на другие банки на несколько часов или дней — до того, как известная часть его активов будет ликвидирована, или до тех пор, пока он настолько сократит свои операции, чтобы получить превышение взносов (платежей банку) над выплатами не происходит постоянной потери вкладов. Если это случилось, портфель банковых инвестиций следует превратить в ценные бумаги и ссуды, которые могут быть постепенно ликвидированы и конвертированы в наличные деньги, чтобы обеспечить изъятие вкладов по требованию.

Вначале он, возможно, нашел это открытие слишком хорошим, чтобы оно было истинным. Затем, быть может, он вспомнил историю одного соперничающего банка, нечестный клерк которого вел операции с 95% кассового резерва, и это не было раскрыто в течение 50 лет. Никто не имел случая когда-либо заходить в глубь подвалов, поскольку все изъятия покрывались за счет недавно полученных денег, хранимых в рабочем сейфе.

Мы можем представить себе, что наш умный банкир начинает — вначале осторожно — приобретать облигации и другие приносящие доход активы на некоторую часть переданной ему на хранение денежной наличности. Все идет очень хорошо; вкладчикам некоторую дополнительную прибыль. Постепенно банкир перестает чувствовать необходимость скрывать от своих вкладчиков то, что он делает. Если вкладчик выражает недовольство, банкир заявляет: «Ваши деньги в сохранности. Если вам не нравится мой метод ведения дела, вы свободны изъять ваш вклад. Помимо того, можете ли вы сказать, что новый метод частичного кассового резерва привел к ухудшению тех услуг, которые я вам предоставляю? Он дал мне возможность протянуть руку помощи нашим местным бизнесменам, которые нуждаются в дополнительном капитале, чтобы приобрести здания, оборудование и сырье. Такое капиталообразование служит благу потребителей, ибо они получат лучшие товары по более низкой цене. Оно создает также работу для рабочих».

Неудивительно поэтому, что все банки начали инвестировать большую часть денег, аккумулированных ими в качестве депозитов, в приносящие доход активы и держать против депозитов лишь частичный кассовый резерв. В самом деле, поскольку деловое доверие остается высоким, а руководители банка разумны в выборе ссуд и инвестиций, банка нет оснований держать против вкладов более чем 2% кассового резерва.

Что будет, если банкир допустит ошибку в своих инвестициях? Так как ничье суждение не является совершенным и все инвестиции включают известный элемент риска, то с такой возможностью, несомненно, надо считаться. Чтобы уменьшить вероятность больших потерь, банкир может попытаться разделить свои инвестиции — не класть все яйца в одну корзину. Более того, хорошо организованный банк соберет значительную часть капитала с акционеров. Акционерный капитал может быть выпущен в сумме, равной, например, 10% от суммы бессрочных депозитов. Тогда, даже если все активы банка вложены в доходные инвестиции вместо не приносящих дохода наличных денег, вкладчики защищены от любой потери капитала, которая не превышает 10% банковых инвестиций. Обычно этого вполне достаточно, при условии что банк приобретает первоклассные облигации, закладные и предоставляет надежные деловые ссуды.

Есть только одно последнее требование, которое банк должен учитывать, чтобы мы могли высоко оценить его платежеспособность. Руководство банка должно следить за общей тенденцией в динамике его депозитов, чтобы быть уверенным, что город, где расположен банк, не становится «городом-призраком» и в течение определенного периода не происходит постоянной потери вкладов. Если это случилось, портфель банковых инвестиций следует превратить в ценные бумаги и ссуды, которые могут быть постепенно ликвидированы и конвертированы в наличные деньги, чтобы обеспечить изъятие вкладов по требованию.

Даже если банк не является увядающим предприятием, благоразумные руководители должны все же принять меры для зашиты от временной волны изъятий. Держать денежную наличность на такой случай было бы накладно, так как наличные деньги не приносят дохода. Поэтому обычно банкиры принимают решение держать в своих портфелях как вторичный резерв некоторые ценные бумаги, которые всегда имеют «готовый» рынок и могут быть быстро ликвидированы Этой цели прекрасно служат государственные облигации. Краткосрочные облигации (называемые «нотами», «векселями» или «сертификатами») мало меняются по стоимости и могут быть легко ликвидированы просто путем отказа от покупки новых, когда старым — каждые 90 дней или каждые 12 месяцев — приходит срок погашения. Но даже долгосрочные государственные облигации, выпущенные за 30-летний период, в нормальных условиях могут служить как вторичный резерв, ибо они всегда могут быть проданы по определенной, хотя и меняющейся цене. При этом важен не срок погашения облигации или ссуды, но скорее характер ликвидности активов: насколько легко они могут быть реализованы. Так, 90-дневная ссуда местному торговцу, являющаяся неликвидной, по существу менее пригодна как вторичный резерв, чем 90-летние государственные облигации, котирующиеся на бирже.

Резервы, предусмотренные законом

Рассмотренные выше правила здоровой практики банкового дела просты и понятны. Их несколько труднее провести в жизнь, чем декларировать; но это ведь верно для большинства предписаний мудрого поведения.

Если мы сравним «действующий и процветающий» банк с любой другой корпорацией, то удивительным покажется не то, как малы имеющиеся у банков резервы наличных денег, а то, что они вообще держат какие-то резервы сверх минимальной суммы кассовых денег. До тех пор пока финансовая погода является солнечной, та же самая логика, которая обусловила отказ от 100% резервов, несет в себе аргументы в пользу того, чтобы иметь ничтожные резервы.

Тем не менее если мы обратимся к фактам, то увидим, что современный благоразумный банк считает необходимым — и обязан по закону! — держать существенную часть своих активов в не приносящих дохода наличных деньгах. Банки должны держать примерно 1/6 или 1/7 всех депозитов на текущих счетах в форме такого не приносящего дохода резерва. В большинстве случаев «банк-член» держит эти «установление законом резервы» на счете в своем окружном федеральном резервном банке; однако в последнее время «Фед» предоставила всем «банкам-членам» право считать частью резерва ту долю запаса наличных денег, которая превышает установленный небольшой процент остатка на текущих счетах. (Так, в октябре 1960 г. так называемый провинциальный банк» («country bank») мог считать резервом запас наличных денег, превышающий 2,5% остатка на текущих счетах, в то время как для «городского банка «city bank» резервом мог считаться запас наличных денег, превышающий 1 % остатка на текущих счетах. Начиная с ноября Совет разрешил считать резервом весь запас наличных денег. В последующих таблицах мы будем включать запас наличных денег главным образом в статью «Резервы».)

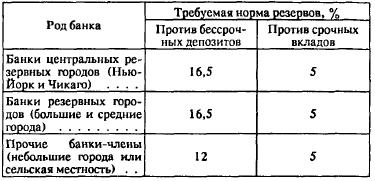

В табл. 16-3 показан установленный уровень резервных требований. Грубо говоря, они составляют около 1/6 остатка на текущих счетах в зависимости от категории банка. Поскольку 1/5 — это более круглая цифра для числовых примеров, мы в большинстве случаев примем уровень резервных требований в 20%. При этом понимается, что эта величина взята лишь для удобства изложения и должна быть несколько уменьшена, чтобы соответствовать практике 60-х годов (по сравнению с прошлыми десятилетиями, когда 1/5 была действительно более верным приближением, чем 1/6).

Требования в отношении резервов различны в зависимости от местоположения банка:

Таблица 16-3

Норма резервов, предусмотренных законом для банков — членов ФРС, на январь 1961 г. Установленное законом различия между банками центральных резервных городов и резервных юродов в настоящее время устарело. Поэтому как для тех, так и для других установлена одна и та же норма резервов. Теперь конгресс предоставил Совету право устанавливать норму резерва по отношению к остатку на текущих счетах в пределах 7-14% для провинциальных банков и 10-22% для всех прочих банков.

Следует подчеркнуть, что этот установленный уровень резервов требуется от банков — членов Федеральной резервной системы в целях контроля за их деятельностью; многие менее важные банки, не являющиеся членами Федеральной резервной системы, по своей воле не держат такие крупные суммы не приносящих дохода денег в качестве гарантии против изъятий. Многие экономисты полагают, что эти требования закона должны касаться всех банков, и если только значение банков, не входящих в систему, повысится по общей сумме депозитов, на них, вероятно, придется распространить эти требования.

Смысл этих предусмотренных законом резервных требований должен быть объяснен. Они составляют важную часть того механизма, с помощью которого Федеральный резервный совет контролирует банковые деньги.

Устарелые географические различия. Почему размер города должен влиять на предусмотренный законом резерв? До того как была создана Федеральная резервная система, банки Нью-Йорка и Чикаго держали у себя резервы банков небольших городов. Если наступил кризис, эти мелкие банки стремились изъять наличные деньги из банков больших городов. Таким образом, представлялось логичным установить для банков Нью-Йорк и Чикаго более высокие требования в отношении резервов.

Это время прошло. Теперь Федеральный резервный банк, а не крупный банк большого города держит резервы мелких банков-членов. Новый закон в конце концов отменил все дополнительные требования в отношении резервов для Нью-Йорка и Чикаго. Вполне логично, что для всех банков-членов мог бы быть установлен одинаковый уровень, но вряд ли это будет иметь место в обозримом будущем.

Не являются ли резервные требования, предусмотренные законом, слишком высокими? Многие банкиры с грустью размышляют о том, сколько они могли бы заработать, если бы были свободны распоряжаться частью денег, которые они обязаны держать на счетах в ближайшем резервном банке как законный резерв против их собственных депозитов. Они аргументируют свою позицию следующим образом:

«Деньги, которые нас обязывают держать как законные резервы, не принесет нам ни цента. Почему же мы должны держать такие высокие законные резервы? Одна шестая наших депозитов — это больше того, что реально необходимо для обеспечения безопасности. Кроме всего прочего, лица, изымающие вклады, никогда не образуют сразу больших групп; законы статистики следят» за этим. Мы, во всяком случае, держим в сейфах минимум наличных денег. Кроме того, если бы нам когда-либо потребовалось больше, мы могли бы продать некоторые государственные векселя, или обратиться к Фед» (то есть к Федеральной резервной системе) за помощью, или временно занять некоторую сумму у других банков. Мы, банкиры, полагаем, что достаточно 10% резервов — некоторые из нас сказали бы: 5%, — чтобы быть спокойными к наше время, когда депозиты застрахованы государством».

Частично банкиры правы. Раньше резервы, предусмотренные законом для трех типов банков, были ниже: они составляли 13, 10 и 7% против бессрочных депозитов и 3% против срочных вкладов. С середины 30-х годов конгресс дал Федеральному резервному совету право удвоить эту норму, и Совет использовал свою свободу действий для того, чтобы рядом последовательных шагов осуществить это. Но почему Совет повысил предусматриваемые законом требования? И почему он в дальнейшем испрашивал у конгресса право на еще большее повышение нормы? Потому, что считал такие высокие законные нормы необходимыми для обеспечения вкладчикам возможности изъятия их денег, если они того захотят?

Нет. Определенно, нет. Главная цель резервов, предусмотренных законом, состоит не в том, чтобы сделать вклады обеспеченными и ликвидными, готовыми к оплате по требованию.

В чем же тогда функция резервов, предусмотренных законом?

Их жизненно важная функция заключается в том, чтобы помочь руководству ФРС обеспечить контроль за размерами бессрочных депозитов (банковых денег), которые банки-члены могут создавать. Установив обязательные постоянные резервы, «Фед» может лимитировать рост банковых депозитов. Как это осуществляется, мы узнаем из раздела Б данной главы и из следующей главы.

За банками стоит правительство

Банки стали более надежными, чем они были до депрессии. Если это мало связано с резервами, предусмотренными законом, то с чем это связано?

В настоящее время наши банки надежны, ибо теперь мы ясно поняли, что жизненно важная функция правительства сводится к тому, чтобы стоять за банками на случай новой депрессии и новой волны панических «набегов» на банки.

Никакая банковая система с частичными резервами или кто бы то ни было, хранящий в форме наличных денег меньше 100% от суммы вкладов, не может по требованию превратить все спои вклады в наличные деньги. Таким образом, любая система частичных резервов будет «хорошей лишь в хорошую погоду», если правительство не будет готово поддержать ее. Если когда-либо снова начнется паника, то конгресс, президент, министр финансов и председатель Федерального резервного совета — все они будут действовать. Они скажут: «Если охваченное паникой население Америки настаивает на получении своих денег из банков, мы используем свои конституционные права и напечатаем столько денег, сколько необходимо, чтобы преодолеть критическое положение».

Будь это сказано и сделано в черные дни качала 30-годов, история была бы иной. Наша страна избежала бы эпидемии банкротств банков, породившей страх и кризис, который поставил под сомнение саму капиталистическую систему.

В 1930-1933 гг. около 8 тыс. банков с 5 млрд. долл. депозитов оказались неплатежеспособными. Чтобы спасти все банки от краха, Франклин Рузвельт первым своим актом объявил «банковые каникулы», то есть закрыл их до того времени, пока не восстановилось доверие.

К счастью, теперь, когда обе политические партии Америки хорошо понимают, что за спиной банковой системы стоит правительстве, в высшей степени маловероятно, чтобы когда-либо вновь могла начаться паника. Это тот случай, когда, приготовившись действовать героически, вы едва ли будете вынуждены действовать вообще!

Обеспечить надежность каждого банка

Устранение опасности общенационального крушения банков не означает, что каждый банкир может прекратить заботу о надежности своего банка.

В последние десятилетия были осуществлены многочисленные важные реформы, направленные ьа увеличение надежности депозитов каждого отдельного банка. Успешные шага, предпринятые правительством с целью ослабить неустойчивость свободного банкового предпринимательства, можно коротко свести к следующему:

1. Регулирование процесса образования и деятельности банков. В течение десятилетий штаты или федеральные власти выработали условия, при которых может быть открыт банк, минимальный объем необходимого капитала и т. д. Банковые ревизоры периодически тщательно обследуют активы банков и их платежеспособность, все время имея в виду, что унция предупреждения стоит фунта лечения.

2. Образование Федеральной резервной системы. Следующим большим шагом вперед было создание Центрального банка, основная функция которого — в период паники стоять, как Гибралтарская скала, быть готовым использовать всю денежную власть правительства и тем самым предохранить банковую систему от крушения. Другие важные функции Центрального банка — контролировать количество денег и кредит.

3. Государственное страхование банковых депозитов. Одна из наиболее важных государственных реформ банкового дела относится к последнему периоду. После банкового кризиса 1933 г. для страхования сохранности всех банковых вкладов была учреждена Федеральная корпорация страхования депозитов.

В 1961 г. у банков, застрахованных корпорацией, было более 100 млн. вкладчиков; при предельной норме в 10 тыс. долл. было застраховано примерно 97% всех вкладчиков, из которых 98% были полностью застрахованы.

Все банки, являющиеся членами Федеральной резервной системы, должны принадлежать к корпорации, большинство штатных банков также входит в эту систему. За производимые банками ежегодные взносы, которые меняются в зависимости от общей величины депозитов, все их клиенты полностью защищены от любой потери (по вкладам до 10 тыс. долл.), даже если банк потерпит банкротство.

Важность этой меры трудно переоценить. Отныне банки могут быть закрыты вследствие распоряжения банковых ревизоров и правительственных властей, но не вследствие панического поведения вкладчиков, страх которых как раз и приводит к тому, чего они более всего боятся. Каждый отдельный банк может больше не бояться того, что его репутация, подобно репутации порядочной женщины, будет скомпрометирована просто потому, что он стал предметом обсуждения.

Б. Создание банковых депозитов

Может ли банк действительно создавать деньги?

Теперь мы обратимся к одному из самых интересных аспектов денег и кредита — к процессу, получившему название «многократной экспансии (multiple expansion) банковых депозитов. Большинство людей слышало, что каким-то таинственным образом банки могут создавать деньги из воздуха, но лишь немногие понимают, как реально осуществляется этот процесс.

Фактически в создании банковых депозитов нет ничего магического или недоступного пониманию. Каждый может шаг за шагом проследить, что происходит с банковыми счетами. Правильное объяснение процесса создания вкладов просто. Что трудно постигнуть, так это те ложные объяснения, которые до сих пор 1шеют хождение.

Согласно этим ложным объяснениям, руководители банка способны с помощью авторучки предоставлять взаймы несколько долларов на каждый доллар, вложенный в их банк. Не удивительно, что банкиры краснеют, когда им приписывают такую силу. Они лишь хотели бы быть способными делать это! Каждый банкир знает, что он не может инвестировать деньги, которые он не имеет; а деньга, которые он инвестирует, покупая ценные бумаги или предоставляя ссуды, быстро покидают его банк.

Поэтому банкиры часто впадают в противоположную крайность. Иногда они доказывают, что банковая система не может создавать (и не создает) денег. «В конце концов, — говорят они, — мы можем инвестировать лишь то, что имеем. Мы ничего не создаем. Мы лишь пускаем в оборот общественные сбережения. Банкиры, которые так считают, определенно ошибаются. Их ввел в заблуждение наш старый друг, логическая ошибка группировки: то, что верно для каждого в отдельности, может оказаться неверным для всех вместе. Банковая система как целое может делать то, что каждый мелкий банк не может делать: она может расширить свои займы и инвестиции во много раз больше, чем та денежная наличность, которой она располагает, и все это время каждый мелкий банк предоставляет взаймы лишь часть своих вкладов.

Таким образом, наш ответ на главный вопрос положительный. Да, банковая система, при участии населения, создает около 5 долл. банковых вкладов на каждый доллар резервов, получаемый банками. Посмотрим, как это происходит.

Как создаются депозиты. Стадия первого банка

Мы начнем с совершенно нового вклада в 1 тыс. долл., помещенного в один из банков. Если бы, подобно старым золотых дел мастерам, современные банки держали 100% резерва наличных денег, они не могли бы создать никаких дополнительных денег за счет вложенного нового капитала в 1 тыс. долл. Вкладчик, поместивший деньги в банк, просто отдал бы 1 тыс. долл. бумажных денег за 1 тыс.долл. чекового депозита.

Проще всего считать, что первоначальный вкладчик привез деньги из-за границы, или достал их из тайника, или, лучше всего, только что продал государственную облигацию Федеральному резервному банку.

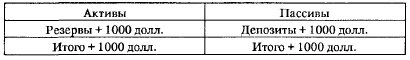

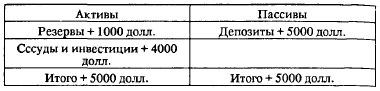

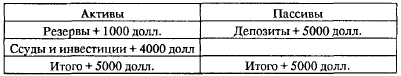

Изменение банкового баланса в той степени, в какой оно касается нового вклада, было бы таким, как показано в табл. 16-4а.

Для простоты все наши таблицы будут показывать лишь изменения в статьях баланса. С целью упрощения расчетов мы принимаем нормы резерва, равные 20%, что несколько больше законной нормы, приведенной в табл. 16-3. Важное замечание: банкиры называют свои вложения ссудами и «инвестициями». Под «инвестициями» они понимают свои вложения в ценные бумаги, Это совсем не то, чти мы понимаем под I, в формуле C + I + G, а именно чистое капиталообразование общества.

Во-первых, новый депозит присоединен к балансу первоначального банка:

Таблица 16-4a

Первоначальный банк в исходной позиции

Банк не один создал эти вклады. Клиент желал иметь вклад. Когда он проявил инициативу, банк согласился принять его чековый счет. Вместе банк и население «создали» 1 тыс. долл. банковых денег или депозитов. Однако здесь нет многократной экспансии, нет 5 против 1 или чего-то подобного. До тех пор пока банки держат 100% резервов, рост банковых денег точно возмещается уменьшением бумажных денег в обращении.

Предположим теперь, что банк не держит 100% резервов. Предположим, что закон требует держать лишь 20% резервов. (Банк всегда может держать, если хочет, большие резервы; однако если имеется много выпущенных в обращение относительно надежных, приносящих проценты государственных облигаций или имеются многочисленные возможности прибыльного предоставления ссуд, банку будет невыгодно держать больше резервов, чем требует закон.)

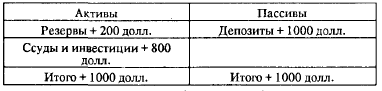

Что может теперь сделать банк? Может ли од расширить свои ссуды к инвестиции на 4 тыс. долл., в силу чего в его балансе произошли бы изменения, показанные в табл. 16-4б? Ответ будет определенно отрицательный — «нет/». Почему нет? Общая величина активов равна общей величине пассивов. Резервы наличных денег удовлетворяют предусмотренным законом требованиям: составляют 20% от общей суммы депозитов.

Верно. Но как банк платит за ценные бумаги или другие приобретаемые им активы? Он, как и любое другое лицо, выписывает чек тему, кто продал облигацию или выдал простой вексель (то есть получил ссуду). Если бы все эти лица обещали не получать денег по банковым чекам или, что то же самое, обещали держать все данные деньги замороженными в банке, — тогда, конечно, банк мог бы покупать все, что он хочет, без какой либо потери наличных денег.

Во-вторых, банк не может, конечно, предоставить ссуды на сумму, в 4 раза превышающую величину депозита:

Таблица 16-4б

Ситуация, невозможная для единичного небольшого банка.

Однако в действительности никто не станет занимать деньги из 6% только для того, чтобы держать их все в банке. Человек, занимающий деньги, расходует их на наем рабочих, на материалы иль, возможно, на приобретение автомобиля. Таким образом, деньги очень скоро вновь уйдут из банка. И если банк является одним из многих банков, обслуживающих данный город, округ, штат или страну, то в виде вкладов других клиентов к нему через какой-то отрезок временя вернется только часть изъятой суммы.

Если бы банк предоставил ссуды на 800 долл. своим собственным клиентам и они держали бы их в банке, тогда в течение короткого времени банковые депозиты увеличились бы до 1800 долл. Но эти клиенты тратят свои деньги, и если только лица, получающие их, не являются клиентами того же банка, в котором они в свою очередь имеют вклады, этот банк вскоре окажется в положении, иллюстрируемом в табл. 16-4в.

Эта потеря наличных денег банком, расширившим свои инвестиции, еще яснее видна, если он покупает облигации, а не дает ссуды. Если мой бостонский банк покупает государственные облигации, то каковы шансы, что лицо, продавшее облигации, случайно имеет счет в этом же банке? Вероятность такой ситуации незначительна. Возможно, что он живет в Нью-Йорке, или Эймсе (штат Айова), или еще где-нибудь. Таким образом, мой банк знает, что он скоро должен будет выплатить все деньги, которые он поместил в облигации.

Банк не может «съесть свой торт и все же иметь его». Банк в Новой Англии не может покупать облигации и в то же самое время сохранять свою денежную наличность. Поэтому табл. 16-46 показывает совершенно ложную картину того, что может осуществить индивидуальный банк.

Значит ли это, что на табл. 16-4а история заканчивается.? Должен ли банк действовать так же, как поступали банкиры-ювелиры, которые имели 100% резерва?

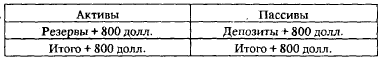

Конечно, нет. Хотя банк не может поднять депозиты до уровня, в 5 раз большего, чем его резервы наличных денег, он определенно может понизить запасы наличных денег до 1/5 своих депозитов. Нет ничего проще этого. Ибо, как мы видели, все, что он сделает, — это приобретет на 800 долл. приносящие доход активы: облигации, ссуды или закладные. Очень скоро, когда его чеки будут предъявлены к оплате, он практически потеряет всю эту сумму наличных денег. Теперь его баланс будет таким, как он показан на табл. 16-4в.

Поскольку дело касается первого банка, мы все выяснили. Его законные резервы как раз достаточны, чтобы покрыть его депозиты. Он не может сделать ничего больше, до тех пор, пока население не решит держать некоторую большую сумму в форме вкладов.

В-третьих, но что он может сделать — это предоставить взаймы суммы депозита:

Таблица 16-4в

Первоначальный банк в конечной позиции.

Прежде чем закончить рассмотрение единичного небольшого банка, отметим следующий важный факт: он создал деньги! Ясно, что он удержал в форме наличных денег только 200 долл., вложенных населением. И он прибавил к совокупным деньгам населения 1 тыс. долл. банковых денег (или депозитов). Таким образом, его деятельность создала 800 долл. чистого прибавления к денежной массе.

Цепная реакция других банков

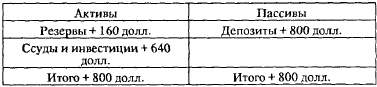

Но банковая система как целое все еще не может успокоиться. Лица, продавшие облигации или занявшие некоторую сумму у банка, по-видимому, вложат вырученные деньги в другой банк или заплатят ими кому-то другому, кто захочет сделать подобный вклад. Таким образом, наш первоначальный банк потерял 800 долл., которые попали в какие-то другие банки системы. Если мы возьмем все эти банки вместе и назовем их «банками второй ступени», то их баланс будет теперь выглядеть так, как показано в табл. 16-4г.

В-четвертых, деньги, предоставленные в виде ссуды первоначальным банком, скоро оказываются помещенными в другие банки:

Таблица 16-4г

Банки второй ступени в исходной позиции.

Эти банки, конечно, разбросаны по всей стране. (Наш первоначальный банк может даже представлять отчасти банки второй ступени, поскольку некоторые его чеки попадут в руки его собственных вкладчиков.) Ддя этих банков вложенные доллары равнозначны любым другим долларам, равнозначны нашему первоначальному депозиту. Данные банки не знают, что они являются вторыми в цепи вкладов; да им это и безразлично. Они знают и их заботит лишь то, что они имеют теперь слишком много наличных денег, не приносящих дохода. Только 1/5 от 800 долл., или 160 долл., согласно закону необходимы против 800 долл. депозитов. Поэтому они захотят и смогут использовать остальные 4/5 для выдачи ссуд и приобретения инвестиций на сумму в 640 долл.; так что через несколько дней их баланс достигнет равновесия, показанного в табл. 16-4д.

В-пятых, 4/5 этих новых депозитов будут выданы в ссуду банками второй ступени:

Таблица 16-4д

Конечная позиция банков второй ступени

Так обстоит дело с банками второй ступени. Они также создали деньги. Пока первоначальные 1 тыс. долл., будучи изъяты из наличного обращения и помещены в банки, возросли до 1 тыс. долл. (депозиты первой ступени) плюс 800 долл. (депозиты второй ступени). Денежная масса возросла, а конец все еще не виден. И вот почему.

640 долл., израсходованные банками второй ступени на ссуды и инвестиции, попадут в руки новой группы банков, которую можно определить как «банки третьей ступени». Вы, читатель, могли бы теперь заполнить баланс этих банков так, как он выглядит в начальной позиции; см. табл. 16-4е. Очевидно, банки третьей ступени вначале будут иметь избыток резервов, равный 4/5 от 640 долл., или 512 долл. После того, как он будет израсходован на ссуды и инвестиции — и только после этого, — банки третьей ступени достигнут равновесия, показанного в табл. 16-4ж.

Общая величина банковых депозитных денег равна теперь 1000 долл. плюс 800 долл. плюс 640 долл., или 2440 долл. Это уже расширение первоначального вклада наличных денег почти в отношении 21/2 : 1. Но банки четвертой ступени, очевидно, получат 4/5 от 640 долл. депозитов, или сумму в 512 долл.; пятая ступень получит также 4/5 от 512 долл. депозитов, или 409,60 долл.; шестая ступень — 4/5 от 409,60 долл. и т. д., пока на двадцать пятом кругу вся сумма, за исключением 1 цента, не растворится в бесконечном множестве ступеней банков.

В-шестых, аналогично в банках третьей ступени:

Таблица 16-4е

Начальная позиция в банках третьей ступени

Таблица 16-4ж

Конечное равновесие банков третьей ступени.

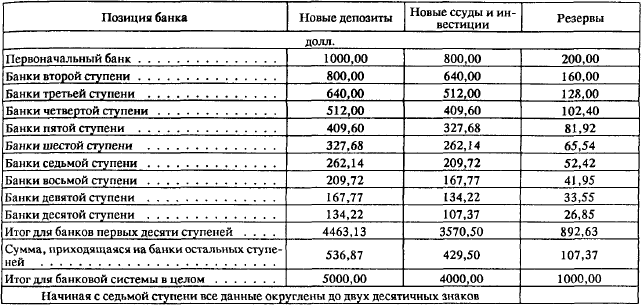

Какова будет конечная сумма слагаемых: 1000 долл. + 800 долл. + 640 долл. + 512 долл. + 409,60 долл. + ...? Если мы терпеливо будем продолжать суммирование, используя правила арифметики, то найдем, что она приближается к 4999,999...долл. и «в конечном счете» — к 5 тыс. долл. Табл. 16-4ж показывает общий результат цепи создания депозитов. Мы можем получить тот же ответ двумя другими путями — на основе рассуждений, руководствуясь здравым смыслом и методом элементарной алгебры.

Здравый смысл говорит нам, что процесс создания вкладов должен прийти к концу лишь тогда, когда нигде в системе ни один банк не будет иметь резервов больше, чем 20% от размера депозитов. Во всех наших примерах никакие наличные резервы нигде не просочились из банковой системы, они лишь переходили из сейфов одной группы банков в сейфы другой группы. Равновесие каждого будет иметь место лишь в том случае, если совокупный баланс всех банков вместе — первой, второй и сотой ступени — будет выглядеть так, как показано в табл. 16-4 и. Ибо, если бы общая величина вкладов была меньше 5 тыс. долл., тогда 20-процентная норма не была бы исчерпана и равновесие еще не было бы достигнуто повсюду.

Если читатель сравнит табл. 16-4и с табл. 16-4б, которая охарактеризована как «невозможная», то он увидит, что вся банковая система может сделать то, что ни один банк в отдельности не может осуществить. Банковая система может расширить свои депозиты в 5 раз по сравнению с исходным новым депозитом. Банковые деньги созданы на основе отношения 5:1 — причем каждый банк инвестировал и предоставил взаймы только часть того, что он получил как депозиты.

Каждый небольшой банк в некотором смысле создал деньги на основе отношения 1:.1/5, а не 5:1.

Кто создает многократную экспансию депозитов? Три группы совместными усилиями создали их: население, постоянно держа свои деньги как депозиты в банках: банки, удерживая лишь часть своих депозитов в форме наличных денег; население и частные заемщики, которые дали возможность банкам использовать свои излишки наличных денег для выдачи ссуд и приобретения приносящих доходы активов. (Здесь есть и четвертая сторона — Центральный банк, который своей деятельностью определяет размеры притока новых резервов в банковую систему. Задача следующих глав — проследить и объяснить этот процесс.)

Нет ничего парадоксального в том факте, что общая величина банковых депозитов в несколько раз больше суммы имеющихся в той или иной стране бумажных денег; то же самое верно по отношению к общей величине государственных облигаций и стоимости реального имущества. Депозиты — это нечто такое, что банки должны своим клиентам; наличные деньги помещены в банке, но они не остаются в этом банке. На протяжении своей жизни один и тот же доллар может быть помещен во многие банки, точно так же, как на протяжении длительного отрезка времени он может быть использован для приобретения товаров на сотни долларов. Единственное положение, которое мы должны твердо усвоить, — это то, что банковые депозиты являются одной из трех форм современных денег и количественно наиболее важной формой.

В-седьмых, посредством этой цепи процессов банковая система в конечном счете создает совокупные депозиты, равные пятикратной величине первоначальных новых резервов:

Таблица 16-4з

Многократное расширение депозитов банковой системой. Отметим, что в любой степени каждый небольшой банк «создал» новые деньги в следующем смысле: в итоге операций его депозиты в 5 раз превышают резервы, которые он получил от экономики.

В-восьмых, теперь мы видим, что все банки вместе могут сделать то, что было невозможно для одного единичного банка:

Таблица 16-4и

Совокупный баланс, показывающий конечную позицию всех банков вместе.

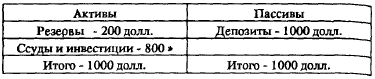

Прежде чем закончить этот раздел, проверьте ваше понимание процесса создания кредита, проследив в деталях, что случится, если некая нервная вдова навсегда осуществит изъятие 1 тыс. долл. из банка и спрячет их у себя на чердаке. 1) Банк потеряет 1 тыс. долл. наличных денег и 1 тыс. долл. депозитов. Но он ранее держал только 20%, или 200 долл., против данного депозита. Очевидно, он должен взять некоторую часть из резерва наличных денег, предусмотренных по закону против его других бессрочных депозитов. Теперь его совокупные резервы ниже законного минимума. 2) Поэтому он должен продать инвестиции на 800 долл. или сократить свои ссуды на эту сумму. Банк первой ступени будет находиться в состоянии равновесия только в том случае, если его баланс в конечном счете будет выглядеть так, как показано в табл. 16-5а.

Но, продав свои ценные бумаги, наш первоначальный банк вытянул 800 долл. из банков второй ступени, а те, в свою очередь, продав ценные бумаги, вытянули резервы у третьей ступени. И так будет идти до тех пор, пока изъятые вдовой 1 тыс. долл. не породят целую цепь, которая во всей банковой системе «уничтожит» 5 тыс. долл. депозитов и 4 тыс. долл. приносящих доход банковых активов. Студент должен проследить каждую стадию процесса: табл. 16-5б, табл. 16-5в ... и т. д.

В-девятых, если некоторый депозит изъят, то будет иметь место многократное сокращение:

Таблица 16-5a

Позиция равновесия первоначального банка, потерявшего некоторый депозит.

Вы должны также уметь показать, как исходный депозит в 1 тыс. долл. может иметь своим результатом банковые депозиты в 10 тыс. долл., если банки хранят лишь 10 % резерва, как это имело место в 20-х годах. И так как норма резерва в табл. 16-3 в среднем ниже 20%, вы можете показать, что 6:1 является более правильным отношением, чем 5:1.

«Монопольный банк»

Во всех рассмотренных выше процессах предполагалось, что никакие наличные деньги не утекают из банковой системы в матрацы населения или в текущее обращение. Банковая система при этом находилась в завидной позиции, когда ее чеки постоянно вновь депонировались где-то внутри нее самой.

Легко видеть, что при таком положении единичный «монопольный банк» (с многими филиалами), обслуживая всю нацию, был бы в состоянии сделать то, что как мы отмечали, ни один небольшой банк не может сделать. Его баланс мог бы быстро перейти к положению, показанному в табл. 16-4б или 16-4и. Он мог бы свободно выписывать чеки для оплаты ценных бумаг и предоставления ссуд, зная, что население, которому он платит, всегда будет обратно депонировать свою выручку в одном-единственном банке.

В таких странах, как Англия, где имеется «большая пятерка» банков с их филиалами, или Канада, где есть несколько крупных банков, или в таких штатах, как Калифорния, где налицо несколько крупных банков со многими филиалами, — во всех подобных случаях банки в состоянии предоставить в виде ссуд сумму большую, чем излишек против законных резервов, ибо они знают, что часть денег вернется к ним же на последующих «ступенях». Однако эти так называемые «производимые», или «самовозвращающиеся», депозиты не имеют большого значения для Соединенных Штатов, и привлечение к ним внимания могло бы лишь запутать начинающего студента, как оно запутало экономистов полстолетия назад, когда этот процесс только начинался.

Одновременное расширение или сокращение во всех банках

В предыдущем разделе мы видели, как банковая система через последовательных кругов, или ступеней, может достигнуть предела своего расширения. Если мы предположим, что для оплаты чека на каждой ступени и принятия решения достаточно половины недели, то для того, чтобы процесс реально прошел более чем через дюжину ступеней, потребуется 5-6 недель.

Для практических целей обычно нет необходимости прослеживать путь каждого депонированного доллара через цепь последовательных кругов. И вот почему. Уменьшение осуществляемого населением тезаврирования окажет почти одновременное воздействие на все банки: они все в течение примерно равного времени получат некоторую сумму новых депозитов. Они все на первой ступени будут иметь излишние, резервы, и, следовательно, все вместе начнут приобретать ценные бумаги или предоставлять ссуды.

Если единичный небольшой банк, взятый сам по себе, выписывает чеки для приобретения ценных бумаг, то эти чеки попадают к другим банкам и он теряет наличные деньги. Но если все банки одновременно и на близкие суммы выпишут чеки, то возникает положение, при котором в каждом банке новые депонированные чеки будут иметь тенденцию возмещать оплаченные чеки. Ни один банк не потеряет резервов наличных денег. Следовательно, не проходя через рассмотренные в предыдущем разделе последовательные стадии, все банки вместе могут расширить свои ссуды и инвестиции настолько, насколько это возможно, пока не подвергается опасности состояние резервов каждого из них, то есть до тех пор, пока отношение депозитов к наличным деньгам не будет составлять 5:1. Достигнув этого положения, банковая система достигает тем самым предела своей способности к созданию денег.

Читатель может рассмотреть аналогичный процесс одновременного сокращения денег в отношении 5:1 на каждый доллар резерва, изъятый из банковой системы, а также показать, как это сокращение происходило бы при наличии монопольного банка.

Два ограничения

Наконец, необходимо отметить два ограничения. Мы показали, что 1 тыс. долл., переходя из рук в руки и будучи помещена в банк, может привести к росту банковых депозитов на 5 тыс. долл. Последнее основано на предположении, что все новые деньги остаются где-то в банковой системе, в том или ином банке на любой стадии, и что все банки способны предоставлять ссуды, не оставляя у себя «излишних резервов».

1. Утечка в сферу внебанкового обращения. Однако весьма возможно и даже вероятно, что где-то в цепи расширения депозитов какой-то человек, получив чек, не положит выручку в банк, но пустит ее в обращение или тезаврирует вне пределов банковой системы. Действительно, в период бума, когда банковые депозиты расширяются, обычно одновременно возрастает потребность в металлических и бумажных деньгах для обслуживания возросшего объема мелких операций.

Влияние таких изъятий на наш анализ просто. Когда в банковой системе остается 1 тыс. долл., то создается 5 тыс. долл. новых депозитов. Если 200 долл. утекло из банков в обращение и в банковой системе осталось лишь 800 долл. новых резервов, тогда новые депозиты будут созданы на сумму 4 тыс. долл. (800 долл. х 5). Банковская система всегда может расширять депозиты в отношении 5:1, если только данная сумма новых резервов постоянно предоставлена ей.

2. Излишние резервы. Наше описание процесса многократного создания депозитов отправлялось от предпосылки, что коммерческие банки весьма строго придерживаются своих норм законных резервов. Конечно, нет оснований, почему банк не мог бы держать большую сумму, чем величина резервов, предусмотренная законом. Так, предположим, что первоначальный банк, получив новый депозит в 1 тыс. долл., был бы удовлетворен, удерживая в форме излишних резервов 800 долл. из этого депозита. Тогда вес» процесс окончился бы, не вызвав многократного расширения депозитов. Или если бы банки постоянно держали 5% излишних резервов в дополнение к 20%, требуемым по закону, то мы имели бы цепь расширения депозитов с формулой (1+3/4+(3/4)2+...), а не с формулой (1+4/5+(4/5)2+...), то есть расширение вкладов в отношении 4:1, а не 5:1.

В конце 30-х годов излишние резервы, то есть резервы сверх установленного законом уровня, были весьма значительными, поскольку банкиров не привлекали возможности ссуд, а относительно надежные государственные краткосрочные бумаги приносили лишь 1/8%. В такое время, если бы «Фед» предоставила банковой системе 1 тыс. долл. новых резервов, возможно, половина этой суммы или более того просто пошла бы в излишние резервы. В наше время излишние резервы не имеют того значения, поскольку крупные банки, по-видимому, всегда находят привлекательное применение даже для однодневных средств. По не совсем понятным причинам провинциальные банки все еще держат значительные излишние резервы.

Относительное значение излишних резервов может зависеть от реакции банков на уровень процента, который они могут получить, а также от их уверенности, что никакие изъятия не застигнут их врасплох. Реакция банков приобретает особое значение, когда процент по краткосрочным займам становится весьма низким: если бы вы, будучи банкиром, обнаружили, что, когда у вас есть лишний миллион долларов наличными, ваши доходы практически не изменяются, разве вы старались бы избавиться от ваших излишних резервов? Вероятно, нет; но как только улучшаются возможности получения прибыли, вы, вероятно, стали бы более настойчиво вкладывать свои бездействующие резервы в дело, чтобы создать доход вашим акционерам.

Возможность изменения излишних банковых резервов всегда напоминает нам, что нет ничего механического в применении отношения 5:1 или любого другого заранее установленного отношения для процесса создания денег; а также что это отношение не будет полностью точным.

Следовательно, в образовании депозитов нет ничего автоматического. Необходимы четыре фактора: банки должны каким-то образом получить новые резервы; они должны быть склонны предоставлять ссуды и покупать ценные бумаги, а не держать новые излишние резервы; кто-то должен желать брать ссуды или продавать ценные бумаги; и, наконец, население должно предпочитать депонировать свои деньги в банках.

Выводы

А. Современная банковая система

1. Американская банковская система состоит главным образом из относительно небольших по размеру банков, находящихся под юрисдикцией федерального правительства или штатов. Хотя менее половины банков являются членами Федеральной резервной системы, бессрочные депозиты (текущие счета) членов системы составляют 6/7 общей суммы всех депозитов.

2. Функции коммерческих банков многочисленны и частично переплетаются с функциями других финансовых институтов — взаимно сберегательных банков, кооперативных ссудосберегательных обществ, финансовых и страховых компаний. Но в своей функции приема и оплаты банковых чеков коммерческие банки играют единственную в своем роде и важную экономическую роль. Их бессрочные депозиты составляют наиболее важный компонент нашей денежной массы или средств обращения. Они являются важным источником кредита.

3. Федеральная резервная система состоит в основном из а) банков-членов, б) 12 федеральных резервных банков, в) Совета управляющих, или Федерального резервного совета в Вашингтоне.

Хотя номинально федеральные резервные банки являются корпорациями, принадлежащими банкам-членам, фактически они представляют собой почти что органы федерального правительства. Они обладают большой мощью и действуют скорее в интересах всего общества, чем с целью извлечения банковой прибыли. Хотя они ответственны перед конгрессом, практически их деятельность не является независимой от казначейства и политики исполнительной власти. Основная задача ФРС состоит в том, чтобы использовать свою мощь в период паники для предотвращения крушения банковой системы и во все времена — для содействия полной занятости при стабильных ценах.

4. Современные банки постепенно развились из старых ювелирных мастерских, которые принимали на хранение деньга и ценности. В конечном счете общей практикой стало хранить в форме резервов намного меньше, чем 100% суммы депозитов; остальная часть с целью получения процента вкладывается в ценные бумаги и предоставляется в виде ссуд.

5. Если бы правительство не было готово в случае крайней необходимости использовать свою силу для защиты банковой системы, одновременная попытка всех вкладчиков изъять свои деньги разрушила бы любую банковую систему, действующую на основе частичного резерва. Однако зная, что правительство готово действовать, население едва ли когда-либо сделает такую попытку.

Банки-члены обязаны держать предусмотренные законом резервы в качестве вкладов в местном резервном банке в пропорции к аккумулированным ими депозитам. (Географические различия в размерах резервных требований устарели и постепенно исчезают.) Эти предусмотренные законом резервы не имеют своей основной целью защитить вклады. Их функция состоит скорее в том, чтобы позволить Федеральной резервной системе контролировать объем банковых депозитов, совокупную денежную массу и условия кредита и тем самым сдерживать как инфляцию, так и дефляцию.

6. Без государственного регулирования и контроля, без Федеральной резервной системы и гарантирования банковых депозитов Федеральной корпорацией страхования депозитов наша система мелких бесфилиальных банков была бы невыносимой. Эти реформы значительно повысили надежность индивидуальных банков.

Б. Создание банковых депозитов

7. Бессрочные банковые депозиты служат средством обращения и средством накопления стоимости, поэтому они рассматриваются как деньги.

8. Если бы банки держали против всех депозитов 100% резерва наличных денег, то изъятие бумажных денег из обращения и депонирование их в банковой системе не вело бы к созданию денег. Тогда имел бы место обмен одного типа денег на другой в отношении 1:1.

9. Современные банки не держат против депозитов 100% резерва наличных денег. В 1961 г. члены Федеральной резервной системы должны были иметь законные резервы, равные — в зависимости от размера города — примерно 1/6 части от суммы бессрочных депозитов.

Следовательно, банковая система как целое — вместе с населением или частными заемщиками и вкладчиками — создает депозитные деньги почти в отношении 6:1 на каждый доллар, изъятый из обращения и депонированный где-то в системе (в наших примерах для упрощения взято 5:1).

10. Каждый небольшой банк обладает ограниченной способностью расширять спои ссуды и инвестиции. Он не может предоставить взаймы или инвестировать больше того, что он получил от вкладчиков; он может предоставить взаймы лишь около 4/5 этой суммы. Его депозиты в 5 раз больше его наличности, но это в силу сокращения наличности, а не в силу роста его депозитов. Но таким образом он создаст 1 единицу банковых денег против 1/5 единицы удерживаемых им резервов.

11. Система в целом может сразу расшириться, чего не может сделать каждый небольшой банк. Это можно показать, если мы рассмотрим монопольный банк в закрытом обществе. Чеки, выписанные подобным банком, всегда вновь возвращаются к нему. Поэтому единственное ограничение его способности расширять свои инвестиции и депозиты (свои активы и свои пассивы в двойной бухгалтерии) есть требование тога, чтобы он держал против депозитов 1/5 резерва наличных денег. Если депозиты расширены до того уровня, когда они составляют пятикратную величину от прироста резервов, монопольный банк дошел до предела и не может создавать новых депозитов до тех пор, пока не будет иметь больший резерв наличных денег.

12. В современной Америке нет монопольного банка. Тем не менее расширение банковых депозитов в отношении 5:1 имеет место. Первый индивидуальный банк, получивший 1 тыс. долл. новых депозитов, расходует 4/5 своих вновь приобретенных наличных денег на ссуды к инвестиции. Это дает второй группе банков новые депозиты на сумму, равную 4/5 от 1 тыс.долл. Последние в свою очередь удерживают 1/5 в виде наличных денег и расходуют остальные 4/5 на новые, приносящие доход активы. В результате они теряют наличные деньги, которые переходят к третьей группе банков; вклады этих банков возрастают на 4/5 от 4/5 от 1 тыс. долл. Очевидно, если мы проследим за последовательными группами банков в уменьшающейся бесконечной цепи, то увидим, что вновь созданные депозиты для системы в целом составляют

1000 долл. +800 долл. + 640 долл. +512 долл. +... = 1000 долл. х [1 + 4/5 + (4/5)2 + (4/5)3 +...] = 1000 долл. х (1/(1-4/5)) = 1000 долл. х (1/(1/5)) = 5000 долл.

Предел расширения депозитов будет достигнут только в том случае, если каждая; единица из 1 тыс.долл. новых резервов поддерживает 5 долл. депозитов, помещенных где-то в системе. Теперь система достигла предела своих кредитных возможностей; она не может создавать новые депозиты до тех пор, пока не будут увеличены резервы.

13. Практически нет необходимости ждать, пока последовательные звенья цепи 1 тыс. долл., 800 долл., 640 долл. и т.д. разовьются до предела. Обычно имеется тенденция, в силу которой многие банки получают новые резервы примерно в одно и то же время. Если все сяк расширят свои ссуды и инвестиции на равную величину, их платежи будут иметь тенденцию взаимно погашаться. Следовательно, никто не потеряет наличных денег. Таким образом, все вместе они могут быстро расширить свои приносящие доход активы до предела, составляющего отношение 5:1.

14. Как небольшое ограничение к рассмотренным выше положениям, мы должны признать, что здесь будет известная утечка новых резервов наличных денег из банковой системы в сферу внебанкового обращения. Поэтому вместо создания депозитов на 5 тыс. долл., как в предыдущем примере, мы можем иметь несколько меньше этого. Разница будет определиться величиной сумм, изъятых из системы.

Второе и наиболее важное ограничение связано с тем фактом, что банк в дополнение к предусмотренным законом резервам может держать излишние резервы. Поэтому нет никакого автоматизма в соотношении 5:1 или любом другом твердом соотношении.

В этой главе мы видели, как банковые депозиты удерживаются на уровне, в 5 раз превышающем законные резервы банковой системы. В гл. 17 Федеральная резервная система и кредитно-денежная политика центрального банка мы познакомимся с тем, как Федеральные резервные банки повышают резервы банков, если выясняется желательность общего расширения денежной массы. Если следует осуществить сокращение количества денег, ФРС нажимает на тормоза. Вместо накачивания новых резервов в банковую систему она уничтожает некоторую часть резервов. Мы увидим, что, поступая таким образом, она способна уменьшить количество денег не только в отношении 1:1, но (как было отмечено) и в отношении почти 5:1.