Фискальная политика государства

Фискальная политика: общие положения

Фискальная политика государства — один из методов вмешательства государства в экономику, представляет собой комплекс мер, инструментов, которые применяются правительством для стабилизации экономики, уменьшения колебаний бизнес-циклов и обеспечения стабильности экономической системы.

Термин «фискальная политика государства» отождествляется с бюджетно-налоговой политикой.

Посредством применения инструментов фискальной политики правительство решает ряд важных макроэкономических задач:

- стабилизация уровня совокупного спроса, валового внутреннего продукта;

- поддержание макроэкономического равновесия, что может быть успешным только в том случае, когда все ресурсы в экономике эффективно использованы;

- сглаживание параметров государственного бюджета, стабилизация общего уровня цен.

В законодательстве нет официально закрепленного термина «фискальная политика», «бюджетная и налоговая политика».

К инструментам фискальной политики можно отнести все то, с помощью чего регулируются социально-экономические процессы, объемы доходов и расходов бюджета: налоги, трансферты, государственные закупки.

Использование инструментов фискальной политики для регулирования совокупного спроса предполагает их воздействие на величину совокупных расходов. Влияние инструментов на совокупный спрос разное. Формула совокупного спроса (AD) представлена следующим образом:

AD = C + I + G + Xn. (8.1)

где С — потребление, I — инвестиции, G — государственные закупки, Xn — чистый экспорт.

Государственные закупки являются компонентом совокупного спроса, поэтому их изменение оказывает прямое и непосредственное воздействие на величину совокупных расходов, т. е. на совокупный спрос, и изменяет величину совокупного выпуска и доходов.

Изменение налогов и трансфертов означает лишь перераспределение совокупного дохода, и их воздействие на совокупный спрос косвенное — через изменение величины потребительских и инвестиционных расходов. Более подробно процесс влияния инструментов фискальной политики на совокупный спрос представлен в курсе макроэкономики.

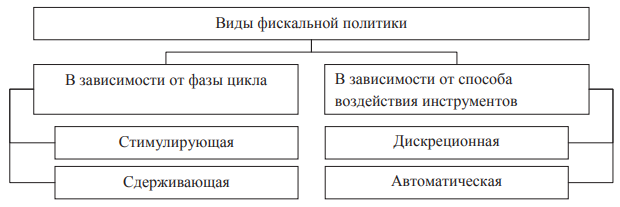

Фискальная политика подразделяется на виды, представленные на рис. 8.1.

Рис. 8.1. Классификация видов фискальной политики

Стимулирующая фискальная политика применяется при спаде экономики, направлена на увеличение деловой активности и используется как средство борьбы с безработицей.

Мерами стимулирующей фискальной политики выступают:

- увеличение государственных закупок;

- снижение ставки налогов;

- увеличение трансфертов.

Снижение ставки налога и увеличение трансфертов (например, помощь регионам или субсидиарная помощь предприятиям) ведет к росту и совокупного спроса, и совокупного предложения, поэтому эти инструменты могут использоваться как средство борьбы с безработицей и инфляцией.

Сдерживающая фискальная политика используется при буме («перегреве» экономики), направлена на снижение деловой активности в целях борьбы с инфляцией.

Мерами сдерживающей фискальной политики служат:

- сокращение государственных закупок;

- увеличение ставки налогов;

- снижение трансфертов.

Существует и другая классификация фискальной политики, в зависимости от способа воздействия инструментов: дискреционная и автоматическая.

Дискреционная фискальная политика представляет собой законодательное официальное изменение правительством величины государственных закупок, налога и трансфертов с целью стабилизации экономики. Эти изменения находят отражение в основном финансовом плане страны — государственном бюджете. Пример: изменение норматива распределения налога на прибыль (в 2016 г.: 18% налога на прибыль зачислялись в бюджет субъекта, а 2% в федеральный бюджета, в 2017–2018 гг.: 17% налога на прибыль зачислялось в бюджет субъекта, а 3% в федеральный бюджета), или изменение ставки налога, осуществление закупок по отраслям экономики.

Автоматическая фискальная политика основана на действии встроенных (автоматических) стабилизаторов. Встроенные стабилизаторы — это инструменты, величина которых не меняется, но само их наличие (встроенных в экономическую систему) автоматически стабилизирует экономику, стимулируя деловую активность при спаде и сдерживая ее при «перегреве». К автоматическим стабилизаторам могут относиться:

- налог на прибыль, доходы (включающие все виды налогов на доходы, в том числе налог на прибыль организаций);

- косвенные налоги (в первую очередь налог на добавленную стоимость);

- пособие по безработице;

- пособие по бедности.

Налог на прибыль (доходы) действует следующим образом: при спаде уровень активности снижается, поэтому величина налоговых поступлений уменьшается, а при «перегреве» экономики, когда совокупный доход максимален, налоговые поступления увеличиваются. При этом ставка налога остается неизменной. Однако налоги — это изъятия денежных средств из экономики, сокращающие поток расходов и, следовательно, доходов. Получается, что при спаде изъятия минимальны, а при «перегреве» максимальны. Таким образом, из-за наличия налогов экономика как бы автоматически «остужается» при «перегреве» и «подогревается» при рецессии. Наиболее сильное стабилизирующее воздействие на экономику оказывает прогрессивный подоходный налог.

Автоматическими стабилизаторами являются только те виды налогов и трансфертов, величины которых меняются в зависимости от фазы экономического цикла.

Действие встроенных стабилизаторов ведет к увеличению дефицита государственного бюджета в период спада и может способствовать появлению профицита бюджета (или уменьшению дефицита) в период «перегрева».

Преимущество встроенных стабилизаторов состоит в том, что нет необходимости принятия политическими деятелями специальных решений для введения их в действие. Однако встроенные стабилизаторы меньше стабилизируют экономику в отличие от дискреционных мер.

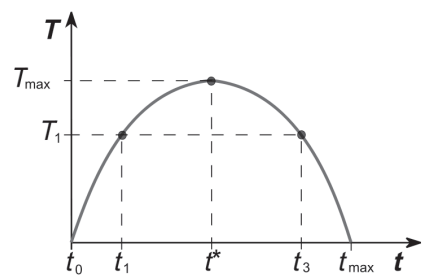

Общеизвестным примером фискальной политики и использования стабилизаторов является кривая Лаффера.

Поскольку фирмы рассматривают налоги как издержки, то рост налогов ведет к сокращению совокупного предложения, а сокращение налогов — к росту деловой активности и объема производства. Подробное изучение воздействия налогов на совокупное предложение принадлежит экономическому советнику президента США Р. Рейгана, американскому экономисту, одному из основоположников концепции «экономической теории предложения» («supply-side economics») Артуру Лафферу. Лаффер построил гипотетическую кривую (см. рис. 8.2), с помощью которой показал воздействие изменения ставки налога на общую величину налоговых поступлений в государственный бюджет.

Используя налоговую функцию, А. Лаффер показал, что существует оптимальная ставка налога (t*), при которой налоговые поступления максимальны (Тmax). Если увеличить ставку налога, то уровень деловой активности (совокупный выпуск) снизится и налоговые поступления сократятся, поскольку уменьшится налогооблагаемая база.

Поэтому в целях борьбы со стагфляцией (одновременным спадом производства и инфляцией) Лаффер в начале 80-х годов ХХ в. предложил такую меру, как снижение ставки налога (и подоходного, и на прибыль корпораций).

Рис. 8.2. Графическое и устойчивое отображение зависимости между налоговыми поступлениями и налоговыми ставками (кривая Лаффера)

Дело в том, что в отличие от воздействия снижения налогов на совокупный спрос, увеличивающего объем производства, но провоцирующего инфляцию, влияние этой меры на совокупное предложение имеет антиинфляционный характер, т. е. рост производства сочетается в этом случае со снижением уровня цен.

Также стоит обратить особое внимание на то, что одной из основных задач, кроме упомянутых ранее, является установление оптимального соотношения между доходами и расходами государства.

Поиск данного соотношения имеет давнюю историю, среди представителей можно отметить Lucas (работа 1988 г.), Barro (1991, 1993), работы Всемирного банка (2006, 2007), Moreno-Dodson (2013), но консенсус в этих вопросах так и не достигнут.

Но вместе с тем имеются некоторые эмпирические исследования, которые достоверно указывают на наличие некоторого уровня госрасходов (в долях ВВО), до достижения которого их наращивание способствует экономическому росту, а при его превышении негативно влияет на экономическое развитие, среди работ можно отметить Lucas (1988), Aschauer (1989), Barro (1995, 1996), Feldstein(1996). Этот уровень существенно различается для развивающихся и развитых стран. В России в 2010–2016 гг. совокупные государственные расходы составляли 35–40% ВВП, и, по мнению ряда экономистов (Идрисов, Синельников-Мурылев, 2013), выход за эти пределы в существующих институциональных условиях не будет стимулировать экономический рост.

Вопрос о влиянии структуры государственных расходов на экономическое развитие тем более не имеет однозначного ответа. При определении оптимального размера бюджетных ассигнований на отдельно взятое направление методически корректно сопоставлять уровень расходов с получаемым результатом (Кнобель, Соколов, 2012). Однако если для одних направлений расходования бюджетных средств он хорошо идентифицируется уже в текущем периоде (например, социальные расходы автоматически обеспечивают наблюдаемый уровень доходов определенной категории граждан) или с некоторым временным лагом (расходы на здравоохранение могут приводить к росту продолжительности жизни, увеличению рождаемости, снижению младенческой смертности; расходы на правоохранительную деятельность могут обеспечить снижение количества преступлений в стране, но зафиксировать это можно спустя несколько лет), то для расходов по таким функциональным разделам, как национальная безопасность и национальная оборона, практически не существует достоверных количественных показателей, однозначно идентифицирующих эффективность потраченных бюджетных средств (Barro, 1991; Dicle, Dicle, 2010).

Относительно российской практики имеются работы (Идрисов, Синельников-Мурылев, 2013; Кудрин, Соколов, 2017), в которых анализируется текущая бюджетная политика России и предлагаются способы изменения структуры бюджетных расходов (бюджетного маневра). Так, в работе Кудрина, Соколова (2017) предлагаются конкретные меры бюджетного стимулирования экономического роста, предусматривающие перераспределение расходов в пользу производительных направлений: увеличение расходов на образование на 0,9 п.п. ВВП, на здравоохранение — на 0,7 п.п. ВВП, на дорожное хозяйство и транспорт — на 0,9 п.п. ВВП; сокращение расходов на правоохранительную деятельность на 0,5 п.п. ВВП, на национальную оборону — на 0,3 п.п. ВВП.

Рассмотрим подробно вторую составляющую фискальной политики — налоговой политики, которая представляет собой совокупность экономических, финансовых и правовых мер государства по формированию налоговой системы страны в целях обеспечения финансовых потребностей государства и развития экономики за счет перераспределения финансовых ресурсов.

Существуют различные формы налоговой политики в зависимости от цели: максимальная собираемость налоговой политики, развитие отраслей экономики и т.д.:

- политика максимальных налогов: устанавливаются высокие налоговые ставки; сокращаются налоговые льготы; вводится большое число налогов. Такая политика нацелена на максимальное пополнение бюджета государства. Используется в экстраординарные моменты развития государства, такие как экономический кризис, война. Пример применения: в России (1991 г.) в период кризиса; в развитых Скандинавских странах, когда высокий уровень налоговой нагрузки сопровождался беспрецедентно высокими социальными расходами;

- политика экономического развития: государство ослабляет пресс для предпринимателей, сокращает свои расходы, в первую очередь на социальные программы. Цель политики — обеспечить приоритетное расширение капитала, стимулировать инвестиционную активность. Такая политика проводится в то время, когда намечается стагнация экономики, грозящая перейти в экономический кризис. Пример применения: США в начале 80-х гг. ХХ в., данный метод получил название «рейганомика»;

- политика разумных налогов является определенным компромиссом между двумя вышеупомянутыми формами и характеризуется достаточно сбалансированным уровнем налоговой нагрузки. Использование такой политики характерно в период стабильного экономического роста.

Выбор налоговой политики и определение целей подразумевает применение различных методов:

- регулирование соотношения прямого и косвенного налогообложения;

- регулирование соотношения федеральных, региональных и местных налогов;

- регулирование отраслевой налоговой нагрузки, перенос нагрузки с одних категорий налогоплательщиков на другие;

- регулирование соотношения пропорциональных и прогрессивных ставок налогов и степени их прогрессии;

- регулирование масштаба и направленности предоставления налоговых льгот и преференций, вычетов, скидок и изъятий из налоговой базы;

- регулирование состава налогов, объектов налогообложения, налоговых ставок, способов исчисления налоговой базы, порядка и сроков уплаты налогов.

Достижение цели может решаться альтернативным или параллельным применением определенных методов. Например, одна из социальных целей — сглаживание неравенства в уровнях доходов различных групп населения — может решаться либо отказом от «плоской шкалы» и увеличением прогрессии ставок подоходного налога, либо увеличением числа налоговых льгот, вычетов, различных изъятий, ориентированных для населения с низкими доходами, и т.д.

Итак, фискальная политика, или тождественное ей понятие налогово-бюджетная политика, применяется для целей стабилизации экономики, сглаживания экономических циклов. Однозначного и достоверно верного метода регулирования не существует, есть лишь набор инструментов, применение которых, в зависимости от фазы экономического цикла, может дать положительные результаты.

Фискальная политика России на современном этапе

В России основные направления фискальной политики подлежат ежегодному опубликованию в виде НПА и представляют либо два раздельных документа, как это было до 2018 г. (основные направления налоговой политики на 2017 год и плановый период 2018 и 2019 годов), либо один единый документ, как это представлено в 2018 г. (основные направления бюджетной, налоговой и таможенно-тарифной политики на 2018 год и на плановый период 2019 и 2020 годов).

Ориентиром бюджетной политики для Правительства РФ до недавнего времени являлись послания Президента РФ Федеральному собранию. Содержание иформа оформления текста Послания о бюджетной политике менялись с учетом сложившихся реальных экономических условий и развитием бюджетных отношений (табл. 8.1).

Таблица 8.1

| Дата | Названия послания |

|---|---|

| 01.03.2018 | Послание Президента РФ Федеральному собранию «Послание Президента Федеральному собранию» |

| 01.12.2016 | Послание Президента РФ Федеральному собранию «Послание Президента Российской Федерации Федеральному собранию» |

| 03.12.2015 | Послание Президента РФ Федеральному собранию «Послание Президента Российской Федерации» |

| 04.12.2014 | Послание Президента РФ Федеральному собранию «Послание Президента РФ Федеральному собранию» |

| 13.06.2013 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2014–2016 годах» |

| 28.06.2012 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2013–2015 годах» |

| 29.06.2011 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2012–2014 годах» |

| 29.06.2010 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2011–2013 годах» |

| 25.05.2009 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2010–2012 годах» |

| 23.06.2008 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2009–2011 годах» |

| 09.03.2007 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2008–2010 годах» |

| 30.05.2006 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2007 году» |

| 24.05.2005 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2006 году» |

| 12.07.2004 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2005 году» |

| 30.05.2003 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2004 году» |

| 01.06.2002 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике в 2003 году» |

| 20.04.2001 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике на 2002 год» |

| 31.05.2000 | Бюджетное послание Президента РФ Федеральному собранию «О бюджетной политике на 2001 год и на среднесрочную перспективу» |

| 12.04.1999 | Послание Президента РФ Правительству РФ «О бюджетной политике на 2000 год» |

| 02.06.1997 | Послание Президента РФ Правительству РФ «О бюджетной политике в 1998 году» |

Бюджетное послание Президента Российской Федерации — составная часть Послания Президента РФ Федеральному собранию; аналитический документ стратегического характера, в котором раскрываются основные направления финансовой политики государства и даются оценки ожидаемых доходов, расходов и бюджетного баланса на предстоящий год (ст. 170 БК РФ — Утратила силу, федеральный закон от 04.10.2014 № 283-ФЗ), бюджетное послание, согласно законодательству направлялось Федеральному собранию Российской Федерации не позднее марта года, предшествующего очередному финансовому году.

Бюджетное послание Президента было инкорпорировано в послание главы государства Федеральному собранию, которое делается ежегодно с 1994 г. Такое решение было принято вследствие того, что оглашение двух посланий было признано нецелесообразным: бюджетное послание «во многом пересекалось с посланием Президента Федеральному собранию, являлось частью задач, которые ставит Президент на ближайшую перспективу».

Бюджетная и налоговая политика на 2019–2021 гг. разрабатываются с учетом положения статьи 165 БК РФ, Указа Президента РФ от 7 мая 2018 г. № 204 «О национальных целях и стратегических задачах развития РФ на период до 2024 года», Послания Президента РФ Федеральному собранию РФ от 1 марта 2018 года.

Целью разработки основных направлений налоговой и бюджетной политики является определение условий, используемых при составлении проекта федерального бюджета, подходов к его формированию, основных характеристик и прогнозируемых параметров федерального бюджета и других бюджетов бюджетной системы РФ.

Основные направления политики нацелены на создание стабильной экономики, что возможно при:

1) создании предсказуемой и устойчивой среды, характеризующейся: (1) низким уровнем восприимчивости внутренних экономических условий к состоянию внешней конъюнктуры, включая колебания цен на нефть; (2) устойчиво низким уровнем инфляционных ожиданий и долгосрочных реальных процентных ставок; (3) стабильными налоговыми (и неналоговыми, в т.ч. регуляторными) условиями;

2) устранении структурных дисбалансов и барьеров для развития, связанных в том числе с искажениями конкурентного ландшафта и стимулов к инвестициям, качеством и эффективностью государственного управления, демографическими тенденциями и развитием человеческого капитала.

В целях формирования предсказуемых экономических условий и снижения зависимости экономики и государственных финансов от цен на энергоносители был осуществлен переход к формированию бюджетной политики на основе долгосрочных принципов устойчивости и сбалансированности бюджетной системы — или «бюджетных правил».

Переходные положения новой конструкции бюджетных правил начали реализовываться уже в 2017 году, после принятия решения о сохранении дополнительных нефтегазовых доходов, поступающих в бюджет при превышении цены на нефть отметки 40 долларов США за баррель, и проведении во взаимодействии с Банком России операции на валютном рынке попокупке иностранной валюты вэквивалентных объемах.

Бюджетная политика в 2017–2018 годах была построена на основополагающем принципе, что все расходные обязательства должны финансироваться:

1) не в ущерб макроэкономической стабильности и предсказуемости (то есть не за счет конъюнктурных доходов — «бюджетные правила»);

2) в рамках текущей — не низкой для добросовестных налогоплательщиков — налоговой нагрузки (принцип «фискальной нейтральности»).

Такой подход создавал стимул для выработки мер налоговой и бюджетной политики с ненулевой суммой — таких как повышение собираемости налогов за счет сокращения теневого сектора, повышение отдачи от государственных активов, сокращение неэффективных расходов (как прямых, так и встроенных в структуру налоговой системы).

Такие меры не только обеспечивают положительный эффект сфискальной точки зрения, но и способствуют созданию положительных структурных изменений— то есть структурной трансформации экономики.

Из ключевых итогов по данному направлению можно отметить:

- Внедрение системы онлайн-передачи данных о розничных продажах на основе применения специальной контрольно-кассовой техники.

Основной этап успешно завершен: более 780 тыс. налогоплательщиков подключили к системе более 2 млн онлайн-касс (превышает дореформенный парк на 75%), а до 1 июля 2019 года на онлайн-кассы перейдет вся сфера услуг.

Основные результаты:

Постепенная легализация сферы потребления: двукратный рост средней выручки на одну кассу, резкое ускорение роста поступлений НДС по сектору розничной торговли (+38% в 2017 году), увеличение регистрируемой выручки до оценочного уровня розничной торговли, включающего досчеты на не наблюдаемой прямыми статистическими методами объемы.

Снижение административной (контрольной) нагрузки: за счет автоматизации мониторинга и выявления правонарушений было обеспечено снижение количества оперативных проверок более чем в 2 раза в 2017 году и в 6 раз по итогам 1 кв. 2018 (при увеличении количества проверок, выявивших нарушения до 90%).

- Улучшение администрирования и повышение собираемости страховых взносов. Передача функций администрирования страховых взносов ФНС России позволила снизить общую административную нагрузку на хозяйствующие субъекты за счет сокращения количества государственных органов, осуществляющих контрольные мероприятия, и оптимизации количества представляемой в контролирующие органы отчетности (объем отчетности сокращен почти на 40%).

Поступления страховых взносов в 2017 году составили 6784,2 млрд рублей, что на 7,2% (или 455,7 млрд рублей) выше, чем в 2016 году, а темп роста поступлений опередил темп роста средней заработной платы на 1.9 п.п. При этом в результате проведенной налоговыми органами работы по взысканию переданной задолженности в бюджет государственных внебюджетных фондов поступило 100 млрд рублей.

В основных направлениях рассматривается еще один важный момент — регулирование межбюджетных отношений. В 2017 году межбюджетное регулирование со стороны федерального бюджета осуществлялось в целях снижения дифференциации регионов и муниципальных образований по уровню и темпам социально-экономического развития, обеспечения сбалансированности региональных и местных бюджетов за счет бюджетной консолидации и принятия мер по ограничению роста государственного долга.

В 2017 году уровень расчетной бюджетной обеспеченности по 10 наименее обеспеченным регионам составил 69,4% от среднего по России, или 35,7 тыс. рублей на 1 человека в год. Предоставление в 2017 году из федерального бюджета дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации способствовало сокращению различий в уровне расчетной бюджетной обеспеченности между 10 наиболее обеспеченными и 10 наименее обеспеченными регионами с 5,7 до 2,6 раз (или в 2,2 раза).

В целях снижения долговой нагрузки бюджетов субъектов Российской Федерации в 2017 году проведена реструктуризация задолженности бюджетов субъектов РФ по бюджетным кредитам.

В целях совершенствования предоставления межбюджетных трансфертов в 2017 году принят ряд федеральных законов по изменению бюджетного законодательства, предусматривающих:

- необходимость заключения с высокодотационными субъектами РФ соглашений о предоставлении дотации на выравнивание бюджетной обеспеченности субъектов РФ из федерального бюджета бюджету субъекта РФ, которыми предусматриваются меры по социально-экономическому развитию и финансовому оздоровлению субъектов Российской Федерации;

- предоставление межбюджетных трансфертов из федерального бюджета бюджетам субъектов РФ «под потребность»;

- закрепление сроков заключения соглашений о предоставлении из федерального бюджета субсидий бюджетам субъектов Российской Федерации до 15 февраля (в 2017 году до 1 марта);

- единый порядок определения предельного уровня софинансирования расходных обязательств субъектов РФ, который учитывает уровень бюджетной обеспеченности субъектов Российской Федерации;

- возможность предоставления субсидий бюджетам субъектов Российской Федерации с целью последующего выделения субсидий бюджетам муниципальных образований;

- сохранение возможности превышения предельного объема государственного долга субъекта Российской Федерации (муниципального долга) на объем бюджетных кредитов в зависимости от уровня «дотационности» и другие.

Комплекс вышеуказанных мер по настройке системы межбюджетных отношений способствовал улучшению сбалансированности бюджетов субъектов Российской Федерации, гармонизации предоставления межбюджетных трансфертов, созданию условий для повышения эффективности использования бюджетных средств.

В целях повышения операционной эффективности управления бюджетными ресурсами реализованы мероприятия по повышению эффективности казначейского сопровождения расходов, по повышению качества оказания государственных и муниципальных услуг, в сфере совершенствования контроля за использованием бюджетных средств подготовлены законодательные инициативы. Кроме того, в сфере управления ликвидностью Единого казначейского счета федерального бюджета:

- запущен новый механизм размещения средств федерального бюджета под плавающую ставку, позволивший увеличить спрос на средства федерального бюджета, повысить сроки размещения временно свободных остатков средств на едином счете федерального бюджета в условиях цикла смягчения денежно-кредитной политики Банка России; начиная с декабря 2017 года размещения депозитов под плавающую ставку стали основным инструментом бюджетных размещений Федерального казначейства;

- впервые Федеральному казначейству предоставлено право осуществления купли-продажи иностранной валюты на организованных торгах (наряду с куплей-продажей иностранной валюты в Банке России), а также заключения на организованных торгах договоров, являющихся производными финансовыми инструментами, предметом которых является иностранная валюта; заключение производных договоров типа «валютный своп» позволит размещать и привлекать рублевые средства под залог иностранной валюты, что увеличит эффективность управления остатками, сократить их объем, позволяя при этом избежать риска наступления кассовых разрывов.

Изменения, которые предусматривает налоговая и бюджетная политика на 2019–2021 гг., заключаются в следующем:

- формирование стабильных налоговых условий, т. е. выравнивание системы налогообложения, т.е. в настоящее время существует высокое искажение по сферам налогообложения; исправить данную ситуацию планируется посредством повышения ставки НДС с 18 до 20%, и другие меры,

- разработка стимулирующих и финансовых мер: отмена некоторых налогов для промышленного сектора; понижение страховых взносов для резидентов ТОСЭР в ДФО и резидентов СПВ, ускорение возмещения НДС экспортерам и др.;

- отраслевые мероприятия: введение налога на дополнительный доход в нефтяной отрасли; завершение нефтегазового налогового маневра. Маневром предусматривается равномерное — на протяжении 5 лет, начиная с 1 января 2019 года, снижение экспортной пошлины на нефть и нефтепродукты, с равнозначным повышением ставки НДПИ и введением объективных критериев для НПЗ, которым будет оказана финансовая поддержка через механизм представления отрицательного акциза;

- снижение доли теневой экономики: улучшение администрирования доходов бюджетной системы (особое внимание будет уделено повышению собираемости налогов с зарплат, а также созданию единой информационной среды налоговых и таможенных органов, включая единый механизм сквозного контроля на всех этапах оборота импортных товаров, подлежащих прослеживаемости); противодействие размыванию налоговой базы и выводу прибыли из-под налогообложения.

В основных направлениях выделены стратегические приоритеты расходования бюджетных средств, при формировании проекта федерального бюджета в приоритетном порядке будут предусмотрены бюджетные ассигнования на реализацию национальных проектов.

Это позволит сформировать ресурс на финансирование национальных целей развития в социальных сферах. Обеспечить (1) увеличение продолжительности здоровой жизни и повышение качества здравоохранения; (2) формирование высоких стандартов экологического благополучия. Достичь (3) стопроцентной доступности дошкольного образования и вхождения РФ в число 10 ведущих стран мира по качеству общего образования. Обеспечить (4) присутствие РФ в числе пяти ведущих стран мира, осуществляющих научные исследования и разработки в областях, определяемых приоритетами научно-технологического развития.

Приоритизировать финансирование национальных проектов в сфере отечественной промышленности и национальной экономики. Это (1) развитие малого и среднего предпринимательства, (2) создание конкурентоспособного экспортно-ориентированного сегмента в базовых отраслях промышленности, сельского хозяйства и сферы услуг, (3) повышение производительности труда.

В плане развития межбюджетных отношений выделяются мероприятия: обеспечение стабильности регионов, укрепление доходной базы бюджета субъектов (планируется передача с федерального уровня на региональный доходов от уплаты акцизов на нефтепродукты, пролонгация до 2024 года решения по централизации в федеральном бюджете доходов от 1% ставки налога на прибыль организаций и норматива зачислений по налогу на прибыль организаций, частичная передача с федерального на региональный уровень акцизов на крепкий алкоголь), реализация федеральных проектов в регионах с установлением индикативных целевых показателей.

С 2019 года предполагается создание Фонда развития, финансирование которого будет осуществляться за счет внутренних заимствований. Это приведет к структурному дефициту бюджета на первичном уровне в объеме ~0,5% ВВП ежегодно.

Последовательная реализация политики макроэкономической стабилизации (бюджетные правила) в совокупности с созданием новых инструментов развития (Фонд развития), с одной стороны, обеспечит постепенное сокращение ненефтегазового дефицита до 6,0 % ВВП, а с другой — не будет угрожать устойчивости государственных финансов и доступности кредитных ресурсов для частного сектора.

Что касается источников финансирования дефицита бюджета, то первичный структурный дефицит федерального бюджета на среднесрочную перспективу закладывается на уровне около 0,5% ВВП.

Этот ресурс будет использован как элемент так называемого золотого правила, существующего в бюджетной практике и состоящего в том, что дефицит бюджета направляется на создание новых активов, на капитальные вложения, на создание и стимулирование экономики, а не на текущее потребление.

Основными источниками финансирования дефицита будут выступать внутренние заимствования. Средства Фонда национального благосостояния будут использоваться исключительно в целях софинансирования добровольных пенсионных накоплений граждан Российской Федерации.

Итак, бюджетная и налоговая политика на 2019–2021 гг. ориентирована на диверсификацию доходов бюджета путем увеличения доли ненефтегазовых доходов (предполагается увеличение ставки НДС до 20%). В отношении межбюджетных отношений мероприятия направлены на укрепление стабильности доходной базы (сохранение межбюджетных трансфертов, передача полномочий по некоторым налоговым платежам).