Бюджетная политика

Теоретические положения бюджетной политики

Важнейшей составной частью финансовой политики государства является бюджетная политика (рис. 27). Именно бюджетная политика формирует основу для развития экономики, тем самым определяя ее направление и обеспечивая экономическую и социальную стабильность в стране. Несмотря на важность этого понятия, ни один нормативный документ Российской Федерации не дает точной его формулировки. В то же время ежегодное послание Президента Федеральному Собранию и направления бюджетной политики на очередной финансовый год и плановый период, разрабатываемые Правительством Российской Федерации, являются «отправной точкой» бюджетного процесса, хотя и в этом случае наше законодательство не всегда выполняется.

Чтобы определить роль бюджетной политики в развитии общества и экономики, для начала необходимо раскрыть сущность бюджетной политики, то есть сформулировать определение данного понятия. В литературе нередко этот термин называют «категорией» (как, например, Т. М. Ковалева, Н. Л. Шарандина), что не совсем обоснованно. Категория, согласно словарю С. И. Ожегова, – это общее понятие, отражающее наиболее существенные связи и отношения реальной действительности и познания. Более современная точка зрения еще более усиливает основополагающий характер: например, у А. А. Ивина и А. Л. Никифорова категория – это «предельно общее фундаментальное понятие, отражающее наиболее существенные, закономерные связи и отношения реальной действительности и познания». А рассматриваемое нами явление является производным понятием, объединяющим две категории – «политика» и «бюджет».

Т. М. Ковалева отмечает, что «политика, выраженная в праве, безусловно, является категорией публичного права».

Таким образом, чтобы сформулировать определение бюджетной политики, необходимо уяснить сущность «политики» и «бюджета».

Возникновение политики как общественного явления имеет глубокие исторические корни и связано со становлением и развитием человеческого общества, формированием государственной власти. Политика зародилась, когда появился особый вид власти, имеющий право примирения одной группы людей с другой группой посредством государства. Такая власть давала соответствующие преимущества тем, кто ею обладал. Люди стали бороться за нее, за определенную ее организацию, осуществление. Это обусловило возникновение системы политических отношений, политики.

Политика – деятельность органов государственной власти и государственного управления, отражающая общественный строй и экономическую структуру страны, а также деятельность партий и других организаций, общественных

В некоторых случаях – сфера деятельности, связанная с отношениями между социальными группами, сутью которой является определение форм, задач, содержания деятельности государства. При этом в Большом энциклопедическом словаре выделяются внутренняя и внешняя политика, а у С. И. Ожегова предлагается классификация по сферам деятельности, в том числе называется финансовая политика.

Форма политики, ее организационная структура реально воплощены в политических партиях, общественных движениях, а также в законах, политических и правовых нормах. Содержание политики выражается в ее целях, направлениях государственного развития, решении стоящих проблем, в мотивах и механизме принятия политических решений.

В экономической литературе существуют различные определения финансовой политики. Например, распространенной и достаточно емкой является следующая формулировка: «Финансовая политика – это особая сфера деятельности государства, направленная на мобилизацию финансовых ресурсов, их рациональное распределение и использование для осуществления государством его функций». М. В. Романовский определяет ее через составляющие: «Финансовая политика включает в себя: бюджетную, налоговую, денежную, кредитную, ценовую и таможенную политику. В свою очередь, финансовая политика государства является лишь средством осуществления его экономической и социальной политики, т. е. выполняет вспомогательную роль… Финансовая политика России носит спонтанный характер и направлена на максимальную концентрацию денежных ресурсов в руках государства при постоянном сужении базы формирования доходной части бюджета».

Одной из главных составных частей финансовой политики является бюджетная политика. Именно бюджетная политика, в которой отражаются интересы государства, функции государства, требующие для решения поставленных задач бюджетных средств, занимает ведущее место в экономической политике страны, ее концепция формирует и налоговую, и инвестиционную политику.

Бюджет представляет собой атрибут государства, важнейший источник публичных финансов, находящихся в распоряжении государства. Именно этим обусловлена взаимосвязанность и неразрывность государства и бюджета.

В соответствии с Бюджетным кодексом Российской Федерации, бюджет – форма образования и расходования денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

М. В. Карасева констатирует формирование в конце XX в. бюджетно-правовой политики как явления, подчеркивая, что бюджетное законодательство в это время «стало развиваться не только на основе финансовой политики, но и на основе правовой политики в бюджетной сфере как специальной отраслевой политики». Тем не менее, до сих пор Бюджетный кодекс Российской Федерации не дает формулировки понятия «бюджетная политика».

Центральную роль в формировании бюджетной политики в Российской Федерации занимает Президент страны. Во-первых, в соответствии с Конституцией Российской Федерации Президент «определяет основные направления внутренней и внешней политики», «обращается к Федеральному Собранию с ежегодными посланиями о положении в стране, об основных направлениях внутренней и внешней политики государства». Во-вторых, в соответствии с Бюджетным кодексом Российской Федерации, Президент «издает указы, регулирующие бюджетные правоотношения, возникающие в процессе составления и рассмотрения проектов бюджетов бюджетной системы Российской Федерации, утверждения и исполнения бюджетов бюджетной системы Российской Федерации, контроля за их исполнением, осуществления бюджетного учета, составления, рассмотрения и утверждения бюджетной отчетности» (то есть, возникающие в ходе реализации бюджетного процесса). В-третьих, опять же согласно Бюджетному кодексу Российской Федерации, является участником бюджетного процесса и ежегодно направляет Федеральному Собранию Российской Федерации Бюджетное послание (с 2014 г. – «послание, определяющее бюджетную политику (требования к бюджетной политике) в Российской Федерации»).

Если первое послание Президента Федеральному Собранию (в соответствии со ст. 84 Конституции Российской Федерации) было озвучено 24 февраля 1994 г. (практически сразу после вступления в силу Конституции Российской Федерации), то Бюджетное послание появилось в 1997 («О бюджетной политике в 1998 г.»). Ежегодным оно стало только с 1999 г., начиная с определения направлений бюджетной политики на 2000 г. В конце 2014 г. ст. 170 Бюджетного кодекса Российской Федерации, закреплявшая порядок составления и озвучивания бюджетного послания Президента, утратила силу. В актуальной редакции Бюджетного кодекса Российской Федерации, ст. 172, фигурирует только название документа «Послание Президента Российской Федерации Федеральному Собранию Российской Федерации, определяющее бюджетную политику (требования к бюджетной политике) в Российской Федерации» в качестве основы для составления проектов бюджетов. Порядок работы с этим документом, сроки его принятия и т. п.

не определены. С 2014 г. Президент Российской Федерации бюджетное послание не озвучивал, составляется только документ Правительства «Основные направления бюджетной политики на очередной финансовый год и плановый период».

Какой-либо стандартной формы, структуры бюджетного послания не утверждено. Тем не менее, ежегодно оно содержит такие положения, как: цель и задачи бюджетной политики, проблемы и перспективы социально-экономического развития страны. До 2007 г. бюджетное послание утверждалось на очередной финансовый год, с 2008 г. – на очередной финансовый год и плановый период.

Бюджетное послание представляет собой ненормативный документ рекомендательного характера, но обязательный для исполнения. Намеченные в нем и озвученные Президентом Российской Федерации направления, цели, задачи, формы, методы и т. д. бюджетной политики затем воплощаются в ежегодном законе о бюджете.

Выявим положения бюджетных посланий, позволяющие определить суть бюджетной политики.

В Бюджетном послании 1999 г. отмечается: «Бюджетная политика является ключевым звеном экономической политики государства. От качества федерального бюджета, заложенных в него параметров зависят и уровень социальной защиты граждан, и инвестиционные возможности государства, и степень влияния России на международной арене, и даже предпринимательская активность граждан».

В 2000 г. Президент подчеркнул: «Бюджетная политика является ядром экономической политики государства и отражает все его финансовые взаимоотношения с общественными институтами и гражданами. При планировании бюджетной политики государство должно исходить из необходимости обеспечения финансовой и социальной стабильности. Предсказуемость бюджетной политики – ключевой фактор общей макроэкономической устойчивости. Федеральный бюджет должен стать надежным финансовым фундаментом сильного демократического государства».

В 2001 г. Президент Российской Федерации определяет, пожалуй, цель бюджетной политики: «Бюджетная политика должна способствовать поддержанию устойчивых темпов экономического роста, снижению социального неравенства, достижению высокой эффективности государственных расходов. Отношения, возникающие между сектором государственных финансов и другими секторами экономики, должны стать примером ответственности за принятые обязательства, открытости, публичности и четкого соблюдения федерального законодательства». Эти положения и поныне актуальны.

В 2002 г. опять упоминаются те же идеи, хотя и в несколько иной формулировке: «Бюджетная политика должна способствовать росту деловой активности, проведению структурных преобразований, обеспечению социальной стабильности».

В 2003 г. на первое место выходит социальная составляющая: «Главными задачами бюджетной политики остаются повышение благосостояния населения и обеспечение устойчивого роста экономики страны на основе стабильного функционирования и развития бюджетной системы. В связи с этим бюджетная политика должна способствовать повышению качества и доступности бюджетных услуг, формированию благоприятного предпринимательского климата, повышению конкурентоспособности отечественной экономики, сокращению масштабов бедности, обеспечению социальной стабильности на основе одновременного роста доходов работников как государственного, так и частного сектора экономики».

В 2004 г. акцент возвращается к экономке: «Важнейшей задачей бюджетной политики остается обеспечение общей макроэкономической сбалансированности». То же в 2005 г.: «Обеспечение макроэкономической устойчивости остается важнейшей задачей бюджетной политики».

В Бюджетном послании 2006 г. указывается: «Бюджетная политика должна формироваться исходя из необходимости улучшения качества жизни населения, создания условий для обеспечения позитивных структурных изменений в экономике и социальной сфере, решения проблем макроэкономической сбалансированности, повышения эффективности и прозрачности управления общественными финансами». То же направление сохраняется в 2007 г.: «Надо помнить о том, что задача бюджетной политики – это последовательное повышение качества жизни граждан».

В 2008 г. Президент подчеркнул зависимость российской экономики от состояния мировых рынков и тенденций их изменения: «…бюджетная политика должна формироваться с должной степенью осмотрительности, учитывать все возможные сценарии развития мировой экономики, включая негативные, и в то же время быть активной, в максимальной степени использовать все имеющиеся возможности».

В связи с этой зависимостью в 2009 г. идея получила детализацию в необходимости «должна создавать источники «повышения конкурентоспособности российской экономики, ее модернизации и технологического обновления», источники для которых должна создавать бюджетная политика.

В 2010 г. бюджетная политика обозначена как «составная часть экономической политики, которая должна быть нацелена на проведение всесторонней модернизации экономики, создание условий для повышения ее эффективности и конкурентоспособности, долгосрочного устойчивого развития, на улучшение инвестиционного климата, достижение конкретных результатов».

В 2011 г. цель осталась та же, причем Президент признает, что «многие элементы государственной политики, в том числе в бюджетной и налоговой сферах, пока не в полной мере настроены на стимулирование инновационного развития страны».

В 2012 г. бюджетная политика трактуется уже не просто как «звено экономической политики государства», как это было в 1999 г., а как «эффективный инструмент реализации государственной социально-экономической политики».

Опять подчеркивается социальная роль бюджетной политики: «Социально-экономическая и бюджетная политика государства осуществляется в интересах общества», но в 2013 г. признается, что «задачи социально-экономической политики и итоги их реализации по-прежнему рассматриваются отдельно от вопросов бюджетной политики».

В целом, на основе анализа бюджетных посланий можно определить назначение бюджетной политики для экономики и всех сфер жизни общества следующими пунктами:

- обеспечение устойчивого экономического развития страны через повышение конкурентоспособности российской экономики, ее модернизацию и технологическое обновление, снижение инфляции, решение проблем макроэкономической сбалансированности, улучшение инвестиционного климата;

- улучшение качества жизни населения через снижение социального неравенства, создание условий для обеспечения позитивных структурных изменений в социальной сфере;

- адаптация бюджетной системы к постоянно изменяющимся условиям с помощью повышения эффективности и прозрачности управления общественными финансами.

Таким образом, в президентских бюджетных посланиях подчеркивается важнейшее значение бюджетной политики для развития экономики и жизни общества, однако определение данного понятия отсутствует.

Достаточно подробный анализ формулировок понятия «бюджетная политика» в правовой и экономической литературе проведен Н. Л. Шарандиной, которая выделяет три аспекта бюджетной политики:

- совокупность принимаемых решений органов законодательной и исполнительной власти и принимаемых ими мер в сфере бюджетных отношений;

- деятельность участников бюджетного процесса;

- сфера деятельности государства.

Т. М. Ковалева в своем исследовании делает вывод: «Обобщая отношение экономистов к теоретическому осмыслению бюджетной политики, нельзя не отметить упрощенность подходов к пониманию этой сложной категории. Многие финансисты используют термин «бюджетная политика» применительно к самым различным явлениям в сфере государственных финансов, оставляя за читателем право самому домыслить значение данного термина или считая, что этот вопрос настолько понятен, что не требует комментариев».

Таким образом, можно дать следующее определение бюджетной политики и определить ее цель и задачи.

Бюджетная политика – это совокупность действий органов государственной власти и местного самоуправления в области управления бюджетным процессом с целью обеспечения поступления и эффективного использования доходов бюджета.

Задачи бюджетной политики:

- увеличение собираемости налогов и совершенствование политики в области доходов;

- оптимизация государственных расходов;

- рост уровня потребления населения;

- сбалансированность бюджета;

- совершенствование межбюджетных отношений.

Помимо характеристики текущей ситуации в стране и определения перспектив развития бюджетные послания определяют и базовые принципы бюджетной политики. В документах за 1999–2013 гг. встречаются следующие:

- реальность;

- открытость;

- обеспечение стабильности закрепленных за уровнями публичной власти доходных источников и расходных полномочий;

- безусловное исполнение действующих расходных обязательств;

- обеспечение долгосрочной сбалансированности и устойчивости бюджетной системы.

Помимо перечисленных принципов, к таковым можно отнести следующие характеристики бюджетной политики, упоминаемые в бюджетных посланиях:

- предсказуемость;

- взвешенность;

- ориентация на перспективу;

- ответственность;

- продуманность.

Среди авторских точек зрения можно, например, отметить мнение Т. М. Ковалевой и С. В. Барулина: «… бюджетная политика будет действенным средством управления бюджетными и межбюджетными отношениями, если она будет базироваться на таких основных принципах: объективность, преемственность, обязательность и гласность.

В качестве основополагающих принципов, определяющих эффективность бюджетной политики, с учетом принципов бюджетной системы Российской Федерации, можно назвать следующие:

- реалистичность как отражение в бюджетной политике объективных процессов, происходящих в экономике и обществе, и формирование перспектив с учетом имеющихся возможностей;

- открытость (или гласность, прозрачность) как обеспечение доступа к информации, изложенной в документах по бюджетной политике, так и учет мнения граждан и экономических субъектов при формировании бюджетной политики;

- последовательность как необходимость учета достигнутых результатов предыдущего периода;

- ответственность как безусловное исполнение действующих расходных обязательств на основе обеспечения стабильности закрепленных за уровнями публичной власти доходных источников;

- преемственность как отражение федеральной бюджетной политики и в региональной, и в местной.

Реализация принципа открытости бюджетной политики в России

Изначально принцип открытости бюджетной политики реализовался только в части обеспечения доступа к информации о бюджетной политике:

не составляло труда найти бюджетное послание Президента и ознакомиться с ним и документами Правительства Российской Федерации об основных направлениях бюджетной политики. При этом Бюджетное послание было всегда небольшим по объему и простым для восприятия; документ Правительства прежде всего подходит для работы специалистов, так как содержит большой объем аналитических данных.

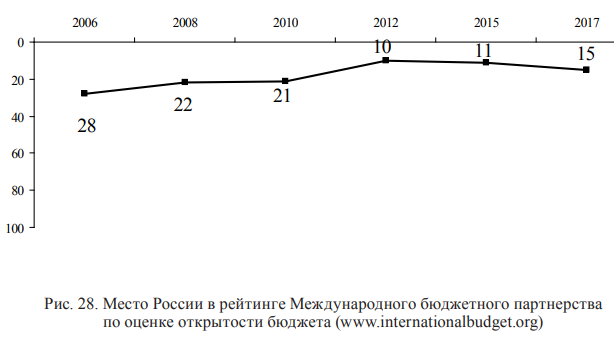

С целью увеличения прозрачности бюджетного процесса и открытости бюджетной политики в целом в 2001 г. запущена Концепция создания и развития государственной интегрированной информационной системы управления общественными финансами «Электронный бюджет». Одним из целевых показателей создания и развития этой системы стало достижение значения интегрального показателя прозрачности информации о государственных финансах, составляющего не менее 70 баллов по оценке Международного бюджетного партнерства (International Budget Partnership). В этой оценке Россия участвует с 2006 г. Работа системы «Электронный бюджет» мгновенно отразилась на месте России в международной оценке Международного бюджетного партнерства (рис. 28) – за шесть лет Россия переместилась с 28 на 10 место, причем с каждым годом все большее количество стран принимают участие в этой оценке.

По итогам 2012 г. Россия вошла в десятку лучших стран мира по показателю индекса открытости бюджета (Open Budget Index), набрав 74 балла из 100 и поднявшись на 11 позиций относительно 2010 г. По планам Аналитического центра при Правительстве Российской Федерации в рейтинге открытости бюджета за 2018 г. Россия должна попасть в первую пятерку стран38: «достижению заданной цели в значительной степени будет способствовать регулярная публикация «бюджета для граждан» для обеспечения полного и доступного информирования граждан Российской Федерации о бюджетах бюджетной системы Российской Федерации и отчетах об их исполнении, повышения открытости и прозрачности информации об управлении государственными финансами». Но эти планы вряд ли оправдаются – как видно из рис. 27, в отчетах Международного бюджетного партнерства 2015 и 2017 гг. Россия сдала свои позиции, опустившись в 2017 г. на 15 место из 115 стран, участвовавших в оценке.

В обзорах открытости бюджета Международного бюджетного партнерства оцениваются три компонента системы подотчетности бюджета: доступность бюджетной информации, возможности для общественности участвовать в бюджетном процессе, роль и эффективность официальных надзорных учреждений.

Индекс открытости бюджета присваивает каждой стране оценку от 0 до 100 баллов на основе среднего численного значения каждого из ответов на 109 вопросов в вопроснике, которые оценивают доступность бюджетной информации для общественности. Учитывается также своевременность предоставления для общественности восьми бюджетных документов на правительственном веб-сайте (табл. 51).

Таблица 51

| № п/п | Бюджетный документ | Сроки предоставления |

|---|---|---|

| 1 | Предварительное бюджетное заявление | Должен быть выпущен за месяц до передачи Бюджетного предложения исполнительной власти на рассмотрение в парламент. |

| 2 | Бюджетное предложение исполнительной власти и подтверждающие документы | Должны быть выпущены в период рассмотрения парламентом до того, как оно будет утверждено. Ни в коем случае предложение не будет считаться «общедоступным», если оно будет выпущено после его утверждения парламентом. |

| 3 | Принятый бюджет | Должен быть выпущен не позднее трех месяцев после утверждения бюджета парламентом. |

| 4 | Гражданский бюджет | Должен быть опубликован в течение того же срока, что и основной документ. Например, гражданский бюджет для Бюджетного предложения исполнительной власти должен быть выпущен в период рассмотрения Бюджетного предложения исполнительной власти парламентом до того, как оно будет утверждено. |

| 5 | Текущие отчеты | Должны быть выпущены не позднее трех месяцев после окончания отчетного периода. |

| 6 | Полугодовой обзор | Должен быть выпущен не позднее трех месяцев после окончания отчетного периода. |

| 7 | Годовой отчет | Должен быть выпущен не позднее 12 месяцев после окончания финансового года (отчетный период). |

| 8 | Аудиторский отчет | Должен быть выпущен не позднее 18 (12 по требованиям методики 2017 г.) месяцев после окончания финансового года (отчетный период). |

Первым оцениваемым документом является предварительное бюджетное заявление, эквивалентом которого является послание Президента Российской Федерации Федеральному Собранию, определяющее бюджетную политику (требования к бюджетной политике) в Российской Федерации (до 22.10.2014 г. – Бюджетное послание Президента). В редакциях Бюджетного кодекса Российской Федерации до 2014 г. был даже установлен срок доведения этого документа – не позднее марта года, предшествующего очередному финансовому году (правда, ни разу за все время существования документа этот срок не был соблюден). Изменения Бюджетного кодекса конца 2014 г. затронули и Бюджетное послание: название документа было изменено, срок его предоставления теперь никак не регламентируется. В результате, начиная с 2014 г. послание Президента, определяющее бюджетную политику, не было доведено ни разу (или же не было доведено до общественности). Именно по этому документу в рейтинге Международного бюджетного партнерства за 2017 г. у России более низкий показатель, чем обычно – «опубликовано позднее или не опубликовано в Интернете или выпущено только для внутреннего пользования». Наличие бюджетных посланий на уровне субъектов Российской Федерации и муниципальных образований Бюджетным кодексом не регламентируется, тем не менее большинство публично-правовых образований устанавливают необходимость разработки такого документа региональными законами и решениями местного самоуправления о бюджетном процессе.

Как видно из табл. 51, важное внимание уделяется документу «гражданский бюджет» («Бюджет для граждан» в российской практике). Прообразом этого документа в России стал в 2012 г. «Открытый бюджет по проекту федерального закона о федеральном бюджете на 2013 г. и плановый период 2014 и 2015 гг.».

В 2103 г. Приказом Минфина России утверждены Методические рекомендации по представлению бюджетов субъектов Российской Федерации и местных бюджетов и отчетов об их исполнении в доступной для граждан форме. То есть с 2014 г. разработка этого документа стала обязательной. В соответствии с этими требованиями наличие бюджета для граждан стало учитываться при оценке качества управления региональными финансами. Но просуществовало это положение недолго – исключено в 2016 г., и в рейтинге субъектов Российской Федерации по качеству управления региональными финансами за 2016 г. бюджет для граждан уже не учитывался. Такое изменение законодательства не будет способствовать повышению рейтинга России в оценке Международного бюджетного партнерства, тем более что в основном бюджетном документе страны –

Бюджетном кодексе – вопрос бюджета для граждан никак не отражен. Только с 2016 г, как отмечается в Докладе Минфина, все 85 субъектов Российской Федерации представляют основные положения своих законов о бюджетах в доступной для граждан форме.

При этом нельзя не отметить активную работу по выявлению лучших практик в области бюджетов для граждан. Эта работа ведется в соответствии с Бюджетным посланием Президента Российской Федерации 2013 г.. Первый доклад о лучших практиках подготовлен в 2014 г. и с тех пор стал ежегодным. С 2016 г. проводится оценка уровня предоставления субъектами Российской Федерации информации о бюджете и бюджетной системе в понятной форме. По результатам оценки за 2017 г. лидирующие позиции занимают: Алтайский, Красноярский, Пермский, Ставропольский края, Вологодская, Иркутская, Ростовская, Сахалинская области.

К настоящему времени в России появилось достаточно много информационных электронных ресурсов, с помощью которых граждан информируют о состоянии бюджетной политики в стране. Развитию принципа открытости бюджетной политики в части учета мнения граждан долгое время не уделялось должного внимания. Результаты Обзора Международного бюджетного партнерства за 2017 г. указывают, что в настоящее время большинство стран предоставляет мало возможностей для общественного участия в бюджетных процессах, и Россия среди них – всего 13 баллов из 100 возможных по этому критерию.

Результаты исследований Партнерства показывают, что более высокий уровень прозрачности в налогово-финансовой сфере приводит к ряду полезных результатов, в том числе «к меньшим государственным затратам по кредитованию в связи с макро-финансовым обнародованием, к снижению коррупции и более избирательной подотчетности политиков», а «участие граждан в бюджетных процессах может привести к улучшению распределения ресурсов в социальных секторах, таких как здравоохранение, образование и повышение эффективности расходов».

В итоге в 2016 г. в России принята Концепция развития и регулирования инициативного бюджетирования (далее – Концепция), в ходе реализации которой разрабатываются и совершенствуются способы участия граждан в реализации бюджетной политики.

Одобренная Министерством финансов Российской Федерации в 2016 г. Концепция, по словам руководителя Центра инициативного бюджетирования НИФИ МФ Российской Федерации В. В. Вагина, является первым этапом развития партисипаторного бюджетирования в нашей стране.

В поддержку развития инициативного бюджетирования в 2017 г. была разработана Программа развития инициативного бюджетирования в Российской Федерации, целью которой стало определение состава мер государственного регулирования и комплекса мероприятий по созданию условий для развития инициативного бюджетирования во всех регионах страны. В 2018 г. мероприятия данной Программы нашли свое отражение в государственной программе Минфина России «Управление государственными финансами и регулирование финансовых рынков» по следующим направлениям:

- создание нормативной правовой базы регулирования практик инициативного бюджетирования;

- сопровождение и регулирование процесса развития инициативного бюджетирования;

- создание институциональной инфраструктуры для развития инициативного бюджетирования на региональном и муниципальном уровнях;

- обеспечение информационной поддержки процесса развития инициативного бюджетирования;

- мониторинг и оценка развития программ и практик инициативного бюджетирования.

Под практикой инициативного бюджетирования понимается совокупность действий по реализации механизма и процедур участия граждан в бюджетных решениях, определенная особым порядком и закрепленная в нормативной правовой и методической документации субъекта Российской Федерации или муниципального образования.

Пионерами в привлечении граждан к участию в реализации финансовой политики в части обеспечения эффективного использования бюджетных ресурсов стали субъекты Российской Федерации, реализовавшие на своих территориях Программу поддержки местных инициатив Всемирного банка и практики, появившиеся на ее основе. С 2007 г. эта программа реализуется в Ставропольском крае, с 2009 – в Кировской области, с 2012 г. – в Тверской, с 2013 г. – в Нижегородской области и Хабаровском крае и т. д.. В 2013 г. было 7 таких субъектов, в 2016 г. уже 16.

Повышение эффективности общественных финансов этих регионов в ходе реализации практик инициативного бюджетирования и ряд социальных эффектов, в первую очередь установление отношений конструктивного сотрудничества между представителями власти и гражданами, и повлекло за собой распространение их опыта в других регионах уже на нормативной основе – на основе Концепции.

Таким образом, бюджетная политика приобретает двусторонний характер: потребители государственных и муниципальных услуг могут не просто «ознакамливаться» с объемами денежных средств, направляемых органами власти на выполнение своих функций, но и влиять на перечень и качество получаемых услуг. Такое обоюдное участие в реализации полномочий выгодно и государству (местному самоуправлению), т. к. инициативное бюджетирование предполагает привлечение средств граждан и бизнеса к реализации проектов.

В Свердловской области только с 2017 г., в соответствии с приказом Министерства экономики и территориального развития Свердловской области от 13.09.2017 г. № 76 «О проведении конкурсного отбора проектов инициативного бюджетирования, реализуемых на территории Свердловской области», началось развитие инициативного бюджетирования на региональном уровне. Хотя на уровне муниципалитетов подобный опыт уже есть, например, Новоуральск – с 2016 г. В Новоуральске для реализации проектов, определенных на основе заявок граждан, помимо средств муниципального бюджета были использованы трансферты из областного бюджета на социально-экономическое и инфраструктурное развитие городов, где расположены предприятия Государственной корпорации по атомной энергии «Росатом».

В Свердловской области проект инициативного бюджетирования является таковым при одновременном выполнении следующих условий:

- цели и задачи проекта соответствуют стратегическим приоритетам развития муниципального образования;

- проект прошел обсуждение жителями соответствующего муниципального образования и получил их поддержку;

- инициаторы принимают непосредственное участие в реализации проекта, в том числе в его финансировании и осуществлении контроля за его реализацией;

- проект софинансируется за счет средств населения, юридических лиц и (или) индивидуальных предпринимателей, осуществляющих деятельность на территории муниципального образования и средств местного бюджета.

Конкурс областного уровня на право получения субсидии на реализацию проекта инициативного бюджетирования стал ежегодным. Трансферты из областного бюджета предоставляются на проекты, связанные с благоустройством территории муниципального образования, дополнительным образованием и внедрением информационных технологий в муниципальных учреждениях культуры. Представляемые на конкурс проекты должны софинансироваться из четырех источников: средства населения 5% от стоимости проекта), организаций различной формы собственности 10%), бюджетные средства областного 50%) и местных бюджетов 35%).

Можно сказать, что инициативное бюджетирование в Свердловской области еще только развивается, практически отсутствует нормативная база, регламентирующая этот процесс, а возможности для полноценного участия граждан в бюджетном процессе пока ограничены, как правило, только возможностью выбора из предлагаемого перечня мероприятий.

Таким образом, участие общественности в реализации бюджетной политики предполагает:

- непосредственное участие граждан в инициировании проектов для бюджетного финансирования;

- участие граждан в обсуждении и приоритезации выдвинутых предложений;

- возможность участия граждан в реализации отобранных проектов, в том числе финансово;

- открытый публичный характер процедур и общественный контроль за реализацией проектов.

Основные направления бюджетной политики на очередной финансовый год и плановый период

Составляемый с 2017 г. документ «Основные направления бюджетной, налоговой и таможенно-тарифной политики на очередной финансовый год и плановый период» (ранее эти направления утверждались отдельными документами – по каждому виду) включает несколько разделов:

- итоги реализации бюджетной, налоговой и таможенно-тарифной политики в отчетном периоде;

- условия реализации бюджетной, налоговой и таможенно-тарифной политики в очередном финансовом году и плановом периоде;

- цели и задачи бюджетной, налоговой и таможенно-тарифной политики на очередной финансовый год и плановый период;

- основные параметры бюджетной системы Российской Федерации.

Рассмотрим основные положения документа, разработанного на 2019–2021 гг. по следующим разделам:

- итоги реализации бюджетной, налоговой и таможенно-тарифной политики в 2017–2018 гг.;

- условия реализации бюджетной, налоговой и таможенно-тарифной политики в 2019–2021 гг.;

- цели и задачи бюджетной, налоговой и таможенно-тарифной политики на 2019–2021 гг.;

- основные параметры бюджетной системы Российской Федерации.

1. Итоги реализации бюджетной, налоговой и таможенно-тарифной политики в 2017–2018 гг.

Главной целью в этот период являлось обеспечение устойчивых темпов роста экономики и расширение потенциала сбалансированного развития страны через:

- создание предсказуемой и устойчивой среды, характеризующейся: низким уровнем восприимчивости внутренних экономических условий к состоянию внешней конъюнктуры, включая колебания цен на нефть; устойчиво низким уровнем инфляционных ожиданий и долгосрочных реальных процентных ставок; стабильными налоговыми (и неналоговыми, в т.ч. регуляторными) условиями;

- устранение структурных дисбалансов и барьеров для развития, связанных в том числе с искажениями конкурентного ландшафта и стимулов к инвестициям, качеством и эффективностью государственного управления, демографическими тенденциями и развитием человеческого капитала.

Итоги реализации поставленной цели подразделяются по направлениям.

1.1. Предсказуемая и устойчивая среда.

В целях формирования предсказуемых экономических условий и снижения зависимости экономики и государственных финансов от цен на энергоносители был осуществлен переход к формированию бюджетной политики на основе долгосрочных принципов устойчивости и сбалансированности бюджетной системы – или «бюджетных правил»40. В результате снизилась чувствительность курсовых колебаний к динамике цен на нефть; снизилась зависимость ненефтегазового сектора от цен на нефть; снизилось влияние динамики нефтяных котировок на сберегательное поведение населения и создана устойчивая пассивная база банковского сектора в национальной валюте; снизилась зависимость государственных финансов от динамики цен на нефть.

1.2. Структурная трансформация экономики.

Реализация бюджетной политики в 2017–2018 гг. предполагала выработку мер по повышению собираемости налогов с целью полноценного обеспечения расходных обязательств в условиях сокращения объема нефтегазовых доходов.

В результате обеспечен рост собираемости доходов бюджетов без увеличения налоговой нагрузки за счет реализации следующих мероприятий:

- внедрение новых информационных технологий (системы онлайн-передачи данных о розничных продажах на основе применения специальной контрольно-кассовой техники);

- постепенное формирование единого информационного пространства администрирования налоговых и таможенных платежей (выстраивание системы взаимодействия между ФТС России и ФНС России по обмену данными о внешнеторговых операциях налогоплательщиков, их налоговой и финансовой отчетности);

- улучшение администрирования и повышение собираемости страховых взносов через передачу функций администрирования страховых взносов ФНС России;

- внедрение систем прослеживаемости (контроля за производством и оборотом алкогольной продукции);

- деофшоризация в целях обеспечения возврата российского капитала и сокращения его вывоза за рубеж;

- повышение эффективности госкомпаний путем установления минимального норматива дивидендных выплат в размере 50% от чистой прибыли по Международным стандартам финансовой отчетности (МСФО);

- стимулирование инвестиционной активности через введение инвестиционного налогового вычета и предоставление права субъектам Российской Федерации принимать решение о введении на своей территории налоговых льгот по налогу на имущество организаций (для организаций, осуществляющих деятельность по разработке морских месторождений углеводородного сырья в российской части Каспийского моря).

1.3. Развитие межбюджетных отношений.

Главной целью межбюджетного регулирования в 2017 г. являлось снижение дифференциации регионов и муниципальных образований по уровню и темпам социально-экономического развития и обеспечение сбалансированности региональных и местных бюджетов за счет бюджетной консолидации и принятия мер по ограничению роста государственного долга. Этому способствовала реализация следующих мероприятий:

- реструктуризация задолженности бюджетов субъектов Российской Федерации по бюджетным кредитам и продление срока их возврата;

- разработка программ финансового оздоровления бюджетов субъектов Российской Федерации с высоким уровнем долговой нагрузки и заключение соглашений с субъектами Российской Федерации по стимулированию социальноэкономического развития и оздоровлению государственных финансов субъектов Российской Федерации;

- совершенствование нормативной базы межбюджетных отношений.

1.4. Операционная эффективность использования бюджетных средств.

В целях повышения операционной эффективности управления бюджетными ресурсами реализованы следующие мероприятия:

− внедрение казначейского сопровождения государственных контрактов (договоров, соглашений) и «расширенного» казначейского сопровождения в отношении дорогостоящих объектов капитального строительства – в сфере казначейского сопровождения расходов федерального бюджета;

− обеспечение учета в федеральной адресной инвестиционной программе всех субсидий и бюджетных инвестиций юридическим лицам на осуществление капитальных вложений, установление правовых оснований для перехода от взносов в уставные капиталы юридических лиц к субсидиям акционерным обществам со стопроцентным государственным участием, введение оснований для заключения долгосрочных соглашений о предоставлении субсидий юридическим лицам на инвестиционные цели, утверждение типовых форм соглашений о предоставлении субсидий федеральным учреждениям и ФГУПам – в сфере совершенствования государственных инвестиций;

− совершенствование законодательства в части привлечения к оказанию государственных услуг в социальной сфере негосударственных организаций и его апробация в восьми субъектах Российской Федерации, установление требований к ограничению размеров авансовых платежей бюджетных и автономных учреждений, введение новых федеральных и региональных перечней государственных и муниципальных услуг и работ, уточнение критериев признания государственного (муниципального) задания невыполненным – в сфере повышения качества оказания государственных и муниципальных услуг;

− расширение сферы государственного (муниципального) финансового контроля, формирование федеральной системы стандартов внутреннего государственного (муниципального) финансового контроля, совершенствование порядка реализации результатов государственного (муниципального) финансового контроля, развитие внутреннего финансового контроля и внутреннего финансового аудита – в сфере совершенствования контроля за использованием бюджетных средств;

− перевод осуществления всех процедур определения поставщика (подрядчика, исполнителя) в электронную форму, утверждение правил определения размера штрафа (неустойки, пени) за ненадлежащее исполнение контракта, формирование каталога товаров, работ, услуг для обеспечения государственных и муниципальных нужд – в сфере закупок для государственных нужд;

− внедрение нового механизма размещения средств федерального бюджета под плавающую ставку, предоставление Федеральному казначейству права купли-продажи иностранной валюты – в сфере управления ликвидностью Единого казначейского счета федерального бюджета.

1.5. Таможенно-тарифное регулирование.

В связи со вступлением в силу с 2018 г. Таможенного кодекса Евразийского экономического союза начата работа по приведению законодательства Российской Федерации о таможенном деле в соответствие с Кодексом Союза.

2. Условия реализации бюджетной, налоговой и таможенно-тарифной политики в 2019–2021 гг.

Внешнеэкономические условия развития российской экономики по-прежнему будут носить разнонаправленный характер. Уверенное восстановление мировой экономики и, как следствие, внешнего спроса будет сопровождаться ужесточением условий финансирования на мировых рынках вслед за постепенной нормализацией денежно-кредитной политики центральными банками развитых стран. Нерешенность структурных проблем в отдельных крупных развивающихся экономиках, а также геополитические риски могут стать дополнительными вызовами.

В среднесрочной перспективе ожидается замедление темпов мирового роста и ужесточение денежно-кредитной политики и, соответственно, финансовых условий на мировых рынках капитала.

Во многих развитых странах и странах с формирующимися рынками экономическое оживление происходит на фоне широкого спектра краткосрочных рисков и долгосрочных вызовов. Эффект от наиболее вероятных изменений в мировой экономике и финансовых рынках в ближайшие годы будет неравномерным: выиграют те, кто успел осуществить структурные реформы, снизить зависимость от внешнего финансирования, исправить дисбалансы в бюджетной политике и провести оздоровление банковской и финансовой системы (Россия, Индия, Мексика).

В 2018 г. цены на нефть достигли новых максимумов уровней с 2014 г. Несмотря на это устойчивые цены рынка нефти находятся ниже текущих значений, около 50 долларов США за баррель, а произошедший рост следует расценивать как временный.

Несмотря на нестабильность внешнеэкономических условий, их влияние на ситуацию в российской экономике оценивается как сдержанное. Проведение бюджетной политики на основе «бюджетных правил» и проведение сопряженных операций на валютном рынке, переход к плавающему валютному курсу и режиму инфляционного таргетирования привели к существенному снижению зависимости внутренних экономических параметров от колебаний внешнеэкономической конъюнктуры.

Кроме того, в настоящий момент структурные пропорции экономики выгодно отличают Россию от многих стран развивающегося и развитого блока, а структура роста экономики стала более здоровой – усилена ростом конкурентоспособности и укреплением надежности финансового сектора:

- снижена нефтяная зависимость;

- повышена конкурентоспособность и рентабельность отечественной промышленности;

- сформирована устойчивая структура источников капитала;

- оздоровлена финансовая система за счет существенного снижения долговой нагрузки нефинансового сектора и оздоровления структуры финансового сегмента.

Основные направления бюджетной, налоговой и таможенно-тарифной политики 2019–2021 гг. разработаны на основании базового варианта сценария социально-экономического развития Российской Федерации (далее – базовый сценарий).

Основные положения базового сценария включают:

- сохранение темпов роста мировой экономики на уровне 3,5%, отток капитала с развивающихся рынков, сохранение ограничительных мер, принятых иностранными государствами в отношении Российской Федерации;

- поступательное снижение стоимости нефти марки «Юралс» предположительно с 63,9 долл. США за баррель в 2019 г. до 57,9 долл. к 2021 г.;

- рост уровня инфляции до 4,3% г/г в 2019 г. и стабилизация на целевом уровне 4% к концу планового периода;

- замедление темпов роста ВВП в 2019 г. и положительная динамика с 2020 г. (целевой ориентир – 3% в 2021 г.)

3. Цели и задачи бюджетной, налоговой и таможенно-тарифной политики на 2019–2021 гг.

Направления развития бюджетной, налоговой и таможенно-тарифной политики во многом определяются Указом Президента Российской Федерации от 7 мая 2018 г. № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 г.» (далее – Указ Президента).

Как обычно, конечными целями являются: повышение качества жизни и благосостояния граждан, снижение бедности и неравенства, повышение качества и доступности здравоохранения и образования, создание современной инфраструктуры. Достижение этих целей возможно только на основе устойчивого ускорения экономического роста через расширение потенциала экономики, развитие системы межбюджетных отношений и пространственного развития, обеспечение операционной эффективности использования бюджетных средств.

Расширение производственного потенциала российской экономики требует дополнительных инвестиций в основной капитал. В целях повышения инвестиционной активности Правительством Российской Федерации разработан план мероприятий, направленных на ускорение темпов роста инвестиций в основной капитал и повышение до 25% их доли в ВВП. При этом в части бюджетной политики стимулирование инвестиций должно включать меры по ключевым направлениям:

а) системные меры:

- формирование стабильных налоговых условий;

- изменение структуры налоговой нагрузки – небольшое увеличение уровня косвенного налогообложения и гарантия неувеличения текущего уровня страховых взносов;

- внесение изменения в налоговое и бюджетное законодательство, предусматривающего, что ключевые изменения элементов налогообложения, ухудшающие положение налогоплательщиков или существенно изменяющие налоговые условия, опубликованные после 1 сентября, вступают в силу не ранее, чем через год;

- обеспечение стабильности и предсказуемости неналоговых (квази-налоговых) платежей;

- создание целостной системы управления средствами Фонда национального благосостояния;

- завершение кодификации бюджетного законодательства;

б) стимулирующие налоговые меры:

- внедрение налога на движимое имущество;

- ускорение возмещения НДС экспортерам;

- совершенствование регулирования инвестиционного налогового вычета по налогу на прибыль организаций;

- установление пониженных тарифов страховых взносов резидентам территорий опережающего социально-экономического развития в Дальневосточном федеральном округе и свободном порту Владивосток;

в) стимулирующие финансовые меры:

- формирование долгосрочных источников финансовых ресурсов путем создания надежной системы пенсионных накоплений на основе накопительного пенсионного плана индивидуального пенсионного капитала и развития инструментов страхования жизни;

г) отраслевые меры:

- развитие инфраструктуры через предоставление ассигнований из Фонда развития, созданного в структуре федерального бюджета, на проекты в сфере развития городской и цифровой инфраструктуры, межрегиональной связанности и др.;

- стимулирование разработки новых месторождений и рационального недропользования путем введения налога на дополнительный доход в нефтяной отрасли, что позволит хозяйствующим субъектам перераспределить фискальную нагрузку и перенести основную ее часть на более поздние этапы разработки месторождений, то есть после их выхода на проектную мощность;

- завершение нефтегазового налогового маневра – снижение экспортной пошлины на нефть и нефтепродукты, с равнозначным повышением ставки налога на добычу полезных ископаемых.

В 2019–2021 гг. планируется продолжить реализацию комплекса мер по улучшению администрирования доходов бюджетной системы, в том числе за счет дальнейшей цифровизации налогового администрирования и интеграции всех источников информации и потоков данных в единое информационное пространство с последующей автоматизацией ее анализа на основе внедрения современных технологий обработки больших массивов. При этом особое внимание будет уделено повышению собираемости налога на доходы физических лиц и страховых взносов, а также созданию единой информационной среды налоговых и таможенных органов, включая единый механизм сквозного контроля на всех этапах оборота импортных товаров, подлежащих прослеживаемости.

Кроме того, будет продолжена реализация плана по противодействию размыванию налоговой базы и выводу прибыли из-под налогообложения, работа по переходу к налогообложению объектов недвижимого имущества физических лиц исходя из их кадастровой стоимости.

Меры налоговой политики, направленные на облегчение администрирования и снижение административных издержек:

- разработка нового специального налогового режима – системы налогообложения в виде налога на профессиональный доход – и его апробация с 2019 г. в пилотных субъектах Российской Федерации;

- продление моратория на функционирование консолидированной группы налогоплательщиков и отмена внутрироссийского контроля за трансфертным ценообразованием;

- снижение размера государственной пошлины «до нуля» при подаче заявления о государственной регистрации юридических лиц и индивидуальных предпринимателей в форме электронного документа;

- отмена обязанности представления налоговой декларации налогоплательщиками, применяющими упрощенную систему налогообложения с объектом налогообложения в виде доходов и использующими контрольно-кассовую технику, обеспечивающую передачу фискальных данных в налоговые органы в режиме «онлайн»;

- предоставление физическим лицам права по уплате платежей, регулируемых Налоговым кодексом, через многофункциональные центры.

Основным инструментом реализации целей развития страны, поставленных в Указе Президента, должны стать национальные проекты (табл. 52), формируемые с учетом накопленного опыта организации проектной деятельности в России и финансируемые из федерального бюджета в приоритетном порядке.

Таблица 52

| Наименование проекта | Объем финансирования из федерального бюджета, млрд. руб. | Доля финансирования в общей сумме расходов на проекты, % |

|---|---|---|

| Всего | 5 633,0 | 100,00 |

| «Экономика развития» | ||

| Цифровая экономика РФ | 414,5 | 7,4 |

| Международная кооперация и экспорт | 272,5 | 4,8 |

| Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы | 136,6 | 2,4 |

| Производительность труда и поддержка занятости | 20,9 | 0,4 |

| «Человеческий капитал» | ||

| Демография | 1563,0 | 27,7 |

| Здравоохранение | 697,7 | 12,4 |

| Образование | 348,5 | 6,2 |

| Наука | 130,1 | 2,3 |

| Культура | 43,0 | 0,8 |

| «Комфортная среда» | ||

| Комплексный план модернизации и расширения магистральной инфраструктуры | 1074,8 | 19,1 |

| Безопасные и качественные автомобильные дороги | 371,4 | 6,6 |

| Жилье и городская среда | 319,0 | 5,7 |

| Экология | 241,1 | 4,3 |

В рамках реформирования пенсионной системы запланировано:

- поэтапное повышение уровня пенсионного обеспечения;

- поэтапное повышение пенсионного возраста;

- формирование дополнительных пенсионных средств граждан в рамках пенсионного плана индивидуального пенсионного капитала негосударственного пенсионного обеспечения;

- совершенствование института досрочных пенсий на основе использования различных механизмов реализации прав на досрочное пенсионное обеспечение;

- совершенствование механизмов стимулирования создания и развития корпоративных пенсионных систем.

Вопросы развития межбюджетных отношений с учетом задач, поставленных в Указе Президента, требуют:

- проведение переориентации и приоритизации целевых межбюджетных трансфертов;

- пересмотр уровня софинансирования из федерального бюджета в рамках федеральных проектов;

- принятие мер по расширению доходной базы регионов.

Стимулирование развития экономического потенциала субъектов Российской Федерации и повышение эффективности управления государственными и муниципальными финансами планируется осуществлять по следующим направлениям:

- предоставление субъектам Российской Федерации грантов за достижение наивысших темпов роста налогового потенциала в объеме по 20 млрд. рублей ежегодно;

- предоставление дотаций в целях стимулирования роста налогового потенциала по налогу на прибыль организаций;

- использование стимулирующих механизмов, содержащихся в методике распределения дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации.

Разработка бюджетной политики на уровне субъектов Российской Федерации и муниципальных образований должна учитывать расширение бюджетных полномочий субъектов Российской Федерации и муниципальных районов (городских округов с внутригородским делением), уточнение форм, порядков и условий предоставления межбюджетных трансфертов, уточнение положений, связанных с ограничениями по организации бюджетного процесса на муниципальном уровне, контролем за их исполнением и применением мер к нарушающим такие ограничения муниципалитетам.

Одним из приоритетных направлений повышения эффективности использования бюджетных расходов является развитие института государственных (муниципальных) программ на проектных принципах управления: государственные программы должны стать простым и эффективным инструментом организации как проектной, так и процессной (текущей) деятельности государственных органов, отражающим взаимосвязь затраченных ресурсов и полученных результатов.

Предполагается также:

- внедрение комплексного механизма аудита (обзора) бюджетных расходов;

- внедрение системы управления налоговыми расходами (недополученными по причине предоставления льгот налоговыми доходами);

- дальнейшее совершенствование процедур планирования и технологий исполнения бюджета;

- совершенствование системы управления временно свободными остатками средств федерального бюджета;

- завершение формирования нормативной правовой базы, обеспечивающей доступ негосударственных организаций к оказанию государственных услуг с целью совершенствования конкуренции на рынке государственных и муниципальных услуг;

- обеспечение подотчетности (подконтрольности) бюджетных расходов через развитие инструментов государственного (муниципального) финансового контроля и аудита, методологии формирования информации по статистике государственных финансов, обеспечение открытости и прозрачности бюджетных данных и вовлечение в бюджетный процесс граждан;

- дальнейшее развитие контрактной системы в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд.

В период действия санкций в отношении России таможенно-тарифная политика должна быть направлена на поддержание рационального соотношения ввоза и вывоза товаров, повышение конкурентоспособности производителей, улучшение товарной структуры внешней торговли, стимулирование инвестиционных процессов в экономике, в том числе привлечение прямых иностранных инвестиций; способствовать сдерживанию роста внутренних цен; обеспечивать фискальную функцию бюджета; сокращать прямые и косвенные издержки операторов внешнеэкономической деятельности.

4. Основные параметры бюджетной системы Российской Федерации.

Особенностью проекта федерального бюджета на 2019 г. и на плановый период 2020 и 2021 гг. является ряд новаций: обособление планирования бюджетных ассигнований на исполнение действующих (базовые бюджетные ассигнования) и принимаемых (дополнительные бюджетные ассигнования) расходных обязательств, расчет базовых бюджетных ассигнований по единой методике, определение порядка рассмотрения предложений по выделению дополнительных бюджетных ассигнований, поэтапное формирование предельных объемов бюджетных ассигнований, участие Правительственной комиссии по вопросам оптимизации и повышения эффективности бюджетных расходов и заместителей

Председателя Правительства Российской Федерации в рассмотрении распределения бюджетных ассигнований.

Как и в предыдущие годы, федеральный бюджет сформирован с учетом основных положений «бюджетных правил»: объем расходов определяется исходя из базовых цен на нефть, а дополнительные нефтегазовые доходы направляются на формирование Фонда национального благосостояния. Новшеством является появление в структуре федерального бюджета Фонда развития, финансирование которого будет осуществляться за счет внутренних заимствований, а его средства будут направляться на субсидирование субъектов Российской Федерации.

Применение таких инструментов должно привести к дельнейшему сокращению ненефтегазового дефицита, то есть доля ненефтегазовых доходов в структуре федерального бюджета продолжит расти.

Динамика доходов федерального бюджета по отношению к ВВП не будет однозначной: в 2019 г. ожидается увеличение доходов федерального бюджета в связи с изменениями налогового законодательства, а затем – снижение за счет сокращения нефтегазовых доходов. Существенных изменений в структуре доходов не ожидается.

В отношении расходов федерального бюджета запланирован более существенный прирост, чем по доходам – за три года планируется их увеличение на 11%, в то время как доходы увеличатся всего на 5%.

Первичный структурный дефицит федерального бюджета на среднесрочную перспективу закладывается на уровне около 0,5% ВВП. Этот ресурс будет использован как элемент так называемого «золотого правила», существующего в бюджетной практике и состоящего в том, что дефицит бюджета направляется на создание новых активов, на капитальные вложения, на создание и стимулирование экономики, а не на текущее потребление. Основными источниками финансирования дефицита будут выступать внутренние заимствования. Средства Фонда национального благосостояния будут использоваться в целях софинансирования добровольных пенсионных накоплений граждан Российской Федерации.

Объем государственного долга Российской Федерации сохранится на безопасном уровне (менее 20% ВВП).

Бюджетная политика в сфере межбюджетных отношений направлена на стабилизацию дефицита консолидированных бюджетов субъектов Российской Федерации в пределах 0,1% ВВП.

Объем налоговых и неналоговых доходов на субфедеральном уровне будет сохраняться на стабильном уровне по отношению к ВВП за счет принятия дополнительных мер, направленных на увеличение собственных доходов регионов. Расходы консолидированных бюджетов субъектов запланированы с учетом выполнения социальных обязательств в части обеспечения роста оплаты труда работников социальной сферы, повышения уровня минимального размера оплаты труда до величины прожиточного минимума трудоспособного населения, ежегодной индексации расходов на социальное обеспечение населения. Дефицит консолидированных бюджетов субъектов Российской Федерации будет постепенно сокращаться, а источниками его финансирования, как обычно, будут ценные бумаги, кредиты кредитных организаций, изменение остатков средств на счетах по учету средств бюджетов субъектов.

Оказание поддержки со стороны федерального бюджета в финансировании первоочередных расходов регионов будет продолжено путем предоставления дотаций на выравнивание бюджетной обеспеченности субъектов, которые сохранят ведущую роль в системе межбюджетного регулирования. Предоставление субсидий и иных межбюджетных трансфертов предполагается осуществлять с учетом необходимости сокращения количества указанных межбюджетных трансфертов, в том числе путем консолидации (переход на консолидированную субсидию), исходя из необходимости объединения различных видов трансфертов, предоставляемых на одинаковые или близкие цели, для повышении самостоятельности органов государственной власти субъектов Российской Федерации в выборе способов достижения поставленных целей при использовании межбюджетных трансфертов. Субвенции на финансирование публичных нормативных обязательств будут проиндексированы с учетом уровня ожидаемой инфляции.

Формирование бюджетов государственных внебюджетных фондов осуществляется в соответствии с Налоговым кодексом Российской Федерации и законодательством о конкретных видах обязательного социального страхования.

Параметры Пенсионного фонда Российской Федерации рассчитаны с учетом мер, направленных на повышение уровня благосостояния пенсионеров и обеспечение долгосрочной устойчивости системы пенсионного страхования.

Поступление страховых взносов на обязательное пенсионное страхование определено исходя из текущего тарифа страхового взноса в размере 22% и тарифа 10% с сумм выплат, превышающих предельную величину базы для начисления страховых взносов. При формировании доходов учтено продление «моратория» на направление страховых взносов на финансирование накопительной пенсии до 2021 г.

Расходы Пенсионного фонда Российской Федерации запланированы с учетом ежегодной индексации страховых пенсий на коэффициент выше уровня инфляции. Сбалансированность бюджета Пенсионного фонда, как и прежде, будет обеспечиваться за счет межбюджетного трансферта из федерального бюджета.

Доходная часть бюджета Фонда социального страхования Российской Федерации формируется с учетом страховых взносов по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (2,9% по основной категории плательщиков) и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также с учетом межбюджетных трансфертов из федерального бюджета, передаваемых на исполнение отдельных государственных полномочий.

При прогнозе расходов Фонда учитываются данные о численности получателей (количестве выплат) соответствующих социальных пособий и выплат, а также их размеров. Бюджет Фонда будет балансироваться за счет привлечения остатка и резерва средств на осуществление обязательного социального страхования от несчастных случаев и профессиональных заболеваний.

Формирование объема и структуры расходов бюджета Федерального фонда обязательного медицинского страхования Российской Федерации осуществляется исходя из необходимости концентрации расходов на выполнение приоритетного направления государственной политики в сфере обязательного медицинского страхования, связанных с улучшением здоровья населения на базе развития первичной медико-санитарной помощи, усиления профилактической направленности здравоохранения, мероприятий по охране материнства и детства, повышения доступности и качества медицинской помощи, создания необходимых условий для оказания высокотехнологичной медицинской помощи, формирования здорового образа жизни. С этой целью планируется увеличение подушевого норматива финансового обеспечения базовой программы обязательного медицинского страхования. Увеличение доходов Фонда будет осуществляться за счет поступающих сумм страховых взносов на обязательное медицинское страхование работающего и неработающего населения, а также межбюджетных трансфертов из федерального бюджета. Источниками обеспечения дефицита бюджета являются остатки на начало года.

Объем межбюджетных трансфертов из Федерального фонда обязательного медицинского страхования Российской Федерации в бюджеты территориальных фондов обязательного медицинского страхования будет расти и обеспечит сбалансированность территориальных программ обязательного медицинского страхования в рамках базовой программы, оплату медицинской помощи в соответствии с установленными финансовыми нормативами с учетом повышения оплаты труда медицинских работников в части борьбы с онкологическими заболеваниями. Также планируется продолжить осуществлять финансовое обеспечение высокотехнологичной медицинской помощи, не включенной в базовую программу обязательного медицинского страхования, оказываемой федеральными государственными учреждениями, путем доведения средств напрямую из бюджета Федерального фонда обязательного медицинского страхования Российской Федерации до федеральных государственных учреждений.

Таким образом, динамика основных параметров бюджетной системы Российской Федерации (в сумме федерального бюджета, консолидированных бюджетов субъектов Российской Федерации и бюджетов государственных внебюджетных фондов) в 2019–2021 гг. будет характеризоваться снижением доходов и расходов по отношению к ВВП при снижении уровня дефицита с 1,6% ВВП в 2019 г. до 0,7% ВВП к 2021 г. В структуре расходов бюджетов бюджетной системы по разделам функциональной классификации останется практически неизменной, основную долю расходов продолжат занимать расходы на социальную политику.