Бюджетная система Российской Федерации

Эволюция бюджетной системы России

Каждое государство имеет свою организацию бюджетного устройства, которая определяется типом государственного устройства и спецификой административно-территориального деления. Бюджетная система федеративного государства отличается от бюджетной системы государства унитарного типа.

Изучение исторического опыта является важным и необходимым, так как наиболее типичные ошибки и проблемы, характерные для бюджетной системы России на разных этапах развития, в том или ином виде проявляются и в современных условиях.

В ранние периоды исторического развития России единого централизованного государства не существовало. На территории нашей страны вплоть до XV–XVI в. находилось множество различных удельных княжеств.

Первым источником поступлений в княжескую казну на Руси была дань, которую собирал князь с подвластных земель. Дань имела натуральную форму и собиралась в виде скота, мехов, меда, воска, продовольствия. Кроме того, в пользу князя собирались пошлины и штрафы: судебные – виры, дорожные – мыт, пошлина с брака – выводная куница. По мере укрепления власти князя устанавливались места сбора дани и ответственные за ее сбор лица, а сама дань принимала форму подати. С XIII в. начинает складываться система посошного обложения. Единицей обложения становится соха, дым, двор, тягло. В период татаро-монгольского ига в пользу ордынских ханов собирался налог «ордынский выход». В XV в. с образованием Русского централизованного государства посошная подать стала собираться в пользу Московского князя. Какие-либо росписи доходов и расходов, которые могли бы дать основание говорить о существовании бюджета, в этот период отсутствовали. Не существовало и целостной финансовой системы.

Для формирования финансовой системы государства была необходима единая стабильная денежная система. Создание ее началось с реформы Е. Глинской 1534 г., которая унифицировала разрозненные денежные системы княжеств и ввела в обращение серебряный рубль.

Основные доходы государство получало в этот период за счет следующих источников:

- посошное обложение;

- платежи на содержание местных органов власти.

В XV в. в России начинает складываться двухзвенная бюджетная система унитарного государства, состоящая из великокняжеской казны и местных бюджетов, которые соответственно формировались за счет княжеских (т. е. государственных) налогов и местных сборов.

Местные налоги были введены в Русском государстве также в XV в. для содержания царских наместников и волостителей, выполнения ими возложенных на них административных и судебных функций, для решения местных хозяйственных задач с местного населения собирались денежные и натуральные сборы: конское пятно (за клеймение), тамга (за продажу товара), весчее (за взвешивание), гостиное (за пользование торговым помещением), померное (за измерение) и др.

В 1551 г. Иван IV провел земскую реформу. В этом же году Стоглавый собор утвердил «Уставную земскую грамоту». В стране было введено земское самоуправление. Власть царских наместников была упразднена. Вместо них на местах стали земские старосты, которые руководили земскими избами, творившими суды и собиравшими налоги. Налог «посошный окуп», заменивший взимаемые с населения наместничьи сборы, начал поступать в государеву казну, из которой стали выделять средства на содержание земских изб и финансирование местных мероприятий.

В XVI в. сбором налогов стали ведать созданные территориальные органы – чети: Владимирская, Галицкая, Костромская, Новгородская, Устюжская.

С увеличением государственного аппарата, продолжением ведения войн росла потребность в денежных поступлениях. Вводились новые налоги, в частности на содержание стрельцов (стрелецкая подать). Население было обязано не только платить налоги, но и нести другие повинности (строительство и ремонт дорог и мостов, поставка подвод, прием на постой представителей власти). С городского населения, кроме того, взимались оброки с лавок, кузниц, мастерских, мельниц и др. С народов Поволжья, Урала, Сибири собирался ясак, главным образом, мехами. Помимо прямых налогов существовали косвенные, которые стали поступать в казну с введением в середине XVI в. винных откупов.

В этот период усилилось стремление государства упорядочить государственные финансы. В частности, доходы и расходы различных учреждений государства (армии, приказов) стал учитывать специальный орган – Приказ счетных дел. Он же проверял приходно-расходные книги земств, которые можно считать первыми документальными записями о государственных доходах и расходах.

В конце XVII в. в России впервые возникает идея составления государственного бюджета. В 1645 г. была составлена смета государственных доходов и расходов по всем приказам с предположением на будущий год. Но это не был в полном смысле слова бюджет, а скорее сумма доходов и расходов всех приказов (тем не менее, ряд ученых склонен считать этот документ первым бюджетом на Руси). В городах составлялись городовые сметы доходов и расходов. Эта система действовала до петровских реформ. С этого времени начинается новый этап в эволюции бюджетной системы нашей страны, особенностью которого является становление и развитие практики документального оформления движения государственных финансовых потоков.

Согласно смете 1634 г., основную часть доходов государства составляли прямые налоги с населения. Налоговая реформа 1678–1679 гг. вместо стрелецкой подати и других сборов вводит подворный налог. Общая сумма налога назначалась правительством, а крестьянские общины и посады раскладывали ее между собой по дворам.

Особенностью развития финансов России в рассматриваемый период было отсутствие в течение длительного времени единого органа, ведавшего всеми доходами и расходами государства. Так, в XVII в. существовало около 40 приказов, имевших свои доходы и расходы.

Развитие товарно-денежных отношений в XVIII в., рост мануфактурного производства, перевод налоговой системы, в основном, на денежную основу явились объективной основой для реформ Петра I, в том числе в финансовой сфере.

Первоочередными задачами государства являлись поддержка зарождающейся промышленности и ведение военных действий. Основная проблема заключалась в поиске дополнительных финансовых ресурсов.

После проведения переписи населения в 1722 г. подворный налог заменяется подушной податью, которая взималась с лиц мужского пола (кроме дворянства, духовенства и чиновничества). Подушная подать была одним из главных источников доходов государственного бюджета. Ставка налога на 1 душу рассчитывалась так, чтобы обеспечить необходимые расходы государства (в основном, на содержание армии). Расширился перечень товаров, которые относились к государственным монополиям активно использовались манипуляции с мелкими монетами.

Помимо налогов, население облагалось тяжелыми натуральными повинностями (например, рекрутская) и выполняло ряд тяжелых работ в пользу государства. Расходы же последнего носили, в основном, непроизводительный характер: военные затраты составляли 80–85% суммарных расходов бюджета.

В первой половине XVIII в. государственные расходы росли настолько быстрыми темпами, что постоянно требовали новых источников доходов. Непроизводительный характер расходов, использование для их финансирования манипуляций с монетами, наряду с прочими факторами, ухудшали состояние бюджетной сферы.

Спецификой составления государственных смет этого периода стало разделение бюджета на обыкновенный и чрезвычайный. К последнему относились, в основном, расходы на военные цели, которые покрывались за счет эмиссии бумажных ассигнаций. В 1804 г. их было выпущено на 260,5 млн. руб., в 1810 г. – на 272 млн. руб..

Дальнейшее развитие финансовой системы России, в XIX в., носило противоречивый характер. В это время, также вследствие ведения войн, роста затрат на содержание двора резко возросли государственные расходы. Расходы в основном, направлялись на финансирование армии и флота: в 1801 г. на эти цели было потрачено 41,1 млн. руб., 1810 г. – 107,9 млн. руб., 1812 г. – 172 млн. руб., 1816 г. – 200,7 млн. руб. Большая часть этих расходов проходила по статьям чрезвычайного бюджета, следовательно, не было возможности их контролировать.

Также особенностью бюджетной системы России являлся постоянный рост государственного долга, который в 1825 г. достиг величины 1 миллиард 345 миллионов рублей.

Менялся и аппарат управления государственным и местными бюджетами.

В 1802 г. в России было создано Министерство финансов – единый орган, который должен был осуществлять государственную финансовую политику и разрабатывать необходимое финансовое законодательство. Идея такого органа была выдвинута и разработана еще в XVIII в. С. Е. Десницким, который считал нерациональной систему управления финансами, состоявшую из целого ряда учреждений. Например, территориальными органами Министерства финансов были на губернском уровне казенные палаты, на уездном – казначейства.

Казначейства принимали и хранили средства, поступающие в казну в виде налогов, выдавали денежные средства на финансирование мероприятий, осуществляемых на местах. С 1817 г. они ведали казенными магазинами, торговавшими алкогольной продукцией, контролировали винокуренные заводы. Казенные палаты раскладывали на население налоги, вели учет поступления налогов и расходов. В свою очередь за деятельностью казенных палат и казначейств наблюдали губернаторы.

Реформы 60-х гг. XIX в. внесли некоторые изменения в налоговую систему.

В 1863 г. подушная подать с мещан заменяется налогом с недвижимого имущества. В 1865 г. вводится промысловый налог, т. е. сбор с документов на право заниматься торговлей и промыслами. В 1861 г. вместо винных откупов вводится акциз на производство спиртных напитков. В 1875 г. вместо подушной подати с крестьян введен поземельный налог. Он взимался с земли крестьян и дворян.

Основную сумму (свыше 75%) этого налога вносили крестьяне. Важным источником бюджетных доходов были косвенные налоги, получаемые в основном от акциза и винной монополии, введенной в 1894 г.

В 1864 г. вышло «Положение о губернских и уездных земских учреждениях», в соответствии с которым в России были созданы органы местного самоуправления – земства. Представительным (распорядительным) органом земств были земские и уездные собрания. Членами этих органов были гласные (депутаты), избираемые по трем куриям (уездных землевладельцев, городских избирателей и выборных от сельских общин). Гласные собирались раз в год на сессию, на которой рассматривались хозяйственные и финансовые вопросы деятельности земств, утверждались сметы доходов и расходов земств и отчет о деятельности исполнительных органов земств. Исполнительным органом земств были губернские уездные управы, избираемые на три года. Председатели губернских управ утверждались министром внутренних дел, а уездных – губернаторами.

Земства ведали местными хозяйственными делами, местными дорогами, организацией школьного образования и медицинского обслуживания населения.

Финансовыми средствами для выполнения возложенных на земства функций были земские бюджеты, формировавшиеся за счет существовавших до этого и переданных земствам земских повинностей и сборов.

Земские повинности взимались независимо от уровня зажиточности плательщика и предназначались для финансирования целевых расходов, например, на содержание школ, больниц, пожарной охраны, полиции и др. Земские повинности устанавливались либо государством, либо губернскими и уездными земствами.

Другим источником земских бюджетов были земские сборы, которые взимались с земель и другого недвижимого имущества, с промысловых патентов, покупаемых за право заниматься каким-либо промыслом. Земские сборы составляли более 60% доходов земских бюджетов.

Крупным источником доходов земских бюджетов (до 25% общих доходов) были пособия из государственного бюджета.

Земские бюджеты включали обязательные и необязательные расходы. Обязательные расходы были приоритетны и предназначались для финансирования содержания органов местного управления, тюрем, мировых судей, дорожного хозяйства и др. К необязательным расходам относились расходы на здравоохранение, содержание школ и др.

В волостях были волостные бюджеты, формировавшиеся за счет так называемых мирских доходов, в том числе волостных и сельских сборов, доходов от принадлежащего сельским обществам имущества, от сдачи в аренду мирских земель и др. В сельских и волостных сметах доля обязательных расходов составляла 60–80%.

Городские бюджеты формировались за счет доходов от городских предприятий (боен, бань, водопроводов и др.), сдачи в аренду земельных участков, сборов с недвижимого имущества городских жителей, сборов с владельцев лошадей, конских экипажей и др.

Местные бюджеты не входили в состав государственного бюджета России.

Таким образом, в России до революции действовала двухзвенная бюджетная система унитарного государства:

- государственный бюджет;

- бюджеты местного самоуправления: бюджеты губерний; земские бюджеты (в тех губерниях, где было введено положение о земствах); волостные бюджеты; городские бюджеты.

Значение местных бюджетов в бюджетной системе было невелико. Отсутствовала четкая система взаимоотношений между бюджетами различных уровней, действенный контроль за расходованием земских, городских, сельских финансовых ресурсов. Незначительной была самостоятельность органов местного самоуправления.

Начальный период после революции 1917 г. характеризуется формированием единой системы хозяйственного руководства в стране, утверждением ведомственного подхода при фактическом отходе от территориального.

В первые годы советской власти составление и исполнение бюджетов характеризовалось неточностью утверждаемых финансовых показателей, нехваткой доходов, а следовательно, значительными дефицитами. Бюджеты являлись приблизительными и не отражали реального состояния государственных финансов. Правительство сталкивалось с огромным количеством нарушений в бюджетной сфере, вызванных отсутствием отвечающих новым требованиям правил и норм бюджетного планирования, разработка которых началась уже в первые годы советской власти. Основным источником доходов бюджетов являлась эмиссия денежных знаков, так как реальные денежные поступления практически отсутствовали.

Одновременно шло формирование бюджетной системы нового государства.

Впервые расходы бюджетов союзных и автономных республик были выделены в составе государственного бюджета во второй половине 1919 г. Доходы этих бюджетов не выделялись, так как основной источник доходов – эмиссия – был централизован.

Разграничение доходов и расходов на общегосударственные и местные, а также обязательное составление смет местными бюджетами было закреплено в Конституции РСФСР 1918 г. Однако в связи с иностранной интервенцией и гражданской войной государство вынуждено было принимать чрезвычайные меры для концентрации материальных и финансовых ресурсов в своих руках. Было принято решение (июль 1920 г.) о включении доходов и расходов местных бюджетов в общегосударственный бюджет.

Бюджетная система СССР строилась на принципах единства и централизации. Принцип единства означал вхождение нижестоящих бюджетов в вышестоящие и формирование единого государственного бюджета страны. Централизм в бюджетной системе СССР и РСФСР означал проведение централизованной финансовой политики в вопросах составления, рассмотрения, утверждения, исполнения бюджетов и образование общегосударственного фонда денежных средств.

В результате ущемлялись бюджетные права республик Союза, практически полностью отсутствовала бюджетная самостоятельность низовых органов государственной власти. До 1959 г. они даже не имели права самостоятельно распоряжаться доходами, дополнительно выявленными в ходе бюджетного процесса, и экономией в расходах, полученной в ходе исполнения своих бюджетов. В связи с централизованной системой перераспределения финансовых ресурсов доходы нижестоящих бюджетов в основном формировались за счет нормативных отчислений от регулирующих (союзных) доходов (налога с оборота, платежей из прибыли предприятий в бюджет и др.), а также дотаций. Это снижало заинтересованность региональных и местных органов власти в мобилизации дополнительных (собственных) источников доходов, в расширении налогооблагаемой базы, в экономном использовании бюджетных средств (так как экономия изымалась в вышестоящий бюджет, а на местах старались осваивать выделенные средства любыми путями, без высокой конечной отдачи).

Переход к новой экономической политике (НЭПу) в начале 20-х гг. способствовал оздоровлению общей финансовой ситуации в стране, укреплению и расширению роли местных бюджетов. Объединение общегосударственного и местных бюджетов было отменено постановлением ВЦИК от 10 октября 1921 г.

Выделение местных бюджетов в отдельное звено имело для страны огромное экономическое и политическое значение, что создавало финансовую базу для социально-экономического развития территорий, содействовало мобилизации и рациональному использованию местных ресурсов, стимулировало поиск дополнительных доходов, разгружало общегосударственный бюджет от незначительных по объему расходов.

В 1923 г. был утвержден уточненный состав доходов и расходов местных бюджетов и основные бюджетные права местных Советов. Произвольное перенесение расходов с вышестоящего бюджета на нижестоящий, как и местное налоготворчество, категорически запрещалось. Местные доходы состояли из поступлений от местных предприятий, имуществ и мероприятий; отчислений от государственных доходов; надбавок к государственным налогам и сборам; местных налогов и сборов по установленному единому для всех республик и регионов перечню. Для окончательного регулирования местных бюджетов был создан дотационный фонд в размере, ежегодно определяемом Совнаркомом СССР. В результате принятых мер местные бюджеты быстро росли – с 279,5 млн. руб. в 1922–1923 гг. до 549,3 млн. руб. в 1923–1924 гг., т. е. за один год в 2,3 раза. Удельный вес их в своде государственного и местных бюджетов поднялся с 17,2 до 23%.

Окончательно формирование бюджетной системы нашей страны было завершено с принятием Конституции 1924 г., закрепившей Договор об образовании СССР. Госбюджет СССР включал в себя союзный бюджет, государственные бюджеты РСФСР и других союзных республик. В состав бюджетов союзных республик входили республиканские бюджеты, бюджеты автономных республик, краев и областей, бюджеты городов республиканского подчинения. Бюджеты автономных республик объединяли республиканские и местные бюджеты. Бюджеты краев и областей включали краевые или областные бюджеты, бюджеты районов и бюджеты городов областного или краевого подчинения. Бюджеты районов состояли из районных бюджетов, бюджетов городов районного подчинения, сельских и поселковых бюджетов. В состав бюджетов городов входили городские бюджеты и бюджеты районов города. Такое структурное единство бюджетной системы СССР (насчитывавшее свыше 53 тысяч бюджетов) и РСФСР (около 30 тысяч бюджетов) было закреплено первоначально в Конституции РСФСР от 1918 г., а затем в Законах «О бюджетных правах Союза ССР и союзных республик» (1959 г., ст. 2) и «О бюджетных правах РСФСР, АССР и местных депутатов трудящихся РСФСР» (1961 г., ст. 3).

С 1924–1925 гг. в доходах бюджетов уже не было бумажно-денежной эмиссии. Основными доходными источниками были поступления от общественного хозяйства и привлеченные средства населения, которые поступали через систему налогообложения и покупку займов. Основными статьями расходов бюджета были расходы на народное хозяйство и социально-культурные мероприятия.

Формирование бюджетной системы СССР завершилось в 1938 г., когда местные бюджеты и бюджет социального страхования были официально включены в состав единого государственного бюджета, последний занимал главное место и через него осуществлялись основные расходы бюджетной системы (рис. 2).

Развитие бюджетной системы СССР в период Великой Отечественной войны подчинялось жестким условиям военного времени. Основной статьей расходов являлись затраты на оборону, а в 1945–1950 гг. – на восстановление разрушенного хозяйства страны и ликвидацию последствий войны.

В 1953–1964 гг. была проведена реорганизация управления промышленностью и строительством на основе образования территориальных советов народного хозяйства (совнархозов – СНХ) экономических районов. Образование СНХ было мотивировано «ленинским принципом демократического централизма в хозяйственном строительстве», необходимостью перенесения на места центра тяжести оперативного управления промышленностью и строительством. В бюджетной системе это отразилось в снижении доли национального дохода, перераспределяемой через союзный бюджет, и в увеличении роли республиканских и местных бюджетов.

Однако уже с 1960 г. наблюдается тенденция постепенной трансформации децентрализованной территориальной системы управления народным хозяйством в централизованную многоуровневую систему отраслевых, функциональных и территориальных органов. Объяснением тому служит неудача административно-хозяйственных реорганизацией, низкая эффективность СНХ, что усилило диспропорции в экономическом развитии страны и отдельных ее регионов. В результате произошел возврат к отраслевому принципу управления хозяйством.

Таким образом, в рамках сложившейся административной системы основные рычаги управления экономикой сосредоточивались в руках центральных отраслевых министерств и ведомств. В связи с этим происходило межотраслевое и межтерриториальное перераспределение огромных объемов финансовых ресурсов. Это приводило к значительному изъятию средств у одних предприятий, отраслей и регионов для передачи другим, что вызвало у последних иждивенчество и безответственность, а у первых безразличие к конечным результатам.

Административно-командные методы управления не обеспечивали комплексного развития регионов. Социально-культурная, бытовая сфера, отрасли местного хозяйства испытывали огромные материальные и финансовые затруднения.

Региональные и местные органы власти сами не могли решить эти проблемы, т.к. распределение ресурсов в лимитированной форме производилось из центра.

Вышестоящие органы власти принимали решение по своевременному и полному исполнению всех этапов бюджетного процесса в строго регламентированных рамках. При этом основные источники доходов и направления использования средств определялись вышестоящими органами власти.

В этих условиях на фоне нарастания кризиса в экономике и финансах, снижения реального уровня жизни населения появились признаки регионализма.

Региональные и местные власти были вынуждены попытаться решать вышеуказанные проблемы самостоятельно. Это вылилось в межрегиональные и внутрирегиональные хозрасчетные отношения, а в последующем – в рыночные. Был принят ряд законодательных актов, закрепляющих самостоятельность административно-территориальных образований Российской Федерации в правовой, финансово-хозяйственной сферах. Через свои бюджеты, которые также приобрели самостоятельный характер, регионы активно стали влиять на формирование производственной и социально-бытовой инфраструктуры, создавать благоприятную среду для инвестиционной и инновационной деятельности, решать экологические проблемы, управлять региональной экономикой и социальной сферой.

Основными источниками доходов бюджетной системы являлись платежи предприятий, в виде налога с оборота и отчисления от прибыли. Поступления от населения составляли в среднем 9% от всех доходов.

Особенностью расходной части государственного бюджета был рост удельного веса затрат на народное хозяйство и относительная устойчивость расходов на социальные цели.

Хроническая дефицитность бюджетной системы, порожденная особенностями административной экономики, оказала огромное влияние на усиление бюджетных диспропорций в конце 80-х – начале 90-х гг. Это проявилось в снижении поступлений доходов, росте социальных расходов государства, нереалистичности принимаемых бюджетов.

Принципиальные изменения в бюджетной системе произошли в 1990–1991 гг., что было связано с распадом СССР, созданием независимого Российского государства, началом перехода к рыночным отношениям и появлением многоукладной экономики, различных форм собственности, усилением самостоятельности регионов. Еще в 1990 г. до распада СССР были приняты нормативные акты, регулирующие бюджетно-налоговые отношения между различными уровнями управления. Были упразднены государственные бюджеты СССР, союзных и автономных республик, а также бюджеты краев, областей, округов, городов и районов. В результате этих преобразований в Российской Федерации образовалось около 30 тысяч самостоятельных бюджетов.

С принятием «Декларации о государственном суверенитете России» в 1991 г. начался новый этап в строительстве бюджетной системы Российской Федерации. В соответствии с законом «Об основах бюджетного устройства и бюджетного процесса в РСФСР» от 10 октября 1991 г. республиканский (федеральный) бюджет Российской Федерации, республиканские бюджеты республик в составе Российской Федерации, бюджеты национально-государственных и административно-территориальных образований, а также местные бюджеты стали формироваться на самостоятельной основе. Трехуровневая система бюджетного устройства Российской Федерации, основанная на обновленных принципах – самостоятельности, единства, реальности, полноты и гласности – получила дальнейшее законодательное оформление в Конституции Российской Федерации от 12 декабря 1993 г. и в законе Российской Федерации «Об основах бюджетных прав и прав по формированию и использованию внебюджетных фондов и представительных и исполнительных органов государственной власти республик в составе Российской Федерации, автономных округов, краев, областей, городов Москвы и Санкт-Петербурга, органов местного самоуправления» от 15 апреля 1993 г. Завершающим этапом законодательного оформления бюджетной системы Российской Федерации служат Бюджетный и Налоговый кодексы, принятые в период 1998–2000 гг.

Бюджетный кодекс определяет бюджетную систему как основанную на экономических отношениях и государственном устройстве Российской Федерации, регулируемую нормами права совокупность федерального бюджета, бюджетов субъектов Федерации и местных бюджетов и бюджетов государственных внебюджетных фондов.

Бюджетная самостоятельность местных органов власти также закреплена федеральным законом «О финансовых основах местного самоуправления в Российской Федерации» от 25 сентября 1997 г. Для обеспечения самостоятельности и автономного функционирования бюджетов разных уровней им установлены собственные источники доходов и предоставлено право определять направления и их использования. Это означает, что доходы и расходы нижестоящих бюджетов не включаются, как при СССР, в бюджеты вышестоящих органов власти.

Несмотря на все коренные изменения в бюджетной сфере, большинство негативных моментов, характерных для бюджетной системы СССР сохранились и порождают сбои в управлении общегосударственными финансами.

На основе вышеизложенного следует отметить, что процесс формирования бюджетной системы Российской Федерации прошел довольно длинный и противоречивый путь, подчиняясь изменениям и требованиям общественно-политических и финансово-экономических задач, решаемых государством на каждом этапе своего становления.

Бюджетное устройство и структура бюджетной системы Российской Федерации

Основы бюджетного устройства определяются формой государственного устройства страны, действующими в ней основными законодательными актами, ролью бюджета в экономике и социальных процессах.

Конституция Российской Федерации определила государственное устройство страны как федерацию, заложив тем самым и основы бюджетного устройства.

Важным шагом в совершенствовании правовых основ бюджетного устройства и бюджетного процесса явилось принятие и введение в действие с 1 января 2001 г. Бюджетного кодекса Российской Федерации. Это позволило в значительной мере упорядочить ряд позиций в межбюджетных отношениях, а также вопросы формирования, исполнения и контроля на всех стадиях бюджетного процесса.

Федеральный закон «Об общих принципах организации местного самоуправления в Российской Федерации» содержит нормы, определяющие ряд общих положений в области бюджетов и бюджетного процесса на уровне местного самоуправления.

Конкретизация вопросов бюджетного устройства и организации бюджетного процесса регулируется соответствующими законами субъектов Российской Федерации. В различных субъектах Российской Федерации могут приниматься законы о бюджетном процессе, которые включают и вопросы межбюджетных отношений субъекта Российской Федерации и муниципальных образований.

Рядом республик, краев и областей приняты законодательные акты, устанавливающие нормы и нормативы бюджетной обеспеченности муниципальных образований по отраслям бюджетной сферы.

На уровне местного самоуправления принимаются представительными органами нормативно-правовые акты организации бюджетного процесса.

Бюджетная система Российской Федерации основана на принципах:

- единства бюджетной системы Российской Федерации;

- разграничения доходов, расходов и источников финансирования дефицитов бюджетов между бюджетами бюджетной системы Российской Федерации;

- самостоятельности бюджетов;

- равенства бюджетных прав субъектов Российской Федерации, муниципальных образований;

- полноты отражения доходов, расходов и источников финансирования дефицитов бюджетов;

- сбалансированности бюджета;

- эффективности использования бюджетных средств;

- общего (совокупного) покрытия расходов бюджетов;

- прозрачности (открытости);

- достоверности бюджета;

- адресности и целевого характера бюджетных средств;

- подведомственности расходов бюджетов;

- единства кассы.

Рассмотрим эти принципы более подробно.

Принцип единства бюджетной системы Российской Федерации означает единство бюджетного законодательства Российской Федерации, принципов организации и функционирования бюджетной системы Российской Федерации, форм бюджетной документации и бюджетной отчетности, бюджетной классификации бюджетной системы Российской Федерации, бюджетных мер принуждения за нарушение бюджетного законодательства Российской Федерации, единый порядок установления и исполнения расходных обязательств, формирования доходов и осуществления расходов бюджетов бюджетной системы Российской Федерации, ведения бюджетного учета и составления бюджетной отчетности бюджетов бюджетной системы Российской Федерации и казенных учреждений, единство порядка исполнения судебных актов по обращению взыскания на средства бюджетов бюджетной системы Российской Федерации.

Принцип разграничения доходов, расходов и источников финансирования дефицитов бюджетов между бюджетами бюджетной системы Российской Федерации означает закрепление доходов, расходов и источников финансирования дефицитов бюджетов за бюджетами бюджетной системы Российской Федерации, а также определение полномочий органов власти по формированию доходов бюджетов, источников финансирования дефицитов бюджетов, установлению и исполнению расходных обязательств.

Принцип самостоятельности бюджетов означает:

- право и обязанность органов государственной власти и органов местного самоуправления самостоятельно обеспечивать сбалансированность соответствующих бюджетов и эффективность использования бюджетных средств;

- право и обязанность органов государственной власти и органов местного самоуправления самостоятельно осуществлять бюджетный процесс;

- право органов государственной власти и органов местного самоуправления устанавливать в соответствии с налоговым законодательством Российской Федерации налоги и сборы, доходы от которых подлежат зачислению в соответствующие бюджеты;

- право органов государственной власти и органов местного самоуправления самостоятельно определять формы и направления расходования средств бюджетов (за исключением расходов, финансовое обеспечение которых осуществляется за счет межбюджетных субсидий и субвенций из вышестоящих бюджетов);

- недопустимость изъятия дополнительных доходов, экономии по расходам бюджетов, полученных в результате эффективного исполнения бюджетов и др.

Принцип равенства бюджетных прав субъектов Российской Федерации, муниципальных образований означает определение бюджетных полномочий органов государственной власти субъектов Российской Федерации и органов местного самоуправления, установление и исполнение расходных обязательств, формирование налоговых и неналоговых доходов региональных и местных бюджетов, определение объема, форм и порядка предоставления межбюджетных трансфертов в соответствии с бюджетным законодательством.

Принцип полноты отражения доходов, расходов и источников финансирования дефицитов бюджетов означает, что все доходы и источники финансирования дефицитов бюджетов в обязательном порядке и в полном объеме отражаются в соответствующих бюджетах.

Принцип сбалансированности бюджета означает, что объем предусмотренных бюджетом расходов должен соответствовать суммарному объему доходов бюджета и поступлений источников, финансирования его дефицита, уменьшенных на суммы выплат из бюджета, связанных с источниками финансирования дефицита бюджета и изменением остатков на счетах по учету средств бюджетов.

Принцип эффективности использования бюджетных средств означает, что при составлении и исполнении бюджетов участники бюджетного процесса должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств или достижения наилучшего результата с использованием определенного бюджетом объема средств.

Принцип общего (совокупного) покрытия расходов бюджетов означает, что расходы бюджета не могут быть увязаны с определенными доходами бюджета и источниками финансирования дефицита бюджета, за исключением случаев, предусмотренных бюджетным законодательством.

Принцип прозрачности (открытости) означает:

− обязательное опубликование в средствах массовой информации утвержденных бюджетов и отчетов об их исполнении, полноту представления информации о ходе исполнения бюджетов, а также доступность иных сведений по решению законодательных (представительных) органов государственной власти, представительных органов муниципальных образований;

− обязательную открытость для общества и средств массовой информации проектов бюджетов, внесенных в законодательные (представительные) органы государственной власти (представительные органы муниципальных образований), процедур рассмотрения и принятия решений по проектам бюджетов, в том числе по вопросам, вызывающим разногласия либо внутри законодательного (представительного) органа государственной власти (представительного органа муниципального образования), либо между законодательным (представительным органом государственной власти (представительным органом муниципального образования) и исполнительным органом государственной власти (местной администрацией).

Секретные статьи могут утверждаться только в составе федерального бюджета.

Принцип достоверности бюджета означает надежность показателей прогноза социально-экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета.

Принцип адресности и целевого характера бюджетных средств означает, что бюджетные ассигнования и лимиты бюджетных обязательств доводятся до конкретных получателей бюджетных средств с указанием цели их использования.

Принцип подведомственности расходов бюджетов означает, что бюджетополучатели вправе получать бюджетные ассигнования и лимиты бюджетных обязательств только от главного распорядителя (распорядителя) бюджетных средств, в ведении которого они находятся.

Распорядитель и получатель бюджетных средств могут быть включены в перечень подведомственных распорядителей и получателей бюджетных средств только одного главного распорядителя бюджетных средств.

Принцип единства кассы означает зачисление всех кассовых поступлений и осуществление всех кассовых выплат с единого счета бюджета, за исключением операций по исполнению бюджетов, осуществляемых в соответствии с нормативными правовыми актами органов государственной власти Российской Федерации, субъекта Российской Федерации и местного самоуправления за пределами соответствующей территории, а также операций, осуществляемых в соответствии с валютным законодательством Российской Федерации.

Важную роль в нынешних условиях играет принцип единства бюджетной системы, призванный сохранить целостность бюджетной системы, при наличии относительно самостоятельных бюджетов. Одним из инструментов, обеспечивающих этот принцип, является бюджетная классификация, которая обеспечивает сопоставимость и систематизацию доходов, расходов и источников финансирования дефицита бюджетов всех уровней при составлении, рассмотрении и исполнении бюджетов.

Бюджетная классификация Российской Федерации является группировкой доходов, расходов бюджетов и источников финансирования дефицитов этих бюджетов с присвоением объектам классификации соответствующих кодов.

Бюджетная классификация Российской Федерации включает:

- классификацию доходов бюджетов;

- классификацию расходов бюджетов;

- классификацию источников финансирования дефицитов бюджетов;

- классификацию операций публично-правовых образований (классификация операций сектора государственного управления).

Компетенция органов государственной власти и органов местного самоуправления в области бюджетных правоотношений определена Бюджетным кодексом. Отдельные вопросы, прежде всего распределение доходных источников и средств на выравнивание бюджетной обеспеченности по уровням бюджетов прописываются в документах о бюджетах на очередной год.

Рассмотрим основные бюджетные полномочия публично-правовых образований.

Бюджетные полномочия Российской Федерации:

- обеспечение доступа к информации, размещенной в информационнотелекоммуникационной сети «Интернет» на едином портале бюджетной системы Российской Федерации; (абзац введен Федеральным законом от 07.05.2013 № 104-ФЗ)

- стабильность и (или) преемственность бюджетной классификации Российской Федерации, а также обеспечение сопоставимости показателей бюджета отчетного, текущего и очередного финансового года (очередного финансового года и планового периода).

- установление общих принципов организации и функционирования бюджетной системы Российской Федерации, основ бюджетного процесса и межбюджетных отношений;

- определение основ составления и рассмотрения проектов бюджетов бюджетной системы Российской Федерации, утверждения и исполнения бюджетов бюджетной системы Российской Федерации, составления, внешней проверки, рассмотрения и утверждения отчетов об их исполнении и осуществления контроля за их исполнением;

- установление порядка составления и рассмотрения проектов федерального бюджета и бюджетов государственных внебюджетных фондов Российской Федерации, утверждения и исполнения федерального бюджета и бюджетов государственных внебюджетных фондов Российской Федерации, осуществления контроля за их исполнением, составления, внешней проверки, рассмотрения и утверждения отчетов об исполнении федерального бюджета и бюджетов государственных внебюджетных фондов Российской Федерации, составления отчета об исполнении консолидированного бюджета Российской Федерации;

- составление и рассмотрение проектов федерального бюджета и бюджетов государственных внебюджетных фондов Российской Федерации, утверждение и исполнение федерального бюджета и бюджетов государственных внебюджетных фондов Российской Федерации, осуществление контроля за их исполнением, составление, внешняя проверка, рассмотрение и утверждение отчетов об исполнении федерального бюджета и бюджетов государственных внебюджетных фондов Российской Федерации, составление отчета об исполнении консолидированного бюджета Российской Федерации;

- установление порядка составления и представления в федеральные органы исполнительной власти сводов утвержденных бюджетов субъектов Российской Федерации и местных бюджетов, отчетов об исполнении консолидированных бюджетов субъектов Российской Федерации и иной бюджетной отчетности;

- определение порядка установления расходных обязательств публичноправовых образований;

- определение порядка установления и исполнения расходных обязательств Российской Федерации, установление и исполнение расходных обязательств Российской Федерации;

- определение порядка установления и исполнения расходных обязательств субъектов Российской Федерации и муниципальных образований, подлежащих исполнению за счет субвенций из федерального бюджета;

- определение основ формирования доходов и осуществления расходов бюджетов бюджетной системы Российской Федерации;

- определение порядка установления нормативов отчислений доходов от федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов, местных налогов и сборов в бюджеты бюджетной системы Российской Федерации;

- установление нормативов отчислений от федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, в бюджеты бюджетной системы Российской Федерации;

- определение общих принципов предоставления и форм межбюджетных трансфертов;

- определение основ кассового обслуживания исполнения бюджетов бюджетной системы Российской Федерации;

- осуществление кассового обслуживания исполнения бюджетов бюджетной системы Российской Федерации;

- установление порядка и условий предоставления межбюджетных трансфертов из федерального бюджета;

- предоставление межбюджетных трансфертов из федерального бюджета;

- определение общего порядка и принципов осуществления заимствований и предоставления гарантий Российской Федерации, субъектов Российской Федерации и муниципальных образований, погашения и обслуживания государственного (муниципального) долга;

- осуществление государственных заимствований Российской Федерации, предоставление государственных гарантий Российской Федерации, предоставление бюджетных кредитов, управление государственным долгом Российской Федерации и управление государственными активами Российской Федерации;

- установление основ бюджетной классификации Российской Федерации и общего порядка ее применения;

- установление, детализация кодов составных частей бюджетной классификации Российской Федерации, являющихся едиными для бюджетов бюджетной системы Российской Федерации, а также кодов составных частей бюджетной классификации Российской Федерации в части, относящейся к федеральному бюджету и бюджетам государственных внебюджетных фондов Российской Федерации;

- установление единого порядка ведения бюджетного учета и представления отчетности для бюджетов бюджетной системы Российской Федерации и казенных учреждений, включая отчеты о кассовом исполнении бюджетов;

- установление унифицированных форм бюджетной документации и отчетности для бюджетов бюджетной системы Российской Федерации и казенных учреждений, установление оснований и порядка временного осуществления органами государственной власти Российской Федерации (органами государственной власти субъектов Российской Федерации) отдельных бюджетных полномочий органов государственной власти субъектов Российской Федерации (органов местного самоуправления);

- временное осуществление отдельных бюджетных полномочий органов государственной власти субъектов Российской Федерации;

- установление оснований для привлечения к ответственности за нарушение бюджетного законодательства Российской Федерации;

- установление видов бюджетных нарушений и бюджетных мер принуждения, определение оснований и порядка применения бюджетных мер принуждения;

- установление порядка исполнения судебных актов по обращению взыскания на средства бюджетов бюджетной системы Российской Федерации;

- иные бюджетные полномочия.

В полномочиях Российской Федерации по отношению к субъектам Российской Федерации необходимо отметить один принципиальный момент: субъектам Российской Федерации предоставляется свобода в формировании и исполнении бюджетов, однако, что касается заимствований, то это утверждается федеральным законодательством. Такое ограничение представляется оправданным, направленным на то, чтобы заимствования субъектов Российской Федерации не могли бы осуществляться без федерального контроля.

Компетенция органов государственной власти субъектов Российской Федерации в области регулирования бюджетных правоотношений складывается из установления норм, относящихся непосредственно к бюджету субъекта Федерации и норм, регулирующих отношения бюджетов субъектов и муниципальных бюджетов и включает:

К бюджетным полномочиям субъектов Российской Федерации относятся:

- установление порядка составления и рассмотрения проектов бюджета субъекта Российской Федерации и бюджетов территориальных государственных внебюджетных фондов, утверждения и исполнения бюджета субъекта Российской Федерации и бюджетов территориальных государственных внебюджетных фондов, осуществления контроля за их исполнением и утверждения отчета об исполнении бюджета субъекта Российской Федерации и бюджетов территориальных государственных внебюджетных фондов;

- составление и рассмотрение проектов бюджета субъекта Российской Федерации, бюджетов территориальных государственных внебюджетных фондов, утверждение и исполнение бюджета субъекта Российской Федерации и бюджетов территориальных государственных внебюджетных фондов, осуществление контроля за их исполнением, составление и утверждение отчетов об исполнении бюджета субъекта Российской Федерации и бюджетов территориальных государственных внебюджетных фондов, составление отчетов об исполнении консолидированного бюджета субъекта Российской Федерации;

- установление порядка представления в исполнительные органы государственной власти субъектов Российской Федерации утвержденных местных бюджетов, отчетов об исполнении местных бюджетов и иной бюджетной отчетности, установленной федеральными органами государственной власти;

- установление и исполнение расходных обязательств субъекта Российской Федерации;

- определение порядка установления и исполнения расходных обязательств муниципальных образований, подлежащих исполнению за счет субвенций из бюджета субъекта Российской Федерации;

- установление нормативов отчислений доходов в местные бюджеты от федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, и (или) региональных налогов, подлежащих зачислению в соответствии с Бюджетным кодексом Российской Федерации и законодательством о налогах и сборах в бюджеты субъектов Российской Федерации;

- установление нормативов отчислений доходов в бюджеты сельских поселений от федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами, подлежащих зачислению в соответствии с Бюджетным кодексом Российской Федерации и законодательством Российской Федерации о налогах и сборах в бюджеты муниципальных районов, в случае, если законами субъекта Российской Федерации и принятыми в соответствии с ними уставом муниципального района и уставами сельских поселений за сельскими поселениями закреплены другие вопросы местного значения из числа вопросов местного значения городских поселений, решаемых муниципальным районом на территориях сельских поселений;

- определение законами субъектов Российской Федерации источников доходов бюджетов внутригородских районов, за исключением случаев, предусмотренных Бюджетным кодексом;

- установление порядка и условий предоставления межбюджетных трансфертов из бюджета субъекта Российской Федерации;

- предоставление межбюджетных трансфертов из бюджета субъекта Российской Федерации;

- установление общего порядка и условий предоставления межбюджетных трансфертов из местных бюджетов;

- осуществление государственных заимствований и предоставление государственных гарантий субъекта Российской Федерации, предоставление бюджетных кредитов, управление государственным долгом и государственными активами субъекта Российской Федерации;

- установление, детализация и определение порядка применения бюджетной классификации Российской Федерации в части, относящейся к бюджету субъекта Российской Федерации и бюджетам территориальных государственных внебюджетных фондов;

- временное осуществление отдельных бюджетных полномочий органов местного самоуправления;

- в случае и порядке, предусмотренных Бюджетным кодексом, федеральными законами и принятыми в соответствии с ними законами субъектов Российской Федерации, установление ответственности за нарушение нормативных правовых актов субъектов Российской Федерации по вопросам регулирования бюджетных правоотношений;

- иные бюджетные полномочия.

К бюджетным полномочиям субъектов Российской Федерации – городов федерального значения Москвы, Санкт-Петербурга и Севастополя, помимо вышеперечисленных бюджетных полномочий, относятся:

- определение законами указанных субъектов Российской Федерации источников доходов бюджетов внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя. Установленные источники доходов местных бюджетов, не отнесенные законами субъектов Российской Федерации – городов федерального значения Москвы, Санкт-Петербурга и Севастополя к источникам доходов бюджетов внутригородских муниципальных образований, зачисляются в бюджеты субъектов Российской Федерации – городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

- установление нормативов отчислений доходов в бюджеты внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя от федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов и (или) местных налогов и сборов, подлежащих зачислению в бюджеты субъектов Российской Федерации – городов федерального значения Москвы, Санкт-Петербурга и Севастополя в соответствии с федеральным законодательством;

- определение объема и порядка предоставления межбюджетных трансфертов бюджетам внутригородских муниципальных образований, в том числе определение порядка образования в составе бюджетов субъектов Российской Федерации – городов федерального значения Москвы, Санкт-Петербурга и Севастополя региональных фондов финансовой поддержки муниципальных образований и порядка распределения средств указанных фондов;

- определение перечня и порядка исполнения расходных обязательств внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя, вытекающих из полномочий по вопросам местного значения, определенных законами субъектов Российской Федерации – городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

- определение порядка ведения реестра расходных обязательств внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

Компетенция органов местного самоуправления в области бюджетных правоотношений существенно уже, чем у других уровней власти, и различается в зависимости от типа муниципального образования.

К бюджетным полномочиям муниципальных образований всех типов относятся:

- установление порядка составления и рассмотрения проекта местного бюджета, утверждения и исполнения местного бюджета, осуществления контроля за его исполнением и утверждения отчета об исполнении местного бюджета;

- составление и рассмотрение проекта местного бюджета, утверждение и исполнение местного бюджета, осуществление контроля за его исполнением, составление и утверждение отчета об исполнении местного бюджета;

- установление и исполнение расходных обязательств муниципального образования;

- определение порядка предоставления межбюджетных трансфертов из местных бюджетов, предоставление межбюджетных трансфертов из местных бюджетов;

- осуществление муниципальных заимствований, предоставление муниципальных гарантий, предоставление бюджетных кредитов, управление муниципальным долгом и управление муниципальными активами;

- установление, детализация и определение порядка применения бюджетной классификации Российской Федерации в части, относящейся к местному бюджету;

- в случае и порядке, предусмотренных настоящим Кодексом и иными федеральными законами, установление ответственности за нарушение муниципальных правовых актов по вопросам регулирования бюджетных правоотношений;

- иные бюджетные полномочия.

К бюджетным полномочиям муниципальных районов, помимо полномочий, перечисленных выше, относятся:

- установление в соответствии с федеральными законами и законами субъектов Российской Федерации нормативов отчислений доходов в бюджеты городских, сельских поселений от федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных и местных налогов, подлежащих зачислению в соответствии с Бюджетным кодексом Российской Федерации, законодательством о налогах и сборах и (или) законами субъектов Российской Федерации в бюджеты муниципальных районов;

- установление порядка и условий предоставления межбюджетных трансфертов из бюджета муниципального района бюджетам городских, сельских поселений, предоставление межбюджетных трансфертов из бюджета муниципального района бюджетам городских, сельских поселений;

- определение целей и порядка предоставления субсидий из бюджетов городских, сельских поселений в бюджеты муниципальных районов, представительный орган которых формируется в соответствии с Федеральным законом от 6 октября 2003 г. № 131–ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации», на решение вопросов местного значения межмуниципального характера;

- составление отчета об исполнении консолидированного бюджета муниципального района.

К бюджетным полномочиям городских округов с внутригородским делением, помимо перечисленных полномочий, относятся:

- установление в соответствии с федеральными законами и законами субъектов Российской Федерации нормативов отчислений доходов в бюджеты внутригородских районов от федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами, региональных и (или) местных налогов, подлежащих зачислению в соответствии с Бюджетным кодексом Российской Федерации, законодательством Российской Федерации о налогах и сборах и (или) законами субъектов Российской Федерации в бюджеты городских округов с внутригородским делением;

- установление порядка и условий предоставления межбюджетных трансфертов из бюджета городского округа с внутригородским делением бюджетам внутригородских районов, предоставление межбюджетных трансфертов из бюджета городского округа с внутригородским делением бюджетам внутригородских районов;

- составление отчета об исполнении консолидированного бюджета городского округа с внутригородским делением.

Органы местного самоуправления городских, сельских поселений наряду с перечисленными полномочиями осуществляют также бюджетные полномочия по установлению порядка составления, утверждения и исполнения смет доходов и расходов отдельных населенных пунктов, других территорий, не являющихся муниципальными образованиями, входящих в состав территории городского, сельского поселения.

Общая характеристика бюджетов различных уровней бюджетной системы

Бюджетная система Российской Федерации – это основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая законодательством Российской Федерации совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

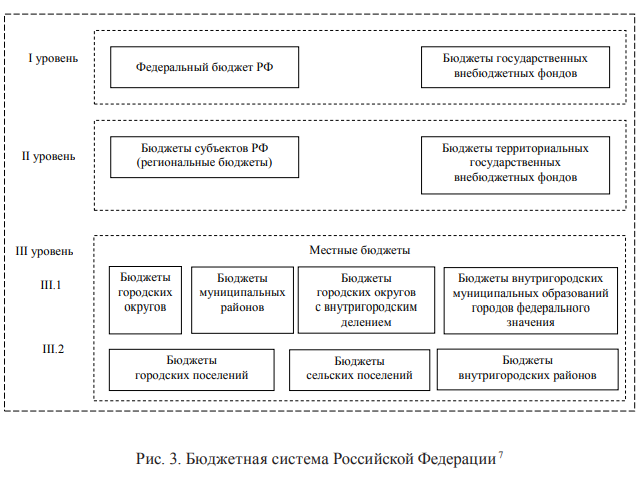

Бюджетная система Российской Федерации состоит из бюджетов следующих уровней:

- федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации;

- бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

- местные бюджеты, в том числе:

- бюджеты муниципальных районов, бюджеты городских округов, бюджеты городских округов с внутригородским делением, бюджеты внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

- бюджеты городских и сельских поселений, бюджеты внутригородских районов (рис. 3).

В Бюджетном кодексе Российской Федерации определено, что одновременно с проектом бюджета составляется прогноз консолидированного бюджета соответствующей территории.

Федеральный бюджет и свод бюджетов других уровней бюджетной системы Российской Федерации (без учета межбюджетных трансфертов между этими бюджетами и за исключением бюджетов государственных внебюджетных фондов) образуют консолидированный бюджет Российской Федерации, рис. 4.

Консолидированный бюджет образуется не только на уровне страны в целом, но и на уровне субъектов Российской Федерации и даже на уровне муниципальных образований.

Так, в соответствии с Бюджетным кодексом Российской Федерации:

- бюджет субъекта Российской Федерации и свод бюджетов муниципальных образований, входящих в состав субъекта Российской Федерации (без учета межбюджетных трансфертов между этими бюджетами), образуют консолидированный бюджет субъекта Российской Федерации;

- бюджет муниципального района (районный бюджет) и свод бюджетов городских и сельских поселений, входящих в состав муниципального района (без учета межбюджетных трансфертов между этими бюджетами), образуют консолидированный бюджет муниципального района;

- бюджет городского округа с внутригородским делением и свод бюджетов внутригородских районов, входящих в состав городского округа с внутригородским делением (без учета межбюджетных трансфертов между этими бюджетами), образуют консолидированный бюджет городского округа с внутригородским делением.

Консолидированные бюджеты законодательными органами не утверждаются и по сути являются статистическим сводом бюджетных показателей.

Показатели консолидированного бюджета используются в бюджетном планировании, прежде всего при рассмотрении вопросов регулирования межбюджетных отношений в плане выравнивания бюджетной обеспеченности.

Кроме того, показатели консолидированного бюджета используются при составлении сводного финансового баланса, прогноза социально-экономического развития федерации или региона, а также при расчетах показателей бюджетной обеспеченности населения, территории или государства в целом. Динамика показателей бюджетной обеспеченности является одним из индикаторов развития федерации или отдельных регионов.

Основные функции управления государством возложены на федеральный бюджет. Для выполнения данных функций, для обеспечения проведения государственной политики формируется федеральный бюджет.

Через федеральный бюджет осуществляется процесс распределения и перераспределения валового внутреннего продукта между отраслями экономики, регионами и социальными слоями общества.

На федеральный бюджет возложено финансирование общегосударственных органов и мероприятий, связанных с обеспечением обороны и безопасности, правоохранительной деятельности, развитие науки, подготовка высококвалифицированных кадров.

Средства федерального бюджета являются главным источником финансирования экономики, развития перспективных направлений в промышленном производстве, освоения новых технологий. Решение проблем экономики и социальной сферы посредством финансирования федеральных целевых программ также связано преимущественно с федеральными бюджетными средствами.

Федеральный бюджет – форма образования и расходования денежных средств в расчете на финансовый год, предназначенных для исполнения расходных обязательств Российской Федерации.

Расходные обязательства Российской Федерации включают в себя:

- обеспечение деятельности Президента Российской Федерации, Федерального Собрания Российской Федерации, Правительства Российской Федерации, федеральных органов исполнительной власти и их территориальных органов;

- функционирование федеральной судебной системы;

- осуществление международной деятельности;

- национальную оборону и обеспечение безопасности государства;

- государственную поддержку железнодорожного, воздушного и морского транспорта;

- государственную поддержку атомной энергетики;

- ликвидацию последствий чрезвычайных ситуаций и стихийных бедствий федерального масштаба;

- исследование космического пространства;

- содержание учреждений, находящихся в федеральной собственности;

- формирование федеральной собственности;

- обслуживание и погашение государственного долга;

- пополнение государственных запасов драгоценных металлов, драгоценных камней, государственного материального резерва;

- федеральную инвестиционную программу;

- проведение федеральных выборов и федеральных референдумов;

- финансовую поддержку субъектов Российской Федерации и финансирование передаваемых государственных полномочий;

- официальный статистический учет.

В соответствии с Конституцией Российской Федерации значительная часть государственных функций находится в совместном ведении Российской Федерации и субъектов Российской Федерации. Данное положение порождает и совместные финансовые обязательства. Бюджетный кодекс Российской Федерации определил, что совместно за счет средств федерального бюджета и средств бюджетов субъектов Российской Федерации финансируются следующие расходы:

- государственная поддержка отраслей промышленности;

- обеспечение правоохранительной деятельности;

- научно-исследовательские и опытно-конструкторские работы;

- обеспечение социальной защиты населения;

- обеспечение охраны окружающей природной среды;

- развитие рыночной инфраструктуры;

- обеспечение развития федеративных и национальных отношений;

- обеспечение деятельности избирательных комиссий субъектов;

- обеспечение деятельности средств массовой информации;

- финансовая помощь другим бюджетам.

В бюджетах субъектов Российской Федерации в соответствии с бюджетной классификацией Российской Федерации раздельно предусматриваются средства, направляемые на исполнение расходных обязательств субъектов Российской Федерации в связи с осуществлением органами государственной власти субъектов Российской Федерации полномочий по предметам ведения субъектов Российской Федерации и полномочий по предметам совместного ведения, в Федеральном законе от 6 октября 1999 г. № 184-ФЗ «Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации», и расходных обязательств субъектов Российской Федерации, осуществляемых за счет субвенций из федерального бюджета.

Каждый субъект Российской Федерации имеет собственный бюджет и бюджет территориального государственного внебюджетного фонда.

Бюджет субъекта Российской Федерации (региональный бюджет) – форма образования и расходования денежных средств в расчете на финансовый год, предназначенных для исполнения расходных обязательств соответствующего субъекта Российской Федерации.

Бюджеты субъектов Российской Федерации являются самостоятельными финансовыми институтами в республиках, краях и областях. Органы государственной власти субъектов самостоятельно, в соответствии с законодательством, определяют бюджетную политику, составляют, утверждают и исполняют региональные бюджеты.

Расходные обязательства совместно с Российской Федерацией описаны выше, а расходные обязательства субъектов Российской Федерации следующие:

- обеспечение функционирования органов государственной власти субъекта;

- обслуживание и погашение государственного долга субъекта;

- проведение выборов и референдумов субъекта Российской Федерации;

- обеспечение реализации региональных программ;

- формирование государственной собственности субъекта;

- содержание и развитие предприятий, учреждений и организаций, находящихся в собственности субъекта;

- оказание помощи муниципальным бюджетам;

- компенсация расходов, возникших в результате принятых субъектом решений, приводящих к увеличению расходов или снижению доходов муниципальных образований.

Каждое муниципальное образование имеет собственный бюджет (бюджет муниципального образования).

Бюджет муниципального образования (местный бюджет) – форма образования и расходования денежных средств в расчете на финансовый год, предназначенных для исполнения расходных обязательств соответствующего муниципального образования.

В местных бюджетах, в соответствии с бюджетной классификацией Российской Федерации, раздельно предусматриваются средства, направляемые на исполнение расходных обязательств муниципальных образований в связи с осуществлением органами местного самоуправления полномочий по вопросам местного значения и расходных обязательств муниципальных образований, исполняемых за счет субвенций из бюджетов других уровней для осуществления отдельных государственных полномочий.

В качестве составной части бюджетов городских и сельских поселений могут быть предусмотрены сметы доходов и расходов отдельных населенных пунктов, других территорий, не являющихся муниципальными образованиями.

Деятельность и функции органов местного самоуправления определены федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации», принятого в 1995 г. В 2003 г. была принята его новая редакция.

Местные бюджеты являются самостоятельным финансовым институтом муниципального уровня, органы местного самоуправления, в соответствии с законодательством, формируют, утверждают и исполняют местные бюджеты.

Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации» и Бюджетным кодексом Российской Федерации определены следующие вопросы местного значения:

- содержание органов местного самоуправления;

- формирование муниципальной собственности;

- содержание учреждений образования, здравоохранения, культуры, физической культуры и спорта, других учреждений, находящихся в муниципальной собственности;

- организация, содержание и развитие муниципального жилищного хозяйства;

- муниципальное дорожное строительство;

- благоустройство и озеленение территорий;

- организация утилизации бытовых отходов;

- содержание мест захоронений;

- охрана окружающей природной среды на территории муниципального образования;

- реализация муниципальных программ;

- обслуживание и погашение муниципального долга;

- целевое дотирование населения;

- проведение муниципальных выборов и референдумов.