Организация активных операций банка

Активные операции банка: сущность и основные виды

Активные операции коммерческого банка – операции по размещению банковских ресурсов для получения прибыли и поддержания ликвидности. Они ведут к росту средств на активных счетах.

Размеры, сроки активных операций непосредственно зависят от тех же параметров пассивных операций.

Активные операции банков можно разделить на следующие крупные группы:

1. Кассовые операции – операции, связанные с движением наличных денег, формированием, размещением и использованием денежных средств на различных активных счетах. Значение банковских кассовых операций определяется тем, что от них зависит формирование кассовой наличности в хозяйстве, соотношение денежных средств между различными активами, статьями, пропорции между массой бумажных, кредитных купюр и билонной (разменной) монетой.

Наличие кассовых активов в необходимом размере – важнейшее условие обеспечения нормального функционирования коммерческих банков, использующих денежную наличность для размена денег, возврата вкладов, удовлетворения спроса на ссуды и покрытия операционных расходов, включая заработную плату персонала, оплату различных материалов и услуг. Денежный запас зависит от величины текущих обязательств банка; сроков выдачи денег клиентам; расчетов с собственным персоналом; развития бизнеса и т. д. Отсутствие в достаточном количестве денежных средств может подорвать авторитет банка. На величину денежной наличности влияет инфляция.

Она увеличивает опасность обесценения денег, поэтому их необходимо скорее пускать в оборот, помещать в доходные активы. Из-за инфляции требуется все больше и больше наличных денег (отдельные аспекты кассовых операций рассмотрены в п. 4.1).

2. Кредитные операции – это предоставление денежных средств клиенту банка в процессе кредитования на началах срочности, возвратности и платности. В основе классификации ссудных операций лежат критерии: экономическое содержание операции, вид кредита, объекты, сроки, отрасль, вид открываемых счетов, порядок начисления и погашения процентов, порядок выдачи и погашения ссуды, документальное оформление операции, размер риска, характер обеспечения кредита, уровень доходности. Операции, способствующие затратам клиента в сфере производства или в сфере обращения, определяют экономическое содержание ссудных операций.

3. Инвестиционные операции, в процессе совершения которых коммерческий банк выступает в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности. Эти операции приносят кредитному учреждению доход посредством прямого участия в создании прибыли.

4. Прочие активы. К ним относятся основные средства и нематериальные активы, принадлежащие банку.

Кроме представленной классификации, активные операции банков подразделяют следующим образом:

– в зависимости от степени рискованности – на рисковые и рискнейтральные;

– в зависимости от характера (направлений) размещения средств – на первичные (операции, связанные с размещением средств на корреспондентском счете, в кассе, с выдачей ссуд клиентам, другим банкам, некоторые иные операции), вторичные (операции, связанные с отчислениями средств в резервный и страховой фонды) и инвестиционные (операции по вложению средств банка в собственный портфель ценных бумаг, в основные фонды, по участию в хозяйственной деятельности других организаций);

– по уровню доходности – на операции, приносящие доход (высокодоходные и низкодоходные, приносящие доход стабильный или нестабильный), и операции, не приносящие дохода (операции с наличностью, операции по корреспондентскому счету, отчислению средств в резервный фонд Банка России, выдаче беспроцентных ссуд, пролонгированию и отсрочке ссуд, когда проценты за пользование ссудами не уплачиваются).

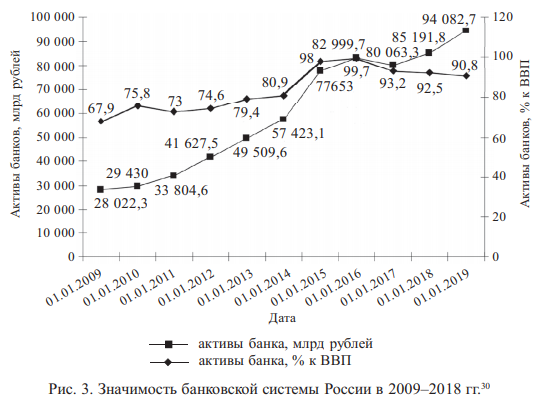

Анализ активов банковского сектора России представлен на рис. 3.

Относительный (отношение банковских активов к ВВП страны) и абсолютный размер активов банковской системы России (рис. 3), являющиеся важными показателями степени развитости банковского сектора, до 2017 г. демонстрировали тенденцию к росту, что подтверждает значимость банковской системы государства для его экономики.

С 2017 г. отношение совокупных активов банковского сектора к ВВП постепенно сокращается при увеличении абсолютного размера активов, что говорит о некотором сокращении активности банковского сектора в экономике страны. Поэтому можно сделать предположение, что не все экономические субъекты удовлетворены в своих финансовых потребностях.

В целом активные операции банка – это размещение банком имеющихся у него финансовых ресурсов с целью пустить их в оборот и получить прибыль. Наиболее распространенные формы подобных операций: предоставление денежных средств в кредит под проценты, вложения в ценные бумаги, инвестиции в производство. Значение активных операций для любого коммерческого банка велико. Именно с помощью активных операций банки могут направлять высвобождающиеся в процессе хозяйственной деятельности денежные средства тем участникам экономического оборота, которые нуждаются в капитале, обеспечивая перелив капиталов в наиболее перспективные отрасли экономики, содействуя росту производственных инвестиций, внедрению инноваций, осуществлению реструктуризации и стабильному росту промышленного производства, расширению жилищного строительства. Большое социальное значение имеют ссуды банков населению.

Организация банковского кредитования

Банковский кредит является основной формой кредита, представляет собой движение ссуженной стоимости на условиях возвратности, срочности, платности. Кредитором выступает кредитная организация (банк), заемщиком – юридическое/физическое лицо.

Перечислим основные черты банковского кредитования:

- добровольность кредитной сделки – возможность для заемщика получить кредит в любом банке вне зависимости от наличия расчетного счета, т. е. для банка – это возможность проводить кредитные операции на рыночных условиях, с максимальным доходом и минимальным риском;

- договорной характер кредитных отношений, т. е. любая кредитная сделка сопровождается заключением кредитного договора как ее юридической основы;

- объем кредитных вложений обусловлен возможностями ресурсной базы банка;

- границы кредитования определяются: разработанной кредитной политикой банка; регулирующими органами через экономические нормативы;

- целевая направленность кредита позволяет: выбрать оптимальный вариант кредитования; обеспечить контроль за рациональным использованием кредитных ресурсов; своевременно выявить признаки ухудшения качества кредита и принять необходимые меры.

Банковское кредитование, как и любая другая форма кредита, реализуется на основе определенных принципов. Экономисты выделяют от трех до шести принципов кредита (табл. 15).

Таблица 15

| Принцип | Экономисты, выделяющие принцип | Характеристика принципа |

|---|---|---|

| Срочность | А. Ю. Казак, О. И. Лаврушин, А. И. Архипов, О. Ю. Свиридов, Л. А. Дробозина, О. Г. Семенюта |

Представляет собой необходимую форму достижения возвратности кредита. Означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок. Важность выполнения условий кредитного соглашения и возврат денежных средств в определенный срок связаны с тем, что банки предоставляют не собственные средства, а привлеченные |

| Платность | А. Ю. Казак, О. И. Лаврушин, А. И. Архипов, О. Ю. Свиридов, Л. А. Дробозина, О. Г. Семенюта, Е. Ф. Жуков |

Каждый заемщик должен внести банку определенную плату за временное заимствование у него денежных средств. Реализация этого принципа осуществляется через механизм банковского процента, который представляет собой определенную сумму денежных средств, выплачиваемую заемщиком за пользование временно предоставленными деньгами. Стимулирует заемщика к его наиболее продуктивному использованию |

| Обеспеченность | А. Ю. Казак, О. И. Лаврушин, О. Ю. Свиридов, Л. А. Дробозина, О. Г. Семенюта, Е. Ф. Жуков, Б. Г. Поляк |

В случае непредвиденных обстоятельств, ухудшения финансового состояния заемщика банк должен располагать вторичными источниками погашения кредита, повышающими вероятность возврата денежных средств, к которым относятся залог имущества, поручительства третьих лиц, банковская гарантия и др. |

| Возвратность | Г. Н. Белоглазова, О. И. Лаврушин, А. И. Архипов, О. Ю. Свиридов, Л. А. Дробозина | Банк может ссужать средства только на таких условиях и на такие цели, которые обеспечивают высвобождение ссуженной стоимости и ее обратный приток в банк, т. е. основой данного принципа является непрерывность кругооборота денежных средств. Этот принцип реально проявляется в определении конкретного источника погашения кредита |

| Дифференцированность вложений и заемщиков | Г. Б. Поляк, В. К. Сенчагов, Г. Н. Белоглазова, О. И. Лаврушин | Банки не должны однозначно подходить к вопросу о выдаче кредита клиентам. Денежные средства необходимо вкладывать в различные сферы, так как это способствует минимизации риска, т. е. возможности ухудшения функционирования предприятий той или иной области. Кредит должен предоставляться только тем, кто в состоянии его вернуть, поэтому должна осуществляться дифференциация заемщиков. Также дифференцированность должна присутствовать и в выборе принимаемого обеспечения |

| Целевое использование денежных средств | О. Г. Семенюта, Л. А. Дробозина, Г. Н. Белоглазова, О. И. Лаврушин | Предполагается, что средства должны использоваться в соответствии с целями, указанными в кредитном соглашении, и таким образом, увеличивается вероятность возврата кредита |

Форма обеспечения возвратности банковского кредита в общем случае представляет собой конкретный источник погашения имеющегося долга, а также юридическое оформление права коммерческого банка на использование данного источника, организацию контроля банком за достаточностью и приемлемостью данного источника.

Статья 329 ГК РФ предусматривает полный перечень форм выполнения обязательств:

- неустойки;

- залога;

- удержания вещи должника;

- поручительства;

- независимой гарантии;

- задатка;

- обеспечительного платежа и др.

Статья 33 Федерального закона № 395-1-ФЗ «О банках и банковской деятельности» предусматривает, что банковские кредиты могут обеспечиваться:

- Залогом недвижимого и движимого имущества, в том числе государственных и иных ценных бумаг,

- Банковскими гарантиями и др.

Таким образом, применительно к банковской практике выделяют три основные формы обеспечения возврата кредита, а именно: залог, поручительство и банковскую гарантию.

Причем в общебанковской практике наличие обеспечения не является необходимым условием выдачи кредита, за исключением ипотечного кредитования, в условиях которого наличие залога недвижимого имущества закреплено законодательно Федеральным законом «Об ипотеке (залоге недвижимости)» № 102-ФЗ.

Формы обеспечения могут полностью или частично покрывать существующий по сделке кредитный риск в зависимости от требований банка, а также возможно использование нескольких форм обеспечения в рамках одной сделки банковского кредитования.

Более подробная классификация форм и способов обеспечения возвратности кредитов в банковской практике предусматривает, что источники обеспечения возвратности кредита подразделяются на первичные и вторичные.

Первичные источники включают в себя все доходы заемщика.

В первую очередь, это заработная плата для физических лиц и выручка для юридических лиц. Также для различных субъектов в число первичных источников могут входить арендные платежи, поступления от владения ценными бумагами, участия в деятельности других организация и т. д.

Первичные источники порождают традиционные способы обеспечения возврата кредита, к которым относятся:

- залог имущества и прав;

- поручительство;

- банковская гарантия;

- удержание имущества должника и т. д.

Однако во многих случаях возникает необходимость иметь дополнительные гарантии возврата банковского кредита, что требует изыскания вторичных источников, в число которых входят:

- уступка требований и прав;

- прочие гарантии и поручительства;

- страхование и т. д.

Использование вторичных источников погашения банковского кредита является трудоемким и длительным процессом, что приводит к возникновению нетрадиционных способов обеспечения возвратности кредита:

- страхованию ответственности за непогашение кредита;

- использованию в процессе расчетов векселя, аккредитива, чеков;

- продаже долгов с дисконтом;

- лизинговым операциям;

- факторинговым операциям;

- форфейтинговым операциям.

Конкретная практика показывает, что наличие обязательства еще не означает гарантии и своевременного возврата. Важно также учитывать и существующие инфляционные процессы в экономике, которые, как правило, приводят к обесценению предоставленного кредита, его обеспечения.

Поэтому в мировой банковской практике считается «золотым правилом» при рассмотрении возможности заключения кредитной сделки ориентироваться прежде всего на первичный источник. Реальной гарантией возврата кредита является лишь финансовая устойчивость заемщика.

На практике возможно комбинирование различных форм обеспечения возвратности кредита. Например, использование нескольких залогов или сочетание залога с гарантией или поручительством в рамках одного договора кредитования.

На основании существующего многолетнего международного опыта деятельности коммерческих банков на рынке кредитования выработан следующий механизм организации возврата кредита, включающий этапы:

- Порядок погашения конкретной ссуды за счет выручки;

- Юридическое закрепление порядка погашения ссуды в кредитном договоре;

- Использование разнообразных форм обеспечения полноты и своевременности обратного движения ссуженной стоимости.

Одним из способов обеспечения исполнения обязательств по кредитной сделке выступает залог. В соответствии со ст. 334 и 336 ГК РФ в качестве залога может выступать имущество и имущественные права. На основании договора залога, заключающегося дополнительно к кредитному договору, при невыполнении заемщиком обязательств кредитор имеет преимущественное право на предмет залога.

Таким образом, залог – это способ обеспечения обязательства по кредитной сделке, при котором залогодержатель (коммерческий банк) приобретает право в случае неисполнения должником обязательства получить удовлетворение за счет заложенного имущества. Однако важно уточнить, что обеспеченные залогом требования удовлетворяются после полного взыскания долгов первой и второй очереди.

Залог представляет собой дополнительное право, являясь лишь способом обеспечения основного требования. Помимо залога для коммерческого банка основным требованием при кредитовании должно быть обеспечение своевременности и полноты возврата кредита на основе оценки финансового состояния заемщика.

Договор о залоге заключается только в письменной форме: простой либо нотариально удостоверенной. При заключении договора залога важно соблюсти его форму, а при необходимости и процедуру регистрации. Нарушение данных условий влечет за собой недействительность договора (ст. 339 ГК РФ). В договоре залога отражаются следующие сведения:

- наименование и реквизиты сторон;

- существо, размеры и срок обеспечиваемого требования банка;

- вид и форма обеспечения – предмет залога и его оценка;

- нотариально заверенные копии документов, подтверждающие полномочия сторон, права собственности на закладываемое имущество;

- порядок контроля банка за сохранностью обеспечения;

- ответственность сторон;

- механизм разрешения споров.

Договором также определяется размер обеспечения основного обязательства передаваемым в залог имуществом. В том случае, если договор залога соответствующего условия не содержит, считается, что залог обеспечивает требование залогодержателя в том объеме, какой оно имеет к моменту удовлетворения.

Как было сказано ранее, в зависимости от материально-вещественного содержания предметы залога подразделяются на две группы залога:

- залог имущества: ипотека, ценные бумаги, валютные ценности и т. д.

- залог имущественных прав: на вознаграждение и т. д.

Активное использование залога в качестве обеспечения возвратности ссуды в кредитных сделках связано с рядом существующих преимуществ залога:

- договор залога имущества обеспечивает наличие и сохранность этого имущества на момент окончательного расчета по кредиту;

- создание коммерческому банку, как кредитору, возможности удовлетворить свои требования за счет предмета залога преимущественно перед другими кредиторами;

- опасность потери имущества, находящегося в залоге, является хорошим стимулом для заемщика исполнять свои обязательства надлежащим образом.

Статья 352 ГК РФ предусматривает следующие случаи прекращения договора залога:

- с прекращением обеспеченного залогом обязательства;

- при приобретении имущества, которое является предметом залога, лицом, не знавшем об этом обстоятельстве;

- при реализации заложенного имущества для удовлетворения требований залогодержателя;

- при признании договора залога недействительным;

- в отдельных случаях по решению суда и т. д.

В том случае, если стоимость залога полностью покрывает задолженность заемщика перед коммерческим банком, оставшаяся часть имущества в денежном эквиваленте возвращается клиенту банка в связи с запретом на необоснованное обогащение кредитного учреждения. При недостаточности залога для покрытия задолженности коммерческий банк вправе принимать законные меры для взыскания с клиента оставшейся части долга.

Практическая привлекательность поручительства и банковской гарантии связана с тем, что исполнение обязательства заемщиком обеспечивается обязательствами других лиц перед коммерческим банком. В данном случае поручители и гаранты гарантируют своим имуществом исполнение заемщиком обязательств.

Статья 363 ГК РФ определят сущность поручительства как обязанность поручителя перед кредитором другого лица отвечать за исполнение последним его обязательств полностью или в определенной договором поручительства части.

Поручительство является договором, заключаемым между поручителем и кредитором (коммерческим банком). Для договора поручительства предусмотрена письменная форма. Из текста документа должно ясно и однозначно исходить предложение заключить договор поручительства.

Наиболее актуальным является вопрос, связанный с определением в договоре объема ответственности поручителя перед банком.

При этом должно быть установлено: отвечает ли поручитель за исполнение обязательства полностью или частично и в какой части.

При заключении договора поручительства коммерческий банк также оценивает кредитоспособность потенциального поручителя с целью подтверждения его возможности погасить кредит за заемщика, т. е. минимизировать кредитный риск.

Поручительство прекращается с прекращением обеспеченного им обязательства.

Статьи 368–379 ГК РФ определяют особенности независимой, в том числе банковской гарантии как формы обеспечения возвратности кредита коммерческому банку.

Статья 368 ГК РФ говорит о том, что в качестве гаранта могут выступать:

- банки, иные кредитные учреждения – тогда гарантия будет считаться банковской гарантией;

- другие коммерческие организации.

Банковская гарантия является односторонней сделкой, в соответствии с которой коммерческий банк-гарант дает письменное обязательство уплатить кредитору оговоренную денежную сумму. Право требования к гаранту не может быть передано другому лицу, а ответственность банка-гаранта ограничивается суммой, оговоренной в гарантии, независимо от реальной задолженности заемщика. Отличительной особенностью банковской гарантии является ее безотзывность.

В банковской гарантии обязательно указываются следующие условия:

- дата выдачи;

- принципал;

- бенефициар;

- гарант;

- основное обязательство, исполнение по которому обеспечивается гарантией;

- денежная сумма, подлежащая выплате, или порядок ее определения;

- срок действия гарантии;

- обстоятельства, при наступлении которых должна быть выплачена сумма гарантии.

За получение гарантии должник обязан уплатить гаранту комиссионное вознаграждение.

Кредитные операции составляют основную часть банковских активов. Данная группа операций весьма сложна по структуре организации и может быть подразделена по целому ряду параметров.

Классификация банковских кредитов возможна по разным критериям.

По функциональным группам:

- краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности предприятий и организаций. В качестве заемщика при осуществлении кредитования данной группы выступают юридические лица, занимающиеся бизнесом и испытывающие временную потребность в финансовых ресурсах. Цель заимствования кредита может быть также любой – как на поддержание или возобновление производства, так и на цели обмена или потребления;

- предоставление потребительских ссуд населению. В результате данного кредитования увеличивается потребление материальных благ в обществе;

- инновационное финансирование и кредитование. Данное кредитование юридических лиц направлено на реализацию новых проектов и отличается повышенной рискованностью;

- ссуды, предоставляемые другим банкам. Кредитование банками друг друга является частью их бизнеса и связано как с особенностью формирования их клиентуры, так и с необходимостью поддержания собственной ликвидности в случае наступления некоторых неблагоприятных событий.

По объектам кредитования ссудные операции подразделяют:

- на операции, обеспечивающие направление средств в основные активы (например, на строительство, реконструкцию, приобретение основных фондов);

- операции, обеспечивающие направление средств в оборотные активы (например, временные или постоянные запасы товарно-материальных ценностей, запасы готовой продукции, неоплаченные требования, дебиторская задолженность, временные нужды и т. д.).

В зависимости от срока ссудные операции бывают:

- краткосрочные;

- среднесрочные;

- долгосрочные;

- пролонгированные;

- просроченные.

По направлению средств в отрасль ссудные операции могут быть:

- торговыми;

- посредническими;

- строительными;

- промышленными и т. д.

В зависимости от вида открываемых счетов ссудные операции делят на операции:

- по простому ссудному счету;

- онкольному счету;

- контокоррентному счету;

- овердрафту;

- счету для открытой кредитной линии.

По порядку выдачи ссудные операции делят:

- на операции с единовременной выдачей;

- операции с выдачей по частям с нарастанием суммы долга.

В зависимости от оформляемых документов ссудные операции могут совершаться:

- по кредитному договору;

- кредитному соглашению.

По наличию обеспечения:

- обеспеченные;

- бланковые (без обеспечения).

Ссудные операции классифицируют на рисковые и нерисковые в зависимости от сектора экономики, назначения, цели и качества кредита, кредитной документации и залога.

По уровню доходности их подразделяют на высокодоходные, низкодоходные и операции, не приносящие дохода. Обеспечение возвратности ссуд определяют: источники погашения ссуд; порядок их погашения; документация, закрепляющая экономический и правовой механизм возврата ссуды и процентов.

Источники погашения ссуд подразделяют на первичные и вторичные.

Первичным источником для юридических и физических лиц выступают денежные поступления в виде выручки от реализации продукции, оказания услуг или в виде заработной платы, гонораров и т. д.

Порядок погашения этими средствами задолженностей по ссуде и процентам путем внесения наличных денег или безналичного списания со счета клиента, сроки погашения частями или одной суммой предусматриваются в кредитном договоре банка с клиентом и закрепляются срочными обязательствами, выписываемыми заемщиком в момент получения ссуды. Кредитный договор и срочные обязательства в этом случае служат для банка юридическим основанием для осуществления процедуры по погашению ссуды. Использование только первичного источника для обеспечения возвратности ссуд практикуется банками для надежных в финансовом отношении заемщиков, клиентов, пользующихся высокой репутацией кредитоспособности. По отношению к заемщикам, в кредитоспособности которых банк сомневается, первичные источники дополняются вторичными.

Ко вторичным источникам возвратности ссуд относят: выручку от продажи заложенного имущества; перечисление средств гарантами или поручителями; получение средств по страховому полису; поступление средств в порядке цессии клиента банку. Использование вторичных источников возможно при соответствующем юридическом оформлении, когда в дополнение к кредитному договору между банком и заемщиком заключаются договоры о залоге, цессии или предоставлении в банк гарантийного письма, а также страхового полиса.

Банк имеет право воспользоваться вторичными источниками только после неисполнения клиентом своих платежных обязательств по основному долгу и процентам за счет первичных источников. Реализация залоговых прав кредитора осуществляется по решению арбитражного суда.

Кредитная политика – это схема организации и контроля инвестиционно-кредитной деятельности банка. Включает в себя основные направления, которым необходимо следовать при принятии решения о выдаче конкретного кредита и выборе структуры совокупного кредитного портфеля. Фактически состав кредитного портфеля банка должен отражать его кредитную политику.

Элементы кредитной политики:

- цель, в соответствии с которой формируется кредитный портфель. Указываются виды кредитов, приемлемые для банка, характер срочности этих кредитов, размеры и качество;

- описание полномочий в области выдачи кредитов, которыми наделен каждый кредитный инспектор и кредитный комитет в целом;

- обязанности по передаче прав и предоставлению информации в рамках кредитного управления;

- практика проверки оценки и принятия решения по кредитной заявке, связанная с оценкой кредитоспособности заемщика;

- необходимая документация, прилагаемая к кредитной заявке и хранящаяся в кредитном деле.

Кредитная политика банка должна быть одобрена советом директоров банка и помогает достижению следующих целей: обеспечить необходимый процентный доход, осуществить предварительный, текущий и последующий контроль за уровнем кредитного риска, обеспечить соответствие требованиям, предъявляемым регулирующими органами.

Организация кредитного процесса в банке включает несколько этапов:

- прием заявки на кредит;

- анализ кредитоспособности заемщика, проверка персональных данных;

- оформление кредитного договора;

- кредитный мониторинг (выдача кредита, погашение кредита и закрытие кредитного дела или работа по управлению просроченной задолженностью).

На первом этапе кредитования банку предстоит выяснить:

- серьезность, надежность и кредитоспособность заемщика, его репутацию как возможного партнера по бизнесу. Особенно это касается новых клиентов;

- обоснованность кредитной заявки и степень обеспеченности возврата кредита. Банк может в случае необходимости выработать свои требования к кредитному предложению и ознакомить с ними заемщика;

- соответствие кредитного предложения кредитной политике банка и структуре формирования его ссудного портфеля. Приведет ли предоставление нового кредита к дальнейшей диверсификации кредитного портфеля и снижению кредитного риска или к обратным результатам.

Данный этап может быть организован в банках разными формами, путем подачи документов в традиционной бумажной форме или в электронной форме, что значительно ускоряет и удешевляет сделку.

На втором этапе кредитования при оценке кредитоспособности заемщика банку следует составить суждение о целесообразности и эффективности выдачи нового кредита и увеличении кредитного портфеля банка.

К элементам оценки кредитоспособности относятся:

1) оценка характера заемщика. На этом этапе производится оценка кредитной истории заемщика. Рассматривается опыт других кредиторов, связанный с данным клиентом, оценивается характер платежей, своевременность расчетов по заработной плате. Таким образом, решается вопрос о намерениях заемщика эффективно использовать кредит и своевременно его возвратить. Работает служба безопасности банка, которая оценивает общее состояние заемщика;

2) оценка способности заемщика заимствовать средства. Работает юридическая служба банка, которая оценивает подлинность заемщика, его гарантов и поручителей. Изучаются учредительные документы, решается вопрос о юридическом статусе заемщика, его способности пользоваться банковским кредитом. Определяются полномочия лиц, которые будут подписывать кредитный договор и приложения к нему;

3) оценка финансового состояния заемщика. Решается вопрос о достаточности денежных средств у заемщика в форме дохода или потока наличности для погашения кредита.

Существуют следующие источники погашения кредита:

- поток наличности – наличие денежных средств на счете заемщика. Данный источник является предпочтительным перед остальными и представляет собой первичное обеспечение кредита;

- продажа (ликвидация) активов;

- привлечение средств путем выпуска долговых обязательств (ценных бумаг).

Последние два источника являются нежелательными, так как продажа активов может ухудшить состояние баланса, а дополнительные заимствования со стороны заемщика могут ослабить позиции банка как кредитора;

4) оценка обеспечения кредита. Оценивается право заемщика на реализацию активов, являющихся обеспечением, остаточная и рыночная стоимость обеспечения. Определяются такие параметры, которые связаны с регулированием обеспечения по ссуде.

Обеспечение должно отвечать следующим условиям: рыночная стоимость заложенного имущества должна быть достаточна для возмещения суммы основного долга, процентов по кредиту и комиссионных, связанных с реализацией обеспечения, документы по залогу должны быть оформлены таким образом, чтобы реализация обеспечения была возможной в течение 150 дней с момента, когда эта реализация становится необходимой;

5) определение условий развития экономики в целом, отрасли, в которой работает заемщик, и влияние этих внешних факторов на финансовое состояние заемщика;

6) контроль за кредитной политикой банка со стороны регулирующих органов. Соответствие кредитной заявки и кредита описанию кредитной политики, степень влияния выдачи нового кредита на экономические нормативы, ограничивающие кредитные операции.

Проведенная оценка кредитоспособности заемщика представляется на заседании кредитного комитета, где принимается окончательное решение о целесообразности выдачи нового кредита.

В настоящее время, согласно мировой банковской практике, при оценке кредитоспособности заемщика учитывается не только информация, полученная из внутренних источников, но и данные внешних источников. К таким источникам следует относить:

- централизованную регистрацию кредитов (ЦРК);

- централизованную базу данных отчетности (ЦБДО);

- рейтинговые агентства;

- кредитные бюро.

Сравнительная характеристика альтернативных источников информации о кредитоспособности заемщика обобщена в табл. 16.

Таблица 16

| Критерий оценки | ЦРК | ЦБДО | Рейтинговые агентства | Кредитные бюро |

|---|---|---|---|---|

| Предпосылки формирования | Необходимость оценки кредитоспособности предприятий при переучете векселей и других ценных бумаг Банком России | Независимая оценка кредитоспособности с целью дальнейшего предоставления заинтересованным лицам на платной основе | Получение кредитных историй заемщика по ранее осуществленным кредитным сделкам с другими банками | |

| Источник информации | Коммерческие банки | Предприятия. Общедоступная информация | Коммерческие банки. Предприятия. Общедоступная информация | Коммерческие банки |

| Характер получения информации | Регулярный. Обязательный | Регулярный. Может быть как обязательным, так и необязательным | По мере необходимости. В соответствии со спросом со стороны коммерческих банков | По мере совершения кредитных операций |

| Объект информации | Кредитная история | Бухгалтерская отчетность | Бухгалтерская отчетность | Кредитная история |

| Пользователи информации | Банк России. Коммерческие банки | Банк России. Коммерческие банки | Коммерческие банки | Коммерческие банки |

| Управление информацией | Банк России | Банк России | Независимая компания | Независимая компания |

| Цель | Формирование кредитной истории | Формирование ретроспективы отчетности | Присвоение кредитного рейтинга | Формирование кредитной истории |

Третий этап кредитования: оформление кредитного договора, который представляет собой юридическую основу кредитной сделки. Это соглашение о выдаче банковского кредита на определенных условиях.

В преамбуле кредитного договора указываются реквизиты кредитора и заемщика, в том числе представители, имеющие полномочия подписывать договор, юридические адреса сторон, условия предоставления кредита (сумма выдаваемого кредита, срок кредитования, условия начисления и взимания процентов, график погашения основной суммы долга, целевое использование кредита). Если открывается кредитная линия, указывается максимальный размер кредитной линии, срок ее действия, процентные условия, оговаривается оплата за открытие кредитной линии.

Кредитный договор содержит различные виды ограничительных условий. Эти условия могут быть:

– утвердительными (они предусматривают, что заемщик должен предпринимать определенные действия на весь срок заключенного кредитного договора, например, периодически предоставлять в банк финансовую отчетность, поддерживать определенный оговоренный уровень ликвидности/капитала);

– отрицательными (они предписывают заемщику не совершать определенных действий без одобрения банка, например, не увеличивать сумму своего долга, не участвовать в соглашениях с другими предприятиями, не осуществлять продажу активов, не выплачивать высоких дивидендов акционерам и т. д.).

В кредитном договоре содержится раздел, касающийся случаев невыполнения условий договора. Имеется указание, какие действия заемщика/отказ от них являются существенным нарушением кредитного договора, в этом случае указывается, какие юридические действия может предпринимать банк для того, чтобы вернуть выданный кредит. Может быть указано, кто несет расходы по взысканию кредита, в том числе судебные издержки при возбуждении судебного процесса по кредитному договору.

Типовая форма кредитного договора состоит из следующих разделов:

- предмет договора – вид, размер, сроки и цель кредита;

- обеспечение кредита – конкретные виды материальных средств и условия их использования для погашения задолженности по предоставленной ссуде;

- плата за пользование кредитом – процентные ставки по срочным, продленным и просроченным ссудам, порядок начисления и уплаты процентов;

- обязательства банка – направления валюты ссуд, материальная ответственность за задержку выдачи денежных средств, компенсация упущенной выгоды;

- обязательства клиента – своевременность возврата ссуды, уплата процентов, использование на заявленные цели;

- ответственность заемщика за невыполнение договора – досрочное взыскание задолженности, принудительное погашение ссуды и процентов, реализация заложенного имущества, обращение денежной выручки от продажи товаров (работ, услуг) на погашение задолженности;

- прочие условия – изменение содержания договора, продление сроков кредита, введение новых процентных ставок, расторжение договора;

- разногласия сторон – порядок передачи возникающих споров на рассмотрение арбитражных и судебных органов, участие в урегулировании возникающих конфликтов вышестоящих органов заемщика и банка;

- особые условия кредитования – предоставление ссуды в пределах имеющихся ресурсов, возможность задержек выдачи из-за отсутствия ресурсов кредитования;

- юридические адреса и реквизиты сторон.

Четвертый этап: кредитный мониторинг будет включать выдачу кредита; формирование резерва на возможные потери по ссудам; обслуживание кредитам; погашение кредита и закрытие кредитного дела или работу по управлению просроченной задолженностью.

Предоставление банком денежных средств осуществляется в следующем порядке:

- юридическим лицам только в безналичном порядке путем зачисления средств на расчетный/текущий/корреспондентский счет, в том числе при предоставлении кредита на оплату платежных, а также при выдаче кредита на выплату заработной платы;

- физическим лицам в безналичном порядке путем зачисления средств на счет физического лица в одном из банков либо наличными – через кассу банка;

- в иностранной валюте юридическим и физическим лицам уполномоченными банками только в безналичном порядке.

Способы предоставления банковского кредита:

- разовое зачисление средств на счет заемщика либо единовременная выдача наличных заемщику;

- путем открытия кредитной линии;

- кредитование банком расчетного/текущего/корреспондентского счета клиента и оплата расчетных документов в пределах установленного лимита кредитования в соответствии с договором;

- участие банка в кредитной операции на синдицированной (консорциальной) основе.

Банки-кредиторы обязаны по предоставленным кредитам создавать резервы на возможные потери, связанные с невозвратом заемщиками полученных кредитов.

Погашение банковского кредита и уплата процентов по нему производятся в следующем порядке:

- путем списания денежных средств с расчетного/текущего/корреспондентского счета заемщика по его платежному поручению;

- путем списания средств в порядке очередности, установленной законодательством, со счета заемщика на основании платежного требования банка-кредитора в безакцептном порядке, если договором предусмотрена возможность списания средств без распоряжения клиента – владельца счета;

- путем перечисления средств со счетов клиентов-заемщиков физических лиц на основании их письменных распоряжений либо путем перевода денежных средств физических лиц через другие кредитные организации/органы связи, путем взноса наличных денег в кассу банка-кредитора либо путем удержания из суммы, причитающейся на оплату труда клиента-заемщика, являющегося работником банка по их заявлению/договору;

- в иностранной валюте погашение кредита юридическими и физическими лицами осуществляется только в безналичном порядке.

В процессе управления работающими активами банк обязан формировать различного рода специальные резервы на возможные потери.

По кредитному портфелю и задолженности, приравненной к ссудной, банк формирует резерв на возможные потери по ссудам (РВПС).

По инвестиционному портфелю тоже формируется специальный резерв под обесценение ценных бумаг.

В качестве задолженности, приравненной к ссудной, выделяются:

- все предоставленные кредиты, включая МБК;

- векселя, приобретенные банком;

- суммы, не взысканные по банковским гарантиям;

- факторинговые операции.

По этой задолженности банк формирует РВПС за счет отчислений, относимых на расходы банка.

РВПС создается после проведения классификации кредитного портфеля и оценки кредитного риска. Резерв может быть сформирован банком по каждой ссуде индивидуально или формироваться в целом по определенной группе ссуд, имеющих сходные характеристики кредитного риска.

Перечислим критерии классификации ссуд:

- оценка финансового состояния заемщика, проводимая в соответствии с кредитной политикой банка по утвержденной методике. Результаты оценки находятся в кредитном досье заемщика;

- возможности заемщика по погашению основной суммы долга и процентов, а также уплаты комиссионных и других платежей;

- уровень обеспеченности банковской ссуды.

Кредитный портфель банка подразделяется в зависимости от уровня кредитного риска, т. е. риска неуплаты заемщиком основной суммы долга и процентов в соответствии с договором, в целях определения размера расчетного резерва в связи с действием факторов кредитного риска на основании профессионального суждения (за исключением ссуд, сгруппированных в портфель однородных ссуд) в одну из пяти категорий качества:

I (высшая) категория качества (стандартные ссуды) – отсутствие кредитного риска (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде равна нулю);

II категория (нестандартные ссуды) – умеренный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от одного до 20 %);

III категория (сомнительные ссуды) – значительный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 21 до 50 %);

IV категория (проблемные ссуды) – высокий кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 51 % до 100 %);

V (низшая) категория качества (безнадежные ссуды) – отсутствует вероятность возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное (в размере 100 %) обесценение ссуды.

Ссуды, отнесенные ко II–V категориям качества, являются обесцененными.

Кредитная организация формирует резервы по портфелям однородных ссуд в соответствии с применяемой ею методикой оценки риска по соответствующим портфелям однородных ссуд. Кредитная организация распределяет сформированные портфели однородных ссуд по следующим категориям качества:

I категория качества – портфели однородных ссуд с размером сформированного резерва 0 % (потери по портфелю однородных ссуд отсутствуют);

II категория – портфели однородных ссуд с размером сформированного резерва не более 3 % совокупной балансовой стоимости ссуд, объединенных в портфель;

III категория – портфели однородных ссуд с размером сформированного резерва свыше 3 и до 20 % совокупной балансовой стоимости ссуд, объединенных в портфель;

IV категория – портфели однородных ссуд с размером сформированного резерва свыше 20 и до 50 % совокупной балансовой стоимости ссуд, объединенных в портфель;

V категория качества – портфели однородных ссуд с размером сформированного резерва свыше 50 % совокупной балансовой стоимости ссуд, объединенных в портфель.

Резерв формируется в пределах суммы основного долга (балансовой стоимости ссуды).

Резерв формируется в валюте Российской Федерации независимо от валюты ссуды.

Размер резерва на возможные потери по ссудам корректируется банком ежедневно в соответствии с изменением величины и качества кредитного портфеля, т. е. в связи с выдачей (погашением) кредитов, переходом из одной категории качества в другую, изменением ставки риска по отдельным ссудам.

Определение ставки резерва производится банком не реже одного раза в квартал на основании профессиональных суждений по индивидуальным кредитам и портфелям однородных ссуд.

РВПС используется исключительно для покрытия непогашенной клиентами ссудной задолженности по основному долгу.

Безнадежная задолженность списывается с баланса банка в следующем порядке:

– нереальная для взыскания задолженность списывается по решению совета директоров (наблюдательного совета) за счет созданного РВПС, а при его недостатке списывается на убытки отчетного года.

Нереальной для взыскания признается задолженность, по возврату которой предпринятые меры носят полный характер, включая реализацию залога, и свидетельствуют о невозможности проведения дальнейших действий по возвращению ссуды;

– задолженность по особым ссудам подлежит списанию после подтверждения процессуальным документом судебных и нотариальных органов, который свидетельствует о невозможности погашения задолженности за счет средств должника.

Особые ссуды – все крупные кредиты, ссуды инсайдерам, все необеспеченные ссуды, льготные ссуды, в том числе предоставленные по процентной ставке ниже ключевой ставки.

Основанием для списания ссудной задолженности по особым ссудам банка является: решение арбитражного суда о принудительной ликвидации должника, т. е. признание его банкротом; решение суда о признании гражданина-должника банкротом/безвестно отсутствующим/умершим; другие документы, подтверждающие невозможность погашения просроченной задолженности в соответствии с законодательством; постановление судебных органов об отсутствии юридического лица-должника по месту юридического адреса.

Списанная с баланса задолженность не является аннулированной. Учитывается за балансом в течение 5 лет. За этот срок банк регулярно в адрес должника направляет выписки о наличии просроченной задолженности, которые являются основанием для взыскания этой задолженности.

Банк России обязан проверять правильность формирования РВПС, а также правильность погашения задолженности по списанным ссудам.

В случае, когда ссудная задолженность покрывается должником, созданный под нее резерв восстанавливается в текущих доходах банка и тем самым увеличивается налогооблагаемая база для расчета величины налога на прибыль кредитной организации.

Выдача и обслуживание кредитов предполагают достаточно большую работу банка, которая необходима для снижения риска потерь при проведении таких операций.

Объемы кредитных операций банковского сектора России представлены в табл. 17.

Таблица 17

| Показатель | 01.01.11 | 01.01.12 | 01.01.13 | 01.01.14 | 01.01.15 | 01.01.16 | 01.01.17 | 01.01.18 | 01.01.19 |

|---|---|---|---|---|---|---|---|---|---|

| Размещенные средства, всего | 22140,20 | 28699,20 | 33960,10 | 40417,70 | 51799,50 | 57154,50 | 55478,80 | 58006,10 | 64969,00 |

| Из них просроченная задолженность | 1035,90 | 1133,00 | 1257,40 | 1398,00 | 1978,00 | 3046,60 | 2891,50 | 2993,50 | 3050,50 |

| Средства, предоставленные нефинансовым организациям-резидентам | 12843,80 | 15887,90 | 18086,00 | 20335,50 | 25698,50 | 28635,40 | 25864,10 | 25961,90 | 28448,90 |

| Из них просроченная задолженность | 734,1 | 789,8 | 863,4 | 870,2 | 1107,30 | 1808,50 | 1734,50 | 1722,30 | 1849,60 |

| Средства, предоставленные юридическим лицам-нерезидентам | 1219,10 | 1827,40 | 1885,40 | 2163,70 | 3837,50 | 4665,50 | 4270,50 | 4230,60 | 4922,90 |

| Из них просроченная задолженность | 9,3 | 32,8 | 60,8 | 63,5 | 143,4 | 267,4 | 157,6 | 220 | 243,7 |

| Средства, предоставленные финансовому сектору | 1676,70 | 2332,40 | 2961,60 | 3268,50 | 5086,70 | 6694,40 | 9901,60 | 11697,30 | 12252,20 |

| Из них просроченная задолженность | 10 | 19,2 | 20,1 | 18,5 | 22,5 | 103,9 | 111,5 | 145,9 | 147 |

| Средства, предоставленные банкам-нерезидентам | 1711,40 | 2311,20 | 2214,80 | 3041,00 | 3114,70 | 3574,80 | 1967,20 | 1734,70 | 1722,60 |

| Из них просроченная задолженность | 0,1 | 0,2 | 0,2 | 5,4 | 37,4 | 2,9 | 30 | 55,9 | 49,7 |

| Средства, предоставленные государственным финансовым органам и внебюджетным фондам | 262,1 | 367,7 | 530,2 | 816 | 1033,90 | 1135,50 | 1034,20 | 907,9 | 885,2 |

| Из них просроченная задолженность | 0 | 0 | 0 | 0 | 0 | 0 | 0,1 | 0,5 | 0,1 |

| Средства, предоставленные физическим лицам-резидентам | 4071,40 | 5539,70 | 7721,90 | 9935,80 | 11303,70 | 10656,50 | 10784,70 | 12151,90 | 14872,50 |

| Из них просроченная задолженность | 281,7 | 290,4 | 312,5 | 439,5 | 862 | 887,5 | 856,3 | 846,8 | 757,7 |

| Средства, предоставленные физическим лицам-нерезидентам | 13,4 | 11,2 | 15,1 | 21,3 | 25,9 | 27,8 | 19,2 | 21,8 | 28,9 |

| Из них просроченная задолженность | 0,6 | 0,7 | 0,5 | 0,8 | 1,3 | 1,9 | 1,6 | 2 | 2,7 |

Данные табл. 17 показывают увеличение размещаемых кредитными организациями средств за рассматриваемый период, но стоит отметить, что при этом также наблюдается рост просроченной задолженности практически по всем категориям заемщиков.

По данным Агентства по страхованию вкладов крупные российские банки проводят менее рискованную кредитную политику по сравнению с небольшими кредитными институтами и имеют меньший удельный вес просроченной задолженности в кредитных портфелях (т. е. эффективнее управляют проблемными активами), а следовательно, при формировании РВПС отправляют в резерв меньшую часть доходов.

Инвестиционные операции банков

Операции банка по вложению средств в ценные бумаги, при условии эффективной их организации, обеспечивают банку значительные доходы. Прямые доходы – это дивиденды, проценты или прибыль от перепродажи ценных бумаг, а косвенные образуются за счет расширения доли рынка, контролируемой банком через дочерние и зависимые общества и усиления их влияния на клиентов путем участия в корпоративном управлении на основе владения пакетом их акций.

Данные операции, в зависимости от типа ценных бумаг, можно разделить на учетные, инвестиционные и операции РЕПО.

Учетные операции – это операции по покупке банком векселей юридических лиц.

Инвестиционные операции – операции банка по вложению денежных средств в ценные бумаги с целью получения дохода в виде процентов, дивидендов и прибыли от перепродажи. В рамках инвестиционных операций банки осуществляют вложения преимущественно в эмиссионные ценные бумаги.

Отличительная особенность инвестиционных операций банка в сравнении с кредитными операциями заключается в том, что инициатива проведения первых исходит от самого банка, а не от его клиента.

Инвестиционные операции классифицируют следующим образом:

- по направлению вложения денежных средств в зависимости от актива – вложение в ценные бумаги, антиквариат и другое либо в зависимости от того, кто выступает эмитентом ценных бумаг – государственные (федеральные, субфедеральные), муниципальные и корпоративные (банков, предприятий, бирж и др.) ценные бумаги;

- отраслям: легкая, пищевая и др.;

- срокам;

- территории;

- способу получения доходов: проценты, дивиденды, прибыль от перепродаж, фиксированные доходы и плавающие;

- степени риска: консервативные, умеренные, агрессивные.

Инвестиционная политика банка определяет объем, структуру, направление его вложений.

Исходя из характера вложений, инвестиционная политика банка делится на три вида (типа): консервативная, умеренная и агрессивная.

Инвестиционная политика ориентируется на взаимосвязь уровня риска и уровня дохода (чем выше риск, тем выше уровень дохода).

Консервативная политика направлена на минимизацию риска.

Соответственно вложения банк осуществляет в государственные ценные бумаги, что обеспечивает невысокие доходы, но значительную ликвидность вложений, инвестиционный портфель характеризуется стабильностью.

Умеренная политика направлена на достижение достаточного объема доходности вложений, соизмеримого с уровнем риска. Вложения осуществляются как в государственные, так и в корпоративные ценные бумаги. Самый большой риск вложений – в акции, самый маленький – в государственные ценные бумаги.

Агрессивная политика направлена на получение максимального дохода. Вложение осуществляется преимущественно в корпоративные ценные бумаги, портфель нередко характеризуется высокой оборачиваемостью (т. е. ценные бумаги покупаются-продаются).

Инвестиционный портфель банка – совокупность ценных бумаг, приобретенных банком в ходе активных операций. Теоретически портфель может состоять из бумаг одного вида, а также менять свою структуру путем замещения одних бумаг другими.

Основная задача портфельного инвестирования – улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, т. е. возможны только при их комбинации.

Инвестиционный портфель представляет собой целенаправленно сформированную совокупность объектов реального и финансового инвестирования, предназначенных для осуществления инвестиционной деятельности в соответствии с разработанной инвестиционной стратегией инвестора. Формирование инвестиционного портфеля осуществляется на основе следующих принципов:

- обеспечения реализации инвестиционной стратегии, т. е. формирование инвестиционного портфеля должно соотноситься с целями инвестиционной стратегии, обеспечивать преемственность долгосрочного и среднесрочного планирования инвестиционной деятельности предприятия;

- обеспечения соответствия портфеля инвестиционным ресурсам, т. е. ограничения выбираемых объектов инвестиций имеющимися возможностями обеспечения их инвестиционными, в том числе и финансовыми, ресурсами;

- оптимизации соотношения доходности и риска, т. е. соблюдения определенных инвестиционной стратегией пропорций между доходностью и риском, реализуется за счет диверсификации объектов инвестирования;

- оптимизации соотношения доходности и ликвидности, т. е. соблюдения определенных инвестиционной стратегией пропорций между доходностью и ликвидностью. Реализация данного принципа направлена на обеспечение финансовой устойчивости и текущей платежеспособности инвестора;

- обеспечения управляемости портфелем, т. е. обеспечение соответствия объектов инвестирования кадровому потенциалу и возможности осуществления оперативного реинвестирования средств.

Существуют следующие типы формирования инвестиционного портфеля:

- портфель дохода, ориентированный на получение дохода в виде процентов и дивидендов;

- портфель роста (курсовой стоимости), направленный на получение дохода от изменения курсовой стоимости ценных бумаг.

Основными показателями портфеля являются:

- стоимость;

- доходность;

- риск;

- срок вложений в ценные бумаги;

- размер этих вложений.

Дополнительные показатели портфеля:

- ликвидность портфеля;

- окупаемость операций по его формированию.

Большинство показателей портфеля представляют собой усредненные показатели входящих в портфель ценных бумаг. На основе основных и дополнительных показателей портфеля могут быть рассчитаны агрегированные показатели, позволяющие сравнивать эффективность нескольких портфелей.

Текущая стоимость портфеля – основной показатель, который рассчитывается как сумма текущих цен всех инструментов портфеля по формуле

Pp = ΣPi × Qi,

где Pp – цена портфеля (текущая стоимость);

Pi – текущая рыночная цена i-го инструмента портфеля (для купонных облигаций – «грязная» цена);

Qi – количество инструментов i-го вида в портфеле.

Под инвестиционные операции в банке отводятся отдельные лимиты денежных средств, при формировании портфеля соблюдение этих лимитов является первоочередной задачей управляющего инвестициями. Именно для этих целей рассчитывается показатель текущей стоимости портфеля.

Доходность портфеля – комплексный показатель, характеризующий эффективность вложения средств и возможный будущий доход инвестора. Он позволяет оценить эффективность вложений средств и выбрать альтернативный вариант инвестирования в различные финансовые инструменты рынка ценных бумаг и определяется по формуле

| ip = | Σii × Pi × Qi | = | Σii × Pi × Qi |

| ΣPi × Qi | Pp |

где ip – доходность портфеля, % годовых;

ii – доходность к погашению долгового инструмента i-го вида;

Pi – текущая рыночная цена i-го инструмента портфеля;

Qi – количество инструментов i-го вида в портфеле;

Pp – цена портфеля (текущая стоимость портфеля).

Особое место в ряду активных операций занимают операции РЕПО. Они представляют собой совмещение кассовой и срочной сделки с ценными бумагами. Это операция по купле-продаже ценных бумаг, предполагающая совершение позднее обратной сделки. (Подробнее об этом виде инвестиционных операций банка см. гл. 5.)

К сожалению, в настоящее время практически ничего не делается для увеличения инвестиционной активности российских банков.

Кредиты российских банков в общем объеме инвестиций России составляют около 10,0 %, а это очень мало от общего объема вложения денежных средств.

Между тем именно инвестиционный кредит является наиболее эффективным инструментом инвестиционной политики. Неслучайно в передовых странах мира, особенно в США, именно инвестиционные кредиты банков являются основным источником всех инвестиций. И это себя оправдывает по следующим соображениям:

- во-первых, возвратность кредита обеспечивает его эффективность;

- во-вторых, при выдаче кредита банк старается с привлечением экспертов серьезно оценить результаты такого инвестирования, чтобы гарантировать их возврат;

- в-третьих, банк выбирает наиболее эффективную схему кредитования, обходясь без посредников, и напрямую выделяет, например, средства на приобретение нужной для предприятия техники, минуя счета предприятия и переводя деньги прямо поставщику этой техники, жестко контролируя его по срокам, качеству этой техники и т. п.;

- в-четвертых, для России именно инвестиционное кредитование позволит максимально избежать необоснованного удорожания, не говоря уже о коррупции или прямом расхищении средств, поскольку кредит все равно придется возвращать. И здесь, помимо государственного контроля, действует неизмеримо более жесткий по существу контроль банков, подкрепленный денежным обеспечением и заинтересованностью банков.

Реализация инвестиционной деятельности коммерческими банками выражается в инвестиционном процессе, который представляет собой последовательность этапов, действий, процедур и операций по осуществлению инвестиционной деятельности.

Долгосрочные вложения экономических ресурсов, являющиеся основой инвестиционного процесса в коммерческом банке, связаны с преобразованием собственных и заемных средств банка в активы.

Основной целью инвестиционного процесса в коммерческом банке является не только создание новой стоимости, но получение выгоды в будущем.

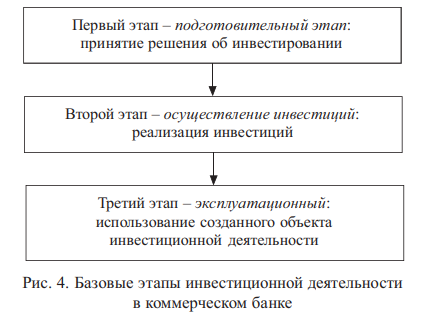

Три основных этапа инвестиционного процесса в коммерческом банке представлены на рис. 4, а их краткая характеристика – ниже.

Первый этап – подготовительный этап: принятие решения об инвестировании

Второй этап – осуществление инвестиций: реализация инвестиций

Третий этап – эксплуатационный: использование созданного объекта инвестиционной деятельности

Подготовительный этап – это этап принятия решения об инвестировании, который определяется следующей совокупностью подэтапов:

- формирование цели инвестирования: стратегическая или спекулятивная, связанная с получением прибыли или реализацией социально значимого объекта и т. д.

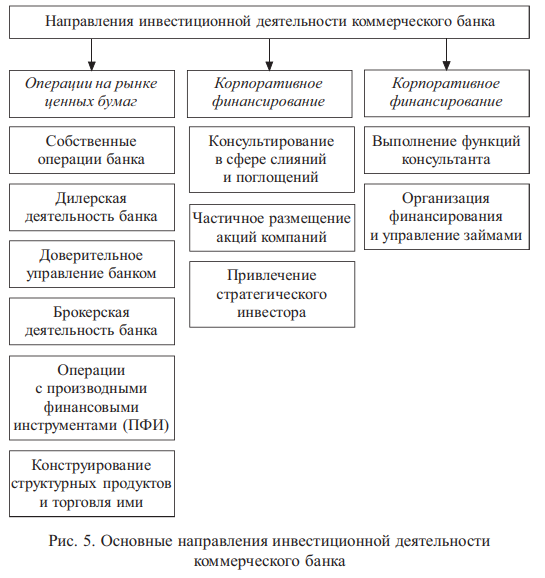

- определение направлений инвестирования. Базовые направления инвестирования коммерческого банка представлены на рис. 5.

- в зависимости от направлений инвестиционной деятельности выбирается конкретный объект инвестирования.

Данный этап включает подготовку и заключение инвестиционного договора, в котором определяются права и обязанности участников в отношении величины вкладываемых средств, сроков и порядка инвестиций, а также взаимодействие сторон при осуществлении инвестиционного процесса, порядок пользования объектом инвестиций, отношения собственности на созданный объект инвестиций, распределение будущих доходов от эксплуатации объекта.

Второй этап инвестиционного процесса – осуществление инвестиций, практические действия по их реализации, облекаемые в правовую форму путем заключения различных дополнительных договоров.

Ими могут быть документы, связанные с передачей имущества; договоры, направленные на выполнение работ или оказание услуг; лицензионные или другие гражданско-правовые соглашения. Данный этап завершается созданием объекта инвестиционной деятельности.

Третий (эксплуатационный) этап связан с использованием созданного объекта инвестиционной деятельности. На этой стадии организуется производство товаров, выполнение работ, оказание услуг, возникает система маркетинга и сбыта нового товара. Кроме того, происходит компенсация инвестиционных затрат, генерируются доходы от реализации инвестиций. Именно этот этап совпадает со сроком окупаемости инвестиций.

К индикаторам инвестиционной деятельности банка относят:

- объем инвестиционных ресурсов коммерческих банков;

- индекс реальной стоимости инвестиционных ресурсов;

- объем банковских инвестиций;

- долю инвестиционных вложений в суммарных активах банков;

- структурные показатели банковских инвестиций по объектам их приложения;

- показатели эффективности инвестиционной деятельности банков, в частности, прирост активов и прирост прибыли в расчете на объем инвестиций;

- показатели альтернативной доходности инвестирования в производственный сектор по сравнению с вложением капитала в доходные финансовые активы.

Классификация форм инвестиционной деятельности коммерческих банков в экономической литературе несколько отличается от общепринятой, что определяется особенностями инвестиционной деятельности коммерческих банков. Банковские вложения можно разделить на следующие группы:

1. В зависимости от объекта вложения средств:

- вложения в реальные экономические активы (реальные инвестиции);

- вложения в финансовые активы (финансовые инвестиции).

Банковские инвестиции могут быть также дифференцированы и по более частным объектам:

- вложения в инвестиционные кредиты;

- срочные депозиты;

- паи и долевые участия;

- вложения в ценные бумаги;

- вложения в недвижимость;

- вложения в драгоценные металлы и камни;

- вложения в предметы коллекционирования;

- вложения в имущественные и интеллектуальные права и др.

2. В зависимости от цели вложений банковские инвестиции могут быть:

- прямыми, направленными на обеспечение непосредственного управления объектом инвестирования;

- портфельными, не преследующими цели прямого управления инвестиционным объектом, а осуществлящими в расчете на получение дохода в виде потока процентов и дивидендов или вследствие возрастания рыночной стоимости активов.

3. По назначению вложений можно выделить:

- инвестиции в создание и развитие предприятий и организаций;

- инвестиции, не связанные с участием банков в хозяйственной деятельности.

4. По источникам средств для инвестирования различают:

- собственные инвестиции банка, совершаемые за его собственный счет (дилерские операции);

- клиентские, осуществляемые банком за счет и по поручению своих клиентов (брокерские операции).

5. По срокам вложений инвестиции могут быть:

- краткосрочными (до одного года);

- среднесрочными (до трех лет);

- долгосрочными (свыше трех лет).

Инвестиции коммерческих банков также классифицируют по видам рисков, регионам, отраслям и другим признакам.

Важнейшей характеристикой форм и видов банковских инвестиций является их оценка с позиций объединенного критерия вложений средств, так называемого треугольника доходность – риск – ликвидность, который отражает противоречивость целей инвестирования и требований, предъявляемых к инвестиционным ценностям.

Существует устойчивая зависимость между данными характеристиками: доходностью, ликвидностью и риском как инвестиционными качествами объектов вложений, проявляющимися усредненно на значительном массиве данных. Они выражаются в том, что по мере увеличения доходности снижается ликвидность и возрастает риск вложений. Это свидетельствует о том, что не существует инвестиционных ценностей, максимально отвечающих одновременно всем критериям. Вместе с тем на практике могут возникать парадоксальные варианты соединений в каком-либо объекте всех инвестиционных качеств.

Примеры характеристик основных объектов банковского инвестирования представлены в табл. 18, где «+» означает наличие характеристик, «–» – отсутствие, «+/–» – условное наличие.

Таблица 18

| Объекты вложения | Доходность | Ликвидность | Риск |

|---|---|---|---|

| Инвестиционные кредиты | + | – | + |

| Срочные депозиты | +/– | – | – |

| Акции | + | +/– | + |

| Ценные бумаги с фиксированной ставкой процента | + | +/– | +/– |

| Государственные ценные бумаги | + | + | – |

| Недвижимость | + | – | + |

| Драгоценные металлы и камни | – | + | – |

Выбор оптимальных форм инвестирования коммерческими банками в этих условиях с учетом различных внешних факторов, воздействующих на их деятельность, предполагает разработку и реализацию собственной уникальной инвестиционной политики.

Проектное финансирование в коммерческом банке

В настоящее время проектное финансирование является сравнительно новой операцией на банковском рынке страны. Поэтому множество авторов определяют данное понятие по своему, включая в него свои составляющие:

– проектное финансирование – система организации инвестиционного процесса, при которой инициатор и/или спонсор проекта осуществляет заимствование финансовых или иных ресурсов у третьей стороны, не оказывающее существенного влияния на качество его баланса, кредитоспособность и величину риска, позволяющее финансировать или кредитовать проект, в котором источником выплаты дохода и погашения обязательств является поток денежных средств от реализации этого проекта, а активы проекта учитываются как залог при кредитовании;

– проектное финансирование – метод привлечения долгосрочного заемного финансирования для крупных проектов посредством финансового инжиниринга, основанный на займе под денежные потоки, создаваемые только самим проектом, который является сложным организационным и финансовым мероприятием по финансированию и контролю исполнения проекта его участниками;

– проектное финансирование (для банка) – форма финансирования инвестиционного проекта в виде предоставления долгосрочного кредита специально созданной проектной компании (SPV), когда единственным или основным источником погашения основного долга по кредиту являются денежные потоки, которые будут сгенерированы:

a) самим проектом в будущем;

б) после успешного завершения инвестиционной фазы проекта;

в) после успешного выхода на рынок.

При этом, как правило, единственным обеспечением по кредиту будет являться имущество, приобретенное (созданное) в рамках данного проекта;

– в международной практике под проектным финансированием понимается финансирование инвестиционных проектов, характеризующееся особым способом обеспечения возвратности вложений, в основе которого лежат инвестиционные качества самого проекта, и возможностью совмещения различных видов капитала (банковского, коммерческого, государственного, международного).

Анализ зарубежных теорий и практик проектного финансирования показывает, что даже на Западе нет однозначного понимания в его организации. Сам термин используется за рубежом, по крайней мере, в двух смыслах:

1. Как целевое кредитование заемщика для реализации инвестиционного проекта без регресса (оборота) или с ограниченным регрессом кредитора на заемщика. Обеспечением платежных обязательств в основном (или исключительно) являются денежные доходы, генерируемые объектом инвестиционной деятельности;

2. Как способ мобилизации различных источников финансирования и комплексного использования разных методов финансирования конкретных инвестиционных проектов и оптимального распределения связанных с реализацией проектов финансовых рисков.

В данном определении понятие проектного финансирования становится близким к понятию финансового инжиниринга (создание новых продуктов путем разделения и объединения действующих финансовых инструментов).

Таким образом, обобщая всю полученную информацию, можно дать следующее определение данного понятия.

Проектное финансирование – особый способ привлечения финансовых ресурсов у третьей стороны (комбинация таких способов) на длительный период для реализации данного инвестиционного проекта через специально созданную проектную компанию, где обеспечением выступает имущество, созданное для проектной компании и принадлежащее ей, и денежные потоки, которые будут сгенерированы самой проектной компанией в будущем. Кредитором по сделке может выступать как отдельный банк, так и объединение банков.

Как видно из этого определения, проектное финансирование сопряжено с огромным спектром рисков, реализация которых может привести к дефолту по кредиту.

Поэтому проекты должны соответствовать следующим принципам:

- Строго определенной или обособленной экономической деятельности в рамках проекта;

- Грамотному управлению рисками и наличию системы функциональных гарантий участников проекта;

- Наличию проработанной финансовой модели, являющейся базой для инвестирования и финансирования;

- Профессиональному управлению проектом.

Сделки проектного финансирования характеризуются следующими основными особенностями:

- сроки проектов обычно достаточно велики. Если в жилищном строительстве небольшие проекты еще могут укладываться в дватри года, то во всех прочих вариантах проектного финансирования речь почти всегда идет о сроках свыше пяти лет, и нет ничего необычного в проектах, которым требуется кредитование на срок больше десяти лет;

- во всех случаях проектного финансирования инвестиционная фаза (этап «сооружения» проекта) достаточно сложна, и ее успешное завершение нельзя гарантировать.

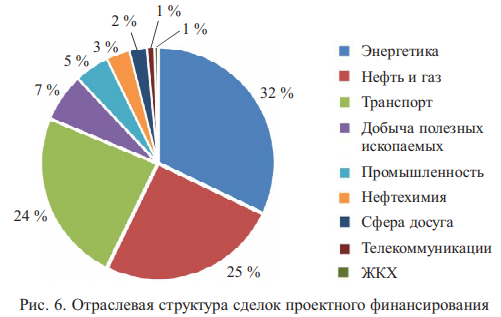

Отраслевая структура сделок проектного финансирования представлена на рис. 6.

Работа по реализации проектов, особенно с участием проектного финансирования, связана с присутствием большого числа рисков.

Действуя в рамках системы управления рисками, банки стремятся диверсифицировать риски своих инвестиционных портфелей, используя различные организационные схемы, в рамках которых снижение рисков достигается путем их распределения между банками. В зависимости от способа построения таких схем проектного финансирования выделяют параллельное и последовательное финансирование.

Параллельное (совместное) финансирование включает две основные формы:

– независимое параллельное финансирование, когда каждый банк заключает с заемщиком кредитное соглашение и финансирует свою часть инвестиционного проекта;

– софинансирование, когда создается банковский консорциум (синдикат). Участие каждого банка лимитировано определенным объемом кредита и консорциума (синдиката). Подготовку и подписание кредитного соглашения осуществляет банк-менеджер; в дальнейшем контроль за осуществлением кредитного соглашения (а нередко и реализацией инвестиционного проекта), необходимые расчетные операции осуществляет специальный банк-агент из состава консорциума (синдиката), получая за это комиссионное вознаграждение.

При последовательном финансировании в схеме участвуют крупный банк – инициатор кредитного соглашения и банки-партнеры.

Крупный банк, имеющий значительный кредитный потенциал, высокую репутацию, опытных экспертов в области инвестиционного проектирования, получает кредитную заявку, оценивает проект, разрабатывает кредитный договор и предоставляет кредит. Однако даже крупный банк не может профинансировать ряд масштабных проектов без ухудшения состояния своего баланса. Поэтому после выдачи займа предприятию банк-инициатор передает свои требования по задолженности другому кредитору или кредиторам, получая комиссионное вознаграждение, и снимает дебиторскую задолженность со своего баланса. Другой способ передачи требований банкам-организаторам предполагает размещение кредита среди инвесторов – секьюритизацию. Банк-организатор осуществляет продажу дебиторской задолженности по выданному кредиту трастовым компаниям, которые выпускают под нее ценные бумаги и с помощью инвестиционных банков размещают ценные бумаги среди инвесторов. Средства, поступающие от заемщика в счет погашения задолженности, зачисляются в фонд выкупа ценных бумаг. При наступлении срока инвесторы предъявляют к выкупу ценные бумаги. Зачастую банк-организатор продолжает обслуживать кредитную сделку, осуществляя инкассацию платежей, поступающих от заемщика.

По доле риска, принимаемого на себя кредитором, в банковской практике выделяют следующие виды проектного финансирования:

- с полным регрессом на заемщика: регресс означает обратное требование о возмещении предоставленной суммы денежных средств, предъявляемое одним лицом другому. При проектном финансировании с полным регрессом на заемщика банк не принимает на себя риски, связанные с проектом, ограничивая свое участие предоставлением средств против определенных гарантий;

- с ограниченным регрессом на заемщика: при проектном финансировании с ограниченным регрессом на заемщика кредитор частично берет на себя проектные риски;

- без регресса на заемщика: кредитор полностью берет на себя все проектные риски.

При проектном финансировании с ограниченным регрессом или без регресса на заемщика банк, вмешиваясь в ход реализации проекта, косвенно участвует в управлении им. Если при использовании этих схем банк к тому же осуществляет вложения в капитал проектной компании, то наблюдается и контроль за реализацией проекта, и прямое участие в его управлении.

Наиболее широкое распространение в мировой практике получило проектное финансирование с полным регрессом на заемщика.

Это вызвано тем, что данная форма финансирования отличается быстротой получения необходимых инвестору средств, а также более низкой стоимостью кредита. Проектное финансирование с полным регрессом на заемщика применяется в следующих случаях:

- предоставление средств для финансирования проектов, имеющих важное социально-экономическое значение, малорентабельных и бесприбыльных проектов;

- выделение средств в форме экспортного кредита, поскольку многие специализированные структуры по предоставлению экспортных кредитов имеют возможность применять на себя риски без дополнительных гарантий третьих сторон, но предоставляют лишь на таких условиях;

- предоставление средств для небольших проектов, которые чувствительны даже к небольшому увеличению расходов, не предусмотренных первоначальными расчетами.

Достаточно распространенной формой является проектное финансирование с ограниченным регрессом на заемщика. При этой форме финансирования все риски, связанные с реализацией проекта, распределяются между участниками таким образом, чтобы последние могли принимать на себя зависящие от них риски. Например, заемщик несет на себе все риски, связанные с эксплуатацией объекта, подрядчик берет риски за завершение строительства и т. п.

Проектное финансирование без регресса на заемщика на практике используется весьма редко. Данная форма связана со сложной системой коммерческих обязательств, а также с высокими расходами на привлечение специалистов по экспертизе инвестиционных проектов, консультационные и другие услуги. Поскольку при проектном финансировании без регресса на заемщика кредитор не имеет никаких гарантий и принимает на себя почти все риски, связанные с реализацией проекта, необходимость компенсации этих рисков обусловливает высокую стоимость финансирования для заемщика. Без регресса на заемщика финансируются проекты, обладающие высокой рентабельностью. Как правило, этими проектами предусматривается выпуск конкурентоспособной продукции, например, добыча и переработка полезных ископаемых.

Среди основных моделей государственно-частного партнерства (ГЧП) проектного финансирования можно выделить следующие:

- финансирование под будущие поставки продукции;

- «строить – эксплуатировать – передавать» (built – operate – transfer – BOT);

- «строить – владеть – эксплуатировать – передавать» (built – own – operate – transfer – BOOT);

- «проектировать – строить» (design – build – DB);

- «строить – передавать – эксплуатировать» (build – transfer – build – BTO);

- «строить – владеть – передавать» (build – own – operate – BOO);

- «проектировать – строить – финансировать – эксплуатировать» (design – build – finance – operate – DBFO);

- «арендовать – обновлять – эксплуатировать – передавать» (lease – renovate – operate – transfer – LROT);

- «эксплуатировать – обслуживать» (operation – maintenance – OM);

- «строить – владеть – арендовать – передавать» (build – own – lease – transfer – BOLT).

Схема финансирования под будущие поставки продукции часто используется при осуществлении нефтяных, газовых и других сырьевых проектов. Ее можно отнести к формам финансирования с ограниченным регрессом на заемщика, подкрепляемым контрактами, в которых предусматриваются безусловные обязательства покупателя типа «брать и платить» (takeandpay) и «брать или платить» (takeorpay) с третьими кредитоспособными сторонами. Данная схема предполагает участие как минимум трех сторон: кредиторов (банковский консорциум), проектной компании (занимающейся непосредственной реализацией инвестиционного проекта), посреднической компанией, являющейся покупателем продукции. Посредническая компания может учреждаться кредиторами.

Механизм действия данной модели заключается в следующем.

Банковский консорциум, осуществляющий финансирование проекта, предоставляет кредит посреднической компании, которая, в свою очередь, передает денежные средства проектной компании в форме аванса за будущую поставку последней определенного количества продукции по фиксированной цене, достаточной для погашения долга. Погашение кредитов увязывается с движением денежных потоков от реализации поставляемой продукции.

В соответствии со схемой ВОТ на основе получения от государственных органов концессии группа учредителей создает специальную компанию, в обязанности которой входят финансирование и организация строительства объекта. После завершения работ эта компания получает право эксплуатации или владения объектом. Государство может содействовать реализации инвестиционного проекта путем заключения контракта на покупку объекта по фиксированной цене или опционной сделки, предоставления гарантий банку, кредитующему проект.

Организация финансирования инвестиционного проекта на условиях ВООТ несколько отличается от модели ВОТ, так как предполагает получение специальной компанией от государства лицензии на основе франчайзинга и сочетание финансирования с ограниченным регрессом с финансированием этой компании под правительственную гарантию. По схеме ВООТ проектная компания (компанияоператор), выступающая концессионером, несет ответственность за строительство, финансирование, управление и обслуживание объекта инвестиционной деятельности в течение оговоренного периода (20, 30 или более лет), после чего объект передается государству (или уполномоченной государством структуре). В течение концессионного периода проектная компания (компания-оператор) получает доходы от эксплуатации объекта, покрывая затраты по финансированию инвестиционного проекта (включая расходы по обслуживанию кредитов), управлению и ремонту объекта и получая прибыль.