Порядок формирования ресурсной базы коммерческого банка

Ресурсная база коммерческого банка: понятие и структура

Коммерческие банки, являясь коммерческими предприятиями особого рода, формируют свою ресурсную базу из свободных денежных средств (оборотных ресурсов) государства, юридических и физических лиц для дальнейшего их размещения с целью получения дохода. В экономической литературе, посвященной этой теме, существуют различные подходы к определению сущности банковских ресурсов. Рассмотрим некоторые из них.

Приведем одно из определений ресурсной базы коммерческого банка: «совокупность денежных средств хозяйствующих субъектов и денежных доходов населения, которые мобилизуются банком на условиях возникновения отношений собственности и долговых обязательств для дальнейшего размещения среди нуждающихся в дополнительных ресурсах юридических и физических лиц с целью получения прибыли».

В данном определении обозначены два важных момента. Во-первых, подтверждается включение собственных средств банка в его ресурсную базу. Во-вторых, указывается конечная цель ее формирования.

Однако сами ученые обособляют это узкое определение ресурсной базы от ее более широкого понимания, когда учитываются также реальные возможности получения прибыли от вложения этих ресурсов.

В отечественной литературе в качестве синонимов используются понятия ресурсной базы коммерческого банка и банковских ресурсов.

Размер ресурсной базы зависит:

а) от политики Центрального банка в области денежно-кредитного регулирования, в частности, от нормы обязательного резервирования привлеченных банком средств;

б) от финансово-хозяйственной деятельности коммерческого банка, осуществляемой за счет собственного капитала (вложения банка в хозяйственную деятельность предприятий и организаций, в акции предприятий и акционерных обществ, в расходы). Капитал «очищается» и остается та его часть, которая может быть использована как кредитный ресурс, т. е. пущена в оборот.

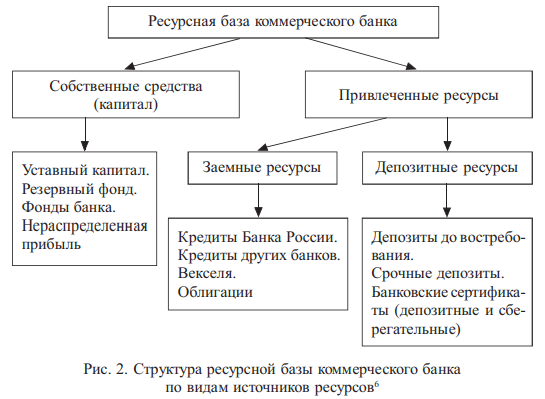

В зависимости от способа образования ресурсы банка можно разделить на собственные и привлеченные (рис. 2).

Формирование капитала банка является по сути началом его деятельности, так как банк может быть учрежден при выполнении требований Банка России по минимальной величине уставного капитала.

Уставный капитал служит основным обеспечением обязательств банка и формируется за счет взносов предприятий и физических лиц, которые оплачиваются либо путем перечисления денежных средств в рублях или иностранной валюте, либо путем взноса в виде имущества определенных видов.

Резервный фонд предназначен для покрытия непредвиденных расходов и убытков банка, связанных с проведением активных операций, которые могут принести повышенные риски, и формируется за счет чистой прибыли банка. Страховые и иные фонды специального назначения, формируемые из прибыли, создаются и используются на основе решения общего собрания акционеров или учредителей банка и внутренних нормативных документов.

Нераспределенная прибыль – это часть прибыли, которая осталась после выплаты дивидендов и отчислений в резервный фонд.

Главными видами привлеченных ресурсов являются депозиты, а также межбанковские кредиты.

Депозит – денежные средства или ценные бумаги, отданные на хранение в банк или в другое финансово-кредитное учреждение.

Депозиты являются основным источником банковских ресурсов.

К заемным ресурсам относятся прежде всего межбанковские кредиты – кредитные ресурсы коммерческих банков, пополняемые за счет ресурсов других банков и Банка России. Политика банка может предусматривать выпуск банком собственных долговых бумаг: векселей и облигаций.

Средства от проведения пассивных операций могут поступать как в безналичной форме, так и через кассу в виде наличных. В любом случае они аккумулируются на корреспондентском счету банка и используются им в дальнейшем в процессе активных операций.

Собственные средства коммерческих банков, их характеристика

Собственные средства банка – это капитал банка. Процедура формирования оптимального размера капитала банка имеет специфическую структуру: банк не вправе принимать оплату капитала в виде ценных бумаг, нематериальных активов, а над частью материальных активов определяются соответствующие границы.

Собственный капитал обладает безвозвратным характером, в отличие от привлекаемых на условиях возвратности, срочности и платности средств клиентов и инвесторов.

Рассмотрим отдельные элементы капитала банка.

Первый элемент – уставный капитал. В соответствии со ст. 11 Федерального закона «О банках и банковской деятельности» уставный капитал банка составляется из величины вкладов его участников и определяет минимальный размер имущества, гарантирующего интересы его кредиторов.

В зависимости от организационно-правовой формы банка по-разному происходит образование уставного капитала. Банки могут быть учреждены как ПАО, АО и ООО, что будет являться особенностью при формировании уставного капитала. Уставный капитал кредитной организации, создаваемой в форме ПАО, составляется из номинальной стоимости ее акций, приобретенных учредителями кредитной организации. Банки могут выпускать обыкновенные и привилегированные акции, при этом номинальная стоимость размещенных привилегированных акций не должна превышать 25 % зарегистрированного уставного капитала. Уставный капитал кредитной организации, создаваемой в форме ООО, составляется из номинальной стоимости долей ее учредителей.

Независимо от организационно-правовой формы банка его уставный капитал формируется полностью за счет вкладов участников (за счет собственных средств). Формирование уставного капитала за счет кредитов не допускается, не могут быть использованы для взносов в уставный капитал и привлеченные средства. Уставный капитал служит обеспечением по обязательствам банка. Порядок формирования уставного капитала определяется законодательно и может быть представлен следующим образом (табл. 2).

100 % объявленного уставного капитала кредитной организации, указанного в уставе кредитной организации, учредители должны оплатить в течение одного месяца со дня получения уведомления о государственной регистрации кредитной организации.

Таблица 2

| № п/п | Источник | Характеристика |

|---|---|---|

| 1 | Денежные средства | Денежные средства в валюте РФ. Денежные средства в иностранной валюте. Средства бюджетов субъектов РФ, местных бюджетов, свободные денежные средства и иные объекты собственности, находящиеся в ведении органов государственной власти субъектов РФ и органов местного самоуправления, кредитной организации* |

| Не могут использоваться: – привлеченные денежные средства; – средства федерального бюджета и государственных внебюджетных фондов, свободные денежные средства и иные объекты собственности, находящиеся в ведении федеральных органов государственной власти |

||

| 2 | Имущество | Здание (помещение), завершенное строительство (в том числе включающее встроенные или пристроенные объекты), в котором может располагаться кредитная организация, принадлежащее учредителю кредитной организации на праве собственности.

Имущество в виде банкоматов и терминалов, функционирующих в автоматическом режиме и предназначенных для приема денежной наличности от клиентов и ее хранения, принадлежащее учредителю кредитной организации на праве собственности |

Требования к минимальному размеру уставного капитала, установленные Банком России, были рассмотрены авторами в п. 1.2.

Безусловно, регулятором заложено не только суммарное требование к величине уставного капитала банков с базовой и универсальной лицензиями, но и еще ряд моментов, которые демонстрируют табл. 3, 4.

Таблица 3

| Виды информационных данных | Базовая | Универсальная |

|---|---|---|

| Информация о принимаемых рисках, процедурах их оценки, управления рисками и капиталом | Необязательна к раскрытию | Обязательна к раскрытию |

| Информация о лицах, под контролем либо значительным влиянием которых он находится | Необязательна к раскрытию | Обязательна к раскрытию |

| Информация о финансовых инструментах, включаемых в расчеты собственных средств | Необязательна к раскрытию | Обязательна к раскрытию |

| Руководитель службы внутреннего контроля | Может не назначаться | Обязательно назначается |

Таблица 4

| Банковские операции | Базовая | Универсальная |

|---|---|---|

| Размещать привлеченные во вклады денежные средства нерезидентов физических лиц и юридических лиц от своего имени и за свой счет | Запрещается | Нет ограничений |

| Привлекать во вклады и размещать драгметаллы нерезидентов | Запрещается | Нет ограничений |

| Выдавать банковские гарантии нерезидентам | Запрещается | Нет ограничений |

| Открывать корреспондентские счета в иностранных банках | Запрещается | Нет ограничений |

| Создавать филиалы и иметь дочерние организации на территории иностранного государства | Запрещается | Нет ограничений |

Россия уже несколько лет поэтапно переходит на международные стандарты расчета величины капитала и определения его адекватности в рамках присоединения к Базельским соглашениям. В связи с этим одним из стандартов является установление Банком России норматива достаточности капитала коммерческого банка. Этот показатель определяется минимально допустимым размером уставного капитала, т. е. предельным соотношением всего капитала и суммы активов банка, взвешенных с учетом риска.

Нормативы достаточности капитала банка:

- Норматив достаточности базового капитала банка (Н1.1) min – 4,5 %;

- Норматив достаточности основного капитала банка (Н1.2) min – 6 %;

- Норматив достаточности собственных средств (капитала) банка (Н1.0) min – 8 %.

- Норматив финансового рычага (Н1.4) min – 3 %.

В соответствии с Положением Банка России № 646-П «О методике определения собственных средств (капитала) кредитных организаций (Базель III)» от 04.07.2018 г. собственный капитал банка состоит из основного и дополнительного капитала.

Особенности расчета представлены ниже.

Собственные средства (Капитал) банка = (основной капитал + дополнительный капитал) – просроченная дебиторская задолженность свыше 30 календарных дней.

Основной капитал = базовый капитал + добавочный капитал.

Все элементы должны пройти аудиторскую проверку.

Базовый капитал = (уставный капитал + эмиссионный доход + резервный фонд + прибыль) – (НМА + сумма налога на прибыль + вложения в собственные акции (доли) + убытки + вложения в обыкновенные акции (доли) финансовых организаций).

Добавочный капитал = (уставный капитал (если государственные ценные бумаги РФ использовались для капитализации банков) + эмиссионный доход + субординированный кредит) – (вложения в собственные акции + вложения в акции финансовых организаций + отрицательная величина дополнительного капитала).

Дополнительный капитал (уставный капитал + эмиссионный доход + резервный фонд + прибыль + субординированный кредит + прирост стоимости имущества за счет переоценки) – (вложения в собственные акции (доли) + вложения в акции финансовых организаций).

Все элементы без аудиторского подтверждения.

В состав дополнительного капитала с определенными ограничениями включают средства, которые носят менее постоянный характер и могут только при известных обстоятельствах быть направлены на указанные выше цели.

Стоимость таких средств способна в течение определенного времени изменяться.

Условия субординированного кредита:

- требования по этому кредиту удовлетворяются после удовлетворения требований всех иных кредиторов;

- договор субординированного кредита (депозита, займа) или условия выпуска субординированного облигационного займа содержат положение о невозможности внесения изменений в указанный договор (условия выпуска) без согласования с Банком России;

- условия предоставления, включая процентную ставку и условия ее пересмотра, в момент заключения договора (внесения изменений в договор) существенно не отличаются от рыночных условий предоставления аналогичных кредитов (депозитов, займов);

- при отсутствии субординированных кредитов предельная величина процентной ставки принимается равной 15 % в рублях и 10 % – в иностранной валюте;

- срок предоставления составляет не менее 5 лет;

- возврат (досрочный возврат) возможен не ранее чем через 5 лет с даты включения субординированного кредита (депозита, займа, облигационного займа) в состав источников дополнительного капитала кредитной организации.

Существуют следующие ограничения по капиталу банка: величина дополнительного капитала не должна превышать величину основного (базового) капитала (т. е. отношение основного и дополнительного капитала должно быть больше либо равно единице), а субординированный кредит не должен быть больше 50 % основного капитала.

Расчет показателей оценки капитала корректируется в том числе:

- на сумму балансовой стоимости ненадлежащих активов, использованных инвесторами при формировании источников собственных средств (капитала) (их части);

- на величину субординированного кредита (займа), не удовлетворяющего условиям включения в состав источников собственных средств (капитала) банка;

- на размер недосозданных резервов на возможные потери;

- на недостоверно отраженную в отчетности величину превышения кредитного риска, принятого по отношению к акционеру (инсайдеру), над установленными Банком России максимально допустимыми значениями.

Итак, мы можем констатировать факт, что Россия полностью перешла к выполнению стандартов Базельского комитета, что позволяет банкам эффективно использовать МСФО в деятельности и привлекать, кроме отечественных аудиторов, международных партнеров.

Таким образом, можно отметить, что капитал является основой деятельности каждого коммерческого банка в отдельности и показателем устойчивости банковской системы в целом.

Межбанковский кредит как элемент ресурсной базы банка

Межбанковский кредит как элемент ресурсной базы – это привлечение банками кредитных ресурсов от Банка России или других банков-резидентов и нерезидентов.

Ключевым участником рынка межбанковского кредитования является Банк России. Кредитование Банком России коммерческих банков также называют рефинансированием кредитных организаций.

Под процессом рефинансирования понимается предоставление Банком России кредитов коммерческим банкам, которые обращаются в главный банк страны для получения дополнительных ресурсов с целью поддержания на определенном уровне своей ликвидности и платежеспособности. С помощью системы рефинансирования Банк России управляет ликвидностью всего банковского сектора, а также обеспечивает бесперебойную работу национальной платежной системы.

В сложившейся экономической ситуации рефинансирование коммерческих банков является одним из основных инструментов денежнокредитной политики Банка России. Получая кредиты от Банка России, коммерческие банки могут увеличить свою ресурсную базу, т. е. расширить свои возможности для проведения активных операций. Рефинансирование также играет большую роль в восстановлении и пополнении ликвидности коммерческого банка.

С сентября 2013 г. при переходе к режиму таргетирования инфляции cовет директоров Банка России принял решение о реализации комплексных мер, направленных на совершенствование существующей системы инструментов денежно-кредитной политики. В это время была введена ключевая ставка Банка России. Данная процентная ставка стандартизировала существующие до этого процентные ставки по операциям Банка России. Также был сформирован коридор процентных ставок и унифицирована система инструментов по регулированию ликвидности банковского сектора.

На данный момент ключевая ставка используется в качестве главного индикатора денежно-кредитной политики, проводимой Банком России при определении стоимости различных видов операций. Изменяя уровень ключевой ставки, изменяются и границы коридора на величину ее изменения. На текущем этапе Банк России определил ширину процентного коридора в зависимости от вида рефинансирования. Указанная ширина коридора рассматривается как оптимальная при ограничении волатильности процентных ставок денежного рынка для сохранения стимулов к перераспределению средств на рынке межбанковского кредитования.

Принимая решение по изменению ключевой ставки, Банк России оценивает несколько факторов, в том числе вероятность отклонения инфляции от заявленной цели и динамику экономической активности относительно прогноза.

Основная цель кредитования Банком России коммерческих банков – это поддержание ликвидности, что является одним из инструментов стабилизации банковской системы, тогда как кредиты, полученные от других коммерческих банков, могут равнозначно преследовать цели расширения активных операций или получение дополнительного дохода путем размещения в более прибыльные инструменты.

Банк России осуществляет кредитование (рефинансирование) кредитных организаций в рамках денежно-кредитной политики. Классификация видов кредитов Банка России на современном этапе включает: внутридневной кредит, кредит овернайт, кредиты, обеспеченные нерыночными активами или поручительствами, ломбардный кредит.

Виды кредитов Банка России представлены обобщенно в табл. 5.

Таблица 5

| Вид кредита | Срок | Ставка, % годовых | Вид обеспечения |

|---|---|---|---|

| Внутридневной | – | 0 | Залог ценных бумаг из ломбардного списка. Залог нерыночных активов |

| Овернайт | 1 день | Ключевая ставка + 1 % | Залог ценных бумаги из ломбардного списка. Залог нерыночных активов |

| Кредиты, обеспеченные нерыночными активами | Залог нерыночных активов | ||

| Ломбардный | Залог ценных бумаги из ломбардного списка | ||

| Кредиты, обеспеченные нерыночными активами | 2–549 дней | Ключевая ставка + 1,75 % | Залог нерыночных активов |

| Аукционы по предоставлению кредитов, обеспеченных нерыночными активами | 3 месяца | Ключевая ставка + 0,25 % | Залог нерыночных активов |

При формировании рынка межбанковского кредитования особую роль играет ключевая ставка, определяемая Банком России. Она является ориентиром при установлении ставок по межбанковским кредитам, получаемым от Банка России, а также от коммерческих банков. В рамках денежно-кредитной экспансии, или рестрикции, Банк России может осуществлять понижение или повышение данной ставки (табл. 6).

Таблица 6

| Период | Ключевая ставка |

|---|---|

| 13.09.2013–02.03.2014 | 5,5 |

| 03.03.2013–27.04.2014 | 7 |

| 28.04.2013–27.07.2014 | 7,5 |

| 28.07.2013–04.11.2014 | 8 |

| 05.11.2014–11.12.2014 | 9,5 |

| 12.12.2014–15.12.2014 | 10,5 |

| 16.12.2014–01.02.2015 | 17 |

| 02.02.2015–15.03.2015 | 15 |

| 16.03.2015–04.05.2015 | 14 |

| 05.05.2015–15.06.2015 | 12,5 |

| 16.06.2015–02.08.2015 | 11,5 |

| 03.08.2015–13.06.2016 | 11 |

| 14.06.2016–18.09.2016 | 10,5 |

| 19.09.2016–26.03.2017 | 9,75 |

| 27.03.2017–01.05.2017 | 9,25 |

| 02.05.2017–16.06.2017 | 12,5 |

| 17.06.2017–17.09.2017 | 9 |

| 18.09.2017– 29.10.2017 | 8,5 |

| 30.10.2017–17.12.2017 | 8,25 |

| 18.12.2017–11.02.2018 | 7,75 |

| 12.02.2018–25.03.2018 | 7,5 |

| 26.03.2018–16.09.2018 | 7,25 |

| 17.09.2018–16.12.2018 | 7,5 |

| 17.12.2018–16.06.2019 | 7,75 |

| 17.06.2019–26.07.2019 | 7,5 |

| 27.07.2019–08.09.2019 | 7,25 |

| 09.09.2019–27.10.2019 | 7 |

| 28.10.201–15.12.2019 | 6,5 |

| 16.12.2019–09.02.1010 | 6,25 |

| 10.02.2020–26.04.2020 | 6 |

| 27.04.2020–21.06.2020 | 5,5 |

| 22.06.2020 по настоящее время | 4,5 |

Срок – еще один из критериев классификации межбанковских кредитов. По сроку предоставления межбанковский кредит может быть как срочным, так и до востребования. Последний означает предоставление кредита на минимальный период, по завершении которого кредит переходит в категорию бессрочных.

Все кредиты Банка России должны быть соответствующим образом обеспечены. Банк России оставляет за собой право вводить новые механизмы рефинансирования или менять существующие исходя из ликвидной позиции банковского сектора.

Обеспечением по внутридневным кредитам, кредитам овернайт и ломбардным кредитам служит залог (блокировка) ценных бумаг.

В перечень ценных бумаг, принимаемых в обеспечение по кредитам Банка России, обеспеченным залогом (блокировкой) ценных бумаг, включаются выпуски ценных бумаг, отвечающих следующим требованиям18:

1. Выпуск включен в Ломбардный список Банка России. Основные составляющие списка:

- облигации, выпущенные от имени Российской Федерации (размещенные на внутреннем и международном финансовом рынках);

- облигации Банка России;

- облигации субъектов РФ и муниципальных образований;

- облигации с ипотечным покрытием;

- облигации юридических лиц – резидентов РФ (кредитных организаций и Внешэкономбанка; некредитных организаций и облигации, обеспеченные государственными гарантиями РФ);

- облигации международных финансовых организаций;

- долговые эмиссионные ценные бумаги, выпущенные юридическими лицами – нерезидентами РФ за пределами РФ.

2. По выпуску установлен поправочный коэффициент Банка России, применяемый для расчета стоимости ценных бумаг, принимаемых в обеспечение кредитов Банка России.

Другим видом обеспечения по кредитам Банка России выступают нерыночные активы.

Приказ Банка России № ОД-2967 «Об операциях по предоставлению и погашению кредитов Банка России, обеспеченных ценными бумагами или правами требования по кредитным договорам» от 24.12.2019 г., вводит новые трактовки, связанные с обеспечением кредитов Банка России.

Нерыночный актив может представлять собой право требования по одному кредитному договору или совокупность прав требования по нескольким кредитным договорам, заключенным в рамках одной кредитной линии. Несколько прав требования по кредитным договорам, заключенным в рамках одной кредитной линии, могут быть объединены в один нерыночный актив только при включении данного нерыночного актива в пул обеспечения на основании ходатайства о включении нерыночного актива в пул обеспечения.

Совокупность нерыночных активов или ценных бумаг, сформированная в соответствующем порядке, предназначенных для обеспечения исполнения обязательств по кредитам, именуется пулом обеспечения. В один пул обеспечения не могут входить нерыночные активы и ценные бумаги. Каждый пул обеспечения предназначен для формирования обеспечения кредитов, предоставляемых на один основной счет.

С 2008 г. Банк России вводит различные специализированные инструменты рефинансирования, связанные с определенными экономическими программами и приоритетами в развитии российской экономики (табл. 7).

Таблица 7

| Наименование инструмента | Размер процентной ставки |

|---|---|

| Кредиты Банка России, обеспеченные поручительствами акционерного общества «Федеральная корпорация по развитию малого и среднего предпринимательства».

Кредиты Банка России, обеспеченные залогом прав требования по кредитным договорам, заключенным АО «МСП Банк» с кредитными организациями или микрофинансовыми организациями, имеющим целевой характер, связанный с кредитованием субъектов малого и среднего предпринимательства, а также с лизинговыми компаниями, имеющим целевой характер, связанный с предоставлением имущества в лизинг субъектам малого и среднего предпринимательства. Кредиты Банка России, обеспеченные залогом прав требования по кредитным договорам, обеспеченным договорами страхования ОАО «ЭКСАР». Кредиты Банка России, обеспеченные залогом прав требования по кредитам, предоставленным лизинговым компаниям |

Меньшая из двух величин: 6,5 % или ключевая ставка |

| Кредиты Банка России, обеспеченные залогом прав требования по кредитам, предоставленным для финансирования инвестиционных проектов, или залогом облигаций, размещенных в целях финансирования инвестиционных проектов и включенных в Ломбардный список Банка России | Меньшая из двух величин: 9 % или ключевая ставка, уменьшенная на 1 % |

| Кредиты Банка России, обеспеченные закладными, выданными в рамках программы «Военная ипотека» | Ключевая ставка |

В табл. 8 представлены данные о динамике кредитов, выдаваемых Центральным банком Российской Федерации за период 2016–2018 гг.

Исходя из данных, представленных в табл. 8, можно сделать вывод, что совокупный объем кредитов, выданных Центральным банком Российской Федерации коммерческим банкам, изменился незначительно. В 2018 г. данный показатель достиг отметки в 58 616 231,23 млн руб., что больше данного показателя 2017 г. на 1,41 %, или 816 996,2 млн руб.

В табл. 9 представлена доля каждого вида кредита Банка России в общей совокупности.

Таким образом, наибольшую долю в структуре кредитов Центрального банка Российской Федерации, предоставленных кредитным организациям, каждый год занимают внутридневные кредиты, которые служат эффективным инструментом управления ликвидностью коммерческого банка. На втором месте – кредиты, обеспеченные активами или поручительствами. Доля кредитов овернайт достигает порядка 0,3 %, когда ломбардные кредиты пользуются наименьшей популярностью среди коммерческих банков.

На 1 января 2019 г. привлеченные средства Центрального банка Российской Федерации находились в том или ином объеме в обязательствах 49 банков. На начало 2019 г. 68,7 % от 2,6 трлн руб., полученных коммерческими банками от Центрального банка Российской Федерации, было привлечено банком «Траст», реорганизуемым в банк непрофильных активов группы ФК «Открытие», и присоединяемым к нему Автовазбанком; еще 21,7 % приходилось на Сбербанк.

Таблица 8

| Показатель | 2016 | Темп роста, % | 2017 | Темп роста, % | 2018 | Темп роста, % |

|---|---|---|---|---|---|---|

| Объем внутридневных кредитов | 49 600 167,79 | 93,37 | 55 263 028,86 | 111,42 | 49 501 866,96 | 89,58 |

| Объем кредитов овернайт | 214 539,01 | 118,6 | 166 258,45 | 77,5 | 219 026,16 | 131,74 |

| Объем ломбардных кредитов | 84 726,00 | 35,51 | 122,11 | 0,14 | 462 | 378,35 |

| Объем кредитов, обеспеченных активами или поручительствами | 10 542 692,92 | 106,46 | 2 369 825,64 | 22,48 | 8 894 876,11 | 375,34 |

| Всего: | 60 442 125,72 | 95,27 | 57 799 235,06 | 95,63 | 58 616 231,23 | 101,41 |

Таблица 9

| Показатель | 2016 | Доля, % | 2017 | Доля, % | 2018 | Доля, % |

|---|---|---|---|---|---|---|

| Объем внутридневных кредитов | 49 600 167,79 | 82,06 | 55 263 028,86 | 95,61 | 49 501 866,96 | 84,45 |

| Объем кредитов овернайт | 214 539,01 | 0,35 | 166 258,45 | 0,29 | 219 026,16 | 0,37 |

| Объем ломбардных кредитов | 84 726,00 | 0,14 | 122,11 | 0,0002 | 462 | 0,0008 |

| Объем кредитов, обеспеченных активами или поручительствами | 10 542 692,92 | 17,44 | 2 369 825,64 | 4,1 | 8 894 876,11 | 15,17 |

| Всего: | 60 442 125,72 | 100 | 57 799 235,06 | 100 | 58 616 231,23 | 100 |

Привлеченные средства от Центрального банка Российской Федерации в среднем занимают около 2–3 % в структуре пассивов коммерческих банков банковской системы страны. Доля данного показателя в 2016–2018 гг. представлена в табл. 10.

Таблица 10

| Дата | 2016 | 2017 | 2018 |

|---|---|---|---|

| Объем в пассивах, млрд рублей | 2 725,90 | 2 016,50 | 2, 607,4 |

| Доля в пассивах, % | 3,4 | 2,4 | 2,8 |

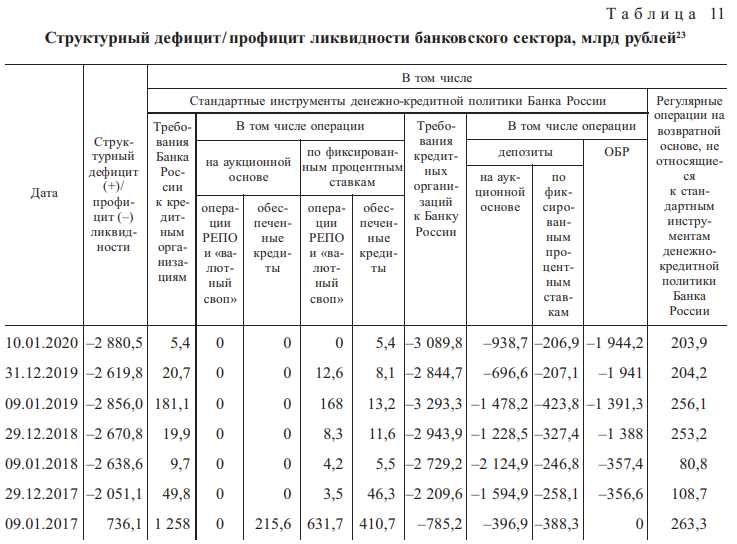

Изменение потребности банков в кредитах, предоставляемых Банком России, непосредственно зависит от состояния совокупной банковской ликвидности (табл. 11).

Коммерческие банки также активно кредитуются друг у друга и можно выделить следующие особенности рынка межбанковского кредитования:

- участники – работающие банки;

- ориентирован на использование встречных платежей;

- связан с рынком других финансовых активов;

- мобильность, оперативность решения по каждой сделке;

- кредиты выдаются на короткие сроки, поэтому и получили название «короткие деньги».

Привлечение межбанковских кредитов осуществляется двумя способами: самостоятельно, путем переговоров топ-менеджеров банков и через посредников, например, в лице биржи.

Рынок межбанковского кредитования в России узок. На долю наиболее активных банков приходится более половины рынка. Такая невысокая активность свидетельствует о достаточно низком уровне доверия на межбанковском рынке в целом. Однако в последние годы рынок кредитов между банками стремительно развивается. Сегодня в среднем на долю межбанковского кредитования в структуре привлеченных ресурсов банка приходится около 20–30 %.

Рынок межбанковских кредитов в РФ значительно эволюционировал, текущие ставки представлены в табл. 12.

Таблица 12

| Название ставки | Характеристика |

|---|---|

| MIACR Moscow Interbank Actual Credit Rate (1994) | MIACR (Moscow Inter Bank Actual Credit Rate) – средневзвешенные фактические ставки по кредитам в рублях, предоставленным московскими банками; MIACRUSD – средневзвешенные фактические ставки по кредитам в долларах США; MIACR-IG (Moscow Inter Bank Actual Credit Rate – Investment Grade) – средневзвешенные фактические ставки по кредитам в рублях, предоставленным московскими банками российским банкам с высоким кредитным рейтингом; MIACR-B (Moscow Inter Bank Actual Credit Rate – B-Grade) – средневзвешенные фактические ставки по кредитам в рублях, предоставленным московскими банками российским банкам со спекулятивным кредитным рейтингом |

| Mos Prime Rate Moscow Prime Offered Rate (2005) | Независимая индикативная ставка предоставления рублевых кредитов (депозитов) на московском денежном рынке. Данный показатель формируется Национальной финансовой ассоциацией на основе ставок предоставления рублевых кредитов (депозитов), объявляемых банками – ведущими участниками российского денежного рынка первоклассным финансовым организациям с разными сроками |

| RUONIA Ruble Over Night Index Average (2014) | Индикативная взвешенная рублевая депозитная ставка «овернайт» российского межбанковского рынка отражает оценку стоимости необеспеченного заимствования банков с минимальным кредитным риском |

| ROISfix – RUONIA Overnight Interest Rate Swap (2014) | Индикативная ставка (фиксинг) по операциям «процентный своп» на ставку RUONIA. Показатель формируется Национальной финансовой ассоциацией (НФА) |

Подводя итог, отметим, что в условиях общего профицита банковской ликвидности банки приоритетно получают кредиты от других банков, а не от Банка России.

Депозитные операции коммерческих банков

Депозиты традиционно занимают у большинства банков центральное место в привлеченных ресурсах.

Под депозитными привлеченными ресурсами подразумеваются банковские вклады. Банковский вклад – сумма денежных средств, переданных в банк с условием их возврата по истечении оговоренного срока, а также выплаты процентов, предусмотренных договором.

Для определения сущности депозита необходимо рассмотреть различные его виды. Существует множество классификаций банковских депозитов, однако, по мнению авторов, целесообразным будет рассмотрение трех основных (табл. 13).

Депозиты до востребования представляют собой счета, на которых хранятся временно денежные ресурсы, находящиеся в расчетном обороте фирмы.

Таблица 13

| № п/п | Критерий | Виды |

|---|---|---|

| 1 | Категория вкладчиков | Депозиты физических лиц резидентов и нерезидентов:

|

| 2 | Срок | До востребования:

|

| 3 | Валюта внесения депозита | Депозиты в национальной валюте. Депозиты в иностранной валюте. Мультивалютные вклады |

Преимущества таких депозитов:

- они наиболее подвижны и могут быть возвращены вкладчику по первому требованию как по частям, так и в полном объеме;

- можно получить как наличные деньги, так и воспользоваться именным денежным документом: чековой книжкой, пластиковой карточкой;

- средства с них можно использовать в расчетах.

Срочные депозиты – это денежные средства, привлекаемые банками от юридических и физических лиц на фиксированный срок в целях получения поощрительного депозитного процента. По ним возможно досрочное изъятие денежных средств, но в этом случае банк может установить более низкий размер процентной ставки или применить ставку до востребования.

Сертификат – документ, выданный банком, удостоверяющий право владельца получить денежные средства. Общие и отличительные черты депозитных и сберегательных сертификатов представлены в табл. 14.

Таблица 14

| Параметры | Особенности |

|---|---|

| Общие черты | |

| Экономическое содержание | Сертификаты являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в кредитную организацию суммы вклада на условиях, указанных сертификате, и право владельца сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в кредитной организации, выдавшей сертификат |

| Выдача сертификатов | Сертификаты выдаются кредитной организацией на руки первому владельцу сертификата, за исключением сертификатов, выданных на условиях обездвижения |

| Формирование процентов | Проценты по сертификатам устанавливаются и выплачиваются на утвержденных банком условиях и в сроки, определенные сертификатом |

| Дополнительные условия | Банк вправе выдавать сертификаты, условия которых не предусматривают право владельца соответствующего сертификата на получение вклада по требованию, при этом такой сертификат должен содержать указание на отсутствие права вкладчика на досрочное получение вклада по требованию. Если сертификаты предусматривают право владельца сертификата на получение вклада по требованию, банком при досрочном предъявлении требования владельца сертификата о выдаче денежных средств выплачиваются сумма вклада и проценты в размере, выплачиваемом по вкладам до востребования, если условиями сертификата не установлен иной размер процентов |

| Отличительные черты | |

| Получатели сертификатов | Сберегательные сертификаты: выдаются только физическим лицам, в том числе индивидуальным предпринимателям. Обращение осуществляется между физическими лицами, в том числе индивидуальными предпринимателями |

| Депозитные сертификаты: выдаются только юридическим лицам. Обращение осуществляется между юридическими лицам | |

В России с 2004 г., с принятием закона № 177-ФЗ «О страховании вкладов в банках Российской Федерации» от 23.12.2003 г., действует система страхования вкладов.

В соответствии с этим Федеральным законом подлежат страхованию вклады (в том числе вклады, удостоверенные сберегательными сертификатами) в порядке, размерах и на условиях, установленных законом.

Не подлежат страхованию денежные средства:

- размещенные на банковских счетах (во вкладах) адвокатов, нотариусов и иных лиц, если такие банковские счета (вклады) открыты для осуществления профессиональной деятельности;

- размещенные в банковские вклады, внесение которых удостоверено депозитными сертификатами;

- переданные банкам в доверительное управление;

- размещенные во вклады в находящихся за пределами территории Российской Федерации филиалах банков Российской Федерации;

- являющиеся электронными денежными средствами;

- размещенные на номинальных счетах, за исключением отдельных номинальных счетов, которые открываются опекунам или попечителям и бенефициарами по которым являются подопечные, залоговых счетах и счетах эскроу;

- размещенные в субординированные депозиты;

- размещенные юридическими лицами или в их пользу, за исключением денежных средств, размещенных малыми предприятиями или в их пользу.

Возмещение по вкладам в банке, в отношении которого наступил страховой случай, выплачивается вкладчику в размере 100 % суммы вкладов в банке, но не более 1 400 000 руб.

Возмещение по договору счета эскроу, открытого для расчетов по сделкам купли-продажи недвижимого имущества, выплачивается в размере 100 % суммы, находящейся на указанном счете на момент наступления страхового случая, но не более 10 млн руб.

Именно наличие значительного числа слабых банков в банковской системе обусловило обострение проблем в системе страхования вкладов, которые заключаются в росте объемов средств, затрачиваемых

Агентством по страхованию вкладов (далее АСВ) на выплату страхового возмещения вкладчикам при наступлении страхового случая.

Сегодня вкладчики имеют право получать возмещение по вкладам в случае наступления страхового случая, под которым понимается отзыв у банка лицензии на осуществление банковских операций. Страховой случай считается наступившим со дня отзыва у банка лицензии.

Финансовая устойчивость системы страхования вкладов обеспечивается имуществом АСВ, средствами федерального бюджета (кредитами), а также кредитами, предоставляемыми Банком России.

Основные поступления денежных средств обеспечивает банковская система через выплату страховых взносов. Базовая ставка страховых взносов составляет 0,15 % расчетной базы за последний расчетный период.

В условиях агрессивной политики некоторых банков на рынке вкладов, в результате которой предлагаются максимальные ставки по уровню доходности, Банк России совместно с АСВ стали устанавливать повышенную ставку страховых взносов в целях восстановления фонда обязательного страхования.

Выплата дополнительной и повышенной дополнительной ставки страховых взносов в фонд обязательного страхования осуществляется банками, которые допустили в течение любого месяца квартала хотя бы по одному вкладу превышение базового уровня доходности вкладов, в размере от 2 до 3 или более чем на 3 процентных пункта годовых (ст. 27, ч. 8; ст. 36, ч. 7.4, 7.5, 10) Федерального закона «О страховании вкладов физических лиц в банках Российской Федерации»). Базовый уровень доходности определяется Банком России ежемесячно.