Организация расчетных операций коммерческого банка

- Организация налично-денежного обращения

- Кассовые операции банка, их характеристика

- Безналичный оборот в экономической системе, его понятие и принципы организации безналичных расчетов

- Общий порядок организации безналичных расчетов

- Формы безналичных расчетов в экономической системе

- Организация межбанковских расчетов

- Развитие национальной платежной системы в России

Организация налично-денежного обращения

Налично-денежный оборот представляет собой процесс непрерывного движения наличных денежных знаков (банковских билетов и разменной монеты) в сфере обращения, опосредующий осуществление расчетов в экономической системе в наличной денежной форме.

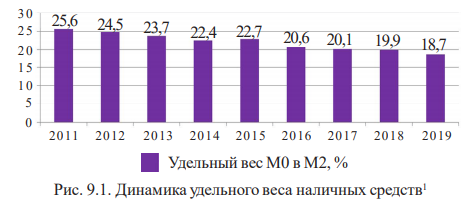

Динамика в России и мире в этой части денежного оборота свидетельствует о его планомерном сокращении. Однако для Российской Федерации характерны более медленные темпы решения данной задачи в сравнении с зарубежными странами (рис. 9.1).

Однако в суммарном выражении, в условиях наличия инфляционных процессов, объем наличных денег растет (рис. 9.2).

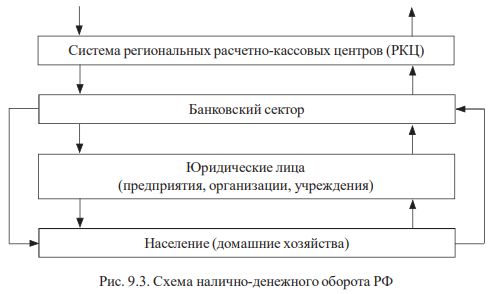

Наличный денежный оборот представлен движением банкнот Банка России и разменной монеты. Процесс движения наличных денежных средств осуществляется при непосредственном участии РКЦ Банка России и банков. Схематично он показан на рис. 9.3.

Банкноты Банка России и разменная монета через банковскую систему поступают к юридическим и физическим лицам. Территориальные управления Банка России дают указание региональным расчетно-кассовым центрам (РКЦ) переводить деньги из их резервных фондов в оборотные кассы, из которых пополняются операционные кассы банков. К юридическим лицам денежные средства, в том числе наличные, поступают через банки, в которых они находятся на расчетно-кассовом обслуживании. Но объем наличных средств в распоряжении предприятий и организаций минимален, так как существует ограничение на использование наличных средств в расчетах юридических лиц в размере не более 100 тыс. руб.

Основные потребности предприятия в деньгах реализуются через безналичный оборот. От юридических лиц и государственных структур к населению денежные средства, такие как выплата зарплаты, стипендий, пенсий, пособий и т. д., поступают также преимущественно в безналичной форме по средствам открытия лицевых счетов в банках, с которыми реализуется зарплатный или иной социальный проект.

Полученные безналичным способом денежные средства население переводит в наличную форму также через банковскую систему, посредствам банкоматов и иных автоматизированных устройств. Но потребность в данных действиях тоже минимизируется, так как значительная часть платежей может быть реализована дистанционно.

Основными документами, регламентирующими порядок налично-денежных расчетов в России, можно считать:

- Гражданский кодекс Российской Федерации. Закон РФ от 26.01.1996 г. № 14-ФЗ;

- Федеральный закон РФ «О Центральном банке Российской Федерации (Банке России)» № 86-ФЗ от 27.06.2002 г. (гл. VI «Организация наличного денежного обращения»);

- Положение ЦБ РФ от 29.01.2018 г. № 630-П «О порядке ведения кассовых операций и правилах хранения и инкассации банкнот и монет Банка России в кредитных организациях на территории РФ».

Законодательно в Российской Федерации Банком России определены основные аспекты организации наличного денежного обращения. Официальной денежной единицей (валютой) Российской Федерации является рубль, состоящий из 100 копеек. Введение на территории Российской Федерации других денежных единиц и выпуск денежных суррогатов запрещается.

Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается. Эмиссия наличных денег (банкнот и монеты), организация их обращения и изъятие из обращения на территории Российской Федерации осуществляются исключительно Банком России.

Банкноты (банковские билеты) и монета Банка России являются единственным законным средством наличного платежа на территории Российской Федерации, а их подделка и незаконное изготовление преследуются по закону. Также они являются безусловными обязательствами Банка России и обеспечиваются всеми его активами.

Банкноты и монета Банка России обязательны к приему по нарицательной стоимости при осуществлении всех видов платежей, для зачисления на счета, во вклады и для переводов на всей территории Российской Федерации. Банкноты и монета Банка России не могут быть объявлены недействительными (утратившими силу законного средства платежа), если не установлен достаточно продолжительный срок их обмена на банкноты и монету Банка России нового образца.

Не допускаются какие-либо ограничения в отношении сумм или субъектов обмена.

При обмене банкнот и монеты Банка России старого образца на банкноты и монету Банка России нового образца срок изъятия банкнот и монеты из обращения не может быть менее одного года, но не должен превышать пять лет. Банк России без ограничений обменивает ветхие и поврежденные банкноты в соответствии с установленными им правилами.

Совет директоров принимает решения о выпуске банкнот и монеты нового образца, об изъятии из обращения банкнот и монеты Банка России старого образца, утверждает номиналы и образцы новых денежных знаков. Описание новых денежных знаков публикуется в средствах массовой информации. В целях организации на территории Российской Федерации наличного денежного обращения на Банк России возлагаются следующие обязанности:

- прогнозирование и организация производства, перевозка и хранение банкнот и монеты Банка России, создание их резервных фондов;

- установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций;

- установление признаков платежеспособности банкнот и монеты Банка России, порядка их уничтожения или замены;

- определение порядка ведения кассовых операций.

Таким образом, налично-денежный оборот осуществляется на основе следующих принципов:

- все юридические лица и индивидуальные предприниматели обязаны хранить свободные средства (за исключением части, установленного лимита) в банках;

- управление денежным обращением осуществляется в централизованном порядке;

- организация налично-денежного обращения является объектом прогнозного планирования;

- регулирование налично-денежного обращения осуществляется через функционирующие в экономике банки;

- цель организации налично-денежного обращения состоит в сокращении издержек обращения, обеспечении его устойчивости и эластичности.

Действия по сокращению наличного денежного обращения связаны с регулированием остатков наличных денежных средств у юридических лиц – предприятий, организаций – клиентов банков.

Каждое юридическое лицо или индивидуальный предприниматель устанавливает максимально допустимую сумму наличных денег – лимит кассы. Суммы денежных средств, превышающие эти лимиты, сдаются в обслуживающий их банк. Для определения лимита остатка наличных денег юридическое лицо, индивидуальный предприниматель учитывают объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги.

Лимит остатка наличных денег рассчитывается по формуле 9.1:

L = (V/P) × N, (9.1)

где L – лимит остатка наличных денег;

V – объем поступлений наличных денег за проданные товары, выполненные работы;

P – расчетный период, определяемый юридическим лицом, индивидуальным предпринимателем, за который учитывается объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, в рабочих днях (не более 92 дней);

N – период времени, между днями сдачи в банк наличных денег юридическим лицом, индивидуальным предпринимателем (указанный период не должен превышать 7 рабочих дней, а при расположении юридического лица, индивидуального предпринимателя в населенном пункте, в котором отсутствует банк, – 14 рабочих дней.)

Аналогичные лимиты наличных денежных средств рассчитываются банками и РКЦ. Излишки операционных касс банки сдают в РКЦ, а последние – переводят в резервные фонды. Таким образом завершается кругооборот наличных денег, т. е. они изымаются из обращения.

Объем наличных денежных средств является достаточно важным показателем планирования и прогнозирования, рассчитываемым как на уровне банков, так и на уровне Центрального банка. После составления кредитными организациями прогнозных расчетов по приходу и расходу наличных денег итог сообщается в РКЦ ЦБ РФ, в котором открыт корреспондентский счет. РКЦ используют расчеты для составления прогнозов по подкреплению оборотной кассы. РКЦ обобщают информацию и сообщают в территориальное учреждение Центрального банка, которое также обобщает эту информацию и передает для сведения в соответствующие департаменты ЦБ РФ.

Территориальные учреждения ЦБ РФ проводят соответствующий анализ.

При этом анализируются:

- складывающиеся тенденции в наличном денежном обороте и его структуре;

- источники поступлений наличных денег в кассы коммерческих банков и направления их выдачи из касс банков;

- скорость возврата наличных денег в кассы банков;

- изменение индекса потребительских цен;

- состояние и развитие безналичных расчетов между юридическими и физическими лицами и т. д.

Результаты анализа используются при составлении прогноза кассовых оборотов, для разработки и осуществления совместно с банками практических мер по улучшению организации оборота наличных денег, сокращению эмиссии.

Кассовые операции банка, их характеристика

Кассовые операции банка – операции с физическими и юридическими лицами по приему (инкассации), хранению и выдаче наличных денежных средств (банкнот и монет).

Основным нормативным документом, регулирующим характер кассовых операций банка, является Положение ЦБ РФ от 29.01.2018 г. № 630-П «О порядке ведения кассовых операций и правилах хранения и инкассации банкнот и монет Банка России в кредитных организациях на территории РФ».

К кассовым операциям банка относят:

- прием наличных денег от юридических лиц, индивидуальных предпринимателей, физических лиц для зачисления их на банковские счета;

- выдачу наличных денег клиентам со списанием сумм выданных наличных денег с их банковских счетов;

- обмен банкнот и монет Банка России в соответствии с Указанием ЦБ РФ от 26.12.2006 г. № 1778 «О признаках платежеспособности и правилах обмена банкнот и монеты Банка России»;

- обработку, включающую в себя пересчет банкнот, их сортировку на годные к обращению и не подлежащие выдаче.

Кассовые операции могут быть самостоятельными операциями либо осуществляться при совершении банками других операций и сделок, например, кредитных, депозитных, комиссионных, брокерских и т. д.

Кассовые операции осуществляются банком в операционное, послеоперационное время, а также в выходные и нерабочие праздничные дни.

Прием и выдача наличных может осуществляться как в кассах банка, так и через банкоматы или иные автоматические устройства.

Операции по приему наличных денежных средств от клиентов осуществляются работниками банка на основании приходных кассовых документов: объявлений на взнос наличными, представляющими собой пакет документов, состоящих из квитанции, ордера, приходных кассовых ордеров; препроводительных ведомостей к сумкам, представляющих собой комплект документов, состоящих из ведомости, накладной, квитанции.

Операции по выдаче наличных денежных средств клиентам осуществляются работниками банка на основании расходных кассовых документов: денежных чеков, расходных кассовых ордеров.

К кассовым документам относится приходно-расходный кассовый ордер, состоящий из двух частей, соответственно приходной части приходно-расходного кассового ордера и расходной части приходно-расходного кассового ордера.

Для сдачи, получения наличных денежных средств предприятия и организации представляют в кредитную организацию заявку в электронной форме. В ней указывается: наименование банка; наименование организации; дата сдачи/получения наличных денежных средств; сумма сдаваемых/получаемых денежных средств; источники поступления, направления выдачи денежных средств; Ф. И. О. вносителя/получателя денежных средств. Документ подписывается лицами, имеющими соответствующие полномочия. Работники банка обязаны проверить данные подписи на соответствие с подписями, указанными в карточках с образцами подписей работников, уполномоченных осуществлять приходно-расходные кассовые операции.

При сдаче наличных денег с применением автоматического приемного устройства представитель организации вводит персональный код, пароль, идентифицирующий организацию, номер банковского счета, на который зачисляется сумма денежных средств, а также вносит наличные в автоматическое приемное устройство и получает распечатку, подтверждающую внесение денежных средств.

Прием наличных денежных средств возможен и посредством использования сумок для сдачи наличных денежных средств. Если организация выбирает данный способ сдачи наличных денежных средств, она должна представить в банк, где открыт ее банковский счет, образцы пломб, которыми будут опломбировываться сумки. Образцы упаковки также заверяются руководителем банка или иным руководящим уполномоченным лицом. Один экземпляр упаковки передается организации для предъявления икассаторским работникам при получении ими сумок с наличными деньгами, другой – кассовым работникам банка, осуществляющим прием сумок с наличными деньгами от инкассаторских работников.

Сумки с наличными деньгами упаковываются таким образом, чтобы их вскрытие было невозможно без видимых следов нарушения целостности упаковки.

При приеме от инкассаторских работников сумок с наличными деньгами, изъятых из автоматического сейфа (в случае сдачи сумок с наличными деньгами клиентами), кассовый работник банка проверяет целостность упаковки, сверяет данные распечатки автоматического сейфа с реквизитами сумок с наличными деньгами, изъятых из автоматического сейфа, и с накладными к сумкам (если они прикреплены), а также их общее количество, подписывает распечатку автоматического сейфа.

Перед изъятием сумок из автоматического сейфа инкассаторские, кассовые работники должны вывести распечатку автоматического сейфа, в которой указаны идентифицирующие клиентов данные и номера сумок с наличными деньгами или данные, позволяющие идентифицировать принадлежность сумки кредитной организации.

В последние годы отмечается устойчивая мировая тенденции увеличения доли безналичных средств в экономике вплоть до полного вытеснения наличных денег из оборота. Движение в сторону «безналичной экономики» официально является одним из приоритетов финансовых регуляторов ряда стран, как развитых, так и развивающихся. Одновременно значительное количество частных компаний и бизнес-ассоциаций работают над созданием и развитием необходимых для этого инструментов и платформ. Однако несмотря на то, что мировая экономика идет по пути сокращения наличного денежного обращения, достаточность средств, прежде всего в кассах и в банкоматах, по-прежнему остается базовым показателем, характеризующим устойчивость банка и его способность в любой момент времени удовлетворить потребности клиентов в денежных средствах.

Следует отметить, что кредитные организации в целях максимизации прибыли стремятся минимизировать остатки наличных денежных средств, этот вид активов относится к категории неработающих, т. е. не приносит доход. Проблема отвлечения ресурсов актуальна для всех банков, так как за привлечение ресурсов банки платят определенный процент, но если привлеченные средства не работают, то банк сталкивается с «упущенной выгодой». Минимизация объема «неработающих» активов в последнее время приобретает все большую значимость, и одним из направлений в этой области выступает оптимизация остатка налично-денежных средств банка.

В специфических условиях экономики России, имеющей большой объем наличных денег в обороте, управлять потоками денежных средств практически невозможно без использования специализированных автоматических систем. Поэтому банки используют систему «OptiCash/OptiNet», которая позволяет собирать и обрабатывать исторические данные об остатках и оборотах денежной наличности в банкоматах и филиалах для формирования ежедневных прогнозов, помогающих оптимизировать график инкассации и сократить простои банкоматов по причине отсутствия средств.

Основное назначение системы «OptiCash/OptiNet» – предоставление сотрудникам банка исчерпывающей оперативной и аналитической информации о наличности в банкоматах и кассах отделений банка. Система выполняет расчеты и выдает рекомендации, которые ежедневно обновляются с учетом оборота денежных средств в кассах и банкоматах. Задача банка состоит в гибком сочетании минимального остатка денежных средств в сети (с целью минимизации отвлечения денег из оборота) и максимально возможной доступности для клиентов (предотвращение простоев устройств и дефолтов ВСП). При определении оптимальной суммы загрузки банкоматов и оптимального остатка денежных средств в кассах филиалов аналитики стремятся минимизировать совокупные затраты Банка, которые складываются из затрат на обслуживание (инкассацию) и хранение (стоимости фондирования). Прогнозирование оптимальной суммы загрузки банкоматов способствуют организации бесперебойного и качественного обслуживания клиентов, повышению эффективности использования налично-денежных потоков при оптимальной организации кассовой работы и исключению необоснованных расходов, связанных с обработкой и доставкой наличных денег.

Банк устанавливает сумму минимального остатка наличных средств как в целом для кредитной организации, так и для каждого ее ВСП (внутреннего структурного подразделения). Однако если большая часть налично-денежных операций банков осуществляется через банкоматы, именно характер работы данных устройств является определяющим для банка в части управления кассовой ликвидностью.

В составе затрат на налично-денежное обслуживание выделены две весомые статьи: инкассация и стоимость отвлеченных средств, причем они взаимоувязаны. С одной стороны, процедура инкассации, даже при наличии собственной инкассаторской службы, является довольно дорогостоящей и вполне логично и закономерно желание проводить ее как можно реже, что предусматривает загрузку устройств по максимуму. С другой стороны, стоимость загруженной в банкомат суммы ложится бременем на баланс банка. Бизнес-задача, вытекающая из данного противоречия, вполне очевидна: необходимо найти такое соотношение между частотой инкассации и объемом загружаемой наличности, чтобы минимизировать общие издержки банка.

В рамках решения проблемы по оптимизации и автоматизации работы с денежной наличностью в последние годы широко себя зарекомендовала технология замкнутого оборота наличных (cash-ресайклинг). Данная технология предполагает возможность использования депонированных денежных средств клиентов для последующего их снятия другими клиентами. Использование банкоматов с поддержкой технологии cash-ресайклинга способствует оптимизации операционных расходов, в частности, расходов на инкассацию (частота инкассации сокращается в разы), а также минимизации отвлечения денежных средств из оборота (так как наличность, предназначенная для выдачи, не будет храниться в диспенсере, а также не будет копиться при взносе в депозитных кассетах). Однако при работе с такими устройствами необходимо особенно тщательно подходить к выбору места их установки – объем депонированных средств должен примерно соответствовать объему выданных, что требует глубокого анализа входящих и исходящих потоков наличности.

Внедрение устройств с поддержкой технологии замкнутого оборота наличных, несмотря на достаточно высокие первоначальные инвестиции, очевидно, довольно привлекательно для банков.

Для эффективного прогнозирования оборотов по снятию/внесению наличности помимо данных о среднедневном клиентском спросе, необходимо также учитывать волатильность расхода на основе статистического наблюдения (периодический всплеск спроса в период пенсионных, зарплатных и иных выплат, а также в предпраздничные дни). Так, например, в отношении принятия решения по загрузке банкоматов обязательно принимаются во внимание следующие особенности:

- место положения банкомата (общедоступный банкомат, расположенный в торговом центре или имеющий ограниченную доступность, расположенный на предприятии под зарплатный проект);

- время доступа банкомата для клиентов (круглосуточный либо функционирующий по режиму работы места установки);

- неравномерность снятий по дням недели и времени суток, фактор сезонности;

- удаленность банкомата от кассового центра и его доступность для инкассаторского обслуживания и пр.

Особое внимание при организации кассовых операций уделяется работе с сомнительными и неплатежеспособными денежными знаками Банка России.

При приеме и обработке наличных денег кассовые работники должны осуществлять контроль их платежеспособности и подлинности. На выявленной неплатежеспособной банкноте Банка России, не имеющей признаков подделки, кассовый работник должен поставить оттиск штампа «В обмене отказано», название банка, дату, Ф. И. О., подпись. В случае выявления сомнительных денежных знаков, кассовый работник должен составить справку, в которой отражаются реквизиты каждого сомнительного денежного знака Банка России: номинал, год образца, серия, номер и т. д. Информация о выявлении сомнительных денежных знаков передается в Банк России и в органы внутренних дел.

Рассортированные по номиналам, годные к обращению и ветхие банкноты формируются и упаковываются кассовыми работниками отдельно. Каждые 100 листов банкнот Банка России одного номинала, ориентированные в одном направлении, формируются в полные корешки (в ином случае формируются неполные корешки). Каждые 10 полных корешков одного номинала формируются и упаковываются в полную пачку банкнот по 1 000 листов. 10 полных пачек банкнот или 100 корешков одного номинала формируются и упаковываются в одну полную кассету.

Монета Банка России формируется и упаковывается кассовыми работниками по номиналам в полные и неполные мешки. Максимальная сумма вложения в один мешок составляет для монет Банка России номиналом 25 руб. – 12 500 руб.; 10 руб. – 10 000 руб.; 5 руб. – 5 000 руб.; 2 руб. – 2 000 руб. и т. д.

Безналичный оборот в экономической системе, его понятие и принципы организации безналичных расчетов

Безналичный оборот – это сумма платежей за определенный период времени, совершенных без использования наличных денег путем перечисления денежных средств по счетам клиентов в кредитных организациях или взаимных расчетов.

Безналичные расчеты – это денежные расчеты, осуществляемые путем записей по банковским счетам, в соответствии с которыми денежные средства списываются со счета плательщика и зачисляются на счет получателя средств.

Безналичные расчеты в хозяйстве организованы по определенной системе, под которой понимается:

- совокупность принципов организации безналичных расчетов;

- требований, вытекающих из конкретных условий хозяйствования и предъявляемых к организации расчетов;

- форм и способов расчетов и связанного с ними документооборота.

Совокупность безналичных расчетов составляет безналичный денежный оборот. Как уже отмечалось, в современной экономике доля безналичных расчетов серьезно превышает налично-денежный оборот. Данная тенденция характерна для развитой и развивающейся экономики, так как большая часть расчетов в суммарном объеме осуществляется юридическими лицами, у которых суммы платежей крупные, а расчеты регулярные. Это объясняется не только тем, что платежи юридических лиц регламентированы законом и нормативными актами, но и тем, что безналичные расчеты более удобны, экономичны, безопасны, обеспечивают высокую скорость движения средств и подконтрольность.

Нормативной базой, регламентирующей основные, базисные принципы осуществления безналичных расчетов в России, можно считать:

- Гражданский кодекс Российской Федерации. Вторая часть. Закон РФ № 14-ФЗ от 26.01.1996 г. (гл. 45 «Банковский счет», глава 46 «Расчеты»);

- Федеральный закон РФ «О Центральном банке Российской Федерации (Банке России)» № 86-ФЗ от 27.06.2002 г. (гл. VI «Организация наличного денежного обращения», гл. XII «Организация безналичных расчетов»);

- Федеральный закон РФ «О банках и банковской деятельности» № 395-1 от 02.12.1990 г. (гл. I, ст. 5 «Банковские операции и другие сделки кредитной организации», гл. IV «Межбанковские отношения и обслуживание клиентов»);

- Федеральный закон РФ «О национальной платежной системе» № 161-ФЗ от 27.06.2011 г.;

- Положение Банка России № 383-П от 19.06.2012 г. «О правилах осуществления перевода денежных средств»;

- Инструкции Банка России № 153-И от 30.05.2014 г. «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов»;

- Положение Банка России № 595-П от 06.07.2017 г. «Положении о платежной системе Банка России».

Исходя из рыночного характера экономической системы России, можно выделить следующие принципы организации безналичных расчетов (характерные, впрочем, для большинства современных стран):

1. Средства на счет получателя зачисляются после списания со счета плательщика. Данная зависимость устанавливается с целью избежания двойного счета. В отличие от налично-денежных расчетов, когда владение деньгами определяется их нахождением в руках, а факт совершения расчетной сделки удостоверяется физическим переходом купюр или монет от одного участника расчетной сделки к другому, при осуществлении безналичных расчетов подобной однозначности нет. Если при совершении расчетной сделки с использованием инструментов безналичного оборота в момент совершения бухгалтерской записи допустить первичность зачисления суммы на счет получателя до момента ее списания со счета плательщика, может возникнуть двойной счет, когда одна и та же сумма денег будет учтена на двух (или более) счетах одновременно. Результатом двойного счета денег может стать неконтролируемое увеличение денежной массы в экономической системе, а следовательно, и инфляционные колебания.

2. Все юридические лица (предприятия, объединения, организации и учреждения), независимо от организационно-правовых форм и сферы деятельности, обязаны хранить свободные денежные средства в учреждениях банков. Хранение организовано на договорных условиях, включающих соблюдение интересов как самих владельцев счетов – юридических лиц, так и кредитных учреждений, открывающих данные счета.

Наличные денежные средства, поступающие в кассы юридических лиц, подлежат сдаче в учреждения банков для последующего зачисления на их счета.

Порядок и сроки сдачи наличных денег устанавливаются банками каждому клиенту по согласованию с ними, исходя из необходимости ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков.

3. Предприятия обязаны производить свои расчеты с другими предприятиями-контрагентами, как правило, в безналичном порядке через банки. Также в безналичном порядке производятся расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, если иное не установлено законом. Расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами без ограничения суммы или в безналичном порядке, по желанию гражданина.

4. Списание денежных средств со счета клиента осуществляется банком только по распоряжению владельца. Без согласия плательщика может быть произведено списание средств только в случаях, предусмотренных законодательством или отдельным договором, заключаемым между банком и клиентом.

Можно выделить два варианта выдачи распоряжения банку на списание денежных средств:

- путем составления расчетных документов;

- в порядке акцептования выставленных на клиента платежных требований.

Банки не могут ограничивать права владельца счета на распоряжение находящимися на нем средствами.

Списание денежных средств со счета плательщика осуществляется в пределах имеющихся на счете денежных средств, если иное не предусмотрено в договорах, заключаемых между ним и кредитным институтом. При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание средств осуществляется по мере их поступления в очередности, установленной законодательством (ст. 855 Гражданского кодекса Российской Федерации):

- в первую очередь осуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

- во вторую очередь производится списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору (контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности;

- в третью очередь производится списание по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации, а также поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов в бюджеты государственных внебюджетных фондов;

- в четвертую очередь производится списание по исполнительным документам, предусматривающим удовлетворение других денежных требований;

- в пятую очередь производится списание по другим платежным документам в порядке календарной очередности.

Списание средств со счета по требованиям, относящимся к одной очереди, производится в порядке календарной очередности поступления документов.

5. Участники хозяйственных операций вправе самостоятельно избирать форму безналичных расчетов и отражать данный выбор в заключаемых договорах. Банки не вправе вмешиваться в договорные отношения, складывающиеся между иными участниками хозяйственных сделок. Любые претензии по расчетам между плательщиком и получателем средств, кроме возникших по вине банков, решаются в установленном законодательством порядке без участия банков.

6. Платеж должен совершаться в установленные сроки. Срочный характер платежей предполагает проводить их не в любое время, а в точном соответствии с заключенными договорами и инструктивно-нормативными документами, действующими на территории Российской Федерации. Соблюдение данного принципа позволяет хозяйствующим субъектам рационально расходовать имеющиеся оборотные средства, полноценно контролировать как входящие, так и исходящие денежные потоки, а также получать дополнительный доход при размещении временно свободных средств как на депозитных счетах в банковском секторе, так и на иных носителях, не связанных с деятельностью кредитных институтов.

Участник расчетов, допустивший просрочку при проведении безналичного платежа, может быть оштрафован в соответствии с действующими правилами и нормами права. Величина финансовых санкций определена в ст. 395 Гражданского кодекса РФ. Задержка платежа может рассматриваться как насильственное удержание чужой собственности с целью получения дополнительного дохода. Размер возмещения ущерба определяется исходя из времени просрочки и величины официальной ставки рефинансирования (т. е. ставки кредитования, установленной Центральным банком для кредитования иных национальных кредитных институтов).

Кредитные институты обязаны исполнять поручения клиентов и зачисление средств на их счет не позже следующего операционного дня после получения соответствующего платежного документа, если иное не установлено федеральным законом, договором или платежным документом.

Таким образом, в России определена имущественная ответственность за своевременное и полное исполнение своих обязательств всеми участниками расчетных отношений.

7. Участники расчетов должны поддерживать достаточный уровень ликвидности, обеспечивающий бесперебойное функционирование всей платежной системы. Поддержание достаточной ликвидности достигается путем регулирования ликвидности каждого участника расчетных отношений в двух временных аспектах: ликвидная позиция (оперативное управление входящими и исходящими платежами) и уровень платежеспособности (управление денежным потоком на длительную перспективу).

Ликвидная позиция участника расчетов формируется путем сопоставления предстоящих платежей и запланированных поступлений от контрагентов. Ее регулирование возможно с помощью определения постоянного неснижаемого остатка средств на счетах (в том числе и рыночная игра при переводе средств с рублевых счетов на валютные и наоборот), а также установления возможности получения банковского кредита или заимствования из других источников (например, формирование нормальной кредиторской задолженности методами финансового конструирования).

Долгосрочная платежеспособность участника расчетов определяется общим уровнем его финансовой устойчивости. Невозможно обеспечить долгосрочную стабильность предприятия в расчетных операциях без формирования его общей платежеспособности, кредитоспособности и устойчивого места на товарных и финансовых рынках.

Поддержание на должном уровне как оперативной, так и долгосрочной ликвидности каждым участником расчетных отношений позволит сформировать стабильную расчетную систему, охватывающую весь спектр экономических отношений в обществе.

Общий порядок организации безналичных расчетов

Всю совокупность безналичных расчетов, осуществляемых в экономике, можно разделить на три основных уровня:

- расчеты физических и юридических лиц (предприятий, организаций) резидентов внутри национальной экономической системы;

- межбанковские расчеты;

- международные расчеты.

Каждый уровень предполагает свои способы регулирования, собственную правовую базу и контрольный аппарат.

1-й уровень безналичных расчетов представляет собой безналичный перевод денежных средств физических и юридических лиц – резидентов национальной экономической системы, при этом банки следуют правилам, утвержденным Центральным банком страны. В современной экономике расчеты могут осуществляться как с открытием счета, так и без открытия счета.

При организации расчетов посредством счетов, открытых в банках, между банком и клиентом заключается договор банковского счета. Для организации расчетов банки могут открывать клиентам различные виды счетов: текущие счета, расчетные счета, бюджетные счета, специальные счета (номинальный, эскроу и т. д.), корреспондентские счета. В соответствии с российским законодательством юридические лица могут открыть любое количество расчетных счетов. Кроме того, банки могут открывать клиентам иные счета для совершения операций, не связанных с переводом денежных средств (депозитный, ссудный, валютный, счет ДЕПО и т. д.).

Бесперебойная система безналичных расчетов на нижнем уровне экономики во многом определяет готовность хозяйствующих субъектов использовать предложенные формы расчетов. Однако помимо их желания сформирована значительная правовая база, регламентирующая единообразие расчетных операций посредством централизованного регулирования. Главный регулирующий орган – Центральный банк РФ. Именно он устанавливает единые требования к оформлению расчетных документов.

В настоящее время Банком России утверждены следующие формы безналичных расчетов первого уровня: расчеты платежными поручениями; чековые расчеты; аккредитив; инкассовые поручения; расчеты в форме перевода денежных средств по требованию получателя средств (платежное требование); расчеты в форме перевода электронных денежных средств (переводы без открытия счета) (табл. 9.1).

Таблица 9.1

| Показатели | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|

| Платежные поручения, млрд рублей | 508 630,20 | 531 623,70 | 654 649,00 | 599 386,80 |

| Платежные поручения, млн ед. | 1 494,60 | 1 563,10 | 2 055,20 | 1 780,60 |

| Аккредитивы, млрд рублей | 775,3 | 1 081,20 | 2 449,00 | 1 906,40 |

| Аккредитивы, млн ед. | 0,199 | 0,27 | 0,554 | 0,435 |

| Платежное требование, млрд рублей | 1 505,30 | 1 314,80 | 1 308,70 | 1 141,10 |

| Платежное требование, млн ед. | 27,4 | 26,4 | 39,4 | 32,5 |

| Инкассовое поручение, млрд рублей | 737,5 | 694,5 | 982 | 836,2 |

| Инкассовое поручение, млн ед. | 65 | 78,6 | 159,7 | 111,3 |

| Переводы без открытия счета, млрд рублей | 3 613,40 | 3 371,80 | 2 576,60 | 3 043,60 |

| Переводы без открытия счета, млн ед. | 1 034,80 | 900,7 | 652,7 | 773,6 |

Платежное поручение представляет собой письменное распоряжение владельца счета обслуживающему его банку о переводе определенной денежной суммы на указанный счет получателя, открытый в данном банке или иной кредитной организации.

Аккредитив (от лат. accredo – доверяю) представляет собой условное денежное обязательство, принимаемое банком по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи.

Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счета плательщика в бесспорном (безакцептном) порядке.

Расчеты в форме перевода денежных средств по требованию получателя средств (платежное требование) представляют собой требование получателя средств к банку списать определенную сумму со счета плательщика и зачислить на его (получателя) счет.

2-й уровень безналичных расчетов предполагает межбанковские расчетные отношения. Они возникают при проведении операций по перечислению денежных средств из одного банка в другой. Такие переводы совершаются при помощи корреспондентских счетов.

Корреспондентский счет – специальный счет, отражающий проведение расчетных операций одной кредитной организацией по поручению и за счет другой на основании заключенного договора.

Корреспондентские счета открываются только кредитным организациям, действующим на основании лицензии Центрального банка. Как и иные юридические лица, банки имеют возможность открывать несколько счетов, предназначенных для организации безналичного движения денежных средств. Следовательно, в зависимости от характера политики банка в области организации межбанковских расчетов счета могут быть работающими и неработающими. Последнее определяется объемом денежного потока.

Обязательность открытия корреспондентского счета предполагает только система РКЦ.

Корреспондентские счета подразделяют на две основные группы:

- НОСТРО (nostro) (от ит. nostro conto – букв.: наш счет) – счет, открытый нашим банком в другом банке, отражаемый в активной части бухгалтерского баланса нашей кредитной организации;

- ЛОРО (loro) (от ит. loro conto – букв.: их счет) – счет чужого банка, открытый в нашем банке, отражаемый в пассивной части бухгалтерского баланса другой кредитной организации.

В международных межбанковских операциях встречаются счета ЛОРОКОНТО (от ит. contare – считать), открываемые банком-корреспондентом для проведения операций третьим банком. Обычно корреспондентские счета не предполагают проведения расчетов сверх хранящегося на них остатка.

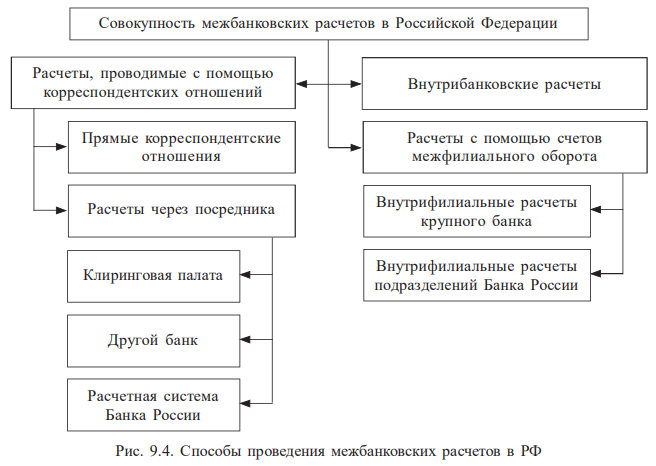

В настоящее время применяется несколько способов проведения межбанковских расчетов в РФ (рис. 9.4).

Следует признать, что отдельные составляющие этой системы различаются сроками существования и неравнозначны по степени влияния на экономическую систему. Тенденции развития участников национальной платежной системы представлены в табл. 9.2.

На территории России ведущая роль в организации данного сегмента экономических отношений отводится Центральному банку РФ.

Таблица 9.2

| Показатели | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|

| Количество операторов по переводу денежных средств, всего | 625 | 563 | 443 | 485 |

| В том числе Банк России | 1 | 1 | 1 | 1 |

| ВЭБ | 1 | 1 | 1 | 1 |

| Кредитные организации | 623 | 561 | 441 | 483 |

| Количество операторов платежных систем, всего | 35 | 36 | 32 | 36 |

| В том числе Банк России | 1 | 1 | 1 | 1 |

| Кредитные организации | 18 | 15 | 14 | 15 |

| Организации, не являющиеся кредитными | 16 | 16 | 17 | 20 |

| Количество операторов услуг платежной инфраструктуры, всего | ||||

| В том числе операционные центры | 31 | 31 | 28 | 32 |

| Платежные клиринговые центры | 31 | 31 | 28 | 31 |

| Расчетные центры | 29 | 29 | 27 | 28 |

| Количество операторов электронных денежных средств | 99 | 93 | 86 | 93 |

Необходимость существования расчетной сети Центрального банка РФ продиктована рядом причин.

Во-первых, Банк России обязан проводить единую денежно-кредитную политику в стране, следить за состоянием второго уровня национальной банковской системы, стабильностью национальной денежной единицы. Выполнение названных задач возможно при наличии полной информации о системе платежей внутри экономической системы.

Во-вторых, в составе второго уровня банковской системы России действует значительное количество зарегистрированных кредитных организаций. Для расчетов с каждым из этих кредитных институтов банк должен открыть корреспондентский счет. Причем количество данных счетов соответствует числу участников расчетов. Даже крупный коммерческий банк не может позволить себе иметь столько счетов. Поэтому для облегчения расчетов Банк России создал систему расчетно-кассовых центров (РКЦ), позволяющих решить названную проблему.

Роль РКЦ состоит и в том, что наличие даже одного корреспондентского счета в этой организации позволяет производить расчеты с любым кредитным институтом страны, так как сами РКЦ связаны в единую расчетную сеть Банка России.

Однако развитие электронных технологий, сокращение наличного денежного обращения, повышение скорости и эффективности движения денежных средств привели к сокращению числа РКЦ, действующих на территории РФ.

Порядок организации межбанковских расчетов через учреждения Центрального банка – расчетно-кассовые центры – определен в «Положении о платежной система банка России» № 595-П от 06.07.2017 г.

Другой способ проведения межбанковских расчетов – платежи посредством клиринговых центров и палат. Клиринг (от англ. to clear – производить расчеты) представляет собой систему межбанковских безналичных расчетов, осуществляемых специальными расчетными палатами путем взаимного зачета платежей участниками данного клиринга.

Основной причиной создания клирингового учреждения (расчетной палаты, центра, дома) являются ускорение и оптимизация взаимных расчетов между участниками, повышение надежности расчетов, более рациональное использование временно свободных ресурсов кредитных учреждений.

Старейший способ организации межбанковских расчетов – прямые корреспондентские связи банков. С их помощью возможно проведение всех расчетных операций, за исключением перечисления налогов и других обязательных платежей в бюджеты всех уровней и государственные социальные внебюджетные фонды. Такие платежи должны перечисляться только через систему РКЦ.

Одно из преимуществ прямых корреспондентских отношений – исключение посредников из межбанковских расчетов, что приводит к их ускорению, удешевлению, повышению эффективности использования денежных средств посредством минимизации остатков средств на корреспондентских счетах участников.

3-й уровень безналичных расчетов предполагает организацию международных расчетов посредством проведения платежных операций между участникаминерезидентами, в том числе организациями, учреждениями, предприятиями, государствами и гражданами. Используемые при этом формы расчетов по своей экономической сущности схожи с теми, что применяются во внутренних платежах.

Главной особенностью организации международных расчетов можно считать наличие международных унифицированных правил, регламентирующих проведение расчетно-платежных операций. Основными формами международных расчетов являются: банковский перевод, инкассо, аккредитив, открытый счет.

Среди документов, сопровождающих расчеты, можно выделить коносамент, инвойс, вексель и др.

Институциональная структура международных расчетов также представлена кругом посредников, участвующих в переводе денежных средств и крупных банков, осуществляющих расчеты на основании открытых прямых корреспондентских счетов.

Формы безналичных расчетов в экономической системе

Безналичные расчеты банки могут осуществлять как по соответствующим счетам, открытым клиентом в банке, так и без открытия счета.

Регламентация порядка открытия и закрытия банковских счетов отражена в Инструкции ЦБ РФ № 153-И от 30.05.2014 г. «Об открытии и закрытии банковских счетов, счетов по вкладам, депозитных счетов».

Для организации безналичных расчетов банки открывают клиентам: текущие счета, расчетные счета, бюджетные счета, специальные счета, корреспондентские счета.

Текущие счета открываются физическим лицам для совершения операций, не связанных с предпринимательской деятельностью или частной практикой.

Расчетные счета открываются юридическим лицам, не являющимся кредитными организациями, а также индивидуальным предпринимателям или физическим лицам, занимающимся частной практикой, некоммерческим организациям.

Бюджетные счета открываются юридическим лицам, осуществляющим операции со средствами бюджета.

К специальным банковским счетам относят: счета банковского платежного агента, торговый банковский счет, клиринговый банковский счет, номинальный счет, счет эскроу, залоговый счет и т. д.

Для открытия текущего счета физическому лицу необходимо предоставить в банк: документ, удостоверяющий личность, свидетельство о постановке на учет в налоговом органе, карточку с образцами подписи.

Для открытия расчетного счета юридическим лицом в банк предоставляются:

учредительные документы; выданные юридическому лицу лицензии ( разрешения) на организацию определенной деятельности; карточка с образцами подписей и оттиском печати; документы, подтверждающие полномочия, указанные в карточке; документы подтверждающие государственную регистрацию юридического лица; свидетельство о постановке на учет в налоговом органе.

Для открытия расчетного счета индивидуальному предпринимателю в банк предоставляется: документ, удостоверяющий личность; лицензии, выданные индивидуальному предпринимателю; карточка с образцами подписей; документы, подтверждающие полномочия, указанные в карточке; свидетельство о постановке на учет в налоговом органе.

Для открытия расчетного счета физическому лицу, занимающемуся частной практикой, в банк предоставляются документы: документ, удостоверяющий личность; карточка с образцами подписей; свидетельство о постановке на учет в налоговом органе.

Для открытия специальных счетов в банк предоставляются документы такие же, как и для открытия расчетного счета.

Для открытия счетов предоставляются оригиналы документов либо их копии, заверенные в установленном порядке. Работники банка, принимающие документы от клиента, осуществляют проверку их надлежащего оформления, полноты и достоверности сведений.

Открытие счета завершается, а счет является открытым с внесением записи об открытии соответствующего лицевого счета в Книгу регистрации открытых счетов. Запись осуществляется не позднее дня, следующего за днем заключения договора банковского счета.

Основанием для закрытия банковского счета является прекращение договора банковского счета.

После прекращения договора банковского счета приходные и расходные операции по счету клиента не осуществляются. Денежные средства, поступившие после прекращения договора банковского счета, возвращаются отправителю.

После прекращения договора банковского счета остаток денежных средств выдается наличными клиенту либо осуществляется их перевод платежным поручением на другой счет. При отсутствии денежных средств на счете запись о закрытии соответствующего счета вносится в Книгу регистрации открытых счетов не позднее дня, следующего за днем прекращения договора банковского счета.

Банки осуществляют перевод денежных средств по банковским счетам и без открытия банковских счетов в соответствии с законодательством на основании распоряжений о переводе денежных средств. Распоряжения составляются плательщиками, получателями средств, а также лицами, органами, имеющими право на основании федерального закона предъявлять распоряжения к банковским счетам плательщиков, банками.

Перевод денежных средств осуществляется в рамках следующих форм безналичных расчетов (расчетные (платежные) документы):

- расчетов платежными поручениями;

- расчетов по аккредитиву;

- расчетов инкассовыми поручениями;

- расчетов чеками;

- расчетов в форме перевода денежных средств по требованию получателя средств (прямое дебетование);

- расчетов в форме перевода электронных денежных средств.

Формы безналичных расчетов избираются плательщиками, получателями средств самостоятельно и могут предусматриваться договорами, заключаемыми ими со своими контрагентами. Банки не вмешиваются в договорные отношения клиентов. Взаимные претензии между плательщиком и получателем средств, кроме возникших по вине банков, решаются в установленном федеральным законом порядке без участия банков.

Плательщиками, получателями средств являются юридические лица, индивидуальные предприниматели, физические лица, занимающиеся частной практикой, физические лица, банки.

Банки осуществляют перевод денежных средств по банковским счетам посредством:

- списания денежных средств с банковских счетов плательщиков и зачисления денежных средств на банковские счета получателей средств;

- списания денежных средств с банковских счетов плательщиков и выдачи наличных денежных средств получателям средств – физическим лицам;

- списания денежных средств с банковских счетов плательщиков и увеличения остатка электронных денежных средств получателей средств.

Кредитные организации осуществляют перевод денежных средств без открытия банковских счетов, в том числе с использованием электронных средств платежа, посредством:

- приема наличных денежных средств, распоряжения плательщика – физического лица и зачисления денежных средств на банковский счет получателя средств;

- приема наличных денежных средств, распоряжения плательщика – физического лица и выдачи наличных денежных средств получателю средств – физическому лицу;

- приема наличных денежных средств, распоряжения плательщика – физического лица и увеличения остатка электронных денежных средств получателя средств;

- уменьшения остатка электронных денежных средств плательщика и зачисления денежных средств на банковский счет получателя средств;

- уменьшения остатка электронных денежных средств плательщика и выдачи наличных денежных средств получателю средств – физическому лицу;

- уменьшения остатка электронных денежных средств плательщика и увеличения остатка электронных денежных средств получателя средств.

Перевод денежных средств осуществляется банками в электронном виде или на бумажных носителях.

Количество экземпляров распоряжений на бумажных носителях устанавливается банком.

Банк, исполняя распоряжения клиентов о списании денежных средств, осуществляет следующие процедуры:

- удостоверяет права клиента на распоряжение денежными средствами;

- контролирует целостность распоряжений;

- контролирует структуру распоряжений;

- контролирует правильность реквизитов распоряжений;

- контролирует достаточность денежных средств.

Удостоверение права распоряжения денежными средствами при приеме к исполнению распоряжения в электронном виде осуществляется банком посредством проверки электронной подписи, аналога собственноручной подписи и (или) кодов, паролей, иных средств, позволяющих подтвердить, что распоряжение в электронном виде подписано. Удостоверение права распоряжения денежными средствами при приеме к исполнению распоряжения на бумажном носителе, за исключением распоряжения физического лица об осуществлении перевода денежных средств без открытия банковского счета, осуществляется банком посредством проверки наличия и соответствия собственноручной подписи и оттиска печати образцам, заявленным банку в карточке с образцами подписей и оттиска печати.

При приеме к исполнению распоряжения физического лица об осуществлении перевода денежных средств без открытия банковского счета на бумажном носителе кредитная организация проверяет наличие собственноручной подписи.

Контроль целостности распоряжения в электронном виде осуществляется банком посредством проверки неизменности реквизитов распоряжения. (Контроль целостности распоряжения на бумажном носителе осуществляется банком посредством проверки отсутствия в распоряжении внесенных изменений (исправлений).

Структурный контроль распоряжения в электронном виде осуществляется банком посредством проверки установленных реквизитов и максимального количества символов в реквизитах распоряжения.

Контроль достаточности денежных средств на банковском счете плательщика осуществляется банком плательщика при приеме к исполнению каждого распоряжения многократно или однократно в порядке, установленном банком.

Достаточность денежных средств на банковском счете плательщика определяется исходя из остатка денежных средств, находящихся на банковском счете плательщика на начало текущего дня, и с учетом сумм:

- денежных средств, списанных с банковского счета плательщика и зачисленных на банковский счет плательщика до начала определения достаточности денежных средств на банковском счете плательщика;

- наличных денежных средств, выданных с банковского счета плательщика и зачисленных на банковский счет плательщика до начала определения достаточности денежных средств на банковском счете плательщика;

- денежных средств, в отношении которых получателю средств и (или) банку получателя средств в соответствии с договором подтверждена возможность исполнения распоряжения клиента о списании денежных средств в течение определенного договором срока, но не более чем 10 дней.

При достаточности денежных средств на банковском счете плательщика распоряжения подлежат исполнению в последовательности поступления распоряжений в банк, получения акцепта от плательщика, если законодательством не предусмотрено изменение указанной последовательности. При приостановлении операций по банковскому счету плательщика распоряжения клиента помещаются в очередь распоряжений, ожидающих разрешения на проведение операций по банковскому счету плательщика.

При недостаточности денежных средств на банковском счете плательщика – юридического лица, индивидуального предпринимателя или физического лица, распоряжения не принимаются банком к исполнению и возвращаются (аннулируются) отправителям распоряжений не позднее рабочего дня, следующего за днем поступления распоряжения.

При осуществлении операций с использованием электронных средств платежа кредитная организация получателя средств в случаях, предусмотренных договором, получает согласие кредитной организации плательщика на осуществление операции с использованием электронного средства платежа. В случае положительного результата авторизации кредитная организация плательщика обязана предоставить денежные средства кредитной организации получателя средств в порядке, установленном договором.

Расчеты платежными поручениями. При расчетах платежными поручениями банк плательщика обязуется осуществить перевод денежных средств по банковскому счету плательщика или без открытия банковского счета плательщика – физического лица получателю средств, указанному в распоряжении плательщика.

Платежное поручение составляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе.

Платежное поручение действительно для представления в банк в течение 10 календарных дней со дня, следующего за днем его составления.

Если плательщиком является банк, перевод денежных средств на банковский счет клиента – получателя средств может осуществляться банком на основании составляемого им банковского ордера.

В распоряжении о переводе денежных средств без открытия банковского счета плательщика – физического лица на бумажном носителе должны быть указаны реквизиты плательщика, получателя средств, банков, сумма перевода, назначение платежа, а также может быть указана иная информация, установленная кредитной организацией или получателем средств по согласованию с банком. Распоряжение о переводе денежных средств без открытия банковского счета плательщика – физического лица может быть составлено в виде заявления.

Форма распоряжения о переводе денежных средств без открытия банковского счета плательщика – физического лица на бумажном носителе устанавливается кредитной организацией или получателями средств по согласованию с банком.

На основании распоряжения о переводе денежных средств без открытия банковского счета плательщика – физического лица кредитная организация составляет платежное поручение.

Распоряжение о переводе денежных средств без открытия банковского счета плательщика – физического лица, передаваемое с использованием электронного средства платежа, должно содержать информацию, позволяющую установить плательщика, получателя средств, сумму перевода, назначение платежа.

Расчеты по аккредитиву. При расчетах по аккредитиву банк, действующий по распоряжению плательщика об открытии аккредитива и в соответствии с его указаниями (далее – банк-эмитент), обязуется осуществить перевод денежных средств получателю средств при условии представления документов, предусмотренных аккредитивом и подтверждающих выполнение его условий, либо предоставляет полномочие другому банку (далее – исполняющему банку) на исполнение аккредитива. В качестве исполняющего банка может выступать банк-эмитент, банк получателя средств или иной банк. Банк-эмитент вправе открыть аккредитив от своего имени и за свой счет. В этом случае банк-эмитент является плательщиком.

Исполнение аккредитива осуществляется на основании представленных документов.

Открытие аккредитива осуществляется банком-эмитентом на основании заявления плательщика об открытии аккредитива, составляемого в порядке, установленном банком.

Реквизиты и форма (на бумажном носителе) аккредитива устанавливаются банком.

В аккредитиве должна быть указана следующая обязательная информация:

- номер и дата аккредитива;

- реквизиты плательщика;

- реквизиты банка-эмитента;

- реквизиты получателя средств;

- реквизиты исполняющего банка;

- вид аккредитива;

- срок действия аккредитива;

- способ исполнения аккредитива;

- перечень документов, которые должны быть представлены по аккредитиву, и требования к ним;

- назначение платежа;

- срок представления документов;

- необходимость подтверждения (при наличии);

- порядок оплаты комиссионного вознаграждения банков.

В аккредитиве может быть указана иная информация.

При получении от банка-эмитента аккредитива с полномочием на исполнение аккредитива исполняющий банк в случае несогласия принять полномочие на исполнение аккредитива обязан известить об этом банк-эмитент не позднее трех рабочих дней начиная со дня поступления аккредитива.

Исполняющий банк сообщает условия поступившего от банка-эмитента аккредитива получателю средств.

Перевод денежных средств в исполняющий банк в качестве покрытия по покрытому (депонированному) аккредитиву осуществляется платежным поручением банка-эмитента с указанием информации, позволяющей установить аккредитив, в том числе дату и номер аккредитива.

В случае изменения условий или отмены аккредитива плательщик представляет в банк-эмитент заявление. Согласно полученному заявлению банк-эмитент направляет получателю средств, в том числе через исполняющий банк, извещение об изменении условий или отмене аккредитива.

Для исполнения аккредитива получатель средств представляет в исполняющий банк документы, предусмотренные условиями аккредитива, в течение срока действия аккредитива. В случаях, предусмотренных условиями аккредитива, документы по аккредитиву могут представляться в электронном виде, в том числе с использованием информационных систем.

Банк (исполняющий банк, банк-эмитент) проверяет соответствие по внешним признакам представленных документов и их реквизитов требованиям, предусмотренным условиями аккредитива, а также отсутствие противоречий между документами. Документы, содержащие расхождения с условиями аккредитива и (или) противоречия с другими представленными документами, признаются не соответствующими условиям аккредитива.

Срок проверки документов не должен превышать пяти рабочих дней, следующих за днем получения документов. В случае несоблюдения указанного срока банк не вправе ссылаться на несоответствие представленных документов условиям аккредитива. При представлении документов менее чем за пять рабочих дней до истечения срока действия аккредитива исполняющий банк вправе осуществлять проверку документов в пределах пятидневного срока, при этом закрытие аккредитива до окончания указанного срока не осуществляется.

При установлении соответствия представленных документов условиям аккредитива исполняющий банк осуществляет исполнение аккредитива. Исполнение аккредитива путем платежа осуществляется посредством перевода денежных средств платежным поручением исполняющего банка на банковский счет получателя средств или посредством зачисления соответствующей суммы на банковский счет получателя средств в исполняющем банке.

После исполнения аккредитива исполняющий банк направляет банку-эмитенту извещение об исполнении аккредитива с указанием суммы исполнения и приложением представленных документов не позднее трех рабочих дней после дня исполнения аккредитива.

В случае невыполнения поставщиком своих обязательств и непредоставления документов по покрытому (депонированному) аккредитиву банк-эмитент может запросить у исполняющего банка подтверждение о том, что документы в исполняющий банк не представлялись, исполняющим банком не оплачивались, и вправе потребовать от исполняющего банка возврата суммы покрытия на основании запроса, подтверждающего представление документов в банк-эмитент.

В этом случае исполняющий банк осуществляет возврат суммы покрытия не позднее рабочего дня, следующего за днем получения запроса банка-эмитента.

Возврат денежных средств по аккредитиву осуществляется платежным поручением исполняющего банка с указанием информации, позволяющей установить аккредитив, в том числе даты и номера аккредитива. Банк-эмитент обязан зачислить возвращенные исполняющим банком денежные средства по покрытому (депонированному) аккредитиву на банковский счет плательщика, с которого ранее была списана сумма покрытия, не позднее рабочего дня, следующего за днем возврата денежных средств.

Расчеты инкассовыми поручениями. Инкассовые поручения применяются при расчетах по инкассо в случаях, предусмотренных договором или законодательством при взыскании денежных средств. Получателем средств может являться банк, в том числе банк плательщика. Если получателем средств является банк плательщика, списание денежных средств с банковского счета клиента-плательщика может осуществляться банком в соответствии с договором банковского счета на основании составляемого банком банковского ордера.

Инкассовое поручение предполагает списание денежных средств без согласия плательщика с его банковского счета.

Инкассовое поручение составляется, предъявляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе.

В целях исполнения распоряжения взыскателя средств, не являющегося инкассовым поручением, предъявленного непосредственно в банк плательщика, указанный банк составляет инкассовое поручение.

Расчеты в форме перевода денежных средств по требованию получателя средств (прямое дебетование). При осуществлении безналичных расчетов в форме перевода денежных средств по требованию получателя средств применяется платежное требование.

Платежное требование составляется, предъявляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе.

При выставлении на клиента платежного требования, банк плательщика должен получить распоряжение (акцепт) по характеру исполнения данного требования.

Акцепт плательщика должен быть дан в течение пяти рабочих дней, если более короткий срок не предусмотрен договором между оператором по переводу денежных средств и плательщиком.

Получение акцепта плательщика осуществляется банком плательщика посредством передачи распоряжения получателя средств либо уведомления в электронном виде или на бумажном носителе для акцепта плательщику и получения акцепта (отказа от акцепта) плательщика с составлением заявления об акцепте (отказе от акцепта) плательщика.

Заявление об акцепте (отказе от акцепта) плательщика составляется плательщиком в электронном виде или на бумажном носителе с указанием номера, даты, суммы распоряжения получателя средств, суммы акцепта (отказа от акцепта), реквизитов плательщика, получателя средств, банка плательщика, банка получателя средств. Заявление об акцепте (отказе от акцепта) плательщика может включать иные реквизиты, установленные банком. Заявление об акцепте (отказе от акцепта) подписывается плательщиком.

При получении акцепта плательщика банком плательщика проводится контроль достаточности денежных средств на банковском счете плательщика.

При получении отказа от акцепта плательщика или при неполучении акцепта плательщика в срок, установленный федеральным законом и договором, распоряжение получателя средств подлежит возврату (аннулированию) банком плательщика.

При получении частичного акцепта плательщика банк плательщика направляет отправителю распоряжения уведомление в электронном виде о получении частичного акцепта плательщика или представляет экземпляр заявления об акцепте (отказе от акцепта) плательщика на бумажном носителе с указанием даты, проставлением штампа банка и подписи уполномоченного лица банка не позднее рабочего дня, следующего за днем получения частичного акцепта плательщика. Частичное исполнение распоряжений плательщиков, в том числе и частичный акцепт, осуществляется банком платежным ордером в электронном виде или на бумажном носителе.

При отказе от акцепта плательщика или неполучении акцепта плательщика банк плательщика направляет отправителю распоряжения уведомление в электронном виде или на бумажном носителе об отказе от акцепта плательщика или о неполучении акцепта плательщика с указанием даты и проставлением на уведомлении на бумажном носителе штампа банка и подписи уполномоченного лица банка не позднее рабочего дня, следующего за днем отказа от акцепта плательщика, или рабочего дня, следующего за днем, не позднее которого должен быть получен акцепт плательщика.

Способом ускорения документооборота при расчетах посредствам использования платежного требования является заранее данный акцепт.

Заранее данный акцепт плательщика может быть дан в договоре между банком плательщика и плательщиком и (или) в виде отдельного сообщения либо документа, в том числе заявления о заранее данном акцепте, составленного плательщиком в электронном виде или на бумажном носителе, с указанием суммы акцепта или порядка ее определения, сведений о получателе средств, имеющем право предъявлять распоряжения к банковскому счету плательщика, об обязательстве плательщика и основном договоре, в том числе в случаях, предусмотренных законодательством.

Заранее данный акцепт должен быть дан до предъявления распоряжения получателя средств. Заранее данный акцепт может быть дан в отношении одного или нескольких банковских счетов плательщика, одного или нескольких получателей средств, одного или нескольких распоряжений получателя средств.

При положительном результате контроля наличия заранее данного акцепта плательщика банк плательщика проводит контроль достаточности денежных средств на банковском счете плательщика. При несоответствии распоряжения получателя средств условиям заранее данного акцепта плательщика распоряжение получателя средств подлежит возврату, если договором не предусмотрена обязанность банка плательщика в указанном случае запросить акцепт плательщика.

При наличии заранее данного акцепта плательщик вправе изменить его условия или отозвать заранее данный акцепт в порядке, установленном договором, до поступления распоряжения в банк плательщика.

Расчеты чеками и платежными картами. Чек должен содержать реквизиты, установленные федеральным законом, а также может содержать реквизиты, определяемые кредитной организацией. Форма чека устанавливается кредитной организацией.

Кредитная организация обязана удостовериться в подлинности чека, а также в том, что предъявитель чека является уполномоченным по нему лицом.

Чеки кредитных организаций применяются при осуществлении перевода денежных средств, за исключением перевода денежных средств Банком России.

Перевод денежных средств с использованием платежных карт осуществляется с учетом особенностей, предусмотренных Положением Банка России от 24.12.2004 г. № 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт», зарегистрированным Министерством юстиции Российской Федерации 25.03.2005 г. № 6431, 30.10.2006 г. № 8416, 08.10.2008 г. № 12430, 09.12.2011 г. № 22528.

Организация межбанковских расчетов

Межбанковские расчеты осуществляются посредством корреспондентских счетов, открытых банком в кредитных организациях.

В обязательном порядке банки открывают корреспондентский счет в Центральном банке. Прежде всего они позволяют осуществить взаимодействие между Центральным банком России и банками – участниками платежной системы Банка России по совокупности вопросов осуществления перевода денежных средств. Основным нормативным документом, регулирующим порядок организации межбанковских расчетов через платежную систему Банка России, является Положение Банка России от 06.06.2017 г. № 595-П «Положение о платежной системе Банка России».

В платежной системе Банка России участники делятся на прямых и косвенных.

Прямыми участниками платежной системы могут быть: банки и иные кредитные организации (ее филиалы), Федеральное казначейство или его территориальные органы, а также иные организации, которые могут являться прямым участником в соответствии с ч. 7 ст. 21 Федерального закона от 27.06.2011 г. № 161-ФЗ. Прямыми участниками являются и подразделения Банка России.

Косвенными участниками платежной системы могут быть организации, соответствующие следующим критериям:

- иные организации, являющиеся участниками платежной системы;

- организация является клиентом кредитной организации (ее филиала) – прямого участника.

Кредитные организации являются участниками платежной системы Банка России с момента заключения договора об открытии корреспондентского счета.

Критерием прекращения участия прямого участника – клиента Банка России в платежной системе Банка России является прекращение действия договора счета.

Кредитной организации (ее филиалам) со дня отзыва (аннулирования) у кредитной организации лицензии на осуществление банковских операций оказываются услуги по переводу денежных средств как клиенту Банка России, не являющемуся участником платежной системы.

Критерием прекращения участия косвенного участника в платежной системе Банка России является прекращение участия в платежной системе Банка России прямого участника, клиентом которого является данный косвенный участник.

Доступ к услугам по переводу денежных средств для прямых участников – клиентов Банка России осуществляется с использованием распоряжений в электронном виде и (или) на бумажном носителе.

Банк России, являясь главным участником межбанковских расчетов, осуществляет перевод денежных средств по корреспондентским счетам банков – участников платежной системы, предоставляет им операционные услуги, услуги платежного клиринга и расчетные услуги.

Банк России осуществляет перевод денежных средств банков – участников платежной системы с использованием сервиса срочного перевода, сервиса несрочного перевода и сервиса быстрых платежей (табл. 9.3).

Таблица 9.3

| Количество переводов денежных средств, млн ед. | 2019 | |||

|---|---|---|---|---|

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | |

| Сервис срочного перевода | 1 | 1,1 | 1,1 | 1,2 |

| Сервис несрочного перевода | 360,4 | 410,3 | 434,9 | 498,9 |

| Сервис быстрых платежей | 0,1 | 0,9 | 1,9 | 3,8 |

Сервис срочного перевода предусматривает выполнение процедур приема к исполнению распоряжений о переводе денежных средств, в том числе проверку достаточности денежных средств, незамедлительно по мере поступления распоряжений в Банк России и процедур исполнения распоряжений незамедлительно после успешного завершения процедур приема к исполнению.

Сервис несрочного перевода предусматривает выполнение процедур приема к исполнению распоряжений, в том числе проверку достаточности денежных средств, а также процедур исполнения распоряжений не ранее наступления периодов времени, определенных регламентом функционирования платежной системы Банка России.

При осуществлении перевода денежных средств с использованием сервиса срочного перевода и сервиса несрочного перевода операционные услуги, услуги платежного клиринга и расчетные услуги предоставляются Банком России.

Косвенные участники имеют доступ к услугам по переводу денежных средств только с использованием сервиса срочного перевода.

Сервис быстрых платежей предусматривает выполнение круглосуточно в режиме реального времени процедур приема к исполнению распоряжений на сумму менее 600 тыс. руб. незамедлительно по мере поступления распоряжений в операционный центр. При осуществлении перевода денежных средств с использованием сервиса быстрых платежей операционные услуги, услуги платежного клиринга предоставляются ОПКЦ внешней платежной системы на основании договора о взаимодействии, заключенного между Банком России и оператором внешней платежной системы. Услуги платежного клиринга в части проверки достаточности денежных средств и расчетные услуги предоставляются Банком России.

Сервис быстрых платежей для осуществления перевода денежных средств по распоряжениям клиентов кредитных организаций (их филиалов) обязаны использовать следующие кредитные организации, являющиеся участниками внешней платежной системы, предоставляющей операционные услуги, услуги платежного клиринга при переводе денежных средств с использованием сервиса быстрых платежей:

- кредитные организации, являющиеся системно значимыми кредитными организациями;

- иные кредитные организации, имеющие универсальную лицензию на осуществление банковских операций.

Перевод денежных средств в платежной системе Банка России осуществляется в валюте Российской Федерации.

Для прямого участника перевод денежных средств осуществляется за счет денежных средств, находящихся на корреспондентском счете (субсчете) банка (кредитной организации), с учетом лимита внутридневного кредита и кредита овернайт, если он установлен по корреспондентскому счету (субсчету) кредитной организации (ее филиала).

Для косвенного участника перевод денежных средств осуществляется за счет денежных средств, находящихся на открытом в Банке России корреспондентском счете (субсчете) прямого участника.

Перевод денежных средств осуществляется на основании распоряжений участников платежной системы, взыскателей средств (составители распоряжений), поступивших в Банк России или составленных Банком России в электронном виде либо на бумажном носителе.

Безотзывность перевода денежных средств в рамках платежной системы Банка России наступает после списания денежных средств с банковского (корреспондентского) счета (субсчета) плательщика – клиента Банка России, со счета плательщика – подразделения Банка России.

Окончательность перевода денежных средств в платежной системе Банка России наступает после зачисления денежных средств на банковский (корреспондентский) счет (субсчет) получателя средств – клиента Банка России, на счет получателя средств – подразделения Банка России.

Платежная система Банка России функционирует ежедневно. Сервисы срочного и несрочного перевода предоставляются Банком России ежедневно, за исключением выходных и нерабочих праздничных дней. Сервис быстрых платежей предоставляется Банком России в круглосуточном режиме ежедневно, включая выходные и нерабочие праздничные дни.

Регламент функционирования платежной системы Банка России включает предварительный сеанс, регулярный сеанс и завершающий сеанс платежной системы Банка России, а также период функционирования сервиса быстрых платежей.

В течение предварительного сеанса выполняются: загрузка нормативносправочной информации платежной системы Банка России для осуществления срочного и несрочного переводов; установление значений лимитов, операции управления ликвидностью, включая установление лимита внутридневного кредита и кредита овернайт; прием к исполнению и исполнение распоряжений Банка России при проведении депозитных и кредитных операций, а также формирования обязательных резервов.

В течение регулярного сеанса осуществляются: операции по установлению или изменению значений лимитов; прием к исполнению и исполнение распоряжений в рамках сервиса срочного перевода, в том числе выполнение срочных рейсов; в рамках сервиса несрочного перевода с выполнением внутридневных консолидированных рейсов и несрочных рейсов.

В течение периода урегулирования регулярного сеанса:

- осуществляется срочный перевод между банками (кредитными организациями и(или) их филиалами) по банковским корреспондентским счетам (субсчетам) прямых участников;

- принимаются распоряжения банков о переводе денежных средств с использованием сервиса срочного перевода и сервиса несрочного перевода в течение текущего операционного дня на счета клиентов Банка России, не являющихся кредитными организациями;

- принимаются распоряжения Федерального казначейства и его территориальных органов для исполнения с использованием сервиса срочного перевода и сервиса несрочного перевода в течение текущего операционного дня;

- принимаются распоряжения о переводе денежных средств с клиринговых банковских счетов клиринговой организации, открытых в Банке России, на корреспондентский счет данной клиринговой организации, открытый в Банке России, а также с корреспондентского счета клиринговой организации, открытого в Банке России, на клиринговые банковские счета данной клиринговой организации, открытые в Банке России;

- принимаются распоряжения о переводе денежных средств с клиринговых банковских счетов и корреспондентских счетов клиринговой организации, открытых в кредитных организациях, на клиринговые банковские счета клиринговой организации, открытые в Банке России;

- принимаются распоряжения о переводе денежных средств с клиринговых банковских счетов и корреспондентских счетов клиринговой организации, открытых в Банке России, на счета Федерального казначейства и его территориальных органов;

- исполняются с использованием сервиса срочного перевода распоряжения, составленные на основании реестра клиринговых позиций и др.