Активные операции кредитной организации: общая характеристика и методы управления

Общая характеристика активов кредитной организации

Термин «актив» (от лат. activus – действенный) означает часть бухгалтерского баланса (обычно левая сторона), характеризующая состав, размещение и использование средств, сгруппированных по их роли в производственном процессе. Такая трактовка понимания сущности актива дает основание сформулировать это понятие применительно к балансу кредитной организации.

Актив баланса коммерческого банка по отношению к пассиву является вторичным: он отражает направления вложения (т. е. размещения и использования) капитала кредитной организации и ее долговых обязательств. Актив должен быть согласован с пассивом не только по суммам, но и по срокам.

Активные операции – это операции, с помощью которых банки размещают ресурсы для получения дохода (прибыли), поддержания ликвидности, обеспечения функционирования банка. Они ведут к росту средств на активных счетах.

Задолженность по активным счетам баланса показывает направления использования ресурсов банка.

Объемы, сроки активных операций напрямую зависят от тех же параметров пассивных операций.

Качество проводимых активных операций существенно влияет на доходность, ликвидность и, соответственно, на финансовую надежность и устойчивость банка.

Активная часть банковского баланса отражает состав, структуру и целевое использование средств, показывает, куда размещены ресурсы и какова отдача от вложенных средств.

В составе активных операций банков можно выделить следующие классификационные группы:

1) активы в денежной форме – денежные средства в наличной и безналичной форме.

В их состав входят кассовые операции – это операции по приему, выдаче и хранению наличных денежных средств.

Для формирования наличности в необходимом объеме у банка имеется операционная касса. Сумма средств, находящаяся в операционной кассе банка, как и у любого юридического лица, является строго лимитированной. Ее величина (лимит) рассчитывается территориальным учреждением Банка России, в котором открыт корреспондентский счет банка. Объем наличных денег в кассе банка не следует завышать, так как средства, находящиеся в кассе, являются «неработающими» активами.

Наличные денежные средства банка пополняются за счет резервов денежной наличности, размещаемых в РКЦ, которые он получает для подкрепления своей операционной кассы;

2) ссудные (кредитные) операции включают всю ссудную и приравненную к ней задолженность. Обычно составляют большую часть банковских активов, кредитный портфель входит в состав основных доходных банковских продуктов, формирующих процентные доходы;

3) инвестиционные операции представляют собой операции по размещению свободных денежных средств в активы, обращающиеся на фондовом рынке в виде государственных и корпоративных ценных бумаг. Инвестиционные операции при условии их эффективной организации обеспечивают банку значительные доходы в виде прямых доходов от инвестиционных операций (дивиденды, проценты или доходы от перепродажи ценных бумаг) и косвенных доходов, образующихся благодаря увеличению доли рынка, контролируемой банком через дочерние и зависимые общества, и усилению влияния на клиентов за счет участия в корпоративном управлении на основе владения пакетом их акций. Инвестиционный портфель банка также входит в состав основных доходных банковских продуктов.

В связи с рисковым характером инвестиционной деятельности под ссудные (кредитные) и инвестиционные операции со стороны регулирующих органов и в рамках сформированной каждым банком финансовой политики устанавливаются ограничения (лимиты) вложений денежных средств, соблюдение которых является первоочередной задачей банка;

4) вложения в основной капитал создают основу для функционирования кредитных организаций, в их состав входят:

- вложения в реальный основной капитал, в том числе здания, оборудование, автопарк и пр., принадлежащие банку и относящиеся к его основным фондам;

- нематериальные активы, в том числе лицензии, программные продукты и др.

Абсолютная величина банковских активов характеризует масштаб операций банковской системы страны.

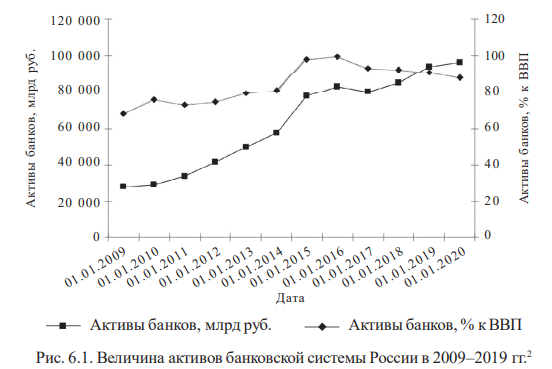

Представим анализ активов банковского сектора России на рис. 6.1.

Относительный (отношение банковских активов к валовому внутреннему продукту страны) и абсолютный размеры активов банковской системы России, являющиеся важными показателями степени развитости банковского сектора, до 2017 г. демонстрировали тенденцию к росту, что подтверждает значимость банковской системы государства для его экономики. С 2017 г. отношение совокупных активов банковского сектора к ВВП постепенно сокращается при увеличении абсолютного размера активов, что может говорить о некотором сокращении активности банковского сектора в экономике страны и позволяет сделать предположение, что не все экономические субъекты удовлетворены в своих финансовых потребностях.

В рамках экспресс-анализа ликвидности активы банка в зависимости от легкости превращения их в денежную форму (в наличные деньги или средства на счетах банка) делятся на группы:

- первоклассные ликвидные средства – активы, находящиеся в немедленной готовности, направляемые на выполнение обязательств. Это остатки денежных средств в кассе банка, средства на корреспондентских счетах, первоклассные векселя и государственные ценные бумаги;

- достаточно ликвидные средства – активы, находящиеся в распоряжении банка, которые в относительно короткий срок могут быть превращены в денежную форму. Сюда относятся кредиты и другие платежи в пользу банка со сроками исполнения в ближайшие 30 дней, условно реализуемые ценные бумаги, имеющие рыночную котировку, зарегистрированные на бирже, права участия в других предприятиях и банках, другие ценности;

- неликвидные средства – это активы, реализация которых невозможна или сопряжена со значительными трудностями: просроченные кредиты и ненадежные долги, банковские лицензии, здания и оборудование, принадлежащее банку и относящееся к реальному капиталу;

- прочие активы – не вошедшие в предыдущие группы.

Банк России классифицирует банковские активы, исходя из степени риска невозврата в срок размещенных денежных средств:

– активы, обладающие нулевой степенью риска (кассовая наличность и драгоценные металлы в хранилище банка, остатки средств на корреспондентском и резервном счетах в Банке России): I категория качества – анализ деятельности контрагента и (или) функционирования рынка (рынков) не выявил угрозы потерь и есть доказательства, что контрагент вовремя и полностью выполнит свои обязательства;

– активы, имеющие умеренную степень риска: от 1 до 20 % (вложения в долговые ценные бумаги РФ и кредиты, выданные под следующие варианты обеспечения: гарантированные правительством РФ, залог государственных ценных бумаг, залог драгоценных металлов в слитках): II категория качества – анализ деятельности контрагента и (или) функционирования рынка (рынков) позволяет констатировать наличие несущественной угрозы частичных потерь (например, кредитной организации стало известно о наличии в деятельности контрагента недостатков в управлении, системе внутреннего контроля или других отрицательных аспектов и (или) прогнозируется неблагоприятное развитие ситуации на рынках, на которых работает контрагент);

– активы со значительной степенью риска: (от 21 до 50 %) (средства на корреспондентских счетах в кредитных организациях-нерезидентах из числа группы развитых стран, вложения в долговые обязательства субъектов РФ и местных органов власти, кредиты, выданные под залог ценных бумаг субъектов РФ и органов местного самоуправления): III категория качества – анализ деятельности контрагента и (или) функционирования рынка (рынков) позволяет констатировать наличие существенной угрозы частичных потерь (например, констатировано кризисное состояние рынков или ухудшение финансового положения контрагента);

– активы с высокой степенью риска: (от 51 до 100 %) (средства на корсчетах российских коммерческих банков, кредитные требования к банкам-резидентам, средства на счетах у банков-нерезидентов стран не из числа групп развитых стран): IV категория качества – анализ деятельности контрагента и (или) функционирования рынка (рынков) выявил наличие серьезной угрозы частичных потерь (например, имеются затруднения в исполнении контрагентом своих обязательств) либо наличие серьезной угрозы полных потерь;

– активы со 100 %-ной степенью риска (просроченные ссуды, все прочие инвестиции, не отраженные в предыдущих группах): V категория качества – имеются доказательства, что стоимость отдельного элемента расчетной базы резерва будет полностью потеряна в связи с неисполнением контрагентом договорных обязательств.

Взвешивание активов на уровень риска – это важный показатель оценки инвестиционной деятельности банка. Более высоким уровень принимаемого риска при проведении активных операций будет у банка, проводящего агрессивную политику на рынке, ниже – у банка с консервативной инвестиционной политикой.

Группировка активов коммерческого банка по степени риска их вложений и возможной потери части стоимости используется для исчисления показателей достаточности капитала банка.

Если состояние баланса банка позволяет за счет быстрой реализации средств по активу исполнять срочные обязательства по пассиву, то баланс считается ликвидным.

Как было упомянуто выше, все банковские активы разделяют на доходные и недоходные, исходя из способности актива приносить доход. Такое деление достаточно условно, поскольку в конечном итоге абсолютно все активы принимают участие в создании дохода, одни – непосредственно, а другие – опосредованно.

Так, к активам, непосредственно создающим доход, относятся выданные кредиты, выпущенные ценные бумаги, материально-технические активы, переданные в лизинг, иностранная валюта, драгоценные металлы и камни, приносящие доход при повышении их рыночной стоимости или в условиях инфляции («курсовой доход»).

Отдельно среди доходных активов выделяют группу вложений, приносящих процентный доход, – это ссуды, долговые обязательства в виде ценных бумаг (облигации, векселя, депозитные сертификаты и т. п.)

Условно (за счет их косвенного участия в формировании дохода) к доходным активам можно отнести:

– остатки наличных средств по кассе, поскольку эти средства используются для расчетно-кассового обслуживания клиентов банка, за которое банки взимают плату в виде комиссии с дебетового оборота по расчетному счету или в виде процента за обналичивание средств, когда выдают их клиентам через кассу.

В мировой банковской практике расчетно-кассовое обслуживание, а также проведение клиентских платежей через корреспондентскую сеть банка являются платными;

– остатки на корреспондентских счетах. Объем дохода от этой группы активов зависит от масштабов клиентской базы (т. е. от количества обслуживаемых клиентов) и от объема безналичного и наличного оборота средств: чем больше число клиентов и платежный оборот, тем выше доход банка.

Вместе с тем доход от активов может уменьшаться в условиях ужесточения конкурентной борьбы банков «за клиента». Чтобы привлечь больше клиентов, банки снижают размер платы за расчетно-кассовое обслуживание, а по ряду расчетных операций вообще отменяют ее.

Структурный анализ всех активов банка показывает, какой удельный вес в активах занимают доходные активы. Поскольку в большинстве своем доходные активы являются рисковыми, их значительная доля в активах увеличивает неустойчивость банка и риски неплатежей как по текущим операциям, так и по срочным обязательствам. При этом размер доходных активов должен быть достаточен для безубыточной работы банка. Нормальным считается, если доля доходных активов составляет 65–75 % от всех активов либо ниже, но при условии, что доходы банка превышают его расходы.

К недоходным активам относятся касса, корреспондентский счет (при условии отсутствия комиссионного вознаграждения), резервный счет, вложения в собственную материально-техническую базу и нематериальные активы, необходимые для работы банка (программные продукты, права аренды зданий и помещений и т. п.). От подобных вложений банки не получают прямой доход, но они формируют основу для функционирования банка, создают банковскую инфраструктуру. При формировании таких активов следует учитывать оптимальное соотношение между желанием снизить затраты на недоходные активы и здравым смыслом необходимости материально-технического обеспечения банковской деятельности и обеспечения требуемого уровня ликвидности.

В банковской практике существует следующее правило: чем выше доходность актива, тем он более рисковый. Высокая рисковость вложений предполагает их меньшую надежность, т. е. слабую способность к возврату. Невозврат кредитов – довольно частое явление в банковской практике.

Проблема «неработающих» активов является повторяющейся особенностью во всех последних финансовых кризисах. Низкое качество доходных активов приводит к снижению процентных доходов и увеличению специальных резервов, что, в конечном итоге, ведет к снижению прибыльности банков и регулятивного капитала. Со временем непрофильные активы могут привести к банкротству банков, возникновению угрозы финансовой стабильности банковской системы и сокращению возможностей финансирования реального сектора экономики. Поэтому своевременное выявление неработающих активов помогает обеспечить их учет в банковских балансах и принять верное решение (основанное на сочетании количественных и качественных параметров) о дальнейшем управлении такими активами.

Проводя активные операции, банки должны поддерживать определенный уровень ликвидности, который бы обеспечивал своевременный возврат привлеченных средств, разумное распределение рисков по отдельным операциям, соблюдение всех законов и предписаний.

Методы управления активами кредитной организации

Для обеспечения, с одной стороны, устойчивости, а с другой – необходимой доходности, банкам следует выбирать правильный подход к управлению активами, который будет учитывать конъюнктуру рынка и интересы стейкхолдеров.

Для выбора такого подхода необходим всесторонний анализ портфеля активов банка.

Основную задачу управления банковскими активами можно свести к обеспечению прибыльной работы банка при соблюдении ликвидности его баланса.

Значимую роль в решении этой задачи отводят управлению активами банка, основной целью которого выступает формирование рациональной структуры банковских активов.

Процесс управления активами начинается с оценки их стоимости, для этого применяются следующие методы оценки активов:

1) метод фактической стоимости приобретения предполагает, что активы учитываются по сумме уплаченных за них денежных средств или их эквивалентов, или по справедливой стоимости, предложенной за них на момент их приобретения;

2) метод восстановительной стоимости подразумевает, что активы отражаются по сумме денежных средств или их эквивалентов, которая должна быть уплачена в том случае, если такой же или эквивалентный актив приобретался бы в настоящее время;

3) метод возможной цены продажи заключается в отражении стоимости активов в сумме денежных средств или их эквивалентов, которая в настоящее время может быть выручена от продажи актива в нормальных условиях. Стоимость активов, определенная в текущих ценах, будет влиять на значение коэффициентов ликвидности;

4) метод дисконтированной стоимости применяется для учета активов по дисконтированной стоимости будущего чистого поступления денежных средств, которые, как предполагается, будут создаваться данным активом.

Как было отмечено выше, коммерческим банкам следует распределять привлеченные средства в различные виды активных операций, обеспечивая требуемый уровень своей прибыльности и ликвидности. При этом коммерческие банки могут руководствоваться тремя методами управления активами (размещения имеющихся ресурсов):

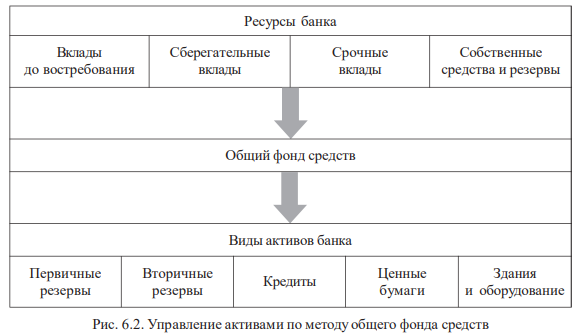

1. Метод общего фонда средств (общего распределения средств).

Как известно, банковские ресурсы поступают из разнообразных источников, включая вклады до востребования, сберегательные, срочные вклады, а также собственные средства банка. В основе метода общего распределения средств лежит идея аккумуляции всех ресурсов в одну совокупность – общий фонд средств, которая впоследствии распределяется между теми видами активов, которые считаются подходящими (рис. 6.2).

При этом существует определенная очередность распределения ресурсов.

Сначала осуществляется пополнение первичных резервов банка: наличность и корреспондентский счет в Банке России. Затем формируются вторичные резервы из числа краткосрочных высоколиквидных ценных бумаг. При использовании данного метода вторичные резервы являются для банка основным средством поддержания уровня ликвидности. Далее средства фонда направляются на финансирование всех подтвержденных заявок на получение кредитов, но нужно понимать, что кредитный портфель не считается средством обеспечения банковской ликвидности. Когда все заявки на ссуды удовлетворены, оставшиеся средства идут на приобретение ценных бумаг, прежде всего государственных, которые являются источником доходов и, кроме этого, пополняют вторичные резервы по мере того, как приближается срок их погашения.

Данный метод обладает рядом недостатков:

1) акцент при таком управлении создается на максимизации высоколиквидных средств, которые не дают необходимого уровня прибыльности, что в перспективе может негативно сказаться на финансовой устойчивости банка;

2) не учитывается срочность депозитов разных видов: депозиты до востребования предназначены для расчетов, а сберегательные и срочные депозиты размещаются для получения дохода и имеют определенные сроки хранения.

Общий метод размещения средств считается рискованным. Применяют его в основном крупные банки, которые располагают значительными ресурсами и финансовой устойчивостью и, исходя из этого, могут не соблюдать срочность вкладов;

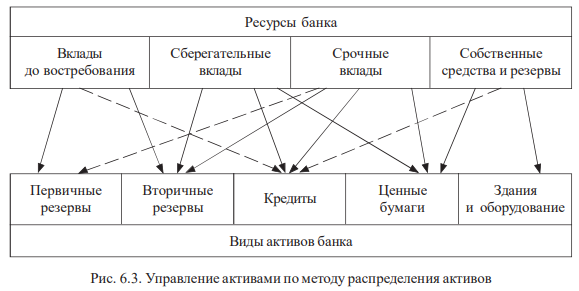

2. Метод распределения активов (конверсии средств).

Выше отмечалось, что при выборе управления активами с помощью общего фонда средств крайне много внимания уделяется ликвидности, но не учитываются различия требований ликвидности по отношению к разным срокам вкладов и основному капиталу. По мнению многих представителей банковского бизнеса, этот недостаток служит фактором, влияющим на сокращение нормы прибыли.

С течением времени срочные вклады, требующие меньшей ликвидности, чем вклады до востребования, растут более высокими темпами. Метод распределения активов, известный также как метод конверсии средств, позволяет преодолеть ограниченность метода общего фонда средств.

В отличие от предыдущего метода, метод конверсии средств устанавливает, что размер требуемых банку ликвидных средств зависит от источников привлечения фондов по срокам. Применение этого метода позволяет разграничить источники средств во взаимосвязи с установленными регулятором нормами обязательных резервов и скоростью их обращения.

Например, скорость оборачиваемости вкладов до востребования выше, чем у срочных. Поэтому средства по вкладам до востребования должны помещаться преимущественно в первичные и вторичные резервы, реже – в инвестиции.

Метод распределения активов создает внутри банка несколько «центров прибыльности», которые используются для размещения средств, привлекаемых банком из разных источников. Определив, какие средства по их прибыльности и ликвидности относятся к соответствующим «центрам», устанавливается и порядок их размещения. При этом важно, что размещение средств из определенного «центра» происходит независимо от остальных «центров» (рис. 6.3).

Преимуществами данного метода является то, что при его использовании происходит координация сроков между привлеченными вкладами и их вложениями в активы, а также увеличиваются дополнительные вложения в ссуды и инвестиции, что ведет к увеличению нормы прибыли. Таким образом, метод позволяет устранить избыток ликвидных активов.

Однако и этот метод имеет недостатки, снижающие эффективность его применения. Хотя в основу выделения различных прибыльных центров положена скорость обращения различных типов вкладов, может не быть корреляции между скоростью обращения вкладов той или иной группы и колебаниями общей суммы вкладов этой группы. Как показывает практика, часть средств, внесенных на вклад до востребования, никогда не будет изъята и может быть инвестирована в долгосрочные высокодоходные ценные бумаги без какого-либо риска.

Другим недостатком этого метода является то, что он предполагает независимость источников средств от путей их использования, что не подтверждает банковская практика. Например, банки стремятся привлечь больше ресурсов на депозиты, но чаще всего клиент, размещающий свои средства в банке, за ссудой будет обращаться в этот же банк. Следовательно, привлечение новых вкладов означает одновременно обязательство банка удовлетворять часть заявок на кредиты со стороны новых вкладчиков, а это значит, что часть новых вкладов должна быть направлена на кредитование владельцев этих вкладов.

Следует также учесть сезонные колебания в работе отдельных банков, при которых спрос на кредит может расти именно в тот момент, когда объем вкладов снизился. Кроме того, под воздействием проводимой в стране денежно-кредитной политики спрос на кредиты в периоды экономического подъема может опережать рост вкладов, а в периоды спада деловой активности, наоборот, будут выше темпы роста депозитов;

3. Метод научного управления.

Два метода, рассмотренных нами выше, содержат в себе простейшие приемы анализа связей между различными статьями актива и пассива. Они предлагают направления размещения всех доступных для инвестирования средств таким образом, чтобы обеспечить достаточную норму прибыли, осуществляя операции в пределах ограничений ликвидности, установленных внутренними документами банка или органами банковского контроля.

Управление активами с применением более серьезных методов исследования операций предполагает использование сложных моделей и современного математического аппарата для анализа взаимосвязей между различными статьями банковского баланса, в частности, использование так называемой целевой функции, когда банк определяет вложения своих ресурсов, исходя из результата расчетов, полученного по формуле (6.1):

Р(n) = ax1 + bx2 + cx3 + dx4 + ex5 + f x6, (6.1)

где Р – доход от операций;

х1–х6 – суммы размещения активов по различным направлениям;

a, b, c, d, e, f – процентные ставки, соответствующие данным направлениям вложений банка.

Метод научного управления исходит из предположения, что банк размещает средства, учитывая максимальные в анализируемом периоде процентные ставки.

При этом банк должен соблюдать экономические нормативы, установленные регулятором, оценивать и контролировать уровень всех видов риска. Поэтому банк не вкладывает все свои ресурсы в наиболее доходные активы, а распределяет их но нескольким направлениям. Но основную часть имеющихся свободных ресурсов, скорее всего, он разместит туда, где имеется возможность получения более высоких доходов. Такие операции должны обеспечить ему достаточную прибыль при поддержании ликвидности на требуемом уровне.

Метод научного управления активами, или экономико-математический метод, направлен на максимизацию прибыли при соблюдении нормативов ликвидности и диверсификации рисков.

В настоящее время все три метода управления активами используются в мировой банковской практике. Применение каждого метода обусловлено экономической конъюнктурой и положением банка на рынке. Показателем эффективности управления активами любым из методов является уровень доходности по активным операциям банка.

В выборе подходов к политике размещения активов важны не догматические установки, а систематический анализ общеэкономической динамики. При проведении же анализа руководством и экспертами банков должны учитываться такие факторы, как уровень деловой активности в обществе, подъемы и падения как спроса на кредиты, так и предложения вкладов, особенности денежно-кредитной политики властей на конкретном этапе, положение во всех сегментах финансового рынка.