Пассивные операции кредитной организации: общая характеристика и принципы организации

Ресурсная база коммерческого банка: понятие и характеристика

Коммерческие банки, являясь коммерческими предприятиями особого рода, формируют свою ресурсную базу из свободных денежных средств (оборотных ресурсов) государства, юридических и физических лиц для дальнейшего их размещения с целью получения дохода.

Ресурсная база коммерческого банка – совокупность денежных средств хозяйствующих субъектов и денежных доходов населения, которые мобилизуются банком на условиях возникновения отношений собственности и долговых обязательств для дальнейшего размещения среди нуждающихся в дополнительных ресурсах юридических и физических лиц с целью получения прибыли.

Размер ресурсной базы зависит:

- от денежно-кредитной политики центрального банка в области, в частности, от нормы обязательного резервирования привлеченных банком средств, от процентной ставки центрального банка;

- политики коммерческого банка, осуществляемой за счет собственного капитала, включая дивидендную, процентную, депозитную, валютную политику.

Под банковскими ресурсами понимается вся совокупность находящихся в распоряжении банков средств, которые используются для проведения ими активных операций.

Выбор модели ресурсной базы для конкретного коммерческого банка осуществляется под воздействием внутренних и внешних факторов.

Внешние факторы:

- экономическая ситуация в мире и в стране (кризисные явления, реформирование ставок на межбанковском рынке, стабильность национальной валюты и пр.);

- денежно-кредитная политика центрального банка (целевые ориентиры, изменения в системе рефинансирования, резервных требований и пр.);

- уровень развития мировой и национальной банковской системы (внедрение новых международных стандартов в деятельность кредитных организаций в соответствии с соглашением «Базель III», корректировка способов регулирования банковской деятельности, системы банковского надзора, введение широкого спектра новых инструментов по управлению банковской ликвидностью);

- синтез разных сегментов финансового рынка (рынок ссудных капиталов, денежный рынок, валютный рынок, рынок ценных бумаг, рынок драгоценных металлов и пр.);

- уровень межбанковской конкуренции (целевые установки банка, универсализация банковской деятельности, ценовые и неценовые методы банковской конкуренции, интенсивный или экстенсивный тип развития филиальной сети, появление необанков и пр.).

Внутренние факторы:

- адекватность сформированных ресурсов политике банка в области размещения средств (виды ресурсов, сроки обязательств, сумма ресурсов, степень риска и пр.);

- минимизация издержек на формирование ресурсной базы банка (гибкая процентная и депозитная политика, зависимость от рынка межбанковского кредитования, цифровизация банковской деятельности и др.);

- способность к диверсификации банковских ресурсов (наличие у банка широкого спектра лицензий, регулярный пересмотр линейки банковских вкладов, соответствие требованиям для управления ресурсами государственных структур и участников финансового рынка).

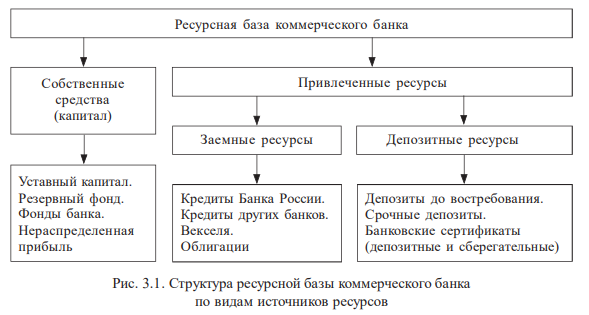

В зависимости от способа образования ресурсы банка можно разделить на собственные и привлеченные (рис. 3.1).

Формирование капитала банка является по сути началом его деятельности, так как банк может быть учрежден при выполнении требований центрального банка по минимальной величине уставного капитала.

Уставный капитал служит основным обеспечением обязательств банка и формируется за счет взносов юридических и физических лиц, резидентов и нерезидентов, которые оплачиваются: путем перечисления денежных средств в рублях или иностранной валюте либо путем взноса в виде имущества определенных видов. Также не исключено прямое или косвенное участие в уставном капитале государственных структур.

Резервный фонд предназначен для покрытия непредвиденных расходов и убытков банка, связанных с проведением активных операций, которые могут принести повышенные риски, и формируется за счет чистой прибыли банка. Виды и размеры резервов напрямую зависят от структуры активных операций. Страховые и иные фонды специального назначения, формируемые из прибыли, создаются и используются на основе решения общего собрания акционеров или учредителей банка и внутренних нормативных документов.

Нераспределенная прибыль – это часть прибыли, которая осталась после выплаты дивидендов и отчислений в резервный фонд. Банк может получать доходы процентного и непроцентного характера.

В структуре привлеченных ресурсов присутствуют заемные и депозитные ресурсы, причем последние традиционно преобладают.

К заемным ресурсам относятся прежде всего межбанковские кредиты – кредитные ресурсы коммерческих банков, пополняемые за счет ресурсов других банков и центрального банка. Политика банка может предусматривать выпуск банком собственных долговых бумаг: векселей и облигаций.

Депозит – денежные средства или ценные бумаги, отданные на хранение в банк или в другой финансово-кредитный институт. Депозиты являются основным источником банковских ресурсов.

Формирование ресурсов может осуществляться путем поступления средств как в безналичной форме, так и через кассу или банкоматы (терминалы) в виде наличных. В любом случае денежные средства аккумулируются на корреспондентском счете банка и используются им в дальнейшем в процессе активных операций.

Пассивные операции коммерческих банков, их понятие и классификация

Пассивные операции – это операции по формированию источников ресурсов кредитных организаций (КО).

Традиционно банки выступают в экономике финансовыми посредниками: с одной стороны, они привлекают денежные средства физических и юридических лиц, с другой стороны, размещают их за свой счет и берут на себя соответствующие риски. По сути, от структуры и объемов пассивных операций будет зависеть, каким объемом банковских ресурсов КО будет обладать в конкретный момент времени, что определит масштабы ее деятельности и позиции в банковской системе. В банковских системах большинства стран сложилась практика функционирования банка преимущественно за счет привлеченных средств. У некоторых банков объем привлеченных средств может составлять около 90 %, и, соответственно, на капитал приходится 10 %. Среди российских банков на долю привлеченных ресурсов приходится 70–90 %, а остальную часть занимает капитал, зарубежные банки формируют свои пассивы в объеме 85–90 % привлеченных ресурсов.

Классификация пассивных операций возможна по следующим критериям:

- по экономическому содержанию;

- по категории клиентов;

- по сроку;

- по виду финансового актива.

Рассмотрим данные элементы классификации более подробно.

Первая классификация предусматривает деление пассивных операций по экономическому содержанию на собственные средства и привлеченные ресурсы.

Собственными средствами традиционно называют капитал банка. Размер и структура капитала зависят от организационно-правовой формы банка, типа лицензии, с которой он работает, объема и видов активных операций, политики банка в области размещения ресурсов. Подробнее эти вопросы будут рассмотрены в гл. 4.

Привлеченные ресурсы структурируются в зависимости от способа аккумуляции и могут быть депозитными и недепозитными. Так, депозитные средства формируются за счет различных видов вкладов, а недепозитные ресурсы образуются путем привлечения межбанковских кредитов и выпуска долговых ценных бумаг. Как правило, подавляющее большинство банков России оперируют с большими объемами привлеченных средств за счет вкладов, а ценные бумаги и полученные МБК порой не достигают и 10 %. Потому депозитные ресурсы принято выделять отдельной группой.

Кроме того, привлеченные ресурсы могут быть разделены по стоимости источников привлечения: на дешевые и дорогие. При таком разделении дешевыми ресурсами выступят вклады до востребования. Что касается более дорогих средств, в качестве таких принято рассматривать срочные депозиты и межбанковские кредиты. Дифференциация привлеченной ресурсной базы банка по стоимостному признаку, несомненно, является необходимой, поскольку при ведении деятельности следует обратить внимание не только на объем привлеченных средств, но и на суммы, затрачиваемые на их аккумуляцию.

Второй критерий классификации по категории клиентов весьма многообразен. Среди учредителей банка могут быть юридические и физические лица, резиденты и нерезиденты.

Особенности классификации клиентов по отдельным видам пассивных операций представлены в табл. 3.1.

В разрезе привлеченных ресурсов банков, связанных с выпуском банком сертификатов, векселей и облигаций, ограничения по клиентам зависят от вида ценных бумаг.

Третий критерий классификации по срокам предусматривает разделение пассивных операций в зависимости от вида (табл. 3.2).

Четвертый критерий по виду финансового актива предусматривает, что пассивные операции могут проводиться в рублях, иностранной валюте или драгоценных металлах.

Таблица 3.1

| Группа операций | Клиенты |

|---|---|

| Межбанковские расчеты | Кредитные организации-корреспонденты. Банки-нерезиденты |

| Внутрибанковские расчеты | Клиенты банков. Филиалы банков |

| Межбанковские привлеченные средства и межбанковские кредиты | Банк России. Кредитные организации. Кредитные организации-нерезиденты |

| Операции с клиентами: – средства на счетах |

Федеральное казначейство. Минфин РФ. Финансовые органы субъектов РФ и органов местного самоуправления |

| Государственные и другие внебюджетные фонды: – Пенсионный фонд Российской Федерации; – Фонд социального страхования Российской Федерации; – Федеральный фонд обязательного медицинского страхования; – территориальные фонды обязательного медицинского страхования; – фонды социальной поддержки населения; – внебюджетные фонды органов исполнительной власти субъектов РФ и местного самоуправления |

|

| Организации, находящиеся в федеральной собственности: – финансовые организации; – коммерческие организации. Некоммерческие организации. Организации федеральной почтовой связи по переводным операциям. Головной исполнитель, исполнитель государственного оборонного заказа |

|

| Организации, находящиеся в государственной (кроме федеральной) собственности: – финансовые организации; – коммерческие организации; – некоммерческие организации; – региональный оператор; – головной исполнитель, исполнитель государственного оборонного заказа |

|

| Негосударственные организации: – финансовые организации; – коммерческие организации; – некоммерческие организации; – организации, созданные для проведения выборов; – товарищества собственников жилья, жилищные кооперативы и иные специализированные потребительские кооперативы, управляющие организации; – головной исполнитель, исполнитель государственного оборонного заказа |

|

| Прочие: – физические лица; – индивидуальные предприниматели; – юридические лица; – физические лица-нерезиденты; – юридические лица и индивидуальные предприниматели-нерезиденты; – платежный агент, банковский платежный агент (субагент), поставщик; – опекуны или попечители, бенефициарами по которым являются подопечные; – исполнитель государственного оборонного заказа |

|

| – депозиты и прочие привлеченные средства | Федеральное казначейство: – финансовые органы субъектов РФ и органов местного самоуправления; – государственные внебюджетные фонды РФ; – внебюджетные фонды субъектов РФ и органов местного самоуправления; – финансовые организации, находящиеся в федеральной собственности; – коммерческие организации, находящиеся в федеральной собственности; – некоммерческие организации, находящиеся в федеральной собственности; – финансовые организации, находящиеся в государственной (кроме федеральной) собственности; – коммерческие организации, находящиеся в государственной (кроме федеральной) собственности; – некоммерческие организации, находящиеся в государственной (кроме федеральной) собственности; – негосударственные финансовые организации; – негосударственные коммерческие организации и индивидуальные предприниматели; – негосударственные некоммерческие организации; – физические лица; – юридические лица-нерезиденты; – физические лица-нерезиденты |

| Счета и депозитные счета в драгоценных металлах | Кредитные организации. Банки-нерезиденты |

Таблица 3.2

| Вид пассивной операции | Сроки |

|---|---|

| Кредиты и депозиты, полученные кредитными организациями от Банка России | 1 день; 2–7 дней; 8–30 дней; 31–90 дней; 91–180 дней; 181 день – 1 год; свыше года; до востребования; от 1 года до 3 лет (только по депозитам); свыше 3 лет (только по депозитам) |

| Кредиты, полученные от кредитных организаций, включая нерезидентов | 1 день; 2–7 дней; 8–30 дней; 31–90 дней; 91–180 дней; 181 день – 1 год; от 1 года до 3 лет; свыше 3 лет; до востребования |

| Депозиты | До востребования; до 30 дней; 31–90 дней; 91–180 дней; 181 день – 1 год; от 1 года до 3 лет; свыше 3 лет |

| Выпущенные сертификаты, облигации, векселя | До 30 дней; 31–90 дней; 91–180 дней; 181 день – 1 год; от 1 года до 3 лет; свыше 3 лет |

| Счета и депозитные счета, выраженные в драгоценных металлах | Со сроком исполнения на следующий день; 2–7 дней; 8–30 дней; 31–90 дней; 91 день и более |

Причем, совершение операций по счетам в иностранной валюте производится с соблюдением валютного законодательства РФ. Пересчет иностранной валюты в рубли (переоценка средств в иностранной валюте) осуществляется путем умножения суммы иностранной валюты на установленный Банком России официальный курс иностранной валюты по отношению к рублю.

Кроме того, счета и депозиты могут открываться в драгоценных металлах при наличии у банка соответствующей лицензии. Пересчет в учетных единицах массы драгоценного металла в рубли (переоценка драгоценных металлов) осуществляется путем умножения массы драгоценного металла на учетную цену соответствующего аффинированного драгоценного металла (золото, серебро, платину, палладий).

Принципы организации пассивных операций банков

Организация и проведение пассивных операций базируются на следующих принципах.

Соответствие привлеченных ресурсов и кредитных вложений по срокам и суммам. В результате проведения пассивных операций банк формирует ресурсную базу для проведения в дальнейшем активных операций, причем объемы и сроки вложений напрямую зависят от объема сформированных ресурсов и в итоге это определит размер получаемых доходов. Реализация данного принципа возможна через управление банковской ликвидностью.

Для обеспечения ликвидностью банку необходимо формировать такую структуру баланса, при которой активы, не утрачивая при этом своей стоимости, могут своевременно преобразовываться в денежные средства по мере востребования пассивов. В зависимости от специфики проводимых операций, особенностей клиентской базы и многих других факторов управление ликвидностью в банках имеет свои особенности. Однако несмотря на различия, можно выделить некоторые общие положения, касающиеся выбора «ликвидность – прибыльность»: в краткосрочной перспективе избыточная ликвидность негативно влияет на доходность банка, поэтому выгоднее поддерживать ликвидные активы на минимальном уровне, работая на грани минимально допустимых значений нормативов; в долгосрочной перспективе предпочтительным вариантом оказывается поддержание относительно более высокого уровня ликвидности, что противоречит достижению более высокой доходности, но способствует упрочению финансового состояния банка.

Таким образом, банк должен четко определять, какой метод управления ликвидностью для него более предпочтителен. Метод управления активами, когда банк определяет пути размещения собственных и привлеченных средств так, чтобы при минимальном риске получить максимально возможный доход, оставаясь при этом ликвидным.

Метод управления пассивами, когда банк определяет политику управления размером собственного капитала и привлеченных средств, их оптимальную структуру с целью дальнейшего эффективного использования в активных операциях.

В узком смысле управление ликвидностью через управление пассивами часто сводится к действиям, направленным на изыскание заемных средств по мере возникновения потребности в них для поддержания ликвидности. Или сбалансированного управления активами и пассивами, когда применяется портфельный подход к управлению ликвидностью через согласованное управление активами и пассивами банка.

Регулярный мониторинг стабильности, величины и структуры банковских ресурсов, так как это напрямую окажет влияние на надежность банка, его конкурентные преимущества в банковской системе, возможные каналы выхода на международный рынок. Банки могут иметь специализацию: в основном работать с физическими лицами, делать акцент на средний и малый бизнес, приоритетно обслуживать корпоративный сектор или основу его пассивов составляют межбанковские кредиты. Наличие такой специализации требует учитывать совокупность финансовых и социально-психологических факторов, влияющих на приток и отток денежных средств, так как они могут оказывать неоднозначное воздействие на структуру пассивных операций.

Анализ стоимости привлеченных ресурсов выступает одним из определяющих факторов размера прибыли коммерческого банка, структуры банковских доходов. Информационной базой для такого анализа служит финансовая отчетность банка. По ней можно определить, какие виды доходов преобладают у банка: процентные или непроцентные, насколько банк зависим от изменения валютного курса, цен на аффинированные драгоценные металлы и т. д.

Социальная составляющая. Пассивные операции предполагают мобилизацию свободных денежных средств у населения и предприятий. В рамках функционирования банковской системы предусмотрена трансформация этих средств в инвестиции, которые могут удовлетворить потребности экономических субъектов в основном и оборотном капиталах. Для населения расширяются возможности в потребительском и ипотечном кредитовании. Конечно, идеальным был бы вариант, когда доходы по депозитам покрывают или компенсируют убытки, вызванные инфляционными процессами. Но у банков есть альтернативные варианты привлеченных ресурсов, доходность по которым может быть выше депозитных процентов в зависимости от экономической ситуации в целом по стране и внутренней политики банка.

Банковский маркетинг. Определение параметров существующих и потенциальных пассивных операций. Выявление потребностей банковской клиентуры в расширении пассивных операций. Определение кратко- и долгосрочных целей для развития существующих и создания новых видов банковских ресурсов. Внедрение новых видов пассивных операций и организация внутреннего контроля за ними.

Таким образом, можно констатировать, что источником формирования ресурсной базы являются различные формы пассивных операций банка. В ее состав входят лишь те банковские операции, которые в результате размещения в активы способствуют формированию банковской прибыли.