Финансовый менеджмент кредитной организации

Финансовый менеджмент как основная функциональная область деятельности кредитной организации: сущность и принципы организации

Основой банковского менеджмента, фундаментальной функциональной областью деятельности выступает финансовый менеджмент кредитной организации.

Финансовый менеджмент кредитной организации имеет ту же экономическую природу, что и финансовый менеджмент организации других сфер экономики, но с учетом банковской специфики.

Финансовый менеджмент кредитной организации представляет собой систему управления финансовой деятельностью кредитной организации, т. е. систему денежных отношений по поводу формирования и использования капитала и обязательств кредитной организации в процессе производства и продажи банковских продуктов, направленную на реализацию финансовой политики кредитной организации, разработанной собственниками.

Целью финансового менеджмента кредитной организации является формирование эффективной системы финансового управления коммерческим банком, способствующей достижению целей его деятельности, а именно:

- максимизации прибыли кредитной организации;

- обеспечения конкурентоспособности кредитной организации;

- содействия развитию экономики через удовлетворение потребностей клиентов;

- обеспечения сохранности средств населения.

Реализация поставленной цели возможна через решение задачи финансового менеджмента кредитной организации – создания соответствующей системы управления активами и пассивами в разрезе формирования:

- собственных средств (капитала) кредитной организации в размере, необходимом для получения статуса вновь организуемой банковской кредитной организации и сохранения статуса действующей банковской кредитной организации, а также для обеспечения возможностей инвестирования средств, покрывающих потребности клиентов в банковских продуктах;

- эффективных доходных портфелей кредитной организации, в том числе кредитного и инвестиционного, в целях содействия развитию экономики через удовлетворение потребностей клиентов и получения кредитной организацией доходов, являющихся основой банковской прибыли;

- денежного портфеля в объеме, покрывающем потребности кредитной организации в выполнении мгновенных обязательств;

- обязательств (портфеля заемного капитала и депозитного портфеля) кредитной организации в объеме, достаточном для удовлетворения потребностей клиентов в доходных банковских продуктах, по цене, обеспечивающей конкурентоспособность банка, в целях обеспечения требуемого уровня банковской ликвидности;

- основного капитала кредитной организации в объеме, обеспечивающем защиту интересов вкладчиков и качество обслуживания клиентов, а также позволяющем оптимизировать расходы на его содержание.

Применительно к финансовому менеджменту кредитной организации как ключевой функциональной области банковской деятельности соблюдение определенных принципов должно обеспечивать решение поставленных задач в установленный срок по приемлемой цене с минимальным риском.

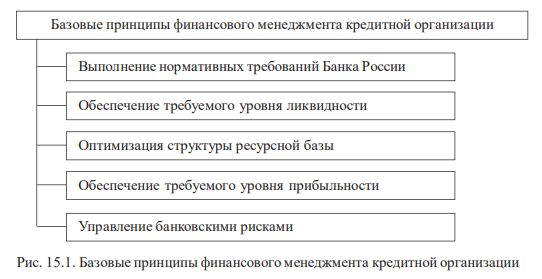

В этой связи выделяются базовые (основные) принципы финансового менеджмента кредитной организации, которые непосредственно направлены на обеспечение его эффективной реализации (рис. 15.1).

Принцип выполнения нормативных требований Банка России как внешнего субъекта управления кредитной организацией является определяющим.

Принцип обеспечения требуемого уровня ликвидности кредитной организации осуществляется:

- через достижение допустимого соответствия банковских вложений банковским ресурсам по срокам и суммам;

- поддержание минимального уровня свободных банковских ресурсов.

При проведении депозитных и кредитных операций банк должен стремиться к тому, чтобы его свободные ресурсы, не вовлеченные в доходные операции, находились на минимально допустимом уровне.

Принцип оптимизации структуры ресурсной базы кредитной организации предусматривает структурирование собственных средств и обязательств, исходя из их значимости и роли в организации деятельности кредитной организации.

Собственные средства (капитал) кредитной организации обеспечивают финансовую основу деятельности банка при его создании, в дальнейшем их величина определяет возможности для сохранения статуса банковской кредитной организации при увеличении надзорных требований, а также для обеспечения возможности адекватного роста активных операций и принятия рисков.

Заемные средства прежде всего являются средством обеспечения текущей ликвидности кредитной организации. Одним из факторов, обусловливающих размер и сроки привлечения заемного капитала банка, выступает уровень «агрессивности» проводимой финансовой политики в части управления ликвидностью.

Основу ресурсной базы кредитных организаций составляют депозиты, при формировании структуры которых необходимо учитывать следующее:

- с точки зрения ликвидности баланса кредитная организация должна обеспечить превышение доли срочных депозитов над депозитами до востребования;

- с точки зрения прибыльности целесообразно ориентироваться преимущественно на депозиты до востребования, а не на срочные депозиты.

Каким будет рациональное структурирование депозитов, каждая кредитная организация определяет самостоятельно, исходя из принятой в составе финансовой политики банка депозитной политики.

Принцип обеспечения требуемого уровня прибыльности кредитной организации, согласно которому реализация банковских продуктов должна содействовать получению такого объема прибыли в текущий момент либо созданию условий для получения таких объемов прибыли в будущем, которые обеспечат требуемый рост благосостояния собственников и требуемый уровень развития кредитной организации. Это возможно, если любые затраты и инвестиции, произведенные банком, будут не просто окупаться, а приносить приемлемый для собственника размер чистого дохода.

Принцип управления банковскими рисками направлен на точную и эффективную реализацию финансовой политики.

Соблюдение выделенных базовых (основных) принципов направлено на повышение эффективности финансового менеджмента в процессе организации банковской деятельности.

Функции финансового менеджмента кредитной организации

Сущность финансового менеджмента кредитной организации проявляется через его стандартные функции: анализ, планирование, регулирование, контроль.

Рассмотрим указанные функции финансового менеджмента применительно к кредитной организации.

1. Анализ как функция финансового менеджмента кредитной организации – это составление на основе бухгалтерской, финансовой, статистической и другой банковской отчетности аналитического обоснования управленческих решений, направленных на достижение поставленных целей.

Экономический анализ как разновидность анализа представляет собой «систематизированную совокупность аналитических процедур, имеющих целью получение заключений, выводов и рекомендаций экономического характера» в отношении объекта анализа. Экономический анализ банковской деятельности способствует выявлению сущности и тенденций экономических процессов, проходящих на всех уровнях управления банком, отличается следующей направленностью.

Во-первых, исходя из критерия широта охвата всех сторон банковской деятельности, экономический анализ может быть полный и тематический.

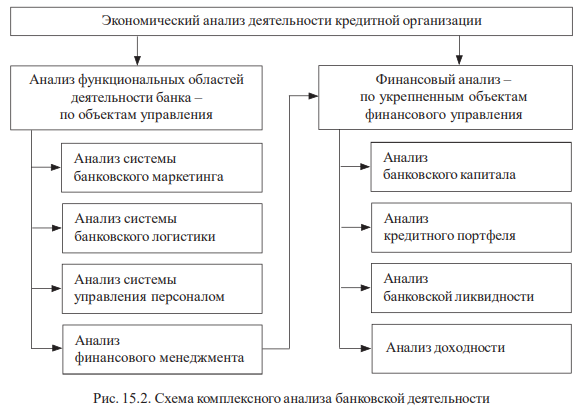

Полный анализ деятельности кредитной организации состоит из совокупности аналитических процедур, позволяющих осуществить всестороннюю оценку ее финансово-хозяйственной деятельности. Авторы предлагают полный анализ проводить в разрезе функциональных областей деятельности кредитной организации, особое внимание уделяя финансовому менеджменту как ключевому направлению (рис. 15.2).

Полный анализ, охватывающий все функциональные направления деятельности кредитной организации, позволяет оценить реальность достижения поставленных целей, обосновать принятие и корректировку решений стратегического и (или) оперативного характера.

Тематический анализ предполагает проведение аналитических процедур по отдельным направлениям деятельности кредитной организации. При этом выбор объектов анализа может быть самым разнообразным:

- в разрезе функциональных областей деятельности кредитной организации;

- в разрезе структурных подразделений кредитной организации;

- оценка эффективности отдельных видов банковских продуктов (операций, услуг, сделок);

- с точки зрения выполнения обязательных экономических нормативов банковской деятельности и пр.

Во-вторых, в зависимости от назначения экономический анализ деятельности кредитной организации подразделяется по следующим временным параметрам:

- ретроспективный анализ – предполагает изучение сложившихся в прошлом тенденций. Как правило, осуществляется на этапе последующего контроля/надзора внешними и внутренними субъектами управления;

- оперативный анализ – осуществляется на этапе оперативного (текущего) управления (планирования) деятельностью кредитной организации. В его проведении участвуют менеджеры среднего и низшего уровня под руководством топменеджеров. Результаты анализа позволяют оценить эффективность банковской деятельности в течение отчетного периода и при необходимости вносить корректировки;

- перспективный анализ – преимущественно проводится при разработке/ корректировке стратегии развития кредитной организации, составляется прогноз ожидаемых результатов в предстоящем периоде. В российской практике такой аналитический период составляет, как правило, от трех до пяти лет.

Для проведения анализа функциональных направлений банковской деятельности требуется обширная информационная база, в качестве которой выступает система банковской отчетности в виде совокупности законодательно установленных отчетных документов, отражающих различные аспекты деятельности кредитной организации на определенную дату.

Анализ финансовой деятельности кредитной организации позволяет:

- своевременно выявлять и устранять недостатки в организации и проведении финансово-хозяйственной деятельности коммерческого банка, изыскивать резервы повышения его финансовой устойчивости;

- прогнозировать финансовые результаты и показатели эффективности финансового управления и финансовой политики;

- разрабатывать конкретные мероприятия, направленные на эффективное использование банковских ресурсов, укрепление финансового состояния кредитной организации, при необходимости корректировать принятую финансовую политику.

2. Планирование как функция финансового менеджмента кредитной организации выступает предпосылкой создания и реализации банковских продуктов на финансовом рынке.

В условиях ограниченных ресурсов (финансовых, материальных, информационных, интеллектуальных и др.) планирование процесса формирования и использования ресурсной базы кредитной организации закономерно считать первоосновой банковской деятельности.

Действующее законодательство на сегодняшний день позволяет кредитным организациям самостоятельно устанавливать процентные ставки по кредитным, депозитным и прочим операциям, тарифы на банковские услуги, сделки и операции непроцентного характера. Ценовая конкурентоспособность на рынке банковских продуктов является важным фактором, обеспечивающим востребованность и успешность каждой кредитной организации.

Планирование банковской деятельности закладывает основы для создания равновесия между предложением банковских продуктов и реальным спросом на них. Внутрибанковское планирование позволяет не только обеспечивать клиентов инновационными банковскими продуктами, но и рационально использовать все виды ресурсов, которыми располагает кредитная организация – денежные средства, основной капитал, кадры, информационную базу, репутацию кредитной организации и многие другие потенциальные возможности.

Исходя из вышеизложенного, планирование как функция финансового менеджмента кредитной организации заключается в научном обосновании экономических целей ее деятельности, выборе рациональных способов их достижения на основе максимально полного изучения потребностей потребителей банковских продуктов, что обеспечит достижение прогнозируемого уровня эффективности финансового менеджмента кредитной организации.

Внутрибанковское планирование направлено на решение конкретных задач по эффективному формированию и функционированию как отдельных направлений деятельности кредитной организации, так и всех составных элементов ее баланса, а именно: денежного портфеля, кредитного портфеля, инвестиционного портфеля, основного капитала, заемных и привлеченных средств, собственных средств (капитала). Одновременно в ходе планирования должны рассматриваться перспективы достижения как стратегических, так и оперативных целей.

В результате возникает возможность на этапе планирования производить оценку степени приближения к конечной цели финансового менеджмента кредитной организации через постановку стратегических и оперативных задач и выбор необходимых средств для их выполнения.

В процессе планирования постановка стандартных целей банковской деятельности подвержена модификации на уровне конкретной кредитной организации в зависимости от имеющихся ресурсов: финансовых, материальных, информационных, репутационных, интеллектуальных и пр. Установленные кредитной организацией цели деятельности, в свою очередь, влияют и на выбор средств для их реализации. Так, возможность и способность занятия лидерской позиции на региональном финансовом рынке ограничиваются размером собственных средств кредитной организации, клиентской базой, размером и структурой обязательств, а также созданной организационной структурой и др. Сформированное представление о текущем уровне конкурентоспособности кредитной организации и ее продуктов влияет на постановку стратегических и оперативных задач в процессе планирования и на выбор доступных способов достижения конечных целей.

Поскольку на современном этапе развития банковской системы в качестве основной экономической цели банковской деятельности выдвигается максимизация прибыльности кредитной организации, соответственно, главной целью планирования финансового менеджмента кредитной организации является получение максимальной прибыли. Средствами ее достижения могут быть выбраны:

- рост доходов за счет проведения агрессивной процентной кредитной политики, расширения ассортимента доходных банковских продуктов;

- снижение расходов кредитной организации в части оптимизации административно-управленческих и эксплуатационных расходов и др.

Процесс планирования деятельности кредитной организации охватывает все функциональные направления банковской деятельности на различных уровнях управления. Планирование как функция финансового менеджмента кредитной организации выступает основой развития всей системы банковского менеджмента.

Это означает, что в процессе планирования необходим комплексный, системный подход к развитию кредитной организации через сбалансированное развитие всех ее функциональных областей деятельности. Решение локальных задач в отдельных направлениях банковской деятельности не может осуществляться изолированно, каждая из поставленных задач формулируется с учетом ее принадлежности к единой системе банковского менеджмента.

В данной связи планирование как функция финансового менеджмента кредитной организации состоит в разработке на основе финансовых показателей вариантов развития кредитной организации в целом или по отдельным функциональным направлениям ее деятельности как самостоятельным элементам системы банковского менеджмента, нахождения способов эффективной реализации этих вариантов в соответствии с пожеланиями собственников и потенциальными возможностями кредитной организации.

Рассмотрим классификацию видов планирования в кредитной организации:

1. По уровню управления планирование банковской деятельности подразделяется на стратегическое и оперативное. Стратегическое планирование имеет место на стадии разработки стратегии кредитной организации в соответствии с утвержденной финансовой политикой, а также при корректировке стратегии в результате изменения внешней и (или) внутренней среды банковской деятельности.

Оперативное планирование является составным элементом стратегического плана, осуществляется на текущем этапе.

2. По времени действия внутрибанковское планирование бывает краткосрочным, или текущим; среднесрочным, или годовым; долгосрочным, или перспективным. Период краткосрочного планирования в банковской практике охватывает один операционный день, неделю, месяц, квартал, полугодие, календарный год или ближайшие 365 (366) календарных дней; среднесрочного планирования – от одного до трех лет; долгосрочного планирования – от трех до 10–15 лет.

3. По сфере применения виды планирования в кредитной организации подразделяются по функциональным областям деятельности. Соответственно в рамках финансового планирования целесообразно в планах маркетинга, логистики, управления персоналом выделять финансовые показатели, характеризующие эти сферы деятельности и отражающиеся в объектах финансового управления. Финансовое планирование банковской деятельности включает в себя планирование величины и структуры капитала кредитной организации, ее активов, состава и структуры обязательств, доходов и затрат, денежных накоплений, прогнозирование банковских рисков.

4. По субъектам управления кредитной организацией планирование подразделяется на нормативное и внутрибанковское. Нормативное, или регулятивное, планирование банковской деятельности осуществляет Банк России посредством введения обязательных для исполнения пруденциальных норм. Внутрибанковское планирование направлено на достижение конечной цели управления кредитной организацией.

При рассмотрении планирования как функции финансового менеджмента кредитной организации следует выделять принципы планирования, направленные на достижение целей финансового менеджмента кредитной организации:

- принцип комплексности планирования;

- принцип эффективности планирования.

Принцип комплексности планирования означает, что планирование деятельности кредитной организации должно осуществляться на всех уровнях управления, начиная с этапа формирования финансовой политики кредитной организации, далее на этапе разработки стратегии и, наконец, на этапе оперативного управления.

Принцип эффективности планирования подразумевает разработку такого варианта организации банковской деятельности, который в условиях существующих ресурсных, нормативных и прочих ограничений обеспечивает максимальное достижение поставленных целей. При этом обычно сравнивают ожидаемые значения показателей с установленными обязательными экономическими нормативами и приемлемыми в банковской практике нормами.

Банковское планирование должно быть объективным и гибким по отношению к внутренним и внешним изменениям. Утвержденные планы развития деятельности кредитной организации должны периодически пересматриваться под влиянием нормативно-правовых нововведений, корректировки финансовой политики, изменений внешней среды.

3. Регулирование как функция финансового менеджмента кредитной организации представляет собой комплекс мер, действий, применяемых субъектами финансового управления для установления и корректировки основных финансовоэкономических процессов, происходящих в деятельности кредитной организации.

В соответствии с предлагаемой авторами классификацией субъектов финансового управления кредитной организацией целесообразно выделять следующие виды регулирования банковской деятельности:

- государственное регулирование;

- внутрибанковское регулирование.

Государственное регулирование банковской деятельности обусловлено такими целями государственной политики, как «политическая, экономическая и социальная стабильность; безусловное обеспечение законности и поддержание правопорядка…». В проекте Федерального закона «О мегарегуляторе финансовых рынков» указано, что «государственная политика в сфере регулирования и контроля предпринимательской деятельности на финансовых рынках направлена на повышение конкурентоспособности отечественного рынка финансовых услуг, создание условий для его интенсивного развития, обеспечение нового качества регулирования финансовых рынков».

Государственное регулирование банковской деятельности осуществляется по следующим направлениям:

- денежно-кредитное регулирование;

- валютное регулирование;

- налоговое регулирование и др.

Денежно-кредитное регулирование экономики осуществляется в рамках государственной денежно-кредитной политики в целях достижения макроэкономического равновесия при оптимальных темпах экономического роста. При этом Банк России использует следующие инструменты денежно-кредитного регулирования:

- процентные ставки по операциям Банка России;

- нормативы обязательных резервов, депонируемых в Банке России (резервные требования);

- операции на открытом рынке;

- рефинансирование кредитных организаций;

- валютные интервенции в виде операций по купле-продаже Банком России иностранной валюты на валютном рынке;

- установление ориентиров роста денежной массы;

- прямые количественные ограничения;

- эмиссия облигаций от имени Банка России и др.

Вторым направлением государственного регулирования деятельности кредитной организации выступает валютное регулирование, которое в совокупности с валютным контролем представляет собой «комплекс экономических, организационных и правовых мер воздействия, органов и агентов валютного регулирования и валютного контроля на внутренние валютные потоки и внешние платежи и переводы (трансакции) в рамках государственной валютной политики».

Налоговое регулирование банковской деятельности производится в порядке, установленном для предприятий и организаций, с учетом специфики банковской деятельности. При этом суть государственной налоговой политики остается неизменной – она направлена на регулирование доходов централизованных и децентрализованных фондов денежных средств для обеспечения стабильного развития экономики.

Государственное регулирование банковской деятельности обусловлено наличием присущего кредитной организации повышенного по сравнению с другими субъектами предпринимательства риска. При этом применяются следующие инструменты регулирования:

- участие в капитале кредитной организации как стратегическая форма присутствия государства в ее уставном капитале;

- нормативное регулирование деятельности кредитной организации и др.

Помимо внешнего государственного регулирования банковской деятельности, существует внутрибанковское регулирование.

Внутрибанковское регулирование деятельности кредитной организации направлено на создание и совершенствование ее организационной структуры, разработку внутренних нормативных актов и пр.

Рассмотрим возможные нормы регулирования банковской деятельности, устанавливаемые кредитной организацией, на примере ограничений при проведении кредитных операций.

Регламент, устанавливающий внутрибанковские ограничения по кредитным операциям, представляет собой внутренний банковский документ, регулирующий кредитный процесс. Обычно в нем прописываются параметры проведения кредитных операций, отражающие реализуемую кредитную политику:

- сроки кредитования. Наиболее распространены в банковской деятельности краткосрочные ссуды до 180 дней, среднесрочные – от 181 дней до двух лет, долгосрочные – свыше двух лет. Реальные сроки кредитования устанавливаются в соответствии с бизнес-планом (технико-экономическим обоснованием), которое предоставил потенциальный заемщик, а также в зависимости от его финансового состояния и предлагаемого обеспечения;

- процентные ставки. Обычно устанавливаются в зависимости от конъюнктуры рынка кредитов с учетом законодательных рамочных условий;

- лимиты кредитования как основной метод минимизации кредитных рисков, позволяющий кредитной организации диверсифицировать кредитный портфель с целью снижения концентрации и обеспечения стабильного процентного дохода. Обычно коллегиальные органы управления кредитной организацией устанавливают:

- лимиты кредитования физических лиц по программам кредитования;

- лимиты кредитования в филиалах и дополнительных офисах;

- лимит кредитования отдельных клиентов (определяется кредитным комитетом для организаций, активно использующих кредитные продукты, для установления ориентиров объема сотрудничества при одновременном принятии решений кредитным комитетом по отдельным сделкам).

Приведенные или любые другие ограничения банковской деятельности, установленные кредитной организацией самостоятельно, не должны противоречить общим обязательным нормам регулирования, установленным Банком России.

Обычно внутрибанковские лимиты ужесточают требования регулятора и в целом направлены на минимизацию банковских рисков.

Приведенная характеристика видов регулирования банковской деятельности позволяет констатировать, что в банковском бизнесе обязательным является как государственное, так и внутрибанковское регулирование. В целом регулирование деятельности кредитных организаций обеспечивает функционирование коммерческих банков в соответствии с действующим законодательством и поставленными целями.

4. Контроль как функция финансового менеджмента кредитной организации представляет собой систему наблюдения и проверки процесса функционирования и уровня фактического финансового состояния кредитной организации.

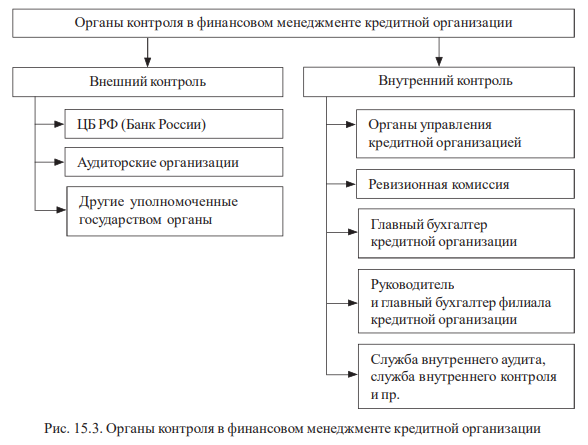

Банковская деятельность, связанная с перераспределением свободных денежных средств в экономической системе, находится под контролем внешних и внутренних субъектов управления кредитной организацией (рис. 15.3).

Внешний контроль по своей сути является государственным контролем.

Необходимость государственного контроля деятельности кредитной организации обусловлена ее особым положением в экономической системе страны: являясь основным кредитным институтом, аккумулирующим основные денежные потоки в экономической системе, банк выступает своеобразным гарантом стабильности национальной экономики.

Внешний контроль в финансовом менеджменте кредитной организации осуществляется специальными уполномоченными государством органами:

I. Контроль за банковской деятельностью осуществляет Центральный банк РФ (Банк России), одной из приоритетных целей которого является «развитие и укрепление банковской системы страны через укрепление финансовой устойчивости каждого отдельно взятого коммерческого банка».

Роль Банка России в обеспечении стабильности деятельности кредитной организации прописана в действующем законодательстве, широко освещается в экономической литературе. Между тем, не достигнуто общего понимания по разграничению функций регулирования и контроля финансового менеджмента кредитной организации, осуществляемых Банком России. Это, по мнению авторов, во многом объясняется как единой, совокупной трактовкой указанных функций в действующем законодательстве, так и выделением их единых целей и единого органа в системе Банка России, их осуществляющего, – Комитета банковского надзора.

Регулирование и контроль выступают самостоятельными функциями финансового менеджмента кредитной организации. При этом как регулирование, так и контроль осуществляются и внешними, и внутренними субъектами управления.

Что касается контроля, проводимого Банком России – внешним субъектом управления кредитной организацией, – то его следует трактовать как банковский надзор.

Между тем, сам надзор за деятельностью кредитных организаций и банковских групп, или банковский надзор, выступает одной из важных самостоятельных функций Банка России. Банковский надзор, как и банковское регулирование, является одним из основных вопросов деятельности Банка России, по которому ежеквартально в Национальном банковском совете рассматривается информация, предоставляемая Советом директоров Банка России.

Банковский надзор представляет собой надзор за соблюдением кредитными организациями и банковскими группами банковского законодательства, нормативных актов Банка России, установленных ими обязательных нормативов. Осуществление банковского надзора в РФ возложено на действующий на постоянной основе орган – Комитет банковского надзора, объединяющий структурные подразделения Банка России, обеспечивающие выполнение его надзорных функций.

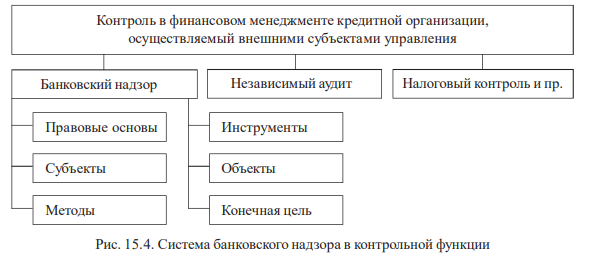

Трактовка банковского надзора как функции контроля финансового менеджмента кредитной организации не входит в противоречие с общепринятой в экономической литературе точкой зрения, что «контроль действительно присущ надзору как проявление одной из его функций». Элементы банковского надзора представляют собой следующую систему (рис. 15.4).

Правовые основы банковского надзора обеспечивают функционирование системы банковского надзора и одновременно являются ее самостоятельным элементом.

Основу для создания и эффективного функционирования системы банковского надзора в мировой банковской практике составляют «Основополагающие принципы эффективного банковского надзора» (далее – Базельские принципы банковского надзора) – документ, подготовленный и изданный в 1997 г. Базельским комитетом по банковскому надзору совместно с центральными банками и надзорными органами стран Базельского комитета.

Система банковского надзора, сформированная в российской банковской системе, основана на указанных принципах, разработанных Базельским комитетом, и на действующем национальном законодательстве и нормативных документах надзорных органов.

Субъекты банковского надзора представлены, с одной стороны, надзорным органом, а с другой – поднадзорным органом. Национальное законодательство определяет органом банковского надзора Центральный банк РФ (Банк России), поднадзорным органом – кредитную организацию и банковскую группу.

Базельские принципы банковского надзора требуют «четкого определения круга обязанностей и целей органов, участвующих в надзоре за кредитными организациями, наделения их оперативной самостоятельностью и достаточными ресурсами».

Методы банковского надзора включают следующие подходы, применяемые надзорным органом для достижения поставленных целей: лицензирование; дистанционный надзор; инспектирование.

К инструментам банковского надзора относятся нормы и требования, методы и методики, рекомендации и процедуры, разработанные Банком России и использующиеся для достижения целей надзора.

Объекты банковского надзора отражают специфику деятельности Банка России как надзорного органа: они охватывают не только текущую банковскую деятельность в разрезе укрупненных объектов финансового управления, но и процессы реструктуризации банковской системы, а также состояние бухгалтерского учета и отчетности кредитных организаций.

Конечная цель банковского надзора определена законодательством: банковский надзор обеспечивает «поддержание стабильности банковской системы Российской Федерации и защиту интересов вкладчиков и кредиторов»13. Поскольку банковский надзор осуществляется Банком России как внешним субъектом финансового управления кредитной организацией, он отражает функцию ее финансового менеджмента. В связи с этим логичным представляется тот факт, что указанная конечная цель банковского надзора совпадает с конечной целью управления кредитной организацией – обеспечения ее финансовой устойчивости за счет достижения ее конкурентоспособности посредством поддержания требуемого уровня достаточности капитала, качества активов, ликвидности, рентабельности кредитной организации.

II. Реализацию функции контроля в финансовом менеджменте кредитной организации на внешнем уровне в соответствии с действующим законодательством в обязательном порядке осуществляет аудиторская организация. Кредитные организации, входящие в банковскую систему РФ, подлежат обязательному аудиту, проводимому только аудиторскими организациями.

Банковский аудит представляет собой независимую проверку бухгалтерской (финансовой) отчетности в целях выражения мнения о ее достоверности. Как отмечено в законодательстве, аудиторская проверка не подменяет контроля достоверности бухгалтерской (финансовой) отчетности, осуществляемого другими уполномоченными государственными органами (Банком России, Федеральной налоговой службой и др.). Следует подчеркнуть, что каждый из внешних субъектов управления кредитной организацией решает свои специфические задачи.

Аудиторская организация при выполнении функции контроля финансового менеджмента кредитной организации обладает полномочиями:

«1) самостоятельно определять формы и методы проведения аудита… количественный и персональный состав аудиторской группы, проводящей аудит;

2) исследовать в полном объеме документацию, связанную с финансовохозяйственной деятельностью кредитной организации, а также проверять фактическое наличие любого имущества, отраженного в исследуемой документации;

3) получать у должностных лиц кредитной организации разъяснения и подтверждения в устной и письменной форме по возникшим в ходе аудита вопросам;

4) отказаться от проведения аудита или от выражения своего мнения о достоверности бухгалтерской (финансовой) отчетности в аудиторском заключении в случаях непредоставления кредитной организации всей необходимой документации либо выявления в ходе аудита обстоятельств, оказывающих либо способных оказать существенное влияние на мнение аудиторской организации о достоверности бухгалтерской (финансовой) отчетности кредитной организации;

5) страховать ответственность за нарушение договора оказания аудиторских услуг и (или) ответственность за причинение вреда имуществу других лиц в результате осуществления аудиторской деятельности;

6) осуществлять иные права, вытекающие из договора оказания аудиторских услуг».

III. Другие виды внешнего контроля в финансовом менеджменте кредитной организации как хозяйственного общества осуществляют уполномоченные государством органы, в том числе Федеральная налоговая служба (ФНС России),

Федеральная служба по финансовому мониторингу (Росфинмониторинг), Федеральная таможенная служба (ФТС России), органы государственной власти и органы прокуратуры Российской Федерации (федеральные органы), в том числе в рамках проверки соблюдения кредитной организацией законодательства Российской Федерации.

Указанные виды контроля осуществляются в соответствии с действующим законодательством.

Внутренний контроль в финансовом менеджменте кредитной организации осуществляется «в целях обеспечения:

- эффективности и результативности финансово-хозяйственной деятельности кредитной организации, эффективности управления активами и пассивами…;

- достоверности, полноты, объективности и своевременности составления и представления финансовой, бухгалтерской, статистической и иной отчетности (для внешних и внутренних пользователей), а также информационной безопасности…;

- соблюдения нормативных правовых актов… учредительных и внутренних документов кредитной организации;

- исключения вовлечения кредитной организации и участия ее служащих в осуществлении противоправной деятельности… а также своевременного представления… сведений в органы государственной власти и Банк России».

Внутренний контроль в финансовом менеджменте кредитной организации в соответствии с действующим законодательством осуществляют:

- «органы управления кредитной организации, определенные законодательно;

- ревизионная комиссия;

- главный бухгалтер кредитной организации;

- руководитель и главный бухгалтер филиала кредитной организации;

- подразделения и служащие, осуществляющие внутренний контроль в соответствии с полномочиями, определяемыми внутренними документами кредитной организации, включая: службу внутреннего аудита и службу внутреннего контроля».

Следует отметить, что руководство каждой кредитной организации, ориентируясь на нормативные акты Банка России, тем не менее, самостоятельно определяет перечень, названия и полномочия структурных подразделений, осуществляющих контрольную функцию финансового менеджмента кредитной организации.

Грамотно организованные и эффективно функционирующие системы внешнего и внутреннего контроля являются важной составляющей финансового менеджмента кредитной организации. Контроль обеспечивает получение конечного результата в соответствии с требованиями субъектов управления. Он дает возможность оценить качество планирования и соответствие фактического состояния кредитной организации требованиям среды. Результаты контроля служат информационной базой для принятия управленческих решений на перспективу, связанных с устранением недочетов и разработкой направлений развития. Все вышеназванное в конечном счете позволяет оценить эффективность функционирования кредитной организации.

Система финансового менеджмента кредитной организации

Совокупность основных элементов, регулирующих процесс принятия управленческих решений в сфере финансовой деятельности кредитной организации, представляет собой систему финансового менеджмента.

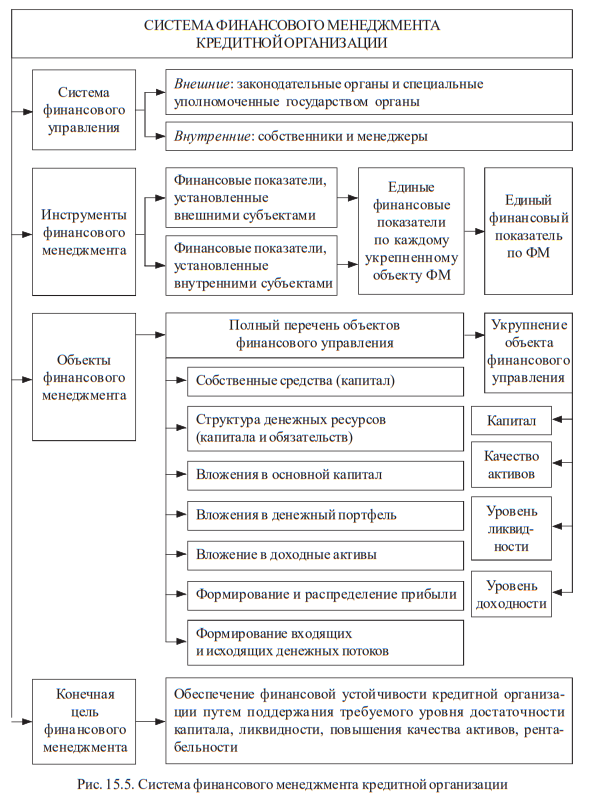

Система финансового менеджмента (ФМ) кредитной организации представлена на рис. 15.5.

Рассмотрим элементы, входящие в состав системы финансового менеджмента кредитной организации.

I. Субъекты финансового управления. Финансовый менеджмент кредитной организации как система функционирует посредством воздействия субъектов финансового управления на его объекты.

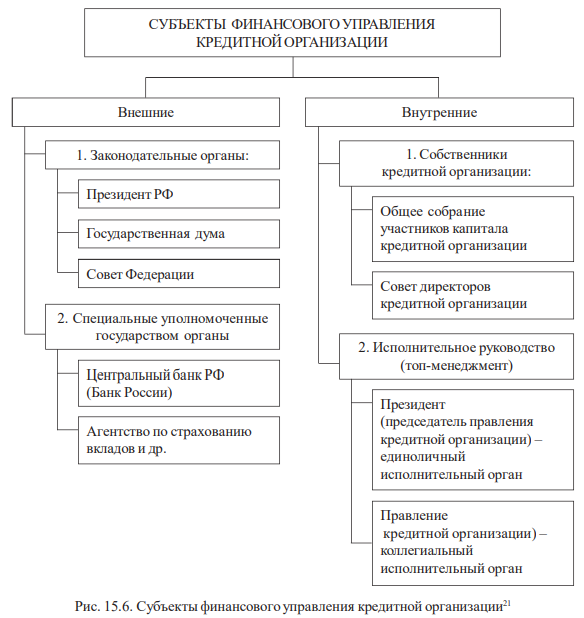

Состав субъектов финансового управления кредитной организацией в соответствии с действующим законодательством представлен на рис. 15.6.

Внешние субъекты финансового управления кредитной организацией представлены государственными законодательными органами и органами, представляющими интересы государства в банковской системе. Это обусловлено повышенным вниманием государства к социальной и экономической значимости банковской кредитной организации, которая в конечном счете обеспечивает социальную стабильность и экономическую безопасность страны.

К внешним субъектам финансового управления кредитной организации относятся:

1) законодательные органы, устанавливающие законодательные нормы, обязательные для выполнения всеми нижестоящими субъектами управления (применительно к рассматриваемому вопросу – всеми кредитными организациями) на территории страны. В частности, предусмотрена следующая процедура: вновь вводимый Федеральный закон подписывает Президент РФ, принимает Государственная дума и одобряет Совет Федерации;

2) специальные уполномоченные государством органы, которые представляют интересы государства в процессе финансового управления банковской деятельностью в рамках своих компетенций:

- Центральный банк РФ (Банк России) в лице действующего на постоянной основе Комитета банковского надзора Банка России, устанавливающий регулятивные нормы и определяющий надзорные требования к кредитным организациям в соответствии с действующим законодательством. Комитет объединяет структурные подразделения Банка России, обеспечивающие выполнение функций регулирования и надзора;

- государственная корпорация «Агентство по страхованию вкладов», осуществляющая функции конкурсного управляющего (ликвидатора) несостоятельных кредитных организаций, а также финансовое оздоровление (санацию) банковских кредитных организаций;

- прочие.

Внутренние субъекты финансового управления кредитной организацией определены действующим законодательством. В частности, к ним относятся:

- общее собрание ее учредителей (участников);

- совет директоров (наблюдательный совет);

- единоличный исполнительный орган (председатель правления кредитной организации);

- коллегиальный исполнительный орган (правление кредитной организации).

Полномочия внутренних субъектов финансового управления кредитной организацией в части общего собрания участников и совета директоров установлены действующим законодательством.

Стандартные интересы внешних и внутренних субъектов финансового управления кредитной организации определены их статусом (табл. 15.1).

Таблица 15.1

| Основные субъекты | Стандартные интересы основных субъектов |

|---|---|

| Внешние субъекты финансового управления | |

| Государство как законодательный по отношению к кредитной организации орган | Полное обеспечение законности при организации банковской деятельности для поддержания экономической и социальной стабильности в обществе |

| Центральный банк РФ как уполномоченный государством орган по отношению к кредитной организации | Обеспечение устойчивости банковской системы в целом через обеспечение устойчивости каждой отдельно взятой кредитной организации |

| Агентство по страхованию вкладов как уполномоченный государством орган по отношению к кредитной организации | Защита законных интересов банковских вкладчиков, укрепление доверия к российской банковской системе в целях стимулирования привлечения сбережений населения в российскую банковскую систему |

| Внутренние субъекты финансового управления | |

| Собственники кредитной организации | Реализация специфических интересов исходя из цели создания кредитной организации |

| Топ-менеджмент | Участие в прибыли кредитной организации соразмерно своему трудовому вкладу через коэффициент участия; переход в ранг собственника |

Реализация интересов внешних и внутренних субъектов финансового управления кредитной организации осуществляется посредством введения законодательных норм и правил, регулирующих банковскую деятельность, в рамках предоставленных полномочий.

Правовые акты, обеспечивающие организацию и управление деятельностью кредитной организации, вводятся в банковскую деятельность соответствующими субъектами в рамках своей компетенции (табл. 15.2).

Таблица 15.2

| Уровень | Виды правовых актов |

|---|---|

| Общехозяйственный уровень | Конституция как Основной закон, кодексы, федеральные законы и подзаконные акты |

| Уровень банковской системы (общебанковский) | Нормативные акты Банка России |

| Уровень кредитной организации (внутрибанковский) | Внутрибанковское законодательство – регламенты, инструкции, положения внутреннего пользования |

Правовые нормы, регламентирующие банковскую деятельность на территории РФ, имеют определенную градацию:

I уровень – общехозяйственный. На этом уровне законодательными государственными органами принимаются правовые акты общегражданского и общехозяйственного значения: Конституция, кодексы, федеральные законы, подзаконные акты и пр. Кредитная организация здесь выступает как хозяйственное общество, которое, как и любой другой субъект правовых отношений, обязано соблюдать установленные в стране нормы и правила.

Так, денежные отношения между государством и коммерческим банком по поводу формирования централизованных фондов денежных средств регламентируются Налоговым кодексом РФ, отношения между банком как субъектом хозяйствования и его сотрудниками – наемными работниками – Трудовым кодексом РФ и т. д.;

II уровень – общебанковский. Он включает нормативные акты Центрального банка РФ, обязательные для соблюдения всеми кредитными организациями, входящими в национальную банковскую систему, и их контрагентами;

III уровень – внутрибанковский. Здесь каждая кредитная организация устанавливает свои нормы и правила в соответствии с принятой собственниками политикой. В качестве таковых выступают внутренние регламенты, положения, инструкции внутреннего пользования.

Следует отметить принцип иерархичности при выстраивании правовых норм организации банковской деятельности в РФ: общебанковское законодательство должно в полной мере соответствовать общехозяйственному и, соответственно, внутрибанковское – общехозяйственному и общебанковскому.

II. Инструменты финансового менеджмента кредитной организации.

Инструменты финансового менеджмента кредитной организации в финансово-экономическом механизме банковского менеджмента представлены в виде финансовых показателей по объектам финансового управления кредитной организацией (см. рис. 2.8). При этом каждый субъект финансового управления кредитной организацией в рамках своей компетенции воздействует на управляемую систему (объекты финансового управления), применяя собственные финансовые показатели:

- законодательные органы, например, устанавливают минимальный размер собственных средств (капитала) кредитной организации;

- регулирующие органы (Банк России) определяют обязательные нормативы и оценочные показатели банковской деятельности;

- исполнительное руководство разрабатывает внутренние нормы организации банковской деятельности, которые утверждаются собственниками кредитной организации и соответствуют принятой финансовой политике.

В соответствии с указанным принципом системы показателей для оценки эффективности финансового менеджмента кредитной организации следует применять единый показатель оценки эффективности по каждому укрупненному объекту финансового управления посредством интеграции:

- группы финансовых показателей, разработанных Банком России в виде обязательных нормативов;

- группы финансовых показателей, разработанных Банком России в виде оценочных рекомендательных показателей;

- группы финансовых показателей, разработанных каждой кредитной организацией самостоятельно в рамках утвержденной финансовой политики.

Доминировать в едином показателе оценки эффективности по каждому объекту финансового управления должны обязательные нормативы регулятора (обеспечивающие сохранение кредитной организацией статуса постоянно действующей) и финансовые показатели собственников (обеспечивающие рост их благосостояния); оценочные показатели регулятора в едином интегрированном показателе, соответственно, должны иметь меньший вес.

Единые показатели оценки эффективности каждого укрупненного объекта финансового управления органично включаются в единый показатель оценки эффективности финансового менеджмента кредитной организации, позволяют оценить значимость каждого объекта финансового управления в указанном выше едином показателе.

Применение системы финансовых показателей позволяет достичь поставленных целей: обеспечивает возможность оценки финансового состояния кредитной организации и перспектив ее развития, выступает финансовым механизмом системы финансового менеджмента кредитной организации.

III. Объекты финансового менеджмента кредитной организации.

Объекты финансового менеджмента (объекты финансового управления) кредитной организации участвуют в организации ее финансовой деятельности в определенной последовательности.

В момент создания кредитной организации формируются собственные средства в виде уставного капитала, минимально допустимая величина которого определена законодательно. Эти средства частично вкладываются в основной капитал (здание, оборудование, нематериальные активы); оставшиеся собственные средства и привлеченные средства клиентов размещаются в денежный портфель для поддержания мгновенной ликвидности и в доходные активы в соответствии с целями деятельности кредитной организации. Уровень затрат и прибыли при этом свидетельствуют о том, насколько эффективно организована финансовая деятельность банка, связанная с предоставлением банковских продуктов. И наконец, движение потоков денежных средств определяет эффективность взаимодействия с контрагентами по поводу притока от них свободных денежных средств и способности кредитной организации своевременно и в полном объеме отвечать по своим обязательствам, которые формируют отток денежных средств.

В этой связи объектами финансового менеджмента кредитной организации являются:

- собственные средства (капитал);

- структура денежных ресурсов в виде собственных средств и обязательств;

- вложения в основной капитал;

- вложения в денежный портфель;

- вложения в доходные активы;

- формирование и распределение прибыли;

- формирование входящих и исходящих денежных потоков.

Между тем, Банк России как внешний субъект управления в системе финансового менеджмента кредитной организации при проведении оценки экономического положения российских банков в качестве объектов финансовой оценки выделяет такие объекты финансового управления, как капитал, активы (в виде кредитного портфеля), доходность и ликвидность. Поэтому перечисленные управляемые системы целесообразно считать укрупненными объектами (финансового менеджмента) кредитной организации. Такой подход способствует унификации системы финансового менеджмента кредитной организации и порядка оценки эффективности банковской деятельности.

IV. Конечная цель финансового менеджмента кредитной организации сводится к обеспечению ее финансовой устойчивости посредством поддержания требуемого уровня достаточности капитала, ликвидности, повышения качества активов, рентабельности кредитной организации.

Эффективное функционирование системы финансового менеджмента кредитной организации позволяет достичь поставленных целей.