Сущность и развитие банков

Банк: сущность, функции и принципы организации

Банк можно определить как денежно-кредитную организацию, занимающуюся оказанием на платной основе банковских услуг физическим и юридическим лицам в условиях рыночной конкуренции с другими банками. В рыночной экономике это организация, продающая деньги за определенную цену, принимающая деньги на хранение и выплачивающая депозитный процент за право распоряжаться ими по своему усмотрению с целью получения собственного дохода, а также оказывающая клиентам ряд других расчетно-кассовых, посреднических, доверительных и прочих услуг за комиссионное вознаграждение. Цель существования и функционирования банков в рыночном хозяйстве — получение дохода от всех видов банковских операций. Выполняя свои основные функции — аккумуляции и хранения временно свободных денежных средств, размещения привлеченных денежных средств на финансовом рынке с целью получения прибыли, расчетно-кассового и иного обслуживания клиентов, — банк выступает как обычное предприятие рыночной экономики. Доходы банка при этом зависят от конъюнктуры финансового рынка, качества банковского обслуживания клиентов, широты ассортимента предоставляемых банковских продуктов и услуг, оперативности в создании и реализации новых банковских продуктов, технологий и услуг в ассортиментной линейке, правильности управленческой, маркетинговой и ценовой политики банка и т. п.

С точки зрения сущности банка в рыночном хозяйстве он представляет собой уникального участника финансового рынка. Только банк, будучи самостоятельным участником финансового рынка, с одной стороны, аккумулирует все временно свободные и ищущие выгодного размещения денежные средства и, с другой стороны, направляет их тем участникам рынка, которые испытывают недостаток в денежных средствах. Поэтому представление о банке как о “продавце” кредитов и других банковских продуктов и услуг является достаточно узким. Такое понимание сущности банка в разы сужает его экономическую роль как участника финансового рынка.

Для понимания сущности банка принципиальное значение имеет правильное понимание вопроса: коммерческий банк — это учреждение или предприятие? От того, как воспринимают сущность банка и те, кто в нем работают, и клиенты, зависят банковская политика и стратегия, менеджмент банка, участие коммерческого банка во всех секторах и уровнях мирового финансового рынка. Если банк воспринимать как учреждение, то банковские сотрудники являются чиновниками, а клиенты банка — посетителями учреждения, выступающими в основном в качестве просителей. Административный тип отношений между банками и клиентами имел место в плановой, централизованной экономике Советского Союза и других социалистических стран. Административный тип отношений банк — клиент характерен не только для планово-командной экономики. Интересно, что за последние двадцать лет банки целого ряда развитых стран также во многом стали строить отношения банк — клиент на базе восприятия банка как бюрократического учреждения. К примеру, банки современной Франции, Бельгии, Германии и отчасти Великобритании сместили акценты в области понимания экономической роли клиента для банка. Во многом они стали учреждениями, не демонстрирующими высокой заинтересованности в привлечении новых клиентов и сохранении старых. Клиенту приходится пользоваться только автоматическими системами информации о состоянии их отношений с банком. Чтобы вживую пообщаться с банковским служащим во всех перечисленных европейских странах, клиент должен заранее зафиксировать дату встречи. Безусловно, автоматизация отношений банк — клиент позволила банкам намного сократить (иногда в разы) число банковских служащих. Например, во Франции с 1995 по 2013 г. число служащих банков сократилось почти в три раза.

Такой подход к клиентам и “самоощущение” банка на самом деле представляют собой полностью искаженное представление о месте, роли и сущности банка в рыночной экономике. Для банка, осуществляющего свои операции в рыночной системе хозяйствования, характерен партнерский тип отношений с клиентами. При этом банк — предприятие, банковский сотрудник — производитель банковских продуктов и услуг, а клиент — покупатель. При партнерской системе отношений банк — клиент выстраивается четкое понимание сущности банка как предприятия рыночной системы хозяйствования.

Понятие “банк” гораздо шире, чем понятие “коммерческий банк”, и они не являются выражением одного и того же экономического понятия. Понятием “банк” можно определить не только коммерческий банк, но и центральный, и любой из специализированных банков. Если включать в понятие “банк” все существующие виды банков, то не всегда мы сможем определить банк как доходное предприятие рыночной системы хозяйствования. Функции центрального банка, например, существенно отличаются от функций коммерческого банка, хотя подавляющее большинство центральных банков суверенных государств исторически образовывалось на базе крупнейших коммерческих банков.

Продолжая рассуждения об экономической сущности понятия “банк”, следует подчеркнуть, что наряду с универсальными коммерческими банками существуют банки специализированные, которые осуществляют конкретный набор банковских услуг, часто выделяемых в названии таких банков. К специализированным банкам относятся сберегательные, торговые, почтовые, инвестиционные, ипотечные, экспортноимпортные и т. п. банки. Поэтому всю совокупность банков, которая образует банковскую систему, можно представить в виде пирамиды, вершина которой — центральный банк, основание — специализированные банки и кредитно-депозитные учреждения, а середина — универсальные коммерческие банки. В такой структуре коммерческие банки являются основной частью банковской системы, поэтому термин “банк”, даже без определения “коммерческий”, чаще всего соотносят именно с универсальным коммерческим банком.

Экономическая природа коммерческого банка всесторонне и полно проявляется в его функциях. К основным функциям современного банка относят следующие: аккумуляцию и мобилизацию временно свободных денежных средств; посредничество в кредитовании, т. е. в предоставлении временно свободных денежных средств, мобилизованных банком, во временное пользование на условиях возвратности, платности, срочности; посредничество в проведении расчетов и осуществлении платежей в экономике; создание кредитных денег.

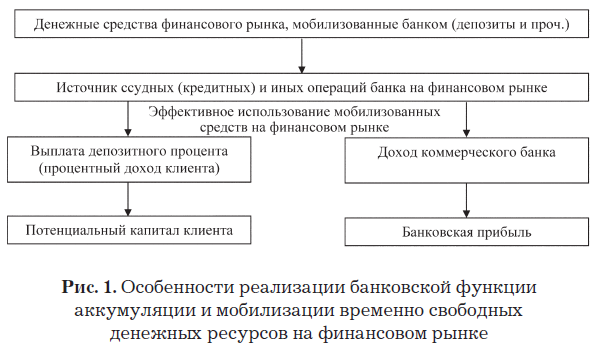

Аккумуляция и мобилизация временно свободных денежных средств. Именно эта функция является основной для банка и определяет уникальность его позиции как участника финансового рынка. Осуществляя эту функцию, банк привлекает временно свободные денежные накопления, сбережения, доходы и т. п. и определяет наиболее эффективные направления их использования в целях получения прибыли (рис. 1).

Поскольку ни один владелец временно свободных денежных средств не отдаст их банку для получения последним прибыли бесплатно, то депозитная политика банка должна прежде всего учитывать интересы вкладчиков с тем, чтобы максимально заинтересовать их в хранении денег на счетах в банке. Главным орудием банка для привлечения вкладов является депозитный процент. Чем выше депозитный процент в конкретном банке, тем большее количество вкладчиков он может привлечь. Источником выплаты банком депозитного процента выступает прибыль банка, которую он получает от размещения средств в кредитах и других банковских продуктах.

Однако если депозитный процент не будет достаточно высоким с точки зрения банковских клиентов, они предпочтут инвестировать свои временно свободные денежные средства на других секторах финансового рынка: фондовом, валютном, страховом и др.

Отсюда постоянное соревнование в доходности размещения денежных средств на финансовом рынке между его секторами. Помимо дохода в виде депозитного процента клиентам, доверяющим банку свои свободные денежные средства, необходимы гарантии надежности помещения денег в конкретном коммерческом банке. Этому способствует система страхования вкладов, а также прозрачность информации о деятельности банка и о тех гарантиях, которые он может предоставить.

Посредничество в кредитовании — вторая по важности функциональная сфера деятельности банка. В этой функции банк выступает классическим посредником между теми участниками рынка, которые накапливают излишние денежные средства, и теми, которые временно нуждаются в денежном капитале, и поэтому покупают его на условиях банковского кредитования (рис. 2).

При выполнении посреднической функции кредитования банк определяет кредитоспособность своих заемщиков, т. е. их способность выплачивать проценты за пользование кредитом и гасить основную часть долга. Для любого банка правильное определение кредитоспособности заемщика — главный фактор успешного функционирования на рынке и получения прибыли. Если масса некредитоспособных заемщиков превышает критический уровень, то банк оказывается не в состоянии выплачивать депозитные проценты и возвращать депозиты по истечении их срока. Нарушается ликвидность банковского баланса. Вследствие нарушения ликвидности банк может оказаться банкротом и объявить дефолт (невыплату) по своим долгам клиентам, т. е. не вернуть им их депозиты. Крупнейший банкир XIX–XX вв. Дж. П. Морган образно сказал о необходимости для банка тщательно изучать и анализировать кредитоспособность заемщиков: “Если клиент должен банку десять долларов, то это проблема клиента. Но если клиент должен банку десять тысяч долларов, то это уже проблема банка”. Эту аксиому, сформулированную Морганом более ста лет назад, наглядно подтверждают современные банковские кризисы. В принципе, эффективность выполнения банком функции посредничества в кредитовании зависит прежде всего от строгого соблюдения базовых основ кредитования: возвратности, платности, срочности, обеспеченности и по возможности целевой направленности предоставляемых банком кредитов.

Банковский кредит — это лишь одна из многих финансовых услуг, которые оказываются рынком. Но зачастую она становится не просто очень удобной, но и незаменимой, так как позволяет в гибком режиме учитывать потребности каждого конкретного заемщика и приспосабливать к ним условия выдачи банковских ссуд.

Посредничество в проведении расчетов и платежей. Эта функция банка связана с тем, что банки аккумулируют на финансовом рынке не только денежные средства, отдаваемые во временное хранение (депозиты), но и денежные средства клиентов, необходимые им для совершения расчетов и платежей. Поскольку большая часть платежей в странах с рыночной развитой экономикой осуществляется в безналичной форме, то их проведение без банковского посредничества невозможно. Банки не просто осуществляют безналичные расчеты, но предлагают клиентам разнообразные формы и виды таких расчетов: платежные поручения, инкассо, аккредитивы, чеки, банковские переводы, клиринги, банковские пластиковые карты, электронные безналичные расчеты с использованием специальных компьютерных сетей, а также интернет-расчеты, расчеты по системам мобильной телефонной связи и проч.

Создание кредитных денег. Принимая денежные средства, банк записывает их на счет клиента и формирует банковский депозит, который в дальнейшем используется как кредитный ресурс. При этом увеличивается общее количество денег, находящихся в обращении. В связи с приемом вкладов и посредничеством в платежах возникают банковские векселя и чеки, удостоверяющие обязательство банка уплатить клиенту определенную сумму. Центральные банки регулируют механизм создания кредитных денег путем воздействия на масштабы и характер операций банков.

Помимо перечисленных четырех базовых функций коммерческого банка, определяющих его экономическую сущность, место и роль в рыночной системе хозяйствования, банк осуществляет и другие функции, выражающиеся в различных операциях: доверительных и гарантийных, инвестиционных для клиентов и для своего портфеля, консультационных, информационных.

Все функции банка тесно взаимосвязаны между собой. Без привлечения денег с финансового рынка не было бы их размещения, выпуска кредитных денег, осуществления расчетов и платежей. Взаимосвязаны с депозитно-ссудными банковскими функциями и две другие базовые функции: осуществление расчетов и платежей и эмиссия кредитных денег.

В зависимости от форм собственности различают государственные, смешанные и частные банки. Государственным является центральный банк, хотя центральный банк США, например, называется Федеральной резервной системой (ФРС США) и состоит из 12 частных коммерческих банков. Государственными могут быть коммерческие и специализированные банки. В принципе, процесс национализации, т. е. перехода в полную госсобственность, банков не редкость в странах с развитой рыночной экономикой. В периоды кризисов государства могут прибегать к национализации структурообразующих банков, чтобы не допустить их банкротств, которые могли бы обвалить национальные финансовые рынки в целом. В периоды стабильного функционирования финансового рынка национализированные банки вновь приватизируются. Смешанные банки имеют государственно-частную форму собственности. Эти банки часто контролируются государством, которое таким образом имеет возможность проводить определенную депозитную и кредитную политику. Частные банки проводят, как правило, независимую кредитную и иную политику, приоритетами в которой являются интересы частных собственников, а ориентирами служит ситуация на различных сегментах финансового рынка.

Современная банковская система: структура и принципы организации и функционирования

Основные характеристики современных банковских систем сформировались в 30-е гг. XX в. В этот краткий временной период в развитии прежде успешно функционировавших банковских систем произошли революционные изменения. Главным толчком к перестройке банковских систем стал финансовый кризис конца 20-х — начала 30-х гг. XX в., вошедший в историю как Великая депрессия. С целью ее преодоления вначале в США, а затем в большинстве крупных стран Европы были приняты законодательные акты, поставившие банковскую деятельность в этих странах под контроль правительств. Не следует, однако, считать Великую депрессию единственной и даже главной причиной этих преобразований. Европа и Америка в течение двух сотен лет предшествующей истории прошли через многие экономические и политические кризисы, разрушительные войны и революции. Скорее, уровень развития самих банковских систем, совершенствование и расширение спектра банковских услуг потребовали регламентации связей между банками, повышения взаимной ответственности участников системы, создания четкой структуры управления.

В завершенном виде новый тип банковской системы сложился в США в условиях осуществления рузвельтовского “Нового курса” по выводу страны из кризиса. Она представляла собой денежно-банковскую систему, основой которой стала Федеральная резервная система. Такой тип системы получил название западной.

Ранее в СССР в ходе денежно-банковской реформы 1930 г. возник совершенно иной тип банковской системы, получивший название восточной. Восточная банковская система после завершения Второй мировой войны послужила образцом для построения банковских систем социалистических стран.

По примеру американцев банковские системы западного типа были сформированы во всех капиталистических странах и после окончания холодной войны этот тип с теми или иными особенностями распространился по всему миру.

Различают следующие виды банковских систем: одноуровневая система и ее разновидность — система переходного периода; двухуровневая банковская система и ее разновидность — децентрализованная банковская система. Одноуровневая система в настоящее время практически не встречается.

Двухуровневая система предусматривает деление банков на два уровня. На первом располагается центральный банк. Как правило, он существует в единственном числе. Второй уровень образуют коммерческие банки различного профиля и другие финансово-кредитные институты, осуществляющие отдельные банковские операции. Банковские системы западного типа являются двухуровневыми и предполагают наличие как горизонтальных, так и вертикальных взаимосвязей между банками. По вертикали действуют отношения подчинения между центральным эмиссионным банком как руководящим центром, регулирующим банковскую деятельность, и кредитными организациями; по горизонтали — равноправные отношения между банками и небанковскими кредитными организациями. В такой системе происходит разделение административных и операционных функций. За центральным эмиссионным банком закреплены административные функции по контролю банковской системы, в то время как операционные функции выполняют банки и небанковские кредитные организации. Государство участвует в работе банковской системы на уровне определения общих ориентиров развития. Центральный банк не проводит напрямую операций с населением и предпринимателями. Непосредственное обслуживание клиентуры происходит на втором уровне, где сосредоточены коммерческие банки и прочие кредитные институты.

Центральный банк осуществляет эмиссию национальных денежных знаков, организует их обращение и изъятие из обращения, определяет стандарты и порядок ведения расчетов и платежей; производит общий надзор за деятельностью кредитно-финансовых учреждений страны и исполнением финансового законодательства. Кроме того, он предоставляет кредиты коммерческим банкам; выпускает и проводит погашение государственных ценных бумаг; управляет счетами правительства, осуществляет зарубежные финансовые операции; осуществляет регулирование банковской ликвидности.

С точки зрения собственности капитала центральные банки подразделяются на государственные, капитал которых принадлежит государству, акционерные и смешанные акционерные общества, часть капитала которых принадлежит государству.

Некоторые центральные банки были сразу образованы в качестве государственных банков, другие создавались как акционерные, а затем национализировались. Но независимо от того, принадлежит или нет капитал центрального банка государству, исторически между банком и правительством сложились тесные связи, особенно усилившиеся на современном этапе. Правительство стремится повысить надежность центрального банка, осознавая стержневую роль последнего в кредитной системе страны и проведении экономической политики.

Тесные связи с органами государственного управления не означают, что правительство или парламент может безгранично влиять на политику центрального банка, который вне зависимости от принадлежности капитала всегда остается юридически самостоятельным. Существенная степень независимости центрального банка является необходимым условием его эффективности, невзирая на то что его действия могут вступать в противоречие с краткосрочными целями правительства. Особо оговаривается ограничение возможностей правительства по использованию ресурсов центрального банка ради покрытия бюджетного дефицита.

В то же время независимость центрального банка от правительства не является абсолютной, поскольку экономическая политика не может быть успешной без сочетания основных элементов денежно-кредитной и финансовой политики с работой министерств и ведомств. В долгосрочном плане политика центрального банка прямо определяется приоритетами макроэкономического курса правительства. Поэтому можно сказать, что любой центральный банк сочетает в себе черты банка и органа государственного управления.

Функции центральных банков в различных странах в целом сходны, хотя в деталях имеются существенные отличия. К примеру, в США двухуровневая система приобрела децентрализованную форму. Первый уровень — Федеральную резервную систему — образуют не один, а 12 федеральных резервных банков, созданных в различных штатах. Они контролируют работу банков — членов ФРС, задают общее направление монетарной политики США. Членами ФРС являются 40 % всех коммерческих банков, остальные банки работают формально вне резервной системы.

ФРС не является государственным учреждением и принадлежит к числу так называемых независимых агентств. Хотя в ее состав входят менее половины американских банков, она оказывает воздействие на все без исключения банки и кредитные учреждения. Важнейшими функциями ФРС являются выпуск в обращение эмиссионной денежной массы, установление норм обязательных банковских резервов, утверждение ставок учетного процесса, устанавливаемого Федеральным резервным банком, формирование политики в области покупки и продажи государственных ценных бумаг, определение ставок по вкладам, надзор за деятельностью Федерального резервного банка, обращением банкнот.

Для уменьшения коммуникационных затрат в США действуют множество подсистем: клиринговые расчетные центры, филиальные системы, фрагменты многоуровневых подсистем и т. д. Кроме того, в США банки практически не имеют филиалов, поскольку в значительном количестве штатов открытие банковских филиалов законодательно запрещено, а в остальных ограничено.

Любая банковская система является формой организации функционирования в стране специализированных кредитных учреждений, сложившейся исторически и закрепленной законодательством. Банковская система формируется и преобразуется под влиянием целого комплекса факторов, характерных для данного региона, таких как размеры страны, природные и географические условия, климат, национальный состав населения, его занятия и промыслы, контакты с соседями, внешние и внутренние торговые связи и др., и приобретает уникальные национальные черты. Банковская система функционирует, опираясь на законы и другие нормативные акты, образующие в совокупности инфраструктуру, закрепляющую и регулирующую ее. Организационная структура банковской системы сложна, неоднородна и, как правило, подчинена решению важнейших задач, стоящих перед обществом.

Банковскую систему удобно рассматривать в организационном и институциональном плане, структурировать по функциям, взаимосвязям, иерархии, а также по специализации, комплексности, сферам реализации и т. д. Институциональная схема включает совокупность отдельных элементов, т. е. организационных структур, прямо или косвенно участвующих в банковской деятельности, их состав, задачи, функции и операции, сферы, взаимосвязи и иерархию. Организационная схема объединяет функционирующие в данном государстве виды и формы кредитов, в которых участвуют учреждения банковского типа. Схема структурируется по формам кредита и характеру участия банков.

Банковская система не является случайной совокупностью элементов, в нее нельзя механически включать субъекты, также действующие на рынке, но подчиненные другим целям. Банковская система имеет специфические свойства, отличающие ее от других систем. Эти свойства определяется ее элементами и отношениями, которые складываются между ними. Отдельные части банковской системы, куда включаются различные банки, связаны таким образом, что при необходимости они могут заменить одна другую. Если ликвидируется отдельный банк, то система в целом не перестает действовать, поскольку в ней появляется банк, который берет на себя его функции. Даже в случае гипотетической потери первой ступени — центрального банка — банковская система сможет адаптироваться к изменившимся условиям, и через какое-то время другие банки будут способны в пределах выпущенной массы платежных средств осуществлять расчеты, выдавать кредиты и проводить другие банковские и небанковские операции. Банковская система не находится в статическом состоянии, напротив, она постоянно меняется, совершенствуется и дополняется новыми компонентами. Внутри ее постоянно возникают новые связи. Банки оказывают взаимные услуги, участвуют в совместных проектах по финансированию предприятий, образовывают объединения и союзы.

Банковскую систему следует отнести к закрытому типу. В полном смысле, конечно, никакую реальную систему нельзя назвать закрытой, поскольку она взаимодействует с внешней средой, с другими системами. Она закрыта в информационном плане, поскольку, несмотря на существующую практику обмена информацией между банками и издание центральными банками специальных статистических сборников, информационных справочников, бюллетеней, в системе действуют ограничения, связанные с понятием банковской тайны.

К примеру, в соответствии с законодательством банки не имеют права давать информацию об остатках денежных средств на счетах и об их движении третьим лицам.

Банковская система является самоорганизующейся, поскольку изменение экономической конъюнктуры и политической ситуации в стране неизбежно приводит к автоматическому изменению банковской политики.

И наконец, банковская система выступает как система управляемая. Центральный банк, проводя независимую денежно-кредитную политику, в различных формах подотчетен законодательной власти. Коммерческие банки, будучи юридическими лицами, функционируют на базе общего и специального банковского законодательства, их деятельность регулируется экономическими нормативами, устанавливаемыми центральным банком, который контролирует деятельность кредитных институтов.

Участники банковской системы

Все многообразие различных участников банковской системы, особенно с учетом специфики, сложившейся в отдельных странах, описать затруднительно. Поэтому здесь мы рассмотрим основных участников банковской системы Российской Федерации и дадим им общую характеристику.

Центральный банк не ведет операции с деловыми фирмами и населением. Его клиентуру составляют коммерческие банки и другие кредитные учреждения, а также правительственные организации. Главной функцией современного центрального банка является проведение денежно-кредитной политики в стране.

Кредитная организация — юридическое лицо, имеющее право в целях получения прибыли осуществлять банковские операции. Кредитная организация может образовываться на основе любой формы собственности. Кредитные организации подразделяются на банковские и небанковские.

Банк — кредитная организация, которая осуществляет все виды банковской деятельности (в соответствии с лицензией), т. е. привлекает денежные средства юридических и физических лиц, размещает их от своего имени на условиях возвратности, платности и срочности, открывает и ведет банковские счета физических и юридических лиц. Клиентами коммерческого банка являются юридические и физические лица. Банки бывают универсальными и специализированными коммерческими. Универсальные банки занимаются всеми видами банковских операций и услуг при получении соответствующих лицензий. Специализированные банки основывают свою деятельность лишь на одной или нескольких операциях. Существуют различные виды специализации. По функциональной специализации можно выделить инновационные банки, учетные, клиринговые, ипотечные, коммунальные или муниципальные, инвестиционные, сберегательные; по отраслевой — строительные, транспортные, сельскохозяйственные, внешнеторговые и т. п.; по территориальной — региональные, межрегиональные, международные. По виду собственности банки могут быть муниципальными, частными или смешанными.

Организационно-правовая форма банков — это публичное акционерное общество (ПАО), уставный капитал которого разделен на определенное количество акций, приобретенных акционерами по открытой подписке. При такой форме ответственность участников (акционеров) ограничивается стоимостью принадлежащих им акций, при желании выйти из банка они имеют право свободно продать свои акции любому другому лицу.

Небанковская кредитная организация (НКО) — кредитная организация, имеющая право осуществлять отдельные банковские операции в соответствии с действующим законодательством страны. Выделяют три основных вида НКО.

1. Расчетная небанковская кредитная организация (РНКО) открывает и ведет банковские счета юридических лиц, производит расчеты юридических лиц, инкассацию основных финансовых инструментов, а также куплю-продажу иностранной валюты в безналичной форме. РНКО не имеет права привлекать денежные средства физических и юридических лиц во вклады и выдавать им кредиты на условиях возвратности, срочности и платности, давать банковские гарантии и осуществлять переводы денежных средств по поручению физических лиц.

2. Платежная небанковская кредитная организация (ПНКО) осуществляет денежные переводы без открытия банковских счетов и связанные с ними иные банковские операции.

3. Небанковская депозитно-кредитная организация (НДКО) привлекает на определенный срок денежные средства юридических лиц во вклады, размещает данные денежные средства от своего имени и за свой счет, а также выдает банковские гарантии. НДКО может осуществлять определенные кредитно-депозитные операции, но не вправе проводить расчетные операции.

Некредитные финансовые организации (НФО) — организации, основной деятельностью которой является выполнение специальных финансово-кредитных операций. Такие организации относят к классу парабанковских. Деятельность НФО концентрируется на обслуживании небольшого сегмента денежно-финансового рынка, где требуются специальные знания и особые технические приемы или связи со специфической клиентурой. НФО в своей деятельности руководствуются соответствующими нормативными документами Центрального банка РФ. К некредитным финансовым организациям относятся ломбарды, кредитные потребительские кооперативы, а также микрофинансовые организации, страховые общества, инвестиционные фонды, пенсионные фонды и др.

Инвестиционная компания продает собственные акции и на вырученные средства приобретает рыночные ценные бумаги (государственные, промышленных и финансовых компаний).

Инвестиционный фонд предназначается для осуществления инвестиций на доверенной основе объединенного капитала мелких владельцев и оказания им квалифицированных консультаций в области менеджмента.

Страховая компания реализует страховые полисы, принимая от населения сбережения в виде регулярного взноса. Эти средства помещаются как в правительственные, так и в коммерческие ценные бумаги.

Пенсионный фонд весьма напоминает страховую компанию, с той только разницей, что страховым случаем является достижение клиентом определенного возраста. Пенсионный фонд может управляться банками и страховыми компаниями.

Ломбард — некредитное финансовое учреждение, выдающие ссуды под залог движимого имущества. В зависимости от степени участия государства и частного капитала в деятельности ломбардов они могут быть государственными, частными и смешанного типа. Предоставляют краткосрочный кредит под залог движимого имущества в размере от 50 до 80 % стоимости закладываемого имущества. Также осуществляют операции по хранению ценностей клиентов, продаже заложенного имущества на комиссионных началах. Особенность организации кредитных операций — отсутствие кредитного договора с клиентом и залогового обязательства.

Кредитные потребительские кооперативы — добровольные объединения физических и (или) юридических лиц на основе членства и по территориальному, профессиональному и (или) иному принципу в целях удовлетворения финансовых потребностей членов кредитного кооператива (пайщиков).

Микрофинансовая организация (МФО) может быть создана в виде коммерческой организации и некоммерческой организации. Основная сфера деятельности МФО — выдача микрозаймов. МФО может выдавать займы на сумму, не превышающую 1 млн руб., физическим лицам, индивидуальным предпринимателям, субъектам малого бизнеса, а также привлекать денежные средства в виде добровольных взносов, пожертвований, кредитов; она не вправе быть поручителем по обязательствам своих учредителей; не вправе выдавать займы в иностранной валюте.

Особой разновидностью учреждений парабанковской системы являются почтово-сберегательные организации. Эти учреждения формируют почтово-сберегательную систему. Одним из старейших элементов данной системы являются почтово-сберегательные банки, исторически возникшие как государственные учреждения по привлечению средств мелких вкладчиков. Почтово-сберегательные учреждения через почтовые отделения аккумулируют вклады населения, осуществляют прием и выдачу средств. Почтово-сберегательная система основана на договорных отношениях предприятий почтовой связи, финансово-кредитных учреждений и иных организаций по оказанию различного рода услуг физическим и юридическим лицам.

К участникам банковской системы могут относиться также союзы и ассоциации кредитных организаций.

В ходе исторического развития банковской системы возникли сегментарные и универсальные банковские структуры. Сегментарная структура предполагает жесткое законодательное разделение сфер операционной деятельности и функций отдельных видов кредитных учреждений. При универсальной структуре закон не содержит ограничений относительно отдельных видов операций и сфер финансового обслуживания. Все кредитные организации могут осуществлять любые виды сделок и предоставлять клиентам полный набор услуг, не запрещенных законодательством данной страны.

От эффективности и бесперебойности функционирования кредитно-финансового механизма зависит не только своевременное получение средств отдельными хозяйственными субъектами, но и темпы экономического развития страны в целом. Вместе с тем эволюция кредитной системы и банковского дела в полной мере определяется экономической ситуацией в стране, господствующими формами и механизмами хозяйствования. Каждому этапу развития экономики страны соответствует свой тип организации кредитной системы, со своей структурой, которая отвечает соответствующим потребностям в кредитно-финансовом обслуживании отдельных звеньев экономики. Банковская система является ключевым звеном кредитной системы, концентрирующим основную массу кредитных и финансовых операций.

Классификация коммерческих банков

С позиций анализа банковской системы Российской Федерации большое значение имеет классификация коммерческих банков по различным признакам.

Также банки можно классифицировать по виду лицензии, выданной банку. Лицензия является разрешением на проведение банком определенных операций и видов деятельности. Она выдается при регистрации банка в следующих разновидностях: на осуществление банковских операций со средствами в российских рублях; на осуществление банковских операций с денежными средствами в рублях и в иностранной валюте и установление корреспондентских отношений с неограниченным числом иностранных банков; на привлечение во вклады и размещение драгоценных металлов. Однако перечисленные выше лицензии не дают банку права привлекать средства физических лиц.

Через два года успешной работы коммерческий банк может получить дополнительные лицензии для расширения поля деятельности: на привлечение во вклады денежных средств физических лиц в рублях или в рублях и иностранной валюте (если до этого банк имел лицензию на осуществление операций с российскими рублями и иностранной валютой). Наиболее широкие полномочия предоставляются коммерческому банку генеральной лицензией, которая фактически аккумулирует в себе все ранее перечисленные лицензии. Следует отметить, что лицензия на операции с драгоценными металлами не является обязательным условием для получения генеральной лицензии.

По принадлежности уставного капитала выделяются:

- банки с государственным участием, в уставном капитале которых представлены государственные организации. К ним относятся “Сбербанк России”, “ВТБ”, “Внешэкономбанк”, имеющие разветвленную сеть и обслуживающие различные группы клиентов;

- банки с участием в капитале денежных средств и (или) имущества субъектов Российской Федерации или органов местного самоуправления. Типичным примером такого банка является ВТБ. Как правило, подобные банки занимают ведущие места на банковском рынке регионов и тесно связаны с территориальной экономикой, ее потребностями;

- банки, сформированные на основе частной собственности, т. е. денежных средств частных лиц и негосударственных организаций. Для частных банков распространенным является преимущественная ориентировка в деятельности на одно лицо (например, в процессе кредитования или расчетнокассового обслуживания) или группу взаимосвязанных лиц;

- банки с иностранным участием, в уставном капитале которых представлены вложения нерезидентов. Среди них могут присутствовать банки со стопроцентным иностранным капиталом, а также банки, которые контролируются нерезидентами (доля иностранного капитала превышает 50 %). В зависимости от направления деятельности и круга операций различают:

- банки сберегательного типа, преимущественно работающие с денежными средствами физических лиц. Особенно велика доля вкладов населения в пассиве их баланса;

- инвестиционные банки, в портфеле активов которых выделяются инвестиции на развитие производства и бизнеса;

- инновационные банки, специализирующиеся на финансировании инновационных проектов, вложениях в прогрессивные отрасли экономики;

- ипотечные банки, развивающие финансирование жилищного строительства, предлагающие кредиты на приобретение квартир, индивидуальных жилых домов, загородное строительство, обустройство земельных участков;

- кредитные банки, занимающиеся активным кредитованием юридических лиц и населения, предлагающие широкий круг кредитных продуктов клиентам.

Следует иметь в виду, что приведенные выше разновидности коммерческих банков носят в известной мере условный характер, так как они работают с различными источниками ресурсов и направлениями их размещения.

В зависимости от наличия отраслевой специфики банки могут быть:

- отраслевыми, интересы и деятельность которых связана в большей степени с кредитованием и обслуживанием целевых групп клиентов — организаций конкретной отрасли экономики, в частности нефтяной и газовой, автомобильной и авиационной отраслей, транспорта и сельского хозяйства и т. д. Для подобных банков высок риск недостаточной диверсификации пассивов и активов, их ресурсы часто носят краткосрочный характер, и при ухудшении экономической конъюнктуры в отрасли, с которой связан банк, может возникать также риск потери ликвидности;

- универсальными, предлагающими широкому кругу физических и юридических лиц разнообразные услуги.

С одной стороны, такие банки более устойчивы при прочих равных условиях. Однако ориентация на значительный набор банковских услуг предъявляет повышенные требования к уровню квалификации персонала, приводит к некоторому снижению оперативности принятия решений, росту трудоемкости операций.

По территориальному признаку можно выделить:

- банки, имеющие распространенную филиальную сеть по всей стране. Как правило, они предлагают клиентам универсальные банковские услуги и имеют возможность перераспределять по своим подразделениям аккумулированные ресурсы с целью их более выгодного размещения в активных операциях;

- региональные банки, играющие социально значимую роль в формировании экономического потенциала региона, в процессе обеспечения его развития ресурсами, решении социально-экономических задач;

- местные банки (как правило, небольшие), обслуживающие физических и юридических лиц, проживающих и функционирующих на данной территории. Их роль очень важна для обеспечения денежного оборота там, где нет филиалов крупных банков;

- национальные банки, преимущественно сосредотачивающиеся на обслуживании движения денежных потоков внутри страны;

- международные банки, устанавливающие корреспондентские отношения со многими банками зарубежных государств, привлекающие ресурсы мирового рынка капиталов и размещающие там свои активы.

Таким образом, можно отметить, что разнообразие современных российских банков, их специфика и роль в развитии экономики страны весьма велики. По мере совершенствования рынка банковских услуг, возникновения новых видов деятельности, формирования современных и перспективных тенденций финансового рынка виды российских банков будут модифицироваться и развиваться.