Контрарные объекты

Разобравшись с орудиями труда посредством начисления на них амортизации, в качестве довеска к проблеме бухгалтеры получили некоторые последствия амортизации. С последствиями также пришлось разбираться. Их было множество. Мы намерены рассмотреть лишь одно из последствий – по той причине, что оно прямо связано с бухгалтерским балансом. Имеется в виду порядок переноса стоимости с одного объекта на другой.

Технически это легко осуществимо: выполняется бухгалтерская проводка, уменьшающая стоимость орудия труда и соответственно увеличивающая стоимость изготовляемого с его помощью изделия. Ее сумма обязана соответствовать доле стоимости орудия труда, приходящейся на объект калькулирования. Но как рассчитать эту долю, а вместе с ней и сумму бухгалтерской проводки, иными словами, как определить, в какой сумме начисляется амортизация?

Пример расчета амортизации приводился в предыдущей главе. Берется стоимость орудия труда и делится на количество изделий, изготовленных с его помощью. Если стоимость орудия труда – т. е. сумма, потраченная на его приобретение, – 50 руб., и с помощью данного орудия труда изготовлено 10 изделий, стоимость каждого изделия должна быть увеличена на 5 руб. В зависимости от того, на одном или нескольких счетах бухгалтерского учета отражены изделия, амортизация начисляется на один или несколько счетов бухгалтерского учета.

Однако как узнать, сколько изделий будет изготовлено при помощи какого-нибудь орудия труда? Напоминаем, что имеется в виду весь период использования орудия труда в имущественном комплексе, длящийся иногда десятки лет. Поначалу задача представляется невыполнимой. Она и есть невыполнимая, ведь для ответа требуется проникнуть в будущее, чего не дано никому. Ну в самом деле, откуда бухгалтеру знать, сколько изделий будет изготовлено на всем протяжении использования орудия труда?

К задаче возможно подобрать лишь приблизительное решение – более или менее. Количество изделий, которые при помощи данного орудия труда будут изготовлены, определяется приблизительно. Чаще не прямо, а косвенно, через так называемый срок полезного использования орудия труда. Примерно устанавливается, сколько времени орудие труда должно отработать, и часть общей стоимости орудия труда, приходящейся на текущий период, распределяется между всеми изготовленными при помощи данного орудия труда изделиями. К примеру, стоимость орудия труда 50 руб., и оно должно прослужить 10 месяцев. Значит, в одном месяце орудие труда «теряет» 5 руб. Если в этом месяце при помощи данного орудия изготовлено одно изделие, 5 руб. целиком относятся на это изделие; если изготовлено два изделия – 5 руб. распределяются между двумя изделиями и т. д.

Существуют самые разнообразные способы начисления амортизации, но суть не в них. Понятно, что порядок убывания какой-нибудь величины от 100 % до 0 % можно отобразить множеством математических зависимостей. Как мы говорили, ввиду оперирования категориями будущего времени амортизация – процедура интеллектуальная, и изощряться при ее выполнении интеллект бухгалтера может, на сколько хватит его мощи. Суть в том, что при начислении амортизации бухгалтер может «промахнуться» – как тут не «промахнуться», когда приходится предугадывать будущее?! – и начислить лишку амортизации.

Что произойдет тогда? Тогда окажется, что начислена стопроцентная амортизация, т. е. стоимость орудия труда полностью погашена. Но погашена досрочно. Само орудие труда успешно используется в имущественном комплексе, однако согласно системе учета за ним не числится никакой стоимости, поскольку вся его стоимость уже списана на другие объекты.

Все бы ничего, но нулевой стоимости система учета осмыслить уже не может. В соответствии с заложенной при ее проектировании логикой объект, обладающий нулевой стоимостью, в системе учета отсутствует. А все из-за стоимости, воспринимаемой не в качестве отношения между объектом и деньгами, а в качестве признака объекта!

Как бы там ни было, потребовался методологический прием, позволявший избежать нулевой стоимости объекта при начислении стопроцентной амортизации. Он был изобретен. Идея состояла в том, чтобы оценивать объект дважды: если одна стоимость объекта и оказывалась нулевой, вторая стоимость не была нулевой, поэтому объект не исчезал из системы учета, как ранее.

Двукратная оценка объектов достигалась посредством регистрации контрарных объектов, противостоящих поглощающему, или основному, объекту по стороне баланса. Если поглощающий объект, будучи первоначально зарегистрирован по дебету, числился по активу баланса, то контрарный объект первоначально регистрировался по кредиту и, соответственно, попадал в пассив баланса. Само собой, контрарный объект представлял собой еще один тип объектов, реально в имущественном комплексе отсутствующих и регистрируемых по методологическим причинам, точнее, из-за бессилия бухгалтерской методологии обосновать регистрацию одних вещей.

Двукратная регистрация стоимости при использовании контрарного объекта достигалась за счет двукратного представления поглощающего объекта:

- сначала без учета стоимости контрарного объекта;

- затем с учетом стоимости контрарного объекта.

Допустим, стоимость поглощающего объекта – в нашем примере орудия труда – составляет 60 руб. Если по противоположной фазе существования зарегистрировать контрарный объект – в нашем примере амортизацию, – предположим, в сумме 20 руб., то стоимость поглощающего объекта становится возможным устанавливать двукратно:

- в первый раз – как таковую – 60 руб.;

- второй раз – как разницу между стоимостями поглощающего и контрарного объектов – 60 руб. минус 20 руб. равняется 40 руб.

Первая стоимость орудий труда получила название первоначальной, вторая – остаточной. То есть остаточная стоимость – это стоимость орудия труда за минусом начисленной амортизации.

Теперь-то остаточная стоимость объекта могла равняться нулю – орудие труда все равно не исчезало из системы учета, поскольку обладало ненулевой первоначальной стоимостью!

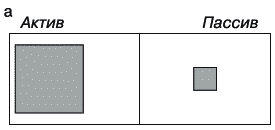

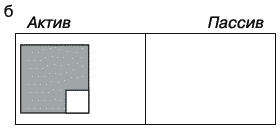

Встал вопрос: как отражать подобные объекты в балансе? К лучшему или к худшему, но был придуман следующий способ. В качестве зарегистрированных значилось бы два объекта, поглощающий и контрарный, и располагались бы они по разным сторонам баланса (рис. 84, а), если бы не зачет объектов на разных сторонах баланса. Выражался он в том, что контрарный объект переносился на другую сторону баланса, где естественным образом получал знак «минус» (рис. 84, б).

Рис. 84. Использование контрактивного счета. Положение а – до и б– после зачета объектов на разных сторонах баланса

Его стоимость вычиталась из стоимости основного объекта. В итоге орудие труда начинало отражаться по активу баланса по остаточной стоимости.

Когда начисленная амортизация составляла 100 %, возникал желаемый феномен: в балансе орудие труда не отражалось, по причине своей нулевой остаточной стоимости, однако в системе учета продолжало числиться.

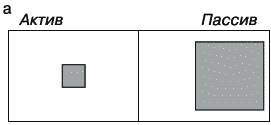

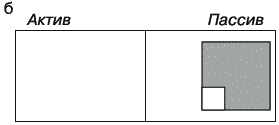

Если, как в случае с орудиями труда, поглощающий объект был зарегистрирован по активу баланса, противолежащий ему контрарный объект получал название контрактивного. Однако методологический прием мог быть распространен и на пассив баланса – контрарный объект, противолежащий поглощающему объекту, зарегистрированному по пассиву баланса, получил название контрпассивного(рис. 85).

Рис. 85. Использование контрпассивного счета. Положение а – до и б – после зачета объектов на разных сторонах баланса

Прием с контрарными объектами настолько понравился бухгалтерам, что подобным образом стали учитываться не только орудия труда и амортизация, но и некоторые другие объекты, которые требовали двукратной оценки, в частности резервы.

Резервы в качестве контрарного объекта – совсем не то, что резервы в обыденном представлении. Это не какие-нибудь дефицитные вещи, которые складируются на случай возможной нехватки. В данном случае, как и в приведенном выше примере, это разница между двумя стоимостными величинами. Вычитая из одной величины контрарный объект, получаем другую величину.

К примеру, имеется дебиторское обязательство в сумме 100 руб., при этом вероятность, что данное обязательство будет погашено, – 30 %. Считается, что создание резерва позволит оценить проходящий по балансу объект более правдиво. И резерв создается, в сумме 70 руб. В итоге в системе учета обязательство по-прежнему числится в сумме 100 руб. – ведь необходимость знать, сколько на самом деле обязан должник, никто не отменял! – но в балансе это же дебиторское обязательство значится уже в сумме 100 минус 70 равняется 30 руб., т. е. с учетом вероятности его исполнения.

Методология бухгалтерского учета стремительно развивалась: изобретение одного приема предопределяло изобретение другого. При этом мало кто задумывался, в том ли направлении происходит развитие.

Обдумайте!

- Амортизация начисляется всегда предположительно. Начислить ее точно невозможно по той причине, что неизвестно, как долго и насколько интенсивно будет использоваться орудие труда в имущественном комплексе.

- Ввиду этого представима ситуация, когда начислена стопроцентная амортизация, но орудие труда продолжает использоваться.

- Согласно принятой концепции, стоимость такого орудия труда должна равняться нулю. Однако это невозможно в связи с процедурой оценки, для которой нулевая стоимость объекта означает отсутствие данного объекта в имущественном комплексе.

- Проблема разрешилась путем введения в систему учета контрарных объектов, позволяющих оценивать основные (поглощающие) объекты двукратно.

- Контрарный объект регистрируется по противоположной фазе существования поглощающего объекта, но в балансе не отражается, уменьшая стоимость поглощающего объекта.

- При помощи контрарных объектов учитываются не только орудия труда и начисленная на них амортизация, но и некоторые другие объекты.