Инвестиционный анализ и оценка эффективности инвестиционных проектов

Задачи инвестиционного анализа. Классификация инвестиций, источники информации

Под инвестициями (лат. «investio» — одеваю) подразумевается, в самом общем определении, долгосрочное вложение капитала в экономику или временный отказ хозяйствующего субъекта от потребления собственных ресурсов (капитала) и их использование в целях увеличения собственного капитала (получения дохода).

Противоположным по смыслу понятием инвестиции является «дезинвестиция», которая предполагает процесс высвобождения денежных средств в результате продажи долгосрочных активов. Дезинвестиция может быть в случае невыгодности использования (эксплуатации) активов.

В современных условиях деятельность организации связана с вложением ресурсов в приобретение активов, разработку новых производств или видов деятельности, покупку ценных бумаг. Все это представляет инвестиционную деятельность организации, анализу динамики и структуры которой необходимо уделять особое внимание.

Цель инвестиционного анализа состоит в объективной оценке эффективности, реализуемости и рисков инвестиционных проектов и обосновании инвестиционной модели (политики) организации.

Задачами инвестиционного анализа являются:

- анализ финансовой отчетности и интерпретация его результатов для реализации инвестиционного проекта;

- оценка имеющихся источников финансирования и обоснование привлечения заемного капитала;

- расчет и анализ финансовых показателей, и показателей эффективности инвестиционного проекта;

- изучение и оценка рисков и их сравнение с доходностью инвестиционного проекта;

- мониторинг инвестиционного проекта в течение всего срока его реализации и после срока окончания;

- принятие обоснованных управленческих решений по изменению показателей эффективности инвестиций на основании мониторинга.

К основным нормативным документам, регламентирующим инвестиционную деятельность в Российской Федерации, можно отнести:

- Гражданский кодекс РФ (с изм. и доп.);

- Федеральный закон «Об инвестиционной деятельности в РФ, осуществляемый форме капитальных вложений» от 25.02.99 №39-ФЗ (в ред. от 25.12 2018 г №478-ФЗ);

- Федеральный закон «О рынке ценных бумаг» от 22.04.1996 №39-ФЗ (в ред. от 27.12 2018 г.).

- Федеральный закон «Об иностранных инвестициях в РФ» от 9.07.1999 № 160-ФЗ (в ред. 31.05. 2018 г.) и др.

Основными особенностями инвестиционного процесса являются:

- инвестиции должны приводить к росту капитала;

- инвестиции могут быть в капитальные вложения, активы (внеоборотные и оборотные), финансовые инструменты, нематериальные активы и др.;

- инвестирование возможно в виде вложений денежных средств, движимого и недвижимого имущества;

- инвестиции, как правило, носят долгосрочный характер.

Для анализа эффективности реальных инвестиций большое значение имеет оценка их структуры, которая может быть:

технологической, воспроизводственной, по источникам вложений и по другим признакам (отраслевой, региональный).

Технологическая структура представлена затратами на строительно-монтажные работы, приобретение машин и оборудования, проектно-изыскательские работы.

Воспроизводственная структура инвестиций свидетельствует о доли капитальных вложений, направляемых в новое строительство, покупку современного оборудования и перевооружение производства.

Инвестиции по источникам их финансирования характеризуют структуру капитала и направлены на формирование рациональной структуры собственных и заемных средств.

В экономике принято классифицировать инвестиции по различным признакам. Для целей инвестиционного анализа правомерно различать три вида инвестиций по объектам вложения ресурсов:

- реальные (капитальные) инвестиции;

- нематериальные (потенциальные) инвестиции;

- финансовые (портфельные) инвестиции.

Реальные инвестиции представляют собой вложения капитала в развитие материально-технической базы хозяйствующего субъекта. Следует отметить, что в случае реальных инвестиций условием достижения прогнозируемых событий, как правило, оказывается использование внеоборотных средств для производства продукта и его реализации. Для анализа эффективности реальных инвестиций большое значение имеет оценка их структуры, которая может быть: технологической, воспроизводственной, отраслевой, по источникам вложений и по другим признакам.

Нематериальные (потенциальные) инвестиции — это вложения в нематериальные активы, связанные с НИОКР, созданием новых продуктов и услуг, новыми знаниями и навыками (человеческий капитал). Этот вид инвестиций особенно важен при формировании и развитии научнотехнического потенциала организации в условиях цифровой экономики.

Под финансовыми (портфельными) инвестициями понимают, как правило, вложение капитала в финансовые активы (ценные бумаги). К основным видам финансовых активов можно отнести облигации, акции, векселя.

Различают портфельные инвестиции в государственные ценные бумаги и эмиссионные ценные бумаги

Основным понятием в Федеральном законе является инвестиционный проект, под которым понимается экономическая целесообразность осуществления инвестиций в различных видах. Инвестиционный проект можно охарактеризовать с помощью следующих факторов:

- масштаб проекта;

- сроки реализации (окупаемости).

Если объект инвестиций оказывается существенным для хозяйствующего субъекта, принятию управленческих решений должна предшествовать стадия планирования или проектирования, которая является стадией разработки инвестиционного проекта. В. В. Ковалев под инвестиционным проектом понимает «совокупность инвестиций и генерируемых ими доходов. Таким образом, в инвестиционном проекте всегда имеет место инвестиция (отток капитала) с последующими поступлениями (приток средств)».

Инвестиции, как правило, относятся к решениям стратегического характера и требуют детального аналитического обоснования. Следовательно, при анализе инвестиционных проектов финансовый менеджер должен учитывать:

- рискованность инвестиционных проектов;

- временную стоимость денег;

- ограниченность ресурсов;

- привлекательность инвестиционных проектов.

Основным методом достижения проектируемых целей является математическое моделирование соответствующих решений и их последствий на финансовые результаты деятельности хозяйствующего субъекта.

В ходе моделирования инвестиционный проект рассматривается во времени его действия и разбивается на несколько равных промежутков — интервалов проектирования. Для каждого интервала планирования составляются бюджеты — сметы поступлений и платежей, отражающих результаты всех операций в конкретном промежутке времени. Сальдо такого бюджета — разность между поступлениями и платежами и есть денежный поток инвестиционного проекта.

В широком смысле денежный поток инвестиционного проекта состоит из следующих основных элементов:

- инвестиционные затраты;

- выручка от продажи;

- суммарные затраты;

- налоги и платежи.

На начальной стадии инвестиционного периода денежные потоки, как правило, оказываются отрицательными, происходит отток ресурсов в связи с приобретением основных средств и формированием чистого оборотного капитала. После завершения начальной стадии инвестиционный проекта денежный поток стабилизируется и становится положительным.

Анализ выручки от продажи, равно как и анализ затрат, возникающих в ходе осуществления проекта может оцениваться как положительно, так и отрицательно. Финансовый менеджер должен анализировать рискованность проектов и своевременно их контролировать с точки максимизации доходов и имущества акционеров.

В инвестиционном анализе большую роль играют понятия прибыли и денежного потока. Необходимо отметить, что в теории инвестиционного анализа понятие «прибыль» не совпадает с его бухгалтерским определением. В инвестиционной деятельности факту получения прибыли предшествует возмещение первоначальных капиталовложений, чему соответствует понятие «амортизация» (англ. «amortization» — погашение).

В случае вложения средств во внеоборотные активы эту функцию выполняют амортизационные отчисления.

Таким образом, обоснование инвестиционного проекта строится на расчете сумм амортизационных отчислений и прибыли в пределах временного интервала исследования.

Методы оценки эффективности инвестиционных проектов

Оценка эффективности инвестиционных проектов — важнейший элемент инвестиционного анализа, с помощью которого делается выбор наиболее эффективного инвестиционного проекта с наибольшей доходностью и с меньшими рисками.

В экономической литературе представлены разнообразные методики анализа эффективности инвестиционных проектов как сложные, так и достаточно простые. Однако все они основываются на двух типах финансовых операций, к которым можно отнести33:

- наращение капитала (простые проценты и сложные проценты);

- дисконтирование капитала.

Операции наращения используются для определения стоимости капитала в будущем по схеме простых и сложных процентов.

Схема простых процентов предполагает, что проценты начисляются на первоначальную (настоящую) сумму (“Future Value” — FV). Формула для расчета:

FV = PV × (1+r × n), (113)

Где:

FV — будущая стоимость капитала;

PV — настоящая стоимость капитала;

r — норма доходности (ставка процента) в долях;

n — количество периодов.

Схема сложных процентов предполагает, что начисления производятся на увеличенную сумму, в которую включены первоначальная стоимость капитала (“Present Value” — PV) и проценты. Формула имеет вид:

FV = PV × (1 + r)n, (114)

Наибольший прирост капитала собственнику обеспечивает схема сложных процентов, что необходимо учитывать при открытии депозита в кредитном учреждении.

Показатели, основанные на дисконтированных оценках, имеют преимущества в инвестиционном анализе. В теории инвестиционного анализа понятие «дисконтирование» (англ. “discounting” — снижение стоимости, уценка) относится к числу ключевых. Дисконтирование — расчет настоящей (современной) ценности (PV) денежных сумм, относящихся к будущим периодам времени. Настоящая или современная ценность денежной суммы определяется по формуле:

PV = FV / (1 + r)n, (115)

Где:

FV — будущая стоимость капитала;

PV — настоящая стоимость капитала;

r — норма доходности (ставка процента) в долях;

n — количество периодов.

На основании предложенных формул можно легко определить настоящую и будущую стоимость капитала, учитывая срок вложения и норму доходности. Норма доходности (ставка процента) характеризует интенсивность начисления процентов. Период начисления — промежуток времени, за который начисляются проценты (полученный доход). Период начисления может быть в месяцах, кварталах и годах.

Для удобства расчетов в практике финансового менеджмента и инвестиционного анализа используются таблицы дисконтирования и компаундинга (Приложения Л–О). Таблицы «Коэффициенты наращения для сложных ставок ссудного процента» (Приложение Л) и «Коэффициенты дисконтирования для сложных ставок ссудного процента» (Приложение М) используются для определения коэффициентов наращения (компаундинга) и дисконтирования для сложных ставок ссудного процента. Таблицы «Коэффициенты наращения аннуитета» (Приложение Н) и «Коэффициенты приведения аннуитета» (Приложение О) используются для определения коэффициентов наращения и приведения аннуитета. Соответственно используются финансовые множители FM1, FM2, FM3, FM4.

Мультиплицирующие множители:

FM1 = (1 + r) n (116)

FM3 = [(1+r) n — 1] / r (117)

Дисконтирующие множители:

FM2 = 1 / (1 + r) n (118)

FM4 =1/r — 1/ [(1+r) n × r] (119)

Отсюда следуют две схемы.

1) Схемы сложных процентов с использованием финансовых множителей (для упрощения расчетов):

FV = PV × (1 + r) n или FV = PV × FM1 (r, n) (120)

Если денежный поток в виде аннуитета используется FM3 (r, n).

2) Расчёт дисконтированной стоимости денежных потоков:

PV = FV / (1 + r)n или PV = FV × FM2 (r, n) (121)

Если денежный поток в виде аннуитета используется FM4 (r, n)

Пример: Определить величину наращенной суммы, если первоначальный капитал в 500 000 рублей, вложен на 5 лет, процентная ставка 10%, начисление проводится по сложной процентной ставке.

Решение: Используем таблицу коэффициентов наращения для сложных ставок ссудного процента (Приложение Л, Таблица 1). На пересечении n (5 лет) и r (10%) находим коэффициент наращения (FM1), который составляет 1,6105 или 1,611. Воспользуемся для расчета формулой (114): FV = PV × (1 + r)n = 500000 × 1,6105 = 805250 рублей

Наращенную сумму можно рассчитать с помощью формулы, без использования коэффициента наращения. Однако использование формулы и возведение (1 + r)n достаточно трудоемкая задача. Гораздо полезнее уметь пользоваться таблицами коэффициентов для расчета приведенной (дисконтированной) стоимости аннуитетного денежного потока. Такие таблицы позволяют быстро решать простые задачи на дисконтирование аннуитетов.

Таким образом, методы оценки эффективности инвестиций в учебнике представлены двумя группами:

1 группа: методы оценки эффективности инвестиционных проектов, не включающие дисконтирование;

2 группа: методы оценки эффективности инвестиционных проектов, включающие дисконтирование.

Первая группа методов, не включающих дисконтирование, представляет собой статистические методы оценки эффективности инвестиционных проектов. Как отмечается в статье34 «Эти методы опираются на проектные, плановые и фактические данные о затратах и результатах, обусловленные реализацией инвестиционных проектов». При статистических методах используют, как правило, среднегодовые данные о затратах и результатах (доходах) за весь срок реализации инвестиционного проекта.

В качестве недостатка следует отметить, что методы не в полной мере учитывается временной аспект стоимости денег, а также факторы, связанные с инфляцией и риском. Одновременно с этим усложняется процесс сравнительного анализа проектных и отчетных показателей по годам реализации инвестиционного проекта. Вследствие этого статистические методы оценки целесообразно использовать, если затраты и результаты равномерно распределяются по годам и срок окупаемости инвестиций не более пяти лет.

К первой группе методов можно отнести:

- метод, основанный на расчете сроков окупаемости инвестиций (PP);

- метод, основанный на определении нормы прибыли на капитал (ARR);

- метод накопленного сальдо денежного потока (накопленного эффекта);

- метод сравнительной эффективности — метод приведенных затрат.

1) Срок окупаемости инвестиционного проекта (“Payback Period” — PP):

PP = IC / CF (122)

Где:

PP — срок окупаемости инвестиционного проекта;

IC — первоначальный капитал (затраты);

CF — среднее значение денежного потока.

Данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, чтобы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

Пример: Стоимость первоначальных затрат составили 130 тыс. руб., ежемесячно денежный поток от инвестиций составлял 25 тыс. руб. Необходимо рассчитать срок окупаемости проекта. Используем аналитическую таблицу 41.

Таблица 41

| Период | Первоначальные затраты (IC) | Денежный поток нарастающим итогом (CF) |

|---|---|---|

| 1 | 130 | 25 |

| 2 | 130 | 50 |

| 3 | 130 | 75 |

| 4 | 130 | 100 |

| 5 | 130 | 125 |

| 6 | 130 | 150 |

| 7 | 130 | 175 |

| 8 | 130 | 200 |

Отсюда, срок окупаемости инвестиционного проекта при заданных условиях (табл.41) составляет:

PP = 130 / 25 = 5,2 или, приблизительно, 6 месяцев

Срок окупаемости инвестиционного проекта (в суммовом выражении) должен покрыть первоначальные инвестиции, т. е. денежный поток нарастающим итогом (CF) должен быть больше первоначальных инвестиций (IC):

PP = min n, при котором ∑ CF > IC

2) Коэффициент рентабельности инвестиций (ARR — “Accounting Rate of Return”) определяется по формуле:

ARR = CF / IC × 100%, (124)

Где:

CF — средний денежный поток инвестиций;

IC — первоначальные инвестиционные затраты (капитал).

Пример: Исходные данные инвестиционного проекта:

1. Первоначальные инвестиции составили 130 тыс. руб., 2. Денежный поток по месяцам: 25; 35; 40;28;33;45; 55; 30. Определить рентабельность инвестиций.

Таблица 42

| Период | Первоначальные затраты (IC) | Денежный поток (CF) |

|---|---|---|

| 1 | 130 | 25 |

| 2 | - | 35 |

| 3 | - | 40 |

| 4 | - | 28 |

| 5 | - | 33 |

| 6 | - | 45 |

| 7 | - | 55 |

| 8 | - | 30 |

| Среднее | - | 36,375 |

ARR = 36,375 / 130 × 100% = 27,98% или ≈ 28%

Чем выше ARR, тем выше привлекательность проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций. Изменяя денежные потоки по месяцам можно сравнить альтернативные инвестиционные проекты и выбрать наиболее привлекательный.

К преимуществам статистических методов оценки инвестиций можно отнести простоту расчета и удобство в использовании.

К недостаткам статистических методов оценки эффективности инвестиций можно отнести условность (погрешность) прогнозирования будущих денежных поступлений (доходов) от реализации проекта, не учитывающую временной аспект.

Вследствие этого на практике более популярны методы оценки эффективности инвестиций, основанные на дисконтированных оценках.

Дисконтированные методы анализа инвестиций

Методы анализа эффективности инвестиционных проектов, основанные на дисконтированных оценках, включают в себя:

- Метод чистой приведенной стоимости проекта (метод чистой дисконтированной стоимости, метод чистой текущей стоимости);

- Метод внутренней нормы рентабельности (внутренняя норма окупаемости, внутренняя норма рентабельности);

- Индекс доходности (индекс рентабельности);

- Дисконтированный срок окупаемости инвестиционного проекта;

- Метод аннуитета.

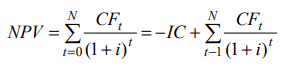

1) Метод чистой приведенной стоимости проекта (метод чистого дисконтированного дохода) — NPV (“Net Present Value”).

Где:

NPV — чистая приведенная стоимость;

CF — денежный поток от инвестиций;

IC — первоначальные затраты;

t — количество периодов;

N — продолжительность жизненного цикла;

i — норма доходности (ставка процента) в долях.

NPV представляет собой разницу между входными денежными потоками и выходными потоками. Содержание метода удобнее представить пошагово:

Шаг 1: Определяется современное значение каждого денежного потока (далее — ДП), т. е. приток и отток (CFt);

Шаг 2: Суммируются дисконтированные значения элементов ДП (∑ CFt), т. е. с использование дисконтирующего финансового множителя (FM2 = 1 / (1 + i)n ;

Шаг 3: Сумма дисконтированных ДП сравнивается с инвестиционными затратами (IC).

Если ДП представлен в виде аннуитета, в расчете используется дисконтирующий множитель FM4(i, t).

Если NPV > 0, проект целесообразен, т. к. денежные доходы больше суммы расходов;

Если NPV < 0, проект нецелесообразен, т. к. денежные расходы по проекту превышают доходы;

Если NPV = 0, проект безубыточен, т. е. доходы равны расходам.

Если решение принимается по нескольким проектам (альтернативным), выигрывает тот проект, который имеет большее значение NPV (если NPV положительная).

Пример: Организация прогнозирует приобрести новое оборудование стоимостью 10 000 тыс. руб. и сроком эксплуатации на 5 лет. Компания будет получать дополнительный денежный приток в размере 3 500 тыс. руб. ежегодно. На 3-ем году эксплуатации оборудованию потребуется плановый ремонт стоимостью 500 тыс. руб. Необходимо обосновать целесообразность приобретения оборудования, если стоимость капитала по проекту составляет 15 %.

Таблица 43

| Показатели | Год | Денежный поток, тыс.руб. | Финансовый множитель, FM | Дисконтированное значение ДП, тыс.руб. |

|---|---|---|---|---|

| 1. Инвестиции на покупку | 10 000 | 1 | – 10 000 | |

| 2. Входной ДП | 1—5 | 3 500 | FM4 (15%, 5 лет) 3,3522 | 11733 |

| 3. Ремонт оборудования | 3 | 500 | FM2 (15%, 3) 0,6575 | – 329 |

| NPV (п.1+п.2+п.3) | 1404 |

Данные таблицы 43 свидетельствуют о целесообразности приобретения оборудования, если ставка процента составляет 15 %. Если стоимость капитала по проекту будет увеличиваться, то входной денежный поток будет уменьшаться. Это приведет к снижению величины чистого приведенного дохода (NPV).

Рассмотрим предыдущий пример расчета NPV, если стоимость капитала по проекту составит 20 %.

NPV = — 10000 + (3500×2,9906) — (500×0,5787) = -10000 + 10467— 289 =178 тыс. руб.

Расчёты подтверждают вывод о том, что рост ставки процента приводит к уменьшению чистого приведенного дохода. Если при ставке 15 % величина NPV составила 1404 тыс. руб., то при увеличении ставки на 5 % (20 %) наблюдается значительное снижение чистой приведенной стоимости на 1226 тыс. руб. (1404 — 178).

В качестве притока денежных средств может быть:

- Дополнительная выручка от продажи;

- Снижение затрат (полной себестоимости);

- Снижение дебиторской задолженности, особенно просроченной (в результате операционной деятельности);

- Снижение неиспользуемых запасов сырья и материалов;

- Продажа акций, облигаций других компаний;

- Прочие поступления.

Наиболее типичные оттоки денежных средств:

- Первоначальные инвестиции (затраты);

- Рост полной себестоимости;

- Увеличение дебиторской задолженности в результате операционной деятельности;

- Увеличение запасов;

- Ремонт и техническое обслуживание оборудования;

- Прочие оттоки.

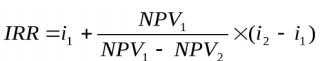

2) Метод внутренней нормы рентабельности (доходности) — IRR (“Internal Rate of Return“).

Где:

NPV 1,2 — чистая приведенная стоимость по 1 и 2 проектам;

i (г) 1,2 — процентная ставка по 1 и 2 проектам.

IRR — это ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта (NPV) равна нулю. Внутренняя норма доходности характеризует верхний уровень затрат по проекту. Это означает, что при такой ставке процента инвестор сможет возместить свою первоначальную инвестицию, но не более того. Рассчитывается с применением метода интерполяции (подбора).

В общем виде для любого инвестиционного проекта формула для расчета IRR выглядит следующим образом:

NPV = — IC + ∑СFt / (1+IRR) n = 0 (127)

Для практических расчетов могут использоваться два варианта:

1) графический, который считается наиболее удобным при сравнительном анализе IRR двух и более проектов;

2) арифметический, расчет с помощью Excel. Использование программы Excel допускает выполнение расчётов с использованием специальной встроенной функции, располагающейся по адресу: Формулы — Финансовые. Эту функцию именуют «ставкой доходности» (имеется в виду внутренняя). В MS Excel для расчета IRR используется функция = ВСД (ВНД).

Пример: Определить IRR, если на покупку оборудования требуется 5700 тыс. руб. В течение 5 лет за счет экономии ручного труда компания планирует получать дополнительный годовой доход в размере 1500 тыс. руб. Остаточная стоимость оборудования равна нулю.

PV = A × FM (i, t) (128)

Решение:

5700 = 1500 × FM4 (i, 5)

Необходимо найти коэффициент дисконтирования:

FM4(i, 5) = PV / A или 5700/1500 = 3,8

По Т.4 находим для t = 5 показатель дисконта, который составляет 10% (3,791). Для проверки правильности расчета составим таблицу 44.

Таблица 44

| Показатели | Год | Денежный поток, тыс.руб. | Финансовый множитель, FM | Дисконтированное значение ДП, тыс.руб. |

|---|---|---|---|---|

| Исходная инвестиция | (5700) | 1 | (5700) | |

| Годовая экономия | 1-5 | 1500 | FM4(10%,5) ≈3,8 | 5700 |

| NPV | 0 |

Расчеты подтвердили, что IRR — ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта (NPV) равна нулю.

Преимущества использования IRR:

- показывает предельно допустимый уровень расходов по проекту;

- характеризует «запас финансовой прочности» проекта, т. е. чем меньше цена капитала ИП по сравнению с внутренней нормой доходности, тем более привлекательным и прибыльным будет проект;

- расчет не связан со значительными трудностями.

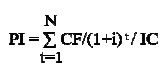

3) Индекс доходности инвестиций (индекс рентабельности) — PI (“Profitability Index”)

Где:

PI — индекс рентабельности инвестиций;

CF — денежные потоки;

N — продолжительность жизненного цикла;

IC — инвестиционные затраты.

По показателю PI могут быть приняты следующие решения:

1) Если P I> 1, то проект принимается, т. к. доходы по проекту превышают затраты по этому инвестиционному проекту;

3) Если PI = 1, то проект является ни прибыльным, ни убыточным. Следовательно, для его принятия необходимо рассчитать дополнительные критерии оценки эффективности инвестиций;

2) Если PI < 1, то проект отклоняется, т. к. доходы по проекту меньше предполагаемых затрат.

Индекс рентабельности, в отличие от чистого приведенного дохода, является относительным показателем, характеризующим уровень доходов на единицу затрат.

PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV.

К недостаткам метода можно отнести его неоднозначность при дисконтировании отдельно денежных притоков и оттоков.

Пример: Определить индекс рентабельности, используя данные таблицы 43 для двух альтернативных проектов.

1) при ставке 15 %:

PI = 11733 / (10000 + 329) × 100% = 113,6 %

2) при ставке 20 %:

PI = 10467 / (10000 + 289) × 100% = 101,7 %.

На основании расчетов индекс рентабельности при ставке 15% характеризует более высокий уровень дохода на единицу инвестиционных затрат, чем при ставке 20 %. Но индекс рентабельности, как и другие показатели зависит не от желания инвесторов, а от ставки рефинансирования, которая в настоящее время составляет 6,5% (по состоянию на декабрь 2019 г).

4) Дисконтированный срок окупаемости инвестиционного проекта — DРР (“Discounted Payback Period“).

DРР — период возврата денежных средств с учетом временной стоимости денег (ставки дисконта). Главное отличие от простой формулы срока окупаемости (РР) — это дисконтирование денежных потоков и приведение будущих денежных поступлений к текущему времени.

DРР = min периодов (n), при котором:

∑ CF / (1+r) n > IC (130)

Пример: Имеются два альтернативных проекта. Необходимо рассчитать дисконтированный срок окупаемости двух проектов и выбрать с наименьшим сроком окупаемости. Объем инвестиций для двух вариантов составляет 1000 тыс. руб., инвестиционные проекты рассчитаны на 4 года. Ставка процента составляет 10 % годовых.

Проект А.

Денежные потоки распределены следующим образом (в тыс. руб.):

1 год — 500; 2 год — 400; 3 год — 300; 4 год — 200

Таблица 45

| Период | Денежный поток | Финансовый множитель, FM2 | Дисконтированный денежный поток | Накопленный денежный поток |

|---|---|---|---|---|

| 0 | (1000) | 1 | (1000) | (1000) |

| 1 | 500 | 0,9091 | 454,6 | (545,4) |

| 2 | 400 | 0,8264 | 330,6 | (214,8) |

| 3 | 300 | 0,7513 | 225,4 | 10,6 |

| 4 | 200 | 0,6830 | 136,6 | 147,2 |

| NPV | 147,2 | |||

DРР = 2 + 214,8 / 225,4 = 2 + 0,95 = 2,95 года

Срок окупаемости проекта А составит 2 года и 11 месяцев.

Аналогичный срок окупаемости проекта А получается и при использовании калькулятора расчета дисконтированного срока окупаемости37. Проверьте правильность расчетов.

Проект Б

Денежные потоки распределены следующим образом (в тыс. руб.):

1 год — 200; 2 год — 300; 3 год — 400; 4 год — 500.

Таблица 46

| Период | Денежный поток | Финансовый множитель (FM2) | Дисконтированный денежный поток | Накопленный денежный поток |

|---|---|---|---|---|

| 0 | (1000) | 1 | (1000) | (1000) |

| 1 | 200 | 0,9091 | 181,8 | (818,2) |

| 2 | 300 | 0,8264 | 247,9 | (570,3) |

| 3 | 400 | 0,7513 | 300,5 | (269,8) |

| 4 | 500 | 0,6830 | 341,5 | 71,7 |

| NPV | 71,7 | |||

DРР = 3 + 269,8 / 341,5 = 3 + 0,79 = 3,79 лет

Срок окупаемости проекта Б составит 3 года и 9,5 месяцев

Аналогичный срок окупаемости проекта Б получается и при использовании калькулятора расчета дисконтированного срока окупаемости.

Следовательно, проект А является более выгодным для инвестора по сроку окупаемости.

Таким образом, представленные методы оценки эффективности инвестиционных проектов, основанные на дисконтированных оценках, позволяют определить чистую приведенную стоимость, индекс рентабельности, внутреннюю норму рентабельности и срок окупаемости. Изменяя первоначальные параметры можно проводить сравнительную оценку эффективности инвестиций для двух и более проектов.

Существуют и другие практики оценки эффективности инвестиционных проектов. Например, по критерию наименьшей стоимости (min приведенных затрат).

Аннуитеты, виды и методика оценки

В современных коммерческих операциях используются не разовые платежи, а последовательность денежных потоков (поступлений или выплат) в течение определенного периода, которая называется потоком платежей. Денежный поток с равными интервалами в течении инвестиционного периода (количества лет) представляет собой аннуитет или финансовую ренту. Выплаты по аннуитету осуществляются равными суммами через равные промежутки времени. Сумма аннуитетного платежа включает в себя основной долг и вознаграждение.

К основным характеристика аннуитетов можно отнести:

- интервал времени между платежами или период аннуитета;

- величина платежа;

- срок от начала аннуитета да его завершения;

- используемая процентная ставка, применяемая при наращении или дисконтировании платежей.

По времени выплаты первого аннуитетного платежа различают:

- аннуитет постнумерандо — выплата осуществляется в конце первого периода;

- аннуитет пренумерандо — выплата осуществляется в начале первого периода.

Теория аннуитетов является одним из важнейших разделов прикладной математики, имеющих дело с математическими задачами, связанными с финансовыми расчётами. В финансовой математике любой финансовый инструмент рассматривается с точки зрения генерируемого этим инструментом некоторого (возможно случайного) денежного потока.

Основные направления финансовой математики:

- классическая финансовая математика или математика кредита (проведение процентных расчётов; вопросы, связанные с различными долговыми инструментами: векселями, депозитными сертификатами, облигациями; анализ потоков платежей, применяемый в банковском деле, кредитовании, инвестировании);

- стохастическая финансовая математика, включающая расчёт безарбитражной (или «справедливой») цены финансовых инструментов;

- проведение актуарных расчётов (составляющих математическую основу страхования);

- эконометрические расчёты, связанные с прогнозированием поведения финансовых рынков.

В рамках экономического анализа в учебнике представлена классическая финансовая математика, используемая для расчета показателей эффективности инвестиций, исходя из критериев временной ценности денег, оценка эффективности вложений, разработка критериев отбора финансовых инструментов. В классической финансовой математике по умолчанию предполагается детерминированность процентных ставок и потоков платежей.

Для примера формула аннуитета (расчет дисконтированной стоимости аннуитетных денежных потоков в течение 5 лет) выглядит следующим образом:

PV = FV × [1/(1+r)1 + 1/(1+r)2 + 1/(1+r)3 + 1/(1+r)4 +1/(1+r)5] (131)

Как уже было отмечено для удобства расчетов в практике финансового менеджмента и инвестиционного анализа используются таблицы дисконтирования и компаундинга.

При определении аннуитетных платежей можно воспользоваться калькулятором аннуитетных платежей по кредиту.

Пример: Планируется взять сумму в 500 000 рублей на 9 месяцев по ставке 18%. Сумма выплат составит 538 282 рубля (сумма кредита 500 000 рублей и переплата за 9 месяцев 38 282 рубля. Ежемесячный платеж составит — 59 805 рублей.

Таблица 47

| № | Дата платежа | Остаток задолженности | Начисленные проценты | Плановый платеж | Сумма платежа |

|---|---|---|---|---|---|

| 1 | 04.12.2019 | 500 000,00 | 0 | 0 | 0 |

| 2 | 04.01.2020 | 500 000,00 | 7641,81 | 52 163,10 | 59 804,91 |

| 3 | 04.02.2020 | 447 836,90 | 6 827,68 | 52 977,23 | 59 804,91 |

| 4 | 04.03.2020 | 394 859,67 | 5 631,61 | 54 173,31 | 59 804,91 |

| 5 | 04.04.2020 | 340 686,36 | 5 194,07 | 54 610,84 | 59 804,91 |

| 6 | 04.05.2020 | 286 075,52 | 4 220,79 | 55 584,13 | 59 804,91 |

| 7 | 04.06.2020 | 230 491,40 | 3 514,05 | 56 290,86 | 59 804,91 |

| 8 | 04.07.2020 | 174 200,53 | 2 570,17 | 57 234,74 | 59 804,91 |

| 9 | 04.08.2020 | 116 965,79 | 1 783,25 | 58 021,66 | 59 804,91 |

| 10 | 04.09.2020 | 58 944,13 | 898,66 | 58 944,13 | 59 842,79 |

Использование калькулятора аннуитетных платежей позволяет быстро определить сумму выплат и ежемесячный платеж для клиента. Однако нужно помнить, что представленные в Интернет-источниках калькуляторы могут использовать финансовые множители с различной разрядностью чисел, необходимых для записи финансового коэффициента. Это может существенно изменить суммы начисленных процентов, о чем должен знать клиент при обращении в банк за кредитом или открытии депозита.