Расследование налоговых преступлений

Криминалистическая характеристика налоговых преступлений

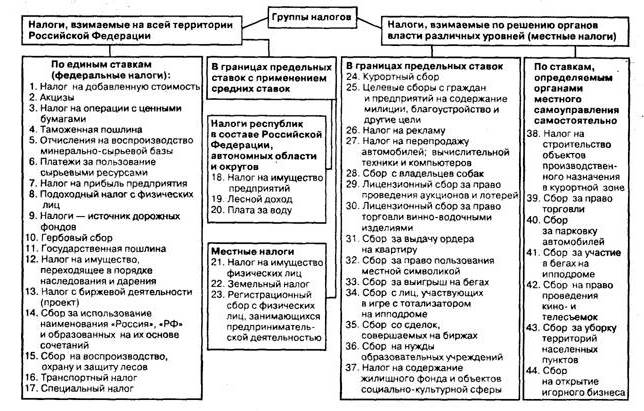

До недавнего времени налоговая система России включала в себя более сорока различных налогов и иных обязательных платежей. В настоящее время в связи с реализацией антикризисной программы их число несколько уменьшено. Все налоги подразделяются на три уровня: федеральные налоги, налоги республик (краев, областей) и местные налоги (см. табл. 2).

Под налогом понимается обязательный платеж в бюджет, осуществляемый налогоплательщиком. Плательщиками налогов являются юридические и физические лица, которые в соответствии с законодательством обязаны уплачивать налоги. Поэтому в действующем УК РФ предусмотрена уголовная ответственность за два вида преступной деятельности – уклонение физического лица от уплаты налога (ст. 198 УК РФ) или страхового взноса в государственные внебюджетные фонды и уклонение от уплаты налогов или страховых взносов в государственные внебюджетные фонды с организаций (ст. 199 УК РФ).

Налоговая преступность в наиболее опасной свой части нередко связана с совершением финансовых преступлений*, поскольку сокрытые от налогообложения суммы используются в дальнейшем для криминальной деятельности в области механизмов расчетов при денежном (в том числе валютном) обращении при незаконных операциях по расчетам наличными между организациями, нарушении валютного законодательства, легализации (отмывание) денежных средств и др. Следует напомнить про зарубежный опыт, который показывает, что привлечение к уголовной ответственности за налоговые преступления долгое время являлось основным способом борьбы с главарями организованных преступных группировок.

Объективно криминальные действия заключаются для физических лиц в непредставлении в установленные сроки декларации о доходах в случаях, когда подача декларации является обязательной, или включении в декларацию заведомо искаженных данных о доходах или расходах, либо иным способом, а равно уклонение от уплаты страхового взноса в государственные внебюджетные фонды, совершенное в крупных размерах.

Для юридических лиц такими действиями являются уклонение от уплаты налогов с организаций путем включения в бухгалтерские документы заведомо искаженных данных о доходах или расходах либо иным способом, а равно от уплаты страховых взносов в государственные внебюджетные фонды с организации, совершенное в крупном размере.

Многочисленные способы совершения налоговых правонарушений можно с достаточной степенью условности свести к двум основным: а) непредставление налоговому органу сведений о доходах в установленной форме или установленные сроки; б) сокрытие или искажение сведений об имевших место доходах и расходах за отчетный период. Последний способ может иметь несколько разновидностей. Он может включать в себя неоформление или ненадлежащее оформление движения товарно-материальных ценностей или денежных средств, неправомерное использование налоговых льгот, демонстрацию фиктивных доходов и расходов, неправомерное манипулирование ценами, и др.

Специфика способа совершения данных преступлений определяет особенности механизмов данной разновидности преступной деятельности. Деятельность может заключаться либо в воздержании от совершения предусмотренных законом действий или их последовательности (неявка в налоговую инспекцию, непредставление в налоговую инспекцию необходимых данных и т.п.), либо в активных действиях по формированию блока недостоверных данных или их сокрытию от надлежащего учета.

Важными элементами обстановки совершения рассматриваемых преступных действий являются: непродуманная и непоследовательная налоговая политика; частое изменение крайне сложного для понимания неспециалистами налогового законодательства; негативное отношение части общества к обязанности платить налоги государству, не обеспечивающему в свою очередь точное исполнение обязанностей перед налогоплательщиками; пассивная борьба государственных органов с преступностью в целом и налоговой преступностью в частности и др.

В соответствии с законодательством ответственность за соблюдение налогового законодательства при осуществлении хозяйственной деятельности несут их руководители, т. е. лица, имеющие право первой подписи финансовых документов предприятия, организации.

Обязанность по уплате налогов несут физические лица, как имеющие, так и не имеющие постоянного местожительства в Российской Федерации. К указанным физическим лицам относятся граждане РФ, иностранные граждане и лица без гражданства. К физическим лицам, имеющим постоянное местожительство в РФ, относятся лица, проживающие в Российской Федерации в общей сложности не менее 183 дней в календарном году. Объектом налогообложения является совокупный доход физического лица, полученный в календарном году: у физических лиц, имеющих постоянное местожительство в Российской Федерации, – от источников в Российской Федерации и за ее пределами; у физических лиц, не имеющих постоянного местожительства в Российской Федерации, – от источников в Российской Федерации.

Данные следственной и судебной практики и научные исследования показывают, что в 74% случаев преступниками являются мужчины. Средний возраст злостных неплательщиков налогов составляет 38 лет. По делам данной категории лица, виновные в совершении преступлений, моложе 20 лет не встречаются. Лицами в возрасте от 21 года до 30 лет совершено 20% налоговых преступлений, от 31 года до 40 лет – 36%, от 41 года до 50 лет – 36%., и старше 51 года – 8%). 58% осужденных имели высшее, неполное высшее образование или ученую степень, а 22% – среднее специальное образование. Число ранее судимых среди налоговых преступников не велико – 7%. В 82% случаев инициатива совершения налоговых преступлений исходила от руководителей, которые зачастую являлись и владельцами предприятий*.

Мотивация действий при совершении налоговых преступлений преимущественно корыстная.

Типовые следственные ситуации и версии

Поводами к возбуждению уголовных дел о налоговых преступлениях в большинстве случаев являются непосредственное обнаружение налоговых преступлений подразделениями органа дознания и поступившие в эти органы данные государственных налоговых инспекций. Соответственно возникают две типовые следственные ситуации. В первой ситуации инициатива расследования исходит непосредственно от органов налоговой полиции; во второй – после оценки материалов о факте сокрытия объектов налогообложения в крупных и особо крупных размерах, поступивших от налоговой инспекции.

При этом налоговый орган обязан в десятидневный срок* направить в правоохранительные органы следующие материалы:

письменное сообщение о фактах сокрытия доходов (прибыли) или иных объектов налогообложения налогоплательщиками, подписанное начальником Государственной налоговой инспекции или его заместителем; акт документальной проверки соблюдения налогового законодательства и решение по нему начальника Государственной налоговой инспекции или его заместителя с приложением подлинных бухгалтерских документов, отчетов, деклараций, подтверждающих факт сокрытия доходов (прибыли) или иных объектов налогообложения, постановление должностного лица государственной налоговой инспекции об их изъятии и соответствующий протокол; документы о разъяснении налогоплательщику его права представить письменные возражения по акту документальной проверки и получить сведения о результатах их рассмотрения; объяснения должностных лиц налогоплательщика по фактам выявленных нарушений налогового законодательства (при отсутствии письменных возражений по акту проверки), а в случае отказа налогоплательщика от дачи объяснений – соответствующий акт; копии приказов о назначении на должность лиц, ответственных за финансово-хозяйственную деятельность налогоплательщика в проверяемый период; протокол, постановление и другие документы о привлечении к административной ответственности за нарушение налогового законодательства (если привлекались). Для принятия решения о возбуждении уголовного дела по фактам уклонения от подачи декларации должны быть представлены следующие материалы: протокол и постановление о наложении административного взыскания за ранее совершенное налогоплательщиком нарушение порядка декларирования доходов; справки и, иные документы, содержащие сведения, в каком порядке и в какие сроки налогоплательщик должен был представить налоговому органу декларацию о доходах; иные документы и расчеты, на основании которых можно сделать вывод о включении налогоплательщиком в декларацию о доходах заведомо ложных сведений.

Проверка указанных документов и достоверности данных, в них изложенных, позволяют на первоначальном этапе выдвинуть версию о виновности конкретного лица в совершении налогового преступления.

Следует учитывать, что в соответствии с налоговым законодательством в тех случаях, когда налогоплательщик не может предоставить оправдательные документы, налоговым инспекциями разрешено исчислять размер полученной прибыли по аналогии с другими предприятиями исходя из рыночных цен, а также без учета затрат, не имеющих документального подтверждения. Подобным правом налоговые инспекции пользуются широко, и это находит отражение в актах проверки. Возможно, подобная практика оправдана при сборе налоговых платежей и наложении финансовых санкций; использование же подобных актов в качестве доказательств далеко не бесспорно и требует соответствующего правового урегулирования.

При воздержании налогоплательщика от совершения предусмотренных законом действий или их последовательности (пассивном способе действия) выдвигаются и проверяются главным образом версии о мотивах совершения преступления для получения следствием доказательств о формах вины правонарушителя. При выявлении в ходе дознания и расследования имущественных прав лица, явно не соответствующих получаемому им легально доходу, могут возникнуть и проверяться версии о его причастности к иной преступной деятельности, в том числе и о его принадлежности к какой либо организованной преступной группе.

При выявлении активного способа деятельности по совершению правонарушения выдвигаются и детально проверяются версии о способе и механизме совершения преступных действий, изучаются и исследуются версии о возможном совершении данным лицом аналогичных или иных преступных действий.

Первоначальные и последующие следственные действия

В ходе расследования налогового преступления в первую очередь необходимо установить следующие обстоятельства:

- является ли данное физическое лицо предпринимателем без образования юридического лица, а предприятие (организация) – юридическим лицом (т.е. прошло ли оно государственную регистрацию);

- обязано ли физическое лицо или предприятие (организация) уплачивать налоги;

- какие виды налогов и иных обязательных платежей обязано оно уплачивать;

- имеет ли предприятие право на льготы по уплате налогов;

- каков порядок ведения бухгалтерского учета и представления отчетности на предприятии;

- с какого момента и какая финансово-хозяйственная деятельность осуществлялась налогоплательщиком;

- в течение какого времени совершалось преступление (т.е. в течение какого времени осуществлялось внесение искаженных сведений в документы бухгалтерского учета и отчетность);

- кто осуществлял руководство предприятием в момент совершения налогового преступления, а также отвечал за ведение бухгалтерского учета и представление отчетности;

- кто непосредственно совершил преступление и кто являлся инициатором его совершения; – кем и при каких обстоятельствах были выявлены факты, сокрытия объектов налогообложения;

- какие законодательные и нормативные акты были нарушены;

- какие виды объектов налогообложения были сокрыты, в каком размере;

- каковы размеры налогов, неуплаченных с сокрытых объектов налогообложения, какова общая сумма неуплаченных налогов;

- какой способ сокрытия объектов налогообложения использовался;

- каковы мотивы совершения преступления.

Вместе с тем всегда при анализе первичных данных следует обращать внимание на то, не совершено ли уклонение от налогов группой лиц по предварительному сговору, лицом, ранее судимым или неоднократно.

Наиболее важные следственные действия на первоначальном этапе расследования – выемка документов, обыски и наложение ареста на имущество для обеспечения погашения налоговых обязательств физического лица или организаций.

При производстве выемки (обыска) и последующего осмотра изымаются и изучаются следующие документы: договоры, заключенные предприятием, организацией; гарантийные письма; бухгалтерские документы, в том числе приходные и расходные документы, товарно-транспортные накладные, банковские документы о движении денежных средств по расчетному счету; приходные кассовые ордера и др. Обращается особое внимание на поиск «черной бухгалтерии и переписки», т.е. документов, отражающих реальное движение товарно-материальных ценностей. Многие предприятия, а иногда и физические лица в настоящее время осуществляют учет своих доходов и расходов, а также товарно-материальных ценностей с помощью ЭВМ и специальных бухгалтерских программ. Такую компьютерную информацию следует изымать и исследовать по правилам работы с компьютерной информацией.

Местом производства выемки (обыска) могут быть не только помещения предприятий (организаций), в отношении должностных лиц которых производится расследование, или места жительства физических лиц, но и иные предприятия, финансовые организации, с которыми подозреваемые лица находились в хозяйственных или иных существенных для дела отношениях.

Осмотр изъятой документации производится для определения их относимости к расследуемому событию, а также для выявления поддельных и фиктивных документов. При обнаружении поддельных документов проводятся соответствующие криминалистические экспертизы для установления обстоятельств и механизма подделки.

Полученные и изученные документы позволяют перейти к допросам причастных к делу лиц и проверке их доводов относительно интерпретации события налогового правонарушения.

Показания сотрудников налоговых органов позволяют уточнить аргументацию этого органа при определении налогового нарушения, выяснить существенные обстоятельства обнаружения преступления и поведения подозреваемого.

Показания заподозренных, которые целесообразно совмещать с получением образцов для сравнительного исследования и началом прослушивания телефонных переговоров (если это действие не начато органом дознания ранее), позволяют получить данные о существенных обстоятельствах совершения налоговых правонарушений и доводы, опровергающие мнение налоговых органов. Проверка этих доводов даст основания для принятия решения о дальнейшем направлении расследования. Существенные для дела данные могут сообщить лица из окружения подозреваемых, в том числе их сотрудники, подчиненные, партнеры. При проведении допросов необходимо активно использовать имеющиеся изъятые по делу документы.

Важное значение в ходе расследования по делам о налоговых правонарушениях имеют доказательства, полученные в результате проведения экспертиз.

Кроме уже упоминавшихся технико-криминалистических исследований документов, активно используются почерковедческие экспертизы (для установления исполнителя документа или лица, подписавшего документ); экономические экспертизы (для проведения сложных расчетов, позволяющих сделать вывод о сокрытии объектов налогообложения); судебно-бухгалтерской экспертизы (для оценки, восстановления, данных бухгалтерского учета) и др.

Следует учитывать, что органам налоговой полиции предоставлено право самостоятельного проведения судебно-экономических экспертиз. Для этого формируются специализированные экспертные подразделения, которые в ближайшем времени будут готовы к удовлетворению потребностей органов предварительного следствия и дознания.

В ходе расследования налоговых преступлений обеспечение возмещения причиненного государству ущерба является одной из важнейших задач органов предварительного следствия и дознания.