Правовое регулирование государственного долга

Государственный долг в соответствии со ст. 97 Бюджетного кодекса РФ — это долговые обязательства Правительства РФ перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права, возникающие в результате заемной деятельности.

Государственный долг Российской Федерации полностью и без условий обеспечивается всем находящимся в федеральной собственности имуществом, составляющим государственную казну.

В состав государственного долга Российской Федерации входят долговые обязательства, которые могут существовать в форме:

- кредитных соглашений и договоров, заключенных Российской Федерацией с кредитными организациями, иностранными государствами и международными финансовыми организациями, в пользу указанных кредиторов;

- государственных ценных бумаг, выпускаемых от имени Российской Федерации;

- договоров о предоставлении государственных гарантий Федерации, договоров поручительства Федерации по обеспечению исполнения обязательств третьими лицами;

- переоформления долговых обязательств третьих лиц в государственный долг Федерации на основе принятых федеральных законов;

- соглашений и договоров, в том числе международных, заключенных от имени Российской Федерации, о пролонгации и реструктуризации долговых обязательств РФ прошлых лет.

Долговые обязательства по срокам существования могут быть:

- краткосрочные (до одного года);

- среднесрочные (от одного года до пяти лет);

- долгосрочные (от пяти до 30 лет).

Кроме того, в ст. 98 Бюджетного кодекса оговаривается, что долговые обязательства погашаются в сроки, которые определяются конкретными условиями займа и не могут превышать 30 лет. Изменение условий выпущенного в обращение государственного займа, в том числе сроков выплаты и размера процентных платежей, срока обращения, не допускается.

В состав государственного долга субъекта РФ входят долговые обязательства этого субъекта, которые могут существовать в форме:

- кредитных соглашений и договоров, заключенных от имени субъекта РФ с физическими и юридическими лицами, кредитными организациями, иностранными государственными, международными финансовыми организациями, в пользу указанных кредитов;

- государственных займов субъекта РФ, осуществляемых путем выпуска ценных бумаг субъекта РФ;

- договоров о предоставлении государственных гарантий субъекта РФ, договоров поручительства субъекта РФ по обеспечению исполнения обязательств третьими лицами;

- переоформления долговых обязательств третьих лиц в государственный долг субъекта РФ на основе законов этого субъекта РФ;

- соглашений и договоров, в том числе международных, заключенных от имени субъекта РФ, о пролонгации и реструктуризации долговых обязательств субъектов РФ прошлых лет.

Государственный долг субъекта РФ полностью и без условий обеспечивается всем находящимся в его собственности имуществом, составляющим его казну.

Долговые обязательства субъекта РФ погашаются в сроки, которые определяются условиями заимствований и не могут превышать 30 лет.

Формы и виды государственных ценных бумаг, выпускаемых от имени субъекта РФ, условия их выпуска и обращения определяются соответствующими органами государственной власти субъектов РФ.

Муниципальный долг — это совокупность долговых обязательств муниципального образования, полностью и без условий обеспечиваемая всем муниципальным имуществом, составляющим его казну.

Долговые обязательства муниципального образования в соответствии со ст. 100 Бюджетного кодекса РФ могут существовать в форме:

- кредитных соглашений и договоров, заключенных муниципальным образованием;

- займов муниципального образования (муниципальных займов), осуществляемых путем выпуска ценных бумаг от имени муниципального образования;

- договоров о предоставлении муниципальных гарантий, договоров поручительства муниципального образования по обеспечению исполнения обязательств третьими лицами;

- долговых обязательств юридических лиц, переоформленных в муниципальный долг на основе правовых актов органов местного самоуправления.

Долговые обязательства муниципального образования погашаются в сроки, определенные условиями заимствования, и не могут превышать десяти лет.

Российская Федерация не несет ответственности по долговым обязательствам национально-территориальных образований РФ, если они не были гарантированы Правительством РФ. Субъекты РФ и муниципальные образования не отвечают по долговым обязательствам друг другу, если такие обязательства не были гарантированы ими, а также по долговым обязательствам Российской Федерации.

В целях проведения эффективной финансовой политики в области государственного и муниципального долга особое значение приобретает управление государственным и муниципальным долгом.

Управление государственным долгом РФ осуществляется Правительством РФ, государственным долгом субъекта РФ — органом исполнительной власти субъекта РФ, муниципальным долгом — уполномоченным органом местного самоуправления.

В соответствии с Постановлением Правительства РФ «О единой системе управления государственным долгом Российской Федерации» от 4 марта 1997 г. в Министерстве финансов РФ для обеспечения снижения стоимости обслуживания государственных заимствований создается единая система управления государственным долгом РФ.

Под управлением государственным (муниципальным) долгом понимается совокупность финансовых мероприятий государства (органов местного самоуправления) по погашению займов, организации выплат доходов по ним, проведению изменений условий и сроков ранее выпущенных займов, а также по размещению новых долговых обязательств. В числе таких финансовых мероприятий наиболее распространены в мировой практике следующие:

- рефинансирование — выпуск новых займов в целях покрытия ранее выпущенных долговых обязательств;

- конверсия — изменение размера доходности займа (может осуществляться как в сторону снижения, так и в сторону повышения процентной ставки дохода);

- консолидация — изменение сроков действия ранее выпущенных займов (в соответствии со ст. 817 ГК РФ изменение условий выпущенного в обращение займа не допускается, поэтому при необходимости консолидации это можно сделать только по согласованию с кредиторами, т.е. с юридическими и физическими лицами, являющимися правообладателями государственных (муниципальных) облигаций; при этом принято руководствоваться ст. 414 и 818 ГК РФ о новации — прекращении обязательства по соглашению сторон о замене первоначального обязательства, существовавшего между ними, другим обязательством между теми же лицами, предусматривающим иной предмет или способ исполнения);

- унифицирование — обмен нескольких ранее выпущенных займов на один новый.

При финансовом кризисе возникает необходимость в реструктуризации долга. В соответствии со ст. 105 БК РФ под реструктуризацией долга понимается погашение долговых обязательств с одновременным осуществлением заимствований (принятие на себя других долговых обязательств) в объемах погашаемых долговых обязательств с установлением иных условий их обслуживания и погашения.

Реструктуризация долга может осуществляться с частичным списанием (сокращением) суммы основного долга. При этом сумма погашения основного долга за счет его реструктуризации не включается в объем обслуживания долгового обязательства в текущем году.

В Российской Федерации действует единая система учета и регистрации государственных заимствований. Ведение государственных книг внутреннего и внешнего долга РФ возложено на Министерство финансов РФ. Информация о заимствованиях субъекта РФ или муниципального образования вносится в долговую книгу субъекта РФ или в муниципальную долговую книгу соответственно.

Внутренний государственный долг представляет собой всю сумму ранее выпущенных и до настоящего времени не погашенных государственных займов вместе с процентами. На внутреннем рынке ценных бумаг Российская Федерация является самым крупным заемщиком.

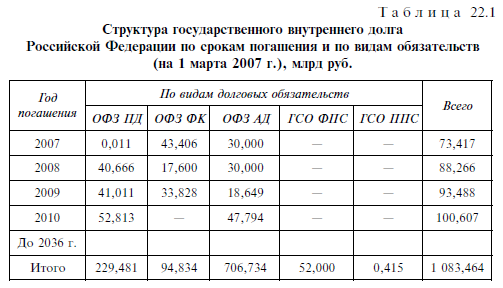

Государственный внутренний долг Российской Федерации, выраженный в государственных ценных бумагах ценных бумагах (ОФЗ—ГСО) составил на 1 марта 2007 г. 1 083 464,839 млн руб. (табл. 22.1).

Внешний долг Российской Федерации — долговые обязательства Российской Федерации в иностранной валюте. Государственные внешние заимствования используются для покрытия дефицита федерального бюджета, а также для погашения государственных долговых обязательств Российской Федерации.

Внешний долг Российской Федерации — долговые обязательства Российской Федерации в иностранной валюте. Государственные внешние заимствования используются для покрытия дефицита федерального бюджета, а также для погашения государственных долговых обязательств Российской Федерации.

Ст. 108 БК РФ определяет программу государственных внешних заимствований Российской Федерации, которая представляет собой перечень внешних заимствований Российской Федерации на очередной финансовый год с разделением на несвязанные (финансовые) и целевые иностранные заимствования с указанием по каждому из них.

Для несвязанных (финансовых) заимствований указываются:

- источника привлечения;

- суммы заимствования;

- срока погашения;

Для целевых иностранных заимствований указываются:

- конечного получателя;

- цели заимствования и направления использования;

- источника заимствования;

- суммы заимствования;

- срока погашения;

- гарантий третьих лиц по возврату средств в федеральный бюджет конечным заемщиком, если для него предусмотрен такой возврат, с указанием организации (органа), предоставившей гарантию, срока действия и объема обязательств по гарантии;

- оценки объема использованных средств до начала очередного финансового года;

- прогноза объема использования средств в очередном финансовом году.

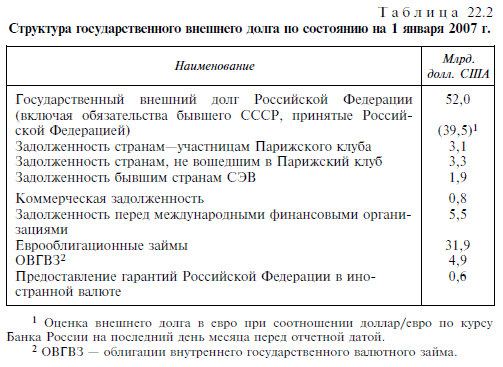

Внешний государственный долг Российской Федерации на 1 января 2007 г. составил 52,1 млрд дол. США (табл. 22.2).

В настоящее время государственный внешний долг бывшего СССР в основном погашен, а государственный внешний долг, накопленный после 1991 г., продолжает погашаться в соответствии с графиками платежей. Планируется, что большая часть этих долговых обязательств будет погашена к 2020 г.

Основным критерием оценки эффективности проведения досрочного погашения государственного внешнего долга по сравнению с его исполнением в соответствии с имеющимся графиком является размер экономии средств для федерального бюджета, направляемых на эти цели.

Так, досрочное погашение в августе 2006 г. оставшейся части долга России перед странами—членами Парижского клуба в сумме 21,3 млрд дол. США позволило сэкономить на платежах будущих периодов 7,7 млрд долл. США, в том числе в 2007 г. — 1,2 млрд долл. США, в 2008 г. — 1,1 млрд, в 2009 г. — 1 млрд далее по убывающей, например в 2020 г. — порядка 10—20 млн долл. США. Сэкономленные средства планируется направлять на инвестиционную деятельность, в том числе в инвестиционный фонд.

На сегодняшний день около 50 иностранных государств имеют задолженность перед Российской Федерацией. Крупнейшими дебиторами России являются Куба, Ливия, Ирак, Афганистан, Сирия, Индия.

Общий размер задолженности иностранных государств по кредитам, предоставленным Правительством бывшего СССР и Правительством Российской Федерации, указан в приложении 50 к Федеральному закону «О федеральном бюджете на 2007 год» от 19 декабря 2006 г. № 238-ФЗ и по состоянию на 1 января 2006 г. оценивается суммой, эквивалентной 68,968 млрд долл. США.

Минфин России совместно с Минэкономразвития России, МИД России и Внешэкономбанком ведет постоянную работу по урегулированию задолженности иностранных государств, возникшей в период кредитно-финансового сотрудничества с бывшим СССР, в том числе используя статус России как полноправного кредитора Парижского клуба. В результате проделанной работы задолженность большинства государств—дебиторов Российской Федерации, ранее считавшаяся «безнадежной», стала «обслуживаемой».

Политика в области управления государственным долгом Российской Федерации на 2007 год сформирована с учетом Долговой стратегии на 2007—2009 гг., предусматривающей:

- уменьшение абсолютных и относительных размеров государственного

- внешнего долга Российской Федерации путем его замещения внутренними заимствованиями;

- сохранение и развитие национального рынка государственных ценных бумаг;

- использование инструментов долговой политики, в частности, государственных гарантий, для ускорения темпов социальноэкономического развития страны;

- использование инструментов долговой политики при проведении денежно-кредитной политики с целью осуществления дополнительной стерилизации излишней денежной массы и борьбы с инфляцией.

В области внутренних заимствований проведение долговой политики в 2007 г. будет исходить из целей сохранения и развития рынка государственных ценных бумаг.

В этом отношении ключевыми задачами станут повышение ликвидности рыночной части государственного внутреннего долга, выраженного в государственных ценных бумагах и сохранение оптимальной дюрации 1 и доходности на рынке государственных ценных бумаг. Программа внутренних заимствований на 2007 г. разработана с учетом возможного спроса на государственные ценные бумаги со стороны различных категорий инвесторов и предусматривает положительное сальдо заимствований на внутреннем рынке, не приводящее к увеличению процентных ставок.

В сфере внешних заимствований основными принципами долговой политики в ближайшие годы являются:

- отсутствие заимствований на международных рынках капитала;

- завершение и ускоренная реализация большинства действующих проектов с международными финансовыми организациями с ограничением принятия обязательств по новым займам;

- полный отказ от привлечения новых кредитов правительств иностранных государств.

В результате, уже в 2008 г. объем внутреннего долга превысит размер внешних обязательств, а совокупный объем государственного долга сократится с 9% ВВП на конец 2006 г. до 8,3% ВВП на конец 2007 г. и до 7,5% на конец 2009 г., при этом в уже в 2008 г. объем внутреннего долга превысит размер внешних обязательств.