Бюджетное устройство Российской Федерации

Основные понятия и сущность бюджетного устройства

Основа бюджетно-правового статуса государства и его территориальных подразделений — право на самостоятельный бюджет.

Бюджетные права Российской Федерации обеспечивают создание финансовой базы, без которой невозможно осуществление государственного суверенитета и компетенции РФ.

Бюджетное устройство Российской Федерации — это организация бюджетной системы, принципы ее построения.

Наиболее сложная проблема в бюджетном устройстве — бюджетный федерализм, т.е. бюджетные взаимоотношения центра и регионов. В соответствии с действующим законодательством Российской Федерации доходная часть территориальных бюджетов состоит из закрепленных и регулирующих доходов, дотаций и субвенций кредитных ресурсов.

Закрепленные доходы — это доходы, полностью поступающие в соответствующие бюджеты. Например, по действующему законодательству за бюджетами субъектов Федерации закреплен налог на имущество предприятий, за местным бюджетом — налог на имущество физических лиц.

Регулирующие доходы — это средства передаваемые из вышестоящего звена бюджетной системы нижестоящему бюджетному звену сверх закрепленных доходов для покрытия его расходов. Основная часть налоговых доходов субъектов Федерации и местных бюджетов в настоящее время формируется за счет регулирующих доходов. Для регулирования бюджета применяется и метод оказания прямой финансовой поддержки из вышестоящего бюджета нижестоящему в форме фиксированной денежной суммы на безвозмездной основе. В настоящее время такая поддержка предоставляется в виде дотации или субвенции.

Дотации — бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской Федерации на безвозмездной и безвозвратной основе (ст. 6 БК РФ).

Субвенции — бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской Федерации или юридическому лицу на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов (ст. 6 БК РФ).

Субвенции подразделяются на два вида:

- текущие, т.е. направленные на финансирование текущих расходов;

- инвестиционные, т.е. направленные на финансирование инвестиционной, инновационной деятельности, а также другие затраты, связанные с расширенным воспроизводством.

Субвенции предоставляются на следующих условиях:

- они направляются на финансирование конкретных мероприятий;

- субвенционное финансирование осуществляется в форме долевого участия в расходах соответствующих бюджетов;

- орган, предоставляющий субвенцию, устанавливает назначение, объем, получателя, порядок и условия ее предоставления в соответствии с законодательством РФ;

- орган, предоставивший субвенцию, вправе контролировать ее использование, получатель же обязан отчитаться.

За нарушение условий предоставления и использования субвенции предусмотрена ответственность. Не использованная в срок субвенция или использованная не по назначению подлежит возврату предоставившему ее органу в бесспорном порядке в трехмесячный срок после принятия этого решения за счет средств получателя субвенции. Решение о возврате субвенции принимает орган, предоставивший ее, не позднее трех месяцев после получения отчетности об использовании субвенции или по истечении срока отчетности. Нарушение других условий предоставления и использования субвенций приводит к прекращению их выделения.

Кредитные ресурсы — это средства, передаваемые на кредитной основе, т.е. они должны быть возвращены с процентами или без них.

Межбюджетные трансферты — средства одного бюджета бюджетной системы Российской Федерации, перечисляемые другому бюджету бюджетной системы Российской Федерации (ст. 6 БК РФ).

В 1994 г. был введен новый механизм межбюджетных отношений, при котором основным регулятором их стал выступать Федеральный фонд финансовой поддержки субъектов Российской Федерации, формируемый в определенном размере от суммы налоговых поступлений федерального бюджета. Он и стал источником выделения трансферов.

Федеральный фонд финансовой поддержки субъектов Российской Федерации образуется в составе федерального бюджета в целях выравнивания бюджетной обеспеченности субъектов Российской Федерации и распределяется между субъектами Российской Федерации в соответствии с единой методикой, утверждаемой Правительством Российской Федерации (ст. 131 БК РФ).

Объем Фонда, подлежащий утверждению на очередной финансовый год, определяется путем умножения объема указанного Фонда, подлежавшего утверждению на текущий финансовый год, на прогнозируемый в очередном финансовом году уровень инфляции (индекс потребительских цен).

Дотации Фонда предоставляются тем субъектам, уровень расчетной бюджетной обеспеченности которых не превышает уровня, установленного в качестве критерия выравнивания расчетной бюджетной обеспеченности субъектов.

Уровень расчетной бюджетной обеспеченности субъекта РФ с учетом дотаций из Фонда не может превышать уровень расчетной бюджетной обеспеченности с учетом дотаций из Фонда, который до распределения дотаций Федерального фонда финансовой поддержки субъектов Российской Федерации имел более высокий уровень расчетной бюджетной обеспеченности.

Уровень расчетной бюджетной обеспеченности субъекта Российской Федерации определяется соотношением между расчетными налоговыми доходами на одного жителя, которые могут быть получены консолидированным бюджетом этого субъекта исходя из уровня развития и структуры экономики и (или) налоговой базы (налогового потенциала), и аналогичным показателем в среднем по консолидированным бюджетам субъектов РФ с учетом структуры населения, социально-экономических, географических, климатических и иных объективных факторов и условий, влияющих на стоимость предоставления одного и того же объема бюджетных услуг в расчете на одного жителя.

В составе дотаций из Федерального фонда финансовой поддержки субъектов Российской Федерации могут быть выделены дотации, отражающие отдельные факторы и условия, учитываемые при определении уровня расчетной бюджетной обеспеченности субъектов Российской Федерации. Объем указанных дотаций не может превышать 10% объема Фонда.

Особенности расчета указанных дотаций определяются методикой распределения дотаций из Фонда. Министерство финансов Российской Федерации до 1 августа текущего финансового года направляет в исполнительные органы государственной власти субъектов РФ исходные данные для проведения расчетов распределения средств Федерального фонда финансовой поддержки субъектов Российской Федерации на очередной финансовый год и до 1 октября текущего финансового года проводит сверку указанных исходных данных с исполнительными органами государственной власти субъектов Российской Федерации в порядке, установленном Министерством финансов РФ.

Статус региона, «особо нуждающегося в поддержке», представляется тем регионам, у которых сумма федеральных налогов (налог на прибыль, НДС, акцизов и подоходного налога на физических лиц), собираемых на их территории и подлежащих зачислению в их региональный бюджет, в расчете на одного жителя региона оказывается меньше 95% средней аналогичной величины по Российской Федерации, условная сумма расходов окажется меньше 100% плановых расходов регионального бюджета.

Трансферы регионам перечисляются ежемесячно исходя из фактических поступлений налогов в федеральный бюджет, а также с учетом удельного веса каждого региона в зависимости от статуса в Фонде финансовой поддержки регионов. Регионы объединяются в зависимости от географического положения, а также от факторов, в наибольшей степени влияющих на доходы и расходы бюджетов.

Такими факторами являются:

- отдаленность от центральных регионов страны при отсутствии или слабом развитии железнодорожного или автомобильного сообщения;

- более длительный отопительный сезон из-за климатических условий;

- ограниченные сроки завоза товаров из-за климатических и географических условий, а также удельный вес численности населения, проживающего в районах с ограниченными сроками завоза товаров.

Бюджеты всех уровней должны быть сбалансированы. При наличии дефицита первоочередному финансированию подлежат расходы, включаемые в бюджет текущих расходов.

Федеральный закон Российской Федерации «О федеральном бюджете на 2007 год» от 19 декабря 2006 г. № 238-ФЗ утвердил Федеральный фонд финансовой поддержки субъектов Российской Федерации на 2007 г. в сумме 260 418 336,2 тыс. руб. (ст. 42).

Бюджетная классификация

Рациональное управление государственными финансами в условиях большого разнообразия бюджетных поступлений и расходов, а также сложности финансово-бюджетных отношений невозможно без использования единой системы учета движения денежных потоков, утвержденной законодательно или в другой форме. Этой цели служит специальная бюджетная классификация, в соответствии с которой осуществляется составление и исполнение бюджетов.

Бюджетная классификация представляет собой группировку доходов и расходов бюджетов всех уровней бюджетной системы страны, а также источников финансирования дефицитов этих бюджетов, используемую для составления и исполнения бюджетов и обеспечивающую сопоставимость показателей бюджетов всех уровней бюджетной системы Российской Федерации (ст. 18 БК РФ).

Законодательные (представительные) органы субъектов Федерации и органы местного самоуправления согласно ст. 27 БК РФ вправе производить дальнейшую детализацию объектов бюджетной классификации Российской Федерации в части целевых статей и видов расходов, не нарушая общих принципов построения и единства бюджетной классификации.

Назначение классификации обусловливается потребностями:

- прогнозирования, планирования, формирования и исполнения бюджетов;

- ведения учета и составления отчетности;

- проведения контроля за полным и своевременным поступлением платежей по видам плательщиков, а также целевым использованием средств;

- проведения аналитической работы по отдельным видам доходов и расходов, а также бюджетов в целом;

- кодирования показателей бюджетов и отчетов при внедрении автоматизированной системы финансовых расчетов.

В настоящее время действует Федеральный закон от 15 августа 1996 г. № 115-ФЗ «О бюджетной классификации Российской Федерации» (в ред. от 18 декабря 2006 г.). В соответствии с этим Законом в состав бюджетной классификации входят:

- классификация доходов бюджетов Российской Федерации;

- функциональная классификация расходов бюджетов Российской Федерации;

- экономическая классификация расходов бюджетов Российской Федерации;

- классификация источников внутреннего финансирования дефицитов бюджетов Российской Федерации;

- классификация источников внешнего финансирования дефицитов федерального бюджета и бюджетов субъектов Российской Федерации;

- классификация видов государственных внутренних долгов Российской Федерации, субъектов Российской Федерации, видов муниципального долга;

- классификация видов государственных внешних долгов Российской Федерации и государственных внешних активов Российской Федерации;

- ведомственная классификация расходов федерального бюджета.

1. Классификация доходов бюджетов Российской Федерации. Она представляет собой группировку доходов бюджетов всех уровней бюджетной системы Российской Федерации, основанную на законодательных актах Российской Федерации, определяющих источники формирования доходов бюджетов всех уровней бюджетной системы РФ.

Группы доходов состоят из статей доходов, объединяющих конкретные виды доходов по источникам и способам их получения.

Классификация доходов бюджетов Российской Федерации подразделяется на группы, подгруппы, статьи и подстатьи.

Классификация доходов предусматривает следующие группы, которые состоят из статей доходов, объединяющих конкретные виды доходов по источникам и способам их получения:

- доходы;

- безвозмездные поступления;

- доходы от предпринимательской и иной приносящей доход деятельности.

Согласно нормам российского бюджетного законодательства и в целях соблюдения нормативов отчислений, установленных законодательством Российской Федерации, доходы от уплаты федеральных налогов и сборов распределяются в порядке межбюджетного регулирования доходов разных уровней бюджетной системы Российской Федерации.

Являясь важным инструментом системы принятия властных решений, бюджетная классификация прежде всего должна четко выделять целевые направления государственной деятельности, вытекающие из основных функций государства. Эту задачу решает функциональная структура расходов федерального бюджета Российской Федерации (то же самое можно сказать и о бюджетах субъектов Федерации и местных бюджетах, но с учетом их особенностей как бюджетов национально-государственных и административнотерриториальных образований в составе Российской Федерации), позволяющая определить приоритеты в деятельности государства и путем бюджетного финансирования обеспечить достижение поставленных целей.

2. Функциональная классификация расходов бюджетов Российской Федерации. Эта классификация включает четыре уровня.

- первый уровень — разделы, определяющие расходование бюджетных средств на выполнение функций государства;

- второй уровень — подразделы, конкретизирующие направление бюджетных средств на выполнение функций государства в пределах разделов;

- третий уровень — все расходы федерального бюджета, которые подразделяются по целевым статьям, отражая финансирование расходов федерального бюджета по конкретным направлениям деятельности главных распорядителей средств федерального бюджета в пределах подразделов функциональной классификации расходов бюджетов Российской Федерации;

- четвертый уровень — классификация видов расходов бюджета, позволяющая детализировать направления финансирования расходов бюджета по целевым статьям.

Произведенные в последнее время изменения в структуре функциональной классификации расходов бюджетов Российской Федерации направлены на максимальную концентрацию в соответствующих разделах расходов, связанных с функциональной деятельностью отдельных федеральных органов исполнительной власти.

Изменена и структура раздела «Финансовая помощь бюджетам других уровней», в котором созданы в виде статей следующие фонды:

- Фонд компенсаций;

- Федеральный фонд финансовой поддержки субъектов Российской Федерации;

- Фонд развития региональных финансов;

- Фонд регионального развития.

3. Экономическая классификация расходов бюджетов Российской Федерации. Это группировка расходов бюджетов всех уровней бюджетной системы Российской Федерации по их экономическому содержанию. Она включает пять уровней: группа, подгруппа, предметная статья, подстатья, элемент расходов.

В состав экономической классификации входят следующие группы расходов:

200 — расходы;

300 — поступление нефинансовых активов;

500 — поступление финансовых активов;

600 — выбытие финансовых активов.

Расходы бюджетов представляют собой часть расходов бюджетов, обеспечивающую текущее функционирование органов государственной власти, органов местного самоуправления, бюджетных учреждений, оказание государственной поддержки другим бюджетам и отдельным отраслям экономики в форме дотаций, субсидий и субвенций на текущее функционирование, а также другие расходы бюджетов, не являющиеся капитальными расходами в соответствии с бюджетной классификацией Российской Федерации.

Капитальными расходами бюджета называются расходы бюджетов, обеспечивающие инновационную и инвестиционную деятельность, включающие расходы, предназначенные для инвестиций в действующие или вновь создаваемые юридические лица в соответствии с утвержденной инвестиционной программой (включая расходы на приобретение акций действующих организаций), средства, предоставляемые в качестве бюджетных кредитов на инвестиционные цели юридическим лицам, расходы на проведение капитального (восстановительного) ремонта и другие расходы, связанные с расширенным воспроизводством, расходы, при осуществлении которых создается или увеличивается имущество, находящееся в собственности соответственно Российской Федерации, ее субъектов, муниципальных образований, другие расходы бюджета, включенные в капитальные расходы бюджета в соответствии с экономической классификацией расходов бюджетов Российской Федерации.

В случае превышения расходной части бюджета над его доходами возникает дефицит бюджета, требующий привлечения заемных средств для покрытия возникшей разницы. В настоящее время существует достаточно широкий спектр источников финансирования бюджетного дефицита, классификация которых является группировкой заемных средств, привлекаемых Российской Федерацией, субъектами Российской Федерации и органами местного самоуправления для покрытия дефицитов соответствующих бюджетов.

В процессе финансирования бюджетного дефицита и управления государственным и муниципальным долгом российское законодательство подразумевает использование следующих видов классификации:

- источники внутреннего финансирования дефицитов бюджетов Российской Федерации;

- источники внешнего финансирования дефицитов федерального бюджета и бюджетов субъектов Российской Федерации;

- виды государственных внутренних долгов;

- виды государственных внешних долгов.

4. Классификация источников внутреннего финансирования дефицитов бюджетов Российской Федерации. Она представляет собой группировку средств, привлекаемых Правительством Российской Федерации, органами исполнительной власти субъектов Российской Федерации и органами местного самоуправления, в том числе поступлений в бюджеты соответствующего уровня средств от приватизации государственного имущества, суммы превышения доходов над расходами по государственным запасам, сальдо поступлений от операций на рынке с государственными ценными бумагами и изменений остатков средств на счетах по учету средств федерального бюджета, бюджета субъекта Российской Федерации или местного бюджета (в валюте Российской Федерации) для финансирования дефицитов соответствующих бюджетов.

5. Классификация источников внешнего финансирования дефицитов бюджетов Российской Федерации. Это есть группировка заемных средств, привлекаемых Правительством Российской Федерации и органами исполнительной власти субъектов Российской Федерации для финансирования дефицитов соответствующих бюджетов.

Источниками внешнего финансирования дефицитов соответствующих бюджетов выступают:

- государственные займы, осуществляемые в иностранной валюте путем выпуска ценных бумаг от имени Российской Федерации;

- кредиты правительств иностранных государств, банков, фирм и международных финансовых организаций (в иностранной валюте), привлеченные Российской Федерацией;

- изменение остатков средств бюджета на счетах в банках в иностранной валюте, а также прочее внешнее финансирование и курсовая разница.

6. Классификация видов государственных внутренних долгов Российской Федерации и субъектов Российской Федерации, видов муниципального долга. Здесь сгруппированы долговые обязательства Правительства Российской Федерации, органов исполнительной власти субъектов Российской Федерации, органов местного самоуправления.

В объем государственных внутренних долгов Российской Федерации, субъекта РФ, муниципального долга включаются:

- основная номинальная сумма долга по государственным ценным бумагам Российской Федерации, субъекта Российской Федерации, муниципальным ценным бумагам;

- объем основного долга по кредитам, полученным Российской Федерацией, субъектом Российской Федерации, муниципальным образованием;

- объем основного долга по бюджетным ссудам и бюджетным кредитам, полученным Российской Федерацией, субъектом Российской Федерации, муниципальным образованием, от бюджетов других уровней;

- объем обязательств по государственным гарантиям, предоставленным Российской Федерацией, субъектом Российской Федерации, муниципальным гарантиям.

7. Классификация видов государственных внешних долгов Российской Федерации и государственных внешних активов Российской Федерации. Это есть группировка государственных внешних долговых обязательств Российской Федерации, внешнего долга ее субъектов, а также внешнего долга международных финансовых организаций, правительств иностранных государств, иностранных коммерческих банков и фирм перед Российской Федерацией.

Государственный внешний долг Российской Федерации и субъектов Российской Федерации образуется за счет внешних заимствований Российской Федерацией и субъектами Российской Федерации, осуществляемых в иностранной валюте.

Государственный внешний долг Российской Федерации и субъектов Российской Федерации включает в себя основной долг по полученным Российской Федерацией и субъектами Российской Федерации кредитам правительств иностранных государств, кредитных организаций, фирм и международных финансовых организаций, а также международные соглашения и договоры, заключенные от имени Российской Федерации или субъекта Российской Федерации, о пролонгации и реструктуризации долговых обязательств Российской Федерации или субъекта Российской Федерации прошлых лет; государственные займы, осуществляемые путем выпуска ценных бумаг от имени Российской Федерации или субъекта Российской Федерации, выраженные в иностранной валюте (включая курсовую разницу).

Классификация видов государственных внешних долгов Российской Федерации и субъектов Российской Федерации, а также государственных внешних активов Российской Федерации отражает задолженность:

- по кредитам правительств иностранных государств, полученным федеральным бюджетом, в том числе: задолженность официальным кредиторам Парижского клуба; задолженность кредиторам, не являющимся членами Парижского клуба; задолженность бывшим странам СЭВ;

- по кредитам иностранных коммерческих банков и фирм, в том числе: задолженность кредиторам Лондонского клуба; коммерческая задолженность;

- по кредитам международных финансовых организаций;

- по государственным ценным бумагам Российской Федерации, указанных в иностранной валюте, в том числе: еврооблигационные займы; по облигациям внутреннего государственного валютного займа и облигациям государственного валютного займа 1999 г.;

- по кредитам Внешэкономбанка, предоставленным Министерству финансов Российской Федерации за счет средств Центрального банка РФ.

Суммарный объем долга иностранных государств, включая страны СНГ, иностранных коммерческих банков и фирм перед Российской Федерацией по государственным, экспортным и коммерческим кредитам, предоставленным или гарантированным Российской Федерацией, отражается в классификации как государственные внешние активы Российской Федерации.

Одной из задач, которую решает бюджетная классификация, является обеспечение адресного выделения финансовых ресурсов. Это достигается посредством ведомственной классификации расходов федерального бюджета, отражающей распределение средств по главным распорядителям (исполнителям). Расходы федерального бюджета по главным распорядителям средств федерального бюджета по разделам, подразделам, целевым статьям и видам расходов функциональной классификации расходов бюджетов Российской Федерации, группам расходов, предметным статьям, подстатьям и элементам расходов экономической классификации расходов бюджетов Российской Федерации утверждаются федеральным законом о федеральном бюджете на очередной финансовый год.

Ведомственная классификация расходов бюджетов применяется на уровне бюджетов субъектов Российской Федерации и местных бюджетов.

Ведомственная классификация расходов бюджетов субъектов Российской Федерации представляет собой группировку расходов бюджетов субъектов Российской Федерации и отражает распределение бюджетных ассигнований по главным распорядителям средств бюджетов субъектов Российской Федерации по разделам, подразделам, целевым статьям и видам расходов функциональной классификации расходов бюджетов Российской Федерации, группам расходов, предметным статьям, подстатьям и элементам расходов экономической классификации расходов бюджетов Российской Федерации.

Ведомственная классификация расходов местных бюджетов является группировкой расходов местных бюджетов и отражает распределение бюджетных ассигнований по главным распорядителям средств местных бюджетов по разделам, подразделам, целевым статьям и видам расходов функциональной классификации расходов бюджетов Российской Федерации, группам расходов, предметным статьям, подстатьям и элементам расходов экономической классификации расходов бюджетов Российской Федерации.

Перечень главных распорядителей средств бюджетов субъектов РФ, распорядителей средств местных бюджетов подлежит утверждению соответственно органом исполнительной власти субъекта РФ либо органом местного самоуправления.

Функционирование отечественной бюджетной системы подразумевает, что бюджетная классификация Российской Федерации является единой для бюджетов всех уровней и утверждается федеральным законом. При этом федеральные законы, регулирующие отношения, не связанные непосредственно с определением состава и структуры бюджетной классификации Российской Федерации, не должны содержать положений, ее изменяющих.

Бюджетный кодекс РФ определяет право законодательных (представительных) органов субъектов Федерации и органов местного самоуправления производить дальнейшую детализацию объектов бюджетной классификации Российской Федерации в части целевых статей и видов расходов, не нарушая общих принципов построения и единства самой бюджетной классификации.

Между тремя видами отражения бюджетных расходов (функциональным, ведомственным, экономическим) имеется тесная взаимосвязь, обеспечивающая возможность перехода от одной структуры государственных расходов к другой. Каждый раздел объединяет расходы на соответствующие цели всех министерств и ведомств, которые их осуществляют. Как правило, с одной стороны, раздел реализуют несколько министерств, а с другой — министерство участвует в выполнении нескольких разделов, поэтому бюджет (смета доходов и расходов) определенного федерального органа представляет сумму всех его источников затрат по соответствующим разделам.

Бюджетная классификация Российской Федерации построена таким образом, что обеспечивает возможность составления консолидированного бюджета Российской Федерации, т.е. совокупности бюджетов федерального, субъектов Федерации и местных.

Структура доходов бюджета

Система поступлений бюджета государства определяется содержанием социально-экономического устройства и уровнем экономического развития общества. Если экономическая база общества построена на частной собственности, то доходы представляют собой изъятие государством средств у других экономических субъектов.

Напротив, когда экономика строится на так называемой общественной собственности, то поступления бюджета являются результатом планово-административного перераспределения стоимости единого государственного субъекта. Незначительное исключение составляют платежи из личного достояния физических лиц.

В зависимости от характера политической и социально-экономической деятельности государства источники доходов подразделяются на внутренние и внешние. Внутренние образуют ресурсы своей страны. Это основной источник. К внешним относятся национальный доход и национальное богатство зарубежных государств. Они возникают в результате осуществления специальных финансовых и нефинансовых методов международного перераспределения (изъятия) стоимости. В историческом плане наблюдались различные формы пополнения государственной казны за счет успешно проводимых войн, захватов и тому подобных способов агрессии (дань, контрибуция и т.д.). С другой стороны, длительное время существовали финансово-экономические методы аннексии, например эмиссия зарубежных денежных знаков, демпинговая политика, принудительновалютные клиринги. В настоящее время широкое распространение получили различные международные займы.

Многовековой практике и экономической науке известны четыре основных вида поступлений государственного бюджета: налоговые доходы, займы, неналоговые доходы, эмиссия денег, трансферты. В реальной действительности их соотношение неодинаково и определяется различными факторами, в том числе:

- характером кредитно-денежной и финансовой политики;

- экономическим состоянием страны;

- политико-экономической конъюнктурой;

- конкретными особенностями исторического периода.

1. Налоговые поступления присущи мирному политически стабильному периоду развития государств. Они служат основой для всех звеньев бюджетной системы современных стран. Принципы и механизм налогообложения формируются государством и находят выражение в фискальной политике и налоговом менеджменте. С 2007 г. в Российской Федерации согласно Налоговому кодексу РФ действуют следующие налоги.

Федеральные налоги и сборы включают:

- налог на добавленную стоимость;

- акцизы;

- налог на доходы физических лиц;

- единый социальный налог;

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- государственную пошлину.

Региональные налоги включают:

- налог на имущество организаций;

- налог на игорный бизнес;

- транспортный налог.

Местные налоги составляют:

- земельный налог;

- налог на имущество физических лиц.

2. Государственные займы являются по своему значению вторым видом поступлений. Этот вид имеет тысячелетнюю историю, но получил широкое распространение лишь в XX в., особенно в послевоенное время. Раньше он носил периодический характер, обусловленный чрезвычайными обстоятельствами (война, стихийные бедствия и т.п.).

Займы как таковые не являются доходами в истинном смысле.

Это денежные поступления, которые через некоторое время необходимо вернуть, да еще с определенной платой в виде процентов.

В действительности займы представляют собой лишь видимость доходов, которые оборачиваются чистыми расходами. Их положительная сторона заключается в возможности удовлетворения временных неотложных нужд при чрезвычайных обстоятельствах или в создании условий для резкого ускорения развития какого-либо процесса, интенсификации очень выгодной сферы жизнедеятельности (разработки богатого месторождения, подготовки кадров и т.д.).

Займы бывают внутренними, вследствие чего образуются внутренний государственный долг, и внешними, которые ведут к образованию внешнего государственного долга. Если выплата внутреннего долга поступает физическим и юридическим лицам своего государства, то обслуживание внешнего долга представляет чистый убыток, так как проценты уходят за пределы страны. Все это требует научно продуманного подхода к использованию заимствований и обязательного прозрачного их отражения в бюджетах.

3. Неналоговые доходы являются весьма важным источником поступлений в бюджет. К ним относятся поступления от государственного имущества, его содержания, эксплуатации и реализации.

Данный вид поступлений носит специфический характер, который заключается в результативном функционировании государственного достояния. Размер доходов зависит от объемов и результативности функционирования имущества. Наибольшие доходы в казну, по идее, должны составлять прибыль государственных предприятий и дивиденды по акциям, находящимся у государства. Что касается поступлений от приватизации государственного имущества (земли, различных активов), то здесь доходов нет, а есть лишь смена товарной формы стоимости на денежную, осуществляемая, как правило, не в пользу государства.

К неналоговым поступлениям относятся:

- доходы от государственной (муниципальной) предпринимательской деятельности, от государственного (муниципального) имущества после уплаты налогов и сборов. Это средства, получаемые в виде арендной платы за сдачу имущества, дивиденды и проценты по ценным бумагам, находящимся в собственности государства, прибыль государственных организаций (ЦБ РФ и других), плата за пользование бюджетными средствами, предоставленными другим бюджетам, иностранным государствам или юридическим лицам;

- доходы от внешнеэкономической деятельности государственных органов;

- доходы от платных услуг;

- средства, полученные в результате применения мер ответственности (штрафы, конфискации, компенсации и т.д.), а также средства, полученные в возмещение вреда, и иные суммы принудительного изъятия;

- другие.

К данной группе целесообразно отнести и другие возможные поступления: безвозмездные и безвозвратные перечисления различных физических и юридических субъектов, доходы от приватизации государственного достояния, государственные финансовые санкции и т.д.

4. Эмиссия денежных знаков — это четвертый вид поступлений в государственный бюджет. Право на эмиссию в различных странах принадлежит представительным органам государственной власти, которые используют ее в случае недостатка поступлений для покрытия бюджетного дефицита. Эмиссия кредитных денег, применяемая для покрытия дефицита бюджета, непосредственно ведет к инфляции, так как происходит переполнение каналов обращения избыточной массой денежных средств. В данном случае инфляция служит мощным инструментом скрытого рыночного перераспределения (отчуждения) стоимости денежных средств массовых потребителей. Особенно страдают физические лица как конечные потребители продовольственных и промышленных товаров, а также услуг. Поэтому эмиссия служит негласным поступлением бюджетов, о применении которой становится известно широкой общественности постфактум. Так было на протяжении всей истории товарноденежных отношений: во время феодализма, при капитализме, в СССР при социализме, так остается в переходный период России.

Особенно широко эмиссия использовалась в 1990—1996 гг. Бюджетным кодексом РФ эмиссия в качестве поступления бюджета не предусматривается.

5. Трансферты являются пятым видом бюджетных поступлений, который получил распространение в России в последнее время.

Трансферты (финансовая помощь) имеют место исключительно в странах со сложной бюджетной системой, состоящей из нескольких бюджетных уровней. Они включают дотации, субвенции, субсидии и другие выплаты вышестоящих бюджетов нижестоящим. Для большинства региональных и особенно местных образований они играют большую роль, поскольку составляют значительную долю доходов их бюджетов, достигающую в ряде случаев 70—80%. Так, это может быть помощь для поддержания минимальной бюджетной обеспеченности или специфических функций (административных, экологических и т.д.) органов власти административно-территориальных образований.

Состав и особенно структура доходов государственного бюджета в каждом конкретном случае строго индивидуальны в зависимости от характера, типа государства, времени, периода, особенностей социально-экономического развития. В странах с развитой рыночной экономикой преобладающую долю в доходах бюджета составляют налоги, меньшую — займы и почти отсутствует эмиссия. В странах третьего мира, или так называемых развивающихся государствах, часто используются займы, особенно внешние, а также эмиссия. В Российской Федерации, как и в других государствах бывшего социалистического лагеря и СССР, в 1991—1995 гг. наблюдались поступления от приватизации государственного имущества и эмиссия кредитных денег. Последняя была и в период социализма, но носила скрытный характер.

Специфика бюджетной системы РФ предполагает систему распределения поступлений между конкретными бюджетами: федеральным, региональными, местными и внебюджетными фондами.

Доходы бюджетов формируются в соответствии с бюджетным и налоговым законодательством страны. Пропорции распределения налогов и сборов между бюджетами разных уровней бюджетной системы РФ утверждаются федеральным законом о федеральном бюджете на срок не менее трех лет, а также законами субъектов РФ о бюджетах. В этой связи доходы подразделяются на собственные и несобственные.

Собственные доходы бюджетов — это доходы, закрепленные на постоянной основе полностью или частично за соответствующими бюджетами. К ним относятся:

- налоговые доходы, закрепленные за соответствующими бюджетами, бюджетами государственных внебюджетных фондов;

- неналоговые доходы;

- иные неналоговые доходы, а также безвозмездные перечисления.

Несобственными является финансовая помощь целевого назначения.

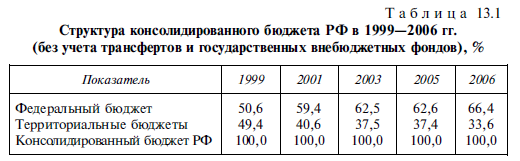

Общая структура поступлений государственного (консолидированного) бюджета России в последние годы выглядела следующим образом (табл. 13.1).

Из табл. 13.1. видно, что структура консолидированного бюджета России за 1999—2006 гг. неуклонно меняется в сторону повышения доли федерального бюджета при снижении доли территориальных бюджетов. Это означает реальное усиление экономической мощи центральной власти и соответствующее ослабление территорий, падение финансовой самостоятельности региональных бюджетов.

В настоящее время согласно Бюджетному кодексу РФ доходы бюджетов формируются из:

- налоговых доходов;

- неналоговых доходов;

- безвозмездных и безвозвратных перечислений.

С 2000 г. займы и поступления от приватизации государственного имущества выведены из федерального бюджета. Данное правило нарушает принцип полноты бюджета, но значительно расширяет оперативные возможности исполнительных органов власти в финансовой деятельности.

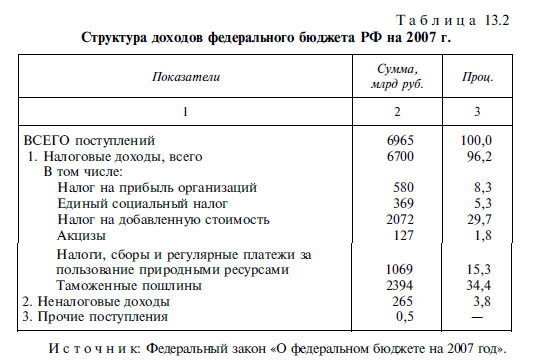

Общая структура доходов федерального бюджета на 2007 г. представлена в табл. 13.2.

При рассмотрении доходов федерального бюджета следует отметить, что ведущую роль в нем играют косвенные налоги — НДС, акцизы и таможенные пошлины. В этом заключается специфическая особенность федерального бюджета России, отличающая его от зарубежных центральных бюджетов. С одной стороны, это гарантирует стабильность федеральной финансовой базы, но с другой — искажает реальное положение в экономике страны.

Несколько по-другому строится структура поступлений бюджетов субъектов РФ. Доходы региональных бюджетов формируются в первую очередь за счет собственных налоговых и неналоговых доходов.

К налоговым доходам бюджетов субъектов РФ относятся:

- собственные налоговые доходы бюджетов субъектов РФ от региональных налогов и сборов;

- отчисления от федеральных регулирующих налогов и сборов, распределенных к зачислению в бюджеты субъектов РФ по постоянным нормативам.

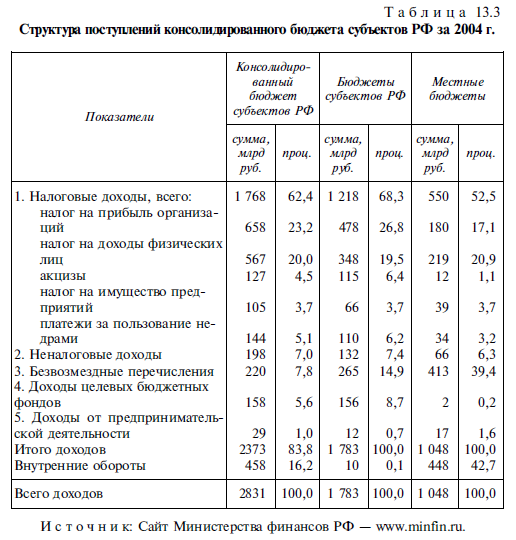

Неналоговые доходы бюджетов субъектов РФ формируются в соответствии с Налоговым кодексом РФ, в том числе за счет части прибыли унитарных предприятий, остающейся после уплаты налогов и иных обязательных платежей в бюджет. В бюджеты субъектов РФ поступают доходы от использования имущества субъектов РФ и от платных услуг бюджетных учреждений. Общая структура консолидированного бюджета территорий имеет следующий вид (табл. 13.3).

Большая часть территориальных бюджетов формируется за счет налоговых доходов. Их доля в консолидированном бюджете регионов составила 62,4%, в региональных — 68,3% и в местных бюджетах — 52,5%. Основной вклад вносит налог на прибыль организаций (соответственно 23,2, 26,8 и 17,1%) и налог на доходы физических лиц (20,0, 19,5 и 20,9%). Из налогов субъектов Российской Федерации наиболее значительны налог на имущество предприятий. На местные налоги и сборы приходится менее 1% поступлений бюджета.

Существенная доля поступлений территориальных бюджетов представлена безвозмездными перечислениями (7,8% — бюджетов субъектов) и внутренними оборотами (42,7% местных бюджетов).

В то же время структуре доходов каждой территории страны присуща своя специфика.

Динамика структуры поступлений местных бюджетов строится по типу региональных бюджетов. Однако имеются определенные отклонения, обусловленные специфическими особенностями финансовой политики территориальных органов власти.

Доходы местных бюджетов формируются за счет:

- собственных доходов и отчислений от федеральных и региональных налогов и сборов;

- доходов от использования муниципального имущества, платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении органов местного самоуправления;

- ассигнований на финансирование отдельных государственных полномочий и реализацию федеральных законов и законов субъектов Российской Федерации, передаваемых органам местного самоуправления;

- ассигнований на компенсацию дополнительных расходов, возникших в результате решений органов государственной власти, приводящих к увеличению бюджетных расходов или уменьшению бюджетных доходов муниципальных образований, а также другие неналоговые доходы, поступающие в местные бюджеты.

Структура расходов бюджета

Вторую функциональную половину бюджетов составляют расходы.

Их содержание и характер всецело определяются особенностями социально-экономического и государственного устройства страны, а также спецификой конкретно-исторического этапа развития. В то же время любое государство независимо от каких-либо факторов объективно осуществляет расходы на финансирование по следующим традиционным направлениям:

- государственное управление;

- обеспечение правопорядка и государственной безопасности;

- содержание вооруженных сил (национальная оборона).

В настоящее время размеры и структура обязательных расходов зависят от множества факторов, в том числе:

- характера внутреннего государственно-экономического устройства, его прочности;

- действующего правопорядка, способов его поддержки (силового или демократического);

- стабильности международного государственного устройства, постоянства и характера обеспечения неприкосновенности границ.

С момента формирования буржуазных или демократических государственных структур у населения появились новые, так называемые социальные запросы коллективного удовлетворения: финансовая поддержка нетрудоспособных, малоимущих; финансирование образования, науки, культуры, здравоохранения, спорта и т.д.

Важно отметить, что создание и реализация государственного механизма предоставления данных услуг населению, с одной стороны, невозможны без дополнительных финансовых ресурсов, что связано с усилением налогового бремени, а следовательно, увеличением государственных хлопот, а с другой — ведут к разрастанию государственного аппарата, усилению его значимости и роли в развитии общества, а в конечном счете к сохранению и упрочению государственной системы за счет граждан, но и в их интересах.

Такая двойственность характера государственных услуг в сфере социального обслуживания общества обусловила принцип их остаточного финансирования, суть которого заключается в финансировании социальной сферы в зависимости от наличия денежных ресурсов, оставшихся после ассигнований в традиционные бюджетные назначения. Тем не менее закономерность общественного развития такова, что чем цивилизованнее государство, чем на большие массы граждан оно опирается, чем в большей степени служит выразителем демократии, тем больше средств оно выделяет на необязательные государственные функции, т.е. социальную и экономическую деятельность.

Размер ассигнований на социальные услуги зависит от уровня развития государства, объема богатства страны, а также характера конкретной исторической ситуации, соотношения сил государственного аппарата и населения. Общеизвестен всплеск финансовых расходов в периоды предвыборных кампаний представительных органов власти, первых должностных лиц государств, а также успешного выступления народных масс за социальные и материальные права и, наоборот, снижение социальных расходов после выборов во время усиления престижа и силы органов власти.

На рубеже XIX—XX вв., особенно в первой половине XX в., в условиях обострения противоречия между народными массами, собственниками капиталов и госаппаратом обнаружилась относительная слабость, нестабильность существующих устоев государства, последствием чего стали экономическая слабость государства и незначительная его роль в развитии экономики. Поэтому, чтобы обеспечить собственную незыблемость, постоянство, стабильность и создать условия для эффективного решения серьезных внутренних и международных социально-политических и экономических задач, государство из сугубо надстроечного органа стремится стать базовым экономическим органом. Этому призвана служить его экономическая функция. Через нее государство становится крупнейшим собственником национального богатства, инвестором, непосредственным участником производства жизненных ценностей, распределения и потребления, что, в свою очередь, позволяет ему осуществлять роль организатора, регулятора и всеобщего контролера жизнедеятельности страны.

Указанные выше три основных направления расходов государственного бюджета в реальной действительности складываются из многочисленных статей затрат на различные государственные мероприятия.

Расходы современного государства представлены на рис. 13.1.

1. Группа обязательных расходов. В нее входят расходы на следующее:

- содержание законодательных органов государственной власти;

- содержание исполнительных органов государственной власти;

- деятельность финансовых и налоговых органов;

- функционирование органов местного управления;

- содержание судебной власти, правоохранительных органов и прокуратуры;

- национальную оборону;

- проведение выборов, референдумов, средства массовой информации;

- социальную защиту работников госаппарата и специальных подразделений (пенсии, пособия и т.д.);

- политическую деятельность.

Это наиболее стабильная группа расходов, имеющая тенденцию к росту. Из отдельных элементов увеличиваются расходы на обеспечение правопорядка, судебную систему и др. Лишь затраты на оборону имели относительное уменьшение вследствие резкого сокращения вооруженных сил.

2. Группа социальных расходов. Ее составляют расходы на образование, подготовку профессиональных кадров, культуру и искусство, науку, здравоохранение, физическую культуру и спорт, социальные программы.

3. Группа экономических расходов. В нее включаются расходы на следующие:

- содержание, поддержку и расширение государственного сектора экономики (субсидии, дотации убыточным предприятиям, государственные коммуникации и т.д.);

- государственные инвестиции на безвозмездной основе в систему государственной инфраструктуры (жилье, социальная сфера);

- внешнеэкономическую деятельность;

- обслуживание государственного долга;

- прочие расходы экономического характера.

В целом они имеют тенденцию к росту, однако особое внимание должно быть обращено на контроль за результативностью данных расходов и состояние статьи по обслуживанию долга. Снижение отдачи, как и рост выплат по займам, представляются нежелательными тенденциями, способными в перспективе привести к серьезным социально-экономическим проблемам и негативным последствиям.

Кроме того, существуют еще две группы расходов: одну из них составляют резервы и прочие расходы, а другую, обусловленную специфическим устройством бюджетной системы РФ, составляют средства, передаваемые нижестоящим бюджетам. Они объединяют различные дотации, субвенции дотационным регионам для финансирования функций региональных и местных органов власти.

Согласно государственному устройству и бюджетной системе РФ расходы страны распределены на федеральные, субфедеральные и местные. Их формирование строится на основе нормативов финансовых затрат на оказание государственных услуг и единых методологических основах расчета минимальной бюджетной обеспеченности. В зависимости от экономического содержания различают текущие расходы бюджетов (бюджет текущих расходов) и капитальные (бюджет развития).

Капитальные расходы бюджетов обеспечивают инновационную и инвестиционную деятельность действующих или вновь создаваемых организаций в соответствии с утвержденной инвестиционной программой.

В бюджет текущих расходов включаются расходы, во-первых, не вошедшие в бюджет развития и предназначенные для функционирования органов власти, бюджетных учреждений, оказания государственной поддержки другим бюджетам и отдельным отраслям экономики в форме дотаций, субсидий и субвенций на текущее функционирование, а во-вторых, не включенные в капитальные расходы.

Бюджетные средства предоставляются в формах:

- ассигнований на содержание бюджетных учреждений;

- средств на оплату товаров, работ и услуг, выполняемых физическими и юридическими лицами по государственным или муниципальным контрактам;

- трансфертов населению, включающих в себя обязательные социальные выплаты: пенсии, пособия, компенсации и др.;

- ассигнования на реализацию органами местного самоуправления обязательных выплат населению;

- ассигнования на осуществление отдельных государственных полномочий, передаваемых на другие уровни власти;

- ассигнования на компенсацию дополнительных расходов, возникших в результате решений, принятых органами государственной власти, приводящих к увеличению бюджетных расходов или уменьшению бюджетных доходов;

- бюджетных кредитов юридическим лицам;

- субвенций и субсидий физическим и юридическим лицам;

- инвестиций в уставные капиталы действующих или вновь создаваемых юридических лиц;

- бюджетных ссуд, дотаций, субвенций и субсидий бюджетам других уровней бюджетной системы РФ, государственным внебюджетным фондам;

- кредитов и займов внутри страны за счет государственных внешних заимствований;

- кредитов иностранным государствам;

- средств на обслуживание долговых обязательств.

Бюджетные организации расходуют средства исключительно на:

- оплату труда;

- перечисление налогов;

- трансферты населению;

- командировочные и иные компенсационные выплаты работникам;

- оплату товаров, работ и услуг;

- оплату товаров, работ и услуг в соответствии с утвержденными сметами без заключения государственных или муниципальных контрактов.

В соответствии с законодательством расходование бюджетных средств бюджетными учреждениями на иные цели не допускается.

Закупки товаров, работ и услуг на сумму свыше 2000 МРОТ осуществляются на основе контрактов.

В расходной части бюджетов предусматриваются резервные фонды органов исполнительной власти и местного самоуправления.

Средства резервных фондов используются на непредвиденные расходы, в том числе на проведение аварийно-восстановительных работ по ликвидации последствий стихийных бедствий и других чрезвычайных ситуаций.

В 2007 г. из федерального бюджета финансировались следующие мероприятия:

- общегосударственные вопросы, в том числе общегосударственное управление, федеральная судебная система, международная деятельность, обслуживание и погашение государственного долга РФ, фундаментальные исследования;

- национальная оборона;

- национальная безопасность и правоохранительная деятельность;

- национальная экономика, в том числе общеэкономические вопросы, топливо и энергетика, сельское хозяйство и рыболовство, транспорт;

- жилищно-коммунальное хозяйство;

- охрана окружающей среды;

- образование;

- культура, кинематография и средства массовой информации;

- здравоохранение и спорт;

- социальная политика;

- межбюджетные трансферты.

Аналогичные мероприятия финансируются совместно федеральным и региональными бюджетами. Распределение совместных расходов Российской Федерации и ее субъектов определяется Правительством РФ.

При исполнении федерального бюджета ассигнования, предусмотренные на финансирование указанных объектов, передаются региональным и местным бюджетам в порядке межбюджетного регулирования.

При реализации федеральных целевых программ допускается финансирование из федерального бюджета закупок товаров для учреждений, находящихся в ведении субъектов РФ и муниципальных образований.

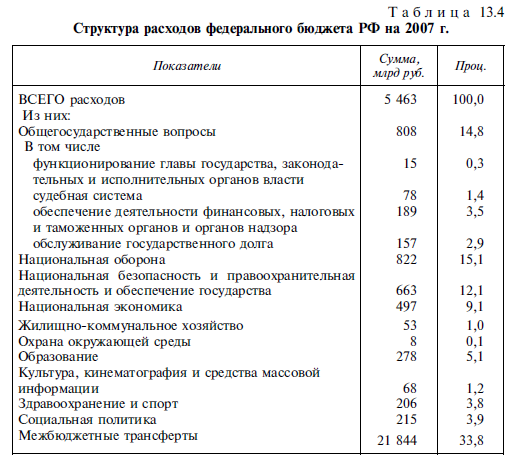

Расходы федерального бюджета РФ на 2007 г. представлены в табл. 13.4.

С 2005 г. введены две новые обобщающие функции «Общегосударственные вопросы» и «Национальная экономика», а также укрупнены некоторые другие функциональные разделы.

Около трети средств федерального бюджета направляется на межбюджетные трансферты, что ставит подавляющее большинство субъектов страны в зависимое положение от центра. Данная ситуация еще более контрастнее выглядит на уровне регионов.

На протяжении последних лет прослеживается относительная стабильность тенденции темпов роста средств, направляемых на финансирование сугубо государственных функций (управление, международная деятельность, судебная власть), и снижения темпов расходов на производственный сектор государственной экономики (промышленность, сельское хозяйство). При этом резко выделяется повышение расходов на финансовую помощь бюджетам других уровней и снижение затрат средств на обслуживание госдолга, национальной обороны.

Общефедеральная бюджетная ситуация года оказывает непосредственное влияние на состояние бюджетов субъектов РФ.

Из бюджетов субъектов Российской Федерации финансируются:

- содержание органов власти субъектов РФ;

- обслуживание и погашение государственного долга субъектов РФ;

- выборы и референдумы субъектов РФ;

- реализация региональных целевых программ;

- международные и внешнеэкономические связи субъектов РФ;

- содержание и развитие региональных организаций;

- деятельность средств массовой информации субъектов РФ;

- помощь местным бюджетам;

- обеспечение отдельных государственных полномочий, передаваемых на муниципальный уровень, а также компенсация расходов, возникших в результате решений органов государственной власти субъектов РФ, приводящих к увеличению расходов или уменьшению доходов местных бюджетов;

- другие расходы.

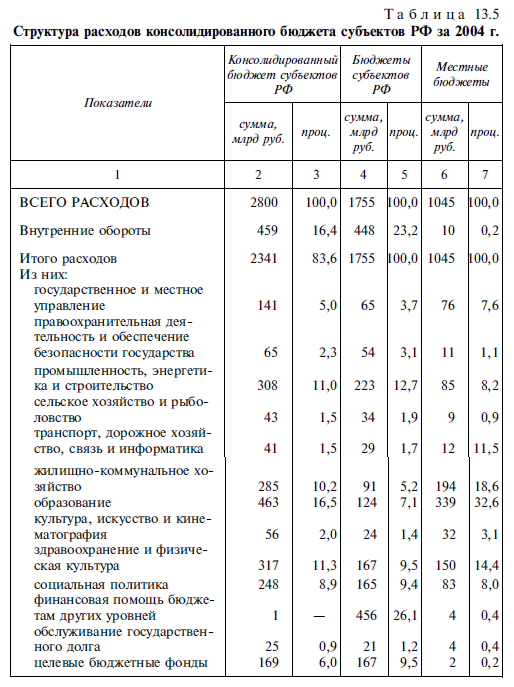

Состав и структура расходов консолидированного бюджета регионов РФ за 2004 г. представлены в табл. 13.5.

Основное место в расходах консолидированного бюджета субъектов занимают (в %): образование — 16,5, промышленность, энергетика и строительство — 11,0, жилищно-коммунальное хозяйство — 10,2, здравоохранение и физическая культура — 11,3, социальная политика — 8,9 и государственное управление — 5,0.

Приблизительно аналогичную структуру расходов имеют региональные бюджеты. Их главные отличительные особенности — финансовая помощь бюджетам других уровней, составляющая свыше четверти расходов (26,1%) и целевые бюджетные фонды (9,5%).

Специфика местных бюджетов заключается в высокой доле расходов на образование (32,6%) и незначительной доле финансовой помощи первичным бюджетам (0,4%).

Из местных бюджетов финансируются:

- органы местного самоуправления;

- формирование и управление муниципальной собственностью;

- местные организации социальной сферы;

- муниципальные органы охраны общественного порядка;

- муниципальное жилищно-коммунальное хозяйство;

- муниципальное дорожное строительство и содержание дорог местного значения;

- благоустройство и озеленение территорий муниципальных образований;

- организация утилизации и переработки бытовых отходов (за исключением радиоактивных);

- муниципальные места захоронения;

- организация транспортного обслуживания населения и учреждений местного самоуправления;

- противопожарная безопасность;

- охрана окружающей природной среды;

- реализация целевых программ местного самоуправления;

- обслуживание и погашение муниципального долга;

- целевое дотирование населения;

- муниципальные архивы;

- муниципальные выборы и местные референдумы;

- прочие расходы.

Сбалансированность бюджета

Для осуществления своих функций государству требуются соответствующие финансовые ресурсы, поэтому в его собственность и распоряжение направляется часть национального дохода страны в виде различных денежных платежей и поступлений. В результате государство располагает своими доходами, т.е. государственными доходами. Они находятся в собственности Российской Федерации и ее субъектов, распоряжаются ими соответствующие органы государственной власти. Помимо этого, собственными доходами располагают города и районы, а также входящие в них административнотерриториальные образования. Это муниципальные (местные) доходы, распоряжение и управление которыми осуществляют органы местного самоуправления.

В процессе формирования доходов государство привлекает в свое распоряжение часть чистого дохода, создаваемого в различных областях общественного производства, действующего на основе разных форм собственности. Кроме того, государство использует для образования своей финансовой базы и часть личных доходов граждан, полученных ими от участия в производстве, предпринимательской деятельности, от вложения средств в ценные бумаги, от использования имущества и т.д. В формировании доходов государства участвуют все звенья финансовой системы.

Обязательным условием финансово-бюджетной деятельности служит сбалансированность бюджетов, означающая равенство или баланс поступлений и расходов. При этом сбалансированность бывает:

- плановой — в ходе составления, обсуждения и утверждения бюджета;

- оперативной — характерна для исполнения бюджета;

- фактической — отражает итог исполнения бюджета.

Необходимость сбалансирования бюджета возникает в случае образования профицита или дефицита.

Бюджетный дефицит — превышение расходов бюджета над его доходами — это финансовое явление, с которым в те или иные периоды своей истории неизбежно сталкивались все государства мира. Бесспорно, бюджетный дефицит — нежелательное для государства явление: его финансирование на основе денежной эмиссии гарантированно ведет к инфляции, с помощью неэмиссионных средств — к росту государственного долга. Тем не менее бюджетный дефицит нельзя однозначно относить к разряду чрезвычайных, катастрофических событий, так как различным может быть качество, природа дефицита. Он может быть связан с необходимостью осуществления крупных государственных вложений в развитие экономики, и тогда дефицит не является отражением стремления государства обеспечить прогрессивные сдвиги в структуре общественного воспроизводства.

Дж. М. Кейнс в целях «взбадривания» экономического роста и обеспечения полной занятости рекомендовал проводить политику дефицитного финансирования. Дефицит бюджета может возникнуть и в результате чрезвычайных обстоятельств — войн, стихийных бедствий, катаклизмов, когда обычных резервов становится недостаточно и приходится прибегать к источникам особого рода. В таких случаях бюджетный дефицит, естественно, нежелательное, но неизбежное явление. И наконец, существует и третья, наиболее опасная и тревожная форма бюджетного дефицита, когда он является отражением кризисных явлений в экономике, ее развала, неспособности правительства держать под контролем финансовую ситуацию в стране. В этом случае требуется принятие не только срочных и действенных экономических мер, но и соответствующих политических решений. Именно такая форма бюджетного дефицита захлестнула Россию.

Наиболее сложную проблему для государственных органов составляет сбалансирование при дефиците. Ее решают посредством антидефицитного механизма, представляющего комплекс различных инструментов, важнейшими среди которых являются следующие:

- установление предельных размеров дефицита;

- порядок покрытия дефицита;

- определение защищенных статей;

- введение механизма секвестра (режим сокращения расходов).

Первые три инструмента используются при плановом сбалансировании.

Законодательные органы в установленном порядке утверждают пределы дефицита бюджета в абсолютных цифрах и в процентах к расходам. При этом текущие расходы бюджетов субъектов РФ и местных образований не могут превышать объемы их доходов.

Размер дефицита федерального бюджета не должен быть больше суммы бюджетных инвестиций и расходов на обслуживание государственного долга России. Дефицит бюджета субъекта РФ не может превышать 15% дохода бюджета без учета финансовой помощи из федерального бюджета. Дефицит местного бюджета соответственно — 10% объема доходов без учета помощи из вышестоящих бюджетов.

Затем определяются источники и способы покрытия утвержденного дефицита в абсолютных цифрах (выискиваются и утверждаются размеры тех или иных заимствующих поступлений: займы, эмиссии). Кредиты Банка России, а также приобретение Банком России долговых обязательств Российской Федерации, субъектов РФ, муниципальных образований при их первичном размещении не могут быть источниками финансирования дефицита бюджета.

Источники финансирования дефицита федерального бюджета в соответствии со ст. 94 БК РФ бывают:

- внутренние — кредиты Российской Федерации от кредитных организаций в валюте РФ; государственные займы, осуществляемые путем выпуска ценных бумаг; бюджетные ссуды, полученные от бюджетов других уровней;

- внешние — государственные займы, осуществляемые в иностранной валюте путем выпуска ценных бумаг; кредиты правительств иностранных государств, банков и фирм, международных финансовых организаций, предоставленные в иностранной валюте.

Источниками финансирования дефицита бюджета субъекта РФмогут быть:

- государственные займы, осуществляемые путем выпуска ценных бумаг от имени субъекта РФ;

- ссуды и кредиты, полученные от бюджетов других уровней бюджетной системы РФ;

- кредиты кредитных организаций;

- поступления от продажи имущества, находящегося в государственной собственности субъекта РФ;

- изменение остатков средств на счетах бюджета субъекта РФ.

Источниками финансирования дефицита местного бюджетаслужат:

- муниципальные займы, осуществляемые путем выпуска муниципальных ценных бумаг от имени муниципального образования;

- кредиты от кредитных организаций;

- ссуды и кредиты, полученные от бюджетов других уровней бюджетной системы РФ;

- поступления от продажи муниципального имущества;

- изменение остатков средств на счетах местного бюджета.

На случай отклонения исполнения бюджета от планового при превышении размеров дефицита или значительного снижения поступлений законодательными органами утверждается перечень (состав) защищенных статей, не подлежащих изменению в любых условиях, и применяется секвестр расходов, т.е. особый режим сокращения расходов в виде пропорционального снижения расходов (на 5, 10% и т.д.) ежемесячно по всем, кроме защищенных, статьям бюджета до конца текущего финансового года.

Любое изменение основных характеристик бюджета подлежит утверждению законодательными органами. До 1989 г. бюджеты СССР имели официальное положительное сальдо. В 1992—1999 гг. практиковался плановый дефицит. Дефицит был и раньше, но носил скрытый характер и погашался средствами «черного» бюджета, займами, эмиссией. В переходном этапе он достигал весьма значительных размеров и составлял, несмотря на официальное «научное обоснование», одну из основных «головных болезней» правительства первой половины 1990-х гг.

В последнее десятилетие определенным «лекарством» дефицитной «болезни» явились новые «правила игры», по которым органам исполнительной власти предоставлено право при невыполнении доходной части бюджета (на 5 и 10%) самостоятельно уменьшать бюджетные назначения. Однако наиболее действенный прием борьбы с дефицитом — это одновременное специальное занижение расходной и доходной частей бюджета при установлении формального профицита. При этом сверхплановые поступления, образующие специфический внебюджетный фонд или «финансовый резерв», направляются на финансирование внеплановых расходов. Данная схема впервые де-факто была использована в федеральном бюджете 2000 г., завершенного вместо планового дефицита профицитом в 1,5% ВВП. Соответственно федеральный бюджет 2001 г. вместо планового баланса исполнен с профицитом в 265 млрд руб. (22% к расходам бюджета, или 2,9% ВВП) с образованием финансового резерва 81 млрд руб.1 Система применена в законах о федеральном бюджете на все последующие годы, принятых соответственно с профицитом.

При выявлении профицита до утверждения бюджета производится его сокращение путем дополнительного погашения долговых обязательств или увеличения ассигнований по наиболее важным направлениям бюджета. В качестве альтернативного варианта сбалансирования возможно уменьшение налоговых платежей. Таким образом, к исполнению должен приниматься сбалансированный бюджет.

Данная схема носит преимущественно теоретический характер.

В реальной действительности расходы, как правило, больше доходов. Фактически реализуется негласный принцип, что государство является должником в конечной инстанции. На практике, особенно в условиях неопределенности рыночной конъюнктуры и стихийного движения отечественных и мировых цен на важнейшие экспортные и импортные товары, трудно запланировать точные параметры основных налоговых поступлений. Поэтому органы государственной власти страхуются от недоборов отдельных налогов, направляя возможную их часть в специальный финансовый фонд или занижая общий уровень доходной части бюджетов. Впервые официально данный механизм апробирован в Федеральном Законе РФ «О федеральном бюджете на 2002 год», а затем использован повсеместно в большинстве бюджетах.

Положение значительно усложняется при неплановом профиците, когда возникает проблема официального оформления дополнительных доходов и расходов.

После создания в 2004 г. Стабилизационного фонда РФ его средства могут использоваться в качестве финансирования дефицита федерального бюджета.

Средства финансового резерва используются для финансирования дефицита федерального бюджета при снижении цены нефти ниже базовой, а также на иные цели в случае, если объем фонда превышает 500 млрд руб. В отношении определения иных целей расходования стабилизационного фонда в последнее время идут дискуссии. В федеральном бюджете на 2005 г. избыток фонда сверх суммы 500 млрд руб. предусматривается использовать на покрытие дефицита бюджета Пенсионного фонда РФ и погашение государственного внешнего долга.

Описанный механизм решения дефицитно-профицитной проблемы федерального бюджета широко используется при сбалансировании бюджетов субъектов РФ и местных бюджетов.

Основными задачами бюджетной политики при формировании федерального бюджета должны стать:

- последовательное снижение темпов инфляции;

- обеспечение сбалансированности бюджетной системы Российской Федерации;

- продолжение политики аккумулирования «коньюктурных» доходов бюджета в Стабилизационном фонде;

- повышение результативности бюджетных расходов, строгий отбор принимаемых обязательств;

- разработка годового бюджета в строгой увязке с показателями среднесрочного финансового планирования.

Стабилизационный фонд Российской Федерации

Образование в 2004 г. Стабилизационного фонда с формализованными, законодательно закрепленными правилами пополнения стало принципиальным шагом в создании эффективного механизма, ограничивающего влияние внешних условий на бюджет и экономику в целом.

Стабилизационный фонд Российской Федерации, основанный в соответствии с Федеральным законом «О внесении дополнений в Бюджетный кодекс Российской Федерации» от 23 декабря 2003 г. № 184-ФЗ в части создания Стабилизационного фонда Российской Федерации с 1 января 2004 г., является частью федерального бюджета.

Фонд призван обеспечивать сбалансированность федерального бюджета при снижении цены на нефть ниже базовой (установлена с 1 января 2006 г. на уровне 27 долл. США за баррель сорта Юралс).

В соответствии со ст. 96.2 БК РФ источниками формирования

Стабилизационного фонда являются:

- дополнительные доходы федерального бюджета, образуемые расчетным путем за счет превышения цены на нефть над базовой ценой;

- остатки средств федерального бюджета на начало соответствующего финансового года, включая доходы, полученные от размещения средств Стабфонда.

Фонд аккумулирует поступления средств вывозной таможенной пошлины на нефть и налога на добычу полезных ископаемых (нефть), при цене на нефть сорта Юралс, превышающей базовую цену.

В Стабилизационный фонд в срок до 1 февраля года, следующего за отчетным, зачисляются остатки средств федерального бюджета на начало финансового года, за исключением остатков, по которым федеральным законом о федеральном бюджете на очередной финансовый год или международным договором Российской Федерации установлен иной порядок использования, а также свободных остатков средств федерального бюджета, необходимых Министерству финансов РФ для покрытия временных кассовых разрывов, возникающих в течение года при исполнении федерального бюджета, в объеме, равном одной двадцать четвертой утвержденных на соответствующий финансовый год расходов федерального бюджета, включая платежи по погашению государственного внешнего долга Российской Федерации, без учета средств, направляемых в бюджет Пенсионного фонда РФ на выплату базовой части трудовой пенсии.

Правительство РФ по итогам рассмотрения им отчета об исполнении федерального бюджета за предыдущий финансовый год до 1 июня текущего года уточняет объемы остатков средств федерального бюджета, подлежащих использованию в соответствии с федеральным законом о федеральном бюджете на соответствующий финансовый год.

Фонд способствует стабильности экономического развития страны, является одним из основных инструментов связывания излишней ликвидности, уменьшает инфляционное давление, снижает зависимость национальной экономики от неблагоприятных колебаний поступлений от экспорта сырьевых товаров.

Средства Фонда могут быть использованы на покрытие дефицита федерального бюджета при снижении цены на нефть ниже базовой цены. Если накопленный объем средств Фонда превышает 500 млрд рублей, сумма превышения может быть использована на иные цели. Объем использования средств Фонда определяется федеральным законом о федеральном бюджете на соответствующий финансовый год.

Средствами Фонда управляет Министерство финансов РФ, а порядок управление определяется Правительством РФ. Отдельные полномочия по управлению средствами Фонда могут осуществляться Банком России по договору с Правительством.

Согласно предназначению Фонда — служить стратегическим финансовым резервом государства — его средства могут размещаться в долговые обязательства иностранных государств, перечень которых утверждается Правительством РФ.

31 января 2005 г. в соответствии с распоряжением правительства РФ и приказом Минфина России из стабилизационного фонда было перечислено 93,5 млрд руб. для погашения государственного внешнего долга.

В соответствии с распоряжением правительства РФ и приказом Минфина России за счет средств стабилизационного фонда РФ были осуществлены платежи по досрочному погашению части внешнего долга Российской Федерации перед странами—членами Парижского клуба в сумме 430,1 млрд руб.

Правительство РФ наделило Министерство финансов полномочиями по распределению активов Фонда в разрезе валют, весов и сроков и утвердило порядок управления его средствами.

В соответствии с утвержденным порядком управление средствами Фонда может осуществляться следующими способами (как каждым по отдельности, так и одновременно):

- путем приобретения за счет средств Фонда долговых обязательств иностранных государств;

- путем приобретения за счет средств Фонда иностранной валюты и ее размещения на счетах по учету средств Стабилизационного фонда в иностранной валюте в Банке России.

За пользование денежными средствами на указанных счетах Банк России уплачивает проценты. Порядок расчета и зачисления указанных процентов утверждается Министерством финансов РФ.

В настоящее время Минфин России управляет средствами Фонда согласно второму методу (путем размещения средств на валютных счетах в Банке России). При этом согласно утвержденному Минфином России порядку расчета и зачисления процентов, начисляемых на счета по учету средств Стабилизационного фонда в иностранной валюте, Банк России уплачивает на остатки на указанных счетах проценты, эквивалентные доходности портфелей, сформированных из долговых обязательств иностранных государств, требования к которым утверждены Правительством РФ.

Правительство РФ определило, что к долговым обязательствам иностранных государств, в которые могут размещаться средства Фонда, относятся:

- долговые обязательства в форме ценных бумаг правительств Австрии, Бельгии, Финляндии, Франции, Германии, Греции, Ирландии, Италии, Люксембурга, Нидерландов, Португалии, Испании, Великобритании и США, номинированные в долларах США, евро и английских фунтах стерлингов;

- долговые обязательства, страны-эмитенты которых имеют рейтинг долгосрочной кредитоспособности не ниже уровня «ААА» по классификации рейтинговых агентств «Фитч Рейтинг» или «Стандарт энд Пурс» (Fitch-Ratings или Standard & Poor's) либо не ниже уровня «Ааа» по классификации рейтингового агентства «Мудис Инвесторс Сервис» (Moody's Investors Service);

- долговые обязательства, срок погашения которых является фиксированным, условия выпуска и обращения не предусматривают права эмитента осуществить досрочно их выкуп (погашение) и права владельца долговых обязательств досрочно предъявить их к выкупу (погашению) эмитентом;

- долговые обязательства, ставка купонного дохода (в случае купонных долговых обязательств) и номиналы которых являются фиксированными;

- долговые обязательства, объем выпуска которых, находящийся в обращении, составляет не менее 1 млрд дол. США для долговых обязательств, номинированных в дол. США, не менее 1 млрд евро — для долговых обязательств, номинированных в евро, и не менее 0,5 млрд ф. ст. — для долговых обязательств, номинированных в фунтах стерлингов;

- долговые обязательства, выпуски которых не являются выпусками, предназначенными для частного (непубличного) размещения.

Срок до погашения долговых обязательств иностранных государств на день их приобретения (день формирования портфеля) находится в диапазоне, ограниченном следующими сроками:

- минимальный срок — три месяца;

- максимальный срок — три года.

В настоящее время средства Фонда размещаются согласно следующей валютной структуре:

- доллар США — 45%;

- евро — 45%;

- фунт стерлиногов — 10%.

Минфин России утверждает валютную структуру и указанный норматив срока до погашения, которые являются действительными для обоих упомянутых выше методов управления Фондом.

Правительство РФ направляет ежеквартальные (нарастающим итогом) и годовые отчеты в Государственную Думу Федерального Собрания РФ и Совет Федерации Федерального Собрания РФ о поступлении средств в Фонд, их размещении и использовании в составе отчетности об исполнении федерального бюджета.

Совокупный объем средств Стабилизационного фонда Российской Федерации в рублевом эквиваленте по состоянию на 1 января 2007 г. составил 2346,9 млрд руб., что позволит финансировать дефицит федерального бюджета в случае падения мировой цены на российскую нефть до 27 дол. за баррель в течение одного года или двух лет.

Накопленные остатки Стабилизационного фонда позволили Российской Федерации в 2005 и 2006 гг. осуществить операции по досрочному погашению государственного внешнего долга.

В результате расходы федерального бюджета на обслуживание долга сократятся с 1,0% ВВП в 2005 г. до 0,5% ВВП в 2009 г., а общая экономия средств федерального бюджета на процентных платежах за период до 2020 г. превысит 12,0 млрд долл. США.

Бюджетное финансирование: понятие и принципы

Основная часть расходов на народное хозяйство направляется на развитие промышленности, ее базовых отраслей. Центральное место в расходах государства занимают также расходы на финансирование агропромышленного комплекса. Вложения денежных средств (инвестиции) в отрасли и сферы народного хозяйства производятся государственными органами и самими предприятиями.

Инвестиции в создание и воспроизводство основных фондов, осуществляемые в форме государственных централизованных капитальных вложений, финансируются из бюджетов и обеспечивают структурную перестройку народного хозяйства, сохранение и развитие производственного и непроизводственного потенциала России.

Приоритетные направления, для которых необходима государственная поддержка за счет средств федерального бюджета, определяются Министерством экономического развития и торговли РФ,

Министерством финансов РФ с учетом интересов других федеральных органов исполнительной власти.

Бюджетное финансирование — это система предоставления денежных средств предприятиям, организациям и учреждениям на проведение мероприятий, предусмотренных бюджетом.

Сущность сметно-бюджетного финансирования состоит в том, что государственные и муниципальные учреждения непроизводственной сферы, не имеющие своих доходов, все свои расходы на текущее содержание и расширение деятельности покрывают за счет бюджета на основе финансовых планов — смет расходов.

Смета — это финансово-плановый акт, определяющий целевое направление и поквартальное распределение ассигнований, предусмотренных на содержание учреждений и организаций.

Объем необходимых затрат согласно сметам закрепляется в бюджетах всех уровней. Предусмотренные сметами расходов конкретных отраслей и учреждений и утвержденные бюджетами суммы денежных средств носят название бюджетных ассигнований.

Таким образом, сметно-бюджетное финансирование — это безвозвратный и безвозмездный отпуск денежных средств на основе общих принципов финансирования. Однако ему свойственны и специфические принципы:

- отпуск средств на обеспечение деятельности учреждений и организаций из бюджета, соответствующего их подчиненности;

- отпуск средств в соответствии с программами и планами экономического и социального развития на каждый бюджетный год и в меру их выполнения;

- планирование и финансирование на основе научно обоснованных экономических нормативов с применением технических норм либо на конкурсной основе с выбором приоритетных направлений и контрактного выполнения при соблюдении режима экономии.

На основе натуральных показателей и финансовых норм бюджетные сметы расходов делятся: на индивидуальные, общие, на централизованные мероприятия и сводные.

Индивидуальная смета — это смета, отражающая особенности отдельного учреждения. Сметы на централизованные мероприятия составляются министерствами, ведомствами, управлениями и отделами органов местного самоуправления на расходы, связанные с проведением централизованных мероприятий. Общие сметы составляются для группы однотипных учреждений или мероприятий.

Сводные сметы объединяют все индивидуальные сметы подведомственных министерствам, ведомствам, исполнительным органам на местах учреждений и смету расходов на централизованные мероприятия.

Формы сводных и индивидуальных смет устанавливаются в централизованном порядке Министерством финансов РФ.

В практике бюджетного финансирования используются два его способа:

- по системе «нетто-бюджет» — бюджетные ассигнования выделяются на довольно ограниченный круг затрат, предусмотренных бюджетом;

- по системе «брутто-бюджет» (для предприятий и организаций, полностью состоящих на бюджетном финансировании) — бюджетные ассигнования выделяются на все виды расходов, связанные и с текущим содержанием, и с расширением деятельности бюджетных учреждений.

Бюджетная политика в среднесрочной перспективе направлена на повышение эффективности государственного управления, рост качества и условий предоставления государственных услуг, создание условий и стимулов для развития человеческого капитала.