Ильбалиева А.Ш.

Астраханский государственный технический университет, Россия

Повышение стоимости ОАО «Газпром» с помощью расширенной модели EVA

Модель экономической добавленной стоимости имеет целый ряд достоинств и в настоящее время является одним из наиболее известных и распространенных методов управления стоимостью. Поэтому я предлагаю разработать модель на основе EVA, состоящую из системы факторов стоимости, следовательно, необходимо было оценить степень влияния каждого фактора на стоимость компании.

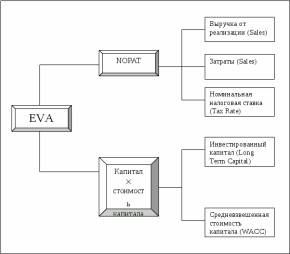

Рассмотрим взаимосвязь между экономической добавленной стоимостью и основными факторами, показанными на рисунке 1. Для этого определим, на сколько процентов изменится данный показатель при изменении одного из финансовых факторов стоимости на 1%.

Рисунок 1 – Основные факторы, формирующие EVA

Используя формулу (1), рассчитаем полученную экономическую добавленную стоимость, если чистая операционная прибыль увеличится на 1%.

(1)

(1)

Так как наибольший эффект приносит изменение чистой операционной прибыли, то предлагаем следующим шагом рассчитать, на сколько увеличится EVA при увеличении или уменьшении на 1% операционной прибыли или налога на прибыль соответственно. Сначала, необходимо с помощью формулы (2) определить, как изменится чистая операционная прибыль.

(2)

По рисунку 1 видим, что на показатель чистой операционной прибыли также влияют показатели выручки и затрат. Если выручка изменится на 1% в первом случае, а затраты уменьшатся на 1% во втором случае, то операционная прибыль составит 961148311,7 тыс.руб. и 951935856,6 тыс.руб. соответственно. Следовательно, далее мы можем рассчитать полученную чистую операционную прибыль и экономическую добавленную стоимость.

Еще одним финансовым фактором, влияющим на экономическую добавленную стоимость, является показатель средневзвешенной стоимости капитала. Так как в ОАО «Газпром» WACC увеличивается на протяжении рассматриваемого периода с 2012 по 2014 гг., что отрицательно сказывается на стоимости компании, необходимо сбалансировать структуру источников финансирования для снижения данного показателя. При формировании структуры капитала, как привило, определяют долю собственного и заемного капитала. Минимальным будет риск у тех, кто строит свою деятельность преимущественно на собственном капитале, но доходность деятельности таких предприятий, как правило, невысока, так как эффективность использования заемного капитала в большинстве случаев оказывается более высокой.

(3)

Для наглядности все полученные расчеты приведем в таблицу 1, в которой определим, на сколько процентов увеличится экономическая добавленная стоимость при изменении вышерассмотренных финансовых факторов на 1%.

Таблица 1 – Степень влияния финансовых факторов на экономическую добавленную стоимость

|

Фактор |

Базовое значение EVA, тыс.руб. |

Полученное значение EVA, тыс.руб. |

Отклонение |

|

|

Абсолютное, тыс.руб. |

Относительное, % |

|||

|

1 |

2 |

3 |

4 |

5 |

|

NOPAT |

306692340,5 |

315495802,6 |

8803462,1 |

2,87 |

|

WACC x IC |

312427549,8 |

5735209,3 |

1,87 |

|

|

ОП |

316037739,9 |

9345399,4 |

3,05 |

|

|

Нп |

307367222 |

674881,5 |

0,22 |

|

|

ВР |

346728086,5 |

40035746 |

13,05 |

|

|

Затраты |

337515631,4 |

30823290,9 |

10,05 |

|

|

WACC |

321937367,7 |

15245027,2 |

4,97 |

|

На основе данной таблицы построен график изменения экономической добавленной стоимости под влиянием рассмотренных факторов на рисунке 2.

Рисунок 2 – Сопоставление значений EVA по факторам с базовым значением

По рисунку 2 можно сделать вывод, что наибольшее влияние на экономическую добавленную стоимость оказывает изменение выручки, затрат и средневзвешенной стоимости капитала.

При увеличении выручки на 1 %, EVA увеличивается на 13,05%, а при снижении затрат на 1%, EVA возрастает на 10,05%. Следовательно, для повышения стоимости компании необходимо внедрить стратегию максимизации прибыли.

Так как на цены нефти и газа мы повлиять не можем, то необходимо расширение объема производства. Для этого ОАО «Газпром» диверсифицируют рынки сбыта и расширяют продуктовый портфель.

Рассчитаем эффективность одного из предложенных мероприятий – расширение сбыта с помощь нового газопровода из России в направлении Турции – «Турецкий поток».

Новый, "Турецкий поток", который теперь будет сооружаться вместо "Южного", сохранит те же четыре нитки и ту же мощность - 63 миллиарда кубометров газа в год. Но теперь из них 14 млрд. кубометров будет получать сама Турция, а остальное пойдет дальше в Европу: на турецко-греческой границе будет создан для этого дополнительный "газовый хаб". Это также позволит частично нивелировать риски поставок через Украину.

Предварительный срок окончания строительства первой нитки — декабрь 2016 года. Мощности первой нитки газопровода, 15,75 млрд.м3, планируется полностью направить на турецкий рынок. Последняя, четвертая, нитка газопровода «Турецкий поток» будет построена к 2020 году. Об этом заявил зампред правления «Газпрома» Александр Медведев.

Совокупные затраты на «Турецкий поток» оцениваются в 11,75 млрд. евро или 719,1 млрд.руб. при курсе валюты 2015 года (1 евро = 61,2 руб.), а мощность газового потока составит 63 млрд. кубометров в год. Ставка дисконтирования, рассчитанная нами выше в таблице 10, составила 5,19%.

Для удобства приведем расчет дисконтированной выручки за годы реализации проекта в таблице 2.

Таблица 2 – Прогноз выручки от газопровода «Турецкий поток»

|

Показатели |

2017 год |

2018 год |

2019 год |

2020 год |

|

Объем реализации газа, млрд.м3 |

15,75 |

31,5 |

47,25 |

63 |

|

Средняя цена реализации, руб./1000 м3 |

15779,4 |

15750,5 |

15374,8 |

15143,6 |

|

Выручка, млрд.руб. |

248,53 |

496,14 |

726,46 |

954,05 |

|

Дисконтированная выручка, млрд.руб. |

236,27 |

426,27 |

656,54 |

779,24 |

|

Полная себестоимость реализованной продукции, млрд.руб. |

191,37 |

382,03 |

559,37 |

734,62 |

|

Дисконтированная себестоимость, млрд.руб. |

181,93 |

345,26 |

480,59 |

600,02 |

|

Совокупная выручка, млрд.руб. |

2425,18 |

|||

|

Совокупная себестоимость, млрд.руб. |

1607,8 |

|||

Далее рассчитаем, как данные изменения, приносимые проектом, повлияли на экономическую добавленную стоимость.

Для наглядности все полученные расчеты приведем в таблицу 3, в которой определим, на сколько процентов увеличится стоимость ОАО «Газпром» по сравнению с базовым значением при изменении вышерассмотренных финансовых факторов.

Таблица 3 – Оценка эффективности расширения сбыта с помощью реализации газопровода «Турецкий поток»

|

Показатели |

До реализации мероприятия |

После реализации мероприятия |

Отклонение |

|

|

+/- |

% |

|||

|

ОП, млрд.руб. |

921,25 |

1019,53 |

+98,28 |

+10,67 |

|

NOPAT, млрд.руб. |

867,05 |

959,56 |

+92,51 |

+10,67 |

|

EVA, млрд.руб. |

306,7 |

399,33 |

+92,63 |

+30,2 |

|

Стоимость компании, млрд.руб. |

5909,29 |

7694,22 |

+1784,93 |

+30,2 |

Таким образом, можно сделать вывод, что с помощью расширения сбыта, как одного из способов максимизации прибыли, стоимость компании увеличится почти на 1787,48 млрд.руб.

Подводя итоги, можно сделать вывод, что необходимо применять вышерассмотренную модель, чтобы определить на какие из факторов стоит ориентироваться при управлении фирмой в целях максимизации стоимости компании.

Литература:

1. Бочаров В.В., Самонова И.Н., Макарова В.А. Управление стоимостью бизнеса: Учебное пособие. – СПб.: Изд-во СПбГУЭФ, 2011. – 124 с.

2. Ивашковская И.В. Управление стоимостью компании: вызовы российскому менеджменту / И.В. Ивашковская // Российский журнал менеджмента. – 2012. – №4. – с.113-132.

3. Ильбалиева А.Ш. Оценка стоимости ОАО «Газпром» с помощью модели EVA для целей управления стоимостью. –

4. Когденко В. Г., Мельник М. В. Управление стоимостью компании. Ценностно-ориентированный менеджмент. – ЮНИТИ-ДАНА, 2012. – 448 с.

5. http://www.gazprom.ru/ - Официальный сайт ОАО «Газпром»