К.э.н. Бубнова И.Ю.

Поволжский государственный университет сервиса, Россия

Конкурентоспособность банковской системы России и способы ее повышения

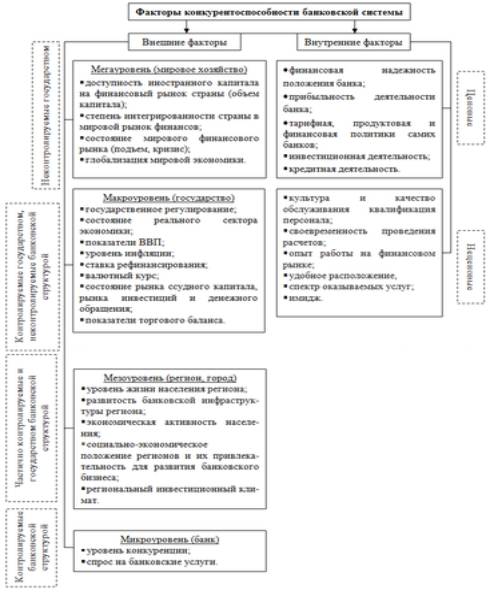

Перед экономикой России поставлены такие задачи, как усиление экономического суверенитета страны, поддержка банковского сектора, обеспечение финансовой стабильности, усиление и сохранение своих рыночных позиций в условиях активного влияния на банковский сектор финансово-экономической политики других стран. Эти задачи могут быть решены при достижении высокого уровня конкурентоспособности национальной банковской системы России. Обобщая теоретические подходы к понятию «конкурентоспособность банковской системы», можно констатировать, что ее сущность заключается в способности банковской системы страны конкурировать с банковскими системами стран с развитой рыночной экономикой, а также в способности национальных кредитных организаций конкурировать между собой [2]. Уровень конкурентоспособности определяется функциональной ролью национальной банковской системы в экономике РФ, уровнем финансовой устойчивости и качеством корпоративного управления. Конкурентоспособность банковской системы является универсальным инструментом и ключевым звеном в решении задач по повышению конкурентоспособности России. От конкурентоспособности российской банковской системы зависит развитие национальной промышленности, в том числе, обрабатывающих и высокотехнологичных отраслей. Также от уровня банковской системы, от развития кредитования напрямую зависит благосостояние российских граждан [4]. Конкурентоспособность зависит от воздействия целого комплекса факторов внешней и внутренней среды банка, которые представлены на рисунке 1.

Рисунок 1. Факторы, влияющие на конкурентоспособность банковской системы

Рисунок 1 позволяет определить наиболее значимые факторы обеспечения конкурентоспособности банковской системы РФ. Среди внешних факторов к таким ключевым элементам относятся: показатели валового внутреннего продукта, уровень инфляции, объем капитала, валютный курс и рыночные процентные ставки. Очевидно, что такое положение экономики России не способствует укреплению конкурентоспособности банковской системы страны, а наоборот, еще больше ослабляет ее позиции. Однако, помимо рассмотренных внешних факторов конкурентоспособности, которые по большей части характеризуют экономический сектор страны, следует проанализировать непосредственно банковский сектор, а именно – внутренние факторы. Внутренние факторы конкурентоспособности банка – это объективные силы внутри банка, экономического и неэкономического характера, которые определяют возможности банка по обеспечению собственной конкурентоспособности. [3]. Анализируя внутренние факторы, можно выявить сильные и слабые стороны банковского сектора России (Табл. 2).

Таблица 2

Внутренняя среда банковской системы России

|

Сильные стороны |

1. Растущая диверсификация банковского обслуживания путем создания банком дочерних фирм, формирования холдингов. 2. Повышение профессионализма и качества управления, в том числе контроля рисков; 3. Последовательное изменение модели развития банков, четкое позиционирование себя на рынке; 4. Постепенный переход на международные стандарты оценки и планирования бизнеса; 5. Поддержка государством банковского бизнеса. |

1. Вовлеченность некоторых кредитных организаций в противоправную деятельность; 3. Недостоверность учета и отчетности, которые приводят к искажению информации о работе кредитных организаций; 4. Безответственность владельцев и управляющих некоторых банков при принятии бизнес–решений, диктуемых погоней за краткосрочной прибылью и наносящих ущерб финансовой устойчивости; 5. Неудовлетворительное в некоторых случаях состояние управления, включающее в себя управление рисками; 6. Недостаточная надежность информационных систем кредитных организаций; 7. Понижение доверия к банкам и спад спроса на банковские услуги со стороны предприятий и населения; 8. Неблагоприятная экономическая обстановка на мировых финансовых рынках. |

Как видно из таблицы 2, существует преобладание слабых сторон внутреннего сектора банковской системы над сильными. В основном это обусловлено нестабильностью мировой экономики, несовершенством банковского законодательства, несоответствием с международными стандартами, слабой защитой интересов вкладчиков и др.

В целях повышения конкурентоспособности российской банковской системы можно предложить:

1. Усовершенствовать правовую среду, путем адаптации банковского законодательства к современным условиям, укрепления прав кредиторов и вкладчиков (ст. 24-27 Федерального Закона «О банках и банковской деятельности»);

2. Усовершенствовать банковский надзор и банковское регулирование, путем развития в них содержательной составляющей в соответствии с международными стандартами (ст. 41 Федерального Закона «О банках и банковской деятельности»);

3. Повышение прозрачности и технологичности банковской системы, путем введения дифференцированной системы надзора за банками и совершенствования законодательства в области регулирования технологий дистанционно банковского обслуживания клиентов (ст. 8 Федерального Закона «О банках и банковской деятельности»);

4. Реализовать комплекс мероприятий, направленных на повышение качества корпоративного управления и управления рисками в кредитных организациях, путем разработки Банком России специальных нормативных актов для банков по риск-менеджменту (ст. 11.1-2 Федерального Закона «О банках и банковской деятельности»);

5. Реализовать комплекс мероприятий, направленных на развитие конкуренции и поддержание конкурентной среды в банковском бизнесе, путем предотвращения действий по ограничению свободы коммерческой деятельности в банковской сфере (п. 1 ст. 8, п. 2 ст. 34 Конституции РФ);

6. Повысить качество и расширить перечень банковских и иных финансовых услуг в России;

7. Совершенствовать платежную систему страны, путем активного контроля со стороны ЦБ и внедрением единых стандартов электронных документов (ст. 20, ст. 24 Федерального Закона «О национальной платежной системе»);

8. Усилить защиту интересов вкладчиков, путем расширения государственных гарантий (ст. 24-27 Федерального Закона «О банках и банковской деятельности»);

9. Предпринять монетарные меры по поддержанию адекватного курса рубля и поддержанию ставки рефинансирования на уровне 8%, позволив повысить доступность кредитов для предприятий и населения, и как результат, стимулировать производство и внутренний спрос, снизить уровень дефолтов заемщиков;

10. Предпринять меры по борьбе с легализацией доходов, полученных преступным путем, и нелегальным вывозом капитала, путем присоединения к международным Конвенциям и соглашениям по вопросам борьбы с отмыванием денег и усиления уголовной ответственности за экономические и коррупционные преступления (Федеральный Закон от 7 августа 2001 года № 115 «О противодействии легализации (отмыванию) доходов, полученных преступным путем»);

11. Унифицировать правила деловой этики для банков и других участников финансового рынка.

Таким образом, конкурентоспособность банковской системы - это способность банковской системы страны конкурировать с банковскими системами стран с развитой рыночной экономикой, а также способность национальных кредитных организаций конкурировать между собой. От уровня конкурентоспособности банковской системы полностью зависит положение страны на международной арене. В связи с этим, необходимо регулярно проводить анализ факторов конкурентоспособности банковской системы, чтобы определить слабые звенья системы и организовать меры по их укреплению и повышению конкурентоспособности банковской системы страны.

Список литературы

1. Федеральный закон от 02.12.1990 г. №395-1 «О банках и банковской деятельности»;

2. Деньги, кредит, банки: учебное пособие / В.В. Янов, И.Ю. Бубнова. – М.: КНОРУС, 2014. – 424 с. – (Бакалавриат).

3. Головин, Ю. В. Банки и банковские услуги в России : вопросы теории и практики [Текст] / Ю. В. Головин. – М. : Финансы и статистика, 2012. – 341 с.;

4. Тосунян, Г. А. Банковское право Российской Федерации. Общая часть : учебник [Текст] / Г. А. Тосунян, А. Ю. Викулин, А. М. Экмалян ; под общ ред. Б. Н. Топорнина. – М.: Юристъ, 2011. – 448 с.