Кафедра «Финансы»

Магистрант 2 курса Кенес А.Е.

Анализ депозитного рынка Республики Казахстан за последние годы

На развитие депозитного рынка оказывает воздействие множество факторов как финансового, так и нефинансового характера. Как показывает статистика, в целом за время кризиса объем депозитов казахстанцев в банках не снизился. Это не характерный случай на рынке депозитов. То есть возникает необходимость исследования причин сохранения объема депозитов в казахстанских банках в условиях финансового кризиса. Изучение требуют факторы, которые оказали положительное влияние на стабильность казахстанского депозитного рынка.

На наш взгляд, у казахстанского депозитного рынка есть потенциал дальнейшего количественного и качественного развития. Большинство казахстанцев продолжают хранить сбережения в наличной форме, предпочитают инвестиции в недвижимость. Достаточно высокий уровень теневого бизнеса также является одной из причин низких темпов роста объемов депозитов юридических лиц.Необходимо исследование вопросов влияния проблем кредитного рынка, инвестиционного рынка, финансовой устойчивости коммерческих банков на развитие депозитного рынка. Казахстанскиебанки сталкиваются с проблемой неэффективности использования привлеченных финансовых ресурсов.

Актуальными являются вопросы формирования депозитной политики коммерческого банка с учетом множества факторов, с ориентиром на повышение прибыльности самого коммерческого банка. Так, при чрезмерно жесткой кредитной политике коммерческого банка снижаются объемы выданных кредитов, снижая прибыльность привлеченных депозитов. Возникают вопросы, какой должна быть депозитная политика банка, какие факторы необходимо учитывать при формировании депозитной политики, насколько депозитная политика должна быть мобильна и др. Также необходимо исследование вопросов государственной политики в сфере развития национального депозитного рынка. Государственная политика заключается не только в гарантировании сохранности определенных сумм депозитных вкладов, но и в мероприятиях по повышению конкурентоспособности казахстанского депозитного рынка в условиях ускорения интеграционных процессов на территории постсоветского пространства. Так, если Правительство Республики Беларусь будет традиционно придерживаться протекционистсткой политики в отношении белорусского депозитного рынка, то его конкурентоспособность по отношению к казахстанскому депозитному рынку будет выше. То есть крупным вкладчикам выгоднее будет делать депозитные вклады в белорусских коммерческих банках (высокие ставки вознаграждения, стопроцентная государственная гарантия депозитных вкладов и пр.).

Не теряют актуальность вопросы формирования эффективной депозитной политики коммерческими банками Республики Казахстан. Депозитная политика должна строиться на научных подходах с учетом национальных особенностей участников депозитного рынка: уровня доверия к финансовой системе, уровня финансовой грамотности и пр.

Можно утверждать, что депозитный рынок Республики Казахстан — наиболее динамичный сегмент финансового рынка, который при эффективной стратегии развития может в ближайшее время способствовать дальнейшему увеличению средств, привлекаемых внутри страны. Национальный банк Республики Казахстан ежегодно определяет основные направления денежно-кредитной политики. Основной целью НБ РК является обеспечение стабильности цен в Республике Казахстан. Для реализации основной цели на НБ РК возлагаются следующие задачи:

- разработка и проведение денежно-кредитной политики государства;

- обеспечение функционирования платежных систем;

- осуществление валютного регулирования и валютного контроля;

- содействие обеспечению стабильности финансовой системы;

- регулирование, контроль и надзор финансового рынка и финансовых организаций, а также иных лиц в пределах компетенции;

- обеспечение надлежащего уровня защиты прав и законных интересов потребителей финансовых услуг;

- осуществление статистической деятельности в области денежно-кредитной статистики и статистики внешнего сектора [1, с. 1].

Вышеперечисленные цель и задачи НБ РК так или иначе влияют на депозитный рынок Республики Казахстан.

Депозитный рынок играет большую роль в социально-экономическом развитии Республики Казахстан. Для оценки уровня влияния составим рисунок 1, который покажет, какое отношение имеют суммы депозитов к ВВП страны.

Рисунок 1 — Отношение сумм депозитов в депозитных организациях к ВВП РК,%

Рисунок 1 показывает, что отношение депозитного рынка в ВВП Республики Казахстан наибольшего значения достигает в 2009 году — 38,7%. В 2012 году показатель составляет 29,8%. Рост показателя в 2009 году говорит о том, что именно во время кризиса влияние депозитного рынка, как источника финансовых ресурсов, возросло.

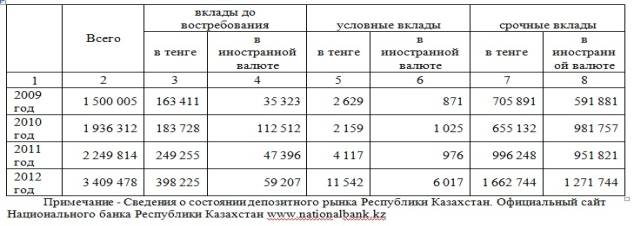

Депозитный рынок и его структура вкладов реагирует на множество макроэкономических факторов. Это можно наблюдать на составленном нами рисунке 2.

Рисунок 2 — Структура депозитных вкладов за 2005-2012 гг., %

Рисунок 2 показывает, что в момент стабильности удельный вес вкладов физических лиц возрастает: в 2005 году — 35,5%, в 2006 году — 33,1%, в 2007 году 36,8%. В кризисных 2008 и 2009 годах доля вкладов физических лиц составила 27,2% и 28,8% соответственно. С 2010 года наблюдается рост доли вкладов физических лиц с 29,9% в 2010 году, до 32,5% в 2011 году и до 37,5% в 2012 году. Согласно данным этой схемы можно сделать вывод, что доверие казахстанцев к депозитному рынку (к банковской системе) в 2012 году стало выше, чем было 8 лет назад. Также можно утверждать, что в условиях нестабильности постоянство показывают не физические лица, а небанковские организации, которые менее оперативны и чувствительны к кризисным явлениям.

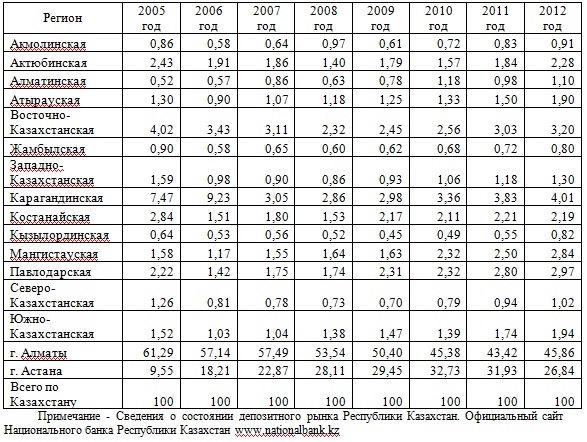

Таблица 1 — Вклады населения в банках Казахстана, млн. тг.

Таблица 1 показывает, что вклады до востребования в национальной валюте увеличиваются с 163 411 млн. тенге в 2009 году до 398 225 млн. тенге в 2012 году. Рост доверия к финансовой системе страны повлиял на снижение вкладов до востребования в иностранной валюте с 112 512 млн. тенге в 2010 году до 59 207 млн. тенге в 2012 году.

Условные вклады в национальной валюте составляют в 2009 году — 2 629 млн. тенге, а уже в 2012 году — 11 542 млн. тенге. В иностранной валюте условные вклады населения в 2009 году составляют 871 млн. тенге, а в 2012 году — 6 017 млн. тенге. То есть можно сделать вывод, что при стабильной экономике предпочтение населением отдается все же национальной валюте.

Это подтверждает и динамика срочных вкладов населения, сумма которых в национальной валюте сокращается в 2010 году с 705 891 млн. тенге в 2009 году до 655 132 млн. тенге, и увеличивается в 2011 году до 996 248 млн., в 2012 году до 1 662 744 млн. тенге. Таким образом, можно сделать вывод, что на выбор валюты вкладов населения влияет экономическое состояние страны и стабильность курса национальной валюты.

Рассмотрим рынок банковских депозитов в разрезе регионов.

Таблица 2 показывает, что депозитные вклады коммерческих банков в городе Алматы составляют в 2005 году — 61,29% всех вкладов по республике. Доля алматинских депозитов постепенно сокращается до 57,14% в 2006 году, 50,4% в 2009 году и до 43,42% в 2011 году. В 2012 году наблюдается рост до 45,86%.

Таблица 2 — Региональная структура банковского депозитного рынка Республики Казахстан, %

Таблица 2 показывает, что большой удельный вес алматинских депозитов в общей структуре обусловлен следующими факторами:

- в городе Алматы проживает около 2,5-3 млн. человек (по Казахстану около 17 млн. человек);

- в городе Алматы выше средняя заработная плата, чем по республике;

- в городе Алматы находятся центральные офисы большинства крупных отечественных и зарубежных компаний;

- город является финансовым центром центрально-азиатского региона.

Интересен рост астанинских депозитов с 9,5% в 2005 году до 18,21% в 2006 году, 22,87% в 2007 году, 28,11% в 2008 году, до 29,45% в 2009 году, 32,73% в 2010 году и некоторое снижение в 2011 году до 31,93% и до 26,84% в 2012 году. Впечатляющие темпы роста астанинской доли банковских депозитов, на наш взгляд, обусловили следующие факторы:

- увеличение численности населения до 700 тыс. человек;

- высокие средние доходы населения;

- переезд из Алматы некоторого количества крупных компаний и фирм, открытие новых компаний.

Третье и четвертое место в структуре занимают, соответственно, Карагандинская область — 4,01% и Восточно-Казахстанская область — 3,2%.

Наименьший удельный вес в структуре банковских депозитов у следующих регионов: Акмолинская область — 0,91%, Жамбылская область — 0,8%, Кызылординская область — 0,82%, Северо-Казахстанская область — 1,02%, Южно-Казахстанская область — 1,94%.

Таким образом, на наш взгляд, на объемы депозитов влияет не численность населения региона, а его социально-экономическое развитие. Учитывая социально-экономическое состояние регионов, можно утверждать, что потенциал для дальнейшего роста объема депозитного рынка еще имеется.

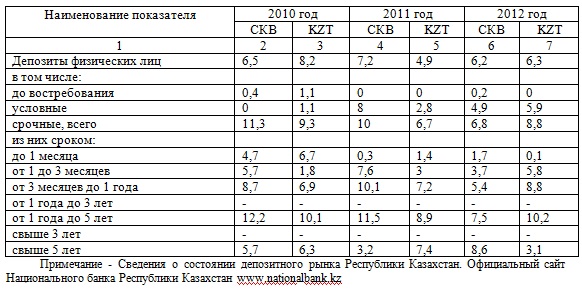

Рассмотрим ставки вознаграждения по депозитам в таблице 3.

Таблица 3 — Ставки вознаграждения банков по привлеченным депозитам (по срокам и видам валют), %

Из таблицы 3 видно, что средние ставки вознаграждения по депозитам снижаются. В иностранной валюте с 6,5% в 2010 году до 6,2% в 2012 году, в национальной валюте с 8,2% в 2010 году до 6,3% в 2012 году. Наиболее высокие ставки наблюдаются по депозитам сроком от года до пяти лет. Банки отказываются от начисления вознаграждения по депозитам до востребования и другим наиболее срочным. При этом ставка вознаграждения по депозитам в иностранной валюте сроком свыше 5 лет в 2011-2012 году значительно ниже, чем в 2010 году.

Таким образом, анализ депозитного рынка Республики Казахстан показывает, что рынок имеет сильную зависимость от общей экономической ситуации в стране. Больший удельный вес в структуре депозитов занимают депозиты небанковских юридических лиц. Изменения соотношений депозитов в разрезе валюты вклада напрямую зависит от ожиданий населения изменения курса национальной валюты.

Можно выделить следующие проблемы сохранения высоких темпов развития депозитного рынка:

1. Непопулярные действия Национального банка Республики Казахстан в сфере денежно-кредитной политики:

- внезапная девальвация казахстанского тенге в феврале 2009 года, несмотря на то, что девальвация была необходима: вследствие начала девальвации в России в экономике Казахстана возникли мощнейшие девальвационные ожидания. За январь 2009 года нетто-продажа обменными пунктами наличных долларов и евро составила 2 миллиарда долларов. Это эквивалентно тому, как если бы в России продали бы 25 миллиардов долларов за один месяц. А в России было продано максимум 12 миллиардов. В общем, 2 миллиарда долларов за месяц для такой страны, как Казахстан, — это много. Из тенге в доллары было переведено 3,8 миллиарда долларов депозитов юридических и физических лиц, что составляет примерно 10% от общего объема средств, размещенных ими в банках. Таким образом, хотя конвертация в доллары шла и в предыдущие месяцы, в январе эти процессы заметно ускорились. Нужно было каким-то образом устранить эти девальвационные ожидания из системы, и с точки зрения НБ РК единственным способом была фиксация курса и установление коридора на среднесрочную перспективу в сумме 150 тенге за 1 доллар США (плюс-минус 5 тенге);

- ужесточение пруденциальных норм для банков второго уровня, которые снижают эффективность использования привлеченных депозитных ресурсов. НБ РК ввел требование, по которому большой удельный вес активов банка второго уровня должен быть представлен ликвидными активами, часть которых формируется из покупки нот НБ РК. Так, объем привлеченных НБ РК депозитов от банков второго уровня в феврале 2013 года по сравнению с январем 2013 года вырос на 52,1% до 475,4 млрд. тенге — это 5% всех привлеченных вкладов депозитными организациями Республики Казахстан;

- требование, по которому иностранные компании должны 35% своей выручки хранить на депозитах казахстанских банков. Данное требование противоречит международной практике и может стать причиной ухода с казахстанского рынка иностранных компаний, что косвенно негативно скажется на депозитном рынке страны.

2. Низкая финансовая грамотность населения, которое выражается в необоснованном оттоке тенговых депозитов и непопулярной реакции НБ РК:

- вкладчики по тенговым депозитам — физические лица — чрезмерно остро реагируют на любую негативную информацию. В убыток себе и в ущерб депозитному рынку страны такие вкладчики либо переводят свои вклады в иностранную валюту, либо закрывают депозитный счет. Как показал анализ структуры вкладов населения по депозитам коммерческих банков, большое количество населения хранит средства на депозитах до востребования и на срочных депозитах с коротким сроком. Лишь незначительная часть населения хранит средства без права снимать раньше сроков. Таким образом, политика дальнейшего привлечения депозитов физических лиц (по коротким краткосрочным программам) может обернуться ростом латентного риска ликвидности, материализация которого может произойти в случае реализации сценария утраты доверия со стороны населения к банковской системе;

- невыплаченное гарантийное возмещение по ликвидированному АО «ВТБ» объясняется, прежде всего, недостаточной финансовой грамотностью населения [2, c. 122].

3. Появление высокодоходных рынков может отвлечь средства из стабильного и надежного депозитного рынка в нестабильные сферы:

- наблюдается оживление рынка недвижимости. Существуют разные варианты вложений в жилую недвижимость, основные — это приобретение квартиры (реже — дома) для последующей перепродажи либо для долгосрочной сдачи в аренду с целью извлекать постоянный доход. Одним из основных преимуществ такого инвестирования является получение стабильного дохода, причем без особых усилий. Даже если недвижимость простаивает, ее стоимость постоянно, из года в год растет благодаря инфляции. А покупка жилья для последующей сдачи в аренду — самый простой способ вложения денег с незначительными рисками. В 2012 году на рынке недвижимости Казахстана наблюдался рост цен. В среднем. цены на новое жилье поднялись на 13,1% во всех регионах страны. Цены на вторичное жилье выросли на 17,8% за 2012 год. Отток депозитов замедляется по причине предыдущего обвала цен на недвижимость и ожидания второй волны кризиса. Как это ни странно, но ожидания второй волны кризиса положительно влияют, в этой ситуации, на сохранение темпов роста депозитных вкладов;

- успех по программе «Народное IPO». Население традиционно осторожно относится ко всем инициативам государственных органов власти, но если в ближайшие годы первые акционеры получат существенные дивиденды, то «Народное IPO» станет серьезным конкурентом депозитному рынку, а это может привести к снижению депозитной базы банков второго уровня.

4. Гармонизация и унификация депозитных рынков стран-членов Таможенного союза и Единого экономического пространства могут стать причиной поглощения национального депозитного рынка. Так, АО «Сбербанк» за несколько лет завоевал ведущие позиции на рынке банковских услуг Республики Казахстан. Для вхождения на рынок российский банк использовал демпинговую политику: самые выгодные кредиты, самые высокие проценты по депозитным вкладам. Но политика демпингующего банка такова: первые годы банк работает себе в убыток, а после монополизации рынка понимает стоимость своих услуг (товаров) и восполняет убытки предыдущих лет. Российская экономика намного больше казахстанской и способна в течение многих лет вести демпинговую политику. При этом по политическим мотивам НБ РК не всегда сможет осуществлять протекционистскую политику.

5. Проблемы на кредитном рынке Республики Казахстан, как это ни парадоксально, негативно влияют и на депозитный рынок. Если коммерческий банк не может эффективно использовать привлеченные ресурсы, то, соответственно, у него нет возможности и обеспечить более выгодные условия для вкладчиков, условия, при которых вознаграждение по депозитным вкладам хотя бы превышает инфляционные потери клиента. На сегодня депозиты считаются низкодоходным инструментом (ставки вознаграждения в лучшем случае ненамного превышают годовой уровень инфляции), и поэтому рассматриваются населением только в качестве инструмента сохранения, но никак не приумножения капитала.

6. Невключение в государственную систему гарантирования депозитов банков, работающих по принципам исламского банкинга. Главное, чем отличаются исламские банки от традиционных,это подход к проценту. Понятие процента не соответствует шариату- это харам. В исламе то, что соответствует шариату, что угодно богу -это халал, а то, что не соответствует,это харам. Ислам не приемлет ростовщичества: нельзя из денег напрямую делать деньги [3,c. 46]. А традиционные банки начисляют на депозит проценты, дают кредит под проценты.

Основными принципами исламского финансирования являются запрет начисления вознаграждения в виде процентов, равноправное участие в рисках и прибылях, обеспечение денежных потоков реальными активами. Исламские банки работают по контрактам, и если вкладчик кладет деньги на депозит, то может сразу определить, в какой проект могут быть вложены его деньги, т.е. здесь главенствует принцип партнерства. И прибыли, и убытки от проекта исламский банк и клиент несут в соответствии с предварительной договоренностью, согласно условиям контракта.

Во многих странах, где получил развитие исламский банкинг, успешно используется гарантирование исламских депозитов, несмотря на то, что долгое время считалось, что применить традиционную систему гарантирования к исламским банкам просто невозможно [4, c.475]. Долгое время считалось, что исламские банки не подлежат риску банкротства. И поэтому не было необходимости страховать исламские депозиты. Но после того, как в конце 90-х годов прошлого века несколько исламских банков в разных странах, в том числе и в Турции, потерпели дефолт [5, c.33], отношение к возможностям исламского страхования сильно изменилось. В Турции исламские банки страховали депозиты самостоятельно. Но тех денег, что удалось им накопить, не хватило для того, чтобы компенсировать все потери депозиторам. И после этого случая государство решило, что должна быть государственная защита. Одновременно в Малайзии разработаны основные принципы страхования: страхование исламских депозитов не должно содержать каких-то элементов, которые запрещены исламом. Деньги, которые поступают в кассу в качестве страховых взносов от исламских банков, учитываются отдельно от традиционной кассы и инвестируются также только в соответствии с принципами шариата. При этом корпорация по страхованию вкладов у них одна. В Малайзии одинаковая сумма гарантийного возмещения для вкладчиков и одинаковый размер страховых премий для банков, вне зависимости от того, идет ли речь об обычном или об исламском банке [6, c.21].

Таким образом, нами выделен ряд проблем, которые необходимо исследовать далее, разрабатывать пути решения, а также мероприятия для снижения депозитных рисков.

Список использованной литературы

1. Нурпиесов А. Н. Функции и задачи Национального банка Республики Казахстан. Монография. Павлодар, 2007. — 211 с.

2. Каджаева М.Р. Становление банковской системы Республики Казхастан // Банки Казахстана, 2008 год, №11.-С.122

3. Шайкенов А., Жарасбаев Б., Шимаров Р. Исламский банкинг: проблемы и перспективы развития в Казахстане. Юрист, №1, 2009. -С.45-50

4. Осипов Е.Б. Правовое регулирование исламского финансирования в Республике Казахстан. Статья в кн.: Гражданское право и гражданское законодательство/ Отв.ред. М.К.Сулейменов. — Алматы: НИИ частного права КазГЮУ, 2009 г.- С.474-495.

5. Мухамеджанов Б.Г. (ред.) О Концепции развития финансового сектора Республики Казахстан в посткризисный период. Материалы международного круглого стола. Алматы, 28 мая 2010 г. / Институт мировой экономики и политики при Фонде первого Президента РК. – Алматы: ИД «Жибек жолы», 2010. – 160 с.

6. Акпеисов Б. Вклады населения и их защита. // Банки Казахстана, 2000 год, №9.-С.21