Исаева Патимат Гаджиевна

канд. эк. наук, доцент Дагестанского государственного университета, г.Махачкала

Понятие и сущность ценовой стратегии коммерческого банка

а) нарушается сопоставимость периода, за который рассчитываются затраты (в том числе, на функционирование банка), с периодом предоставления услуги и периодом привлечения средств;

б) отсутствует возможность сравнения результативности вложения денежных средств в зависимости от времени хранения пассивов и периода оборачиваемости активов;

с) отсутствует возможность определения стоимости вынужденного привлечения средств для своевременного исполнения своих обязательств.

Данные факты показывают необходимость дальнейшего совершенствования методов определения цены кредитно-депозитных услуг в направлении повышения достоверности определения их стоимости, оптимизации процесса ценообразования. Под оптимизацией необходимо понимать определение минимально допустимой цены соответствующей услуги.

Главной задачей ценовой стратегии коммерческого банка является максимизация конкурентоспособности при обеспечении рентабельности продуктов. Структура ценовой стратегии состоит из стратегии ценообразования и стратегии управления ценами. Стратегия ценообразования позволяет определить с позиций маркетинга уровень маржинальных (минимальных, максимальных) цен на базовые продукты банковского ритейла. Стратегия управления ценами — комплекс мер по оптимизации маржинальных цен посредством регулирования фактической себестоимости и рентабельности продуктов в соответствии с разнообразием и особенностями спроса, конкуренцией на рынке.

Маркетинговая составляющая стратегии ценообразования. Существующие методы ценообразования на банковские продукты практически сводятся к трем: установлению цены исходя из цен конкурентов, величины спроса или производственных затрат.[1]

Метод ценообразования на основе уровня цен конкурентов — самый примитивный, хотя и самый распространенный в банковском ритейле способ. И все же его применение ограничено тем, что погоня за ценовым лидером для большинства банков означает снижение нормы прибыли при имеющихся затратах. Существенным аргументом противников такого метода определения цен является то, что здесь, как и в случае установления цены на основе себестоимости, игнорируется фактор их эластичности.

Задачи ценообразования на основе затрат включают три взаимосвязанных вопроса:

- методологию управленческого учета;

- трансферную политику и ценовое субсидирование;

- оценку банковских рисков при формировании цен на розничные банковские услуги.

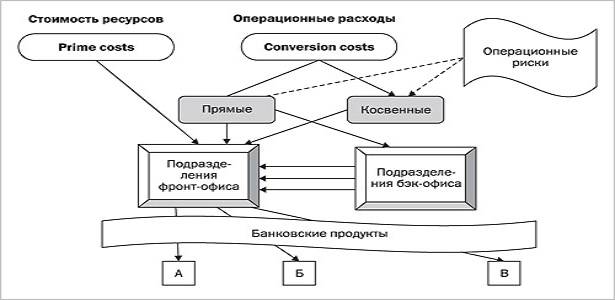

Цена, определяемая на основе производственных затрат, складывается из себестоимости и прибыли. Не вдаваясь в детали методов оценки себестоимости, укажем, что во всех случаях калькулирование выполняется в два шага: сбор и распределение затрат по подразделениям; отнесение их на конкретные банковские продукты. Поскольку без информации о затратах по местам их возникновения невозможно получить объективную оценку себестоимости единицы банковских продуктов, постольку все подразделения банка должны рассматриваться как объекты учета затрат (центры ответственности).

Сегментация банка на центры ответственности (центры прибыли, центры затрат) обеспечивает решение двух принципиальных вопросов ценообразования:

От решения этих вопросов зависят детали применения тех или иных методов калькулирования к конкретным банковским продуктам. Общее требование заключается в том, что учетная система должна распределять затраты по двум главным группам объектов: подразделениям и продуктам. На первом этапе калькулирования происходит перенос затрат на все подразделения банка (центры ответственности), затем эти затраты концентрируются на центрах прибыли, и лишь после этого их относят на конкретные банковские продукты (см. рис. 1).[2]

Рис. 1. Механизм формирования себестоимости банковских продуктов

К примеру, механическая аллокация расходов по поддержанию банковской инфраструктуры на конкретный сегмент рынка, операцию или точку продаж исходя из численности персонала или площади помещений в принципе абсурдна, так как эта инфраструктура обеспечивает предоставление многообразных услуг многочисленным географически рассредоточенным клиентам. Сложные учетные системы часто превращаются в «черный ящик», который распределяет затраты по неподдающимся логике схемам. Выходным данным такой системы никто не доверяет, они устаревают уже к моменту их распечатки и в результате неизбежно становятся предметом торга. Ведь возможность оспорить методы аллокации позволяет активному оппоненту легко добиться нужных цифр за счет отнесения затрат на подразделение менее активного оппонента.

Итак, основной проблемой учета затрат и оценки себестоимости банковских услуг является вопрос о корректном распределении косвенных расходов. Некорректность распределения затрат может исказить их себестоимость с вытекающими отсюда последствиями в области принятия ценовых решений. Практика постановки управленческого учета, например, в казахстанских банках позволяет сформулировать следующие принципы распределения фактических доходов и расходов на банковские продукты[3]:

- исключение из калькуляции курсовой разницы, доходов и расходов от непрофильных активов банка, полученных и уплаченных штрафов/пени, представительских расходов, спонсорства, бонусов правления и совета директоров;

- корректировка доходов и расходов, связанных с «финансовыми схемами»;

- амортизация комиссионных расходов, связанных с привлечением ресурсов на финансовых рынках, — на весь срок привлечения;

- годовая амортизация других разовых доходов и расходов;

- усреднение ассигнований в резервы за весь срок жизни классифицированных займов, по которым созданы провизии в отчетном периоде;

- распределение косвенных расходов на базе функционально-стоимостного анализа бизнес-процессов.

Механизм государственного субсидирования цен на социально значимые товары и услуги за счет завышенных цен на товары роскоши известен еще со времен советской эпохи. Этот феномен присущ и рыночному ценообразованию, где он реализуется через инструменты трансферной политики компаний. Приведем лишь один пример из истории развития национальной банковской системы Казахстана. На заре ее становления тарифы коммерческих банков по переводам в национальной валюте были убыточными и субсидировались за счет высокорентабельных тарифов по валютным платежам. Со временем там отказались от этой практики и даже стали поднимать тарифы за прием платежей в оплату коммунальных услуг с целью отсеять неинтересных банку клиентов.

Говоря о концепции ценообразования в банковской сфере на основе затрат, следует различать две группы банковских продуктов:

- все виды привлечения денежных средств и их размещения на финансовых рынках;

- все банковские услуги по открытию и обслуживанию транзакционных счетов клиентов.

Первые формируют процентные расходы и доходы и в конечном счете процентную маржу банка. Эти банковские продукты объединяет общая база ценообразования — рыночная ставка, определяющая уровень цен как на депозиты, так и на заемные средства. Влияние операционных расходов на цены этих услуг невелико.

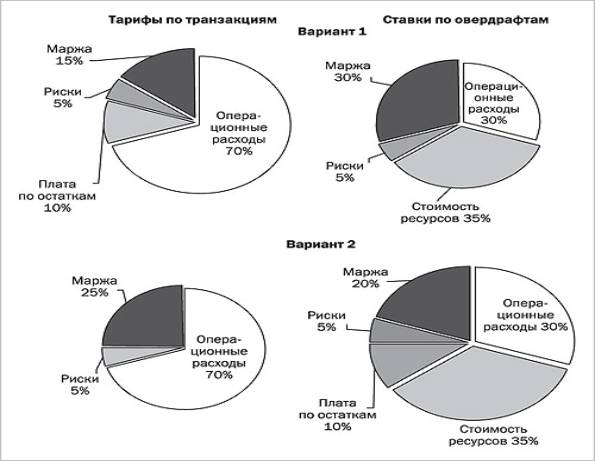

Вторая группа банковских продуктов формирует комиссионные доходы банка. Цены на эти продукты устанавливаются в виде тарифов за услуги (операции) в различных единицах измерения, а их уровень в определяющей степени зависит от операционных расходов банка. Мы рассматриваем два подхода к ценообразованию на банковские услуги по открытию и обслуживанию транзакционных счетов (рис. 2)[4]:

1) тарифы (комиссии) как минимум возмещают себестоимость этих услуг и процентные расходы по транзакционным депозитам;

2) тарифы (комиссии) как минимум компенсируют себестоимость этих услуг, а процентные расходы по транзакционным депозитам возмещаются казначейством за счет процентных доходов от их размещения в кредитных подразделениях банка или на внешних финансовых рынках (через механизм трансфертных цен на ресурсы банка).

Рис. 2. Трансферное ценообразование: «субсидирование» одних услуг за счет других

В первом случае неизбежно снижение конкурентоспособности транзакционных услуг банка и повышение конкурентных позиций на рынке банковских кредитов. Во втором — увеличение конкурентного потенциала тарифов при ограничении возможностей снижения процентных ставок при кредитовании клиентов. На сегодняшнем рынке заемщиков предпочтителен второй вариант.

Однако в любом из этих вариантов возникает широкий спектр вопросов оптимизации форм и размеров комиссионных сборов, с одной стороны, и процентных ставок платы по текущим счетам клиентов, с другой. В частности:

- установление зависимости размера комиссий от количества или объема транзакций, от срочности выполнения или от времени проведения операций в течение операционного дня;

- установление зависимости процентной ставки от размера фактического среднего или среднего неснижаемого остатка в течение месяца, его дифференциация по размерам остатков;

- установление зависимости размера комиссий или процентной ставки от других условий (местоположение клиента, комплекс потребляемых банковских услуг, теснота связей клиента с банком и пр.);

- установление взаимной зависимости размера комиссий и процентных ставок.

Оценка банковских рисков при формировании цен на базовые продукты

В структуре цены любого банковского продукта или услуги есть элемент компенсации (премии) за риск, который принимает на себя банк. Риски как ценовую составляющую банковских продуктов иллюстрирует рисунок 3.[5]

Операционные риски— неблагоприятные воздействия внешней непреодолимой силы, человеческого фактора или преступной деятельности, вследствие которых возможна полная/частичная утрата материальных, интеллектуальных и денежных активов. Меры по их минимизации выражаются в исполнении требований безопасности и в соответствующих затратах, связанных с банковскими процедурами и технологиями. Эти риски «зашиты» в технологиях и включаются в операционные и накладные расходы по каждому продукту или услуге.Финансовые риски— возникновение таких изменений в стоимости требований и обязательств банка, вследствие которых доход на сделанную инвестицию будет отличаться от ожидаемого. Включают в себя не только неблагоприятные исходы — доходы ниже ожидаемых (downside risk), но и благоприятные — доходы выше ожидаемых (upside risk).

Рис. 3. Риски в структуре цены банковского продукта

Учитывая, что в теории и практике банковского ритейла наиболее развит кредитный риск-менеджмент, мы предлагаем обратить внимание на методические вопросы оценки рисков в тарифах и ставках транзакционных и депозитных услуг. Для наглядности приведем ряд примеров.

Безубыточные тарифы за платежи или за выдачу наличных денег должны покрывать операционные и накладные расходы по предоставлению этих услуг, а также стоимость отвлекаемых ликвидных активов. Последнее означает, что нужно знать среднюю стоимость ликвидных активов банка. Предположим, их структура такова: корсчет — 25%, текущие клиентские счета — 65%, касса — 10%.

Деньги на корсчете банка чего-то стоят? Да, как минимум это накладные расходы отдела корсчетов. Допустим, они составляют 0,01% к среднегодовым остаткам средств на корсчете. По остаткам на текущих счетах клиентов может быть установлена плата, например, 0,25% годовых. Наличные деньги в хранилище банка могут быть бесплатными — если это инкассированные деньги клиентов, а могут быть платными — если это подкрепление за счет центрального банка или других коммерческих банков. Пусть они стоят в среднем 0,021%.

С учетом структуры ликвидных активов их средняя стоимость может составить 0,008% годовых или 0,0215%. То есть безубыточный тариф за каждый платеж, например 0,02% от суммы платежа, состоит из операционных издержек и накладных расходов в размере 0,012% и из стоимости ликвидных средств — 0,008%.

Если речь идет о выдаче клиенту наличных денег, безубыточный тариф составит 0,091% (включая операционные издержки и накладные расходы в размере 0,07% к сумме выдачи и стоимость ликвидных — 0,021%).

Как в этих тарифах учесть возможный риск потери ликвидности или наоборот — риск излишней ликвидности? Как оценить этот риск? Помочь могут статистические данные: сравнение фактических ежедневных остатков ликвидных средств и нормативных. Это отклонение может иметь как положительное (избыток), так и отрицательное (недостаток) значение. Если абсолютное значение этих отклонений в среднем составит 0,1%, то тариф за платежи с учетом риска ликвидности составит 0,12%, а тариф за кассовое обслуживание — 0,191%.

Как учесть в транзакционных тарифах операционные риски (риск недостачи в приходной кассе, риск нападения на кассира или инкассатора, риск задержки платежа, риск «выгона» денег по неправильным реквизитам получателя, риск несанкционированных операций по клиентским счетам и т.п.)? Эти риски тоже можно просчитать, но, как правило, независимо от их величины, стоимостная оценка мер по их минимизации выражается в исполнении требований безопасности и в затратах, связанных с соответствующими банковскими процедурами и технологиями: страхование жизни инкассаторов и кассиров; страхование помещений, спецтранспорта и банкоматов; расходы на аварийное электроснабжение, на установку видеокамер; содержание служб риск-менеджмента, внутреннего аудита, финансового контроллинга и последконтроля в мидл-офисах, линейных андеррайтеров и юристов; расходы на информационную безопасность, охрану и на работу с проблемными кредитами.

Несколько слов о рисках в цене продуктов, предлагаемых банками на депозитных рынках. Они выражаются в риске невозврата вкладов, гарантиях выплаты фиксированных процентов, валютном риске, инфляционном риске, в репутационном риске, риске досрочного изъятия вклада, риске нарушения тайны вкладов, риске утерянной выгоды при наличии альтернатив размещения средств. При этом существует двоякая оценка рисков:

- со стороны потенциальных клиентов (вкладчиков). Пытаясь максимально элиминировать влияние всех видов рисков, они, как правило, переоценивают их, что приводит к росту ставок со стороны спроса на депозитные продукты;

- со стороны банка. Это аналогичные виды риска, которые принимает на себя сам банк. Банк стремится минимизировать стоимость привлечения, а следовательно, и составляющие риска в депозитной ставке. В конечном счете, от уровня ставки привлечения, при прочих равных условиях, в обратной пропорции зависит уровень процентной маржи.

Если банк целенаправленно уменьшает разрыв в ставках по краткосрочным и долгосрочным депозитам в национальной валюте — это следствие низких инфляционных ожиданий, то есть происходит снижение доли компенсации (премии) за инфляционный риск в стоимости привлечения. Иначе говоря, этот элемент риска в цене депозитов определяется «в лоб» коэффициентом инфляции.

Если же банк проводит политику выравнивания ставок по депозитам в национальной и иностранной валюте, значит, он основывается на прогнозах укрепления национальной валюты, то есть минимизирует в структуре стоимости привлечения долю компенсации (премии) за валютный риск. Этот риск, в принципе, подлежит оценке через статистический анализ курсовой разницы, возникающей по депозитным счетам.

Или возьмем стремление банков к повышению ставок на депозиты класса «Премиум», размеры которых превышают максимальный с позиции гарантии возврата. Такая практика отражает предпочтения потенциальных вкладчиков в выборе между ценой риска невозврата и ценой гарантии высокой доходности депозита. Со стороны банка — это увеличение доли цены риска в стоимости данных ресурсов и риска снижения процентной маржи при их размещении. В то же время это снижает цену риска невозврата и уменьшает ее долю в общей стоимости привлечения.

Что касается риска утерянной выгоды, то здесь задача оценки состоит в приоритетах клиента. Если клиент представляет традиционный типаж рядового гражданина, живущего на доходы от денежной ренты, то его мало волнует валютный риск, его выбор больше связан с уровнем гарантий возврата и фиксированных выплат процентов по вкладам. Такой клиент, как правило, предпочитает размещать свои деньги во множество вкладов с фиксированной ставкой вознаграждения, ежемесячной их выплатой, в размерах, не превышающих установленный для гарантированного возмещения, и в разные банки.

Утерянная выгода при изменении курсов национальной валюты компенсируется для данного типажа вкладчика вышеуказанными гарантиями. Поэтому небольшие по сумме вклады в национальной валюте с фиксированной ставкой вознаграждения и ежемесячными выплатами отличаются относительно низким уровнем процентной ставки. Но с другой стороны, по таким вкладам увеличиваются операционные риски, связанные с увеличением количества и частоты депозитных операций. В результате удельные операционные и накладные расходы по таким мелким вкладам будут выше, чем по крупным.

Или другой пример. Валютный и инфляционный риски краткосрочных депозитов оцениваются в минимальных размерах, отсюда самый низкий уровень ставок вознаграждения, при более высоких удельных накладных и операционных расходах по сравнению с долгосрочными.

Чтобы снизить риск досрочного снятия вкладов клиентами, банки широко используют приемы усложнения структуры цены депозитов. Например, устанавливаются так называемые «штрaфные» ставки вознаграждения (проценты не начисляются или начисляются по сниженной ставке, если вкладчик востребовал деньги в течение первых 30 дней от даты заключения срочного договора). Часто по срочным счетам устанавливается размер неснижаемого остатка как условие выплаты более высокого процента или как условие для регулирования размеров изъятий по вкладу.

В обоих случаях риск досрочного снятия оценивается удельной величиной дополнительных операционных и накладных расходов, связанных с необходимостью ежедневного мониторинга остатков средств на счетах клиентов (оплата труда работников мидл-офиса, программистов, затраты на программное обеспечение).

Приведем пример комплексного, но разнонаправленного влияния отдельных видов риска на цену депозитов, предлагаемых клиентам private banking. Несмотря на необходимость больших операционных и накладных расходов, снижающих репутационные риски или риски нарушения конфиденциальности и тайны вкладов (зарплата высококвалифицированных менеджеров, существенные представительские расходы, дорогостоящая мебель и дизайн помещений), их удельный размер к объемам активов клиента, скорее всего, ниже средних показателей по банку в целом. С другой стороны, в высоких ставках вознаграждения по таким вкладам заложена более высокая компенсация (премия) за риск утерянной выгоды клиента, если бы он разместил свои средства, например, в акции нефтяных компаний.

Таким образом, составляющая рисков в ценообразовании по депозитным продуктам подлежит двоякой оценке и отражается как в структуре операционных и накладных расходов, так и в компенсации (премии) за тот или иной вид риска. Поэтому с точки зрения управления розничной продуктовой линейкой оценка рисков как составляющего компонента цены банковских продуктов играет существенную роль и всегда зависит от потребительских ожиданий и типа потребительского поведения того клиентского сегмента, на который рассчитан банковский продукт.

[1] Кузнецова Л.А. Лояльность клиентов и управление рекомендациями // Организация продаж банковских продуктов. 2008. № 1. С. 61–65.

[2] Кревенс Д.В. Стратегический маркетинг: Пер. с англ. — 2-е изд. — М.: Издательский дом «Вильямс», 2013.

[3] Кревенс Д.В. Стратегический маркетинг: Пер. с англ. — 2-е изд. — М.: Издательский дом «Вильямс», 2013.

[4] Исин Ж.М. Продуктовый маркетинг и ценообразование в банках // Банковские услуги. 2008. № 10. С. 15–25.

[5] Ламбен Ж.-Ж. Стратегический маркетинг. Европейская перспектива: Пер. с фр. — СПб: Наука, 2011.