Исаева Патимат Гаджиевна

канд. эк. наук, доцент Дагестанского государственного университета, г.Махачкала

Специфика функционирования системы кредитной кооперации

Российская кооперация вносит свой вклад в создание современной многоукладной экономики страны. Исторический опыт, в т.ч. последних полутора десятилетий, свидетельствует о том, что кооперативный сектор является жизнеспособной и гибкой хозяйственной структурой. Кооперация способна к высокой степени адаптации к изменяющимся социально-экономическим и политическим условиям. На различных этапах развития ее деятельность несет отпечаток времени, но всегда сохраняется свойственная ей по природе ориентация на человека и социальная ответственность.

Особенности кредитной кооперации обусловлены специфическими характеристиками кооперативного кредита, и в первую очередь взаимоотношениями основного звена системы кредитной кооперации - кредитных кооперативов граждан как кредиторов и их пайщиков как заемщиков.

Для кооперативного кредита характерны функции, присущие всем формам кредита: перераспределительная функция и функция замещения наличных денег кредитными.

Перераспределительная функция проявляется в том, что через кооперативный кредит происходит перераспределение средств в экономике среднего и мелкого товаропроизводства. Временно свободные денежные средства пайщиков кредитного кооператива аккумулируются и выдаются в виде кооперативного кредита нуждающимся заемщикам в лице их членов. Погашаемые заемщиками- пайщиками ссуды возвращаются через кредитные кооперативы их владельцам - кредиторам.

Перераспределительная функция кооперативного кредита охватывает не вообще перераспределение стоимости, а перераспределение временно высвободившейся стоимости и, соответственно, ее передача во временное пользование.

Функция замещения наличных денег кредитными проявляется в совершении кредитными кооперативами следующих операций, связанных с экономией наличных денег: перечисление денег безналичным порядком; зачет взаимных требований; перечисление только сальдо по взаимным обязательствам. Данная функция позволяет сократить налично-денежные платежи и улучшить структуру денежного оборота.

Множественность подходов к определению значимости кредитной кооперации дли социально-экономического развития страны, особенности организации, функционировании, управления и др., позволили выделить следующие отличительные особенности:

2. Формирование уставного капитала кооператива осуществляется на паевой основе. Член кооператива при внесении пая получает паевую книжку, которая в отличие от акции не являем и ценной бумагой. Член кооператива может внести пай не только в денежной форме, но и средствами производства, орудиями и так далее.

3. Отличительным принципом деятельности кооператива являются особенности его функционирования, т.е. обязательное участие членом в кооперативе или пользование его услугами. В потребительских кредитных кооперативах члены им не занимаются непосредственно производственной деятельностью, не пользуются услугами кооператива, а получают потребительские товары по более низким ценам, берут дешевые мелкие кредиты и так далее. Фактором трудового участия членов кооперативы отличаются от организаций, не ведущих хозяйственную деятельность и добивающихся своих целей пропагандой своих идей, митингами и т. п.

4. Кооперативам присущ демократичный характер управления. Вне зависимости от количества и величины паев, на собрании пайщиков действует принцип «один пай - один голос». Член кооператива, внесший наибольший пай, в отличие от акционера, купившего контрольный пакет акций, не может стать фактическим хозяином предприятия.

5. В зависимости от финансово-хозяйственного результата своей деятельности, кооперативы должны либо распределить прибыль, либо покрыть убыток. Прибыль в кооперативах распределяется двумя способами: либо в форме выплаты процента на сумму паевых взносов, либо пропорционально стоимости услуг, приобретенных членом в кооперативе в течение года. Первый способ распределения прибыли кооператива отличается от распределения в акционерном обществе сугубо низким процентом на паевой взнос, что составляет незначительную величину. Этим еще раз подтверждается некоммерческий характер деятельности кооперативов. Основная часть их прибыли направляется в резервные фонды для укрепления финансовой самостоятельности. Второго способа распределения прибыли кооперативов вообще нет в других хозяйственных организациях. Этот способ распределения прибыли присущ только кооперативам. В случае убыточной деятельности кооператива, его экономической несостоятельности члены кооператива несут солидарную материальную ответственность по его обязательствам, они участвуют своими средствами в оплате требований кредиторов, погашения долгов и тому подобное. Материальная ответственность членов кооператива может быть двух видов. При ограниченной ответственности член кооператива несет ответственность в пределах твердо установленной денежной суммы, являющейся в большинстве кооперативов кратной величине паевого взноса.

При неограниченной ответственности члены кооператива отвечают по его обязательствам и долгам всем своим имуществом. В случае банкротства акционерного общества не акционеры отвечают по его долгам, а само акционерное общество отвечает перед своими акционерами.

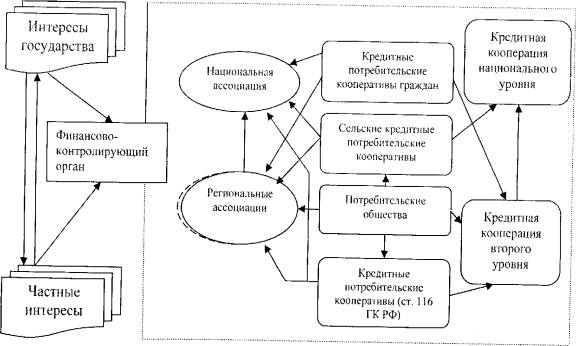

Представленная схема структуры кредитной кооперации в России (рис 1.) обосновывает необходимость координации интересов государства и населения в формировании института кредитной кооперация, субъекты которой становятся правомерными субъектами рынка ссудо- сберегательных услуг, обеспечивая мобилизацию и перераспределение финансовых ресурсов на основе рыночных механизмов, но, не преследуя коммерческой выгоды.

Деятельность кредитных кооперативов не ограничивается только кредитными операциями. Они могут совершать и другие банковские операции: депозитные, операции с ценными бумагами и некоторые другие. В разных странах перечень операций, разрешенных кредитным кооперативам, регулируется законодательством о банковской системе или специальными законодательными актами о деятельности кредитной кооперации. Из этого следует, что сфера деятельности кредитных кооперативов не ограничивается только рамками кредитного рынка. Они работают и на других секторах финансового рынка.

Современную структуру кредитно-банковской системы России составляет совокупность так называемых «формальных» и «неформальных» кредитных организаций. Такое деление условно и определяется правовым статусом кредитных организаций, спецификой деятельности и объемом выполняемых банковских операций.

«Формальные» кредитные организации являются членами банковской системы, их деятельность четко регламентирована и установлена нормами специального законодательства.

«Неформальные» кредитные организации - организации, не входящие в банковскую систему, можно определить как большую группу разнородных юридических лиц, которые на постоянной профессиональной основе занимаются любыми банковскими операциями, но по разным причинам не входят в банковскую систему. В эту категорию попадают неформальные кредитные организации двух видов: организации, занимающиеся предоставлением кредитов (займов), которые отвечают сформулированному выше экономическому понятию кредитной организации, и организации, которые осуществляют другие банковские операции, главным образом, безналичные расчеты. Правовое положение указанных организаций различно и может быть рассмотрено только одновременно с учетом каждой разновидности в отдельности.

Первая группа кредитных организаций осуществляет свою деятельность в секторе микрофинансирования. Эти кредитные организации специализируются на предоставлении займов и иных финансовых услуг незначительного размера определенным целевым группам клиентов (главным образом, малым предприятиям и предпринимателям без образования юридического лица).

Исключительно важным различием между микрофинансированием и «формальным» финансированием является то, что первое обслуживает клиентов без учета прошлых результатов хозяйственной деятельности (начинающие), клиентов без досье заемщика и без зарегистрированного обеспечения. Важной отличительной чертой микрофинансирования является и то, что оно преследует цель оказания содействия и защиты, поощряя обращаться за финансовыми услугами тех клиентов, которые обычно сами себя считают «неплатежеспособными».

Микрофинансированием могут заниматься и банки. Однако они проявляют малую заинтересованность в таком обслуживании. Слабый интерес банков к этому сектору бизнеса объясняется относительно высокими рисками, связанными с кредитованием вновь создаваемых или существующих непродолжительное время организаций, отсутствием предпосылок системообразующего характера (четкой юридической базы и стимулирующего налогового режима) и большими операционными издержками, приводящими к низкой рентабельности подобных операции.

Поэтому рассматриваемая область экономической деятельности традиционно обслуживается не банковским сектором, а так называемыми «микрофинансовыми» кредитными организациями. Все организации, работающие в рассматриваемой области деятельности (кроме банков и других «формальных» кредитных организаций) можно условно разделить на следующие труппы в зависимости от типа их организации: кредитные потребительские кооперативы; государственные, муниципальные фонды; частные микрофинансовые организации; специализированные микрофинансовые организации.

Сравнительный анализ кредитных кооперативов и специальных финансовых институтов, работающих на денежном рынке со сбережения ми населения, таких как пенсионные, страховые, инвестиционные компании и другие показывает, что у перечисленных организаций работа по при влечению сбережений является не основным, а дополнительным, побочным видом деятельности. Для них также не типично кредитное дело, как основа коммерческих банков и кредитных кооперативов. Так, основой страховых компаний является страховое дело, пенсионных фондов - пенсионное дело, инвестиционных компаний - инвестиционное дело. В то же время специальные финансовые институты активно работают на денежном рынке, аккумулируя сбережения населения, и получают от этой деятельности определенный доход.

Еще одно отличие связано с тем, что специальные финансовые институты ограничены в возможностях совершения банковских операций. В частности, они не могут выполнять расчетные операции по поручению своих клиентов. А кредитные кооперативы могут совершать эти операции.

Критический анализ теоретических основ кредитной кооперации позволяет дать авторское определение кредитной кооперации: «кредитная кооперация - это элемент кооперационной системы, представляющий собой совокупность финансовых институтов небанковского типа, созданных на основе автономной ассоциации лиц, добровольно объединившихся для удовлетворения своих общих экономических, социальных и культурных потребностей.

Структура кредитной системы России позволяет сделать вывод, что кредитные кооперативы, хотя и представляют собой организацию небанковского типа, являются весьма значимым субъектом финансово-кредитной системы, оказывающим непосредственной влияние на социально-экономическое развитие государства, посредством улучшения благосостояния своих членов, поддержки малого бизнеса и содействию экономическому развитию муниципалитетов и регионов.

Таким образом, в современных условиях кредитные кооперативы становятся равноправными субъектами кредитно-банковской системы, завоевывая позиции на рынке ссудо-сберегательных операций, способствуя мобилизации сбережений населения и перераспределению их в различные сферы финансового рынка. Перспективными направлениями развития кредитной кооперации в России являются формирование целостной системы кредитной кооперации, развитие механизма саморегулирования деятельности, усиление государственной поддержки, признание кредитной кооперации равноправным участником кредитной финансовой системы страны, активизация взаимодействия кредитных кооперативов с коммерческими банками и иными кредитными организациями.

Банки и иные кредитные организации являются, согласно ст. 1 ФЗ "О банках и банковской деятельности " организациями коммерческими, тогда как кредитные потребительские кооперативы строят свою деятельность на некоммерческой основе. Деятельность банков и иных кредитных организаций осуществляется в отношении неопределенного числа лиц, т.е. банк обязан заключать такого рода договор на одних и тех же условиях в отношении каждого обратившегося лица. Кредитные потребительские кооперативы принимают сбережения только своих пайщиков. В банк с просьбой о выдаче кредит может обратиться любое лицо - кредитный потребительский кооператив выдает займы только своим пайщикам.

Таким образом, деятельность потребительского кредитного кооператива при внешнем сходстве с банковскими операциями отличается от них тем, что здесь отсутствует признак публичности, отсутствует рыночный характер отношений. Банки и кредитные организации действуют в ситуации неопределенности спроса и предложения, кредитные потребительские кооперативы граждан в каждый конкретный момент обладают точным знанием о потребностях их пайщиков в займах и возможностях их предоставления.

Проценты по займам и сбережениям в кредитных потребительских кооперативах рассчитываются также иначе, чем в банках, разница между процентом по займу и процентом по сбережениям здесь, как правило, меньше банковской - за счет того, что члены кооператива знают друг друга лучше, чем банк своих клиентов, и нет необходимости «страховать» высоким процентом риск невозврата займа или риск изменения рыночной конъюнктуры. Политику банка определяют акционеры и менеджеры, политику кредитного потребительского кооператива - сами пайщики. В каждом пайщике соединяется член кооператива, собственник и управленец, должник и кредитор. Кредитные потребительские кооперативы не являются финансовыми пирамидами, ибо они строго соблюдают пределы численности организации, позволяющие обеспечить доступ каждого пайщика к финансовому управлению компании, каждый пайщик имеет право не только вносить паевые взносы и личные сбережения, но и получать займы, в кредитном кооперативе исключаются рисковые вложения средств с целью их быстрой "прокрутки" и преумножения.

Принцип кредитных кооперативов в отличие от финансовых пирамид - не быстрые деньги немногим за счет большинства, а равные права всех на займы и сбережения, демократический контроль пайщиков за ведением дел в кооперативе, их право на информацию, надежность вложений за счет поиска безрисковых направлений деятельности.

Таблица 1 наглядно показывает отличия кредитных кооперативов от банков:

Таблица 1

Отличия между кредитно-потребительским кооперативом (КПК) и банком[1]

|

Описание |

КПК |

БАНК |

|

Организация |

создается гражданами по месту жительства или работы на основе объединения их личных сбережений без целей извлечения прибыли и является некоммерческой организацией для удовлетворения специфических нужд финансового характера только своих пайщиков путем оказания друг другу финансовой взаимопомощи |

создается бизнесменами - ограниченной группой лиц, объединивших крупные капиталы в целях извлечения прибыли, является коммерческой организацией для предоставления широкого спектра финансово-кредитных и других услуг неограниченному контингенту клиентов |

|

Собственность |

пайщики КПК являются его собственниками и одновременно клиентами пай в общем капитале имеет определенную величину и не может быть продан на рынке ценных бумаг |

клиенты Банка не являются его собственниками, не будучи его акционерами, они лишь внешние клиенты акции имеют нарицательную стоимость и могут быть проданы на рынке ценных бумаг |

|

Принятие решений |

члены КПК имеют по одному голосу, равные права, независимо от размеров вложенной или взятой в КПК суммы КПК проводит Общее собрание пайщиков, имеет собственное правление, ревизионную комиссию и кредитный комитет, избранными из числа пайщиков |

акционеры имеют число голосов, пропорционально числу акций Банки и их Филиалы возглавляются Директорами и Управляющими, политика Банка формируется Советом директоров и не зависит от мнения клиентов |

|

Полномочия - контроль за принятием решений |

пайщики в полной и равноправной степени осуществляют контроль за работой всех управляющих органов КПК в соответствии с Уставом |

выборные органы из акционеров, вложивших наибольшие суммы денег и потому подвержены наибольшему риску, осуществляют и основной контроль |

|

Результат |

по итогам работы за период, согласно Уставу КПК, доходы распределяются в различные фонды, обеспечивающие устойчивость и безопасность деятельности КПК, оставшиеся средства распределяются между пайщиками |

прибыль распределяется между акционерами по решению собрания акционеров пропорционально вложенным суммам |

|

ВЫВОДЫ |

Методы контроля и способ распределения ресурсов КПК обеспечивают прочную финансовую базу и действительное равноправие среди пайщиков. |

Независимая от мнения большинства акционеров политика, проводимая руководством банка и выдача дивидендов может привести к существенному финансовому риску. |

Преимущества кредитных кооперативов перед коммерческими банками заключаются в некоммерческом характере деятельности: они нацелены на оказание услуг своим пайщикам на взаимовыгодной основе, а не на получение максимальной прибыли. Обслуживание ограниченного круга лиц и субсидиарная ответственность по обязательствам кооператива обусловливают снижение риска невозврата займов. Как показывает практика, инвестиционные риски в кредитных кооперативах также сведены к минимуму, и чаще всего обеспечивается полный возврат ссуд. Кредитный кооператив, доказав свою состоятельность кредитными историями своих пайщиков, может выступать и в качестве посредника – гаранта при проведении финансовых операций между производителями сельхозпродукции, областным и федеральным бюджетами.

[1] «Сельскохозяйственная кредитная кооперация». Учебное пособие/ под ред. С.Б.Коваленко и З.Н. Козенко.- М.: Финансы и статистика, 2005.