Григорьева Е.М.,

доцент, к.э.н., Российский университет дружбы народов

студентка направления «Экономика» профиль «Финансы и кредит»,

Российский университет дружбы народов

Источники финансирования и экономические стимулы развития государственно-частного партнёрства в сфере реальных инвестиций

Суть государственно-частного партнёрства (ГЧП) заключается в том, что оно представляет собой инструмент решения важных задач социально-экономической политики, при котором государство сохраняет контроль над объектом и осуществляет стратегическое управлением им [1]. В таком взаимодействии государство вырабатывает стратегию и принципы, на которых строятся отношения бизнеса общества и власти. ГЧП позволяет решить множество социальных и экономических задач, так как не всегда у государства хватает бюджетных средств, для реализации проектов удовлетворяющих потребности общества.

В зарубежной и отечественной литературе существуют различные классификации партнерств государства и бизнеса. По методике Всемирного Банка существует следующая классификация:

1. Контракты на управление и арендные договоры (Management and lease contracts)

2. Концессия (Concession)

3. Проекты, предполагающие новое строительство (Green field projects)

Определенным шагом в развитии ГЧП в России стало принятие в 2005 году закона о концессиях, а также создание в 2007 году государственного Инвестиционногофонда для финансирования инфраструктурных проектов. Указанныемеры сопровождалиськонсолидацией в 2007-2008 гг. системы банковского финансирования проектов развития вРоссии и передачей этих функций Внешэкономбанку.

В Российской Федерации используются следующие основные формы ГЧП:

1) государственные контракты с инвестиционными обязательствами частного сектора

2) аренда государственного имущества

3) участие в капитале

4) концессии (концессионные соглашения)

6) контракты, сочетающие в себе различные виды работ и отношений собственности

ГЧП проекты имеют множество источников финансирования. Некоторые источники используются постоянно, другие могут быть доступны на определенных стадиях развития проекта. Все эти источники могут быть разделены на 3 группы:

1. Внутренние ресурсы (прибыль и специальные фонды, формирующие за ее счет, амортизационные отчисления, страховые возмещения, земельные участки, основные фонды и т.д.)

2. Привлеченные средства, включаемые в состав собственного капитала (акционерный капитал, средства, выделяемые учредителями, гранты, пожертвования, государственные субсидии (прямые и косвенные))

3. Привлеченные средства, не включаемые в состав собственного капитала (банковские кредиты и займы, кредиты и займы в денежной форме, предоставляемые небанковскими учреждениями, финансовые средства, привлекаемые за счет эмиссии и размещения облигаций, государственные кредиты и займы, коммерческие кредиты, лизинг машин и оборудования).

Как правило, если реализация ГЧП-проектов осуществляется в форме акционерного общества, то акционерный капитал примерно занимает 20% в структуре источников финансирования. Он представляется инвесторами из собственных средств в виде акций. Инвесторы в этом случае несут на себе наибольшую степень риска из всех финансистов проекта.

Кредиты могут достигать 70-90 % потребностей в финансировании. Банковский кредит является наиболее распространённым сточником финансирования ГЧП. В большинстве проектов ГЧП партнер стремится получить именно долгосрочные кредиты, так как они могут в дальнейшем использоваться в долгосрочных проектов, которые занимают 10 и более лет.

В 2013 году Банк России заявил, что готов рефинансировать банки для реализации проектов ГЧП. По словам главы Банка России Эльвиры Набиуллиной: "Мы готовы работать через систему рефинансирования с проектами ГЧП, где будут госгарантии, с тем, чтобы такие инвестиционные проекты тоже могли финансироваться банками, они бы знали, что могут получить деньги у ЦБ.[2]

Следует отметить, что параллельно с рынком реальных стратегических инвестиций в стране развивается фондовый рынок, также оказывающий существенное влияние на состояние проектного финансирования в реальном секторе экономики. Фондовый рынок и рынок реальных стратегических инвестиций находятся в многофункциональной взаимосвязи и взаимозависимости. Особенность фондового рынка состоит в том, что он на основании реальных показателей либо путем спекулятивных операций понижает либо повышает текущую стоимость акций компаний-участников фондовых сделок. Одновременно с этим пропорционально снижается или повышается и стоимость активов предприятия как участника инвестиционного рынка. В случае понижения фондовых индексов инвесторы предприятий (в первую очередь крупных) либо другие участники фондового рынка на основании данных о котировках и фондовых индексах снимают со счетов банков денежные средства и переводят их в другие, более ликвидные активы. В этом, в первую очередь, и заключается взаимосвязь и взаимозависимость двух видов рынков - фондового и рынка реальных стратегических инвестиций [3].

Важнейшим инструментом на фондовом рынке являются облигации. В облигации могут инвестировать банки, с помощью размещения остатков свободных средств; крупнейшие компании с помощью средств инвестиционных фондов; страховые компании и пенсионные фонды, однако на данный момент их средства находятся под усиленным государственным контролем. Пенсионные накопления представляют собой колоссальный источник для финансирования ГЧП-проектов. Преимущество облигаций состоит в том, что они, как правило, дешевле банковского кредита, однако рынок капитала для проектных облигаций ограничен. За рубежом высокая доля проектов ГЧП реализуется с участием средств пенсионных фондов, так как долгосрочные вложения являются сутью существования Негосударственных пенсионных фондов. Там есть для этого сформировавшаяся как законодательная, так и практическая база. Но в России пока недостаточно развит рынок инфраструктурных облигаций.

Учреждения развития так же вовлекаются в проектное финансирование на многосторонней основе. Их деятельность направлена на финансирование, консультирование и сопровождение наиболее жизнеспособных ГЧП проектов. Наиболее известные из них: международный валютный фонд (МВФ), группа Мирового банка (МБ), Европейский банк реконструкции и развития, региональные банки развития, региональные валютно-кредитные и финансовые организации Европейского союза, Банк международных расчетов и т.д.

В России создан достаточно обширный спектр институтов развития и форм ГЧП: торгово-промышленные палаты, особые экономические зоны, технопарки, Инвестиционный фонд Российской Федерации, ОАО "Российская венчурная компания"

Что касается долгосрочных источников финансирования ГЧП-проектов, в России их число существенно ограничено. Можно привести обзор институциональных организаций, выступающих кредиторами в ГЧП-проектах:

Инвестиционный фонд РФ (софинансирование на конкурсной основе) – политический инструмент. Финансирование через Инвестиционный фонд РФ представляет собой особый порядок бюджетного финансирования за счет дополнительных доходов федерального бюджета. Решение о выделении средств принимается в две стадии: одобрение Инвестиционной комиссии при Правительстве РФ и последующее утверждение Правительственной комиссией.[4]

Таблица 1

Критерии отбора ГЧП проектов в Инвестиционном фонде РФ

|

Критерий |

Ед. изм. |

Региональный проект |

Общегосударственный проект |

|

Стоимость проекта (min) |

млн. руб |

500 |

5 000 |

|

Доля частных инвестиций (min) |

% |

50 |

25 |

|

Время финансирования проекта за счет Инвестфонда (max) |

лет |

5 |

5 |

|

Объем бюджетных ассигнований |

В соответствии с квотой |

Отдельно не оговорено в Правилах |

Внешэкономбанк. В настоящее время Внешэкономбанк являетсяодним из ведущих центров по развитию ГЧП вРоссии. Он финансирует инвестиционные проекты стоимостью не менее 2 млрд руб. (объем привлекаемых средств банка не менее 1 млрд руб.),причем финансирование проектов проводится навозвратной основе, что обеспечивает как заинтересованность банка в эффективности данных проектов, так и сбалансированное распределение рисков и доходов.

Негосударственные пенсионные фонды (готовы покупать инфраструктурные облигации и паи специализированных инфраструктурных фондов) – необходимость долгосрочного финансового потока.

Инфраструктурные фонды (участие в капитале) – на основании бизнес-модели. Источники финансирования определяются посогласованию сторон проекта ГЧП: частным инвестором– сточки зрения рисков идоходности попроекту иситуации нарынке капитала; органами ГМУ– спозиции приоритетов развития инфраструктурного комплекса, бюджетной эффективности идолговой нагрузки.

Прямая финансовая поддержка государства (Финансирование капитальных затрат в форме субсидий (капитальных грантов); Операционные субсидии в форме фиксированных платежей (availability) или платежей, зависящих от трафика; Предоставление субординированных кредитов концессионеру; Предоставление нефинансовых активов (например, земельных участков, строительство подъездных дорог и развязок и т.д.); Условные обязательства государства: Гарантии минимального трафика/дохода; Гарантии кредитных выплат; Гарантии / механизмы компенсаций по валютным и процентным рискам; Гарантии политических рисков; Гарантии доходности на акционерный капитал и т.д.)

Косвенная государственная поддержка (Ограничение конкуренции; Запрет на изменение законодательства, которое может повлиять на экономику проекта; Налоговые льготы)

В России фактически существует только три финансовых инструмента, через которое потенциально можно привлекать частное финансирование: кредиты, акции и облигации. Кредиты лишь частично обсуживают задачи по финансированию инфраструктурных проектов, рынок акций недостаточно развит. Государственные облигации в условиях перегруженного бюджета не могут быть инструментами финансирования инфраструктуры. Корпоративные облигации, так же как и акции, не являются привлекательными для долгосрочного инвестирования со стороны институциональных инвесторов. Таким инструментом могут стать концессионные облигации. Он стоит между государственными и корпоративными облигациями, так как в концессионном соглашении одна из сторон - концедент – это государство.

В России в ноябре 2010г. был анонсирован первый выпуск инфраструктурных облигаций произошло размещение облигаций ОАО “Главная дорога” (серия 03) номинальным объемом 8 млрд. руб. Отмечается, что размещение состоялось через котировальный список “А1”, покупателями выступили негосударственные пенсионные фонды, управляющие компании и банки.[5] Инфраструктурные облигации являются единственным источником долгосрочного рублевого финансирования с минимальной нагрузкой на бюджет.

В Таблице 2 приведены сравнительные характеристики инфраструктурных облигаций, как механизма привлечения финансовых ресурсов.

Таблица 2.

Инфраструктурные облигации

|

Параметр |

Развитый рынок |

Российский рынок |

|

|

1 |

Время выпуска |

После завершения строительных работ |

Не регулируется |

|

2 |

Эмитент |

Без ограничений |

Концессионер/проектная компания |

|

3 |

Срок погашения |

5-30 лет |

«под гарантии» - до 5 лет Концессионные проекты – до 15 лет |

|

4 |

Гос поддержка |

Поддержка уровня выручки после завершения проекта. Защите кредиторов в случае расторжения соглашения или банкротства концессионера |

Прямая платёжная гарантия, обеспеченная Правительством и ВЭБ, либо долгосрочное ГЧП соглашение. |

|

5 |

Возможное обеспечение |

Возможно обеспечение имуществом и ценными бумагами |

Обычно Гарантии |

|

6 |

Условия регулирования |

Развитое |

В стадии разработки |

|

7 |

Налоговый режим |

Налоговые льготы для институциональных инвесторов и физических лиц |

Практика предоставления инвестиционного налогового кредита |

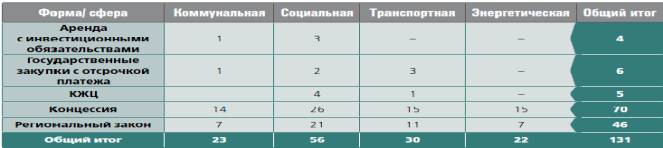

Рассматривая отраслевую структуру реализации бизнес-проектов в форме ГЧП, можно сказать, что основными сферами применения проектов является: коммунальная, транспортная, социальная и энергетическая.

Таблица 3.

Основные формы ГЧП в России

Источник: Рейтинг регионов ГЧП-2014. Развитие ГЧП в субъектах Российской Федерации. – М.: Центр развития государственно-частного партнерства, 2014.

Как видно из таблицы, основной формой ГЧП в России являются концессии и занимают более 53%, региональный закон составляет 35%, остальные формы близкие к ГЧП занимают 12 %. Большая часть проектов осуществляется в социальной сфере, второе место занимает транспортная сфера.

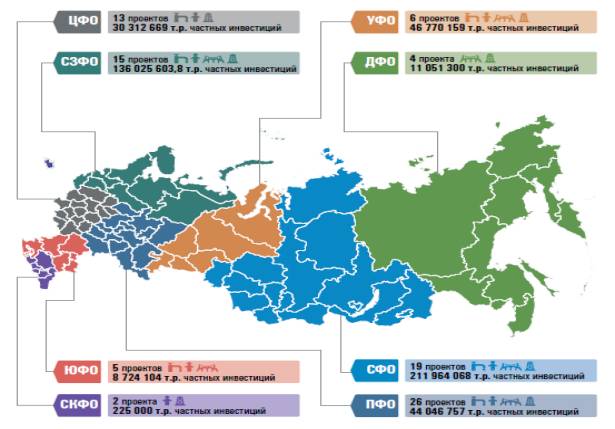

По опыту развития ГЧП на 2014 г. лидируют следующие субъекты РФ: Санкт-Петербург и Республика Татарстан, которые обладают наивысшей инвестиционной привлекательностью; Новосибирская, Свердловская и Нижегородская область. 90 проектов на данный момент находятся на стадии реализации и управления.

Рисунок 1.

Распределение проектов по Федеральным округам РФ

Общий объем готовящихся и реализуемых проектов ГЧП во всех субъектах РФ на начало 2014 г. составлял около 1 трлн. руб. По разным оценкам, общий объем планируемых проектов ГЧП в 2014 г. составит до 1,5 трлн. руб.[6]

Санкт-Петербург лидирует по количеству проектов ГЧП. Хороший пример разумного подхода к построению взаимоотношений между участниками проекта - реконструкция аэропорта Пулково. Проект реализуется на основе концессионного соглашения без финансирования со стороны государства. Общая стоимость инвестиций составляет 1,2 миллиарда евро без НДС. Вновь построенные объекты будут принадлежать на праве общей долевой собственности инвестору и аэропорту Пулково до конца срока действия концессии, который ограничивается апрелем 2040 года (общий срок действия соглашения - 30 лет с момента вступления в силу с 28 апреля 2010 г.).[7]

Так же можно выделить Ханты-Мансийский автономный округ как пример успешного развития ГЧП в социальной сфере. Опыт региона, кроме отдельных проектов в Москве и Санкт-Петербурге, можно назвать передовым в России. Программа «Новая школа Югры» до 2013 г. предполагает создание 168 детских садов и школ. Из них 68 объектов будет профинансировано за счет средств округа.

Федеральный портал «Инфраструктура игосударственно-частное партнёрство вРоссии», врамках которого ведётся реестр проектов ГЧП, внастоящее время содержит информацию опримерно 300проектах, реализуемых наразных уровнях. Ксожалению, невсе они являются проектами ГЧП внашем понимании. Поряду проектов недостаточно информации. Вэтом смысле наиболее прозрачными являются проекты Инвестиционного фонда.

Механизм ГЧП позволяет объединить ресурсы (в т. ч. финансовые) частного и государственного сектора, сохранить собственность государства на значимые инфраструктурные объекты, внедрить наиболее перспективные технологии, используемые бизнес-структурами. Одним из преимуществ ГЧП по сравнению с традиционным способом реализации проекта является возможность эффективного распределения рисков между участниками проекта. При принятии решения о структурировании рисков проекта следует учитывать, что риск должен быть отнесен на сторону проекта, способную наилучшим образом данным риском управлять.

В заключении можно сказать, что в период необходимого оживления экономики страны, реализация ключевых проектов в форме ГЧП наиболее оптимальна. Однако такая форма реализации нуждается в существенной законодательной проработке легитимности привлечения различных источников финансирования. В нашей стране мы остановились на классических инструментах, что совершенно не позволяет проводить диверсификацию и оптимизацию стоимости источников, и как следствие минимизирует экономические стимулы развития ГЧП в сфере реальных инвестиций.

Источники:

1. Романова О.А. - Частное государственное партнерство и власть// Вестник Уральского отделения РАН.- 2007.- №3 (21).- с.66

2. Российская газета. Банки получили поддержку [Электронный ресурс].-Режим доступа: http://www.rg.ru/printable/2013/08/13/banki.html

3. Саляева О.Г. Экономические основы проектного финансирования в реальном секторе экономики// диссертация на соискание степени к.э.н.-М. Всероссийская государственная налоговая академия, 2009г. - с. 51

4. Портал Московского городского юридического бюро №1 [Электронный ресурс].-Режим доступа: http://www.mos-ur.ru/news.php?newsid=85

5. Официальный сайт ГАЗПРОМБАНК [Электронный ресурс].-Режим доступа:http://www.gazprombank.ru/upload/iblock/e51/gpb_main_road_221112.pdf

6. Рейтинг регионов ГЧП 2014. Развитие государственного-частного партнерства в субъектах Российской Федерации.-М.:Центр развития государственно-частного партнёрства, 2014 [Электронный ресурс].-Режим доступа: http://pppcenter.ru/assets/docs/raytingreg2014.pdf

7. Навигатор пенсионного рынка [Электронный ресурс].-Режим доступа: http://www.pensiamarket.ru/AllNews.aspx?type=monitoring&id=1353