Арсанукаева А.М.

Финансовые механизмы инвестирования в техническое переоснащение российских предприятий

В настоящее время в России наблюдается экономический рост, основой которого является производственная деятельность крупных предприятий. Последствия криза уже стали менее заметны, но для дальнейшего стабильного и успешного функционирования необходимы модернизация, замена оборудования, расширение производства, внедрение инноваций. Реализация этих проектов требует больших финансовых ресурсов, окупаемость которых растянется на десятки лет.

Российские предприятия отстают от зарубежных конкурентов из-за сильного износа основных производственных фондов. Это связанно с недостатком амортизационных средств на их замену, а ремонт уже не приносит ожидаемых результатов, также оказывает сильное влияние их моральный износ. Наиболее эффективное оборудование производят иностранные компании, но его покупка зачастую невозможна из-за высокой цены.

Наиболее целесообразно было бы поддержать отечественных производителей и покупать их оборудование, так как оно более доступно. Но на практике все получается не так, как требуется предприятию, аналогичные отечественные установки по сравнению с зарубежными просто неконкурентоспособны. Например, зачастую, для того, чтобы тот или иной российский станок заработал, предприятиям приходится самим исправлять ошибки и недостатки производителей, что приводит к дополнительным затратам. В итоге получается, что затрат на приобретение нового оборудования требуется больше, чем планировалось первоначально. Но дополнительно требуются время и квалифицированные кадры. Неудивительно, что при наличии свободных средств, предприятия предпочитают покупать иностранное оборудование, которое будет дороже, но не потребует дополнительных усилий со стороны предприятия для его доработки, и будет включено в производственный процесс сразу после его приобретения.

По мнению экспертов, уровень износа основных фондов в энергомашиностроении в среднем по РФ превышает 55%, а в ряде регионов страны он близок к 70%. Хотя в развитых странах этот показатель едва достигает 20%.[14] Обновление основных производственных фондов не соответствует требуемым темпам ввода новых производственных мощностей, что в итоге приведет к технологическому отставанию, а в дальнейшем отставанию страны от мировых лидеров, при том, что на данный момент такого уровня износа нет не только в развитых странах, но и в развивающихся.

В настоящее время существующий парк оборудования предприятий энергетического машиностроения технологически и морально устарел более чем на 60%. Доля импортного основного оборудования при оснащении предприятий электроэнергетики составляет около 80%.

Динамика конкурентоспособности отечественного оборудования на внутреннем рынке неуклонно сокращается - с 95,6% в 2008 г. до всего 30,8% в 2011 г.

Причины отставания отечественного производства в отсутствии комплексного продукта по сравнению с иностранными производителями, которые могут одновременно предлагать все основные агрегаты, автоматизированные системы управления, послепродажное обслуживание и гарантию. Российские компании поставляют лишь отдельные агрегаты, и отвечают только за них.

Другой причиной является ограниченность отечественных мощностей по производству необходимой номенклатуры энергетического оборудования и существенное отставание по научно-техническому уровню.[13] При таких обстоятельствах российские предприятия не смогут обеспечить электроэнергетику необходимым оборудованием без значительных инвестиций.

Самые большие сектора, куда пришлись инвестиции, – финансовый сектор (38,3 млрд. долл., из них из Швейцарии - 35,680 млрд. долл.), обрабатывающая промышленность (30,9 млрд. долл.), добыча полезных ископаемых (14,4 млрд. долл.) и ритейл (18,1 млрд. долл.).[12]

Данные цифры свидетельствуют не только об увеличении доли иностранных инвестиций в российской экономике, но и об увеличении ее зависимости от других стран, при том, что наибольшее количество вложений было осуществлено в обрабатывающую промышленность и добычу полезных ископаемых. Например, износ основных фондов компаний нефтяного сектора составляет 40-60%, не смотря на это, данная отрасль имеет большой потенциал. Объем инвестиций, который необходимо вложить в обновление и расширение только бурового фонда российских компаний до 2020 года, по данным отчета «Рынок нефтесервисного машиностроения России-2011. Прогнозы развития отрасли в 2012-2015 гг.» Технологии Роста, составляет 140 - 165 млрд. рублей.[3]

Однако поступающие иностранные инвестиции не решают сложившихся проблем с высоким уровнем износа основных средств. По многим ведущим отраслям уже не первый год уровень износа составляет более 50%. В сложившейся ситуации без иностранных инвестиций не обойтись. Но здесь также есть свои нюансы, зарубежные инвесторы не хотят участвовать в проекте на 100%. Это связано с тем, что в других странах сложился негативный имидж о стране. Многие считают, что во всех отраслях присутствует коррупция, также они опасаются правовых и налоговых рисков, так как до сих пор отсутствуют федеральные законы «О проектном финансировании», «О холдингах», «О государственно-частном партнерстве», «О финансово-промышленных группах».

Чаще всего финансирование происходит, когда в проекте участвует сам собственник, и чем больше его доля, тем лучше. Наибольший интерес инвесторы проявляют к сфере производства и промышленности. Реальному сектору экономики инвестиции нужны для модернизации имеющегося оборудования, приобретения нового, внедрения инноваций. Уровень коррумпированности в данной области низкий, но иностранные представители все больше предпочитают открывать с нуля свои представительства в особых экономических зонах, чем восстанавливать уже существующие производства с накопившимися за годы проблемами. [4]

В целом можно сделать положительный прогноз относительно иностранного инвестирования. Но в данный момент предпочтение отдается небольшим проектам, финансирование которых происходит совместно с собственником проекта. Также важно, чтобы это были быстроокупаемые проекты, приносящие отдачу после двух-трех лет. Долгосрочному финансированию в России в данный момент сопутствуют слишком большие риски, и иностранные инвесторы пока сторонятся таких вложений. Основной причиной этого являются недочеты и сложности, связанные с российским законодательством, которые создают дополнительные трудности для реализации проекта и тормозят его развитие.

В России основными потребителями инвестиций являются предприятия сырьевой и энергетической отрасли. Связанно это с высоким уровнем износа и потребностью в переоснащении, современные высокотехнологические компании привлекают минимальный объем средств. В долгосрочном периоде это может отрицательно сказаться на конкурентоспособности всей экономики, так как, несмотря на большой объем инвестиций, уровень износа основных средств все также остается на высоком уровне.

Таблица 1 – Потребности в инвестициях по отраслям

|

Добывающая нефтяная промышленность |

300 млрд. дол. |

|

Транспорт нефти и нефтепродуктов |

19 млрд. дол. |

|

Обновление и расширение бурового фонда российских нефтяных компаний |

140 - 165 млрд. рублей. |

|

Лесная промышленность |

120 млрд. рублей. |

|

Нефтеперерабатывающая промышленность |

110 млрд. дол. |

|

Добыча газа |

80 млрд. дол. |

|

Транспорт газа |

130 млрд. дол. |

|

Переработка и сжижение газа |

60 млрд. дол. |

|

Транспортный сектор |

88 млрд. руб. |

|

Электроэнергетика |

4304 млрд. руб. |

Источник: составлено автором

Планируемые и необходимые инвестиции в нефтяную отрасль направлены на решение ряда проблем. Они включают затраты на освоение новых месторождений и дальнейшего освоения существующих. В настоящее время российские компании технологически зависят от зарубежных производителей, лидерами инжинирингового рынка нефтедобычи являются иностранные компании. Планируемые мероприятия направлены на освоение новых технологий, чтобы конкурировать с зарубежными компаниями на одном уровне.

Также весомы вклады средств в развитие транспортировки сырья, так как это является одной из главных составляющих успешного развития компании, это позволит расширить географию экспорта, упростит процесс транспортировки и повысит конкурентоспособность компании.

В газовой промышленности также наблюдается ряд проблем. Если еще пять лет назад освоение Восточной Сибири планировалось в ближайшем будущем, то на данный момент это откладывается на неопределенный срок. Более того, Газпром нацелил свои действия на более эффективную разработку запасов Западно-Сибирских месторождений.

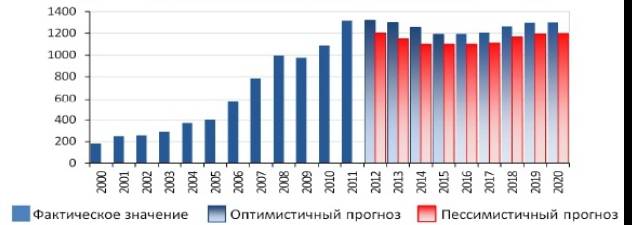

Наращивание добычи нефти требует активизации усилий в направлении утилизации попутного газа, конденсата и прочих углеводородов. В целом за 12 лет инвестиции в добычу нефти и газа в России в денежном выражении возросли в 16 раз (рисунок 1).

Рисунок 1 – Динамика инвестиций в сегменте добычи нефти и газа в 2000-2011 и прогноз до 2020, млрд. руб. [11]

Источник: Презентация Обзора «Нефтедобывающая и нефтеперерабатывающая промышленность России 2012-2020 гг. Инвестиционные проекты и описание компаний». INFOLine. http://infoline.spb.ru/upload/pptx/Presentation_oil_gas_Russia_2020.pdf.

Наиболее важным остается вопрос, насколько «Газпром» сможет активизировать реализацию инвестиционных проектов, какие будут объемы потерь от эффективности. Важной проблемой проектов «Газпрома» является их избыточная капиталоемкость из-за неэффективных проектно-технологических решений, а также определенной коррупционной составляющей.[11]

Основными инвестиционными площадками на период до 2020 г. будут Уральский федеральный округ, Приволжский федеральный округ и Сибирский федеральный округ. Наибольшие инвестиционные затраты прогнозируются до 2020 г. при освоении следующих месторождений: Приобское, Ванкорское, Западно-Мессояхское, Новопортовское, Приразломное, Юрубчено-Тохомское, месторождение им.Филановского, Восточно-Мессояхское, Мало-Балыкское, Восточно-Уренгойское, Ново-Уренгойское, Куюмбинское, Верхнечонское.

Предполагается, что максимальный объем инвестиций в нефтяную отрасль придется на 2013 год, затем их объем постепенно пойдет на спад. Возможно, это связанно с тем, что, изначально произведя переоснащение производственных мощностей, в будущем инвестиций на замену и ремонт оборудования потребуется меньше. Также, в настоящий момент уже предпринимаются меры для улучшения конкурентоспособности всей нефтяной отрасли, например, открытие завода, использующего в производстве более тяжелое сырье для улучшения качества конечного продукта, освоение новых технологий, которые позволят производить оборудование на том же уровне, что и иностранные компании, что в будущем приведет к улучшению качества продукции, повышению конкурентоспособности всей отрасли, и, как следствие, увеличение получаемой прибыли.

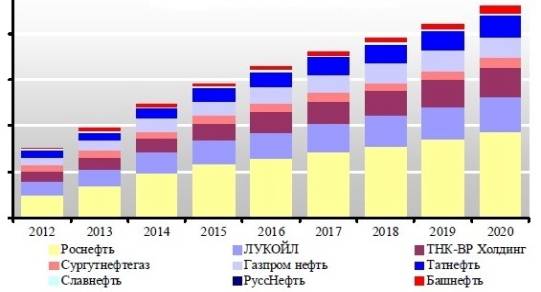

Наибольший объем инвестиций на развитие нефтедобывающих отраслей поступает от ОАО «НК «Роснефть», ОАО «Лукойл» и ОАО «Сургутнефтегаз», которые обеспечивают около 80% всех инвестиций в нефтедобывающую отрасль страны.

Рисунок 2 – Прогноз структуры инвестиций в нефтяной отрасли по компаниям в 2011-2020 гг., млрд. руб. (в ценах 2011 г.).[9]

Источник: Обзор «Нефтяная и нефтеперерабатывающая промышленность России 2012-2020 гг.» Инвестиционные проекты и описание компаний. http://infoline.spb.ru/upload/iblock/6a0/6a02ea89cbf821e73b88584c4812d684.pdf/.

В долгосрочной перспективе компании-лидеры планируют сократить объем инвестиций в отрасль. Уже сейчас они активно занимаются исследованием и разработкой новых технологий, для этих целей в ближайшем будущем они планируют выделить больной объем финансовых средств. Во всех компаниях одними из главных направлений являются наука и исследования.

Объем финансирования научно-технических работ группы «Лукойл» в 2011 году был увеличен и составил более 140 млн. долл. (в 2010 году – более 120 млн. долл.). Институты, формирующие научно-проектный комплекс компании, выполнили научно-исследовательские, проектно-изыскательские и иные работы общей стоимостью 310 млн. долл.[9]

В 2011 г. в целях развития научно-исследовательской деятельности «Роснефти» было инвестировано 8,55 млрд. руб. В отчетном году был создан Арктический научно-проектный центр шельфовых разработок, который возьмет на себя весь спектр деятельности, связанной с внедрением новых технологий и обеспечением работ на арктическом шельфе и других проектах «Роснефти».

Но нельзя забывать, что очень важно диверсифицировать состав экспортной продукции. В сложившейся ситуации Россия напрямую зависит от данных сырьевых отраслей, поэтому необходимо развивать и другие сферы деятельности, так как запасы нефти, как и все остальные, ограничены.

Прогноз спроса на нефть в 2015 году ОПЕК повысил до 92,9 млн. барр. в сутки, что на 1,9 млн. барр. выше предыдущего прогноза. Основной рост потребления, по мнению аналитиков, произойдет за счет азиатских стран.

Потребности мировой экономики в энергии до 2035 года вырастут на 51%. При этом доминирующую роль будут играть ископаемые источники энергии. Их доля в обеспечении экономики составит 82%, в том числе нефти — 28%, газа — 25%, угля — 29%.[5]

По состоянию на конец сентября 2012 г. накопленный иностранный капитал в экономике России составил 353,3 млрд. долларов США, что на 9,3% больше по сравнению с соответствующим периодом предыдущего года. Наибольший удельный вес в накопленном иностранном капитале приходился на прочие инвестиции, осуществляемые на возвратной основе - 59,2% (на конец сентября 2011г. - 58,3%), доля прямых инвестиций составила 38,3% (39,1%), портфельных - 2,5% (2,6%).

Наибольший объем иностранных инвестиций поступили в отрасли добычи полезных ископаемых и оптовой и розничной торговли. Именно эти сектора показали лучшие результаты деятельности за год, и за счет них экономические показатели соответствуют нормативам.

В октябре 2012 года темп роста инвестиций в основной капитал составил 104,9% относительно октября 2011 года, увеличился объем строительства (105,1%) и вводов в эксплуатацию жилых домов (111,0%).

Однако инвестиционная привлекательность российской экономики для западных инвесторов снизилась, за первые девять месяцев 2012 года в экономику поступило только 85,6% от уровня того же периода предыдущего года.

Сокращение произошло за счет снижения совокупного объема торговых кредитов, кредитов правительств иностранных государств и международных финансовых организаций, а также и банковских вкладов. Прямые иностранные инвестиции увеличились на 4,6% относительно января-сентября 2011 г., однако их доля в общем объеме иностранных инвестиции незначительна (10,7%) и оставалась ниже докризисного уровня.[6]

Россия за пять лет привлекла USD263 млрд. прямых иностранных инвестиций. Это шестой результат в мире и второй после Китая среди стран БРИКС.

По двум из четырех факторов, влияющих на привлечение инвестиций, Россия занимает ведущие позиции, а именно по финансовой стабильности и возможностям внутреннего рынка. Однако по уровню развития инфраструктуры и состоянию госорганов Россия отстает от ведущих стран. В этой связи основные усилия правительства направлены на решение именно этих вопросов.[7]

Несмотря на все принимаемые меры, количество проблем, сдерживающих развитие, не уменьшается. По результатам опроса предпринимателей были оценены наиболее значимые факторы, которые ограничивают рост производства.

Ключевым фактором является недостаток квалифицированных рабочих, затем недостаток финансовых средств, высокая степень износа и налоговое бремя. В 2012 году влияние этих факторов уменьшилось по сравнению с 2011, но эти изменения незначительны. И в добывающей, и в обрабатывающей отраслях максимальное влияние оказывает высокий уровень налогообложения. С данной проблемой сталкивается любое предприятие в рамках российского законодательства. Даже те меры, которые государство принимает вроде бы для улучшения ситуации и в поддержку производителей, в итоге только усугубляют ситуацию и тормозят развитие. Из-за такой ситуации многие компании уходят на «теневой» рынок.

Так как для финансирования технического переоснащения, расширения сферы деятельности предприятия необходимы большие объемы средств, целесообразно применить проектное финансирование. Но применение зарубежного опыта в России невозможно без внесения необходимых поправок, соответствующих особенностям страны.

Для того, чтобы применение проектного финансирования принесло максимальный результат необходима реализация следующих мероприятий:

1. Разработка единой оптимальной нормативной базы для всех стран. Проблема заключается в том, что в РФ до сих пор не зарегламентированы особенности деятельности проектной компании, в связи с чем возникают проблемы при реализации проекта, также это может стать причиной отказа некоторых инвесторов от проекта.

2. Подготовка и привлечение компетентного квалифицированного менеджмента в проектные компании.

В ходе исследования 260-ти крупных инвестиционных проектов, реализованных в 1910-1998 гг. в разных странах мира с применением инструментов проектного финансирования, в подавляющем большинстве случаев (90%) строительство завершалось с превышением сметы. При этом удорожание составляло в среднем 50-100% начальной стоимости, однако по некоторым проектам оно достигало 1000-2000%.[1] Причин для этого много. Это могут быть: изменение цен, технических решений, которые могут повлиять на проект; экологические ограничения, которые со временем могут только ужесточаться, чем сложнее проект, тем больше их будет; правовые риски, последствия которых могут быть зачастую непредсказуемыми; управленческие риски. Ни одни инвестиционный проект не нуждается в эффективной системе менеджмента, как при проектном финансировании. Важно не только создать проектную компанию, привлечь инвестиции, но и грамотно проводить управление компанией, так как это важнейший момент в процессе проектного финансирования. От того, как будет проходить процесс управления, зависит успешность всего проекта.

Прежде всего, необходимо формирование общего подхода к исполнению задуманного, определение методики работы, важно поставить перед компанией до начала процесса реализации правильные вопросы и поставить точные акценты.

Процесс управления проектной компанией необходимо строить по следующей схеме: планирование – мотивация – организация – контроль. Для этого, прежде всего, нужен компетентный, опытный руководитель. В компании может быть достаточное количество квалифицированных сотрудников, необходимое программное обеспечение, но если руководитель не знает, как регулировать их деятельность, как часто проводить совещания для консолидации информации о состоянии проекта, как контролировать весь процесс и деятельность персонала, результат от реализации не превзойдет ожидания. И если вдруг случится превышение планируемых затрат, что случается очень часто, руководитель должен понять логичен такой ход событий или нет, нужно ли применять какие-либо действия или нет. Именно поэтому эффективное управление проектом является ключевым моментов для успешного применения проектного финансирования.

3.Разработка стандартов управления проектной компании.

Необходимо разработать определенный алгоритм, согласно которому должна проходить реализация проекта в рамках проектного финансирования. Но он должен быть лишь основой, так как ни один проект не может быть реализован в точности как другой. В рамках каждой проектной компании происходит разработка своих технологий и методик управления.

4.Разработка корпоративных систем управления проектами (КСУП).

Если раньше КСУП требовалась только крупным корпорациям, использующим иностранные инвестиции и реализующим крупные проекты, то теперь системами интересуются средние и небольшие частные компании. Это связанно с постоянно растущими требованиями к проектному управлению.

Создание корпоративной системы управления проектами — задача сложная. Каждая такая система уникальна, поскольку состоит из ряда компонентов, которые можно реализовать различными способами. В основе КСУП лежат определение основных понятий управления проектами, организационная структура и мотивация. Исходя из этого, разрабатывается методология управления проектами, после чего формируется офис управления проектами и разрабатывается автоматизированная система управления проектами.[2]

5.Разработка информационных систем проектного финансирования.

В настоящее время существует ряд информационных программ, которые используются при проектном планировании. Они позволяют собирать всю информацию в одном хранилище и анализировать ее. Но некоторые компании не используют существующие информационные программы из-за их сложности освоения.

6.Учет всех рисков и разработка сценариев развития событий.

Для успешной реализации проекта необходимо тщательно проанализировать все возможные риски, с которыми может столкнуться компания. Важно провести комплексный анализ всех возможных вариантов развития событий, составить оптимистический и пессимистический сценарии, важно проработать все возможные вариации. Это позволит определить, какой фактор и как будет влиять на процесс реализации, выявить возможные последствия его влияния и принять меры, которые смогут оптимизировать весь процесс производства.

Список литературы

1. Алексеенко, А.А. Развитие системы проектного финансирования в Российской экономике: автореф. дис. … канд. эк. наук. / А.А.Алексеенко. – Краснодар. - [б. и.], 2010. –24 с.

2. Богданов, В.В. Управление проектами. Корпоративная система — шаг за шагом / В.В.Богданов. – М. : Изда-тельство «Манн, Иванов и Фербер», 2012. – 248с.

3. В 2012 году доля износа основных фондов в нефтяной отрасли достигла 40 – 60%. – URL: http://nedra-v.ru/news/v_2012_godu_dolya_iznosa_osnovnyh_fondov_v_neftyanoj_otrasli_dostigla_40_60/. (дата обращения – 22.12.12).

4. Воскресенская, О. Не уверен - не вкладывай / О.Воскресенская // «Российская газета» - Экономика «Инвестиционные проекты». – 2012. - №5889 (216). – URL: http://rg.ru/2012/09/20/invest.html/. (дата обращения – 22.12.2012).

5. Зуев, А. Нефть и мир / А.Зуев. – URL: http://cdu.ru/catalog/mintop/infograf/042012/. (дата обращения – 27.12.12).

6. Изряднова, О. Реальный сектор экономики РФ: факторы и тенденции (ноябрь 2012 г.) / О.Изряднова // Эко-номико-политическая ситуация в России. – 2012. - №11. – С. 18-21.

7. МЭР: иностранные инвестиции в РФ в 2012 г. выросли. – URL: http://vestifinance.ru/articles/21542/. (дата об-ращения – 05.01.2013).

8. Обзор «Нефтяная и нефтеперерабатывающая промышленность России 2012-2020 гг.» Инвестиционные проек-ты и описание компаний. – URL: http://infoline.spb.ru/upload/iblock/6a0/6a02ea89cbf821e73b88584c4812d684.pdf/. (дата обращения – 27.12.12).

9. Общая информация о Компании. – URL: http://lukoil.ru/static_6_5id_29_.html/. (дата обращения – 01.01.2013).

10. Покорение Арктики / Газета акционеров ОАО «Роснефть» «Акционер». – 20 июня 2012. – № 15. – URL: http://rosneft.ru/attach/0/02/95/RN_Akcioner_2012.pdf/. (дата обращения – 01.01.2013).

11. Презентация Обзора «Нефтедобывающая и нефтеперерабатывающая промышленность России 2012-2020 гг. Инвестиционные проекты и описание компаний» / INFOLine. – URL: http://infoline.spb.ru/upload/pptx/Presentation_oil_gas_Russia_2020.pdf/. (дата обращения – 27.12.12).

12. Суммарный объем иностранных инвестиций, поступивших в российскую экономику за 9 месяцев 2012 г., со-ставил USD114,5 млрд., что на 14,4% меньше аналогичного периода 2011 г. Об этом сообщает Росстат. – URL: http://vestifinance.ru/articles/20130/. (дата обращения – 22.12.12).

13. Уровень износа основных фондов предприятий электроэнергии составляет 60%. – URL: http://marketing.rbc.ru/news_research/27/09/2012/562949984805766.shtml/. (дата обращения – 09.12.2012).

14. Чичкин, А. Уровень износа основных фондов в России намного выше, чем в других странах БРИКС / А.Чичкин // Российская газета - Экономика «Модернизация». – 2011. - №5519 (143).