Сорокина А. М., Шевченко А. И.

Анализ и тенденции роста потребительского кредита РФ

Поволжский государственный университет сервиса, Россия

-->Анализ и тенденции роста потребительского кредита РФ.

Потребительский кредит сейчас стал самой популярной формой кредитования. Кредиты выдаются без залоговых схем и поручителей – до 750 000 рублей.

Потребительский кредит — кредит, предоставляемый непосредственно гражданам (домашним хозяйствам) для приобретения предметов потребления. Такой кредит берут не только для покупки товаров длительного пользования (квартиры, мебель, автомобили и т. п.), но и для прочих покупок (мобильные телефоны, бытовая техника, продукты питания). Он выступает или в форме продажи товаров с отсрочкой платежа, или в форме предоставления банковской ссуды на потребительские цели, в том числе через кредитные карты. При этом взимается довольно высокий процент.

Виды потребительских кредитов:

· Целевые и нецелевые — кредиты могут оформляться на покупку определённых товаров и тратиться на усмотрение заемщика.

· С обеспечением или без — кредиты с обеспечением выдаются под залог имущества или под поручительство.

· По кредитору — банковские и небанковские займы.

Плюсы:

· покупка в кредит спасает от возможности подорожания товара в будущем;

· покупка в кредит спасает от возможности исчезновения товара с прилавков;

· покупка в кредит позволяет купить на месте товар нужной модификации, при условии, что он есть в наличии;

· покупка в кредит позволяет купить вещь в момент её наивысшей актуальности для покупателей;

Минусы:

· процент по кредиту увеличивает стоимость вещи.

· самым существенным психологическим недостатком покупки в кредит можно назвать истечение периода первоначального удовольствия от покупки в то время, как платежи по кредиту необходимо платить ещё много месяцев.

· велик риск заплатить кредитному учреждению гораздо большую сумму за пользование кредитом, чем кажется на первый взгляд — зачастую банки в России маскируют реальную процентную ставку.

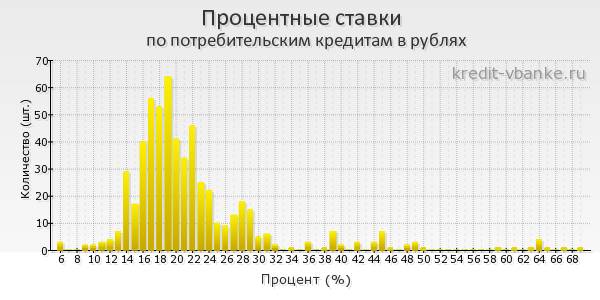

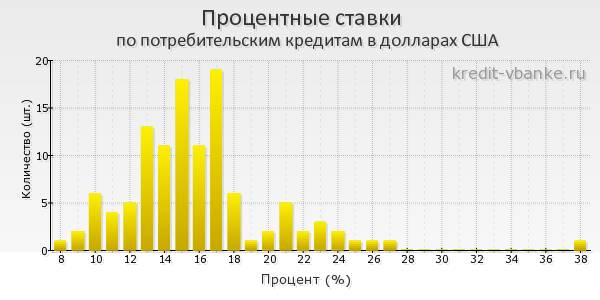

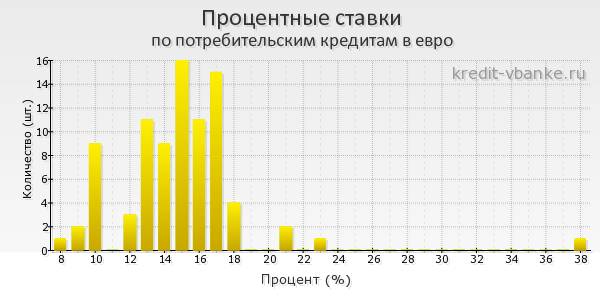

Статистика по процентным ставкам:

Рис. 1. Гистограмма распределения процентных ставок по потребительским кредитам в рублях

Рис. 2. Гистограмма распределения процентных ставок по потребительским кредитам в долларах США

Рис. 3. Гистограмма распределения процентных ставок по потребительским кредитам в евро

Потребительский кредит имеет много специфических черт, связанных с особенностями сферы личного потребления граждан.

Во-первых, этот вид кредита отображает отношения между кредиторами и заемщиками, смысл которых заключается в кредитовании конечного потребления, в отличие от кредитов, которые предоставляются субъектам ведения хозяйства для производственных целей или для приобретения активов, которые порождают движение стоимости (например, акций, облигаций и тому подобное).

Во-вторых, потребительский кредит заемщики, как правило, берут, когда им недостает собственных средств, тогда как юридические лица часто используют полученные кредиты в качестве источника доходов.

В-третьих, в отличие от всех других видов кредита, которыми пользуются преимущественно субъекты ведения хозяйства, потребительский кредит получают физические лица.

В-четвертых, возвращение одолженной стоимости в случае потребительской ссуды происходит не в результате высвобождения средств у заемщика, а в следствие их накопления.

В-пятых, потребительский кредит является средством удовлетворения потребительских потребностей населения, то есть личных, индивидуальных потребностей людей. Такой кредит ускоряет получения определенных благ (товаров, услуг), какие они могли бы иметь (приобрести) только в будущем, накапливая средства, необходимые для купли этих товарно-материальных ценностей или услуг, строительства и тому подобное. Предоставление потребительских ссуд населению, с одной стороны, повышает их платежеспособный спрос, жизненный уровень в целом, а с другой - ускоряет реализацию товарных запасов, услуг, способствует созданию основных фондов.

В-шестых, все виды потребительского кредита имеют социальный характер, поскольку они способствуют решению общественных проблем - повышению жизненного уровня населения (прежде всего с низкими и средними доходами), утверждению принципов социальной справедливости. Именно по этой причине потребительское кредитование по большей части регулируется государствами особенно тщательным образом.

Недостаточное внимание российских коммерческих банков к работе с населением имеет в настоящее время как объективные, так и субъективные причины. Основные из них, безусловно, связанные с экономической нестабильностью и законодательной неурегулированностью. Однако перспективы работы банков с населением в России большие.

Банкам России целесообразно изучать и использовать опыт зарубежных стран для осуществления потребительского кредитования.

Литература:

1. Словарь под редакцией М. Г. Лапусты и П. С. Никольского

2. http://bankirsha.com

3. http://www.creditorus.ru