Саду Ж.Н.

Анализ финансовых результатов коммерческого банка на примере АО «Цеснабанк»

В условиях, когда банки заинтересованы в эффективной и прибыльной деятельности, вопросы анализа финансовых результатов их работы особенно актуальны. Анализ результативности деятельности банка начинается с анализа доходов и расходов банка и завершается анализом его прибыльности.Целью изучения доходов во времени является определение степени стабильности роста доходов и тенденции в изменении как общей суммы доходов, так и ее составляющих частей [1].

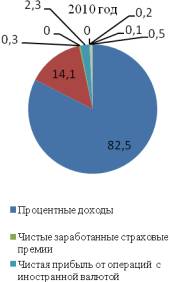

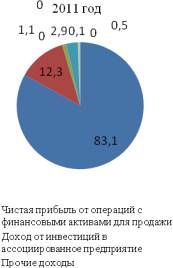

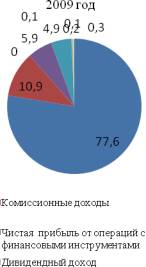

Подавляющую часть доходов составляли процентные доходы (81,1% в среднем за три года). Комиссионные доходы составляли от 10,9% в 2009 году до 12,3% в 2011 году, с промежуточным увеличением до 14,1% в 2010 году. Доля чистой прибыли от операций с инвалютой составляла в среднем за три года - 3,4%.

Следует отметить, что банк получал чистую прибыль от операций с финансовыми обязательствами только в 2009 году в размере 1359576 тыс тенге. Чистая прибыль от операций с финансовыми активами, предназначенными для продажи, наблюдалась 2009-2010 годах, при этом уменьшившись с 31630 тыс тенге до 34 тыс. тенге в 2010 году.

Дивидендный доход за анализируемый период увеличился на 0,7%, его доля в структуре доходов банка незначительна (0,2-0,1%). Доля прочих доходов в 2009 году составила 0,3% и по 0,5% в 2010-2011 годах. Структура доходов АО «Цеснабанк» представлена на рисунке 1.

| |||||||||||||||||||||||||

Рисунок 1. Структура доходов, %

Уровень доходности коммерческого банка зависит от величины его расходов [3]. Анализ расходов АО «Цеснабанк» за 2009-2011 годы по данным финансовой отчетности банка [2]показал, что за анализируемый период совокупные расходы увеличились на 67,3% в основном за счет процентных расходов на 69,1%, комиссионных расходов в 2,2 раза, расходов по подоходному налогу в 3,9 раз, общих административных расходов на 17,8%.

Проведенные расчеты свидетельствуют о том, что абсолютный размер расходов вырос за анализируемый период с 22433522 тыс тенге в 2009 году до 37521624 тыс тенге в 2011 году, т.е. на 15088102 тыс. тенге

В 2009 году образовался убыток от реализации инвестиций удерживаемых до погашения в размере 819795 тыс тенге (3,7%). Расходы на персонал составили 12,8% и 14,9% в 2010-2011 годах соответственно.

Доля прочих административных расходов составляла 22,9% в среднем за три года.

|

| |||||||||

Рисунок 2. Структура расходов, %

Чистая прибыль АО «Цеснабанк» увеличилась в 8,2 раз за рассматриваемый период (2009-2011гг).Для измерения прибыли банка в мировой и отечественной практике применяется несколько показателей. Рассмотрим их.Рентабельность характеризует уровень отдачи текущих затрат банка и показывает сколько прибыли приходится на единицу расходов, т.е. какими затратами банка обеспечено получение прибыли [4]. Так, в нашем банке 2,3% прибыли приходится на единицу расходов в 2009 году, 2,7% в 2010 году и 11% в 2011году.Динамика уровня рентабельности позволяет сделать вывод, что эффективность деятельности банка повышается с каждым последующим годом рассматриваемого периода (на 0,4% в 2010 году по сравнению с предыдущим годом и на 8,3% в 2011 году по сравнению с 2010 годом, в целом за весь период происходит увеличениена8,7%).

Уровень рентабельности формируется под влиянием двух факторов: суммы прибыли и суммы расходов. Так, сумма полученной прибыли в 2009 г оказывала положительное влияние на динамику рентабельности на 1,83%, в 2011 г на 9,17%. В 2010г и 2011г сумма произведенных расходов оказывала отрицательное влияние на динамику рентабельности, т.е. снижается уровень рентабельности.

Обобщающим показателем рентабельности банка является отношение прибыли и уставного фонда [5]. Степень отдачи уставного фонда увеличивается в течение всего рассматриваемого периода на 11,79% (в 2010 году на 0,08% по сравнению с 2009 годом, в 2011 году на11,71% по сравнению с предыдущим годом). Таким образом, можно сказать, что у собственников АО «Цеснабанк» не возникает сомнений об эффективности и целесообразности вложения средств в данный банк.

В качестве показателя рентабельности может быть использовано отношение прибыли к общей сумме активов, так в нашем банке степень прибыльности активных операций повышается на 0,65% в течение всего рассматриваемого периода (в 2010 году на0,1%, в 2011г на 0,64%).

Поскольку не все активы приносят доход, для выявления реального уровня рентабельности при расчете данного показателя корректируется знаменатель: общая сумма активов уменьшается на сумму активов, не приносящих доход. Величина прибыли на тенге прибыльных (доходных) активов составила в 2009г – 0,32%, в 2010г – 0,37%, в 2011г – 1,03%, т.е. происходит увеличение данного показателя.

Таким образом, дополнительно повысить рентабельность можно путем сокращения активов, не приносящих доход, а именно денежных средств и их эквивалентов, а также прочих активов и др., но крайней необходимости в этом нет.

Следующим показателем рентабельности является соотношение прибыли к общей сумме доходов, который показывает: уровень прибыльности АО «Цеснабанк» снижается на протяжении всего анализируемого периода, что говорит об увеличении доли доходов банка, используемых на покрытие его расходов.Следовательно, 2,21%, 2,68% и 9,94% доходов банка направлены на формирование прибыли в 2009, 2010 и 2011годах соответственно. При этом на возмещение своих расходов банк направляет 97,8% в 2009г., 97,3% в 2010г. и 90,1% в 2011г. от общей суммы доходов.

Список литературы:

1. Банковское дело /под ред. Лаврушина О.И. - М.: Финансы и статистика, 2000г.

2. Консолидированная финансовая отчетность АО «Цеснабанк» за 2009-2011 гг.

3. Банковское дело /под ред. Тавасиева А.М. - М.: Финансы и статистика, 2001

4. Анализ деятельности коммерческого банка /под ред. С.И. Кумок. – М: Вече, 1994

5. Маслеченков Ю. Анализ доходов и прибыли коммерческого банка // Рынок ценных бумаг, 1995, № 15

6. Банковское дело /под ред. Сейткасимова Г.С.– Астана:КазУЭФиМТ:ИПЦ,2007