Ващенко И.Ю.

Прогнозы и критерии оценки эффективности инвестиционной деятельности на фондовом рынке

ПРОГНОЗЫ И КРИТЕРИИ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ НА ФОНДОВОМ РЫНКЕ

-->Возможности покупателей в посткризисный период оказались существенно лимитированы как объемами средств, так и сроками инвестирования, что, в конечном счете, привело к их возросшей зависимости от денежного предложения (рынок продавцов). Программы количественного смягчения, проводимые ведущими центральными банками, оказали в посткризисный период наиболее сильное влияние на рынки. Наряду с этим возросло также влияние традиционных сезонных колебаний денежного предложения в рамках финансового года. Начало года (в США финансовый год начинается в октябре) - традиционный период выделения новых лимитов, также как середина финансового года традиционно ассоциируется с периодом подведения первых итогов (SellinMay) на фоне роста ограничений денежного предложения.

Наглядной иллюстрацией указанного годового цикла ликвидности может служить российский фондовый рынок, который в силу своей специфики самым тесным образом зависит от финансовых потоков крупных западных фондов и потому чутко реагирует на любые колебания денежной конъюнктуры.

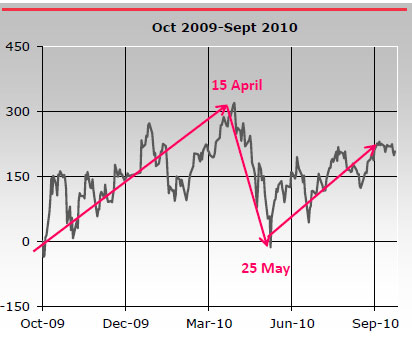

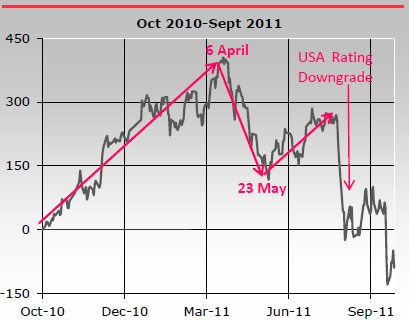

На протяжении 2009-2012 гг. индекс ММВБ подчинялся характерной цикличности, привязанной к финансовому году в США. Российский рынок акций показывал рост в первой половине года с октября по март-апрель. Торможение роста начиналось на рубеже 1-2 кв., которое затем перерастало в глубокую майскую коррекцию с нижней точкой в районе 23-25 мая. Последующие месяцы до конца финансового года рынок пребывал в состоянии посткоррекционного отскока. Исключением из этого правила явился август 2011 г., когда все мировые рынки оказались под давлением в связи с понижением кредитного рейтинга США агентством S&P.

Мы считаем, что зависимость российского рынка акций от внешних факторов сохранится и в новом 2013 году и с высокой вероятностью ожидаем примерного повторения циклической динамики, наблюдавшейся в период 2010-2012 гг. Годовой максимум цен может быть достигнут в начале второго квартала, например, в первую декаду мая. Соответственно, этому будет предшествовать период восстановления лояльного отношения инвесторов к риску на фоне разрешения финансовых проблем в Греции и США. Сигналы от ФРС, Банка Японии и ЕЦБ, поданные рынкам, были справедливо оценены инвесторами как объявление нового раунда валютных войн. Перспектива затяжного ослабления валют инициировала уход инвесторов из-под денежного зонтика в реальные активы. В этот процесс помимо спекулятивного капитала подключились также более консервативные инвесторы и фонды, ориентированные на продолжительную инвестиционную перспективу (1,5-2 года).

Еще одним значимым фактором сезонных возмущений для нашего рынка является цикл денежной эмиссии Банка России. На протяжении всего посткризисного периода под занавес календарного года Центральный банк регулярно вбрасывал в денежную систему рекордные объемы рублевой ликвидности. Месячный прирост денежного агрегата М2 при этом достигал 11%. В этом году кассовое исполнение расходов за январь-сентябрь составило всего лишь 68,6% к общему объему расходов федерального бюджета. Таким образом, в последнем квартале планируемые расходы бюджета составят максимальную величину 31,4%. Возросшая нагрузка на бюджет усилит спрос на рубли и потребует дополнительного денежного предложения. Традиционная декабрьская эмиссия может быть повторена банком и в этом году. Эффект предновогодней накачки ликвидности продолжает ощущаться на денежном рынке еще 2-3 месяца. Возможно, что благоприятная денежная конъюнктура способствует в том числе достижению российским рынком акций своих максимальных значений именно в первом квартале (2010-2012 гг.).

В целом в посткризисный период на нашем рынке наблюдается высокая корреляция между уровнем ликвидности российских банков и поведением рынка акций. В период 2009-2010 гг. Центральный Банк производил активную накачку денежной массы в рамках борьбы с последствиями кризиса. Этому периоду соответствовала бычья стадия на рынке акций. С начала 2011 г. ЦБ обозначил в качестве своего основного приоритета контроль над уровнем инфляции. Темпы роста денежной массы к концу текущего года упали к нулевым отметкам. Однако победа над инфляцией была одержана (3,6% в апреле 2012 г.) высокой ценой. Одновременно произошло сжатие банковской ликвидности и падение экономической активности. В итоге усилившийся дефицит денег обернулся медвежьей стадией на рынке акций.

Мы ожидаем, что в 2013 г. темпы роста денежной массы окажутся заметно выше по сравнению с 2012 г. Это должно оказать благоприятное влияние на ликвидность банковской системы и капитализацию российского рынка акций.

Новые тенденции, актуальные темы и прогнозы 2013 года

- В первые месяцы 2013 года российский рынок акций способен вырасти на 20-25%;

- ЕЦБ прибегнет в 2013 г. к дальнейшему снижению учетной ставки;

- В середине 2013 г. высока вероятность резкого укрепления доллара и ро-ста цены золота, спровоцированных бегством инвесторов в качество;

- Европейская валюта в ближайшие полтора года может снизиться к долла-ру до минимума за последние 10 лет: 1,06-1,15;

- Долгосрочный 40-летний тренд в паре иена/доллар развернется в пользу ослабления иены;

- Японский рынок акций покажет опережающий рост среди развитых рынков;

- Нефть (brent) локально может упасть в середине года до USD70;

- Банк России приступит к политике снижения ставки рефинасирования не позднее второго квартала 2013 г.;

- Отток капитала из России сократится.

Пять причин, позволяющих считать, что кульминация долгового кризиса в еврозоне осталась позади

1. C будущего года ЕЦБ постепенно возьмет под свой контроль около 6000 банков, работающих в зоне евро.

2. ЕЦБ принял программу выкупа гособлигаций проблемных стран на средства фонда спасения (европейский механизм стабильности).

3. Утверждены правила, ограничивающие дефицит бюджета стран еврозоны.

4. В проблемных странах предприняты меры жесткой бюджетной экономии.

5. Конституциональный суд Германии одобрил участие страны в EMS.

Три причины, почему Европа остро нуждается в слабом евро

1. Снижение курса евро позволит значительно сократить дефициты текущих счетов проблемных стран.

2. Слабый евро облегчит стоимость обслуживания старых долгов.

3. Слабый евро усилит позиции экспортеров региона.

Литература:

1. Федеральный закон от 26.12.1995 N 208-ФЗ «Об акционерных обществах» (с посл. изм. и доп.).

2. Федеральный закон от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг» (с посл. изм. и доп.).

3. Аньшин В. М. Инвестиционный анализ: Учебно-практическое пособие/ Под ред. В. М. Аньшина. - М.: Дело, 2008. - 280 с.

4. Бердникова Т. Б. Анализ и диагностика финансово-хозяйственной деятельности: учебник/ под ред. Т.Б. Бердниковой.-М.: ИНФРА-М, 2009. - 215 с.

5. Бодягин Е.С. Фундаментальный анализ стоимости акций: учебное пособие/Под ред. Е.С. Бодягина.-М.:Финансы, 2010. - 156с.

6. Васильева Л. С. Петровская М. В. Финансовый анализ: Учебник / Под ред. Л.С. Васильевой.- М.: Кнорус, 2010. - 224с.

7. Волкова Т.Г. Теоретические основы стратегического планирования портфельного инвестирования: Курс лекций / Сост. Т. Г. Волкова. - Ижевск: ИжГТУ, 2010. - 80 с.