Манасарян К.С.

Базель III: вопросы внедрения в России

За несколько последних десятилетий денежно-кредитная политика зарубежных стран серьезно изменилась. В результате чего возникла необходимость в возникновении органа, отвечающего за координацию деятельности всей банковской системы. Так был создан Комитет по банковскому регулированию и контролю (Базельский комитет) при Банке международных расчетов. На сегодняшний день в Базельский комитет по банковскому надзору входят представители следующих стран: Аргентины, Австралии, Бельгии, Бразилии, Великобритании, Германии, Гонконга, Индии, Индонезии, Испании, Италии, Канады, Китая, Люксембурга, Мексики, Нидерландов, России, Саудовской Аравии, Сингапура, Турции, Франции, Швеции, Швейцарии, ЮАР, Южной Кореи и Японии. От «Основных принципов финансового надзора», Базеля I и «Новых соглашений о достаточности капитала» (Базель II) банковская мировая система переходит к Базелю III.Начиная с 01.04.2013 г. банки России параллельно с отчетностью по российским стандартам будут рассчитывать нормативы достаточности базового и основного капитала, которые составляют капитал первого уровня. Помимо показателя общего норматива в 10%, который существует сейчас, планируется внедрение двух нормативов: базового размером 5,6% и основного в 7,5%. Также Центральный Банк Российской Федерации считает необходимым изменить порядок расчета достаточности капитала, начиная с 01.10.2013 г., в соответствии с требованиями Базеля III. Даты 01.04.2013 г. и 01.10.2013 г. выбраны ориентировочно и еще не являются точными, в любом случае к 2013 г. в России планируется реализовать рекомендации Базельского комитета по части достаточности банковского капитала.

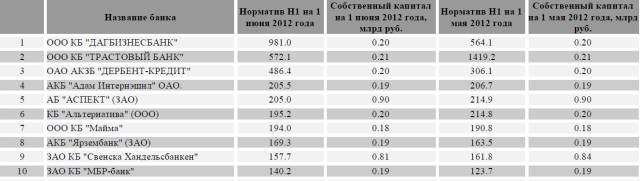

Таблица 1.

Достаточность капитала банков по состоянию на 01.06.2012 г.

Рекомендации Базельского комитета по банковскому надзору не являются обязательными, но, в конечном счете, всегда находят своё отражение в законодательстве стран-участниц. За несоблюдение нормативов базового и основного капитала последуют санкции с 01.10.2013 г., отзывать лицензии станут не раньше, чем через год после вступления в силу новой методики расчета капитала. До этого момента будут использоваться другие меры воздействия. Для большинства банков соблюдение нормативов ликвидности и достаточности капитала может привести к снижению объемов кредитного портфеля. Внедрение новых норм потребует от кредитных организаций совершенствования риск-менеджмента и IT-систем. Следует ожидать увеличения стоимости банковских услуг, отсюда следует, что прибыль банков снизится. Базель III приведет к сокращению рентабельности капитала. По мнению многих ведущих банковских специалистов, внедрение Базеля III во время кризиса безосновательно, неустойчивое состояние экономики может не выдержать ужесточения требований к капиталу.

Однако, будет ошибочным полагать, что Базель III - это более ужесточенная по требованиям версия Базеля I и Базеля II, скорее, это более совершенная версия. Базель III – это расширенная версия Базеля II.

В Базеле III особое внимание уделяют субординированным займам в капитале. Все субординированные кредиты по Базелю III должны обязательно иметь возможности конвертации в капитал более высокого уровня. В настоящее время субординированный капитал учитывается в составе капитала второго уровня. Представителям банков данная идея кажется труднореализуемой, но вместе с тем правильной. Привлеченные ранее субординированные кредиты будут дисконтироваться в течение десяти лет по 10% в год. Таким образом, через 10 лет субординированные кредиты (неконвертируемые) перестанут учитываться в капитале банка. О дополнительном размере своего капитала, прежде всего, должны позаботиться те кредитные организации, которые занимаются спекулятивными операциями на рынке ценных бумаг.

По мнению представителей ЦБ РФ, банкам необходимо проводить стресс-тестирование балансов на регулярной основе, определять величину своих потерь. Это необходимо для того, чтобы адекватно отражать степень риска банка. Получаемые показатели ЦБ РФ будет рассматривать как инструмент финансовой устойчивости банка.

С 01.01.2015 г. уровень обеспеченности высоколиквидными активами банков должен быть таким, чтобы они могли продержаться не менее тридцати дней при условии отсутствия поступления средств. Банкам необходимо начать подготовку уже сейчас, чтобы соответствовать к обозначенному сроку строгим параметрам.

Переход на Базель II и Базель III должен быть поэтапным. В Европе этот переход занял 20 лет, России тяжело будет осуществить его в более короткий промежуток времени. Необходимо учитывать современное состояние российской экономики, состояние российских предприятий, а также их показатели, более низкие по сравнению с европейскими. Однако, по мнению представителей ЦБ РФ, крупнейшие российские банки, в том числе ВТБ и Сбербанк, уже сейчас готовы к переходу к принципам Базеля II и Базеля III, требования к их капиталу и ликвидности соответствуют требованиям Базельского комитета по банковскому надзору.

Внедрение требований Базеля III позволит установить планы финансовой устойчивости. Полноценный переход на Базель III назначен на 2012-2019 г.г.

Литература:

1. Базель-III: испытание надёжности банковской системы России в условиях глобальной конкуренции / Воловник А.Д., Зиядуллаев Н.С., Кибардина Ю.С. // Экономика мегаполисов и регионов. – 2011. - № 3 (39). – С. 40-49;

2. Ассоциация региональных банков России. - Режим доступа: http://www.asros.ru/, свободный. - Загл. с экрана. - Яз. рус., англ.;

3. Банкир.ру. - Режим доступа: http://www.bankir.ru/, свободный. - Загл. с экрана. - Яз. рус.;

4. Информационный портал. - Режим доступа: http://www.banki.ru/, свободный. - Загл. с экрана. - Яз. рус.;

5. Рейтинговое агентство РИА Рейтинг. - Режим доступа: http://riarating.ru/, свободный. - Загл. с экрана. - Яз. рус.;

6. Центральный банк Российской Федерации. - Режим доступа: http://www.cbr.ru/, свободный. - Загл. с экрана. - Яз. рус., англ.