Олешева Е.Е. Кошко О.В.

Концептуальные основы переосмысления капиталотворческой роли банковской системы в экономике

В сложившейся действительности, когда никто уже не отрицает тот факт, что именно банковская система должна стать основным элементом базиса полноценного развития реального сектора, денежно-кредитная политика Центрального банка находится под пристальным вниманием не только аналитиков ведущих рейтинговых агентств, самих банков, но и основных потребителей банковских продуктов. Однако проблема интеграции качества функционирования банковской системы в общую модель развития отечественной экономики остается нерешенной и по сей день. При этом нехватка доступных и долгосрочных кредитных ресурсов в экономике препятствует достижению стабильного и сбалансированного экономического роста.Вопросы ликвидности возникают, как правило, в условиях неопределенности, поскольку, как отмечал ирландский экономист, банкир и демограф Ричард Кантильон, сутью предпринимательской функции является несение бремени риска: «а последнее вызывает ассиметрию в области принятия решений, то есть позволяет собственнику найти индивидуальное решение в условиях неопределенности, полагаясь на свои собственные силы» [1, с.238]. Проблема ликвидности считалась чрезвычайно актуальной и животрепещущей в исследованиях экономистов 20-х годов двадцатого столетия. Следует заметить, что анализируемая проблема стала рассматриваться в данной литературе исключительно в связи с назревающей проблемой «длительных кредитов». Так, А. Блюм в своей статье «К вопросу о качестве активов наших банков» сводил указанную проблему к разграничению «краткосрочных» и «длительных» кредитов. Он отметил, что «только в том случае, когда вся кредитная система вместе со всем народным хозяйством страны оказывается в затруднительном положении, выступает во всем своем значении вопрос о ликвидности активов всей кредитной системы страны в целом»[2, c. 30].

Необходимость концептуальных переосмыслений и теоретических обобщений в области кредитных отношений подтверждается и тем фактом, что в настоящее время достаточно часто не существует точной грани между теорией денег и теорий кредита. По словам профессора О.И. Лаврушина «в восприятии сути, функций и роли кредита в мировой теории обнаруживается полный беспредел, взаимоисключающие его трактовки стали почти нормой» [3, с. 59]. Зарубежный опыт рассмотрения вопросов о роли денег и кредита в определении основных ориентиров денежно-кредитной политики государства, так же признает острую необходимость переосмысления роли банков в качестве стабилизаторов экономики. Так, Четвертая международная конференция, проводимая под эгидой Европейского центрального банка в 2006 году, была посвящена проблеме роли денег в осуществлении денежно-кредитной политики. Центральными были признаны вопросы инфляционных ожиданий, анализа денежно-кредитной политики, а также представления его результатов общественности. Указанные аспекты, по мнению участников дискуссии, должны направлять действия руководства центральных банков, а также максимально приблизить реальное воплощение проекта к выгодам, которые могут быть получены не только банком, но и обществом в целом [4,с. 333]. Решение вопросов о достижении оптимального доверия в банковской системе остаются актуальными и по сей день, что подтверждает последняя череда кризисов. Поэтому сейчас неприемлемо рассматривать эффективность проводимой денежно-кредитной политики и доверие экономических агентов дифференцированно друг от друга.

Как уже было отмечено выше, в настоящее время не уделяется достаточного внимания роли банковской системы, а ведь именно она и является «кровеносной системой» всей экономики страны, а банки – ее сосуды. Уместным считаем здесь процитировать высказывание лауреата Нобелевской премии по экономике Эдмунда Фелпса: «Банки всегда существовали для того, чтобы держать сбережения граждан и бизнеса, кредитовать бизнес. А что мы видели в последние годы? Банкиры перестали досконально проверять объекты залогов и заемщиков – они были больше заинтересованы в перепродаже пакетов ипотечных активов за рубеж, в торговле деривативами и т.д.» [5, с. 30]

Подчеркнем еще раз тот факт, что одной из самых острых проблем, касающихся оптимального функционирования банковской системы, остается проблема поддержания ликвидности банков. Отсутствие в России нормального порядка рефинансирования банковского сектора признается нами как главный фактор уязвимости отечественной банковской системы и источник высоких рисков для российских банков. При этом «дальнейшая трансформация краткосрочных ресурсов в долгосрочные активы создает угрозу состоянию ликвидности банковского сектора» [6, с. 54]. В совокупности своей указанные факторы создают препятствия банковской системе для осуществления своей капитолотворческой функции в экономике страны.

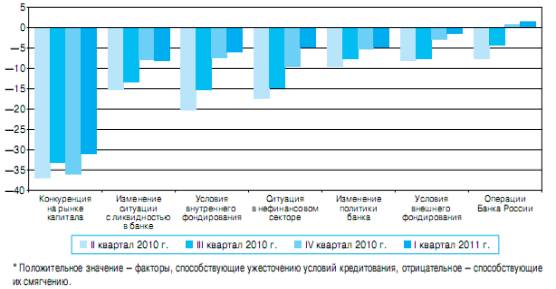

Согласно методике определения ЦБ РФ индекса кредитования всех категорий заемщиков (Bank Lending Tightness (BLT)) основным фактором смягчения условий банковского кредитования является конкуренция между банками, проявившаяся в снижении процентных ставок и расширения спектра кредитования (Рис. 1). [7, с.5]

Рис. 1 Влияние отдельных факторов на изменение условий кредитования (методика ЦБ РФ)

Однако в настоящее время объём капитала банковской системы России не соответствует масштабам её экономики, наличие большого объёма резервов на возможные потери, погашение задолженности по кредитам нерезидентов и Банка России делают проблему укрепления ресурсной базы и, в особенности, увеличения собственного капитала банковской системы предельно актуальной. О неотложности данного вопроса свидетельствует отрицательная динамика показателя достаточности капитала банковского сектора (рис. 2) [8, c. 19].

Рис. 2 Динамика показателя достаточности капитала банковского сектора, %

В качестве пути выхода из сложившейся ситуации нами видится в обосновании в качестве главного фактора укрупнения банковской системы РФ рынка межбанковских кредитов (далее рынок МБК). В качестве аргументов можно выделить следующие положения. Во- первых, рынок МБК является наименее рискованным из всех сегментов финансового рынка, что вызвано в первую очередь относительно высоким уровнем информированности участников рынка. Во-вторых, минимальный уровень невозвратов банков-заемщиков, поскольку такие инциденты могут привести к потери репутации этого банка. Таким образом, межбанковский кредит рассматривается нами не только как регулятор ликвидности на денежном рынке, но и как основной канал передачи денежных средства на рынок капитала.

Укрупнение банковской системы - процесс объективный и вполне закономерный, но специфической особенностью банковской системы России является ее узкая региональная капитализация. Узость географии рынка МБК, чрезмерная концентрация денежных средств в отдельных столичных банках свидетельствует о необходимости срочной децентрализации банковской системы России. При этом рынок МБК сможет полноценно выполнять свою капиталотворческую функции при условии организации доступа к нему региональных некрупных банков, что в свою очередь будет содействовать созданию долгосрочной кредитной базы для развития реального сектора экономики, ее стабилизации и достижения устойчивых темпов экономического роста страны.

Литература:

1. Кейнс Дж.М. Общая теория занятости, процента и денег/Пер. с англ. – М.: Прогресс, 1993. – 324 с.

2. Блюм А. К вопросу о качестве активов наших банков // Экономическое обозрение. – 1926. - №7. С. 29.

3. Лаврушин О. И., Валенцева Н.И. Развитие науки о деньгах, кредите и банки (по материалам Международной конференции в Финансовой академии при Правительстве Российской Федерации)// Деньги и кредит. – 2009. - №3, - с. 58 – 73.

4. Jean-Claude Trichet. The role of money: money and monetary policy at the ECB//The role of money – money and monetary policy in the twenty-first century.- 2008. – c. 331-336.

5. «Странно видеть Россию в БРИК» Нобелевский лауреат по экономике Эдмунд Фелпс о конце кризиса, судьбе доллара и месте нашей страны в мире // РБК Ежемесячный деловой журнал. – 2010.- № 4 , - с. 30 – 32.

6. Кошко О.В. Кредитная политика: теоретические проблемы формирования. – СПб.: НИИХ СПбГУ. – 2002. – 288 с.

7 Вестник Банка России, № 33 (1276) 22 июня 2011. – М. – с. 5.

8 Вестник Банка России, № 51 (1294) 14 сентября 2011. – М. – с. 19.