Боталов И. Е.

Совершенствование методики краткосрочной диагностики коммерческой деятельности предприятия

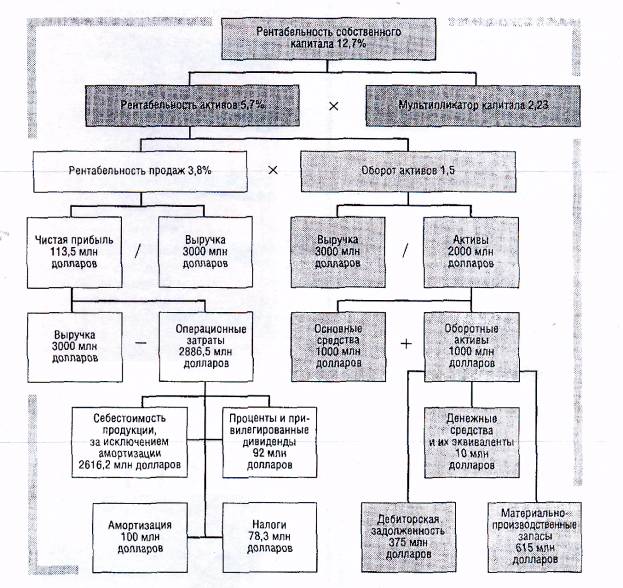

Постановка проблемы (ее связь с важными научными и практическими задачами).Необходимость роста конкурентоспособности предприятия в условиях укрепления рыночных отношений в народном хозяйстве наряду с решением стратегических задач требует повышения качества и своевременности краткосрочной диагностики результатов коммерческой деятельности. Обоснованная диагностика для каждого субъекта хозяйствования связана с формированием сбалансированной системы экономических показателей, объективно отражающих состояние производительных сил предприятия и всей совокупности сложившихся производственных отношений. Это связано с повышением уровня аналитической и юридической работы на предприятии. Такая система показателей в сводном виде характеризует ликвидность, финансовую устойчивость, деловую и рыночную активность, а также экономические результаты по видам коммерческой деятельности предприятия.В практике западного менеджмента получила широкое распространение методика компании Micro Drive диагностирования эффективности работы процедурой каскадирования (разложения главного результативного показателя на составные компоненты) с помощью модифицированной схемы Du Pont, представленной на рис. 1 [1, – С. 142].

Рис. 1. Модифицированная схема Du Pont компании Micro Drive

В модифицированной схеме Du Pont отсутствуют стоимостные показатели, на базе которых формируются активы предприятия – пассив баланса («Собственный капитал», «Обеспечение дальнейших затрат и платежей», «Долгосрочные обязательства», «Текущие обязательства» и «Доходы будущих периодов»). Как известно, в экономике предприятий Украины в составе текущих обязательств (в части задолженности предприятия перед поставщиками, персоналом, государством) особую роль играет кредиторская задолженность за товары, работы и услуги.

Последнее обстоятельство также должно быть учтено при формировании модели каскадирования адекватной реалиям рыночной экономики.

В левой части схемы Du Pont не выделены такие важнейшие статьи операционной деятельности как «Административные затраты» и «Затраты на сбыт».

Цель статьи (постановка задач исследования) – на базе национальных стандартов бухгалтерского учета раскрыть суть методики формирования модели главного результативного показателя коммерческой деятельности и оценки динамики конечного результата в зависимости от влияния основных групп факторов.

Содержание исследованийпо проблеме.С учетом изложенного разработана модель (рис. 2) разложения показателя рентабельности собственного капитала для условий промышленного предприятия Донецкого региона Украины: ООО «Донецкий завод горноспасательной аппаратуры» (ООО «ДЗГА») [2].

Экономический смысл модели на рис. 2 – показать взаимосвязь главного результативного показателя (рентабельности собственного капитала) с определяющими его факторами: финансовыми возможностями компании; структурой капитала; оборачиваемостью активов и исходными финансовыми результатами (выручкой и затратами по видам деятельности).

Далее необходимо решить вторую поставленную задачу – количественно охарактеризовать влияние динамики главных факторов на конечный результат – динамику чистой прибыли.

Кредиторская задолженность за товары, работы, услуги [с.530] ф.1

Всего текущие обязательства [с.620] ф.1

Всего привлеченный капитал [с.640] ф.1 (∑Кпривл.)

|

|

В модели в качестве промежуточных (групповых) результативных показателей рассматриваются: рентабельность продаж (∑П/ ∑ВР): оборачиваемость активов (∑ВР/ ∑А); рентабельность активов (∑П/ ∑А); коэффициент финансовой зависимости (∑Кпривл./ ∑Ксобств.) (соотношение общей суммы вовлеченного в оборот капитала и капитала собственного), который характеризует структуру капитала.

Расчет промежуточных результативных (групповых) показателей начинается с рентабельности продаж. Показатели доходов и затрат последовательно рассчитываются по видам деятельности [3] с учетом содержания статей формы бухгалтерской отчетности №2 «Отчет о финансовых результатах предприятия за год». Последовательно исчисляются показатели прибыли: валовой [с.050]; от операционной деятельности [с.100]; от обычной деятельности до налогообложения [с.170]; от обычной деятельности [с.190]; и чистой прибыли [с.220]. Рентабельность чистых продаж, в общем случае, в соответствии с особенностями решаемой задачи, может быть исчислена по видам деятельности в отношении каждого из перечисленных показателей прибыли.

В центральной части знаковой модели представлены активы (ф. №1 Баланс) предприятия, в составе которых выделены важнейшие статьи (всего необоротные активы [с.080]; запасы [сс.100 по 140]; дебиторская задолженность за товары, работы, услуги – чистая реализационная стоимость [с.160]; всего оборотные активы [с.260]; затраты будущих периодов [с.270]; активы предприятия в целом [с.280]).

В левой части модели разложения показателя рентабельности собственного капитала выделены компоненты средств финансирования активов предприятия: собственный капитал [с. 380] ф. №1; кредиторская задолженность за товары, работы, услуги [с. 530] ф. №1; всего текущие обязательства [с. 620] ф. №1; всего вовлеченные в коммерческий оборот предприятия средства [с. 640] ф. №1.

На основе показателей средств финансирования активов предприятия формируется коэффициент финансовой зависимости как отношение общей суммы привлеченного в коммерческий оборот капитала в анализируемом периоде к собственному капиталу (∑Кпривл./ ∑Ксобств.). Таким образом, главный результативный показатель – рентабельность собственного капитала можно представить в виде выражения:

∑П/ ∑Ксобств..= (∑П/ ∑ВР) * (∑ВР/ ∑А) *(∑Кпривл./ ∑Ксобств.). (1)

Зависимость динамики чистой прибыли от влияющих факторов с учетом экономического содержания поставленной задачи может быть представлена правой частью выражения (2) (коды строк указаны с учетом содержания форм №1 «Баланс» и №2 «Отчет о финансовых результатах»):

(2)

(2)

В соответствии с поставленной целью – количественной оценкой влияния групповых факторов на главный результат в процессе экономических расчетов решаются следующие задачи: определяется уровень и рассчитывается динамика показателей – факторов знаковой модели; выполняется анализ прироста чистой прибыли. Количественная оценка влияния динамики каждого из факторов знаковой модели на общий прирост главного результативного показателя выполняется индексным методом, суть которого изложена в ряде работ [4,5,6,7].

В соответствии с сущностью индексной методологии, коэффициент динамики главного результативного показателя раскрывается с помощью полного и взаимосвязанных частных индексов. С учетом динамики каждого показателя – фактора общий прирост главного результативного показателя раскладывается на составляющие компоненты. Относительное разложение полного прироста главного результативного показателя с помощью исчисления индексов дополняется расчетом абсолютных приростов в целом и под влиянием выделенных факторов индексной системы. Абсолютные приросты исчисляются как разность между числителем и знаменателем соответствующего индекса на основе выражений:

- вследствие изменения рентабельности чистых продаж, тыс. грн.

(3)

- вследствие изменения оборачиваемости активов, тыс. грн.

![]() (4)

(4)

- вследствие изменения коэффициента финансовой зависимости, тыс. грн.

. (5)

- вследствие изменения собственного капитала, тыс. грн.

![]() . (6)

. (6)

Подстрочный знак 0 в приведенных выше выражениях означает фиксирование показателя на базисном уровне, а 1 – на уровне отчетном. Исходные данные приведены в табл. 1.

Таблица 1

Исходные данные для индексного анализа динамики чистой прибыли

|

Показатель |

Базисный |

Отчетный |

Рост к базе | |

|

(алгоритм расчета) |

период |

период |

± |

% |

|

А |

1 |

2 |

3 |

4 |

|

Чистая прибыль, тыс.грн. (∑П) [с.220] ф.№2 |

1 313.60 |

1 416.10 |

102.50 |

107.8 |

|

Чистый доход (выручка) от реализации (товаров, работ, услуг), тыс.грн. (∑ВР) [с. 035] ф. №2 |

28 391.90 |

38 717.00 |

1 0325.10 |

136.4 |

|

Всего активы, тыс.грн. (∑А) [с. 280] ф.№1* |

27 285.15 |

28 195.80 |

910.65 |

103.3 |

|

Всего авансированный (привлеченный) капитал, тыс.грн. (∑Кпривл.) [с. 640] ф. №1 |

28 391.90 |

38 717.00 |

1 0325.10 |

136.4 |

|

Собственный капитал, тыс.грн. (∑Ксобств.) [с. 380] ф. №1 |

22 562.30 |

23 782.85 |

1 220.55 |

105.5 |

*Расчеты выполнены по средним значениям статей балансов анализируемого периода

Общий абсолютный прирост главного результативного показателя рассчитывается как алгебраическая сумма результатов вычислений по выражениям (3) – (6).

Исходные значения показателей – факторов знаковой модели – правой части выражения (2) представлены в табл. 2, где точность производных показателей не выше точности исходных абсолютных значений первичных данных, в данном случае – объемов показателей чистой прибыли, чистого дохода (выручки) от реализации продукции, собственного капитала, общей суммы привлеченного капитала. Число знаков после запятой увеличивается лишь для большего совпадения общих итогов при индексных расчетах [5,7].

Таблица 2

Отчетные и базисные значения показателей – факторов знаковой модели выражения (2)

|

Показатели - факторы |

Базисный |

Отчетный |

|

(алгоритм расчета) |

период |

период |

|

А |

1 |

2 |

|

Рентабельность продаж, доли единицы (∑П / ∑ВР) [с. 220 / с.035] ф. №2 |

0.04626672* |

0.03657566 |

|

Оборачиваемость активов, доли единицы (∑ВР / ∑А) {[с. 035] ф.№2 / [с. 280] ф.№1} |

1.04056236 |

1.37314777 |

|

Коэффициент финансовой зависимости, доли единицы (∑Кпривл./ ∑Ксобств.) [с. 640 / с. 380] ф.№1 |

1.20932485 |

1.18555177 |

|

Собственный капитал, тыс.грн. (∑Ксобств.) [с. 380] ф. №1 |

22 562.30 |

23 782.85 |

Результаты расчетов влияния динамики выделенных факторов выражения (2) на прирост чистой прибыли представлены в табл.3. Следует отметить, что величины получаемых абсолютных приростов являются недостаточно информативными показателями, поэтому они дополняются расчетом темпов прироста. Причем, темпы прироста рассчитываются в процентах к базисному итогу чистой прибыли (гр. 2 табл.3).

Методика анализа влияния динамики оборачиваемости средств в активах (∑ВР/∑А) требует детальной оценки в соответствии с принятой группировкой активов для условий рассматриваемого предприятия (рис. 2)

. (7)

Таблица 3

Влияние динамики выделенных факторов на прирост чистой прибыли

|

Прирост чистой прибыли | ||

|

Показатели – факторы |

± , тыс. грн |

% |

|

А |

1 |

2 |

|

Рентабельность продаж, доли единицы (∑П / ∑ВР) |

- 375.20847745 |

- 28.56337374 |

|

Оборачиваемость активов, доли единицы (∑ВР / ∑А) |

433.86667787 |

33.02882748 |

|

Коэффициент финансовой зависимости, доли единицы (∑Кпривл./ ∑Ксобств.) |

- 27.21987608 |

- 2.07215865 |

|

Собственный капитал, тыс.грн. (∑Ксобств.) |

71.06165983 |

5.41006849 |

|

Общее влияние динамики выделенных факторов |

102.49998416 |

7.80336358 |

В соответствии с содержанием форм №1 и №2 бухгалтерской отчетности выражение (7) может быть представлено в следующем виде:

(8)

(8)

где [c.035]ф.2 / [сс.100по140]ф.1 – оборачиваемость суммарного объема запасов (фактор А), доли единицы (число оборотов);

{[сс.100по140] / [сс.100по140 + с.160]}ф.1 – удельный вес суммарного объема запасов в общей сумме этого объема запасов и чистой реализационной стоимости (дебиторской задолженности) (фактор Б), доли единицы;

{[сс.100по140 + с.160] / [с.260]}ф.1 – удельный вес суммарного объема запасов и чистой реализационной стоимости в общем объеме оборотных активов предприятия (фактор С), доли единицы;

{[с.260] / [с.280]}ф.1 – удельный вес оборотных активов в общем объеме активов предприятия (фактор Д), доли единицы.

По аналогии с выражениями (3) – (6) влияние динамики факторов А,Б,С,Д на прирост сводного показателя (∑ВР/∑А) рассчитывается следующим образом:

– вследствие влияния динамики фактора А, доли единицы

(А1–А0)*Б1*С1*Д1; (9)

– вследствие влияния динамики фактора Б (при учтенном влиянии динамики фактора А), доли единицы

А0*(Б1–Б0)*С1*Д1; (10)

– вследствие влияния динамики фактора С (при учтенном влиянии динамики факторов А и Б), доли единицы

А0*Б0*(С1–С0)*Д1; (11)

– вследствие влияния динамики фактора Д (при учтенном влиянии динамики факторов А,Б и С), доли единицы

А0*Б0*С0*(Д1–Д0). (12)

Правая часть выражений (7,8) является знаковой моделью сводного показателя (∑ВР/∑А) из выражения (2). Определив индексным методом влияние динамики факторов, выделенных в соответствии с принятой группировкой активов на этот сводный показатель, можно в дальнейшем рассчитать соответственное влияние динамики каждого из них на главный результативный показатель выражения (2).

Исходные данные для индексного анализа сводного показателя (∑ВР/∑А) представлены в табл. 4. Показатели: чистый доход (выручка) от реализации продукции (товаров, работ, услуг) [с.035]ф.№2 и всего активы [с.280]ф.№1 ранее включены в табл. 1.

Далее, в табл. 5 приводятся отчетные и базисные значения показателей – факторов, дополнительно выделенных в составе активов предприятия с учетом выполненной их группировки.

В табл. 6 показано индивидуальное и суммарное влияние на оборачиваемость сводного показателя (∑ВР/∑А) дополнительно выделенных показателей – факторов в составе активов предприятия.

Рассматривая динамику дополнительно выделенных факторов с учетом структуры активов предприятия в системе показателей знаковой модели выражения (2) можно индексным методом количественно определить индивидуальное влияние параметров структуры активов на прирост чистой прибыли. Результаты таких расчетов представлены в табл. 7.

Таблица 4

Исходные данные для индексно анализа динамики сводного показателя

(∑ВР/∑А)

|

Показатель |

Базисный |

Отчетный |

Рост к базе | |

|

(алгоритм расчета) |

период |

период |

± |

% |

|

А |

1 |

2 |

3 |

4 |

|

Суммарный объем запасов* [сс.100по140]ф.№1, тыс.грн. |

12044.55 |

13979.80 |

1935.25 |

116.1 |

|

Суммарный объем запасов и чистой реализационной стоимости (дебиторской задолженности) [сс.100по140 + с.160]ф.№1, тыс.грн. |

14869.55 |

16590.95 |

1721.40 |

111.6 |

|

Оборотные активы предприятия [с.260]ф.№1, тыс.грн. |

21124.45 |

22196.20 |

1071.75 |

105.1 |

*Расчеты выполнены по средним значениям статей балансов анализируемого периода

Таблица 5

Отчетные и базисные значения показателей – факторов выражений (7,8)

|

Базисный |

Отчетный | |

|

Показатели - факторы |

период |

период |

|

А |

1 |

2 |

|

Оборачиваемость суммарного объема запасов (фактор А), доли единицы (число оборотов) |

2.35724041 |

2.76949599 |

|

Удельный вес суммарного объема запасов в общей сумме этого объема запасов и чистой реализационной стоимости (дебиторской задолженности) (фактор Б), доли единицы; |

0.81001442 |

0.84261600 |

|

Удельный вес суммарного объема запасов и чистой реализационной стоимости в общем объеме оборотных активов (фактор С), доли единицы |

0.70390235 |

074746804 |

|

Удельный вес оборотных активов в общем объеме активов предприятия (фактор Д), доли единицы |

0.77421051 |

0.78721654 |

Таблица 6

Индексный анализ влияния динамики дополнительно выделенных факторов на оборачиваемость сводного показателя (∑ВР/А)

|

Показатели - факторы |

Прирост оборачиваемости активов | |

|

± , тыс. грн |

% | |

|

А |

1 |

2 |

|

Оборачиваемость суммарного объема запасов (фактор А), доли единицы (число оборотов) |

0.20440103 |

19.64332382 |

|

Удельный вес суммарного объема запасов в общей сумме этого объема запасов и чистой реализационной стоимости (дебиторской задолженности) (фактор Б), доли единицы; |

0.04521988 |

4.34571561 |

|

Удельный вес суммарного объема запасов и чистой реализационной стоимости в общем объеме оборотных активов (фактор С), доли единицы |

0.06548404 |

6.29313953 |

|

Удельный вес оборотных активов в общем объеме активов предприятия (фактор Д), доли единицы |

0.01748050 |

1.67990896 |

|

Общее влияние динамики дополнительно выделенных факторов (А,Б,С,Д) |

0.33258545 |

31.96208792 |

Таблица 6

Индексный анализ влияния динамики групп активов на прирост чистой прибыли

|

Прирост чистой прибыли | ||

|

Показатели - факторы |

± , тыс. грн |

% |

|

А |

1 |

2 |

|

Оборачиваемость суммарного объема запасов (фактор А), доли единицы (число оборотов) |

266.64668134 |

20.29892519 |

|

Удельный вес суммарного объема запасов в общей сумме этого объема запасов и чистой реализационной стоимости (дебиторской задолженности) (фактор Б), доли единицы; |

58.99055857 |

4.49075507 |

|

Удельный вес суммарного объема запасов и чистой реализационной стоимости в общем объеме оборотных активов (фактор С), доли единицы |

85.42570430 |

6.50317481 |

|

Удельный вес оборотных активов в общем объеме активов предприятия (фактор Д), доли единицы |

22.80378584 |

1.73597639 |

|

Общее влияние динамики дополнительно выделенных факторов (А,Б,С,Д) |

433.86673005 |

33.02883146 |

Выводы из данного исследования и перспективы работы в этом направлении. Предложенная методика индексной диагностики моделей показателей рентабельности собственного капитала и прибыли может быть использована менеджерами всех уровней для разработки стратегии управления предприятиями различных отраслей народного хозяйства.

Дальнейшая работа в исследуемом направлении должна быть сосредоточена на разработке системной, комплексной методики индексной диагностики экономического потенциала, охватывающей все стороны коммерческой деятельности предприятий в условиях рынка с учетом их отраслевой специфики.

Литература

1. Бригхэм Ю.Ф., Эрхард М.С. Финансовый менеджмент: пер с англ. – СПб.: Питер, 2007. – 960с.

2 Боталов І.Є. Вдосконалення методики фінансової діагностики ефективності комерційної діяльності підприємства в умовах ринку // ІІ Міжнародна науково - практична конференція «Проблеми та шляхи вдосконалення економічного механізму підприємницької діяльності». 18-19 березня 2010 року, м. Жовті Води. Збірник наукових праць. В чотирьох томах. – Дніпропетровськ: Біла К.О., 2010. – Т І. – С. 24 – 31.

3. Боталова Н.П., Боталов И.Е. Экономическая диагностика эффективности по видам коммерческой деятельности предприятия // Збірник наукових праць Донецького державного університету управління. Том Х. Серія „Державне управління”. Випуск 139 „Державне будівництво та державне управління”. – Донецьк: ДонДУУ, 2009. – С. 280 – 289.

4. Бакланов Г.И. Некоторые вопросы индексного метода. – М.: Статистика, 1972. – 72с.

5. Адамов В.Е. Факторный индексный анализ (Методология и проблемы). - М.: Статистика, 1977. -200с.

6. Факторный анализ эффективности производства / Под ред. В.Ф.Палия. – М.: Финансы, 1973. – 112с.

7. Боталова Н.П. Комплексный анализ показателей рентабельности в современных национальных стандартах бухгалтерского учета Украины // Менеджер: Вісник ДонДАУ. – Донецьк, 2002. №3(19). – С. 62-73.